一直在想22年的策略。从论坛的各位大佬的文章中学习了很多思路。由于平时要上班,没有太多时间盯盘,需要很懒的策略,最好是一周操作一次。

筛选下来的想法是两个:1.寻找优秀的行业躺赢;2.寻找风险不对称/折价的机会;

关于折价ETF/LOF基金轮动测试:

1. 测试方案:每周轮动,计算当天折价率(不是年化折价率),收盘时买入折价排名前20,卖出排名掉出前30的品种。前期担心买在高点就用了慢启动(不是一笔全买进,而是单次买入2%,每个品种上限10%),手续费万三,滑点千1。

2. 现在发现最大的两个问题:1.科创类型的封闭基金占比很高;2.流动性比较低,大多数一天一百万左右成交金额。回测结果看着还行,大概有但是滑点很大,实盘效果未必好。

3. 为啥没有专门测封闭基金?聚宽的数据没有单独拆分封闭式基金,我不知道该怎么过滤。

4. 为啥没用年化折价率?聚宽数据里的end_data都是空的,没法算。

5. 为啥不控制科创类封闭式基金的占比?这个其实可以考虑下,我最后的持仓里一大把这种产品,感觉就是买了个折价的科创板ETF。

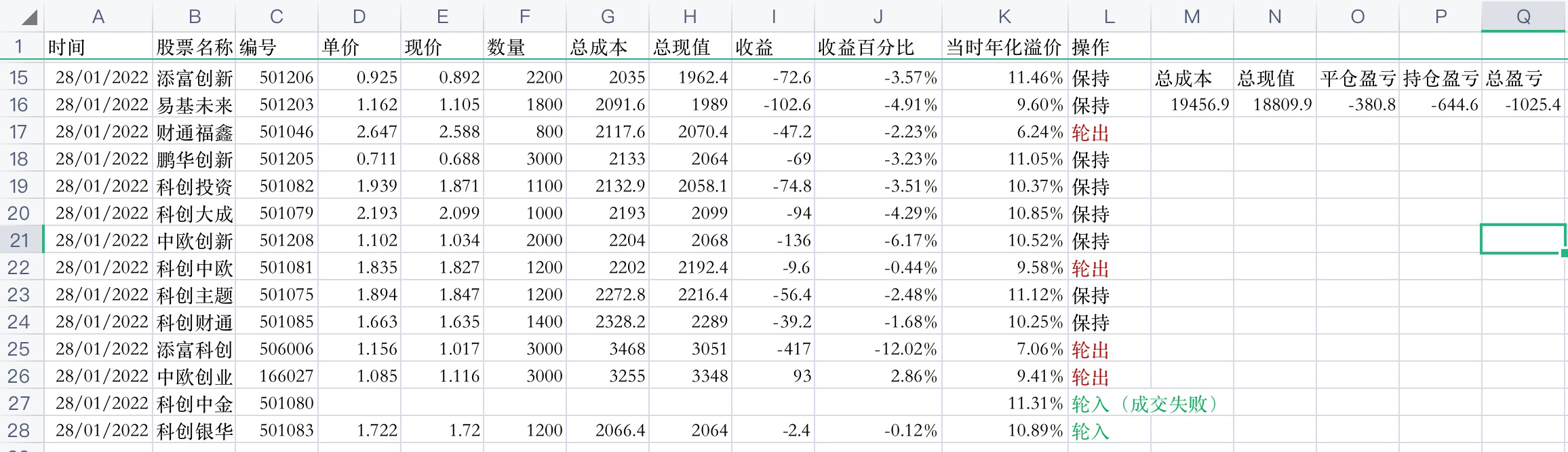

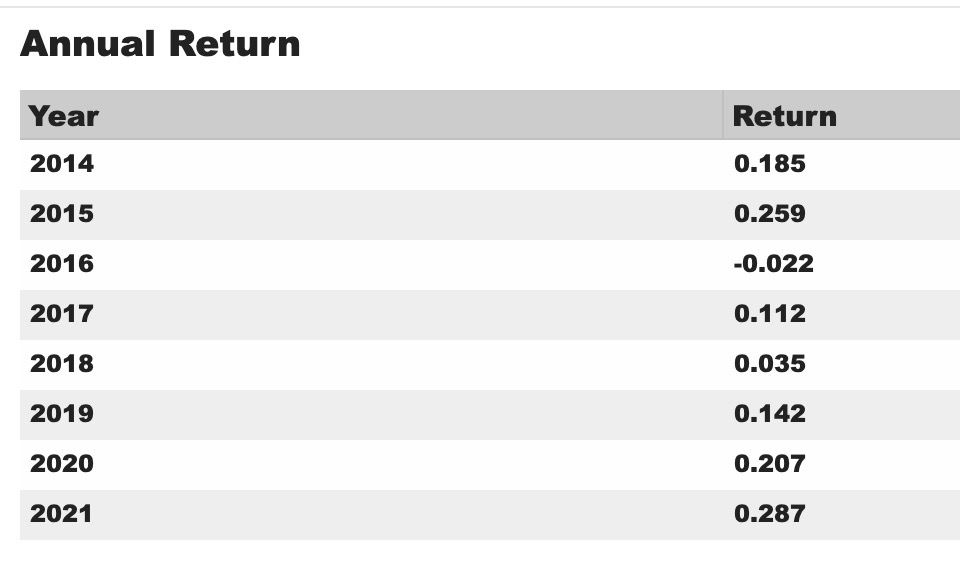

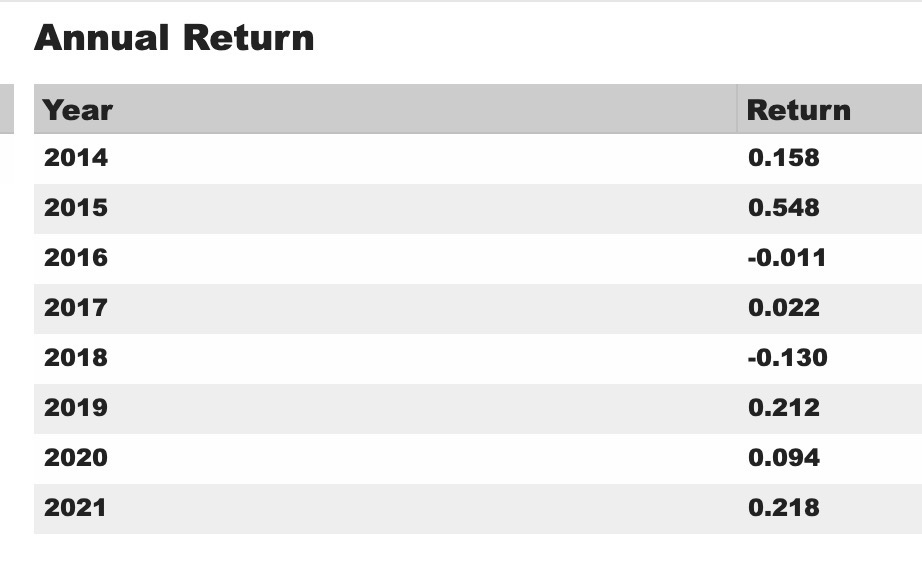

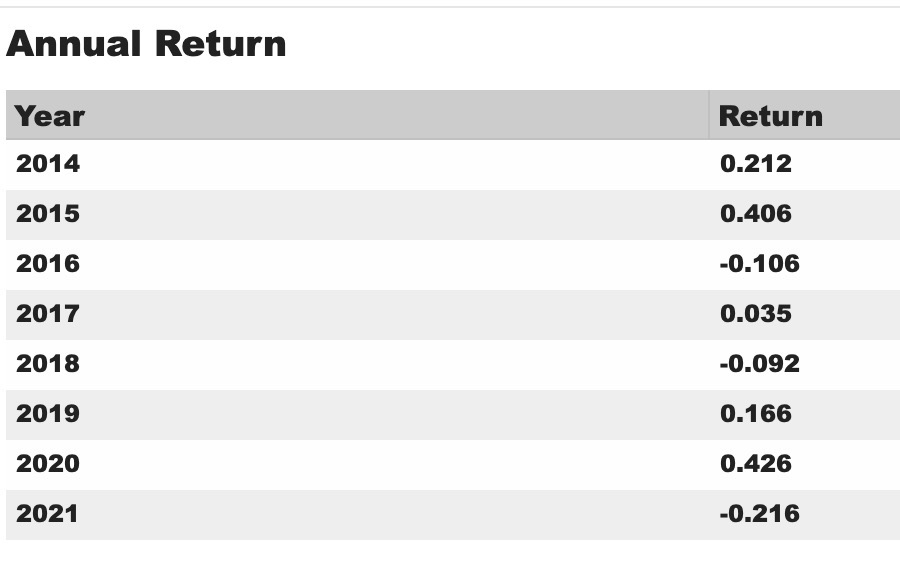

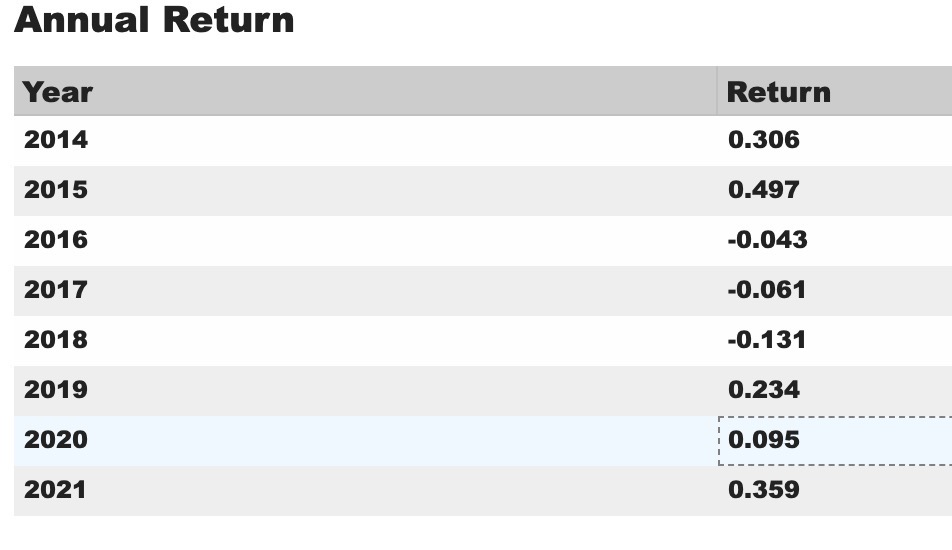

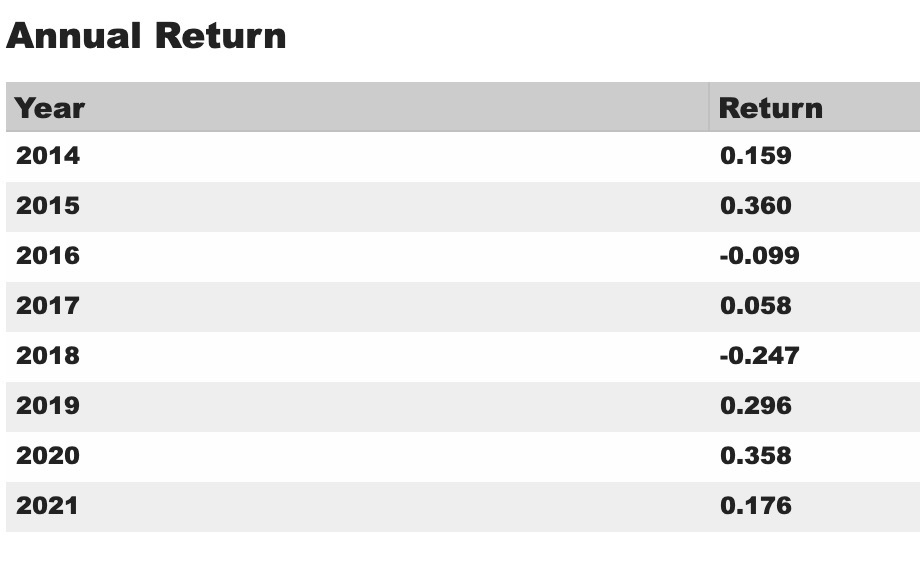

回测周期是19年1月-21年12月,回测结果见图。图形很美好,实盘需谨慎。回测结果如下:

历史持仓前十

历史盈利前十

代码如下,我不是原创作者,作者的帖子链接:https://www.joinquant.com/view/community/detail/dfda732a49257687433470337e3cc633,请给作者点赞

聚宽平台可以运行:链接: https://pan.baidu.com/s/1Pc8hl_7GyM2-lozZU0JQxw 提取码: 2vf8

筛选下来的想法是两个:1.寻找优秀的行业躺赢;2.寻找风险不对称/折价的机会;

- 躺赢是学习自”账号已注销“老师的思路,寻找长牛行业买入并持有。

比较简单的是消费红利定投策略,低位多投,高位少投。医疗器械行业需要花更多时间学习,暂时还没有构建指数的思路。ps:目前雪球和理杏仁指数估值里消费红利已经偏高,中证的估值比较低,个人认为理杏仁的估值方式更合理一些。 - 对于上班族来说,风险不对称/折价的策略可以有:单低/双低可转债、IC滚动贴水、折价封闭基金轮动、九债一购等。

IC滚动贴水我已经开始实盘了,最近年化折价率只有5%左右。可转债有点恐高,准备再等等。折价基金我在做测试,发现一些问题,暂时没有实盘的打算。九债一购要配债,我看论坛上选择的债的标的是可转债,希望有机会能写一个回测看看效果。

关于折价ETF/LOF基金轮动测试:

1. 测试方案:每周轮动,计算当天折价率(不是年化折价率),收盘时买入折价排名前20,卖出排名掉出前30的品种。前期担心买在高点就用了慢启动(不是一笔全买进,而是单次买入2%,每个品种上限10%),手续费万三,滑点千1。

2. 现在发现最大的两个问题:1.科创类型的封闭基金占比很高;2.流动性比较低,大多数一天一百万左右成交金额。回测结果看着还行,大概有但是滑点很大,实盘效果未必好。

3. 为啥没有专门测封闭基金?聚宽的数据没有单独拆分封闭式基金,我不知道该怎么过滤。

4. 为啥没用年化折价率?聚宽数据里的end_data都是空的,没法算。

5. 为啥不控制科创类封闭式基金的占比?这个其实可以考虑下,我最后的持仓里一大把这种产品,感觉就是买了个折价的科创板ETF。

回测周期是19年1月-21年12月,回测结果见图。图形很美好,实盘需谨慎。回测结果如下:

历史持仓前十

历史盈利前十

代码如下,我不是原创作者,作者的帖子链接:https://www.joinquant.com/view/community/detail/dfda732a49257687433470337e3cc633,请给作者点赞

聚宽平台可以运行:链接: https://pan.baidu.com/s/1Pc8hl_7GyM2-lozZU0JQxw 提取码: 2vf8

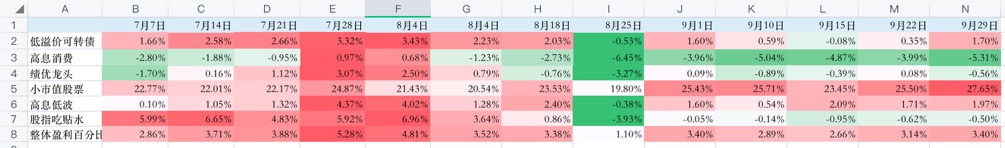

11

赞同来自: 乐鱼之乐 、gaokui16816888 、丽丽的最爱 、DENGq 、流沙少帅 、 、 、 、 、 、更多 »

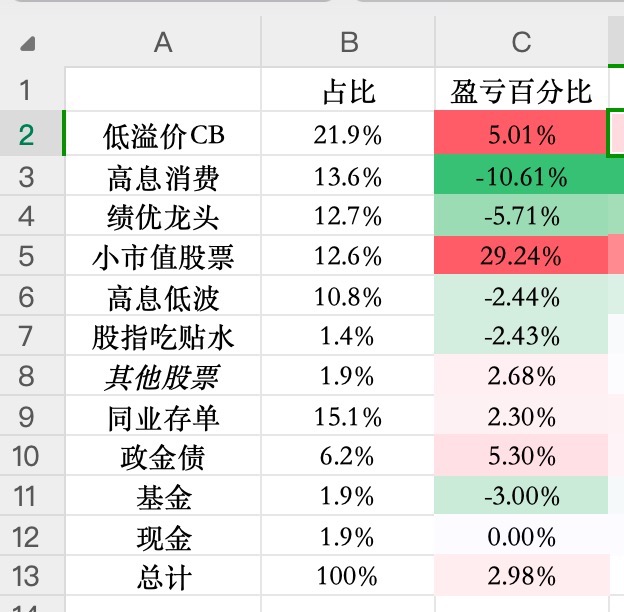

24年结束了,全资产收益率 8.32%,犯了很多错误,用钱买到的最大收获有两个

1. 小市值要尊重月历

2. 可转债要轮动起来,最近一年的风格并不适合格局,落袋为安效果更好一些

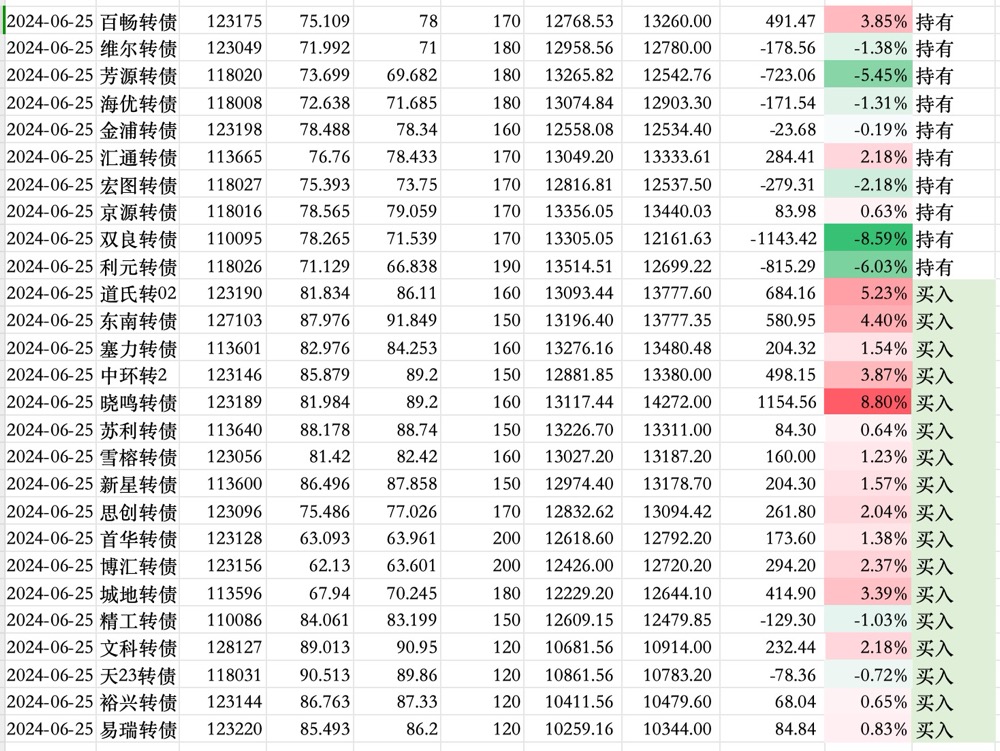

分策略收益率如下:

- 低溢价可转债 +19%

- 自建消费红利 +2.31%

- 自建绩优龙头 -0.004%

- AH溢价 +9.48%

- 小市值 +2.18%

- 红利低波 +8.66%

- 金融期货 +5.38%

- 港股高息 +24.54%

- 现金管理 +3.4%

补充说明

- 小市值今年只有2.18%,最大的问题是2月份腰斩,在腰斩之后3.29清仓了,4.25重新进入,最暴力的反弹没有吃到。后续小市值还是得尊重月历规律。

- 自建的红利低波也做的不好,三季度直接切到几个红利低波ETF上了

- 绩优龙头对比其他策略毫无超额,放弃了

- 可转债和港股抄作业是今年利润的主要贡献策略。

- 现金管理是三季度才开始做的,错过了大量的北交所打新收益,非常可惜

25年的计划

- 保持低溢价可转债、AH溢价、小市值、红利低波、港股高息策略

- 自建消费红利策略现在相比ETF有点超额,但是绝对盈利还是不太行,观察一阵不行就砍了

- 砍掉绩优低波策略,腾出来的资金加到AH溢价、小市值、红利低波、港股高息策略上

1. 小市值要尊重月历

2. 可转债要轮动起来,最近一年的风格并不适合格局,落袋为安效果更好一些

分策略收益率如下:

- 低溢价可转债 +19%

- 自建消费红利 +2.31%

- 自建绩优龙头 -0.004%

- AH溢价 +9.48%

- 小市值 +2.18%

- 红利低波 +8.66%

- 金融期货 +5.38%

- 港股高息 +24.54%

- 现金管理 +3.4%

补充说明

- 小市值今年只有2.18%,最大的问题是2月份腰斩,在腰斩之后3.29清仓了,4.25重新进入,最暴力的反弹没有吃到。后续小市值还是得尊重月历规律。

- 自建的红利低波也做的不好,三季度直接切到几个红利低波ETF上了

- 绩优龙头对比其他策略毫无超额,放弃了

- 可转债和港股抄作业是今年利润的主要贡献策略。

- 现金管理是三季度才开始做的,错过了大量的北交所打新收益,非常可惜

25年的计划

- 保持低溢价可转债、AH溢价、小市值、红利低波、港股高息策略

- 自建消费红利策略现在相比ETF有点超额,但是绝对盈利还是不太行,观察一阵不行就砍了

- 砍掉绩优低波策略,腾出来的资金加到AH溢价、小市值、红利低波、港股高息策略上

0

最近市场情绪很差,但是现在并没有到大量可转债都还不起钱的地步。

赌一把情绪过度反应,价格区间在70-80的低价高评级债摊个饼。

具体方案是刻舟求剑的方案,可转债等权指数前高2183,前低1595,划分10档,每档间隔59点,下跌到档位加仓。从上周五开始执行,仓位上限10%,15%止盈,最长持有3个月。

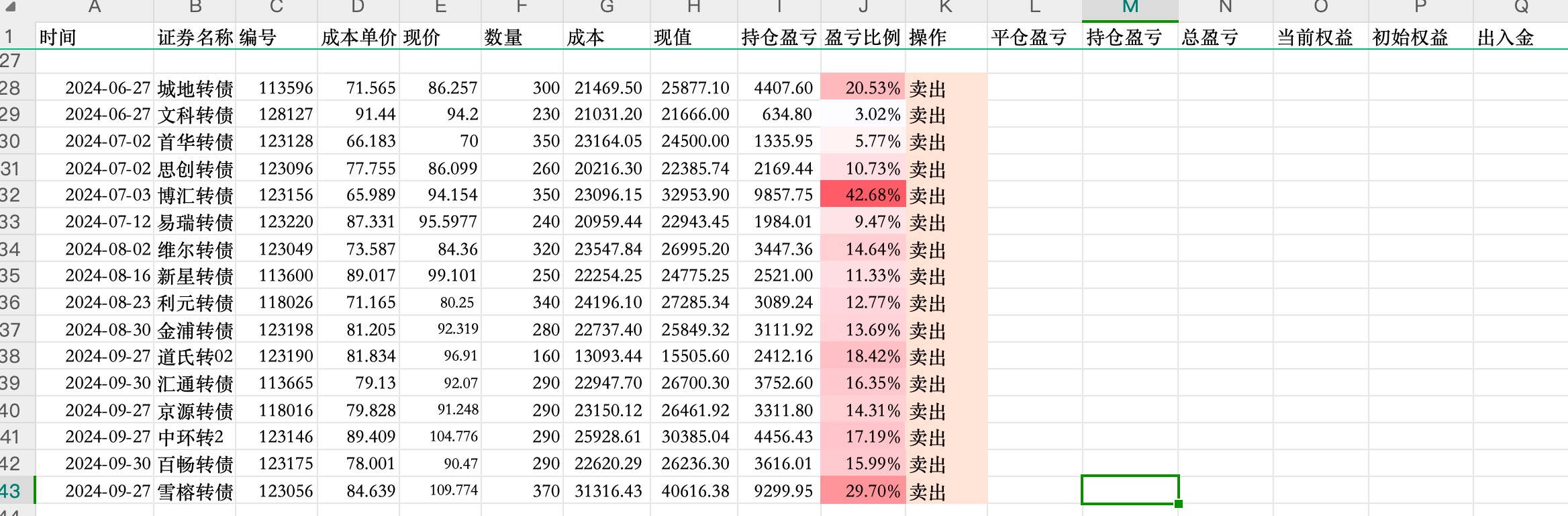

目前仓位2%。买入金埔转债、维尔转债、京源转债、利元转债、汇通转债、百畅转债、首华转债、双良转债、宏图转债、芳源转债、海优转债。

25号加仓到4%。

2183 前高

2124 跳过

2065 跳过

2006 跳过

1947 跳过

1889 2%

1830 4%

1771 6%

1712 8%

1653 10%

1595 10%

赌一把情绪过度反应,价格区间在70-80的低价高评级债摊个饼。

具体方案是刻舟求剑的方案,可转债等权指数前高2183,前低1595,划分10档,每档间隔59点,下跌到档位加仓。从上周五开始执行,仓位上限10%,15%止盈,最长持有3个月。

目前仓位2%。买入金埔转债、维尔转债、京源转债、利元转债、汇通转债、百畅转债、首华转债、双良转债、宏图转债、芳源转债、海优转债。

25号加仓到4%。

2183 前高

2124 跳过

2065 跳过

2006 跳过

1947 跳过

1889 2%

1830 4%

1771 6%

1712 8%

1653 10%

1595 10%

1

赞同来自: 体味生命的过程

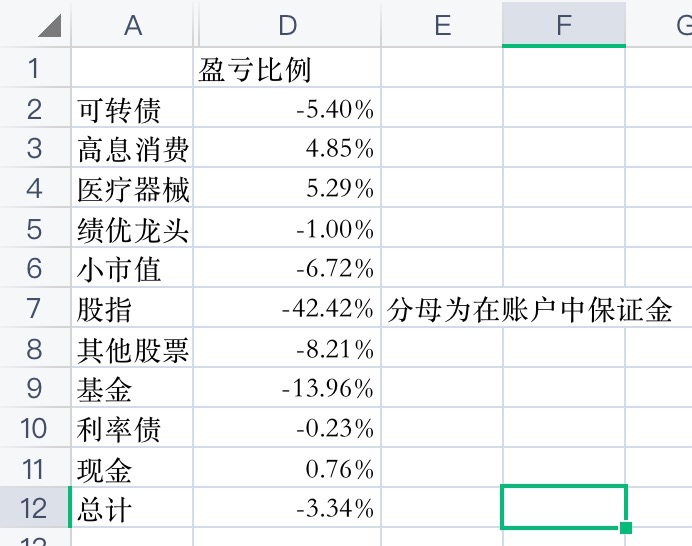

24年目前的收益情况。

低溢价可转债 -3.87%

高息消费 -6.56%

绩优龙头 -1.1%

小市值 -32.9%

高息低波 -0.59%

股指吃贴水 -7.48%

高息港股 4.56%

整体 -5.05%

小市值伤我最深,用期权对冲也没能对冲掉,在底部做了减仓,反弹没有吃到。27号为了躲避4月的月度效应,先清仓了小市值。今年的小市值的坑挖的很深,填起来遥遥无期。

抄大v的港股策略,持仓中有北京控股,现在懂了它为啥叫北京痛苦,吃了一个一天20%的下跌。

高息消费里面也有不少表现一般的标的,比如桃李面包、醋化股份这些。对高息消费做精选并没有做出对指数的超额。也许应该

投资真难呀,压力之下,动作容易变形。今年可能会更保守一些。

低溢价可转债 -3.87%

高息消费 -6.56%

绩优龙头 -1.1%

小市值 -32.9%

高息低波 -0.59%

股指吃贴水 -7.48%

高息港股 4.56%

整体 -5.05%

小市值伤我最深,用期权对冲也没能对冲掉,在底部做了减仓,反弹没有吃到。27号为了躲避4月的月度效应,先清仓了小市值。今年的小市值的坑挖的很深,填起来遥遥无期。

抄大v的港股策略,持仓中有北京控股,现在懂了它为啥叫北京痛苦,吃了一个一天20%的下跌。

高息消费里面也有不少表现一般的标的,比如桃李面包、醋化股份这些。对高息消费做精选并没有做出对指数的超额。也许应该

投资真难呀,压力之下,动作容易变形。今年可能会更保守一些。

0

mark一下今天,个人单日最大跌幅,主要原因是最近半年增加了小市值策略的仓位,23年小市值的盈利已经亏完,现在开始亏损。博弈的钱很难赚,以后每当自己想要获得暴利去all 小市值的时候就提醒下自己回忆下24年2月5日的情况。

1

赞同来自: 野生财神

闲来无事,翻了翻自己亏损的标的,群众应该对晒亏损环节喜闻乐见一些。我发现这些亏损的标的我印象更为深刻。如果能够管住手,不在高位跟风,应该亏损会少一些。

前两张图是信用账户,第三张图是普通账户。

4月左右把普通账户的股票挪到了信用账户做融资,所以中国平安这些21年买的股票显示的持仓周期变成了200多天。

三峡EB当时做了一笔债转股,吃了折价,但是系统没有办法算出来,其实是盈利的。

亏损分这么几类

1. 不懂行业,看数字硬猜行业周期的底部,不断抄底,不断亏。主要是猪相关的股票,比如牧原、天邦、正邦这些

2. 地产链条的股票,当时自己没有意识到金融地产一家亲,只跑了地产股票金地万科这些。但是高位买入了中国平安,并不断地补仓。

3. 中概互联类,高位接盘。

4. 消费类今年表现不佳,给我重重的暴击。

前两张图是信用账户,第三张图是普通账户。

4月左右把普通账户的股票挪到了信用账户做融资,所以中国平安这些21年买的股票显示的持仓周期变成了200多天。

三峡EB当时做了一笔债转股,吃了折价,但是系统没有办法算出来,其实是盈利的。

亏损分这么几类

1. 不懂行业,看数字硬猜行业周期的底部,不断抄底,不断亏。主要是猪相关的股票,比如牧原、天邦、正邦这些

2. 地产链条的股票,当时自己没有意识到金融地产一家亲,只跑了地产股票金地万科这些。但是高位买入了中国平安,并不断地补仓。

3. 中概互联类,高位接盘。

4. 消费类今年表现不佳,给我重重的暴击。

1

赞同来自: 好奇心135

23年结束了,今年整体投资表现很一般,全资产口径收益率没有超过3%,玩了个寂寞,还不如存定期[狗头]

学到了一些适合自己的优化手段,比如

1. 转债策略增加了对规模因子和到期因素的考虑,下半年的效果比上半年要好一些。

2. 小市值策略也增加了对脉冲的处理,出现涨停脉冲后增加了回撤止盈的条件单,持仓体验也好了一些,不再试图想把鱼吃完

3. 吃了跌停的标的,如果不是了解的特别深入,就别硬抗了,退出来不是个坏选择。今年我吃了跌停的四川路桥和吉比特,从事后结果看当时就跑更好。

收益率最高的是小市值和可转债,收益率最低的是高息消费和绩优龙头。市值风格很明显,23年小市值因子胜出。因为不是按照净值来计算的,中间有加减仓,所以小市值策略和政金债的收益率是失真的,前者收益偏小,后者收益偏大了。

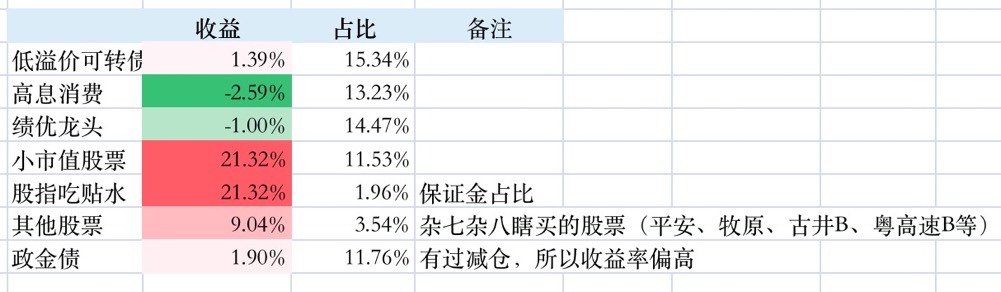

各分类资产收益率如下图

小市值模拟收益率如下图

低溢价可转债模拟收益率如下图

24年会继续跑多策略,减少类现金部分的仓位,增加可转债的仓位,争取能比存定期强。

学到了一些适合自己的优化手段,比如

1. 转债策略增加了对规模因子和到期因素的考虑,下半年的效果比上半年要好一些。

2. 小市值策略也增加了对脉冲的处理,出现涨停脉冲后增加了回撤止盈的条件单,持仓体验也好了一些,不再试图想把鱼吃完

3. 吃了跌停的标的,如果不是了解的特别深入,就别硬抗了,退出来不是个坏选择。今年我吃了跌停的四川路桥和吉比特,从事后结果看当时就跑更好。

收益率最高的是小市值和可转债,收益率最低的是高息消费和绩优龙头。市值风格很明显,23年小市值因子胜出。因为不是按照净值来计算的,中间有加减仓,所以小市值策略和政金债的收益率是失真的,前者收益偏小,后者收益偏大了。

各分类资产收益率如下图

小市值模拟收益率如下图

低溢价可转债模拟收益率如下图

24年会继续跑多策略,减少类现金部分的仓位,增加可转债的仓位,争取能比存定期强。

2

半年过去了,做一下总结。

整体资产收益率(含同业存单及货币基金等资产):收益2.98%

具体损益如下。

整体资产收益率(含同业存单及货币基金等资产):收益2.98%

- 上半年能正收益,主要依靠了小市值和IM滚动。不过IM已经没贴水了,今年在IM赚的钱并没有去年亏出去的多。做好下半年小市值回撤的准备,不过真的面对回撤的时候应该还是会很惊慌。

- 可转债做的很烂,可转债等权指数上半年+4.71%,我是+1.39%,纯纯的负超额,还需要再向其他大佬学习,改进策略。

- 中间犹豫过要不要学习周期股的策略,最后还是决定放弃了,没有精力跟踪周期,很可能自己会重蹈在猪周期股票上大幅亏损的覆辙。

- 下半年会继续减少现金部分,债+权益的仓位补到80%。

具体损益如下。

1

赞同来自: 模型先生

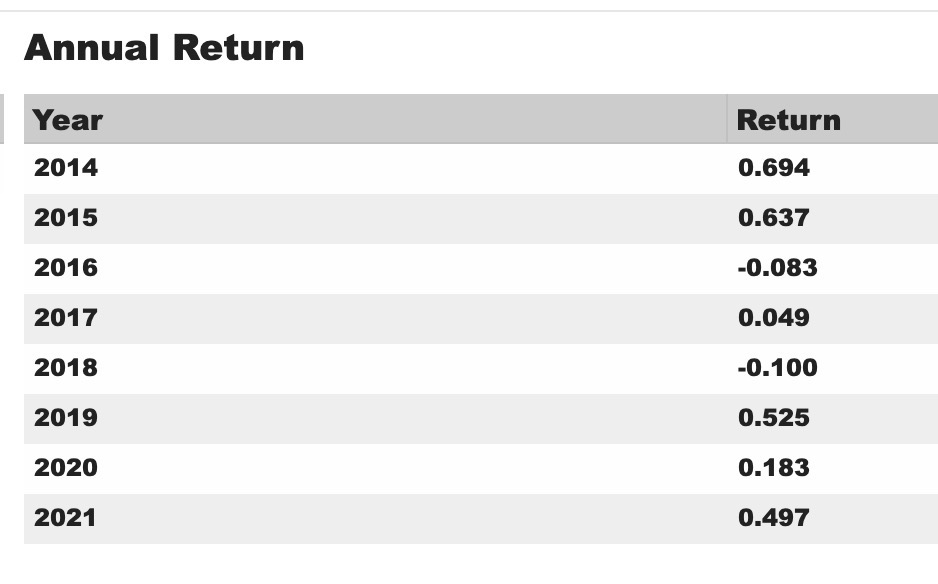

最近亏得好惨,为了增强信心决定做对自己抄的策略一些回测,想通过回测的幻象来麻痹一下自己^-^。先从高息消费的策略。在聚宽搜到了类似的策略,周末自己复现了一下,记录下结论。

策略的核心步骤

1. 以中证800消费(399932.XSHE)为基础股票池

2. 过滤停牌、ST、涨跌停的股票,过滤资产负债率大于50%的股票

3. 往前回溯四个季度的财报,按照一年股息率TTM从大到小排序

4. 每月/每周选择股息率前N(N=15/20)的股票等权买入,如果候选股票已经在持仓中则不动

一些结论

1. 每月轮动,N选择15,2009-04-01 到 2023-04-16,总收益524%,年化收益14.35%,最大回撤37%。相比399932.XSHE本身的超额收益很有限,中证800消费的基准收益367.87%,策略的超额收益33.43%

2. 如果改为按周轮动,收益下降到430%,年化下降到13%,最大回撤增加到47%,猜测原因是过于频繁的调仓降低了盈亏比,月轮动的盈亏比是3.314,周轮动的盈亏比是2.524

3. 如果改变持仓数量比如从15改为20,收益会下降为357%,年化下降到11%,超额变成负数,过度分散影响了收益。轮动造成了负收益?这里我完全没想明白,请各位老师指点。

4. 本策略跟消费红利指数(H30094)的主要差异是消费红利指数用的是过去两年平均股息率(新版消费红利是过去三年平均股息率)作为筛选条件。我还没具体去看800消费和消费红利成分的差异,猜测后者应该能选入中盘的股票,但是800消费没有。消费红利全收益18年6月1日到23年4月16日,增长115%。本策略同周期的增长为106%,还是有差距。

5. 为什么不直接用消费红利作为基础股票池做轮动?因为聚宽没有这个指数的数据 [狗头]

6. 以过去的数据看,只是买中证800消费指数就很牛逼了,想通过股息率因子做出超额不容易。

7. 最后,回测只是回测,过去不代表未来。

贴两个图

前15只股票按月轮动

前15只股票按周轮动

策略的核心步骤

1. 以中证800消费(399932.XSHE)为基础股票池

2. 过滤停牌、ST、涨跌停的股票,过滤资产负债率大于50%的股票

3. 往前回溯四个季度的财报,按照一年股息率TTM从大到小排序

4. 每月/每周选择股息率前N(N=15/20)的股票等权买入,如果候选股票已经在持仓中则不动

一些结论

1. 每月轮动,N选择15,2009-04-01 到 2023-04-16,总收益524%,年化收益14.35%,最大回撤37%。相比399932.XSHE本身的超额收益很有限,中证800消费的基准收益367.87%,策略的超额收益33.43%

2. 如果改为按周轮动,收益下降到430%,年化下降到13%,最大回撤增加到47%,猜测原因是过于频繁的调仓降低了盈亏比,月轮动的盈亏比是3.314,周轮动的盈亏比是2.524

3. 如果改变持仓数量比如从15改为20,收益会下降为357%,年化下降到11%,超额变成负数,过度分散影响了收益。轮动造成了负收益?这里我完全没想明白,请各位老师指点。

4. 本策略跟消费红利指数(H30094)的主要差异是消费红利指数用的是过去两年平均股息率(新版消费红利是过去三年平均股息率)作为筛选条件。我还没具体去看800消费和消费红利成分的差异,猜测后者应该能选入中盘的股票,但是800消费没有。消费红利全收益18年6月1日到23年4月16日,增长115%。本策略同周期的增长为106%,还是有差距。

5. 为什么不直接用消费红利作为基础股票池做轮动?因为聚宽没有这个指数的数据 [狗头]

6. 以过去的数据看,只是买中证800消费指数就很牛逼了,想通过股息率因子做出超额不容易。

7. 最后,回测只是回测,过去不代表未来。

贴两个图

前15只股票按月轮动

前15只股票按周轮动

0

合并了绩优龙头和医疗器械策略,原因是二者同属于绩优龙头逻辑,新的绩优龙头组合中医疗器械行业比例不超过20%。春节前权益类仓位增加到55%,现金和利率债仓位45%。

年后继续做仓位调整,基金部分同自建组合重合度比较高,逐步清仓。股指吃贴水的策略不适合个人的性格,计划逐步清仓。计划将权益部分加仓至65%。

减少择时,更多用平衡和轮动手段来控制仓位。

目前消费红利和绩优龙头都用的是股息率做轮动,希望找到更优的轮动指标。

年后继续做仓位调整,基金部分同自建组合重合度比较高,逐步清仓。股指吃贴水的策略不适合个人的性格,计划逐步清仓。计划将权益部分加仓至65%。

减少择时,更多用平衡和轮动手段来控制仓位。

目前消费红利和绩优龙头都用的是股息率做轮动,希望找到更优的轮动指标。

0

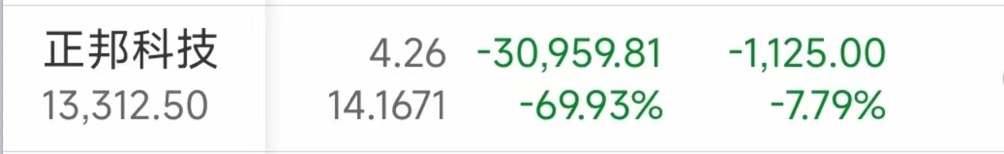

今天正邦科技接近跌停,应该是受昨天预重整的影响。这只股票上我的亏损幅度达到了70%,真是深刻的教训。这两天就斩了吧。

1. 在其他猪肉股上涨的时候,它不断地爆负面,不涨反跌,当时就应该清仓。太关注已经发生的亏损,带来了更大的亏损,个股不是指数,死亡的概率要大太多。

2. 在年中有一段时间一度把正邦科技换成了正邦转债,还是因为太在意过去的亏损,担心可转债的弹性不够,又换回了股票,现在回头看看,如果我不换回股票,亏损能少20%。

人菜还老想赌,最后就是这个结果。在上个猪肉周期,正邦是很风光的,也有不少大V吹票,如今这个结局也说明了市场的残酷。另外我又看了一眼畜牧ETF,即便是买指数精准抄底和逃顶,最大收益也只有36%。不精选股票挣不到钱,精选又没这个能力,还是放弃了。

截个图,引以为戒,亏损幅度最大的单只股票了。

1. 在其他猪肉股上涨的时候,它不断地爆负面,不涨反跌,当时就应该清仓。太关注已经发生的亏损,带来了更大的亏损,个股不是指数,死亡的概率要大太多。

2. 在年中有一段时间一度把正邦科技换成了正邦转债,还是因为太在意过去的亏损,担心可转债的弹性不够,又换回了股票,现在回头看看,如果我不换回股票,亏损能少20%。

人菜还老想赌,最后就是这个结果。在上个猪肉周期,正邦是很风光的,也有不少大V吹票,如今这个结局也说明了市场的残酷。另外我又看了一眼畜牧ETF,即便是买指数精准抄底和逃顶,最大收益也只有36%。不精选股票挣不到钱,精选又没这个能力,还是放弃了。

截个图,引以为戒,亏损幅度最大的单只股票了。

0

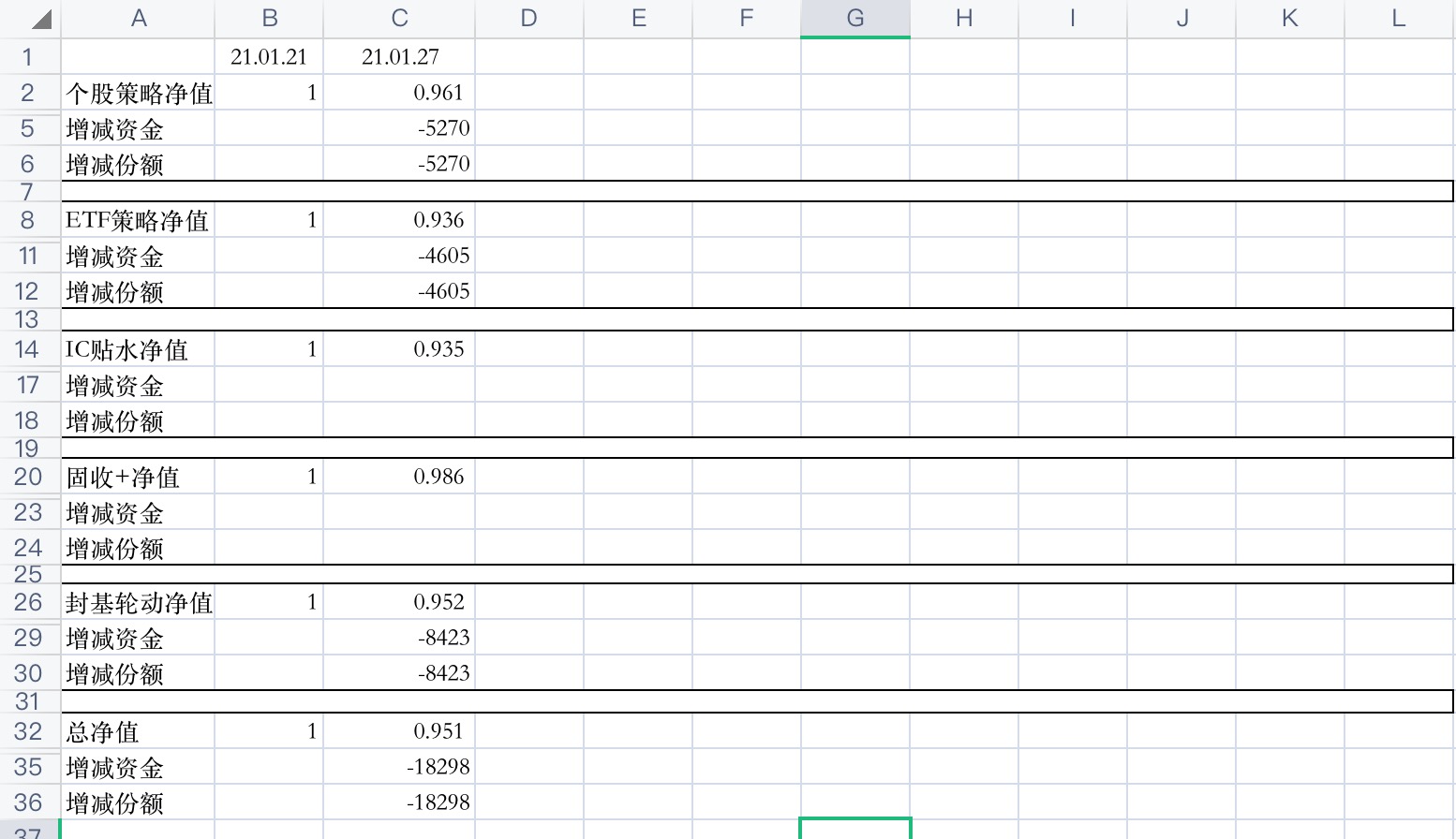

最近没什么特别的操作,主要是保持可转债的轮动。净值也没啥进展,另外之前算净值的数据有些问题,又重新算了一遍,太粗心了。

在卖不卖迪森转债的问题上纠结了两天,最后还是坐了个过山车,什么时候冲高该卖出还是没有想明白。

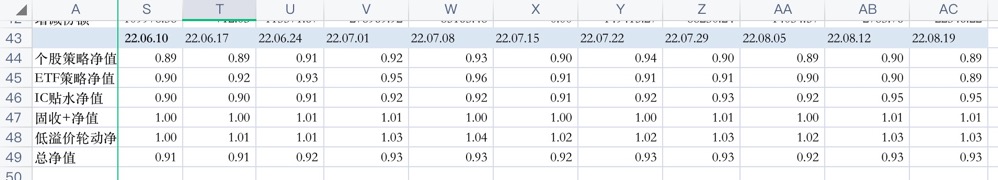

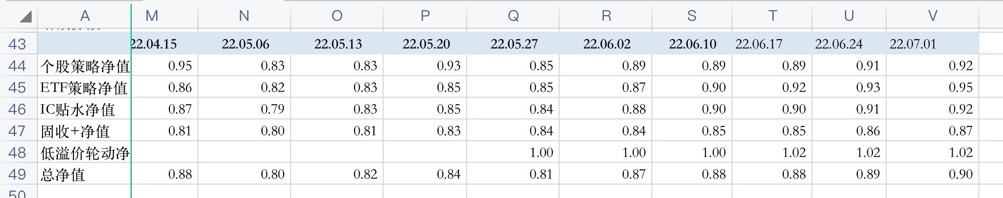

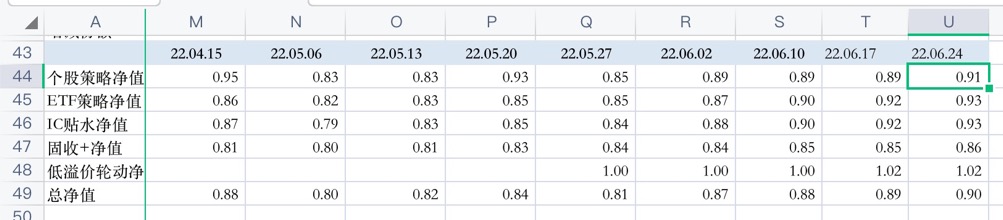

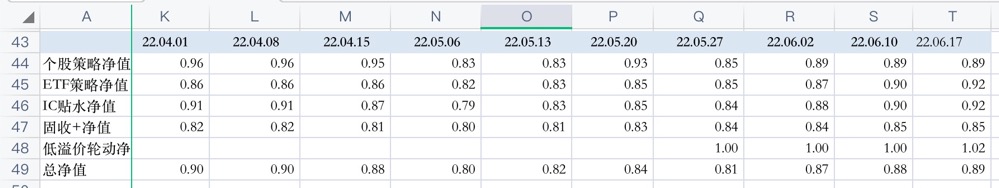

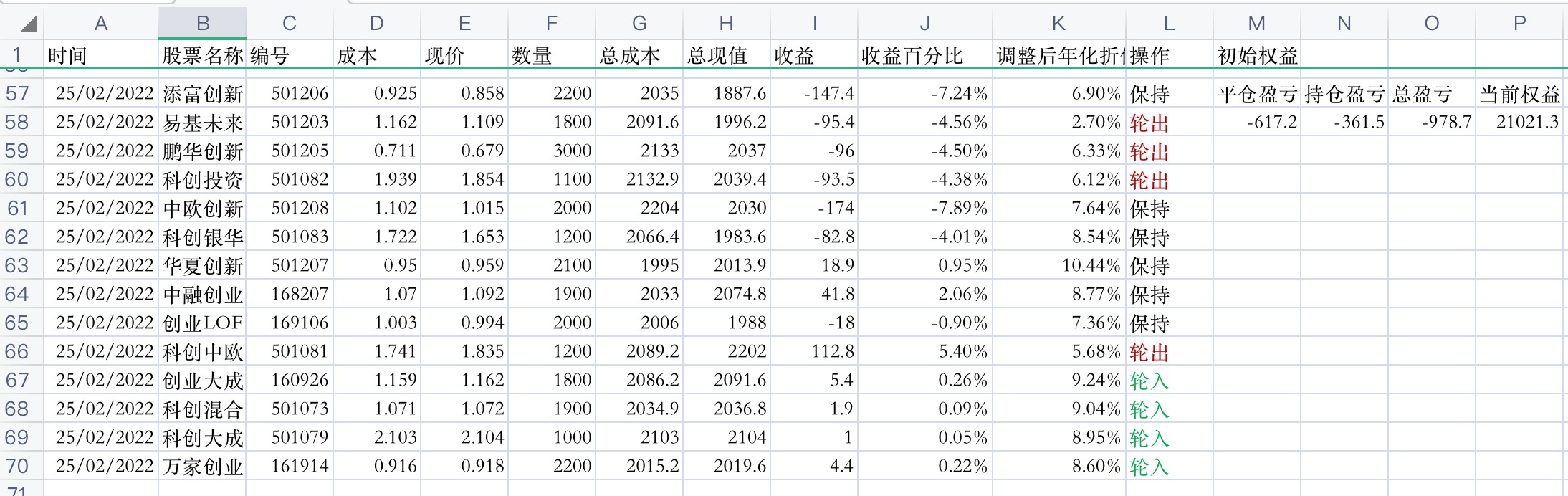

净值变化如下

在卖不卖迪森转债的问题上纠结了两天,最后还是坐了个过山车,什么时候冲高该卖出还是没有想明白。

净值变化如下

0

本周继续增加可转债仓位。君禾和正邦的脉冲都看到了,当时非常犹豫要不要卖掉,最后选择了持有,结果就是做了电梯,下次遇到脉冲的转债应该会卖掉吧。

中国平安的分红加仓了中国平安。

本周的惊喜是长安B竟然盈利了,拿了一年了,最多的时候亏损50%,当时真是绝望啊。

整体净值仍然亏损,慢慢爬。

净值如下

中国平安的分红加仓了中国平安。

本周的惊喜是长安B竟然盈利了,拿了一年了,最多的时候亏损50%,当时真是绝望啊。

整体净值仍然亏损,慢慢爬。

净值如下

0

上周主要收益来自于IC策略,今年净值还亏损11%,不知道什么时候才能出坑。之前算个股策略的时候忘记把周中加仓的资金算进去,净值算的有问题,重新算了一遍。

上周的主要操作为增加了低溢价可转债的仓位。

净值变化如下:

上周的主要操作为增加了低溢价可转债的仓位。

净值变化如下:

0

目前总体亏损19%。

IC亏损逐渐减少,从亏损30%变为20%。并没有在低位加仓,考虑自己是要吃贴水,就不加杠杆了,保证金之外的钱老老实实的买货币基金类产品,避免杠杆过大情绪失衡。

清仓了保利发展,加仓了医疗器械相关股票,按市值做的加权模式加仓。新增的股票包括奕瑞科技、开立医疗(彩超、内窥镜龙头)、艾德生物(肿瘤分子诊断)、三鑫医疗,大博医疗。万泰生物(hpv)入选了股票池,但是更偏疫苗类,没有购买。6月份医疗器械指数应该会有重新的调整,所以计划每两个月审视持仓。

可转债方面还在等待,等情绪失控。

IC亏损逐渐减少,从亏损30%变为20%。并没有在低位加仓,考虑自己是要吃贴水,就不加杠杆了,保证金之外的钱老老实实的买货币基金类产品,避免杠杆过大情绪失衡。

清仓了保利发展,加仓了医疗器械相关股票,按市值做的加权模式加仓。新增的股票包括奕瑞科技、开立医疗(彩超、内窥镜龙头)、艾德生物(肿瘤分子诊断)、三鑫医疗,大博医疗。万泰生物(hpv)入选了股票池,但是更偏疫苗类,没有购买。6月份医疗器械指数应该会有重新的调整,所以计划每两个月审视持仓。

可转债方面还在等待,等情绪失控。

0

IC还是在亏,亏损30%了,创了入股市以来亏损的最大记录。目前看还没有扭转的势头。

股票的表现也很一般,仓位小,绝对损失小一些。

这次的教训很深刻,不愿意错过“机会"的后果就是这样。

mark一下,以后每次想要动手的时候都看看这个帖子,问问自己想买的标的是不是够便宜了。

股票的表现也很一般,仓位小,绝对损失小一些。

这次的教训很深刻,不愿意错过“机会"的后果就是这样。

mark一下,以后每次想要动手的时候都看看这个帖子,问问自己想买的标的是不是够便宜了。

0

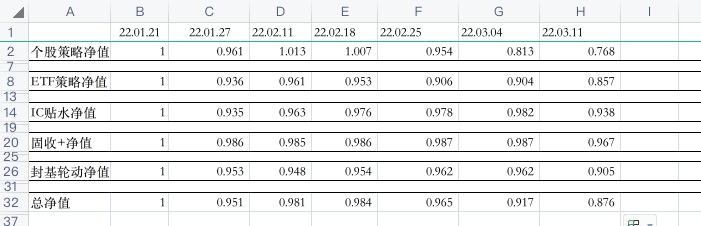

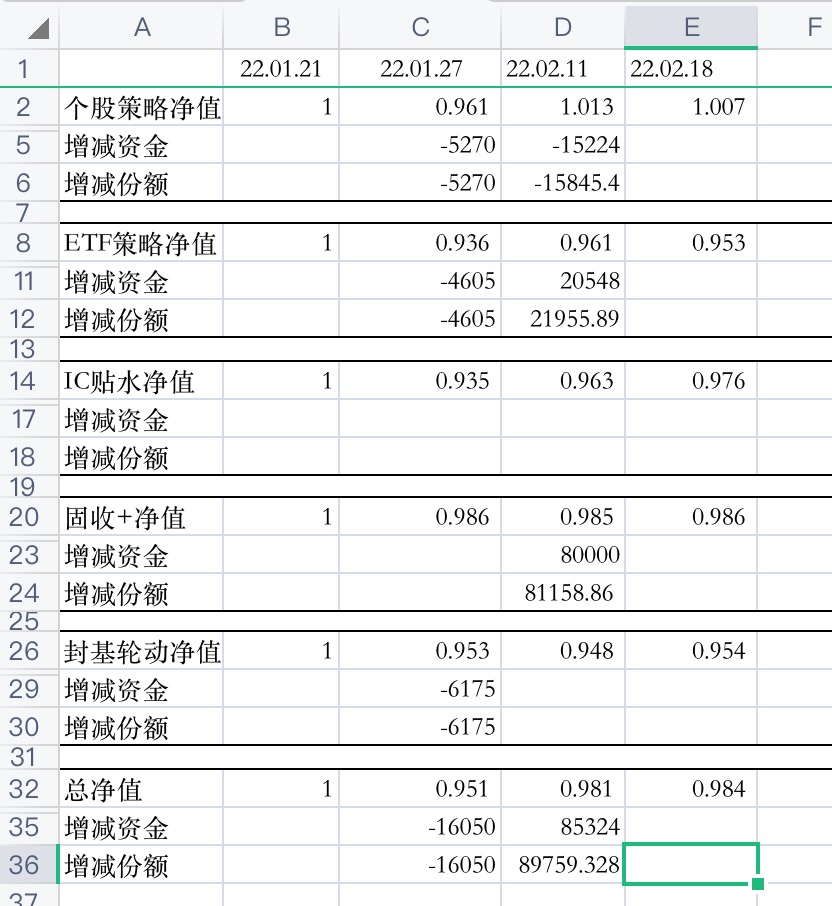

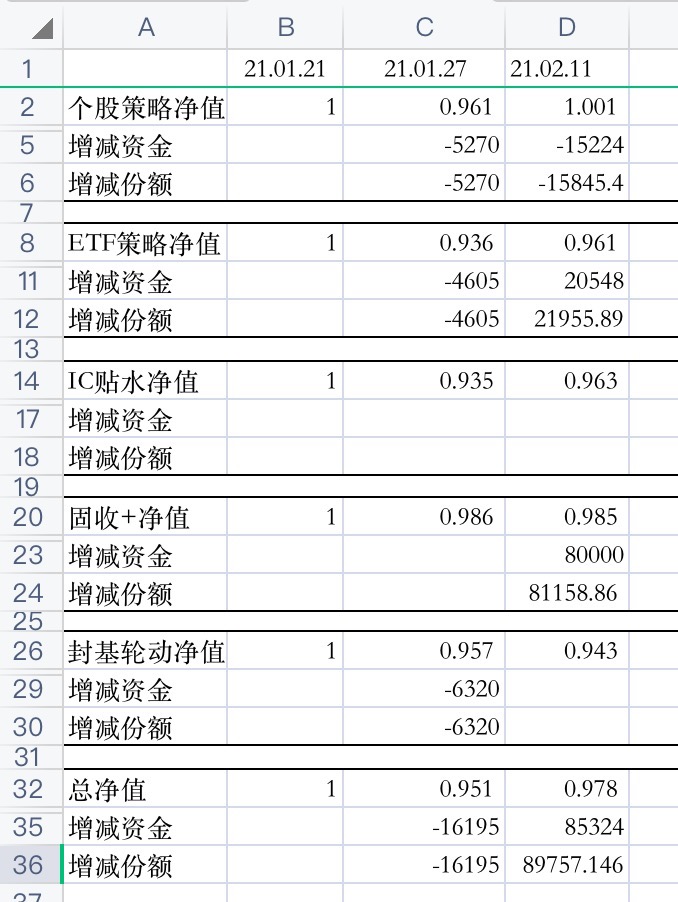

整体净值变化如下

- 个股组合近期已经基本回血到3月初的水平。中国神华、阿里和天邦贡献了3月份的主要盈利,长安B、古井贡B、泰达消费红利、腾讯控股贡献了3月份主要的亏损。

- 本年度最大的亏损来源还是IC,造成了总资产5%的损失。在选择入场时机方面,真的是反指,比如猪周期股票、中国平安等等。给自己记录一条规则,标的离上次新高回撤不到20%就不建仓了。

- 封闭基金的轮动效果也不是很好,线上的实验策略从一月开始启动轮动到现在,目前实验的策略亏损为9%。通过一段时间的执行,我觉得这个策略不符合我个人偏好。一方面现在折价比较好的封闭式基金同质化程度比较高,集中在创业板科创板;另一方面流动性不好,全天成交量在百万的已经算是很大的封基了。在实盘中的表现是滑点比较大,买一和卖一的差价大,在回测中能够成交的点位在实际交易中可能无法达成,我需要花比较多精力关注订单是否成交。经过考虑,封闭基金轮动的策略我计划先暂停了,想清楚合理的解法再继续。模拟组合我计划继续跑下去。

- 还在等可转债的好的进场点,不想像IC一样,在高位入场之后就跌跌不休。

整体净值变化如下

0

过去两周亏得很惨,共计亏损10%。

上两周主要的操作

1.对医疗器械股进行了建仓,主要依据是H30217(医疗器械)成分股,去除估值高,ROE低,技术壁垒低的品类。最后选择的品种为迈瑞医疗,乐普医疗,健帆生物,金域医学,华大基因,鱼跃医疗,达安基因,东方生物,海尔生物,心脉医疗,正海生物,普门科技,大博医疗。后续计划每半年调整一次。

2. 增仓了固收+,重点选择规模合适、历史业绩较好的C类混合基金。后续计划一个季度调整一次。

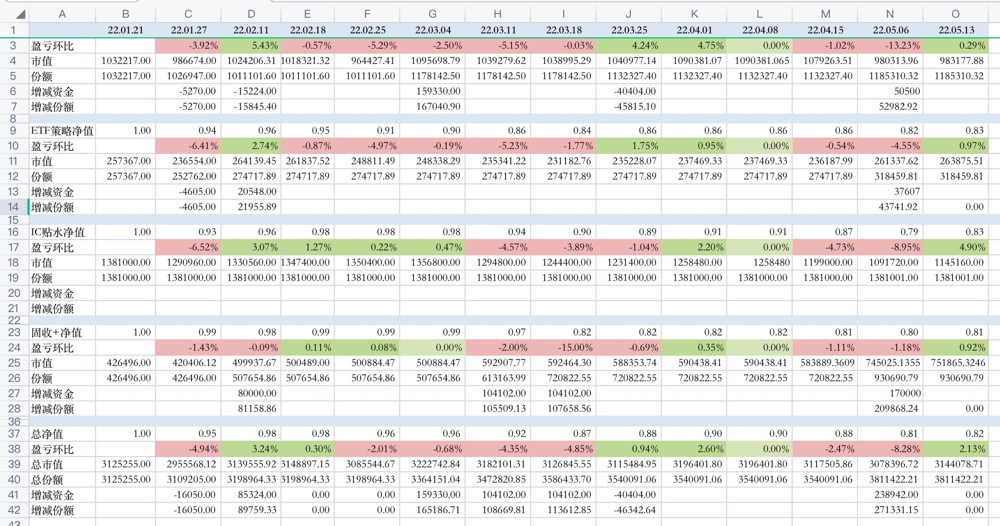

总净值

封闭基金轮动

上两周主要的操作

1.对医疗器械股进行了建仓,主要依据是H30217(医疗器械)成分股,去除估值高,ROE低,技术壁垒低的品类。最后选择的品种为迈瑞医疗,乐普医疗,健帆生物,金域医学,华大基因,鱼跃医疗,达安基因,东方生物,海尔生物,心脉医疗,正海生物,普门科技,大博医疗。后续计划每半年调整一次。

2. 增仓了固收+,重点选择规模合适、历史业绩较好的C类混合基金。后续计划一个季度调整一次。

总净值

封闭基金轮动

0

本周继续亏钱,亏损主要来自于个股、ETF。剩下的品种处于轻微波动状态。

上周抽时间看了医疗器械ETF的个股情况,发现有一大堆体外检测的个股,新冠疫情对这个指数的影响应该不小。先不着急下手买,多看少动。

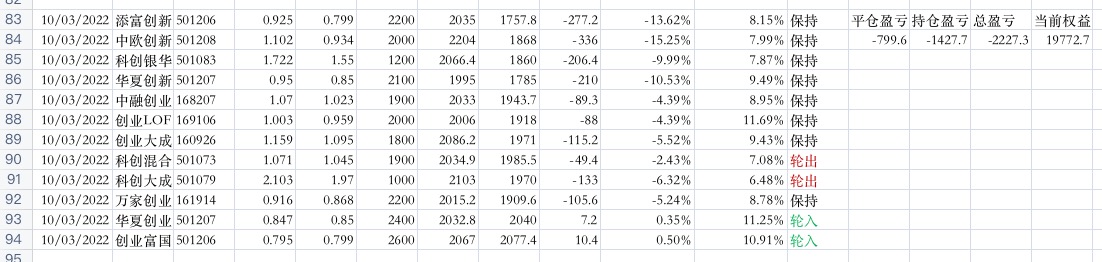

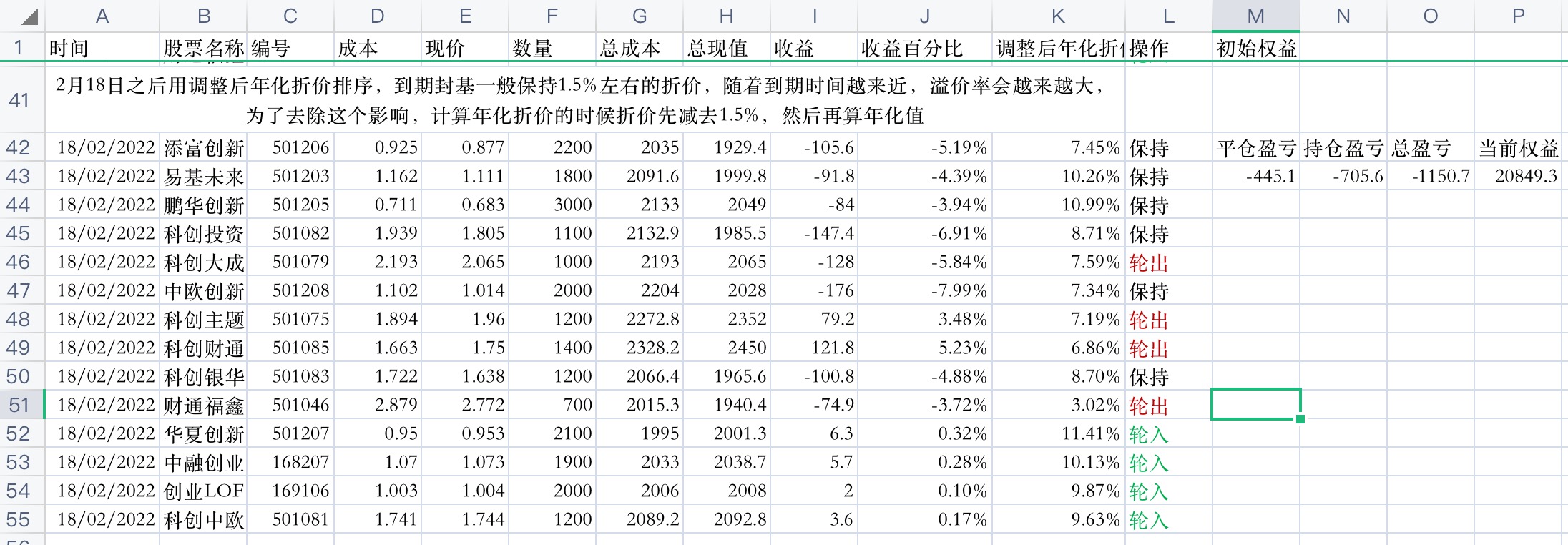

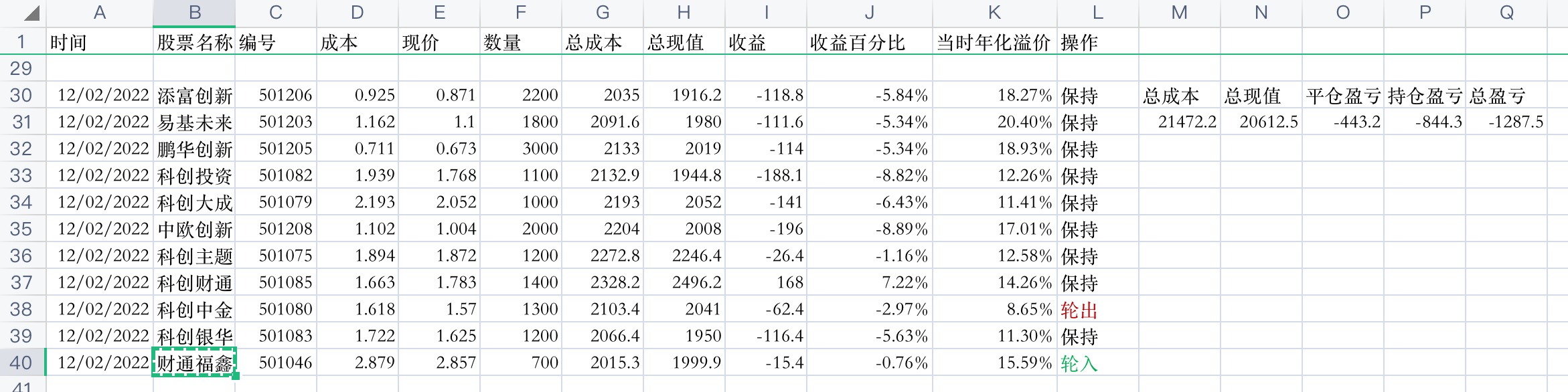

封闭基金轮动操作如下

总体净值变化如下

上周抽时间看了医疗器械ETF的个股情况,发现有一大堆体外检测的个股,新冠疫情对这个指数的影响应该不小。先不着急下手买,多看少动。

封闭基金轮动操作如下

总体净值变化如下

0

本周净值基本没有变化。主要的操作为封闭基金轮动。

翻到了之前持有封基老师的帖子,里面有一段话帮我解决了一个之前苦恼的问题。

封闭基金临近到期时,折价率保持不变,剩余时间不断减少,年化折价会不断增大,可能增加到年化40%甚至更高仍然不收敛,这个现象导致我频繁把此类接近到期的品种轮入。解法是用调整年化折价率的计算方法,即年化折价率=(折价率-1.5%)/剩余天数*365。其中1.5%是大部分封基临近到期保持的平均折价率。

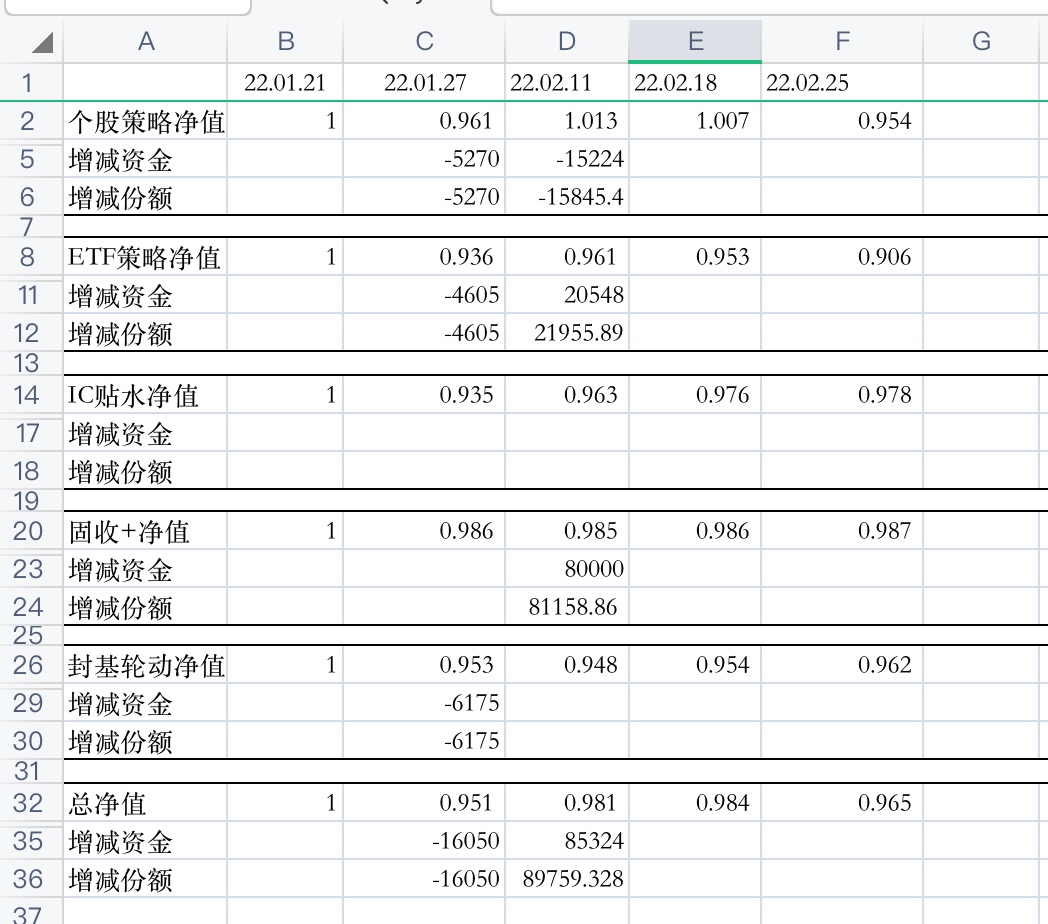

折价封闭基金轮动

整体净值情况

翻到了之前持有封基老师的帖子,里面有一段话帮我解决了一个之前苦恼的问题。

封闭基金临近到期时,折价率保持不变,剩余时间不断减少,年化折价会不断增大,可能增加到年化40%甚至更高仍然不收敛,这个现象导致我频繁把此类接近到期的品种轮入。解法是用调整年化折价率的计算方法,即年化折价率=(折价率-1.5%)/剩余天数*365。其中1.5%是大部分封基临近到期保持的平均折价率。

折价封闭基金轮动

整体净值情况

0

本周收益主要来自于三傻(招商、平安和保利)。亏损主要来自于猪肉股,吃了正邦两个跌停,还好仓位不重,后面计划逐步降低猪肉个股的仓位,如果看好猪肉周期反转的话,买猪肉转债组合。

本周的主要操作:

1.加仓了固收加基金;

2.定投消费红利指数;

3.卖出部分保利发展。卖出的原因是不看好地产长期表现,保利发展已经开始有盈利,逐步减仓。

4. 卖出保利发展的资金买入中概互联和恒生科技

5. 继续封闭基金轮动,轮出科创中金,轮入财通福鑫

轮动策略

净值变化

本周的主要操作:

1.加仓了固收加基金;

2.定投消费红利指数;

3.卖出部分保利发展。卖出的原因是不看好地产长期表现,保利发展已经开始有盈利,逐步减仓。

4. 卖出保利发展的资金买入中概互联和恒生科技

5. 继续封闭基金轮动,轮出科创中金,轮入财通福鑫

轮动策略

净值变化

0

2022.1.24-1.30

主要操作:1.封闭基金进行定期轮动;2.平仓纳指ETF,之前一路减仓,上周把所有的份额都卖掉了。

主要操作:1.封闭基金进行定期轮动;2.平仓纳指ETF,之前一路减仓,上周把所有的份额都卖掉了。

- 封闭基金轮动记录

- 整体净值变化,上周-5%左右,主要亏损由IC轮动策略贡献

1

赞同来自: mzcyc

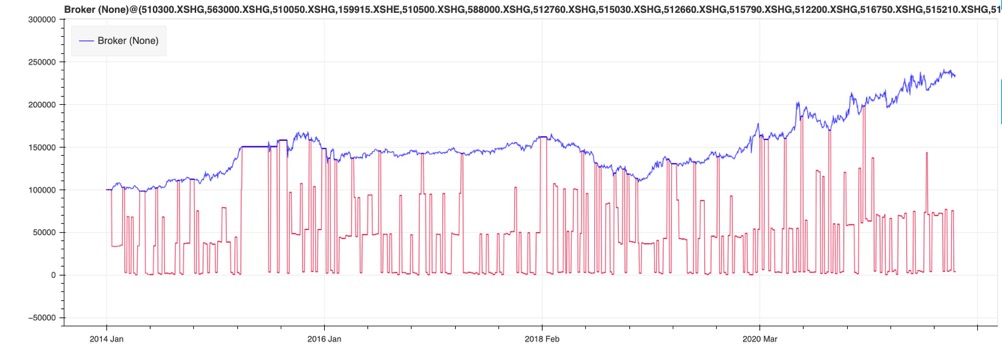

上周的主要工作是写宽基+行业ETF轮动的策略。目前有个初步的结论。

写这个策略的主要背景是:之前在聚宽看到了“宜昌白云飞”的回测,效果还不错,看数据都是百分之几百的收益率。我一看,这么厉害的策略得学习一下,但是聚宽平台测试很慢,我就自己拉了数据在本地用backtrader回测了。

结论如下:

1. 我的回测结果显示这个策略是有收益的,但是没有想象中那么好。难点在于:1.选中合适的品种,比如21年如果没有选中新能源和芯片,基本就凉凉了;2.忍耐长期的回撤;3.因为我是周轮,所以选择哪一天做信号,当天收盘还是第二天开盘执行交易,都会带来很大的波动。

2. 宜昌白云飞的策略是日内轮动,每次只选最强。我因为自己要上班所以选择了周轮,从心理舒适度上考虑选择了分散,每次选择前5天上涨最多的三个标的轮动。

3. 有些品种在这个策略上的表现是真的坑啊,比如军工和有色之流,像这种品种可能需要单独做优化,但是这样容易过拟合,我就没有做。

4. 20年牛市没有挣到钱,很奇怪。我还没分析出原因,主要的亏损来自于二月份的159915创业板指数ETF,512720(国泰中证计算机ETF)和3月份的512880(证券ETF),159928(主要消费)

5. 直接交易指数我也测试了,也有收益,但是分布还是跟ETF不一样,我觉得交易ETF更贴合实际情况。

6. 为什么选了宽基和行业混合,主要还是18年之前的标的少,为了更分散,结果更有一致性,还有创业板里面有大牛股,不选上这个策略的收益又得掉一大截。

6. 各种情况的夏普率从0.6到1.4不等,最大回撤从24%到34%不等。交易的日期,topN的数量等条件的变化带来了收益极大的差异,让我不由得怀疑,这个策略究竟稳不稳?暂时还不准备实盘。欢迎做过类似研究的伙伴一起交流,共同成长。

7. 因为使用backtrader做的回测,有一定的门槛,代码就先不附了,如果有需要,我再整理出来。

具体的策略是

1. 选择标的包括:1.上证50,沪深300,中证500和创业板指数这种宽基;2.具有代表性的A股市场年限长或者交易量大的行业ETF。另外,我发现在18年之前行业ETF不是特别多。

2. 每周N(默认选了周三)收盘时计算标的池中ETF最近5日的涨跌幅,取涨幅前N的标的作为购买集合。第二天买入在购买集合中的标的,卖出不在其中的标的。

2. 为了规避极端行情,增加了一个5年债券收益-A股收益率<0.01的过滤条件,满足这个条件时清仓。这个条件有点后视镜,但是逻辑说得通,债市相比股市的收益更高时,降低仓位。主要在15年发生了效果,剩下的时间里只在18年1月和21年2月触发过一次。

先提供一些基础的回测结果

1. 周三买入,选择top1/top3/top5

【top1】

【top3】

【top5】

写这个策略的主要背景是:之前在聚宽看到了“宜昌白云飞”的回测,效果还不错,看数据都是百分之几百的收益率。我一看,这么厉害的策略得学习一下,但是聚宽平台测试很慢,我就自己拉了数据在本地用backtrader回测了。

结论如下:

1. 我的回测结果显示这个策略是有收益的,但是没有想象中那么好。难点在于:1.选中合适的品种,比如21年如果没有选中新能源和芯片,基本就凉凉了;2.忍耐长期的回撤;3.因为我是周轮,所以选择哪一天做信号,当天收盘还是第二天开盘执行交易,都会带来很大的波动。

2. 宜昌白云飞的策略是日内轮动,每次只选最强。我因为自己要上班所以选择了周轮,从心理舒适度上考虑选择了分散,每次选择前5天上涨最多的三个标的轮动。

3. 有些品种在这个策略上的表现是真的坑啊,比如军工和有色之流,像这种品种可能需要单独做优化,但是这样容易过拟合,我就没有做。

4. 20年牛市没有挣到钱,很奇怪。我还没分析出原因,主要的亏损来自于二月份的159915创业板指数ETF,512720(国泰中证计算机ETF)和3月份的512880(证券ETF),159928(主要消费)

5. 直接交易指数我也测试了,也有收益,但是分布还是跟ETF不一样,我觉得交易ETF更贴合实际情况。

6. 为什么选了宽基和行业混合,主要还是18年之前的标的少,为了更分散,结果更有一致性,还有创业板里面有大牛股,不选上这个策略的收益又得掉一大截。

6. 各种情况的夏普率从0.6到1.4不等,最大回撤从24%到34%不等。交易的日期,topN的数量等条件的变化带来了收益极大的差异,让我不由得怀疑,这个策略究竟稳不稳?暂时还不准备实盘。欢迎做过类似研究的伙伴一起交流,共同成长。

7. 因为使用backtrader做的回测,有一定的门槛,代码就先不附了,如果有需要,我再整理出来。

具体的策略是

1. 选择标的包括:1.上证50,沪深300,中证500和创业板指数这种宽基;2.具有代表性的A股市场年限长或者交易量大的行业ETF。另外,我发现在18年之前行业ETF不是特别多。

2. 每周N(默认选了周三)收盘时计算标的池中ETF最近5日的涨跌幅,取涨幅前N的标的作为购买集合。第二天买入在购买集合中的标的,卖出不在其中的标的。

2. 为了规避极端行情,增加了一个5年债券收益-A股收益率<0.01的过滤条件,满足这个条件时清仓。这个条件有点后视镜,但是逻辑说得通,债市相比股市的收益更高时,降低仓位。主要在15年发生了效果,剩下的时间里只在18年1月和21年2月触发过一次。

先提供一些基础的回测结果

1. 周三买入,选择top1/top3/top5

【top1】

【top3】

【top5】

- 选择top3,不同买入日期对比,周一买入我还没搞定,应该是交易信号跨期处理有问题,等搞定了再补图

【周二】

【周三】同第一部分

【周四】

【周五】

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号