不完全同意。IPO收紧对小盘股的价值是存在提升作用的,因为供给减少。但再融资收紧对小盘股的g是压制的。因为小盘股最大的优势往往是再融资优势,再融资优势下降其实需求也会同步下降。所以供给和需求曲线同时下移,我们是不能判断均衡价格的位置的。所以融资收紧对小盘股的影响并不确定。这次和2017年时候的结构不一样,那次是同向,所以小盘股不行是非常明确的。这次是反向的宏观要素在影响,所以结果未知。alpha...请教目前还是会通过空im多ih把贝塔调过来吗

赞同来自: traceofpoem 、等待等待牛市 、hantang001 、你猜再猜 、坚持存款 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

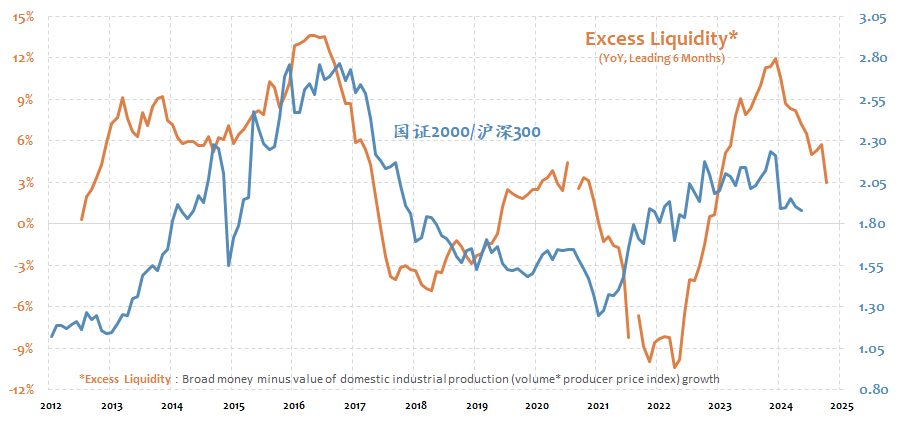

不一定,因为流动性指数只是影响小盘股投资收益的因素之一;虽然我觉得这波股市整体的反弹算是告一个段落了。不完全同意。IPO收紧对小盘股的价值是存在提升作用的,因为供给减少。但再融资收紧对小盘股的g是压制的。因为小盘股最大的优势往往是再融资优势,再融资优势下降其实需求也会同步下降。所以供给和需求曲线同时下移,我们是不能判断均衡价格的位置的。

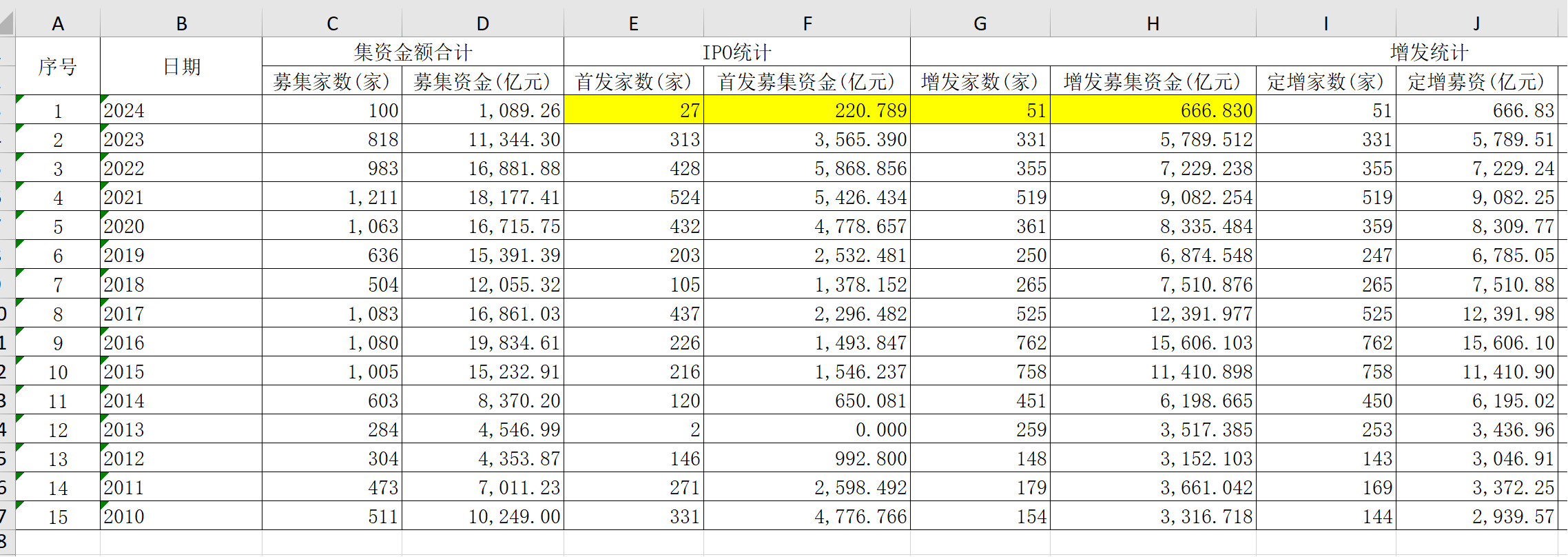

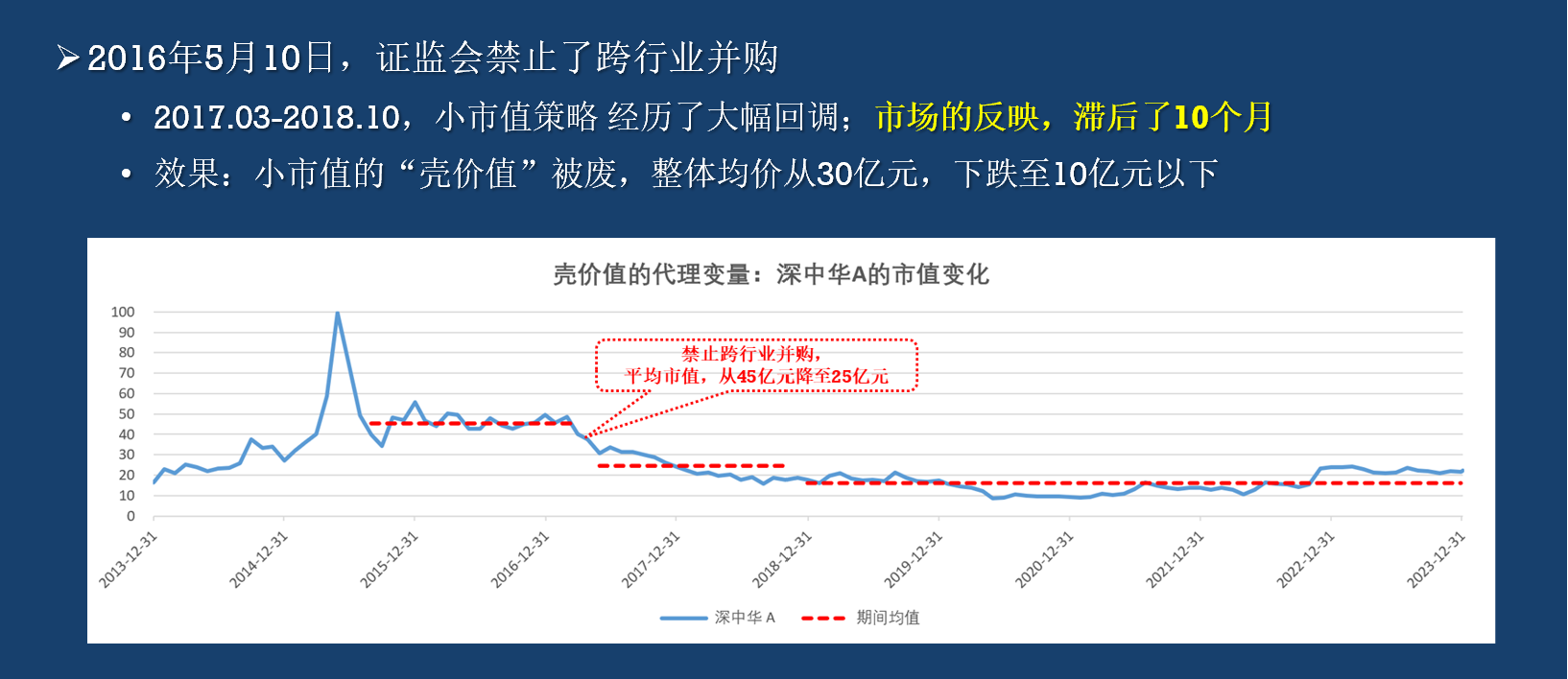

1、Beta方面,小盘股的整体估值可能会有系统性抬升:今年以来,IPO和再融资的数量和金额都显著缩小,如果持续到年底,占比大概都在去年的50%以下。最近一级市场上,又开始有些收购壳公司的消息出来了 —— 因为IPO收紧;小盘股的壳价值可能有所提升。

3、Alpha方面,小盘股的概念属性会增多:在...

所以融资收紧对小盘股的影响并不确定。这次和2017年时候的结构不一样,那次是同向,所以小盘股不行是非常明确的。这次是反向的宏观要素在影响,所以结果未知。

alpha方面小盘股肯定是远远优于大盘股的,但这和beta无关。在我的框架里面,alpha和beta是必须完全拆干净的。今年我收益大幅领先市场,主要原因就是从去年12月开始,底仓拿着小盘股但叠加了一个多IF空IM的期货组合。

相当于你拿着小盘股是吃着小盘股的beta和小盘股的alpha,但我在当时认为小盘股alpha很好,小盘股beta不行。用一个空IM去掉了小盘股原本的beta,再用一个多IF把它的beta替换成了大盘股。相当于吃着小盘股的alpha同时拿着大盘股的beta。

当然,因为IM往往是强贴水,所以这种操作只有对未来大小盘结构看得非常清楚的时候才会去做,否则就是顶着年化10%的总贴水(IM8%负贴水 IF2%正贴水)去换beta了。

知与不知 - 80后金融民工

不一定,因为流动性指数只是影响小盘股投资收益的因素之一;虽然我觉得这波股市整体的反弹算是告一个段落了。1、同意你的观点,IPO是重要影响因素,这个因素在2019年后没有明显变化,新主席上台后这个因素起到正面作用。

1、Beta方面,小盘股的整体估值可能会有系统性抬升:今年以来,IPO和再融资的数量和金额都显著缩小,如果持续到年底,占比大概都在去年的50%以下。最近一级市场上,又开始有些收购壳公司的消息出来了 —— 因为IPO收紧;小盘股的壳价值可能有所提升。

3、Alpha方面,小盘股的概念属性会增多:在...

2、即使在小盘风格没有相对占优的2019和2020年,微盘股指数也有44%和20%的收益。

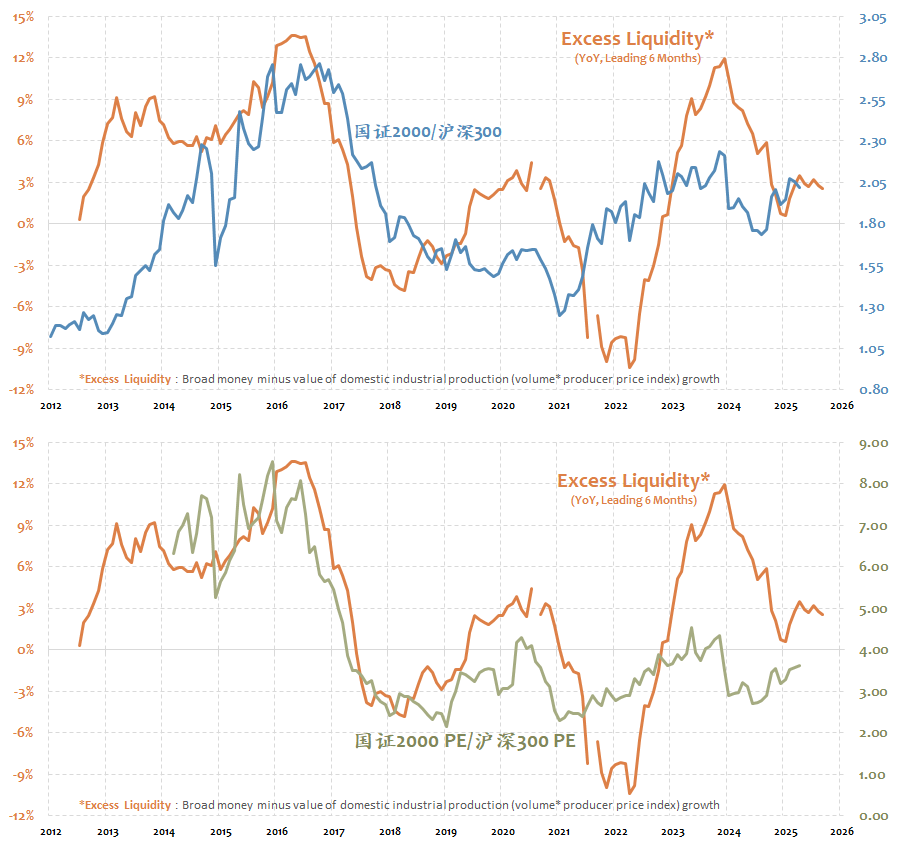

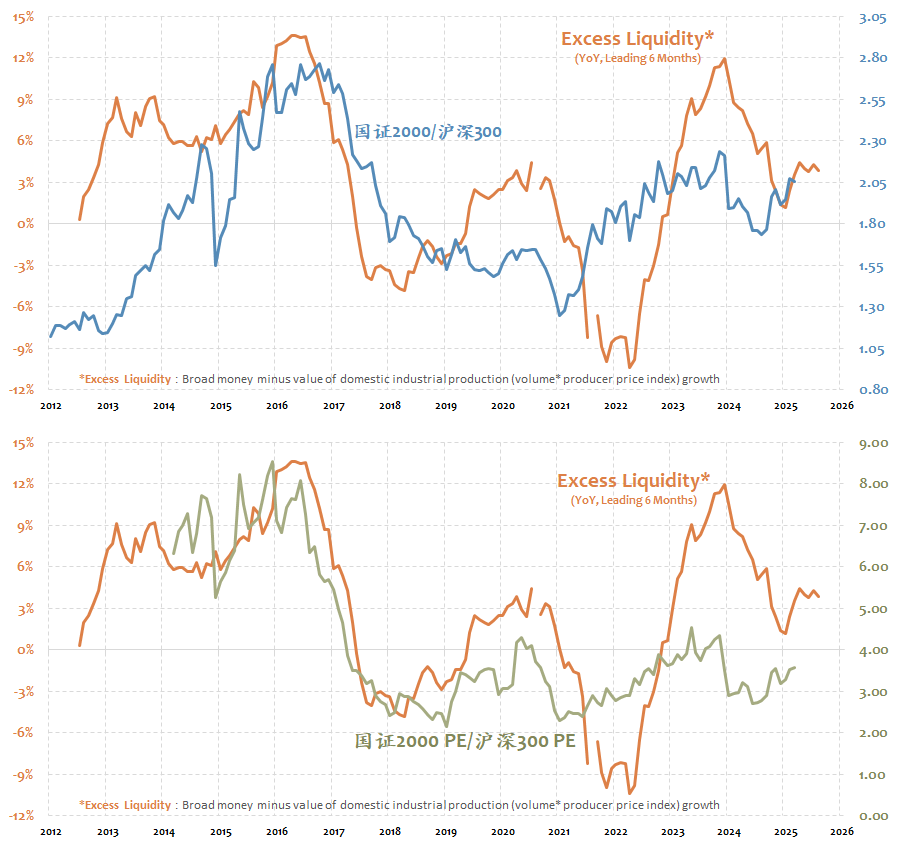

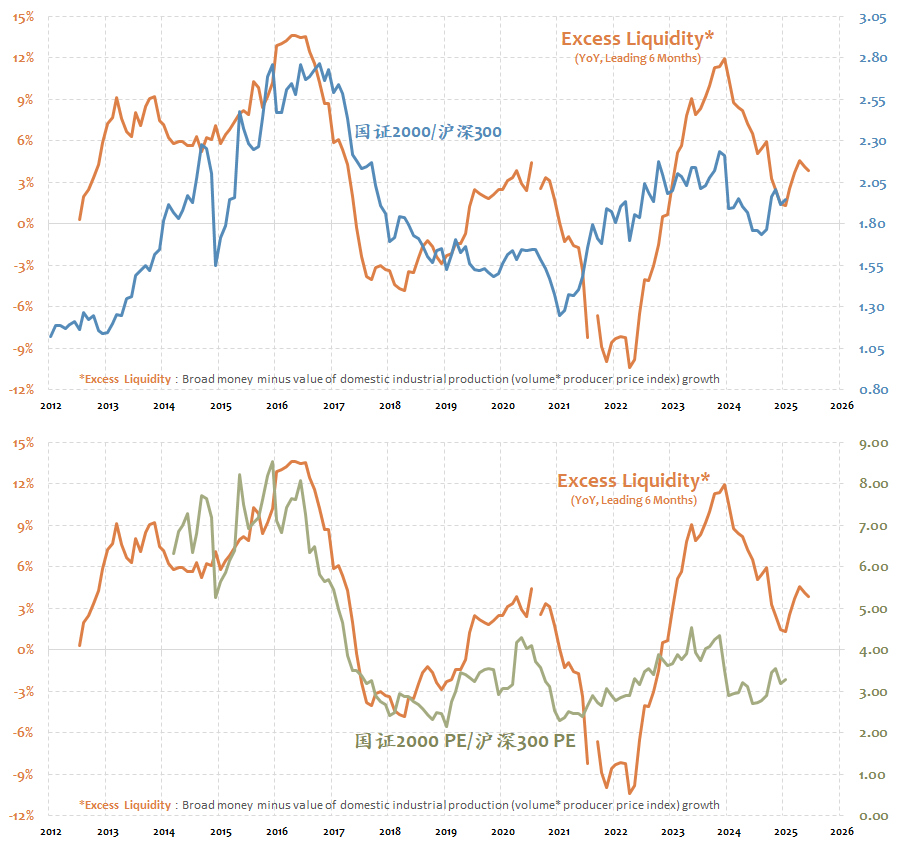

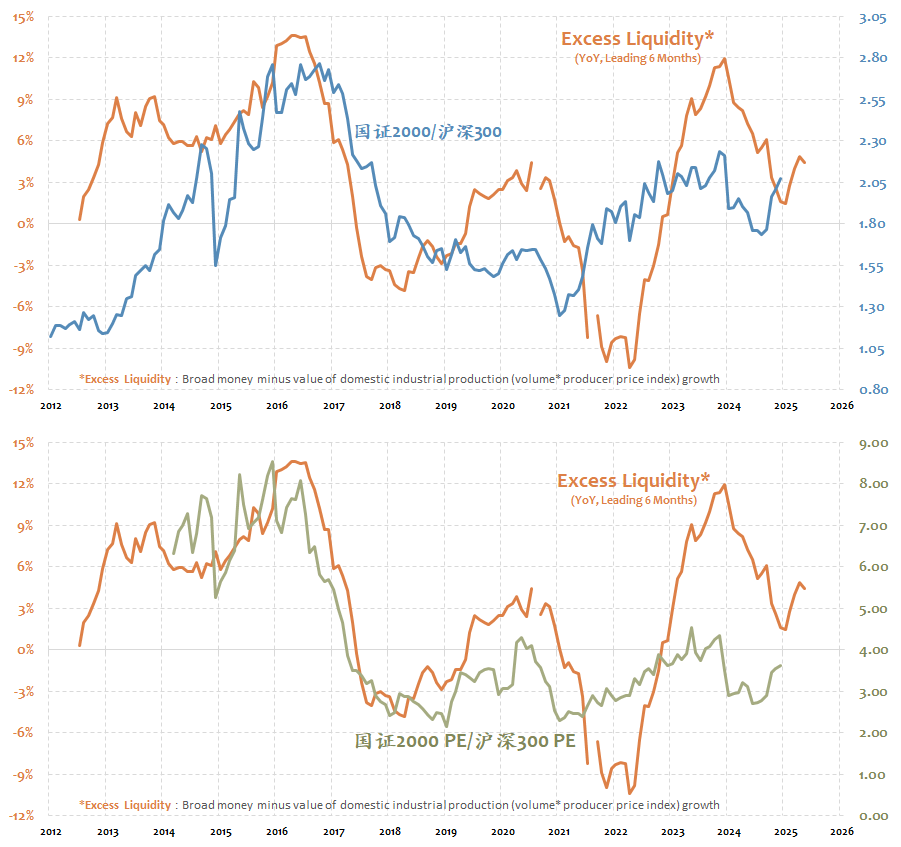

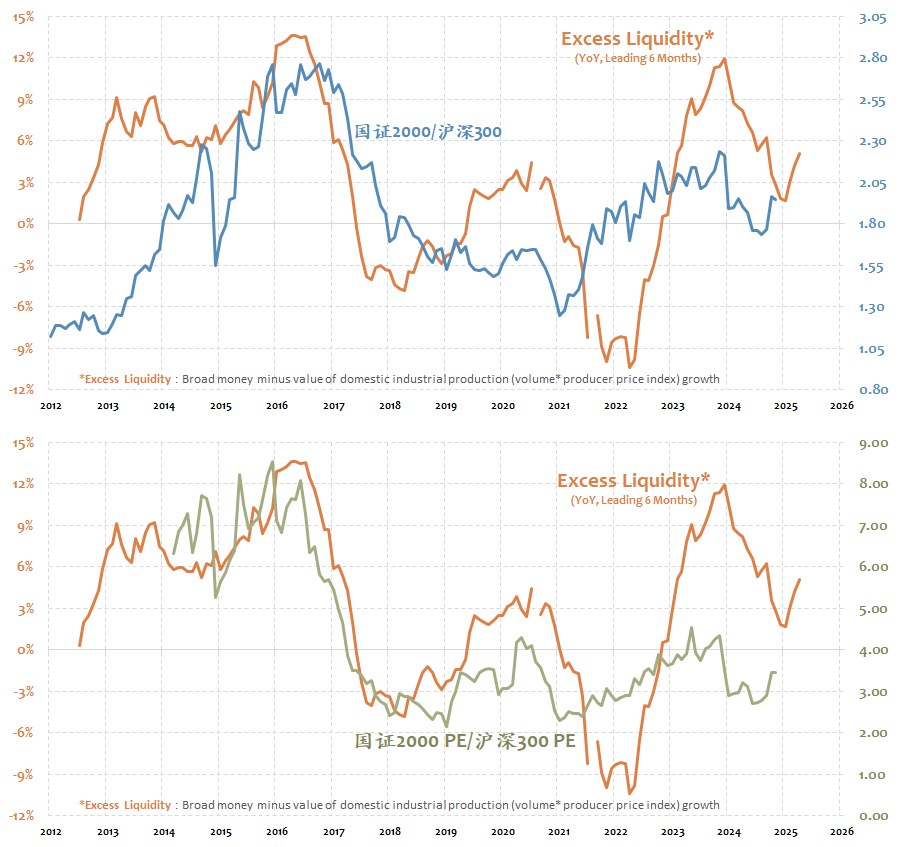

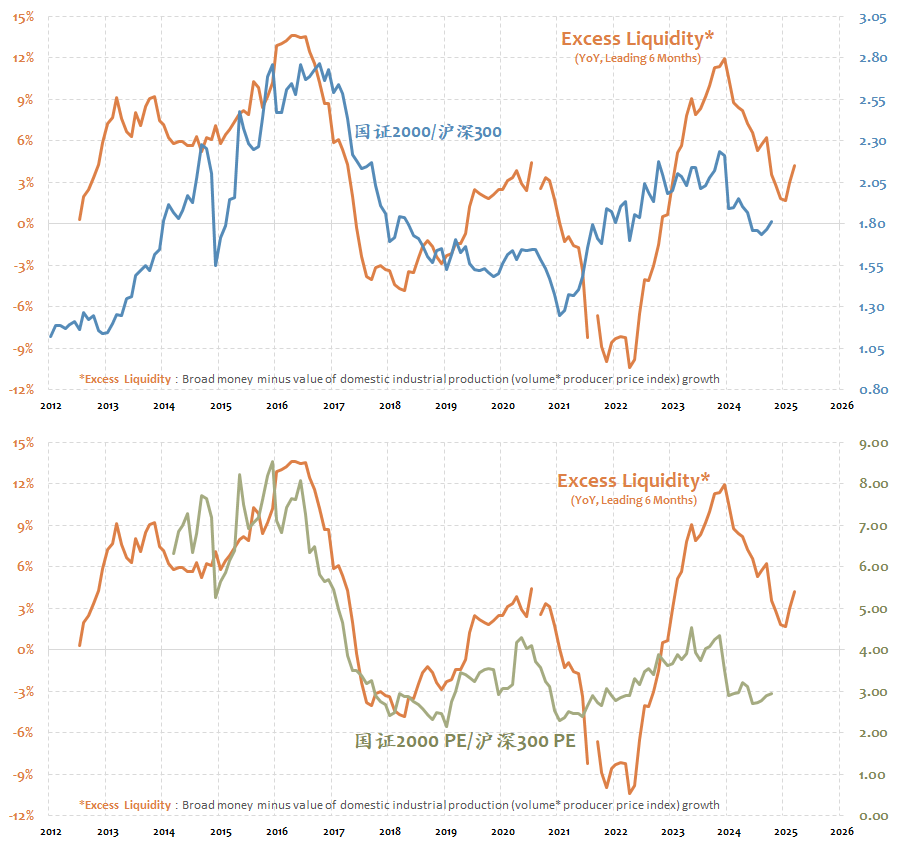

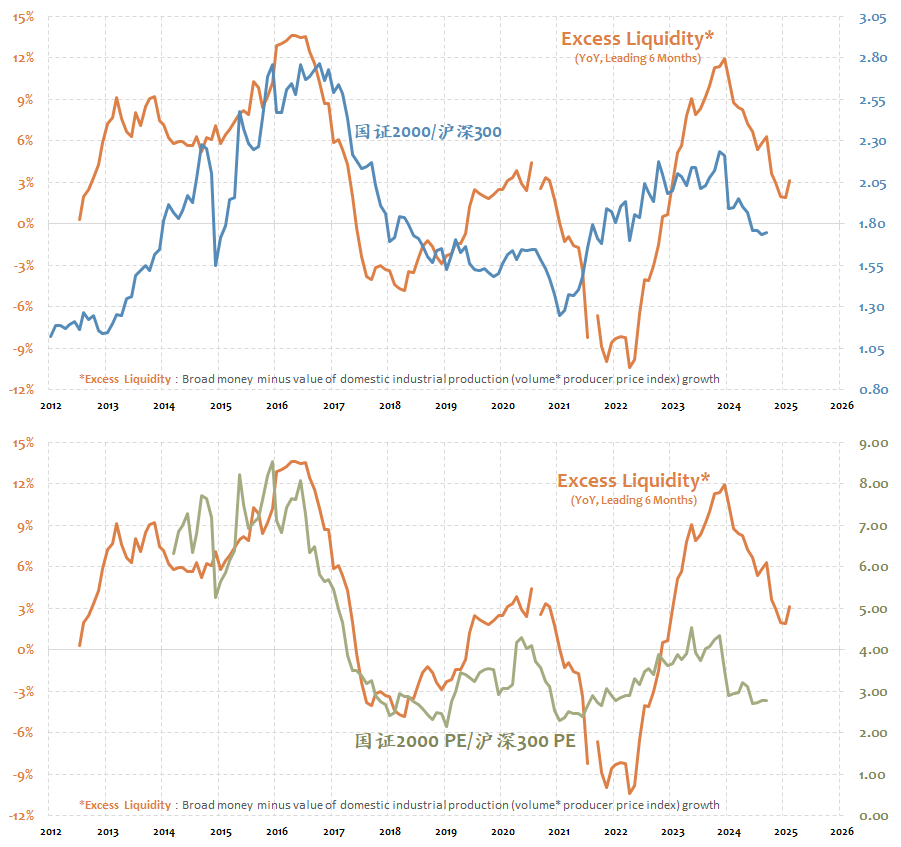

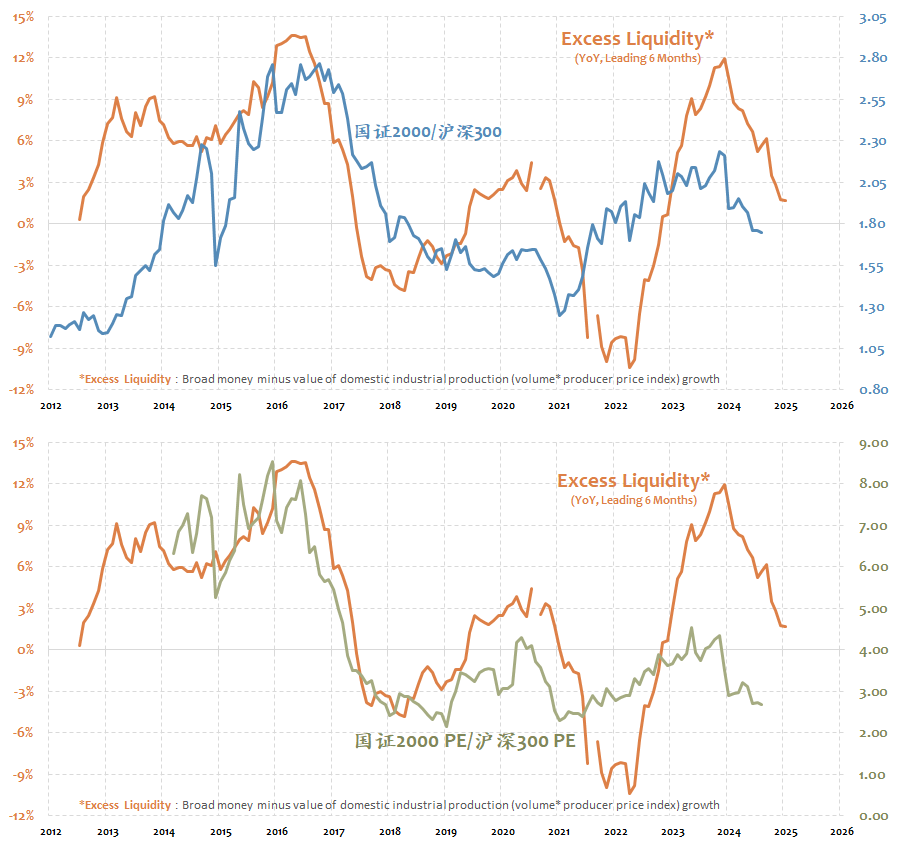

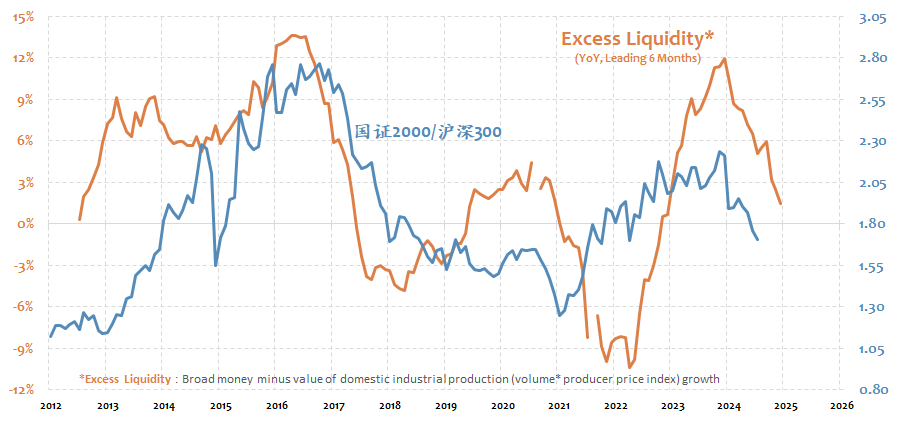

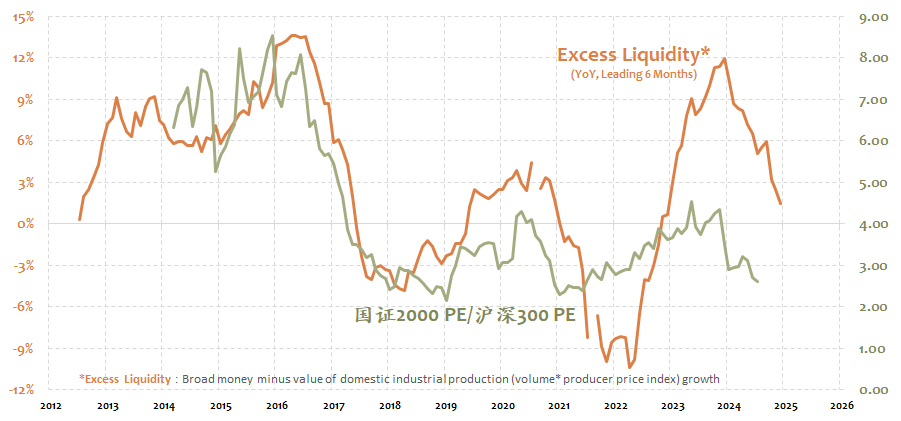

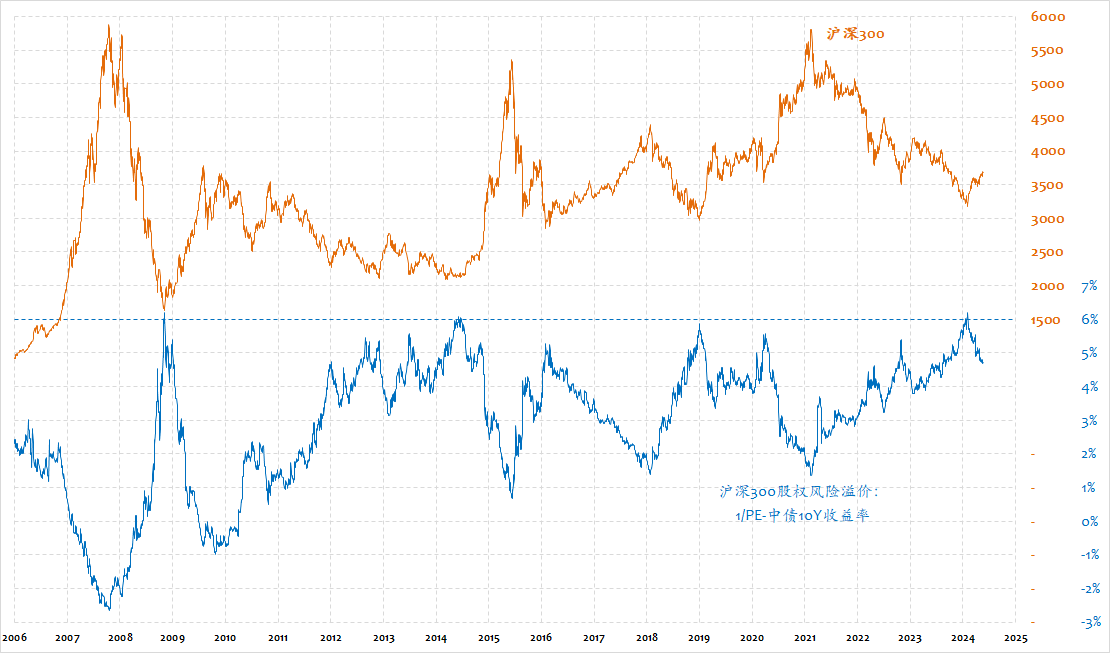

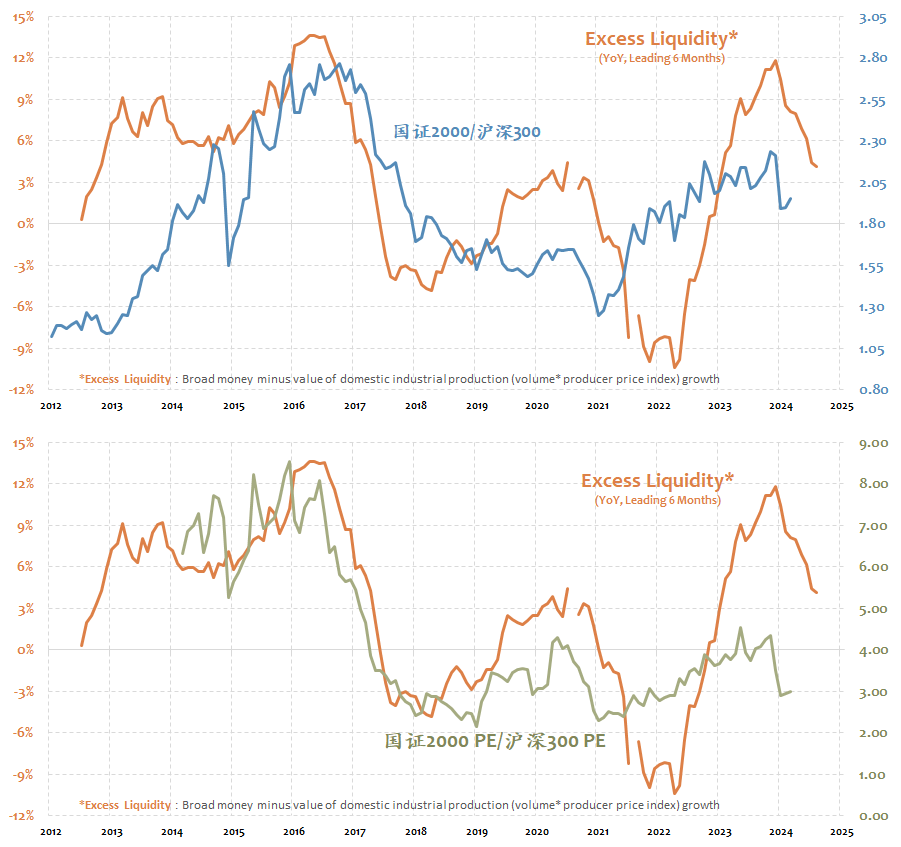

3、从相对估值看,国证2000和沪深300的估值比处于中等区间,没有那个明显高估或低估。

4、从楼主的图得出大盘占优的结论,其隐含的逻辑是,大小盘风格必须是2选1,但从历史上看,很多时候也是同涨同跌,只有小部分时间呈现非常明显的跷跷板效应。

那20%敲入3%敲出的话,最低收盘价反弹个30%也差不多极限了,越往上阻力越大因为要陆续敲出了。。。

500/1000都有期权,把雪球合同看一遍围绕敲出点位做执行价卖购是个好策略,符合几个知道?

当然了今天已经晚了。

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: alphafund 、某甲 、夜路沙冷 、Jifandailu 、liutong0530 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

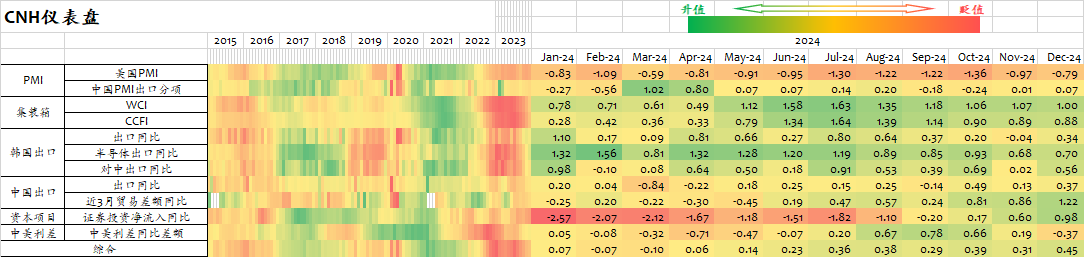

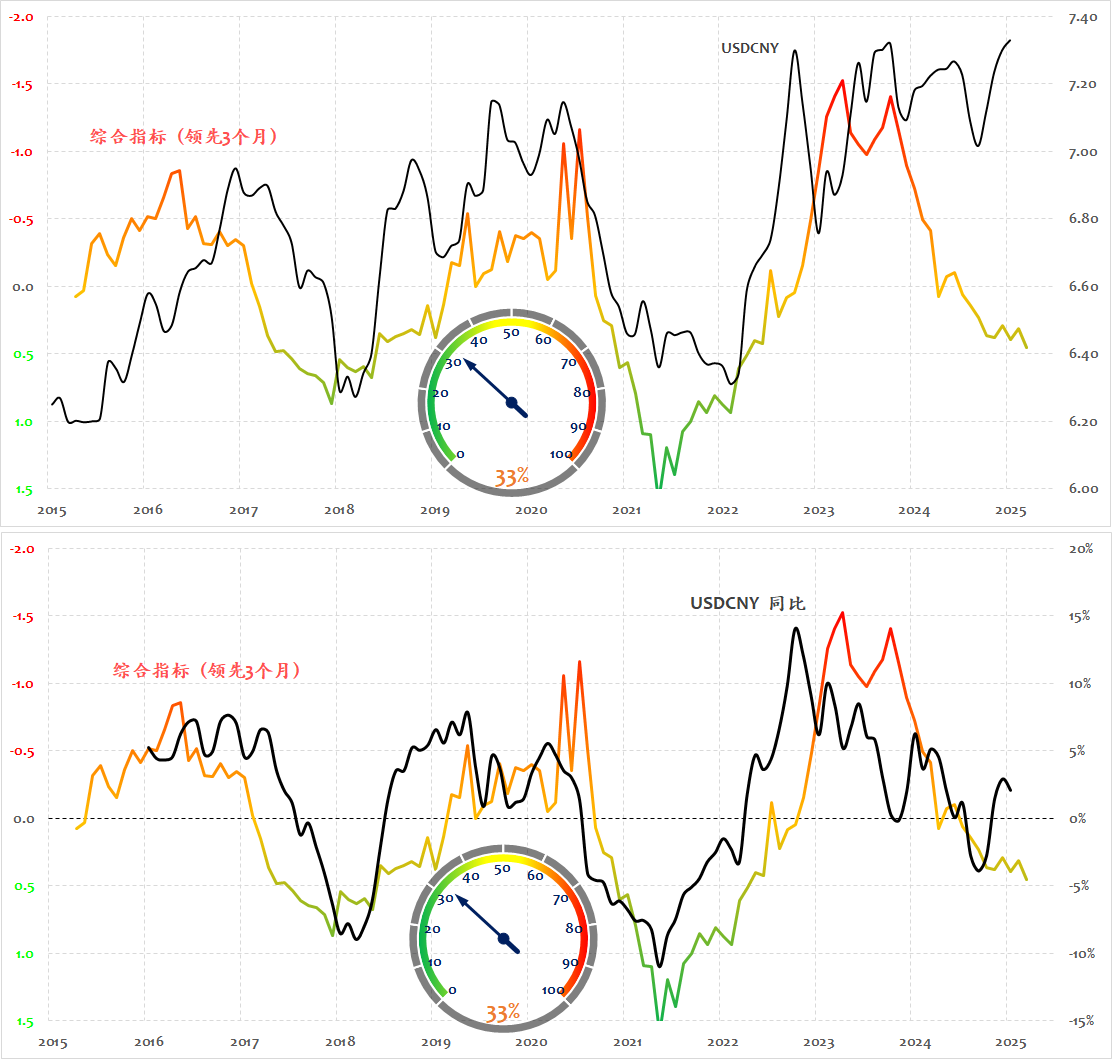

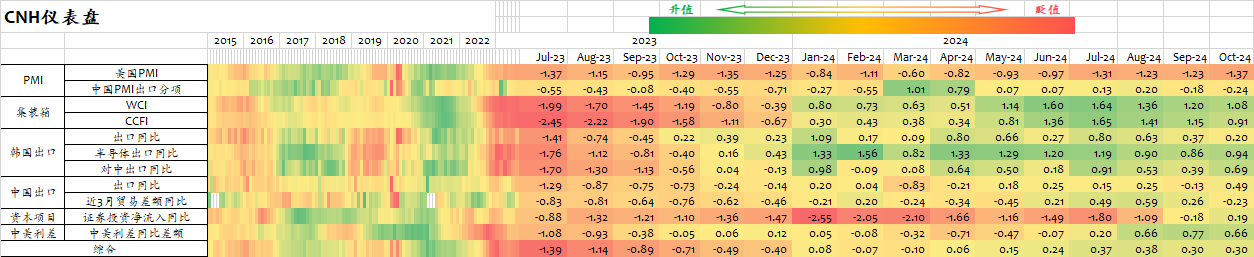

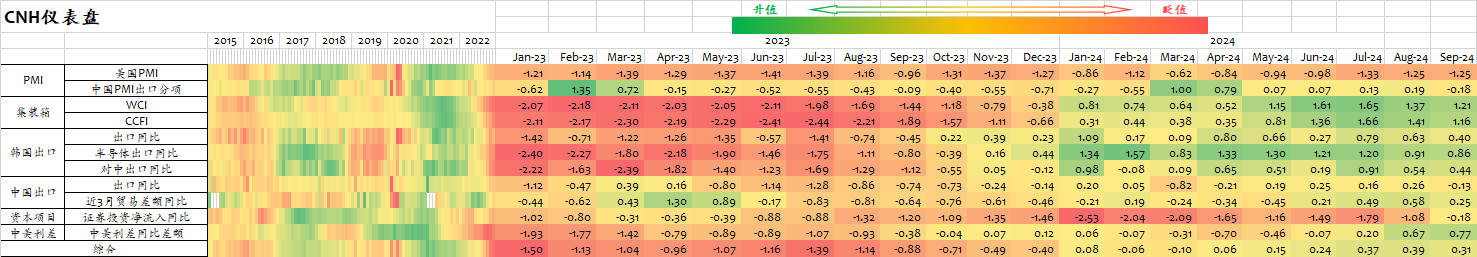

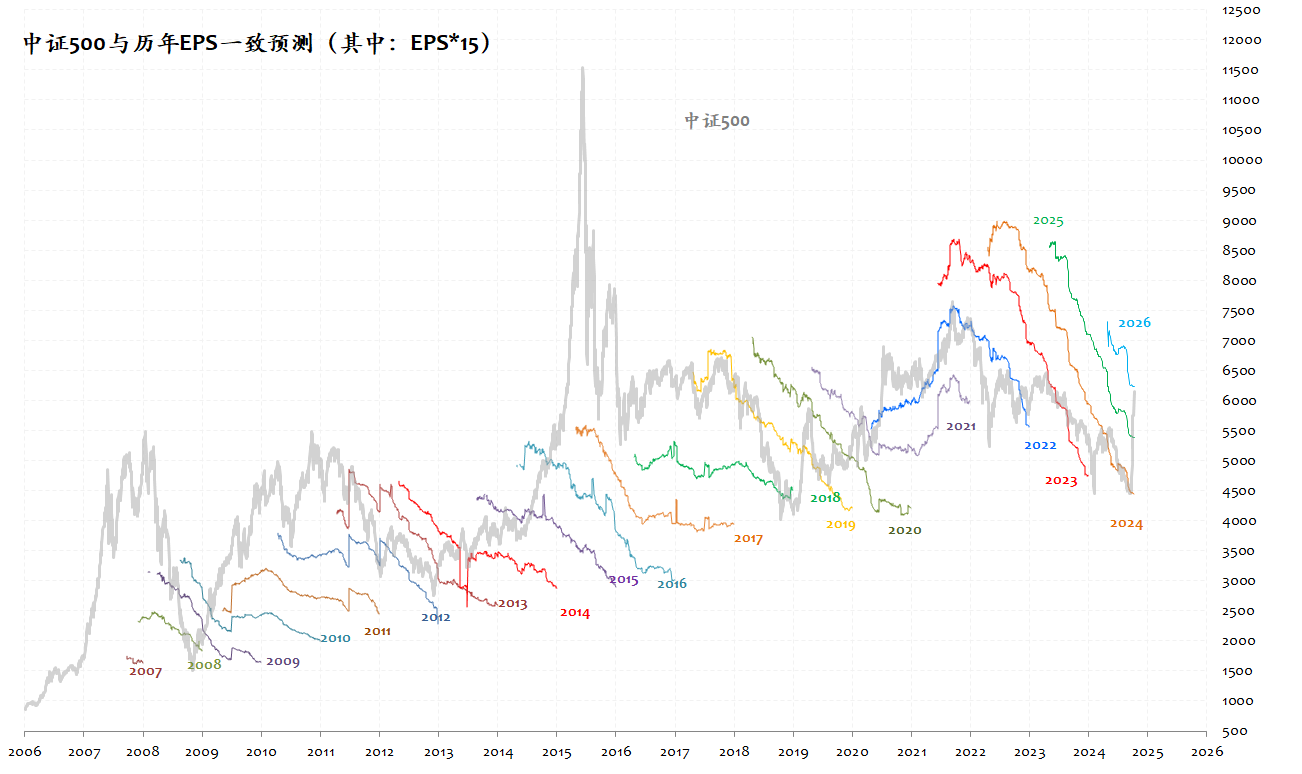

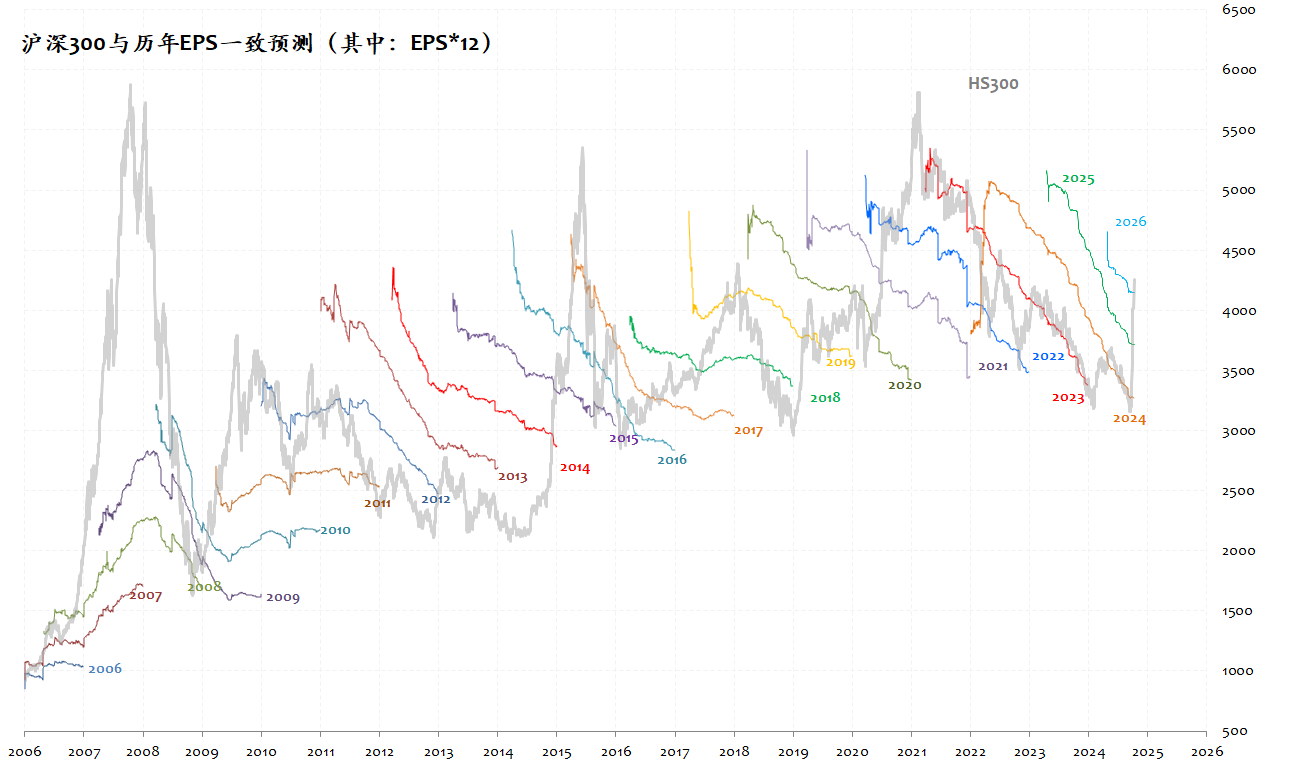

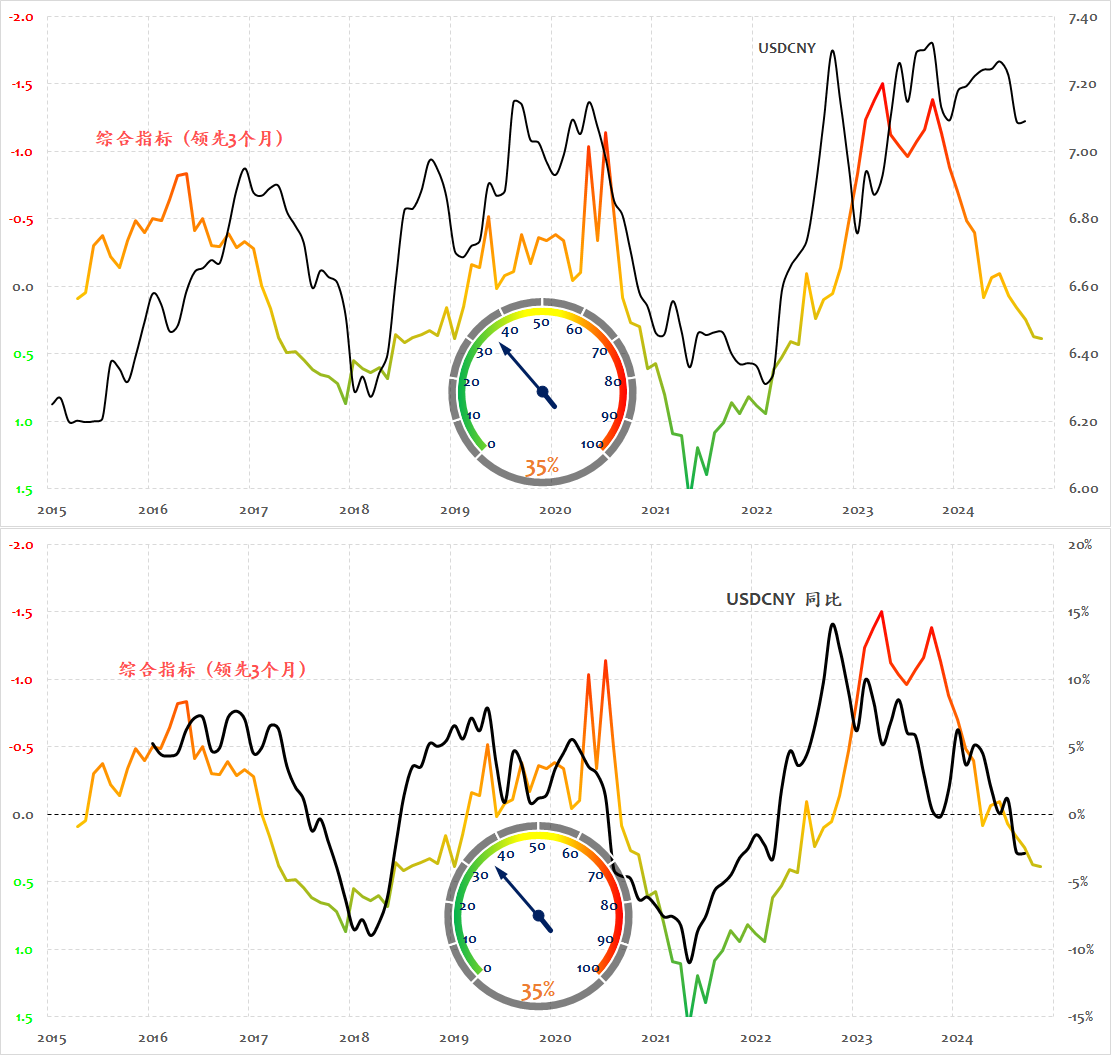

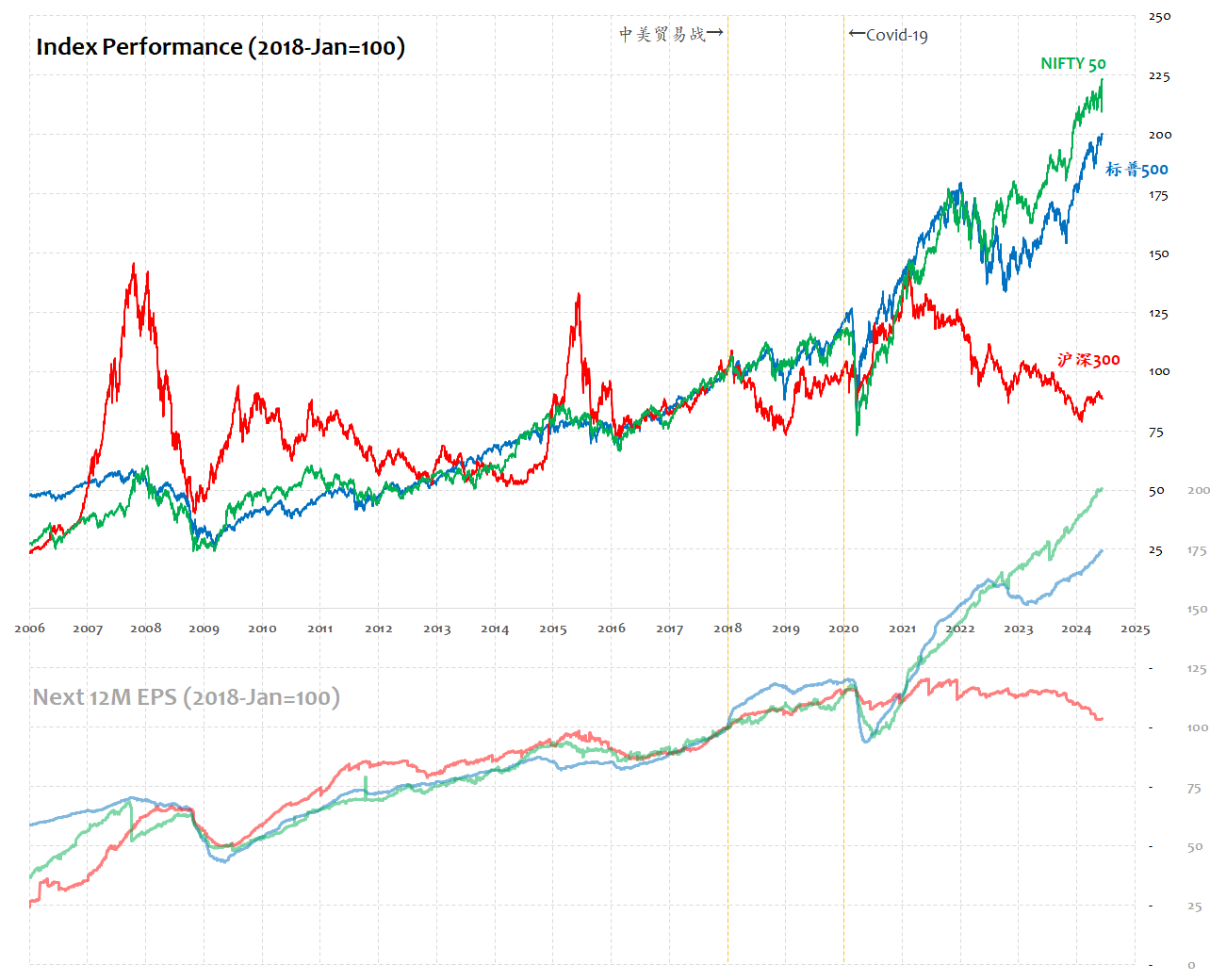

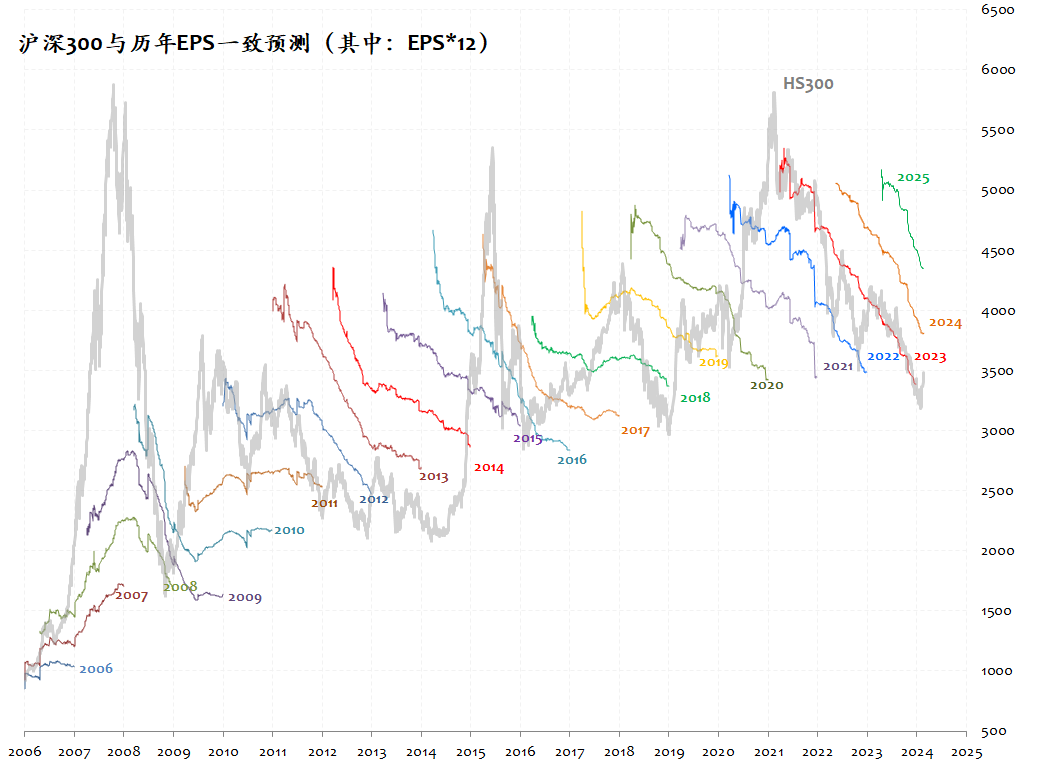

和我的观察指标逻辑差不多,结论也类似。简单总结,大盘股向下有底,小盘股脚步虚浮。不一定,因为流动性指数只是影响小盘股投资收益的因素之一;虽然我觉得这波股市整体的反弹算是告一个段落了。

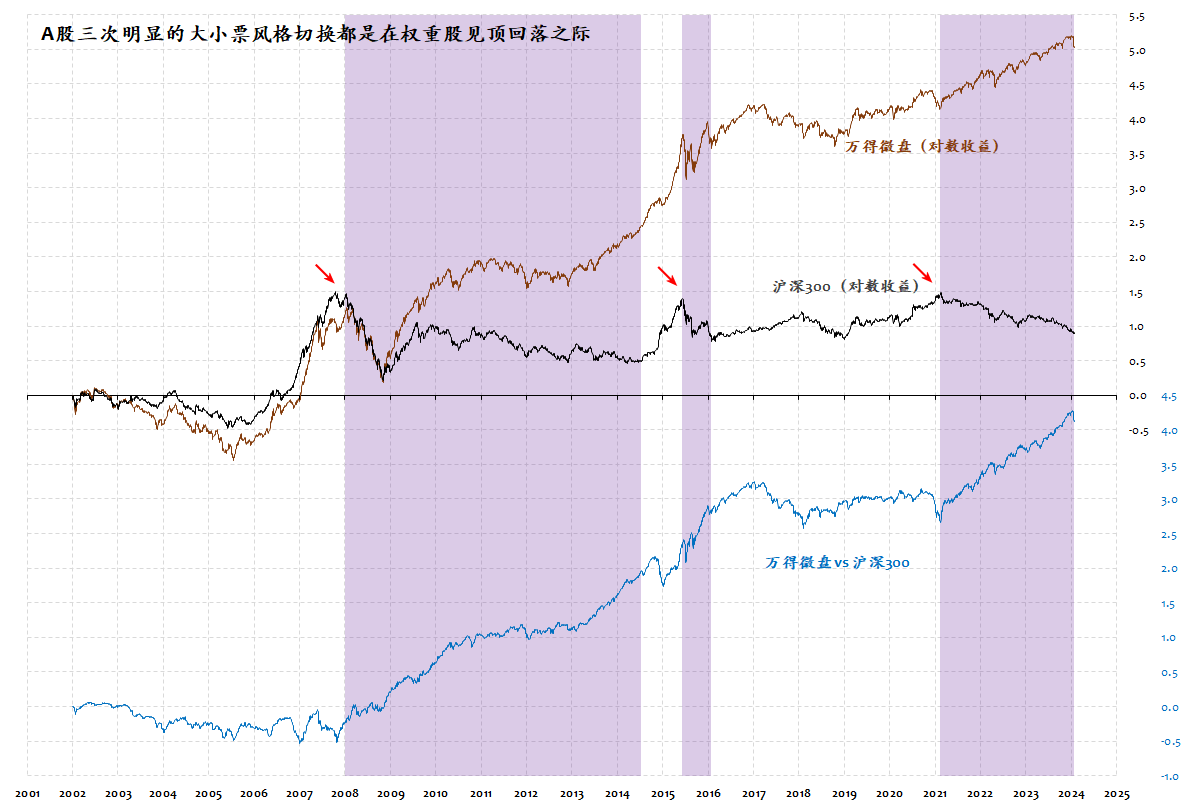

最近的这个长达3年的小盘牛市可能就在24年初结束了

1、Beta方面,小盘股的整体估值可能会有系统性抬升:今年以来,IPO和再融资的数量和金额都显著缩小,如果持续到年底,占比大概都在去年的50%以下。最近一级市场上,又开始有些收购壳公司的消息出来了 —— 因为IPO收紧;小盘股的壳价值可能有所提升。

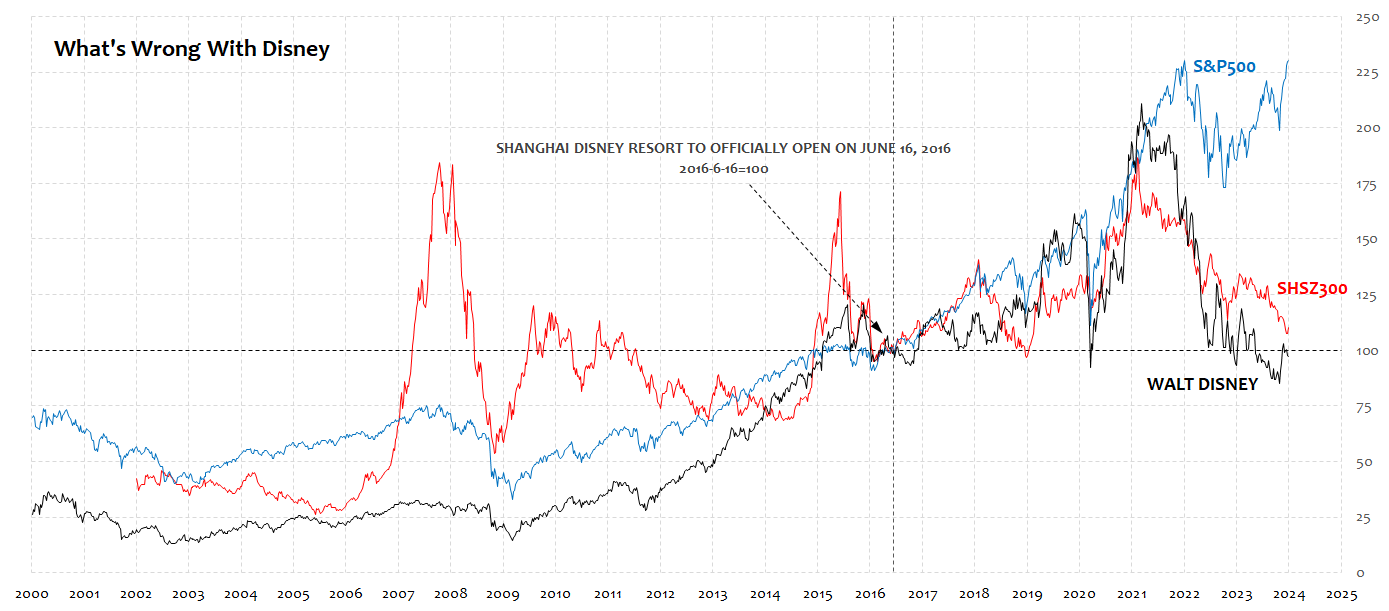

3、Alpha方面,小盘股的概念属性会增多:在壳概念激活之后,其实会增加小盘股的短期波动、有利于刷波动。在2016年之前,当年的IPO数量和小盘股次年的收益有强负相关性 —— IPO越少、次年小盘股的收益越高。如果壳价值回归,这个逻辑可能重新有效。

市场的魅力就在这里 —— 事前正反怎么说,听起来都挺有道理;但走出来的结果只有一个。

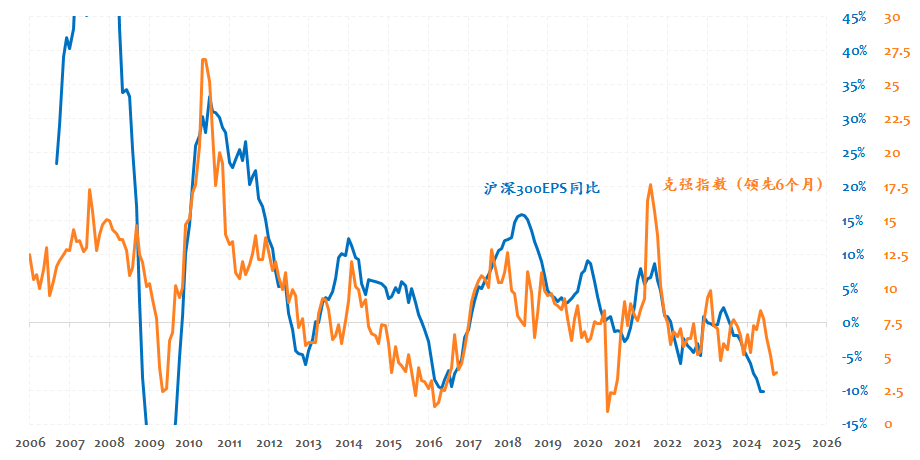

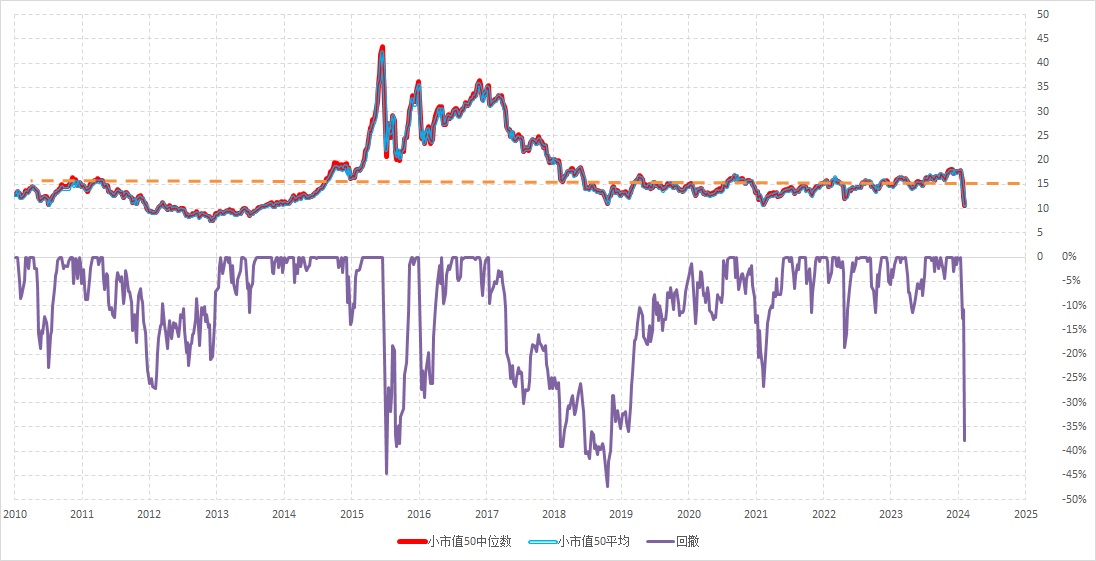

通过这个图,我想到另外一个指标:

中证1000低于中证500,基本就是底部,放心抄底;之前稳定期,中证1000大约等于中证500*1.1

很久之前就在观察的一个指标,只是2月出现机会了没实践。

赞同来自: LYXzzz 、Assnile 、gaokui16816888 、等待等待牛市 、去二不着一 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

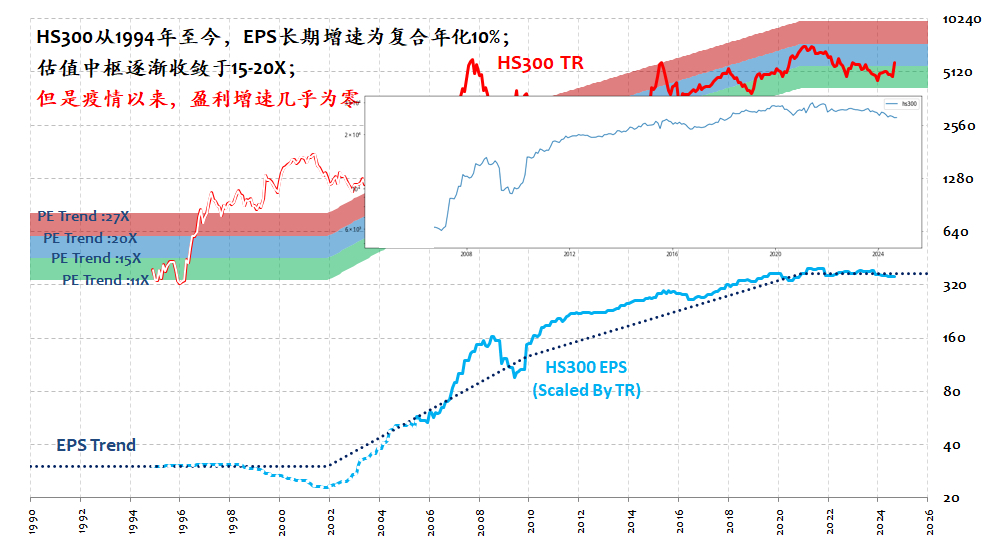

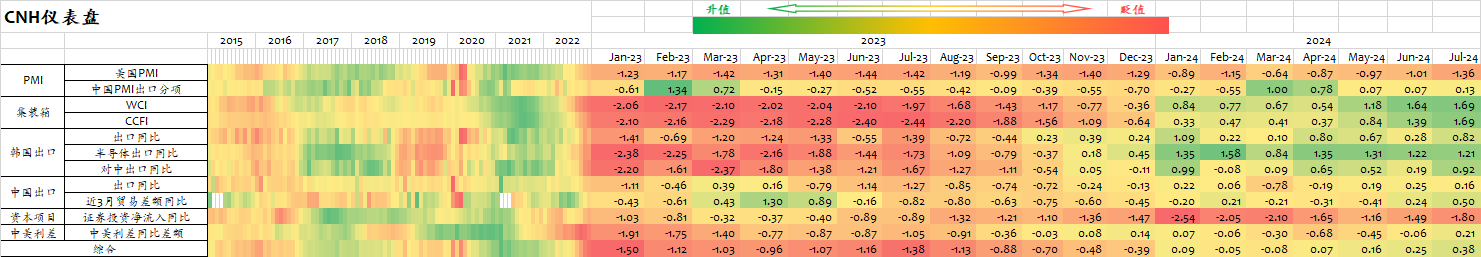

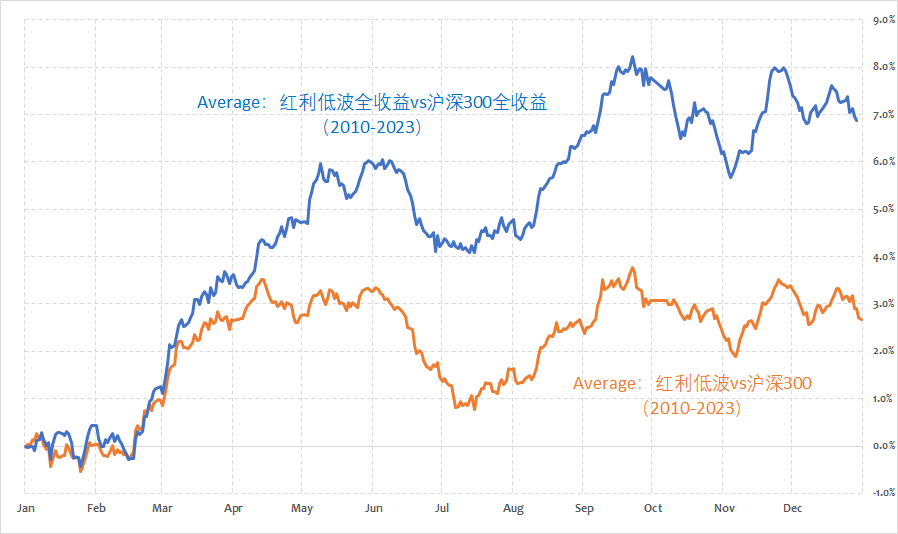

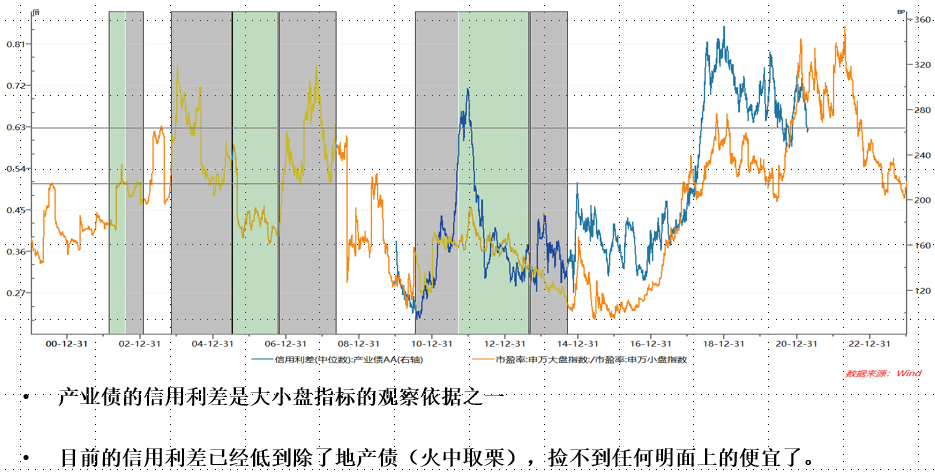

rain 老师 在2022年底的那篇神作:可转债的黄金时代可能已经结束 中提到过,如图感谢帮忙解释,这是其中一个原因,更新一下上面的这张图当前的情况:

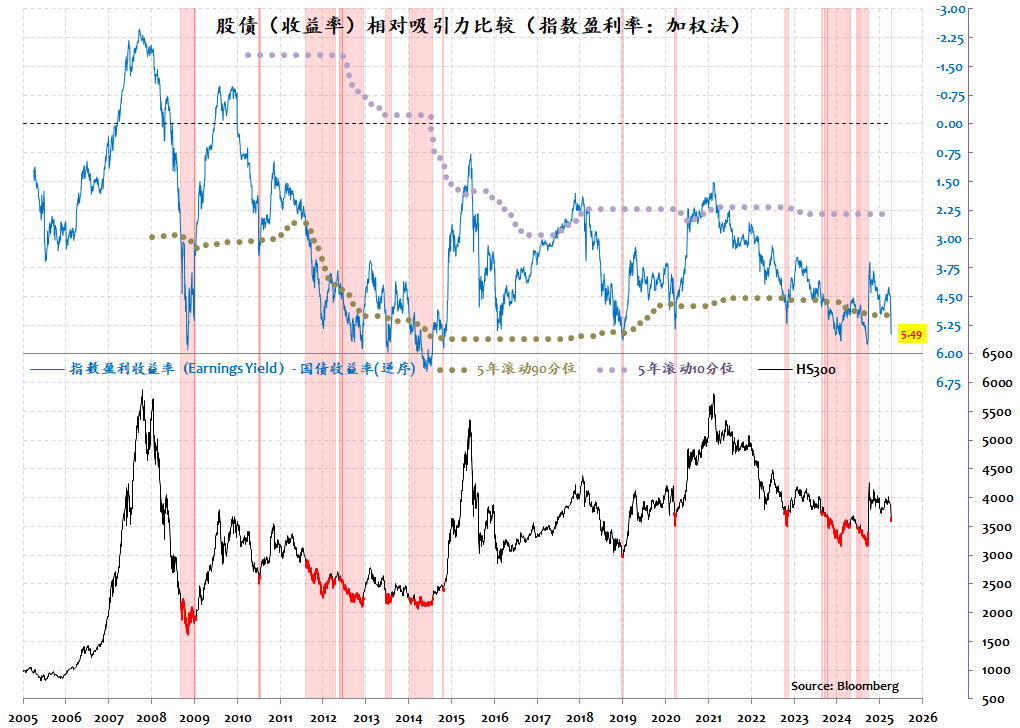

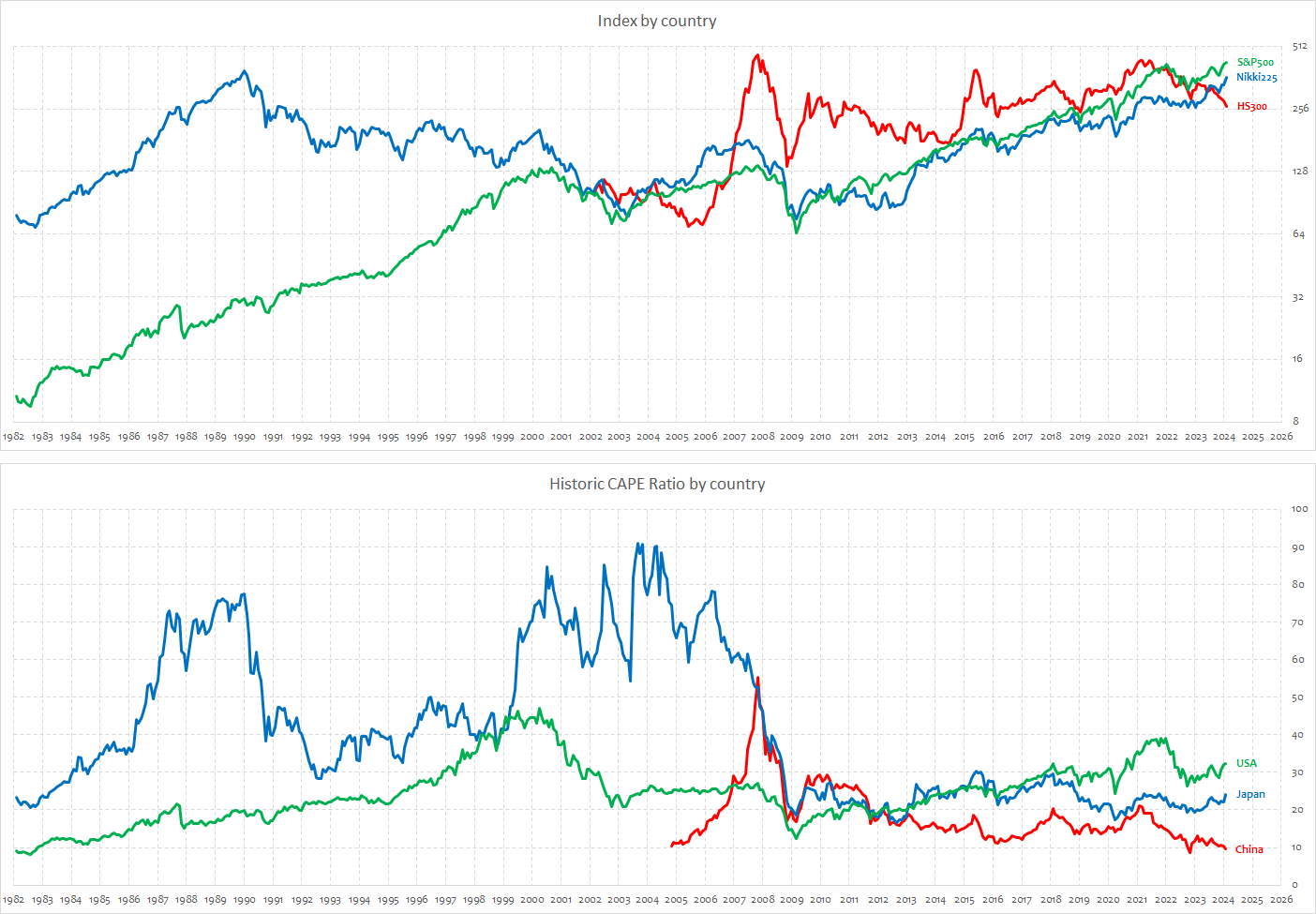

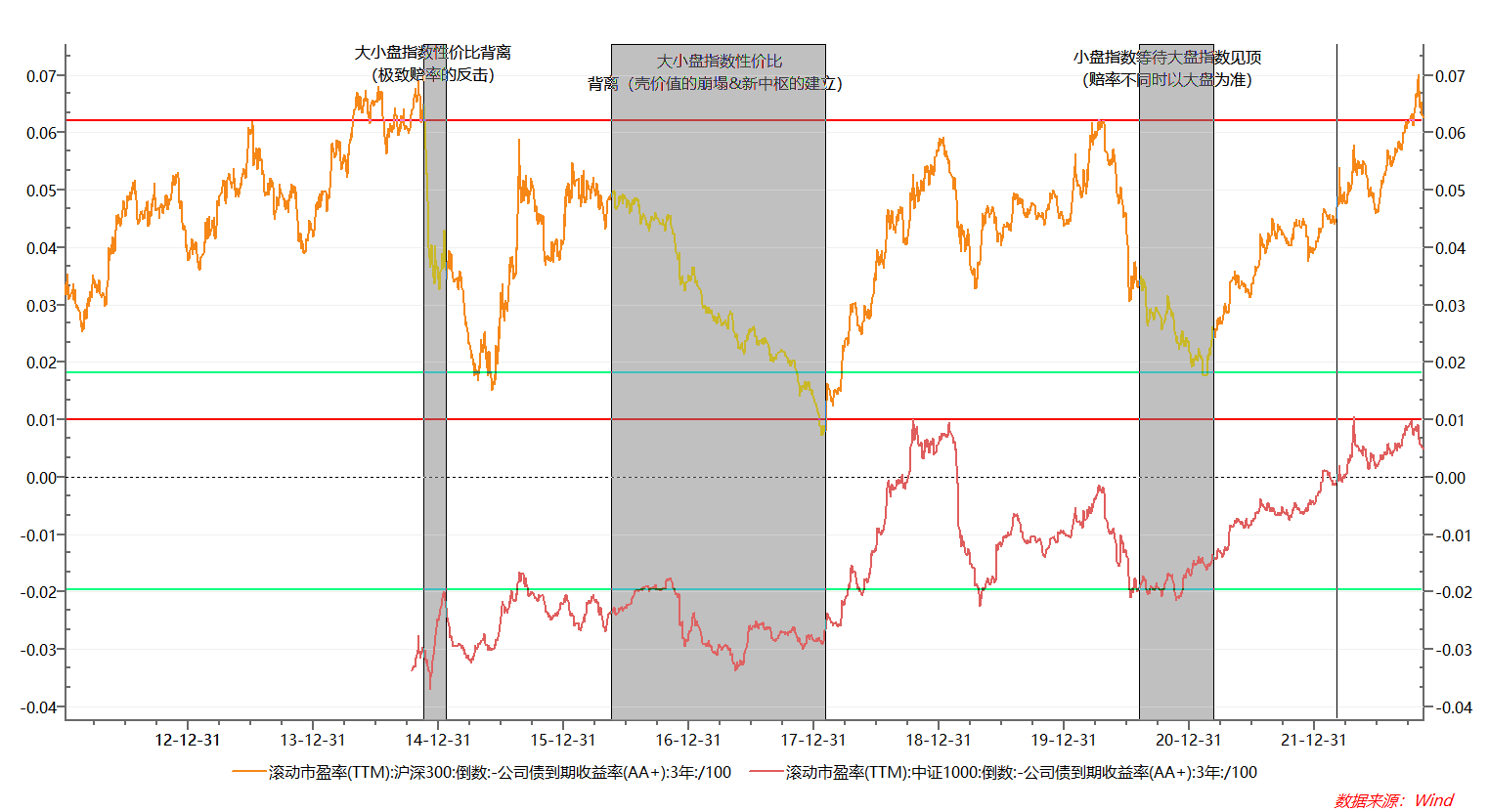

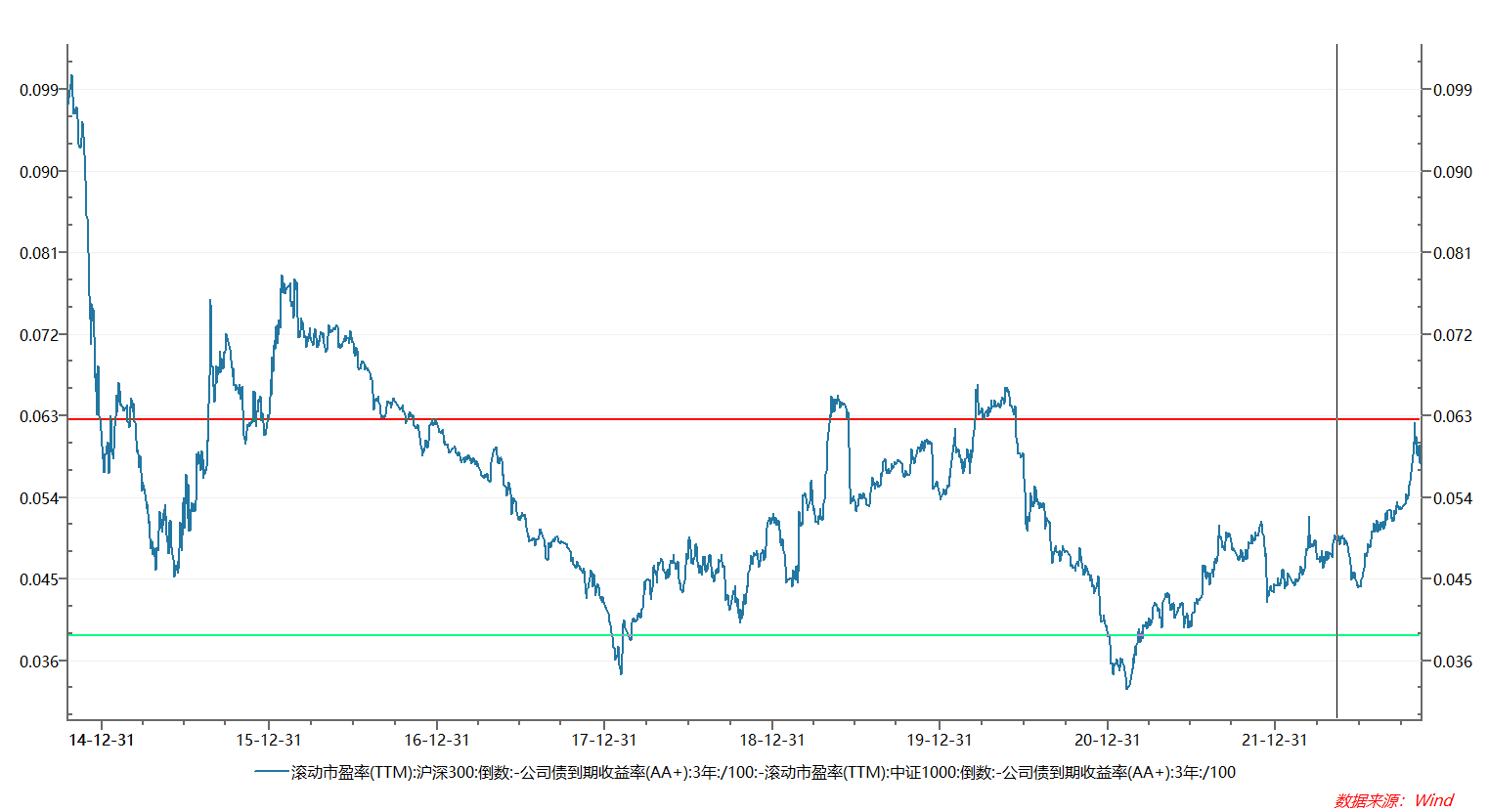

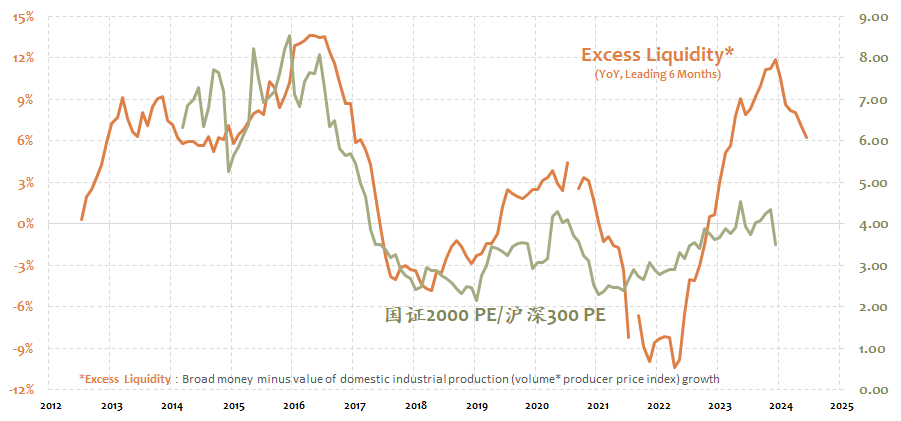

观点就是,虽然中千和300的估值都处于历史低位,但是经过信用利差调整,中千的估值太高,300的估值低

当然了,rain 老师在23年初又调整到了偏小盘策略,这个飘移,我没能理解,汗

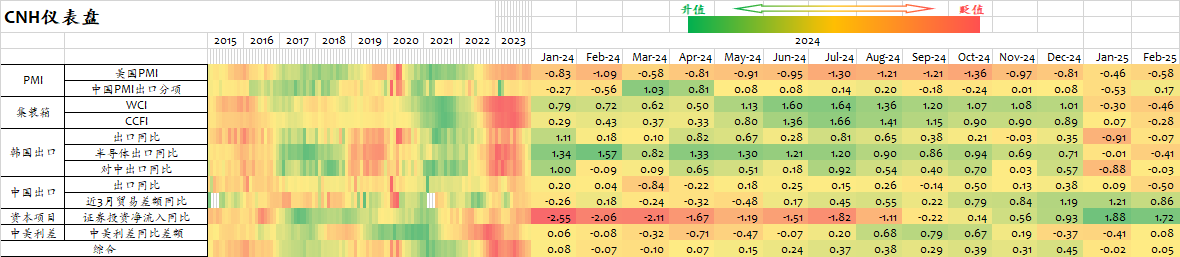

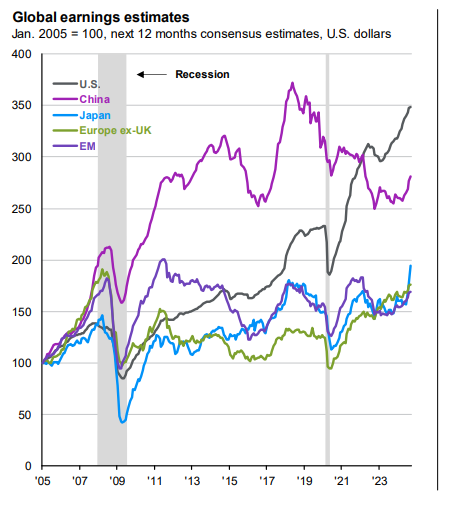

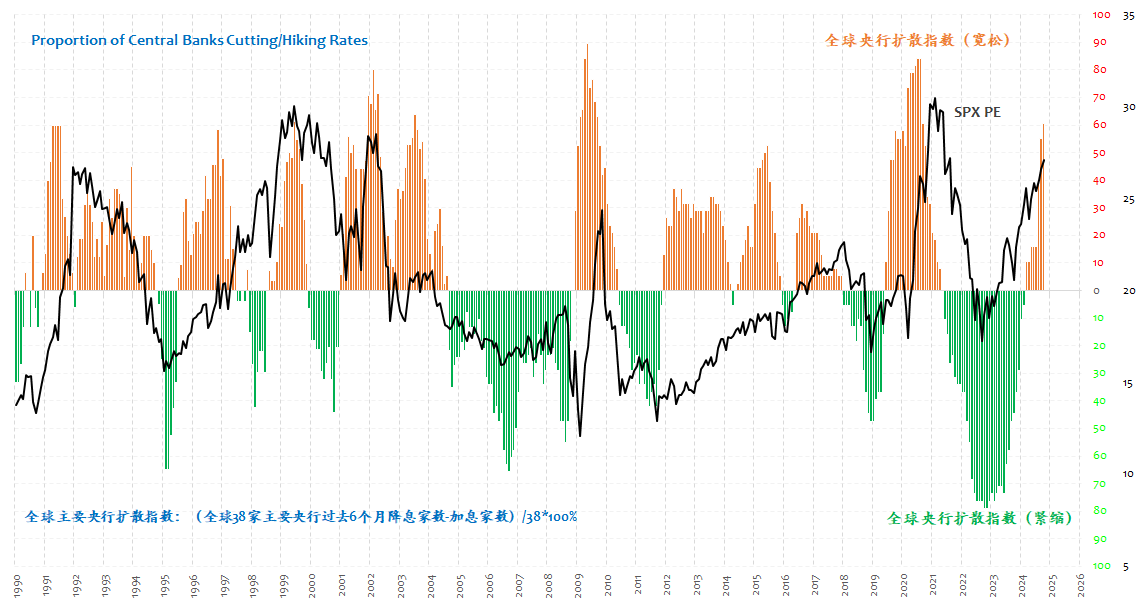

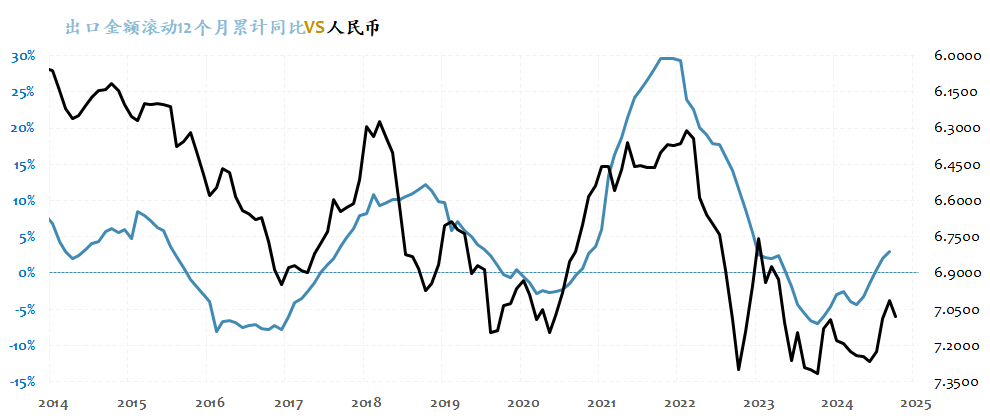

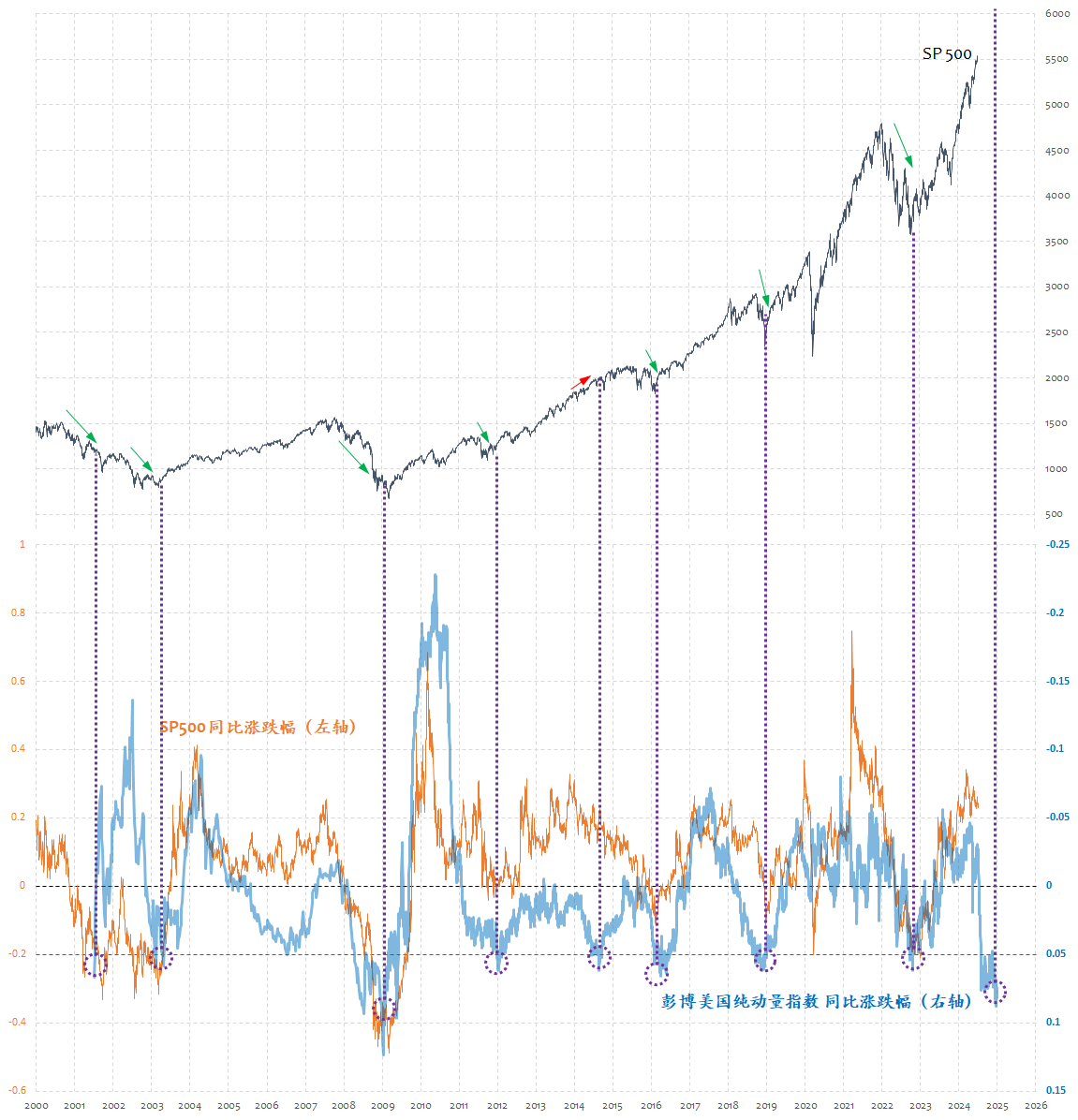

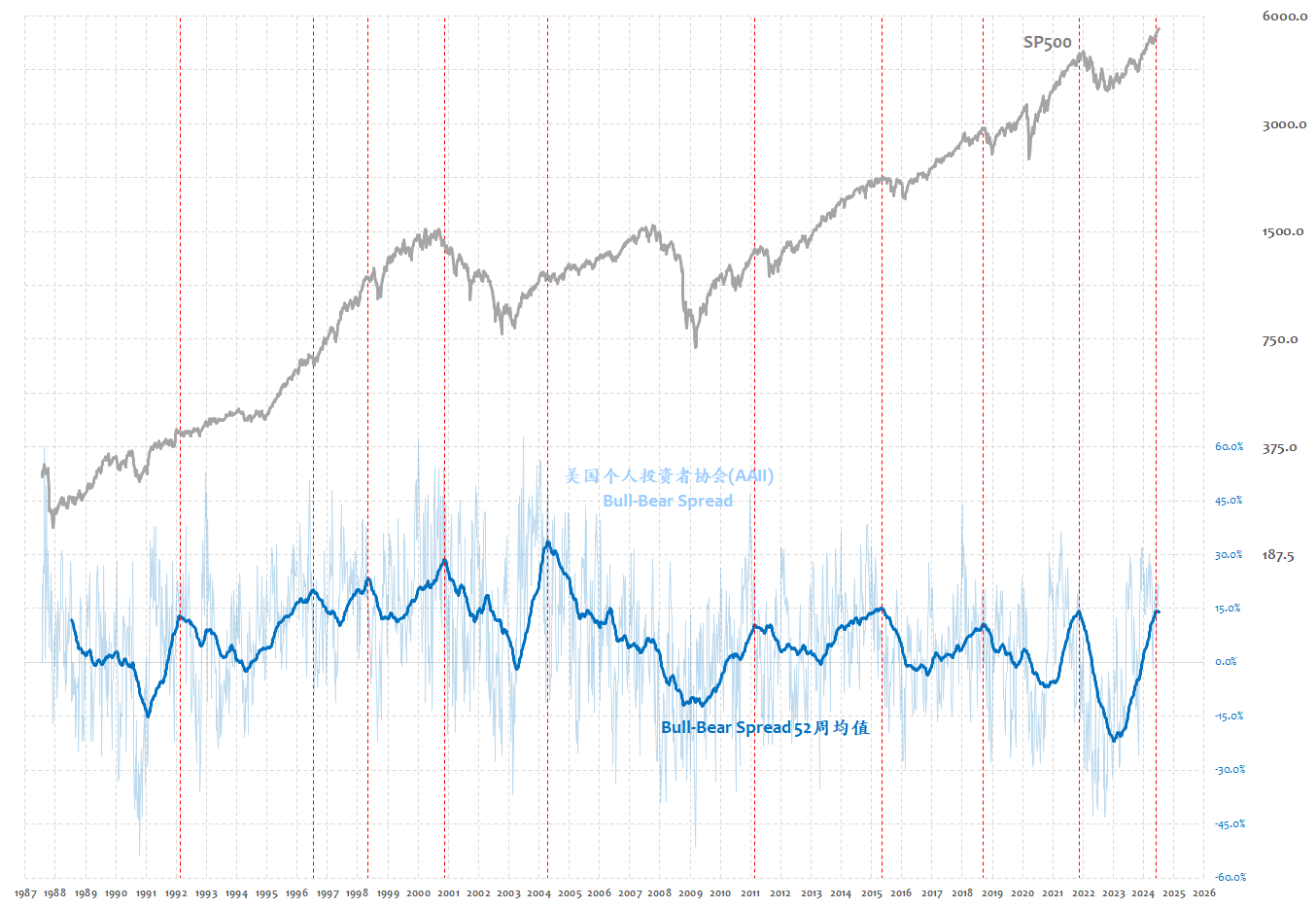

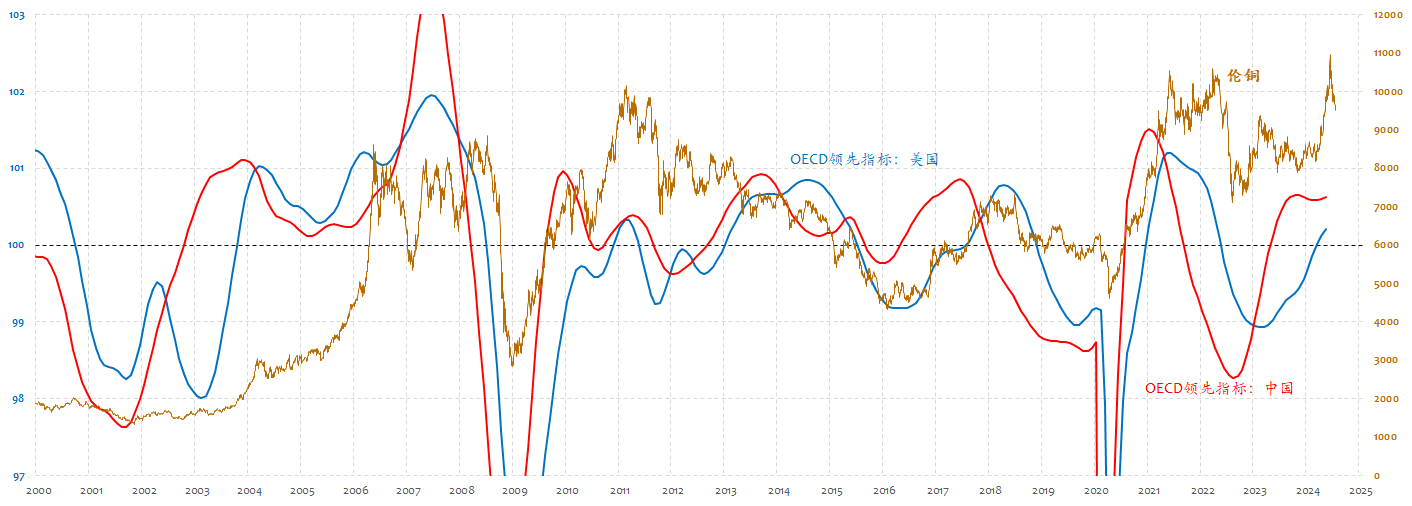

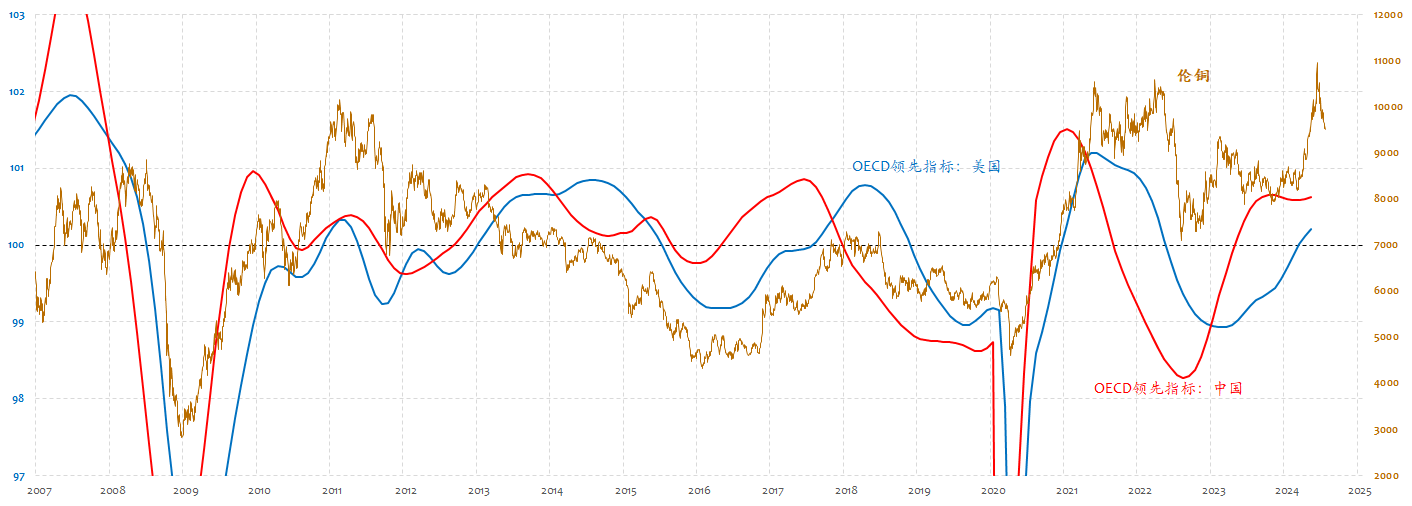

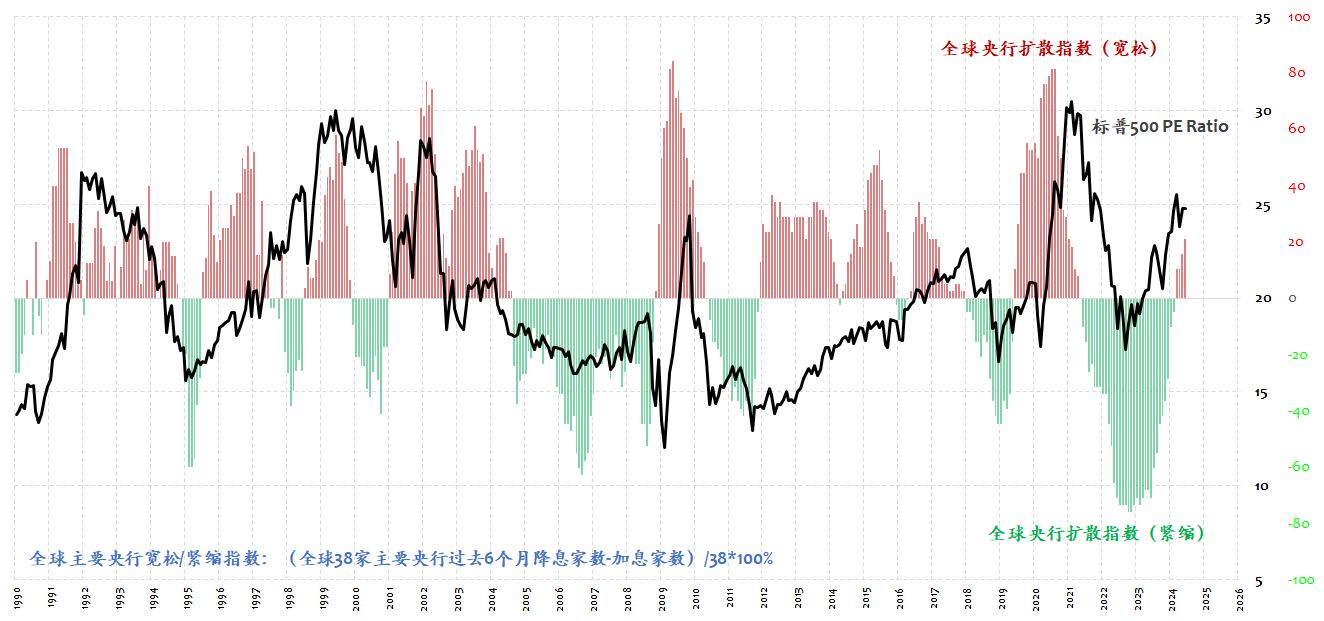

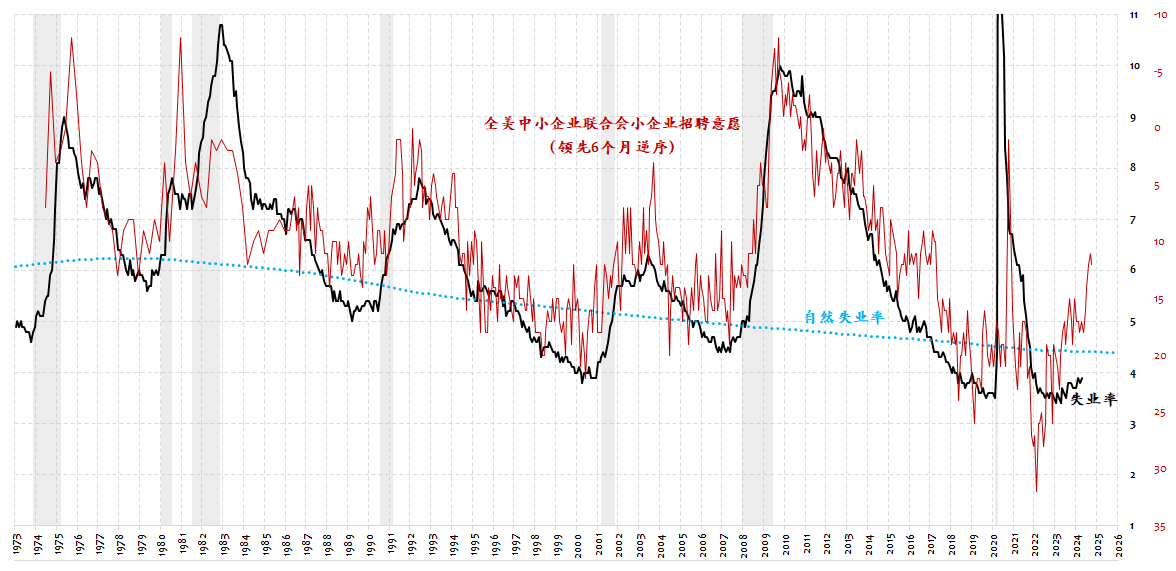

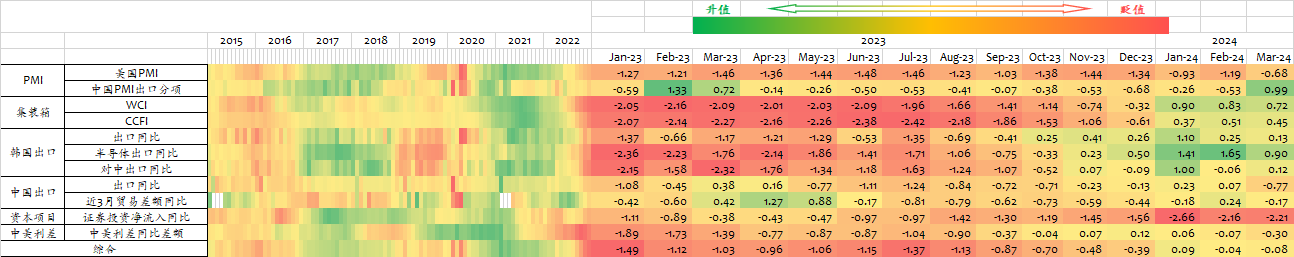

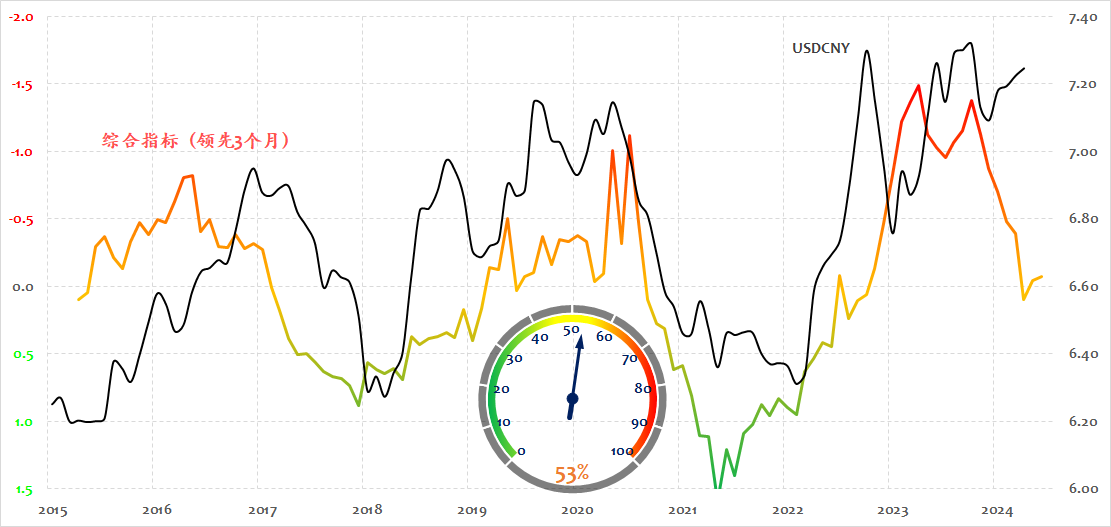

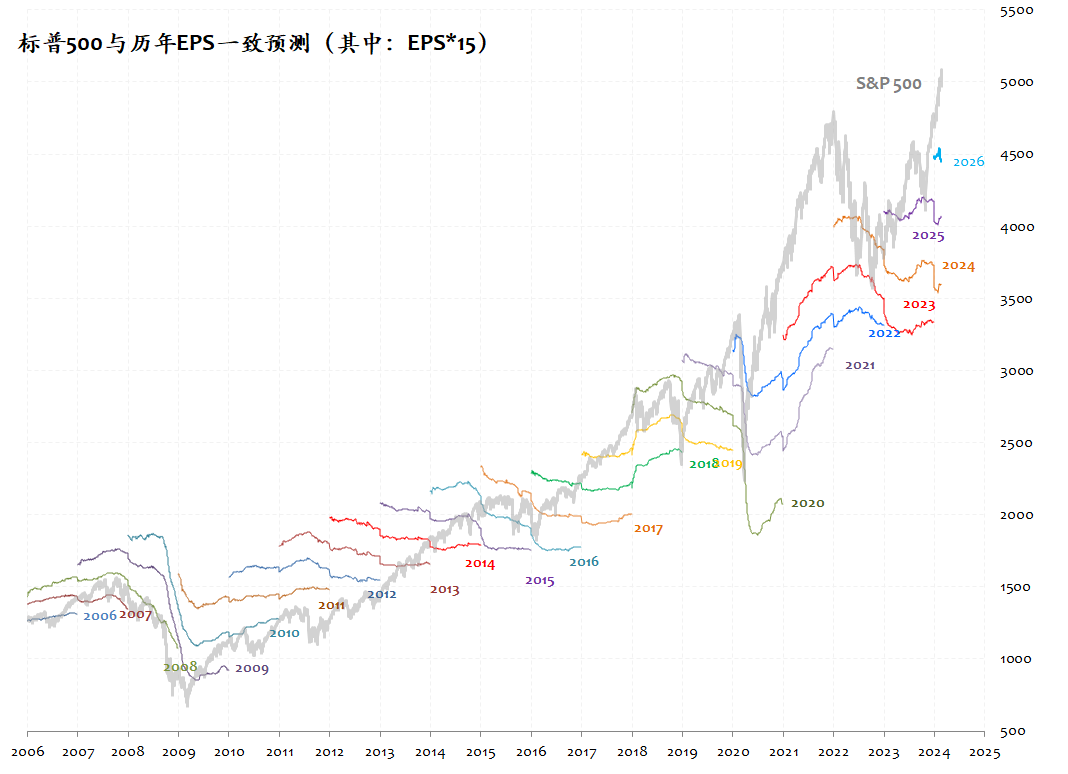

这个只是赔率视角的分析,还有一些胜率视角的分析图表:

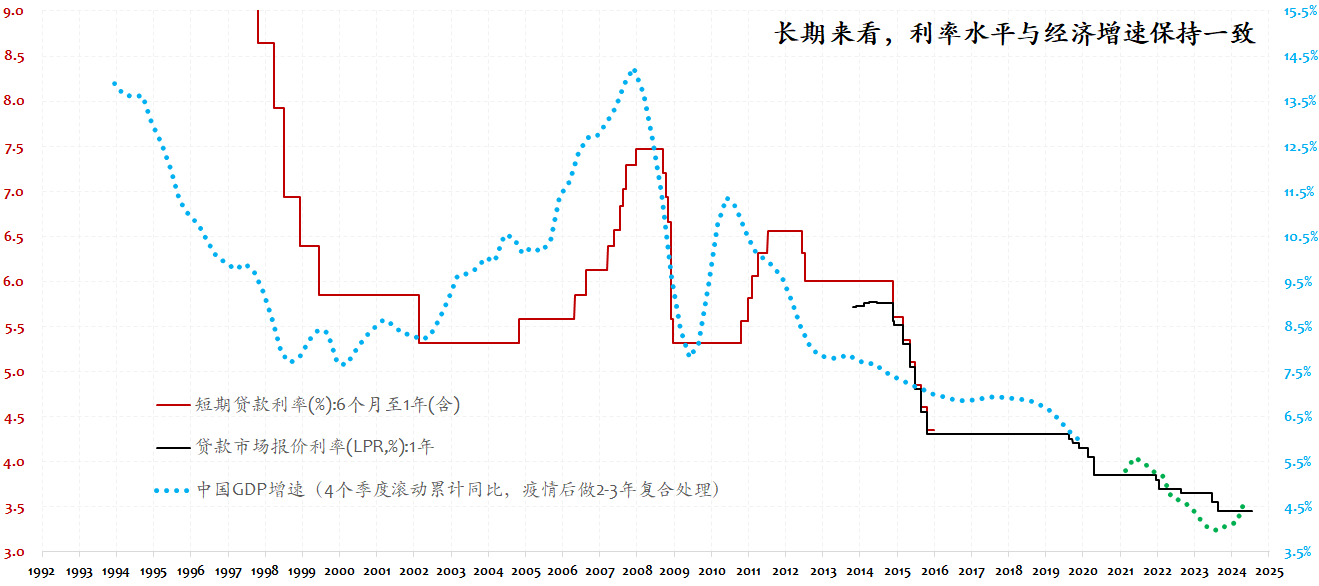

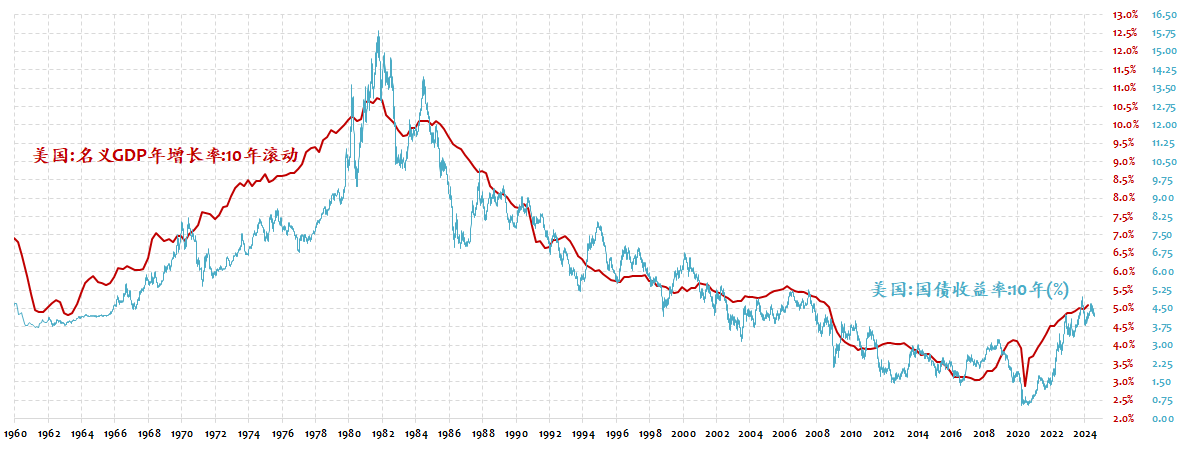

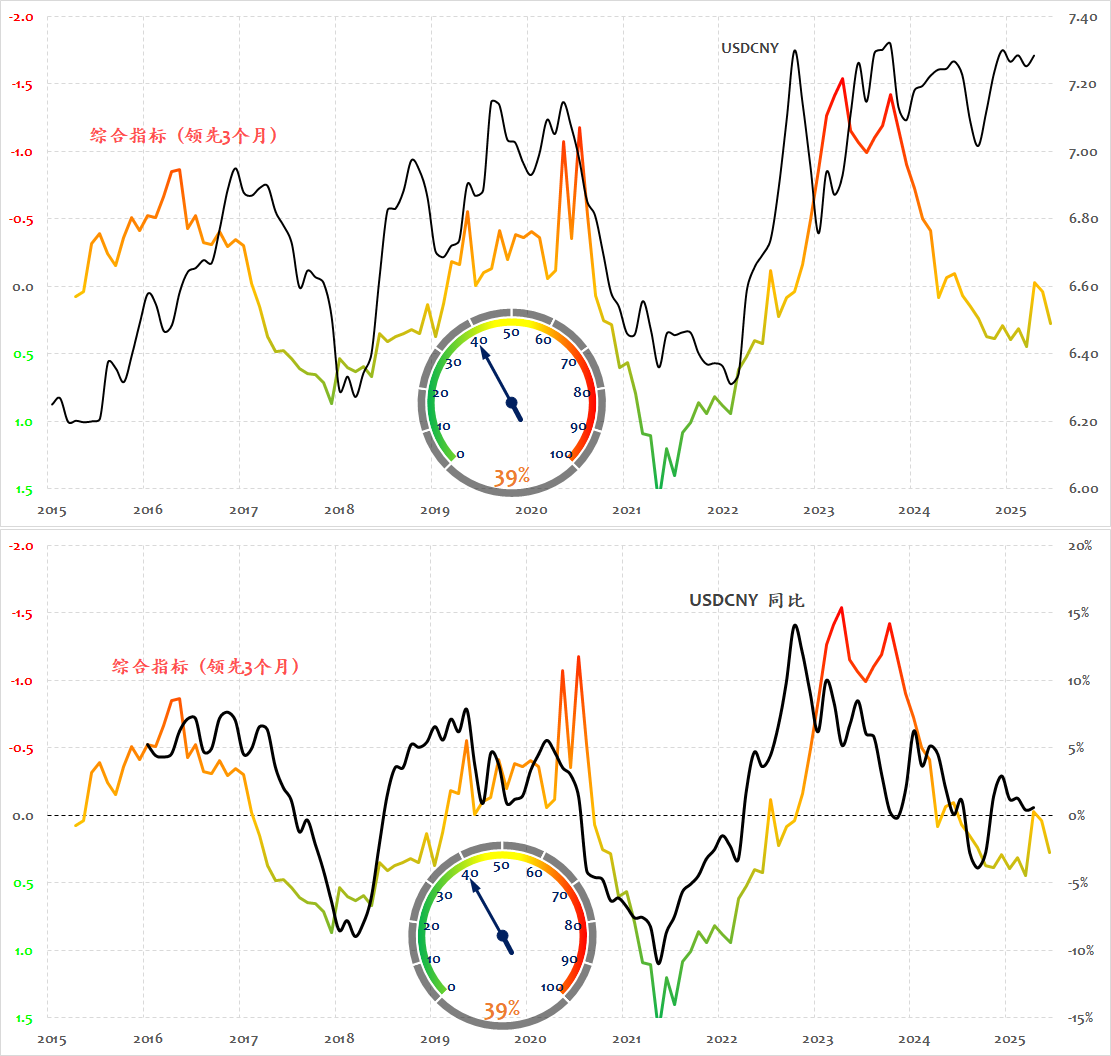

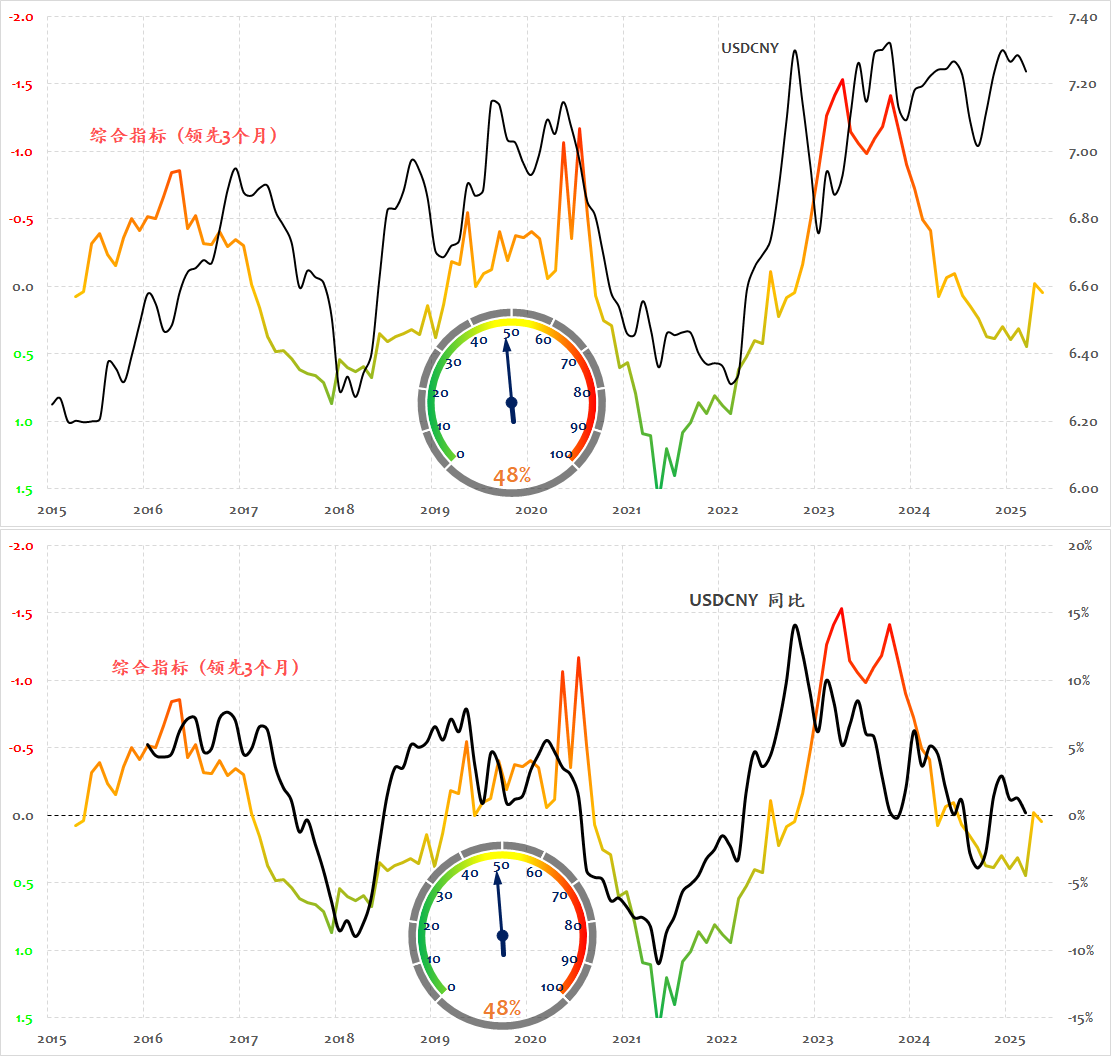

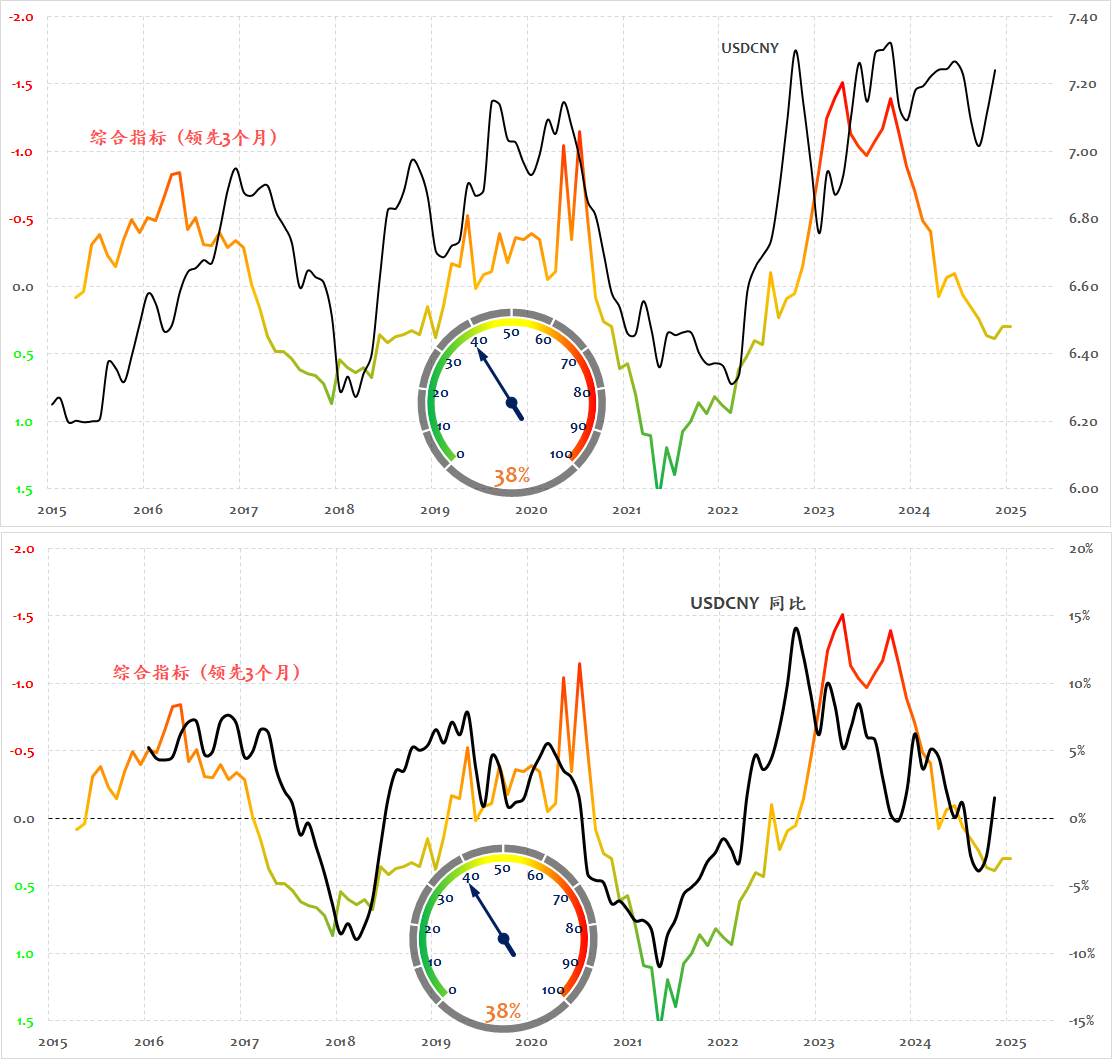

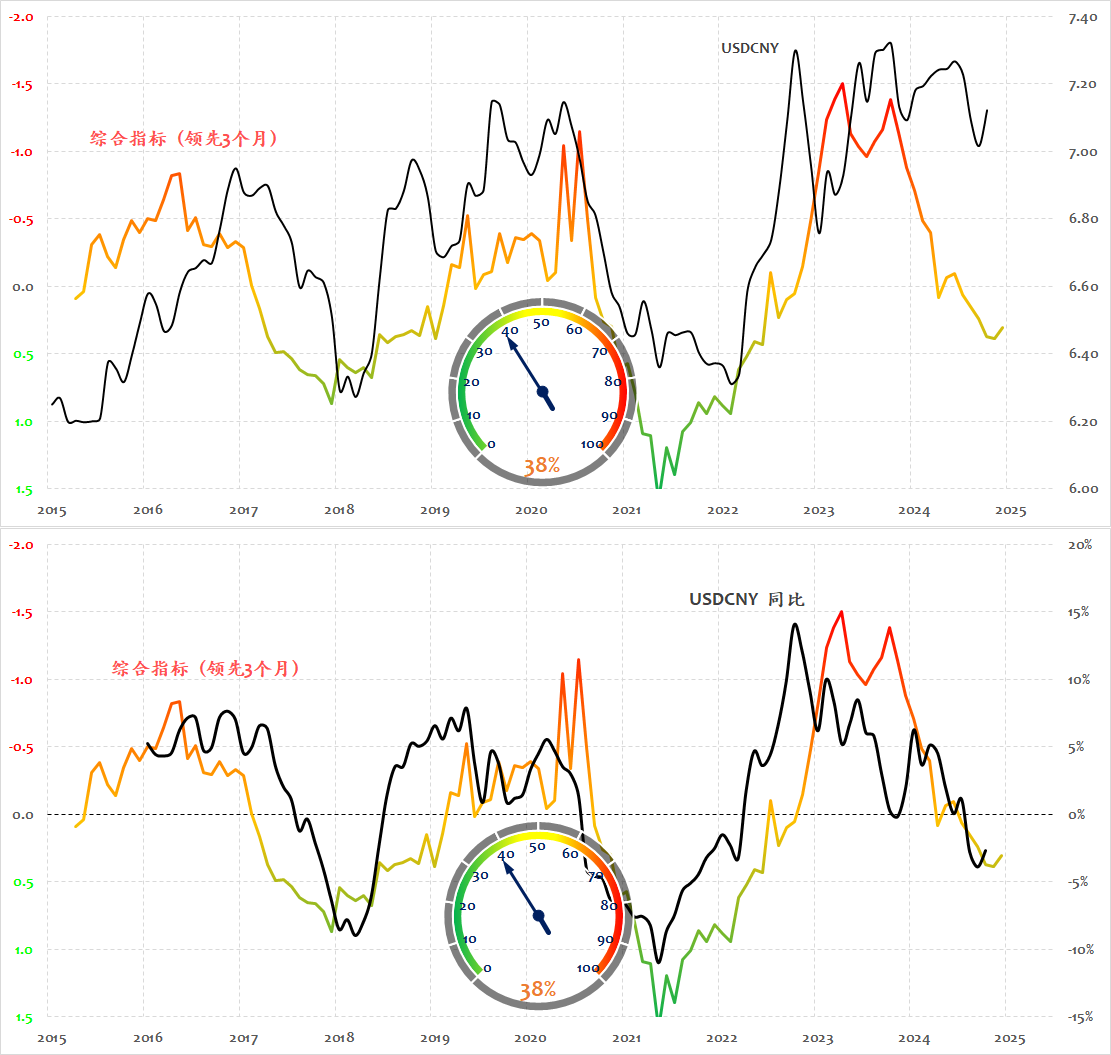

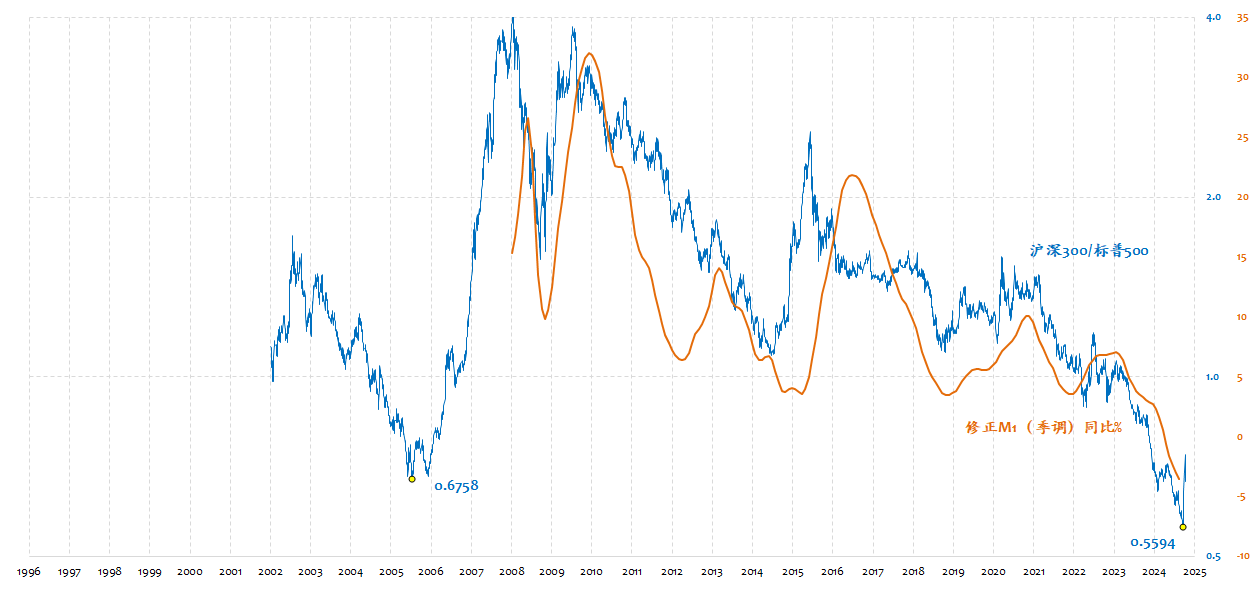

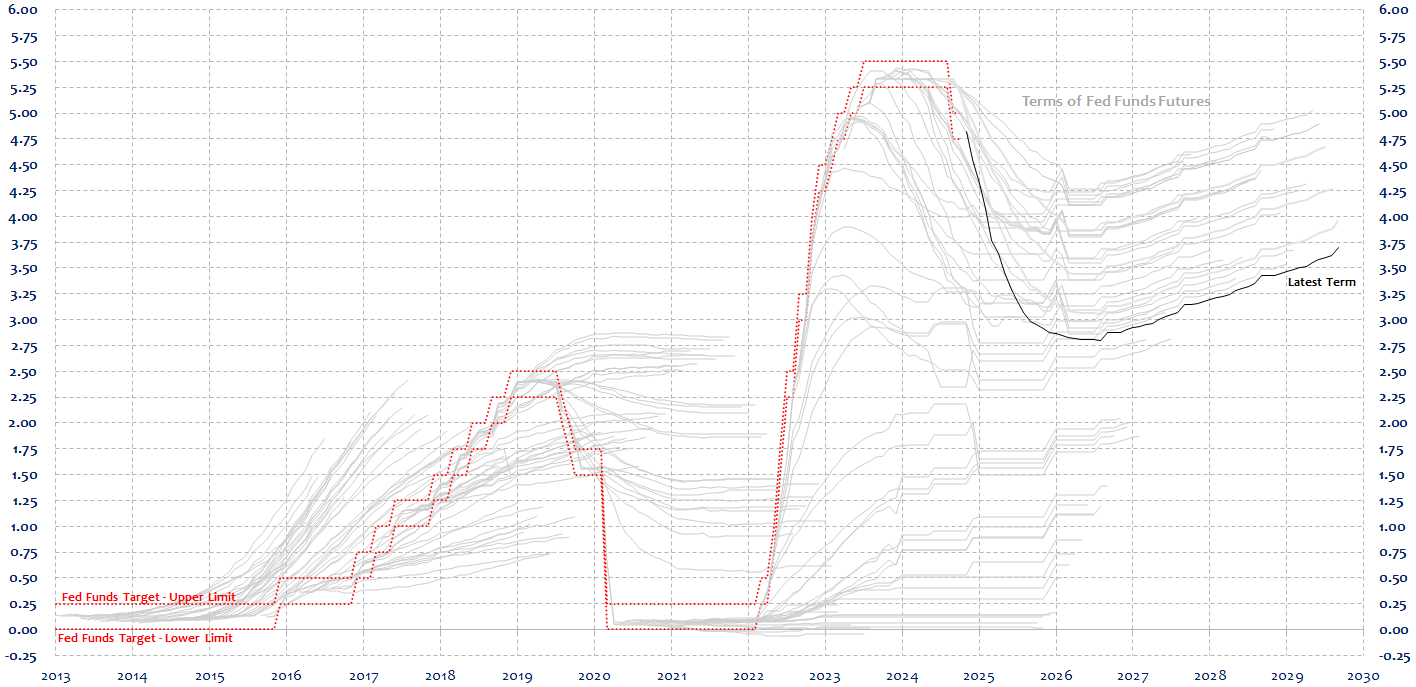

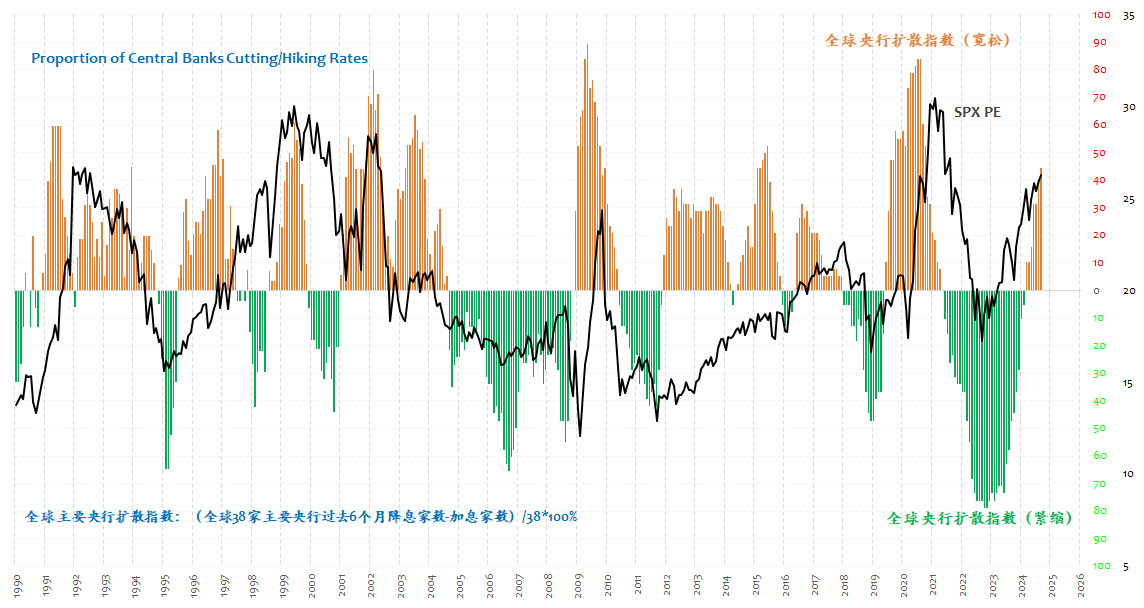

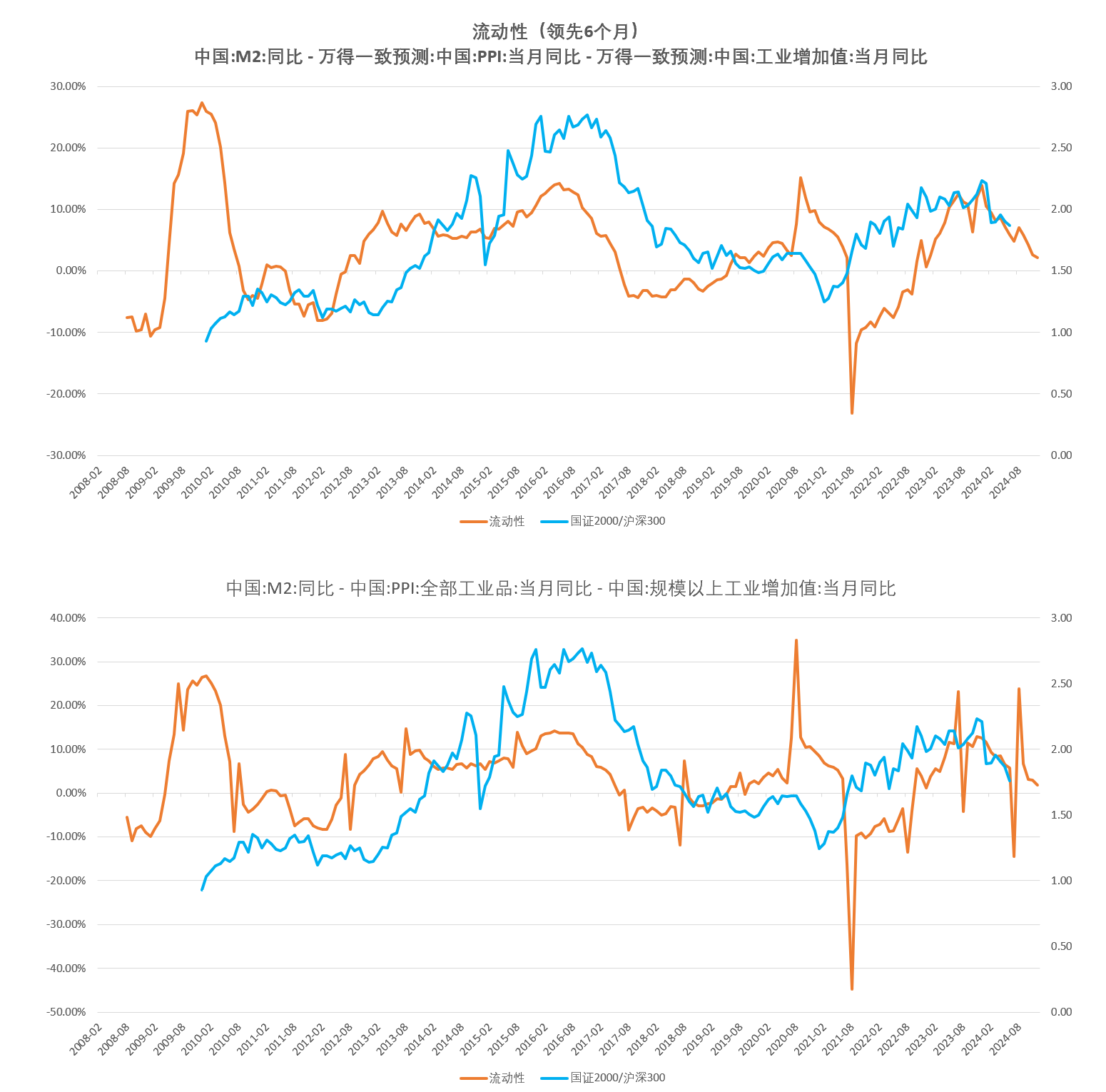

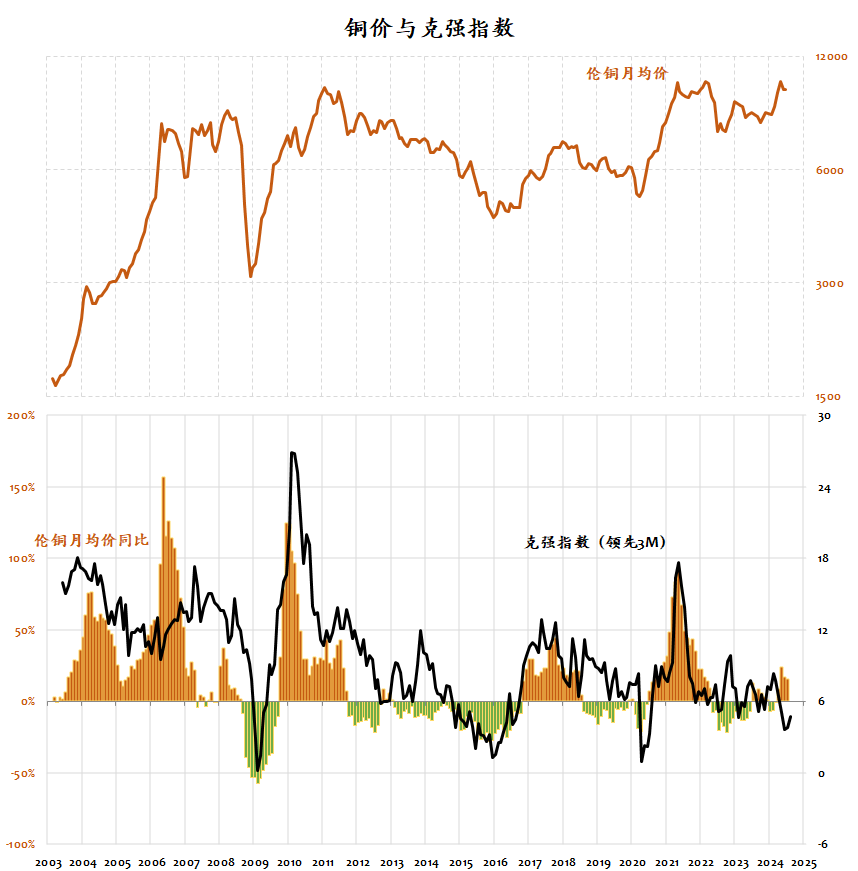

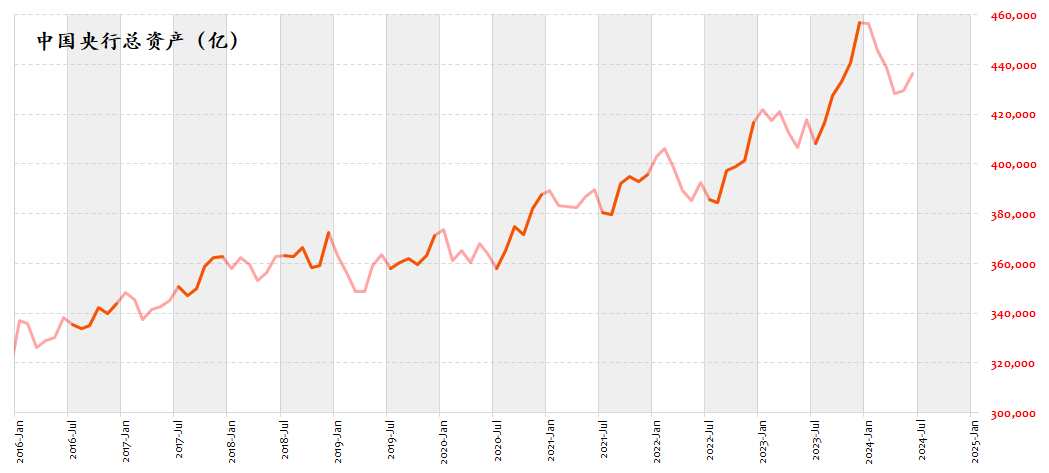

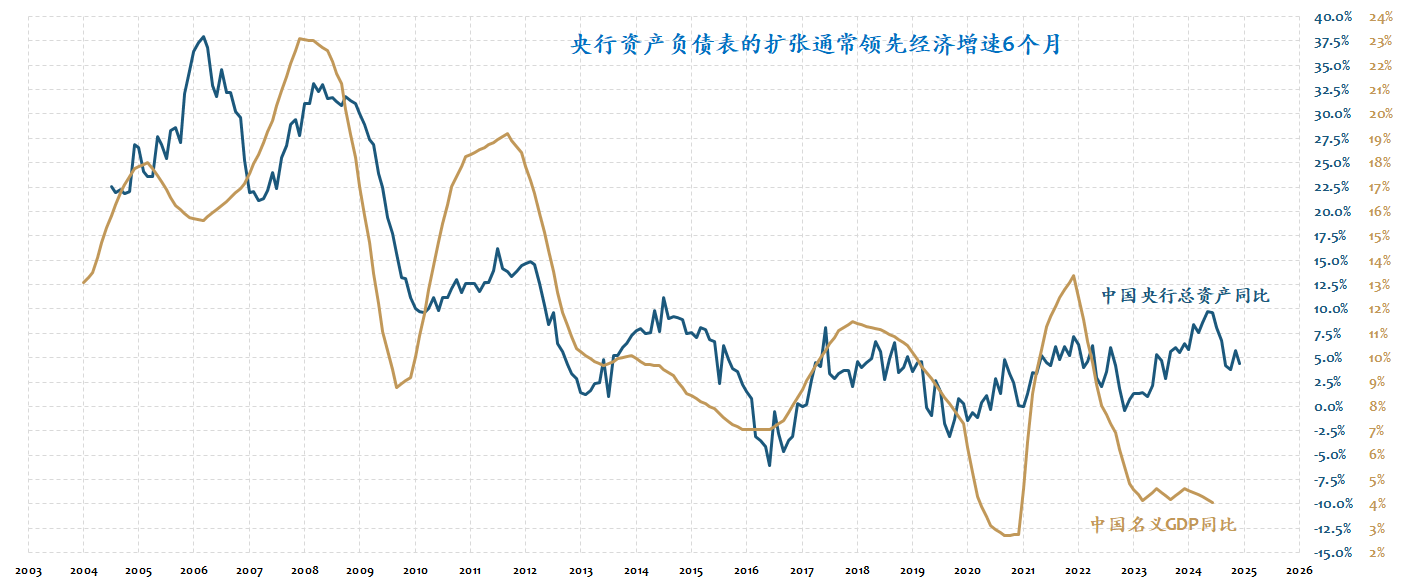

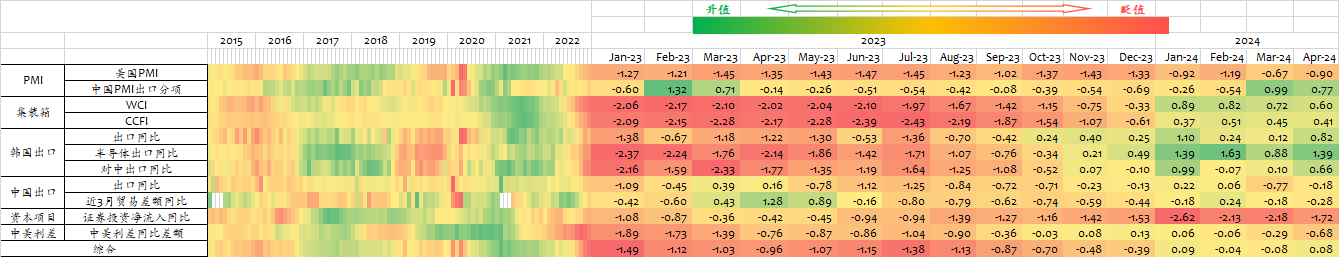

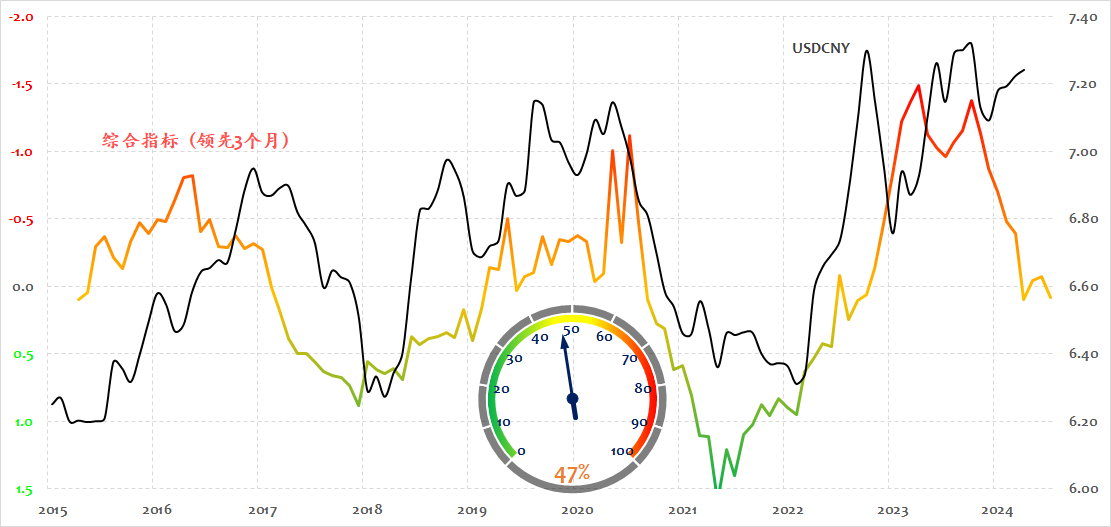

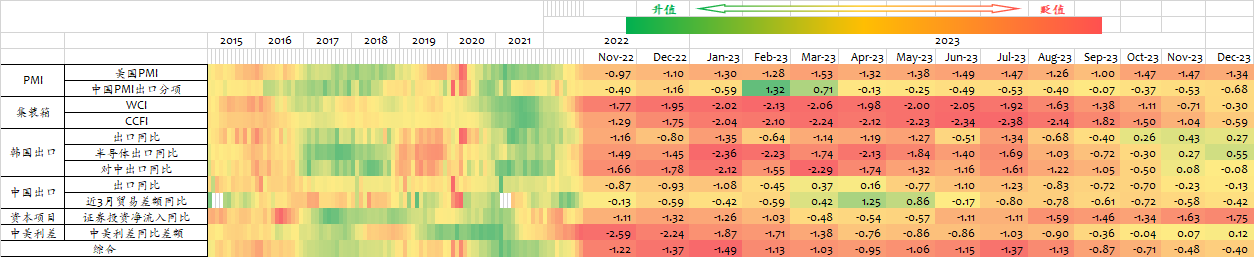

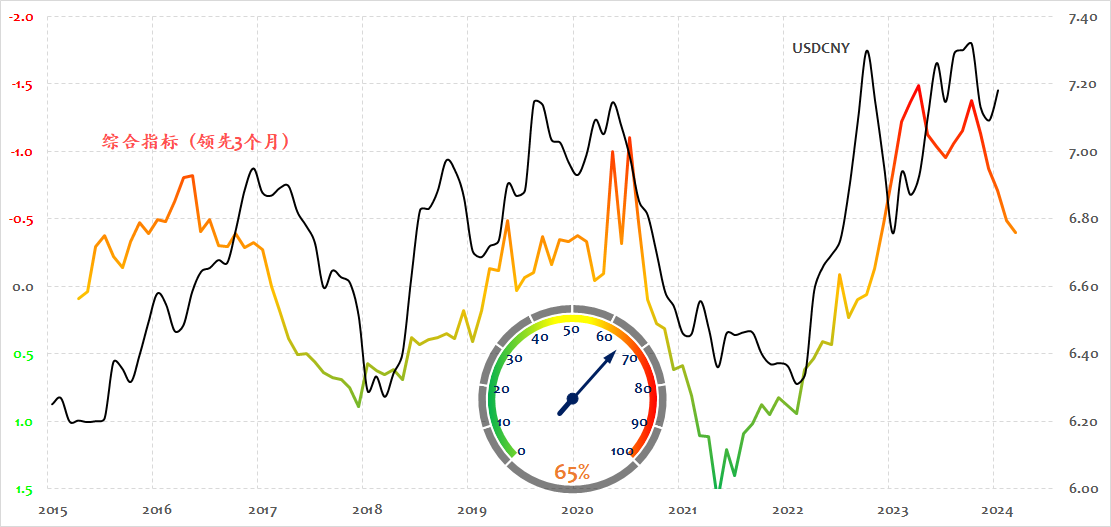

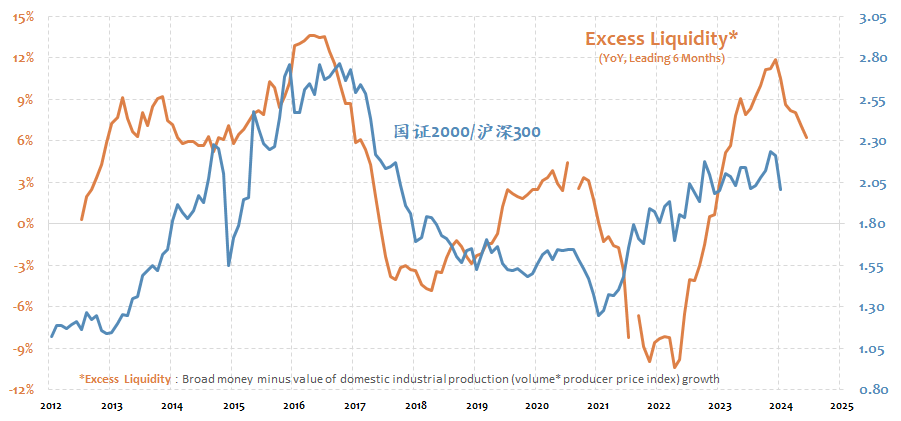

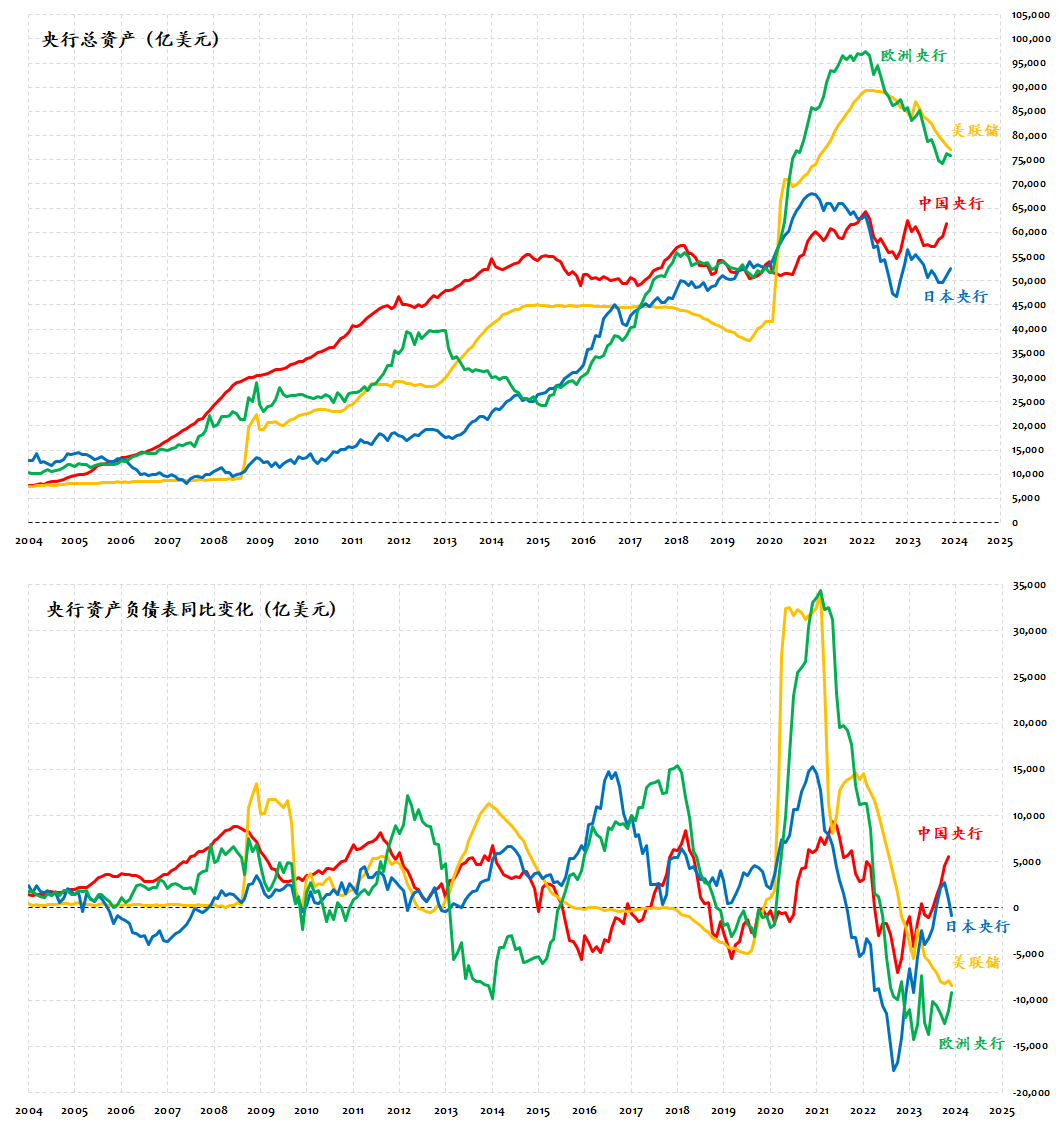

流动性(贴现率)驱动结构:

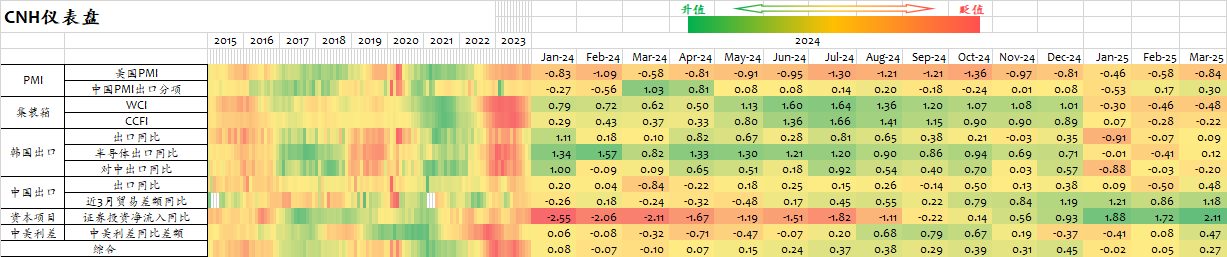

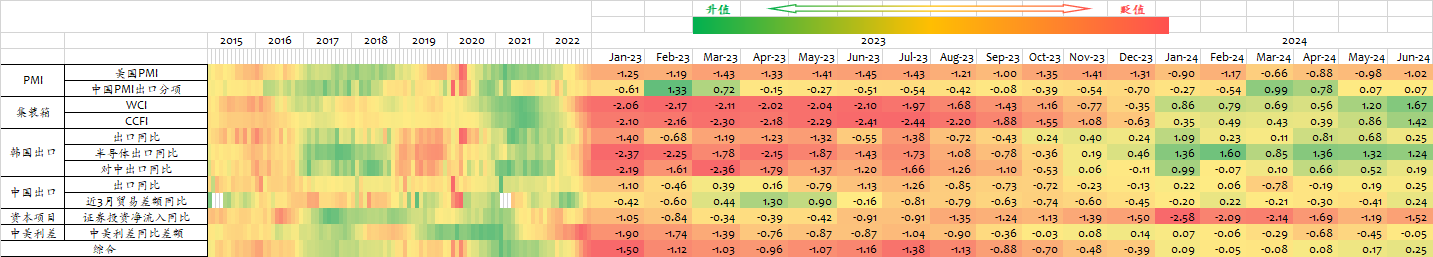

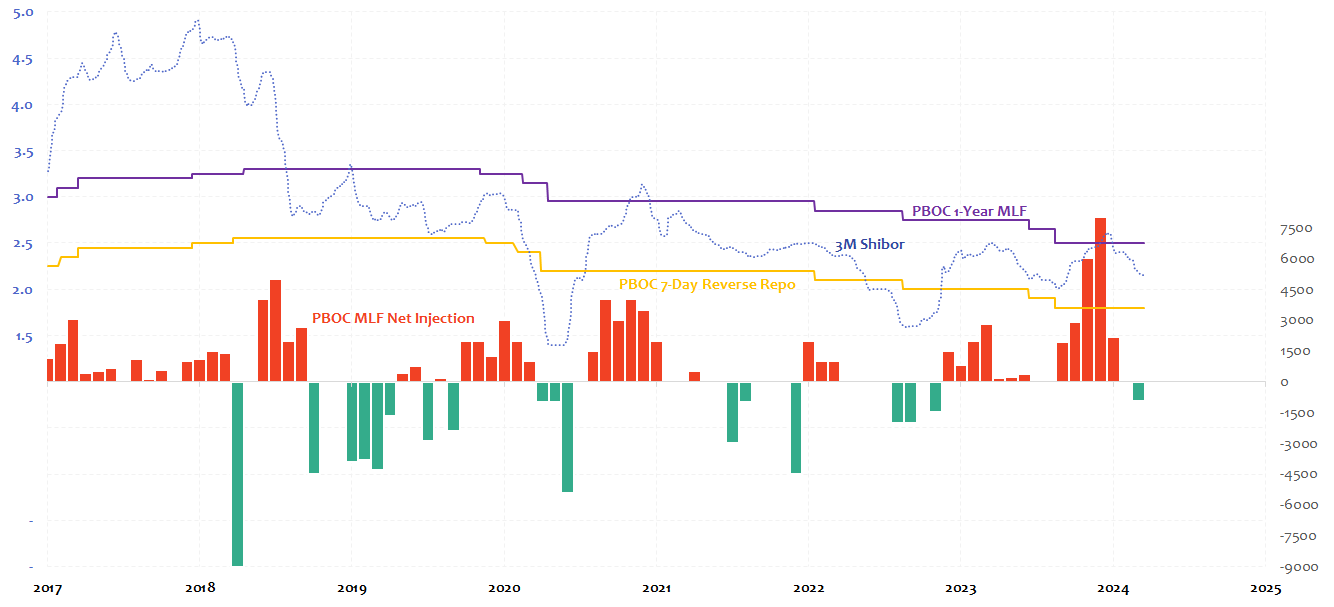

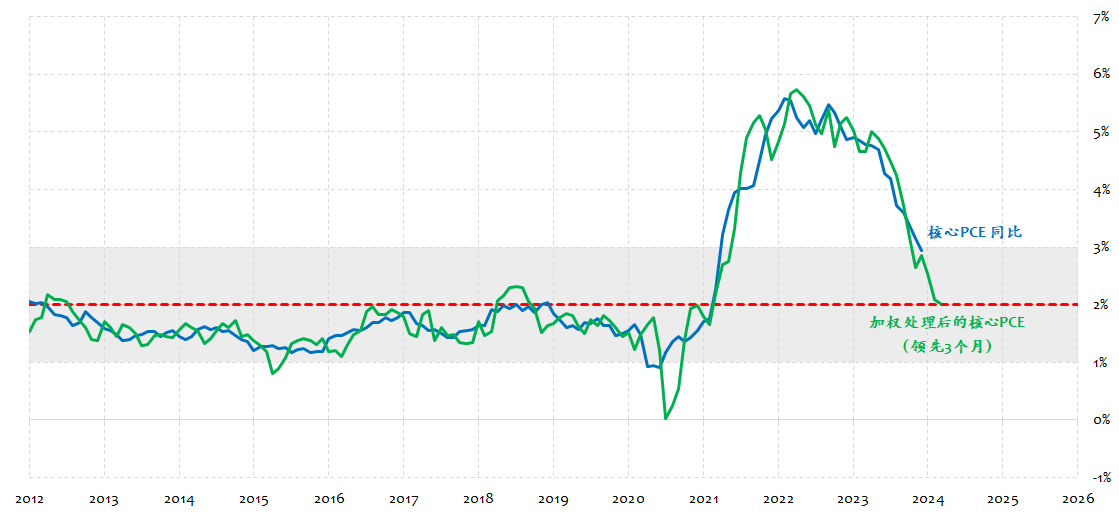

货币流通速度(信贷端):

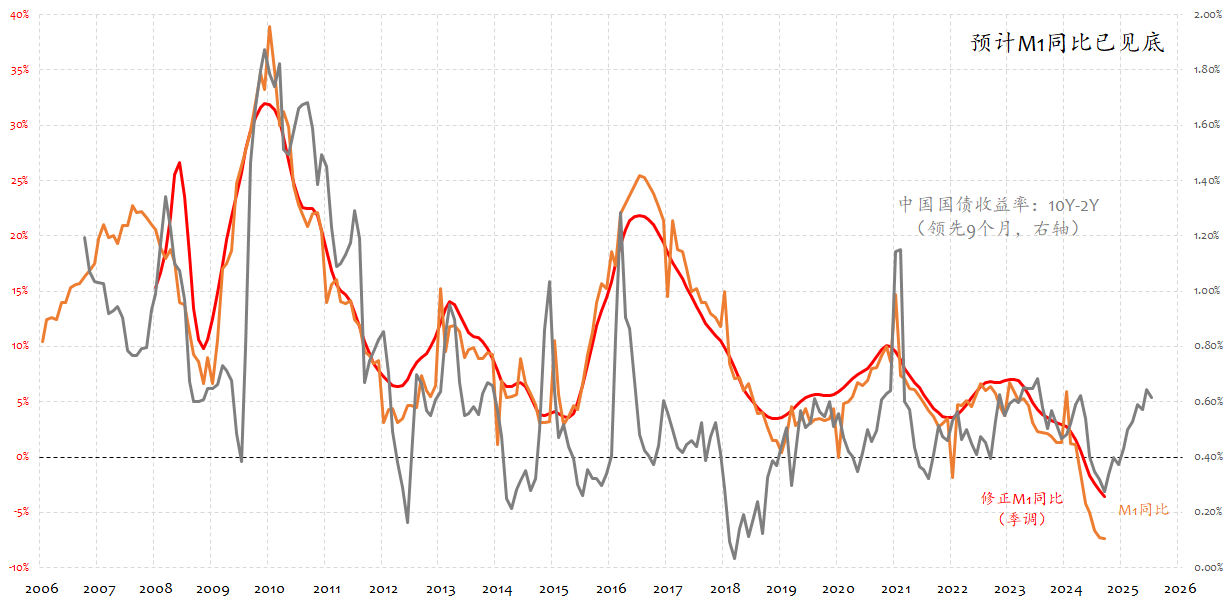

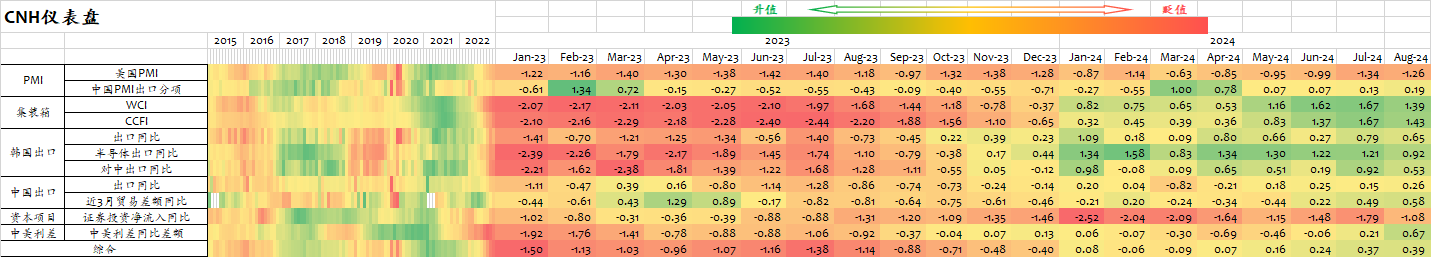

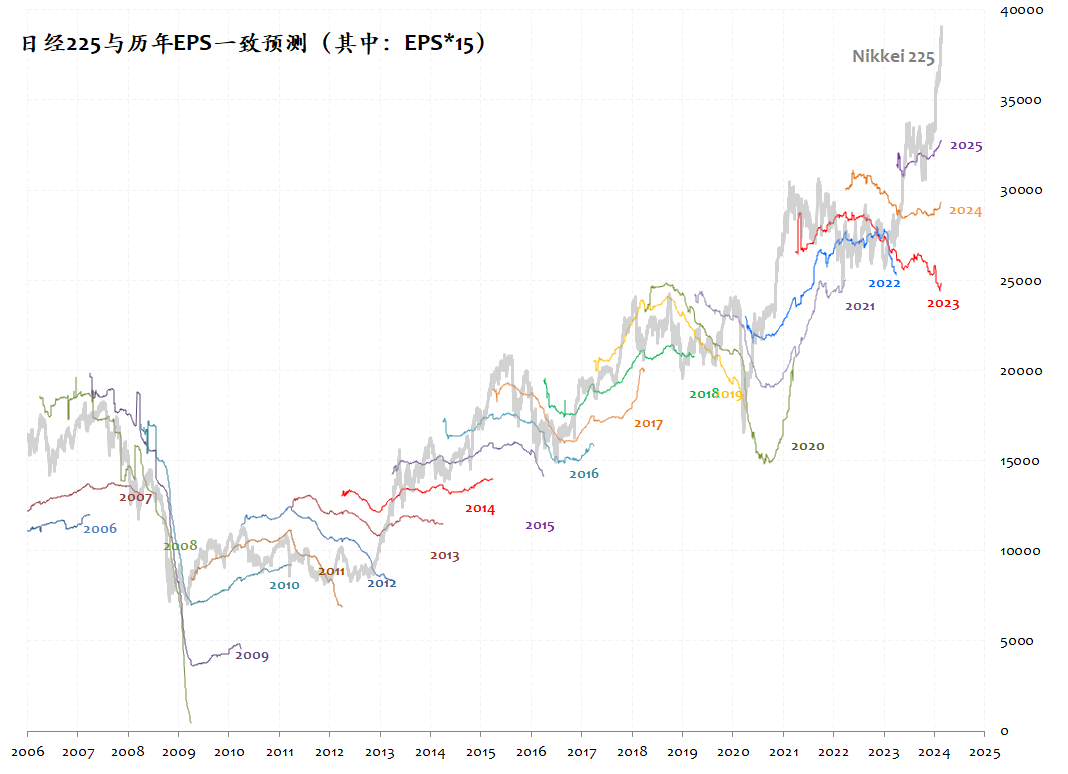

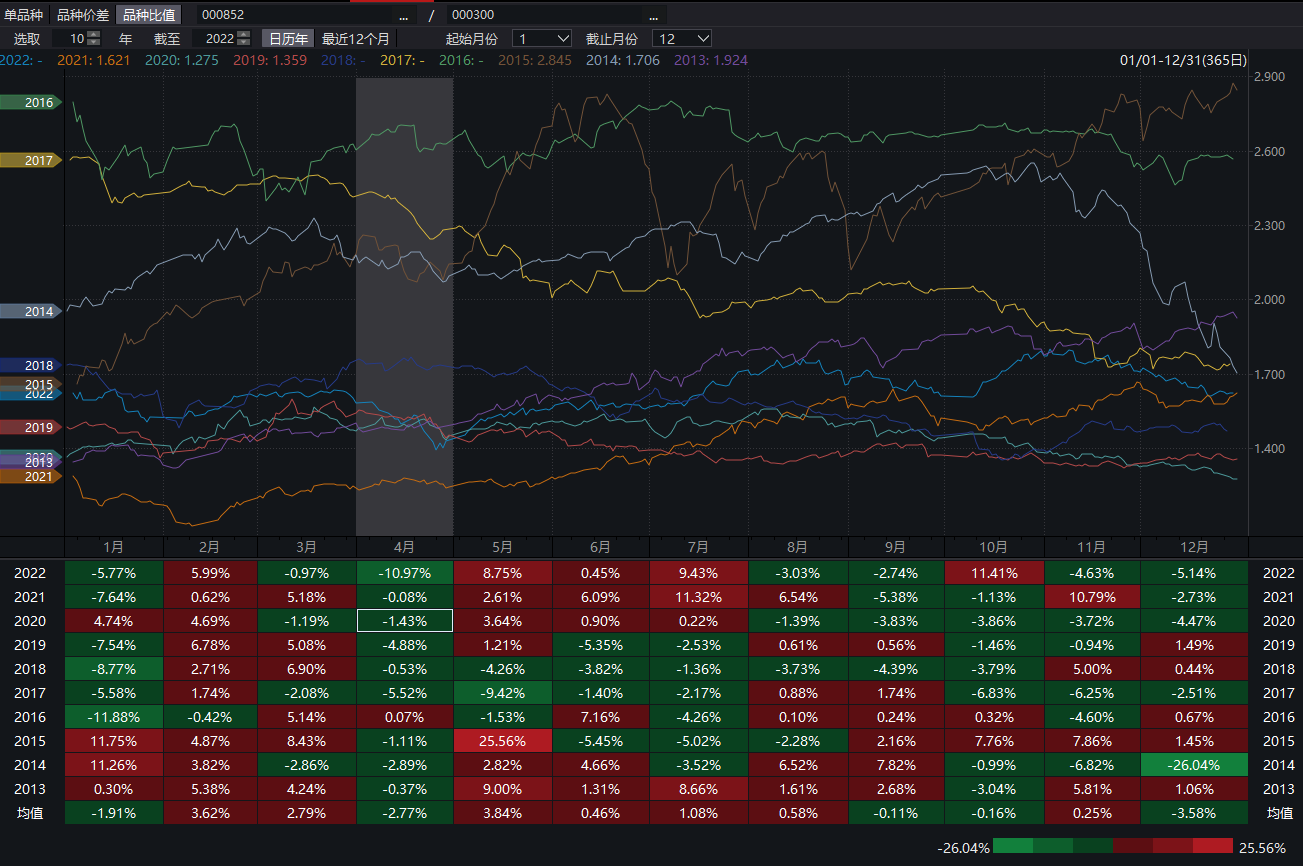

日历效应背景下的短期趋势偏离:

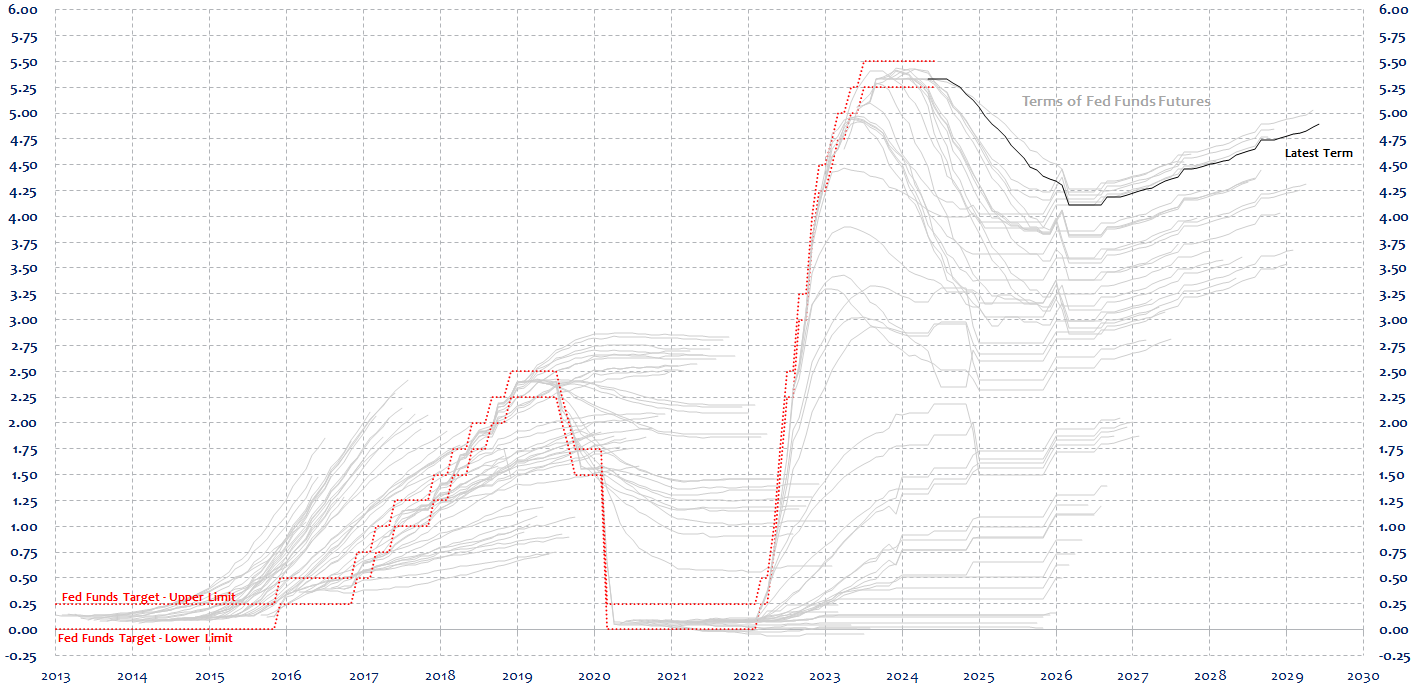

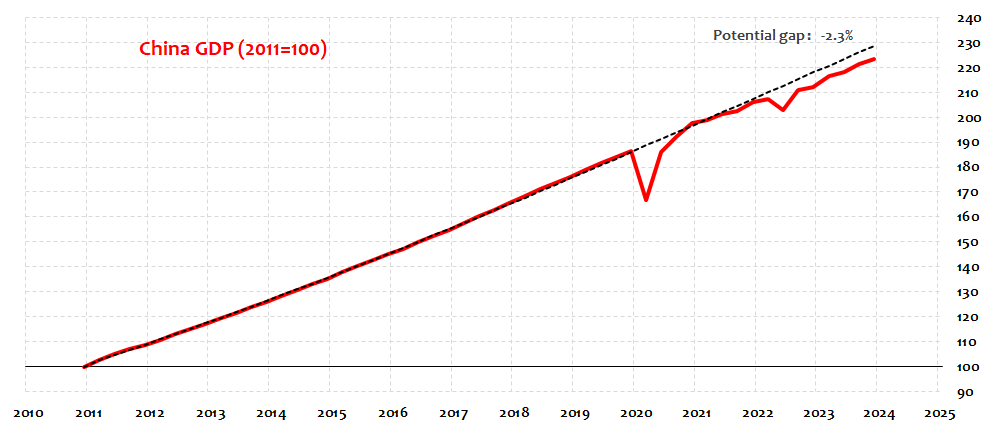

当然,现在我并不知道是一个大盘风格的反弹还是反转,判断反弹还是反转需要关注T合约(国债期货)的价格变化方向配合。

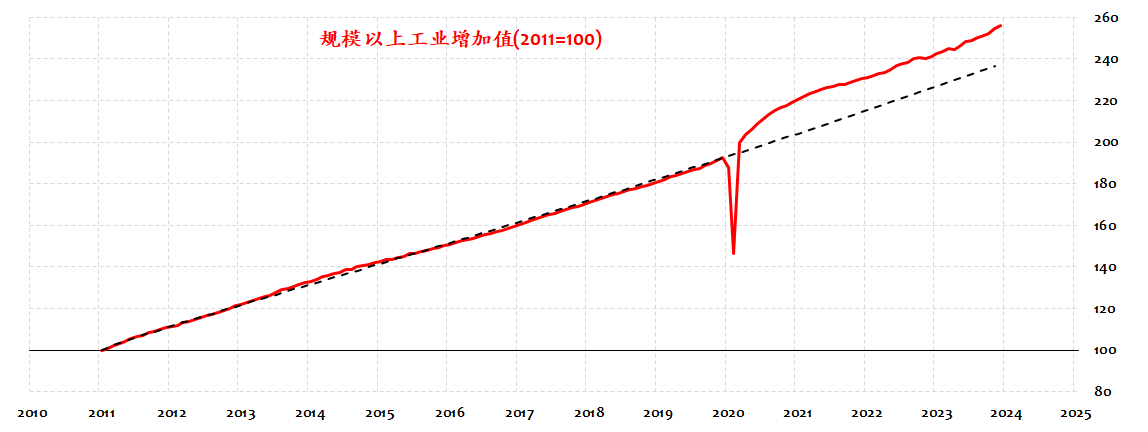

一般而言,一个合适的大盘反转需要无风险利率上行的配合(或者说,需要中国经济的相对复苏)。

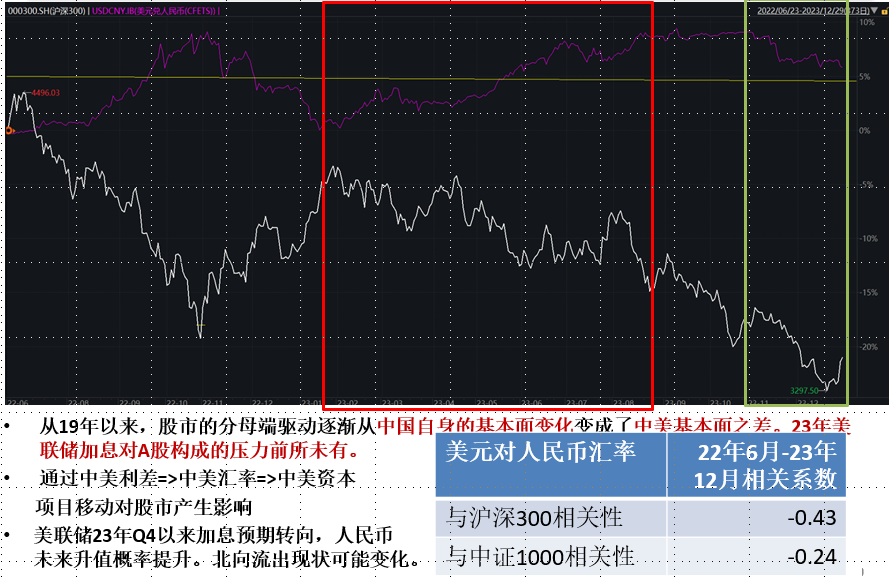

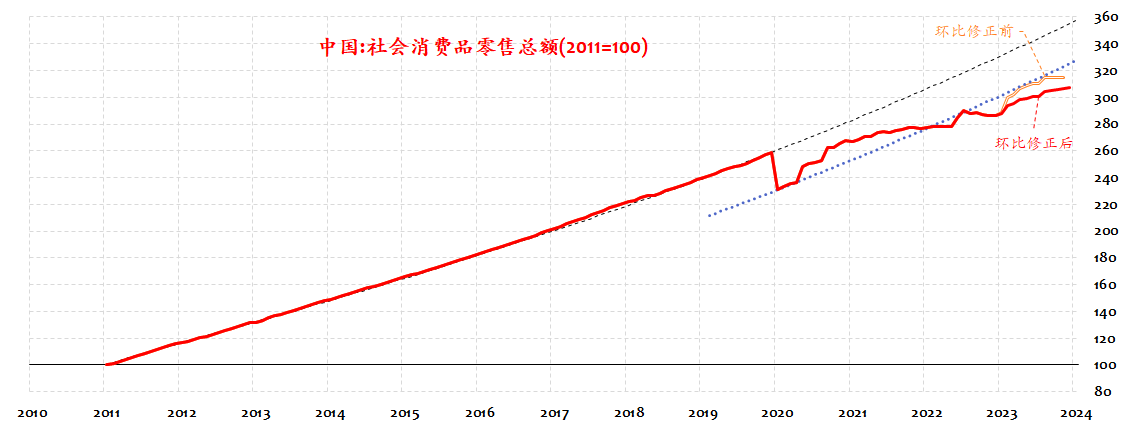

从我的视角来看,23年大盘反弹失败的主要原因就是经济复苏预期的证伪。

赞同来自: Jonathanqi 、湘漓浪云 、好奇心135 、alphafund

观点就是,虽然中千和300的估值都处于历史低位,但是经过信用利差调整,中千的估值太高,300的估值低

当然了,rain 老师在23年初又调整到了偏小盘策略,这个飘移,我没能理解,汗

赞同来自: 明园 、hantang001 、Assnile 、琼恩雪诺 、superbin525 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

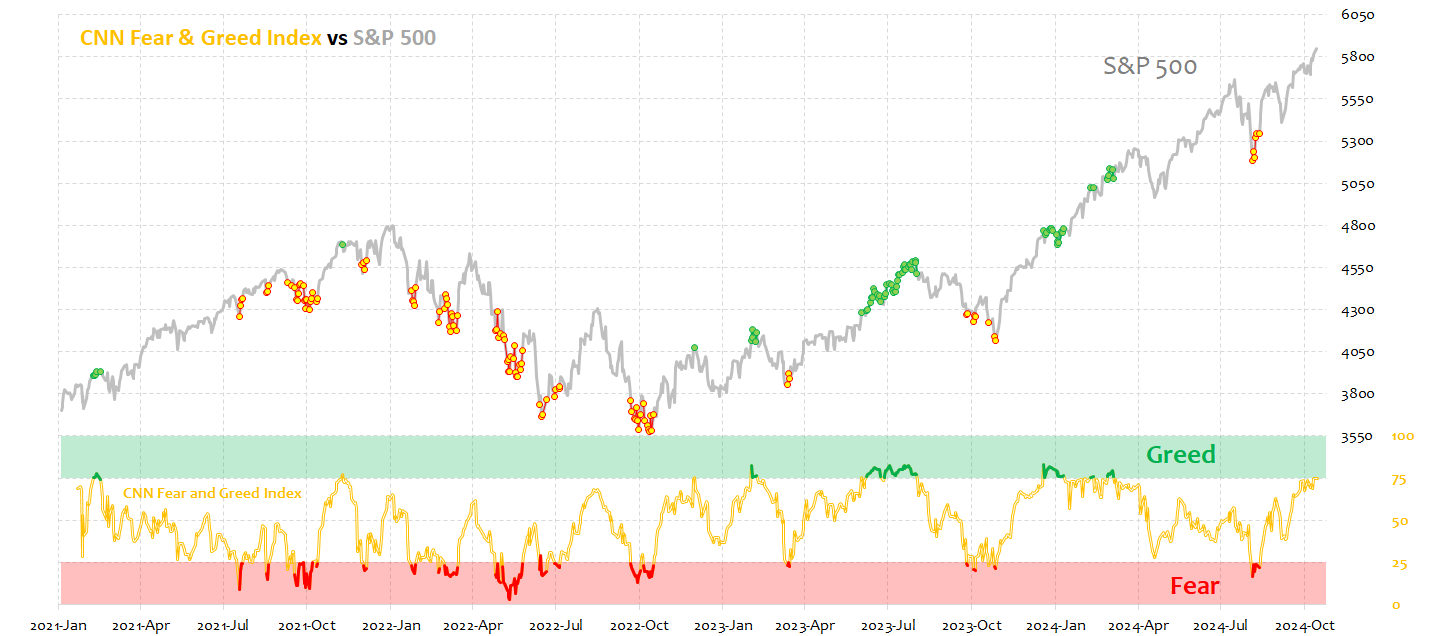

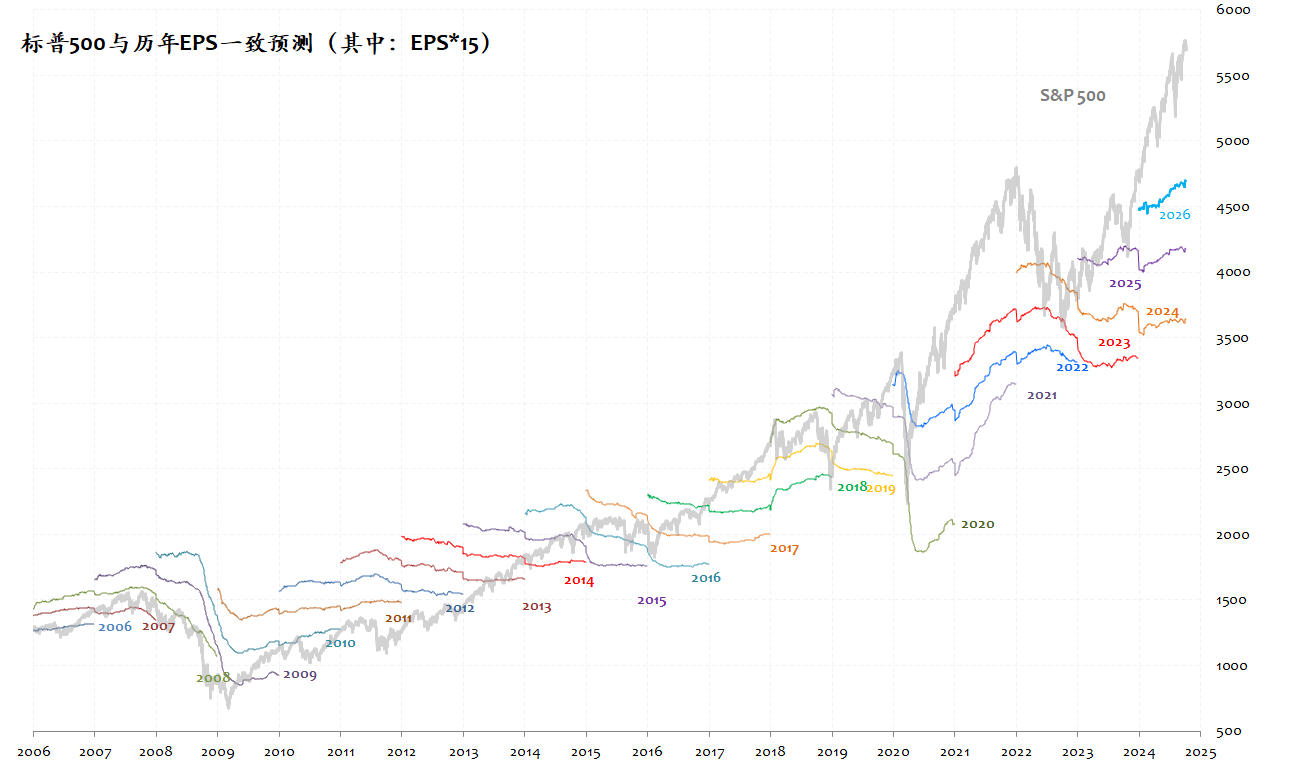

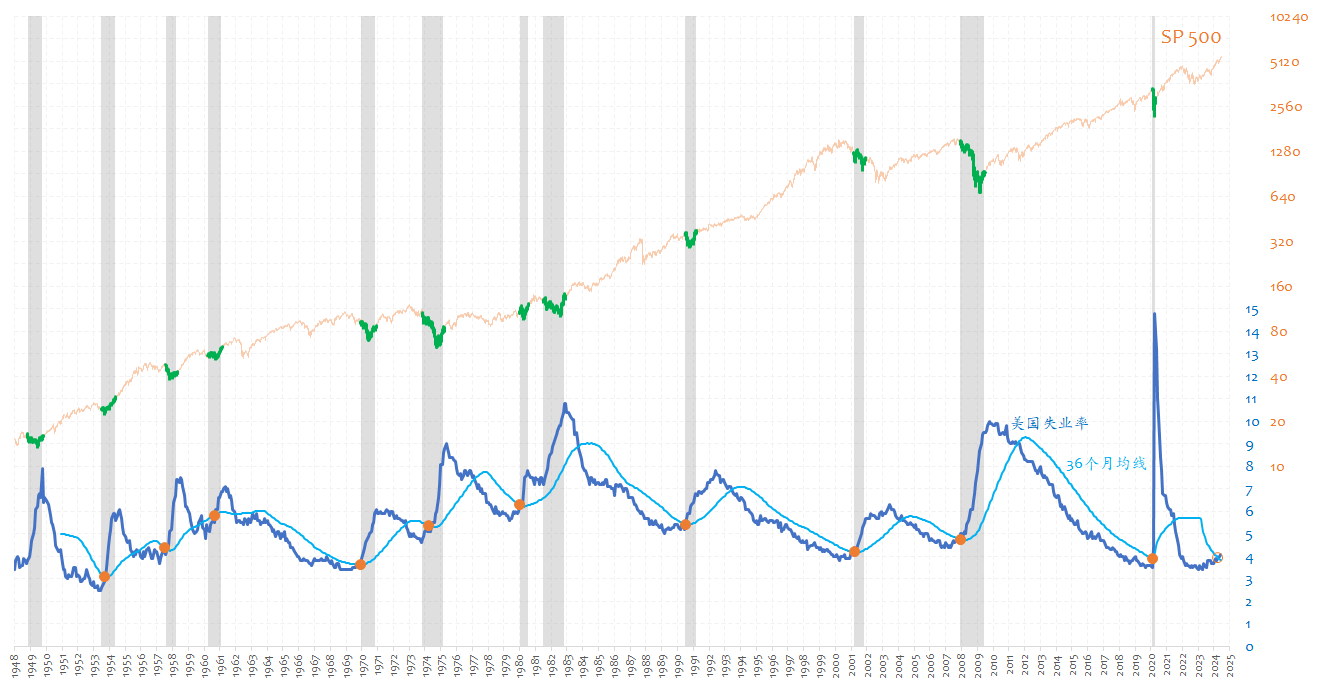

从CNN恐慌与贪婪指数来看:

当该指数处于恐慌区间时(0-25), 通常对应标普指数的阶段性低点;

当该指数处于贪婪区间时(75-100),通常对应标普指数的阶段性高点;

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号