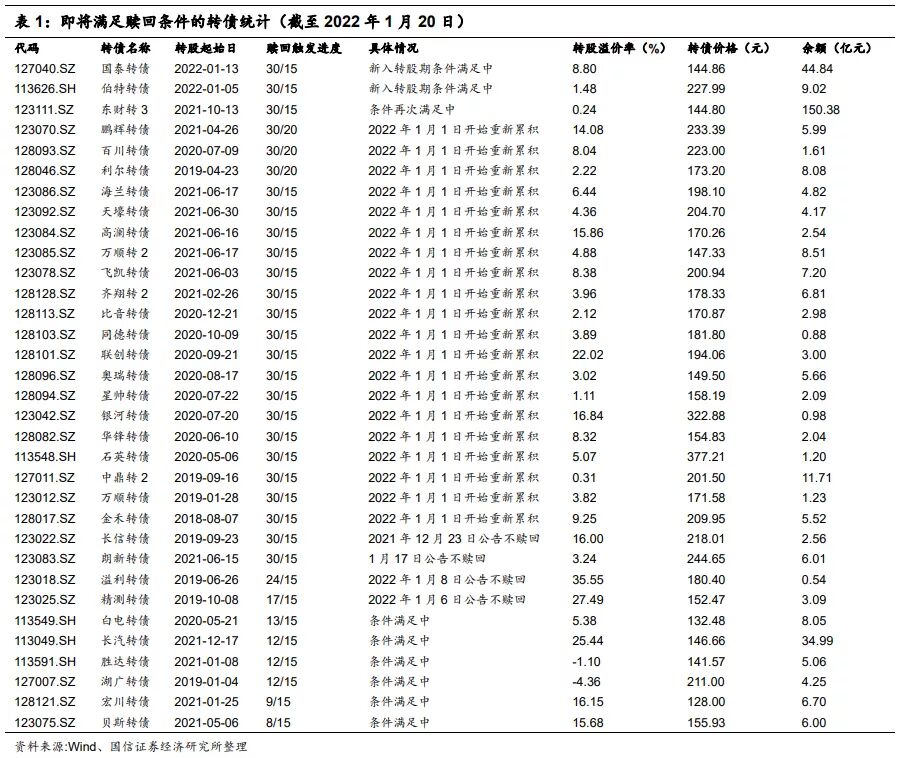

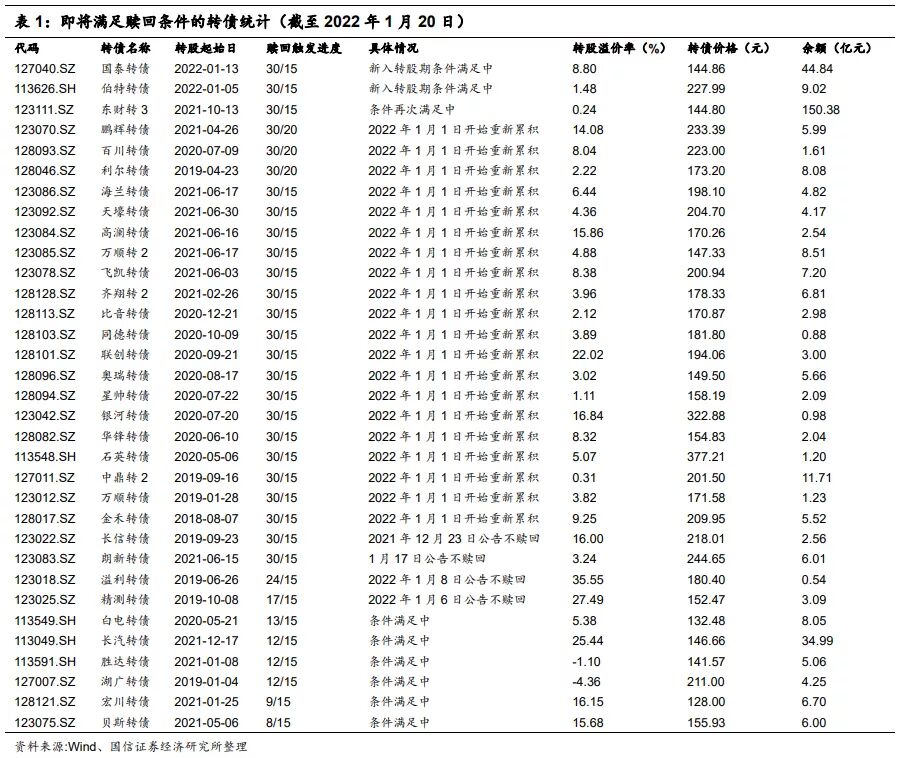

转债策略:关注密集发布的赎回公告和业绩预告“赎回临界点”转债:大部分转债转股溢价率压降2021 年下半年有多家转债公司在转债满足赎回条件后选择不赎回转债,并公告在特定期限内触发条件均不赎回,其中不少以2021 年12 月31 日为界。从2022年1 月4 日(第一个交易日)起算,1 月24 日将是今年的第15 个交易日,共有20 家公司将在此日再次满足赎回条件,并在盘后公告是否赎回的决定。除此之外,还有不少公司以3 个月或六个月为再次计算条件的界限,且将在近期再次满足赎回条件。

半数以上的“赎回零界点”转债转股溢价率压降至5%以内,但也不乏有转股溢价率高于5%、甚至高于10%+的“赎回零界点”转债,说明市场对公司选择不赎回的预期较高。其中部分是因为距离触发赎回还有一段时间的。大股东目前未完成减持的转债溢价率普遍较高。

部分转债大股东已基本完成减持,但转股溢价率仍超10%,我们猜测除非公开可得信息所导致的原因外,市场投资者对其不赎回预期较高的原因可能包括:

1. 公司所募资金已有投向;2. 此前公司多次公告不赎回;3. 交易盘拉抬转债价格导致溢价率较高

转债公司年报业绩预告:化工转债预增最多,需求回暖是主因截至2022 年1 月21 日,已发布2021 年业绩预告/快报的转债公司共有71 家,其中预减11 家,预增59 家,持平1 家。

预增公司中,化工行业的公司有13 家,占比最多,预增主因多是下游需求回暖、产品量价齐升,部分公司有新产能投产加持。化工行业比较理想的预增情况印证了2021 年三季度突出的行业行情。7 家发布业绩快报的银行均预增,且增速都较为可观。

有32 家公司预告净利润增速上限高于Wind 一致预期,其中14 家公司预告净利润增速的下限高于Wind 一致预期。超预期的公司多来自去年以来的热门赛道,比如泛半导体及电子(国微、飞凯、大族)、电池(恩捷)、光伏(金博),说明去年市场对于“赛道”的挖掘还是比较充分,不太有“漏网之鱼”存在。

值得注意的是,顺周期品种(明泰、甬金、靖远、威唐)也有不俗的表现,后续可持续关注周期品种2022 年的反弹。

风险提示:海外疫情再度爆发对经济影响程

半数以上的“赎回零界点”转债转股溢价率压降至5%以内,但也不乏有转股溢价率高于5%、甚至高于10%+的“赎回零界点”转债,说明市场对公司选择不赎回的预期较高。其中部分是因为距离触发赎回还有一段时间的。大股东目前未完成减持的转债溢价率普遍较高。

部分转债大股东已基本完成减持,但转股溢价率仍超10%,我们猜测除非公开可得信息所导致的原因外,市场投资者对其不赎回预期较高的原因可能包括:

1. 公司所募资金已有投向;2. 此前公司多次公告不赎回;3. 交易盘拉抬转债价格导致溢价率较高

转债公司年报业绩预告:化工转债预增最多,需求回暖是主因截至2022 年1 月21 日,已发布2021 年业绩预告/快报的转债公司共有71 家,其中预减11 家,预增59 家,持平1 家。

预增公司中,化工行业的公司有13 家,占比最多,预增主因多是下游需求回暖、产品量价齐升,部分公司有新产能投产加持。化工行业比较理想的预增情况印证了2021 年三季度突出的行业行情。7 家发布业绩快报的银行均预增,且增速都较为可观。

有32 家公司预告净利润增速上限高于Wind 一致预期,其中14 家公司预告净利润增速的下限高于Wind 一致预期。超预期的公司多来自去年以来的热门赛道,比如泛半导体及电子(国微、飞凯、大族)、电池(恩捷)、光伏(金博),说明去年市场对于“赛道”的挖掘还是比较充分,不太有“漏网之鱼”存在。

值得注意的是,顺周期品种(明泰、甬金、靖远、威唐)也有不俗的表现,后续可持续关注周期品种2022 年的反弹。

风险提示:海外疫情再度爆发对经济影响程

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号