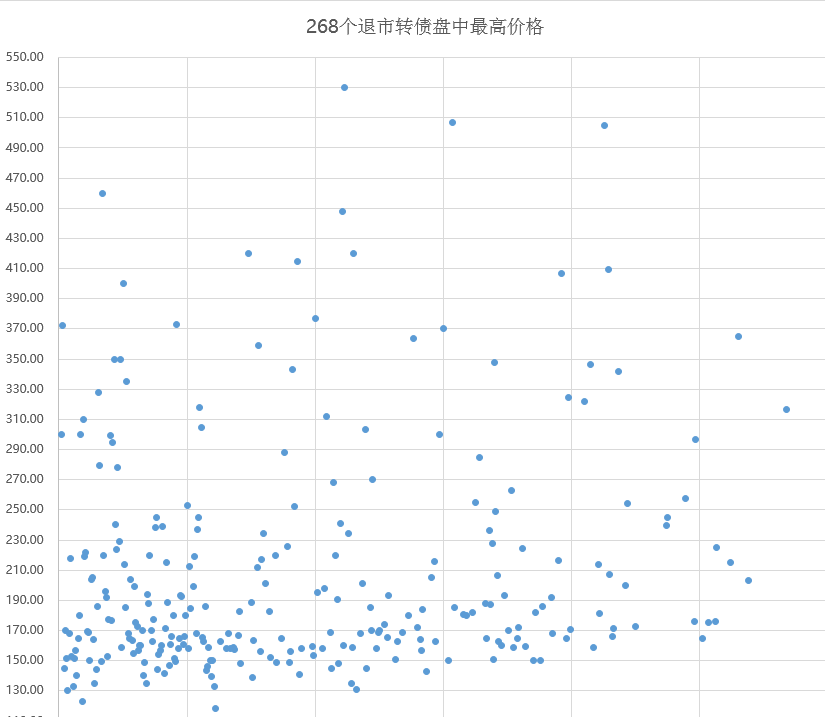

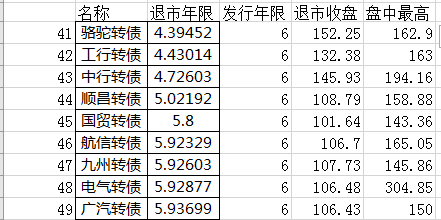

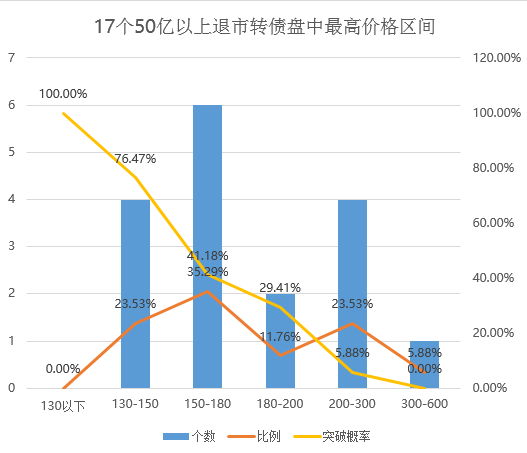

分布如下

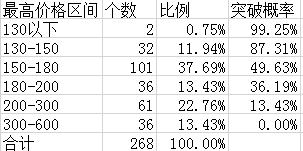

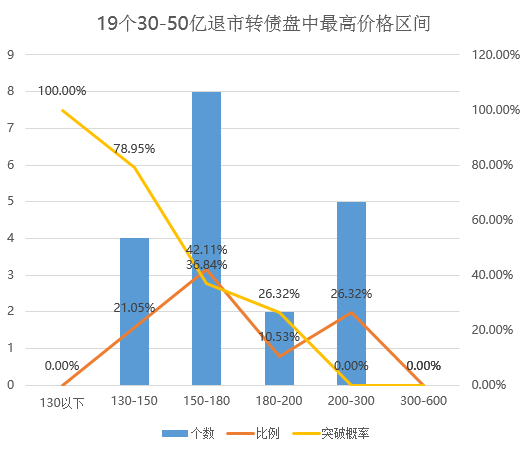

区间如下

可以看到,

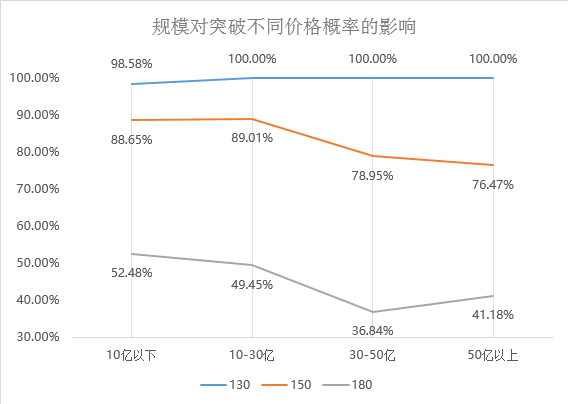

130元是必然突破(99.25%)

180元是一个分水岭,只有一半的概率突破(49.63%)

而150元是一个sweet point,大概率能突破(87.31%)

darksage - α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: 幽灵资本 、小会砸 、以转债守之 、大饼炒鸡蛋 、Azhuzhu 、 、 、 、 、 、 、 、 、 、 、 、更多 »

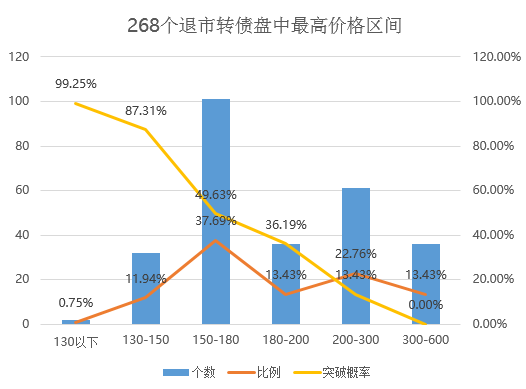

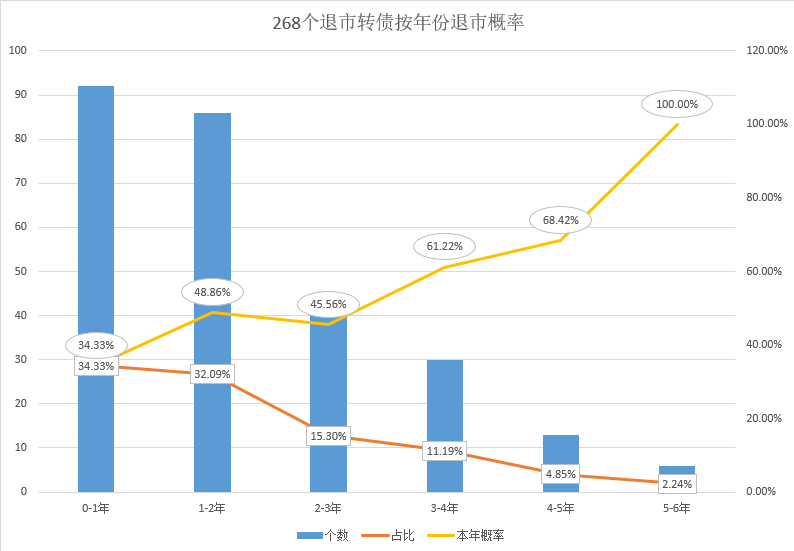

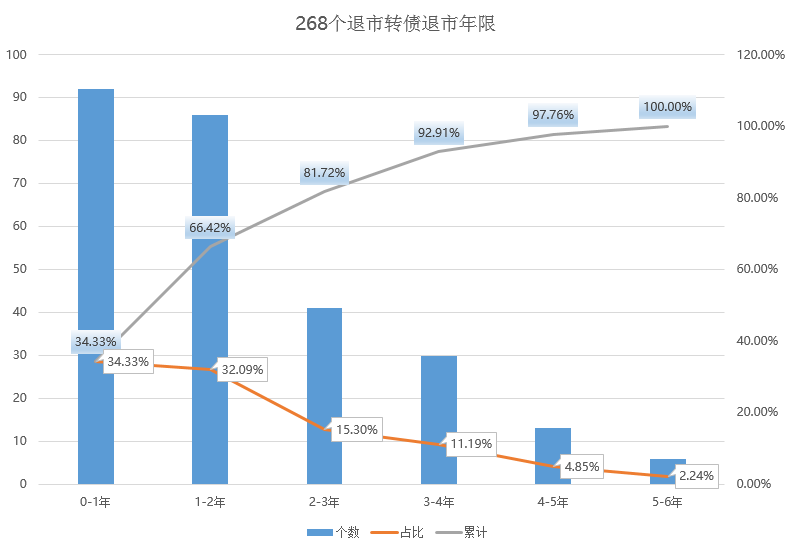

比如第一年退市了34.33%,那么来到第二年的实际只有1-34.33%=65.67%,第二年退市的概率应该按照65.67%的基数计算,也就是32.09%÷65.67%=48.86%

由此,我重新计算了每一年退市的概率

因为之前已经计算过最后一年的转债不建议持有了,这里我偷个懒,就把所有转债都当成6年期的。

可以得出的结论是倒数第三年,也就是剩余期限2.x年,和倒数第二年,就是剩余期限1.x年的转债,强赎退市的概率明显更高,达到了60+%,是第一年30+%的两倍,也远高于第二第三年的40+%。

之前错误的基数导致我认为上市前两年的转债强赎概率大,现在才发现剩余期限2.x年和1.x年的才最值得投资啊。

这在逻辑上也和之前普遍的观点比较符合——钱进了荷包都不想还。到了最后三年,转债利息支出增加,还款压力一步步逼近,迫使公司想办法促成转股。

赞同来自: jack14738720

@数据矿工

1、先纠正一个错误,集思录的记录的已退市转债总228只,其中退出时价格低于130有71只,并不是只有2只

2、从时间段上来看,15、16年发行的转债,到退市时大部分价格低于110,极少数高于130(19只中3只高于130),17、18年发行的,绝大多余高于130退市;

3、17、18年发行的大都高于130退市,也很好理解,因为只有高于130一段时间才能退市,另外一个重要的原因是19年以来的国证20...

赞同来自: jack14738720 、豆豆牛

darksage - α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: apple2019 、zsp950 、会跑的蜗牛love 、丽丽的最爱 、lydiazy 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

接上条,大部分转债在回售期到来之前都会强赎退市,而只有小部分会进入回售期的“补考”。那么回售期的转债,又该持有多久呢? 我接着分析,在剩下不多的数据里找到了一点规律。

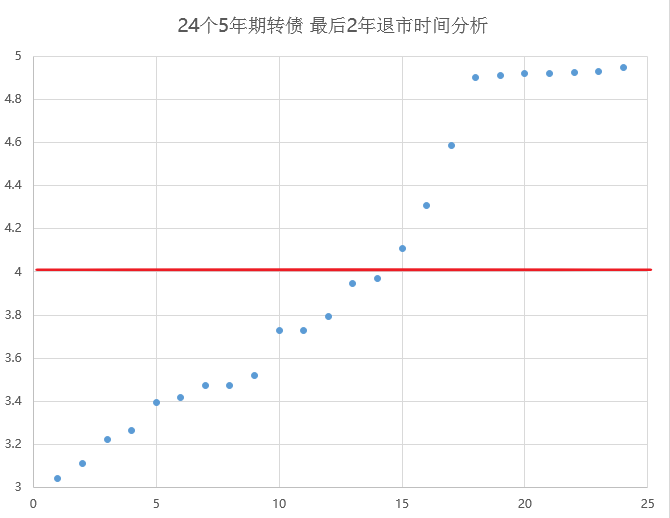

先看5年期的转债

图中明显可以看出,有很多是拖到最后一两个月才退市的。

以第4年作为分界线,可以看到,倒数第二年的退市时间分布比较均匀。

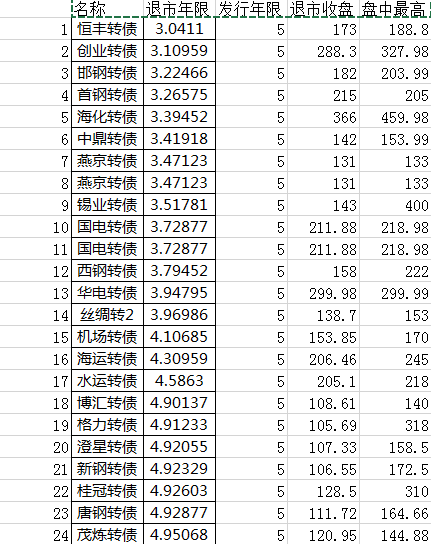

最后一年退市的转债数量明显少很多,而且明显退市价格也低很多,下图是原始数据。

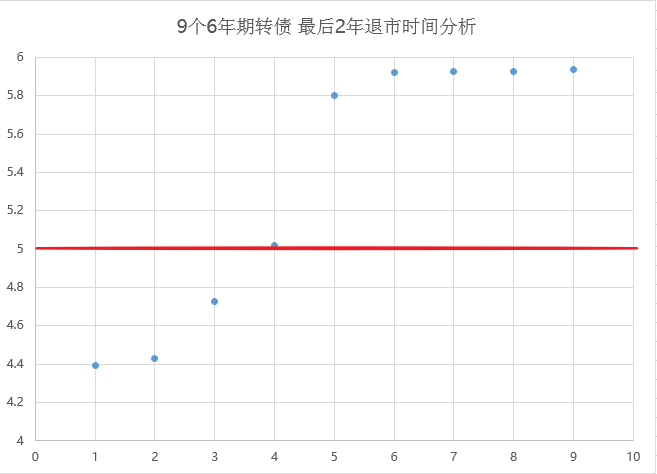

再看6年期,虽然数据较少,也呈现了同样的规律

综上,最后一年的可转债不建议持有,强赎的概率明显很低。

darksage - α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: ryanxzqn 、highbrow 、好心情 、奇点时刻 、UniqueLy 、 、更多 »

约1/3发行年限为5年,2/3发行年限为6年

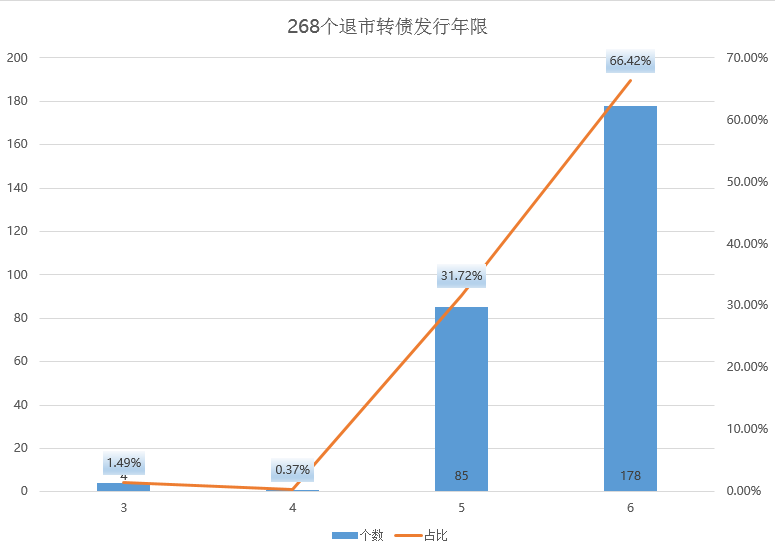

大概有1/3在上市第1年退市,

1/3在上市第2年退市,

1/4在上市第3-4年退市。

前两年退市的占比为66.42%,

前三年退市的占比为81.72%,

前四年退市的占比为92.91%,

也就是说,

对于一个6年债来说,大部分在剩余5.x-4.x年退市(66%),一部分在剩余3.x-2.x年退市(26%)

对于一个5年债来说,大部分在剩余4.x-3.x年退市(66%),一部分在剩余2.x-1.x年退市(26%)

赞同来自: 大7终成 、Fxzlb 、arking83 、可期可梦 、好奇心135 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

100元以下买入太保守了,大量的强势转债是买不到的,问题债买了全

115就可以考虑,无非就是浮动亏损,熬着吧,不管当时看起来多不可能,最后都能上来

最少涨50%再考虑出手,还有还本付息的,以后肯定有违约的。亏损要依靠盈利背回来,不能靠不停的降低买入价-这个是逃不过违约的

赞同来自: 死亡吟唱 、Citital 、乌拉喵呜 、一骑绝尘1993 、virgilye 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

2、从时间段上来看,15、16年发行的转债,到退市时大部分价格低于110,极少数高于130(19只中3只高于130),17、18年发行的,绝大多余高于130退市;

3、17、18年发行的大都高于130退市,也很好理解,因为只有高于130一段时间才能退市,另外一个重要的原因是19年以来的国证2000的大牛市(从19年初至今大约上涨了70%)造就了很多转债背后正股的大涨;

转债的债底是天生的,但能涨多少最终还得看正股,不存在“大概率涨过130”这种神奇的事情。

darksage - α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: JiangSH2020 、一骑绝尘1993 、细致的低音小号 、绿光 、kakagoal 、 、 、 、 、 、 、 、更多 »

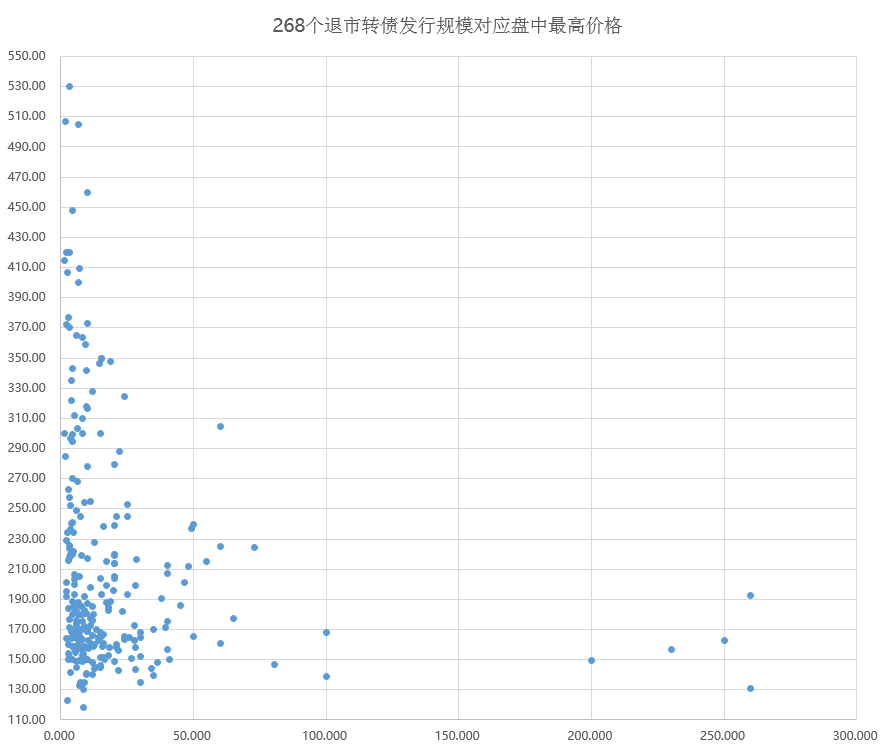

268只总体如图

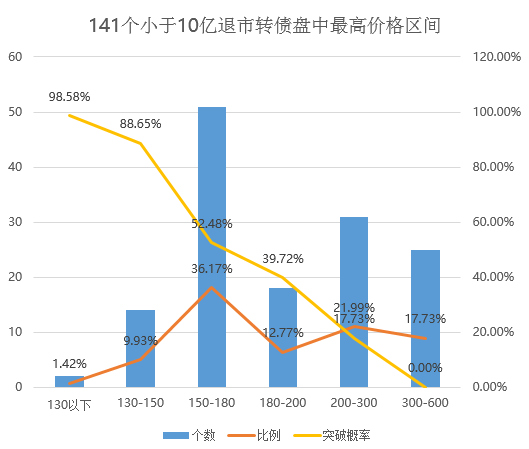

其中10亿以下的有141只

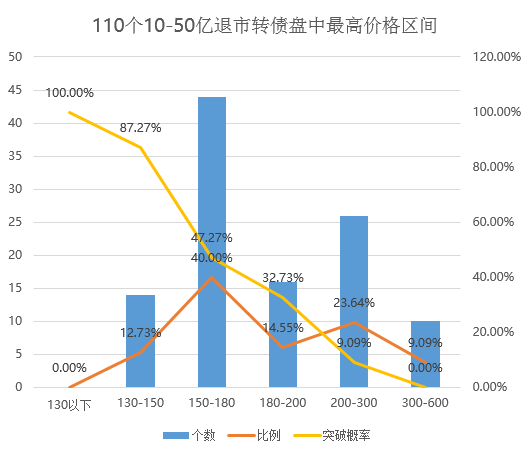

10-50亿的有110只

50亿以上的有17只

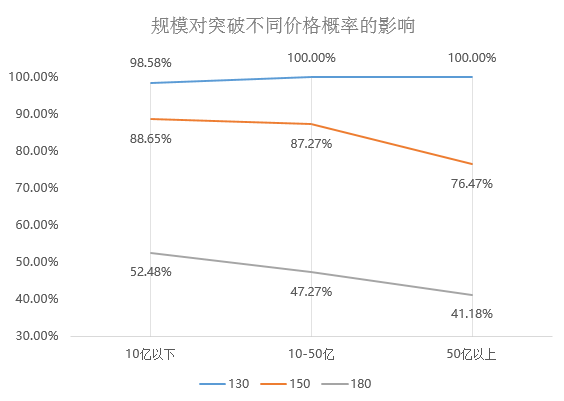

随着规模递增,突破高价的概率减小

所有规模都能突破130元,这个没悬念。

10-50亿也能高概率突破150元,概率几乎没有下降,但突破180元的概率有所下降。

而到了50亿以上,突破150元的概率大幅降低,突破180元的概率同样大幅降低。

总的来看50亿以内的转债高概率能突破150元(88.05%),而50亿以上的转债突破150元的概率降低到(76.47%)

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号