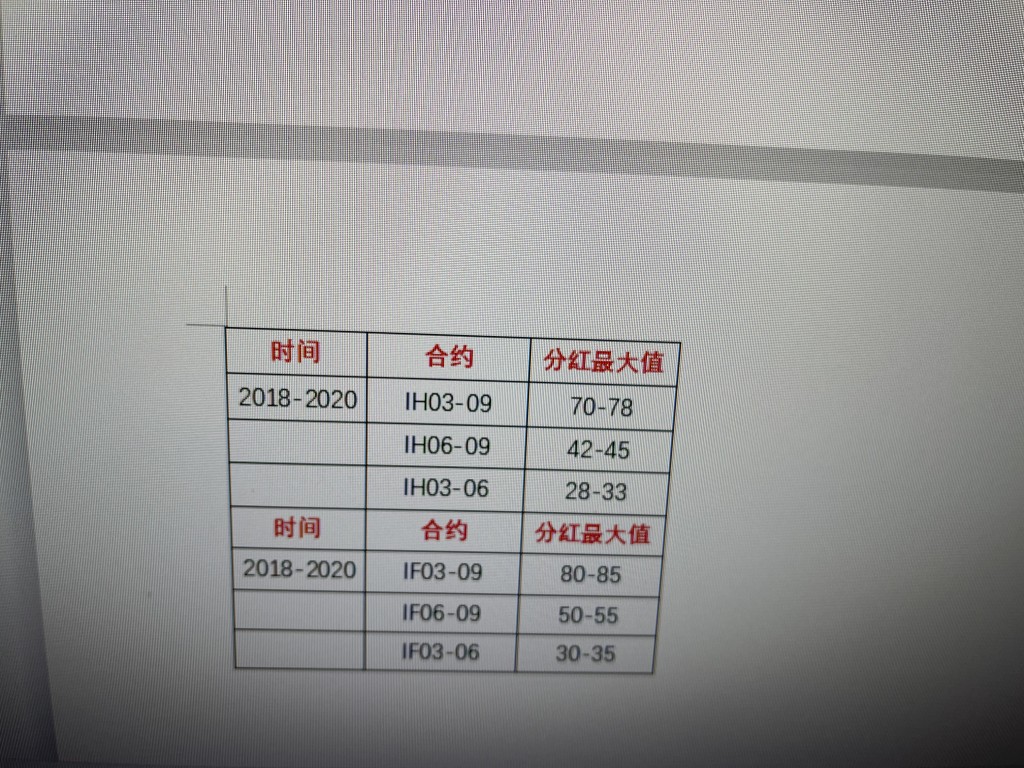

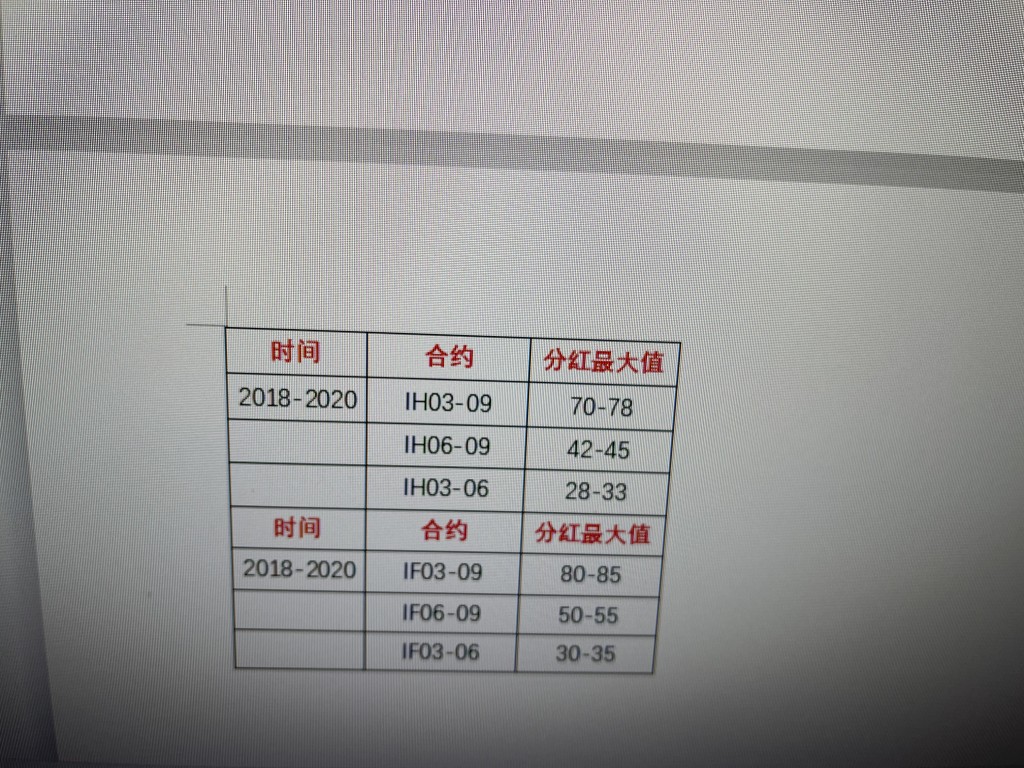

这是一组三大期货合约历年的分红数据,表中可以看出,近三年,上证50分红在70-80点之间,而分红会在9月份之前完成,但看目前的期指合约IH2206和IH2209合约,完全没有体现出指数应分红下跌而应有的贴水,甚至于IH2206合约甚至还比现货指数升水了?如果现在做多3月合约,做空6月合约或9月合约,能否获取一定幅度的回归收益?

目前令人感到费解的是,IF和IC合约都或多少体现出了一些分红的贴水下跌,唯有IH合约,最近几个月以来,一致维持对现货指数的升水,但我们看到现货走势并不是十分强劲(按以往的规律, 现货走势强劲,期货才会升水,现货走势孱弱,应该是贴水才对),请问哪位兄弟,有这方面的研究,能否给与解释一下,如何看待IH持续升水的这种现象吗?

目前令人感到费解的是,IF和IC合约都或多少体现出了一些分红的贴水下跌,唯有IH合约,最近几个月以来,一致维持对现货指数的升水,但我们看到现货走势并不是十分强劲(按以往的规律, 现货走势强劲,期货才会升水,现货走势孱弱,应该是贴水才对),请问哪位兄弟,有这方面的研究,能否给与解释一下,如何看待IH持续升水的这种现象吗?

0

如果纯人工操作,考虑到两次开平仓的滑点、单边瘸腿等情况,比较合理的预期是吃到20点分红=6000元。另外做套利肯定按最坏情况来计算,06合约如果持有到期才吃到20点分红的话年化就不高了,大概15%左右。另外除了开仓的12w保证金外还要预留一笔06继续大幅升水的额外保证金,这样一样年化直接跌到10-12%的水平,直逼北交所打新水平,所以吸引力不算太大。

综上所述,如果你心态比较乐观(预期持有一个月)外加程序化下单,那确实收益比较吸引。

如果你心态趋保守外加人工下单,那还不如北交所打新。

综上所述,如果你心态比较乐观(预期持有一个月)外加程序化下单,那确实收益比较吸引。

如果你心态趋保守外加人工下单,那还不如北交所打新。

0

还有一点需要提醒的是,IH03合约目前是四个合约中持仓量最大的合约,其中有相当部分相信应该是中性、量化等机构的对冲持仓,本月03合约到期后,他们的3月持仓合约不得不移仓到06或者09合约去,这对06或者09合约是个巨大的冲击,因为3月合约到期,机构持仓的3月合约必须买入平仓3月,并继续卖出开仓期货合约到6月或9月去,看目前6月和9月的合约持仓,这个冲击应该比较大,到时候3-6或3-9合约价差有望进一步扩大,唯一无法解释的是,为啥06合约在明知道这种情况本月马上就要发生,它依然不顾分红和移仓冲击,仍然高于现货指数。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号