早上持仓还是一片红,下午指数直接大跳水,毛子的pao弹像是崩在了我们的账户上,二话不说先跌为敬,上证指数惨跌1.7%。

有好几个小伙伴跑来问这都打起来了,我的基金和股票要不要赎回,看样子情绪影响还是挺大的。

目前全球市场指数都在跌,纳指期货跌幅近3%,MSCI新兴市场指数下跌4%,两者就去年高点都回撤了20%进入技术性熊市了。

受到美加息预期的影响,对22年的期望本来就不高,现在战火起感觉变得更加艰难了,之后乌俄的局势肯定也会继续影响全球市场。

多事之秋,大家做好合理资金配置,给未来多留点空间,切莫太过激进。

无论如何,战争中最受伤的是普通百姓,希望能永远世界和平~

......

通22、华友转债中签率出炉,股东配售率分别是81.495、74.04%,比预计的还要高呢,单账户顶格申购分别中0.195、0.173签,机会都不小,祝我们中双黄蛋!

明日中特、绿动转债可进行申购。

个人看法:(详细分析查看第1、2部分)

中特转债:顶格申购,预计中0.1签,上市预估124。

绿动转债:顶格申购,预计中0.08签,上市预估126。

1

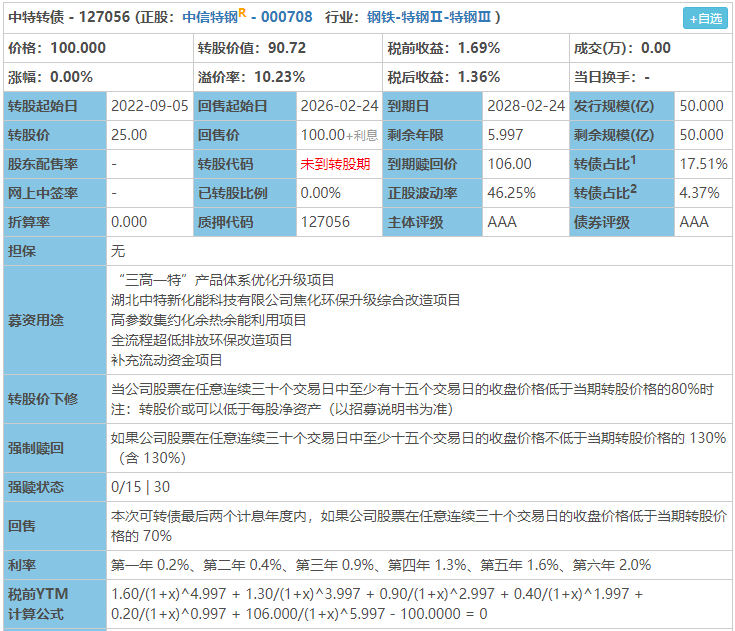

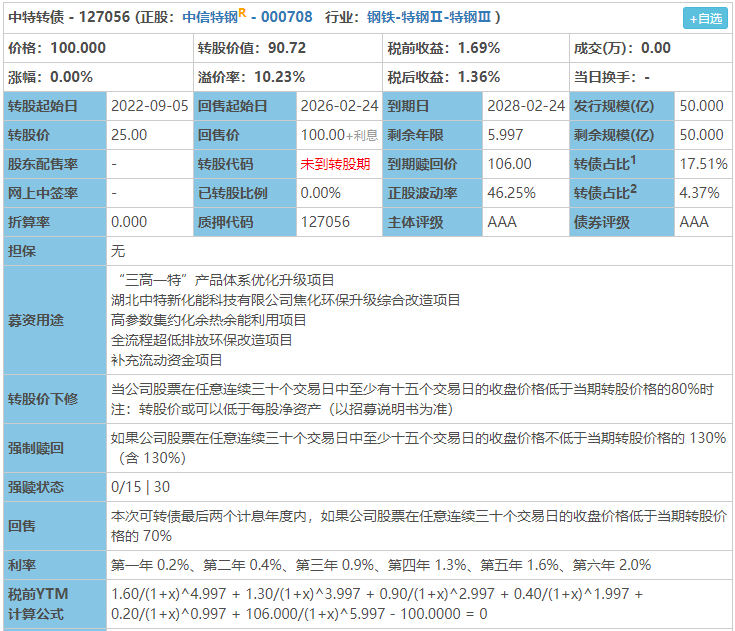

中特转债:(正股代码:000708,配债代码:080708)

评级:AAA评级,可转债评级越高越好。

发行规模:50亿,规模较大,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,80%,条件严苛。

转股价值:

中信特钢今日收盘价22.68,转股价25,转股价值=转债面值/转股价*正股价格=100/25*22.68=90.72,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.9+1.3+1.6+106=110.4,票面利息低。

纯债价值(最底线):

如按中债企业债测AAA级别6年期即期收益率3.4869%,纯债价值简化计算89.88,纯债价值尚可。

公司简介:

中信特钢属于钢铁业,公司是国内大型特钢生产基地之一,已形成沿海沿江产业链布局,在生产规模及地理位置方面具备极强的竞争优势。

公司通过了ISO9001、IATF16949、API QI质量体系认证,技术优势突出,产品获得多方认证,产品竞争力很强,收入及利润持续增长,盈利水平高。

公司成立于1993年,上市时间1997年3月,目前公司市值1144.69亿,有息负债率36.35%,当前市盈率PE14.795,市净率PB3.7。

2021年度业绩快报公告:

2021年度公司营业收入同比增长29.43%,归属于上市公司股东净利润同比增长31.82%。

主要风险:

1、公司所用铁矿石主要通过进口采购,面临价格波动风险。

2、公司债务规模增长较快。

募集资金用途:

最近半年股价走势图:

最近一次解禁时间为2022年9月19日,解禁数量37.88亿股,解禁市值897.75亿元,占总市值比例75.05%,占流通市值比例300.84%。

相似转债:

个人看法:

当前溢价率10.23%,结合AAA评级、相似的转债、正股质地等综合因素目前给予37%的溢价率,目前价值:90.72*1.37=124,公司是国内大型特殊钢生产企业,在沿海沿江多地拥有生产基地,竞争实力强,近两年roe均保持在20%以上,盈利水平高,质地较好。

假设原始股东配售80%,网上按10亿计算,顶格申购单账户约中100000/1050/1000=0.1签,中签率一般。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

2

绿动转债:(正股代码:601330,配债代码:764330)

评级:AA+评级,可转债评级越高越好。

发行规模:23.6亿,规模较大,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

绿色动力今日收盘价9.96,转股价9.82,转股价值=转债面值/转股价*正股价格=100/9.82*9.96=101.43,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.6+1.5+1.8+109=113.5,票面利息一般。

纯债价值(最底线):

如按中债企业债测AA+级别6年期即期收益率3.6934%,纯债价值简化计算91.3,纯债价值较好。

公司简介:

绿色动力属于环保业,主要从事生活垃圾焚烧发电厂业务,近年来随着项目的持续投运,公司垃圾焚烧处理能力及处理水平持续提升,带动营业收入及利润水平呈持续上升态势。

作为AH两地上市公司截至2021年3月,共获得银行授信153.19亿,具有一定的备用流动性。

公司成立于2003年,上市时间2018年6月,目前公司市值138.79亿,有息负债率63.13%,当前市盈率PE20.121,市净率PB2.382。

2021年度业绩快报公告:

2021年度公司实现营业收入同比增长122.73%,归属于上市公司股东净利润同比增长39.11%。

主要风险:

1、在建项目投资规模较大,公司面临较大的资金支出压力。

2、公司经营获现水平较低,同时可再生能源补贴到位滞后,对公司资金形成一定占用。

募集资金用途:

最近半年股价走势图:

相似转债:

个人看法:

当前溢价率-1.41%,结合AA+评级、相似的转债、正股质地等综合因素目前给予24%的溢价率,目前价值:101.43*1.24=126,公司主业为垃圾焚烧发电业务,主要通过BOT、PPP模式运营项目,项目数量和垃圾处理能力居行业前列,实控人北京国资,资金背景雄厚,质地尚可。

假设原始股东配售65%,网上按8.26亿计算,顶格申购单账户约中82600/1100/1000=0.08签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

有好几个小伙伴跑来问这都打起来了,我的基金和股票要不要赎回,看样子情绪影响还是挺大的。

目前全球市场指数都在跌,纳指期货跌幅近3%,MSCI新兴市场指数下跌4%,两者就去年高点都回撤了20%进入技术性熊市了。

受到美加息预期的影响,对22年的期望本来就不高,现在战火起感觉变得更加艰难了,之后乌俄的局势肯定也会继续影响全球市场。

多事之秋,大家做好合理资金配置,给未来多留点空间,切莫太过激进。

无论如何,战争中最受伤的是普通百姓,希望能永远世界和平~

......

通22、华友转债中签率出炉,股东配售率分别是81.495、74.04%,比预计的还要高呢,单账户顶格申购分别中0.195、0.173签,机会都不小,祝我们中双黄蛋!

明日中特、绿动转债可进行申购。

个人看法:(详细分析查看第1、2部分)

中特转债:顶格申购,预计中0.1签,上市预估124。

绿动转债:顶格申购,预计中0.08签,上市预估126。

1

中特转债:(正股代码:000708,配债代码:080708)

评级:AAA评级,可转债评级越高越好。

发行规模:50亿,规模较大,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,80%,条件严苛。

转股价值:

中信特钢今日收盘价22.68,转股价25,转股价值=转债面值/转股价*正股价格=100/25*22.68=90.72,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.9+1.3+1.6+106=110.4,票面利息低。

纯债价值(最底线):

如按中债企业债测AAA级别6年期即期收益率3.4869%,纯债价值简化计算89.88,纯债价值尚可。

公司简介:

中信特钢属于钢铁业,公司是国内大型特钢生产基地之一,已形成沿海沿江产业链布局,在生产规模及地理位置方面具备极强的竞争优势。

公司通过了ISO9001、IATF16949、API QI质量体系认证,技术优势突出,产品获得多方认证,产品竞争力很强,收入及利润持续增长,盈利水平高。

公司成立于1993年,上市时间1997年3月,目前公司市值1144.69亿,有息负债率36.35%,当前市盈率PE14.795,市净率PB3.7。

2021年度业绩快报公告:

2021年度公司营业收入同比增长29.43%,归属于上市公司股东净利润同比增长31.82%。

主要风险:

1、公司所用铁矿石主要通过进口采购,面临价格波动风险。

2、公司债务规模增长较快。

募集资金用途:

最近半年股价走势图:

最近一次解禁时间为2022年9月19日,解禁数量37.88亿股,解禁市值897.75亿元,占总市值比例75.05%,占流通市值比例300.84%。

相似转债:

个人看法:

当前溢价率10.23%,结合AAA评级、相似的转债、正股质地等综合因素目前给予37%的溢价率,目前价值:90.72*1.37=124,公司是国内大型特殊钢生产企业,在沿海沿江多地拥有生产基地,竞争实力强,近两年roe均保持在20%以上,盈利水平高,质地较好。

假设原始股东配售80%,网上按10亿计算,顶格申购单账户约中100000/1050/1000=0.1签,中签率一般。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

2

绿动转债:(正股代码:601330,配债代码:764330)

评级:AA+评级,可转债评级越高越好。

发行规模:23.6亿,规模较大,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

绿色动力今日收盘价9.96,转股价9.82,转股价值=转债面值/转股价*正股价格=100/9.82*9.96=101.43,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.6+1.5+1.8+109=113.5,票面利息一般。

纯债价值(最底线):

如按中债企业债测AA+级别6年期即期收益率3.6934%,纯债价值简化计算91.3,纯债价值较好。

公司简介:

绿色动力属于环保业,主要从事生活垃圾焚烧发电厂业务,近年来随着项目的持续投运,公司垃圾焚烧处理能力及处理水平持续提升,带动营业收入及利润水平呈持续上升态势。

作为AH两地上市公司截至2021年3月,共获得银行授信153.19亿,具有一定的备用流动性。

公司成立于2003年,上市时间2018年6月,目前公司市值138.79亿,有息负债率63.13%,当前市盈率PE20.121,市净率PB2.382。

2021年度业绩快报公告:

2021年度公司实现营业收入同比增长122.73%,归属于上市公司股东净利润同比增长39.11%。

主要风险:

1、在建项目投资规模较大,公司面临较大的资金支出压力。

2、公司经营获现水平较低,同时可再生能源补贴到位滞后,对公司资金形成一定占用。

募集资金用途:

最近半年股价走势图:

相似转债:

个人看法:

当前溢价率-1.41%,结合AA+评级、相似的转债、正股质地等综合因素目前给予24%的溢价率,目前价值:101.43*1.24=126,公司主业为垃圾焚烧发电业务,主要通过BOT、PPP模式运营项目,项目数量和垃圾处理能力居行业前列,实控人北京国资,资金背景雄厚,质地尚可。

假设原始股东配售65%,网上按8.26亿计算,顶格申购单账户约中82600/1100/1000=0.08签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号