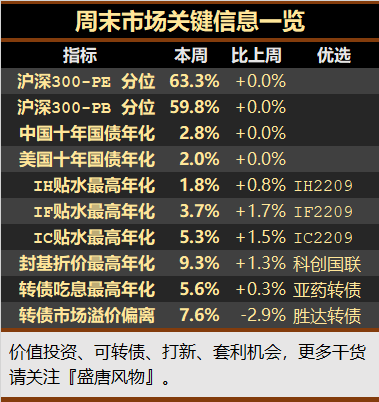

股指期货的贴水又回来了,做指数增强收益的又可以开吃了。

可转债市场整体溢价偏离也从年初得16%变成了7.6%。

溢价偏离是排除正股涨跌影响后的单纯可转债估值,现在是今年的局部低位。但如果拉通近几年来看,债市水位仍然是位于山腰以上的。

前段时间说过我的仓位是6成,最近还没加仓,因为其实回调幅度并不太大,而且我A的整体估值还只是在半山腰。

股债动态平衡的加减仓没必要太急,因为这只是一个战略上降低风险和波动的把控,真正的超额利润要靠阿尔法策略来实现。

股债动态平衡的思路和网格比较像,但网格交易一般是锚定K线价格,而股债动态平衡主要是锚定估值,长期来看比网格更加科学有效。

有个别人把网格吹得神乎其神,似乎靠网格这种简单调节就能大幅跑赢市场,这是偏颇的。

网格的主要效果也只是战略上平抑波动,而要想获取超额收益,就要看有没有别的高阶战术手段配合。

表中数据说明:

1,沪深300的PE、PB分位,是什么?

这里的分位,是当前数值在近十年中的排序百分位。如果的PE分位是20%,就是说在近五年中只有20%的时候PE低于现在,而80%的时候比高于现在。这是衡量股市价值面的两个优秀指标。

2,中/美十年国债年化,有什么用?

这两个数据主要是供宏观分析参考,也供股债平衡策略参考。A股场内有不少高流动性的长久期国债,比如019536、019547,剩余年限在20-50年之间,日成交额都是上亿。这种超长期国债,年化收益只要变动0.1%,价格就会波动2-5%,是可以关注的价值投机品种。

3,期指贴水年化、封基折价年化,有什么用?

这两个指标分别对应期指吃贴水、封基吃折价这两种入门级阿尔法策略。新手可以从中优选配置,获得比较好的年化超额收益。

4,可转债市场溢价偏离,是什么?

这是一个评估可转债市场整体估值温度的专业指标。每只可转债的溢价偏离具体数字,可以看我的可转债排名表,数值越小越好,为负更好。

下面是最新一期的可转债Top30排行榜:

更多内容在微信公众号『盛唐风物』。一起聊价值投资、可转债、打新、套利机会。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号