--------------------第一部分,策略概述--------------------------

1.双低策略,凌波老大的成名之作,收益不错,回撤极低,唯一的缺点就是可转债如果估值长期抬升,可能没有机会建仓。

2.低溢价策略,这个策略在去年(2021),收益爆表。但是今年不太行,可能是使用的人过多,同时规则过于明确,遭到了针对。

3.多因子策略,这个策略玩法很多,由于选取的因子不同,因子的权重不同,效果也不一样,不过这样的好处是,不容易失效。

4.低价策略,这个就是安全第一,不追求过高的收益。

5.大饼策略,这个可能是集思录大多数人使用的方案,法无定法,量化策略的话,每个因子,都可能失效,如果一个因子长期有效,必然会导致资金涌入,进而导致收益下降;关注度高了,还有可能被针对,就比如最近的低溢价转债。但是大饼很难失效,和多因子一样,也是千人千面,没啥固定的套路。

6.低价小盘转债,这个策略其实也类似摊大饼,就是买入一系列低价,比如不超过130的转债,优先选择市值小的。这里的市值小,也有不止一种玩法,最简单的就是转债流通市值小,这个已经被炒过好几次了。

进阶版,可转债自由流通市值小,这个主要针对新上市的转债,因为有个规定持有比例超过5%的,限售6个月。这就是最近城市转债,泰林转债这些炒作的原因。

另一个可能的思路,按照以前炒妖股的思路,盘小无基有诉求,就是股票流通盘小,没有基金持仓,经常蹭概念,发布利好,这样的正股成为妖股的概率更大。从而转债跟着被炒作。

7.概念炒作,就是选择特定板块的一些转债,和概念炒作的思路比较类似,但是如果买入价格不太高的转债转债,相比买入正股,虽然收益减少,但是风险小了更多,毕竟投资是盈亏比和胜率的游戏,胜率差不多,盈亏比高了,收益也就高了。

至于这个版块怎么选择,其实要求不是那么高。最厉害的可以提前发现,对大多数人来说,看新闻出来,再买入,不要过度追高,也是可以考虑的,不过切记无脑追高,转债波动起来,有时候比正股波动还大。

还有一个思路,就是在一波炒作完成,转债价格回落之后买入潜伏,不少概念都会二次炒作,就算不炒作,也只是浪费点时间,亏损很小。

8.赎回博弈,部分转债快到赎回时间,如果价格和溢价率比较合理,买入潜伏,就比如海印和洪涛,大多数转债不会还钱,而是会通过拉升股价等方式促进强赎。这个策略,是完美符合“三知道”的策略。会亏多少,能赚多少,持有多久。

暂时就想到这些,后续想到了再补充。

-----------------第二部分,不同策略的建仓标准--------------------------------

1.双低转债,凌波老大有明确的仓位控制标准,就是双低值,低估时买入,高估时卖出。

最近在思考,这个低估和高估的区间,是不是过一段时间,也要调整一下。不知道现在转债的这个估值,是由于情绪推高,还是由于转债的价值被充分挖掘,从而导致整体估值上涨。

但是根据历史情况来看,估值的抬升,随着逻辑的崩塌,终究会回归。比如前两年的医药,去年的新能源车,过去两三年的中概。因此双低这部分还是继续跟着凌波老大的方案吧,就当是最后的防线,留点现金总是好的。

2.低溢价策略,这个策略倒不太受高估低估的影响,之前看到的回测数据,低溢价策略,极端的平均溢价率大概是-10%,如果踩在最低估值买入,也就有10%的超额,低溢价策略的超额主要来自溢价率的轮动。因此感觉对于低溢价策略,最重要的是趋势性行情的出现,但是这个还没有想到有效的方法来衡量。

感觉低溢价的逻辑是这样的,某些股票开始不断上涨,随着上涨,溢价率逐渐收敛,最终成为低溢价。这时候如果正股的趋势继续,那么转债就会继续上涨,从而实现盈利;而如果涨到低溢价以后,正股持续下跌,转债仍然保持低溢价,不符合轮出条件,就会出现持续的亏损。所以这个策略本质上类似于趋势跟踪,或者说动量策略,认为强者恒强。

目前的思路:这个策略或许去掉妖股,会稳定一些?但是没有回测数据,找时间回测以下看看效果如何。

还有一个思路,就是看52周新高或者历史新高个数,个数越多,就表明最近市场的趋势性行情越强,猜一下这个应该和低溢价策略走势是相关的,也是有时间去回测一下。

3.多因子策略,这个策略比较清晰,不管因子怎么选,都会受到转债水位的影响。

以金老师的多因子策略为例,对比了一下走势,和国证2000有点像,类似一个国证2000增强,所以国证2000的趋势,作为一个仓位控制因子。

另外市场整体的溢价率和价格肯定有影响,考虑到多因子策略偏向进攻(这里以金老师170阈值,也就是中辣策略为例),因此使用平均溢价率来衡量水位高低。溢价率高的时候少买点,低的时候多买点。

但是这里也要考虑一下,这个溢价率水平,是不是换一个运算方式,避免极高溢价率影响,毕竟这个策略很少轮动到极高溢价率转债。或许和低溢价策略类似,选取持仓的平均溢价率会比较合理?也是找时间回测一下。

如果出现低价格,高溢价,也就是国证2000严重超跌,这时候多因子策略就会降到很低的仓位,然而这时候双低策略的仓位就会提高。也不会错过低估行情。

4.低价策略,这个策略,之前看回测,好像没啥超额收益。唯一的作用的就是平抑账户波动。

5.大饼策略,这个和多因子类似,参考国证2000走势和市场整体溢价率就行。

6.低价小盘转债,这个策略理论上会受到市场成交额和整体溢价率的影响。这个策略的盈利,主要来自妖债的炒作,转债市场成交额高,说明市场活跃,轮动机会也比较多。如果市场成交量低,死气沉沉,轮动的机会很少的话,这个策略收益也会比较差。

另外就是市场整体的溢价率,这里简便起见就选取平均溢价率,这个因子主要是用于减少损失,毕竟如果市场整体杀溢价,低价债也很难幸免的,因此在整体溢价率偏低的时候,提高仓位,有助于减少损失。

7.概念炒作

这个个人理解就只和成交量有关了,越活越,炒作起来幅度越大,炒作的范围也会变大。但也不绝对,如果某个行业整体被炒作起来了,正股连续暴涨,转债总是有机会的,所以这个策略感觉不需要过多的择时。

8.赎回博弈,这个很简单,下限就是赎回价,可以越接近赎回价越买,潜在的损失很少,除非违约。

-------------------第三部分,仓位控制思路------------------------

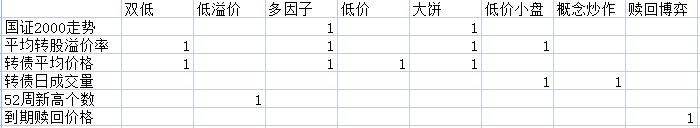

个人理解的每个策略和一些指标的相关性。

以现在为例,转债估值较高,国证2000震荡,成交量较高,52周新高处于历史低位。

因此现在适合持仓的策略,有多因子,大饼,低价小盘投机,概念炒作。

一些题外话,最近这几年,折腾过自己能见到的绝大多数策略,价投,趋势,期权,期货,港股,宽基,行业指数,高ROE各种,但是大多数都是亏钱的,尤其是杠杆产品期权和期货,想了想可能一来是自己水平差,另一个是这两个品种属于零和博弈,概率上没优势,只有高手才能盈利。

赚钱的部分,主要是转债和19,20年的医药消费股票,很长的慢牛,随便啥时候买入都能赚钱。因此绕了一圈,还是决定大部分仓位投入到自己曾经盈利的地方,而且转债的制度优势,也是别的品种无法比拟的,就是现在估值偏高,保留足够的现金等待更好的加仓时机。

1.双低策略,凌波老大的成名之作,收益不错,回撤极低,唯一的缺点就是可转债如果估值长期抬升,可能没有机会建仓。

2.低溢价策略,这个策略在去年(2021),收益爆表。但是今年不太行,可能是使用的人过多,同时规则过于明确,遭到了针对。

3.多因子策略,这个策略玩法很多,由于选取的因子不同,因子的权重不同,效果也不一样,不过这样的好处是,不容易失效。

4.低价策略,这个就是安全第一,不追求过高的收益。

5.大饼策略,这个可能是集思录大多数人使用的方案,法无定法,量化策略的话,每个因子,都可能失效,如果一个因子长期有效,必然会导致资金涌入,进而导致收益下降;关注度高了,还有可能被针对,就比如最近的低溢价转债。但是大饼很难失效,和多因子一样,也是千人千面,没啥固定的套路。

6.低价小盘转债,这个策略其实也类似摊大饼,就是买入一系列低价,比如不超过130的转债,优先选择市值小的。这里的市值小,也有不止一种玩法,最简单的就是转债流通市值小,这个已经被炒过好几次了。

进阶版,可转债自由流通市值小,这个主要针对新上市的转债,因为有个规定持有比例超过5%的,限售6个月。这就是最近城市转债,泰林转债这些炒作的原因。

另一个可能的思路,按照以前炒妖股的思路,盘小无基有诉求,就是股票流通盘小,没有基金持仓,经常蹭概念,发布利好,这样的正股成为妖股的概率更大。从而转债跟着被炒作。

7.概念炒作,就是选择特定板块的一些转债,和概念炒作的思路比较类似,但是如果买入价格不太高的转债转债,相比买入正股,虽然收益减少,但是风险小了更多,毕竟投资是盈亏比和胜率的游戏,胜率差不多,盈亏比高了,收益也就高了。

至于这个版块怎么选择,其实要求不是那么高。最厉害的可以提前发现,对大多数人来说,看新闻出来,再买入,不要过度追高,也是可以考虑的,不过切记无脑追高,转债波动起来,有时候比正股波动还大。

还有一个思路,就是在一波炒作完成,转债价格回落之后买入潜伏,不少概念都会二次炒作,就算不炒作,也只是浪费点时间,亏损很小。

8.赎回博弈,部分转债快到赎回时间,如果价格和溢价率比较合理,买入潜伏,就比如海印和洪涛,大多数转债不会还钱,而是会通过拉升股价等方式促进强赎。这个策略,是完美符合“三知道”的策略。会亏多少,能赚多少,持有多久。

暂时就想到这些,后续想到了再补充。

-----------------第二部分,不同策略的建仓标准--------------------------------

1.双低转债,凌波老大有明确的仓位控制标准,就是双低值,低估时买入,高估时卖出。

最近在思考,这个低估和高估的区间,是不是过一段时间,也要调整一下。不知道现在转债的这个估值,是由于情绪推高,还是由于转债的价值被充分挖掘,从而导致整体估值上涨。

但是根据历史情况来看,估值的抬升,随着逻辑的崩塌,终究会回归。比如前两年的医药,去年的新能源车,过去两三年的中概。因此双低这部分还是继续跟着凌波老大的方案吧,就当是最后的防线,留点现金总是好的。

2.低溢价策略,这个策略倒不太受高估低估的影响,之前看到的回测数据,低溢价策略,极端的平均溢价率大概是-10%,如果踩在最低估值买入,也就有10%的超额,低溢价策略的超额主要来自溢价率的轮动。因此感觉对于低溢价策略,最重要的是趋势性行情的出现,但是这个还没有想到有效的方法来衡量。

感觉低溢价的逻辑是这样的,某些股票开始不断上涨,随着上涨,溢价率逐渐收敛,最终成为低溢价。这时候如果正股的趋势继续,那么转债就会继续上涨,从而实现盈利;而如果涨到低溢价以后,正股持续下跌,转债仍然保持低溢价,不符合轮出条件,就会出现持续的亏损。所以这个策略本质上类似于趋势跟踪,或者说动量策略,认为强者恒强。

目前的思路:这个策略或许去掉妖股,会稳定一些?但是没有回测数据,找时间回测以下看看效果如何。

还有一个思路,就是看52周新高或者历史新高个数,个数越多,就表明最近市场的趋势性行情越强,猜一下这个应该和低溢价策略走势是相关的,也是有时间去回测一下。

3.多因子策略,这个策略比较清晰,不管因子怎么选,都会受到转债水位的影响。

以金老师的多因子策略为例,对比了一下走势,和国证2000有点像,类似一个国证2000增强,所以国证2000的趋势,作为一个仓位控制因子。

另外市场整体的溢价率和价格肯定有影响,考虑到多因子策略偏向进攻(这里以金老师170阈值,也就是中辣策略为例),因此使用平均溢价率来衡量水位高低。溢价率高的时候少买点,低的时候多买点。

但是这里也要考虑一下,这个溢价率水平,是不是换一个运算方式,避免极高溢价率影响,毕竟这个策略很少轮动到极高溢价率转债。或许和低溢价策略类似,选取持仓的平均溢价率会比较合理?也是找时间回测一下。

如果出现低价格,高溢价,也就是国证2000严重超跌,这时候多因子策略就会降到很低的仓位,然而这时候双低策略的仓位就会提高。也不会错过低估行情。

4.低价策略,这个策略,之前看回测,好像没啥超额收益。唯一的作用的就是平抑账户波动。

5.大饼策略,这个和多因子类似,参考国证2000走势和市场整体溢价率就行。

6.低价小盘转债,这个策略理论上会受到市场成交额和整体溢价率的影响。这个策略的盈利,主要来自妖债的炒作,转债市场成交额高,说明市场活跃,轮动机会也比较多。如果市场成交量低,死气沉沉,轮动的机会很少的话,这个策略收益也会比较差。

另外就是市场整体的溢价率,这里简便起见就选取平均溢价率,这个因子主要是用于减少损失,毕竟如果市场整体杀溢价,低价债也很难幸免的,因此在整体溢价率偏低的时候,提高仓位,有助于减少损失。

7.概念炒作

这个个人理解就只和成交量有关了,越活越,炒作起来幅度越大,炒作的范围也会变大。但也不绝对,如果某个行业整体被炒作起来了,正股连续暴涨,转债总是有机会的,所以这个策略感觉不需要过多的择时。

8.赎回博弈,这个很简单,下限就是赎回价,可以越接近赎回价越买,潜在的损失很少,除非违约。

-------------------第三部分,仓位控制思路------------------------

个人理解的每个策略和一些指标的相关性。

以现在为例,转债估值较高,国证2000震荡,成交量较高,52周新高处于历史低位。

因此现在适合持仓的策略,有多因子,大饼,低价小盘投机,概念炒作。

一些题外话,最近这几年,折腾过自己能见到的绝大多数策略,价投,趋势,期权,期货,港股,宽基,行业指数,高ROE各种,但是大多数都是亏钱的,尤其是杠杆产品期权和期货,想了想可能一来是自己水平差,另一个是这两个品种属于零和博弈,概率上没优势,只有高手才能盈利。

赚钱的部分,主要是转债和19,20年的医药消费股票,很长的慢牛,随便啥时候买入都能赚钱。因此绕了一圈,还是决定大部分仓位投入到自己曾经盈利的地方,而且转债的制度优势,也是别的品种无法比拟的,就是现在估值偏高,保留足够的现金等待更好的加仓时机。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号