周二大盘暴跌160点且收在最低点,收盘后正好和老婆出门办事聊天,老婆不做投资,但也经常听我唠叨,我让她猜腾讯多少钱了,因为我们共同认识的几个朋友都专注腾讯投资,她都感慨跌的真快呀,我说“300不到的价格应该差不多了,很可能要暴力反弹了”,她说“那你怎么不买点”,我说“没锚资产的钱我赚不了,这反弹的钱只能是艺高人胆大的如鸭蛋和持仓抗下跌的人能赚。你知道为什么每次大盘下跌我都投资收益排名提高吗?根源是持仓少亏得少。是我厉害吗?当然不是,原因是每次上涨我都持仓少收益也少排名落后,没有锚的资产对于我的能力和心态还掌控不了,因为高估可以更高估,低估可以更低估,波动一大亏损一多就会心脏难受的我定会方寸大乱,还赚什么钱呀,集思录我关注的大木瓜和龙城老练两位兄弟今年都是亏损的,但在我心里他们都是能力超强非常牛逼的人,比我做投资真的厉害太多了”

“没有锚;真的难”我仔细琢磨了一下,可以用德隆大师的三个知道“底、顶、时间”的维度来聊聊。投资的第一性原理我认为就是确定性,投资的难易程度也是由掌握几个知道决定的。

三个都知道

具备强逻辑的套利交易很多都具备三个知道,举两个例子:

期限套利:底,就是期指贴水的范围,顶,就是期指升水的范围。在一个短期时间段,这个范围都是可预测的,时间,交割日,且收敛机制决定了开仓时所见即所得。

分级折价套利:底:折价幅度,顶:溢价幅度 时间:基金赎回制度决定了。

当然这类的交易能力不同结果也会不同,但更重要的是你是否知道这个方法和原理,知道了,人的能力占比因素就缩小了,因为难度降低了,中下等生也能做对题。

二个知道

也举两个例子

转债:散户最友好的赛道,转债很容易找到两个知道,就是底和时间。很多时候可以找到不对称博弈的机会。债底对于可下修的上市公司还是绝大多数值得信赖的,时间:回售时间,到期时间都是硬的。

要约股票:在特殊时间内,全面要约知道底,部分要约知道顶,最核心的是知道时间。

一个知道

举一个例子:事件驱动类型权益类投资,一个知道由事件驱动的逻辑起点决定,这类投资的大师就是我的好友资水,他的钱很多都是这么赚的,他做三个都不知道的股票价投效果就一般。当然更牛的吾知大师的涨价题材,逻辑也是事件驱动,就是更难把握

三个都不知道

大家都玩的股票,对于大部分人都是无锚的,底顶时间三个都不知道,所以这也是七亏二平一赢的根源。但投资确定性的最核心根源,周期和价值都和股票密切相关。所以高手可以找到他们自己内心靠谱的锚。我在哈尔滨的一位好友就实实在在只做价投,从市场赚走了九位数。只是我真心学不来。首先心态能力和性格上就支撑不了。

对于普普通通的人,请对照自己的投资品类和体系,根据自己的情况选做不同难度的题,我是四种难度题都做,只是仓位是依次降低的。多年的实践结果验证,难题分低,简单题分高,我就是个普通学生。

赞同来自: zddd10 、果实果果 、随机天空 、呈丰2013 、Aolin120 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

集思录里有一个2018年给我很深刻印象的帖子,帖主6000万资金,买了沪深300与其他六只基金,躺平。我想他也一定是择时派高手,投资并不是只有一条通天道,只有贴合自己的性格,不断优化才是理想之道。

赞同来自: Syphurith 、LukeTao 、sweat 、小番茄黄瓜 、skyblue777更多 »

@tomjerry 15年大牛市逃顶出来了,符合我所有卖顶的原则。第一次跌到2600的时候我印象特别深刻,但是我觉得时间太短了,不安全,所以没有出手。2018年家中有事,整年并没有关注,2019年我就很焦虑了,因为我感觉行情要动了,2020上天给了我机会,毫不犹豫疫情底抄满基金,整个持仓没有下跌3%就开始反身向上,一直持有到去年的过年,然后卖出指标又来了,就空了。一直到现在没有出手过。你这样的操作太难复制,对心理要求极高,让我想起了巴菲特只打20杆的原则。顶部和底部往往事后才看清楚,A股这样波动大的市场给了这么好的操作机会。要是美股那样的市场,你操作的机会可能会少很多:)我当前绝大部分收益来自于精选的2个个股,的确有运气的成分在。现在的想法是向你学习,多等少做,等到底部来临的信号(比如市面消息都是股灾、沪深300PE低于10倍)加大买入,市场亢奋的时候(比如估值上天、股神遍地、成交量极大等)卖出大部分。现在沪深300的估值还在中位数,以你的标准肯定此时不会重仓,估计要再下调15-20%才会加大买入。共勉!

我也是一直...

打新交朋友

- 孙子的先胜;老子的不争

- 孙子的先胜;老子的不争

赞同来自: wwowai 、风停雨息 、apple2019 、蓝色坚韧球 、大卫1988 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

是啊,我非常想学习,但不好问。主要顾虑两点:其实就是这个文章里我也说了,我主力仓位做三个都知道的策略。可能在有的朋友的理解中,都要公开实际操作才叫实干派吧:)

1. 楼主以前透漏过,做套利,市场容量小。具体哪方面的套利没有说。

2. 如果是股指期货或者期权等方面的,我连权限都没有开通,说了我也不懂。

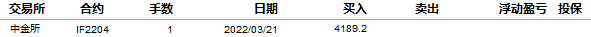

我也贴一个最近的交易,就是集思录主页上有公开课程,众所周知的期限套利。

逻辑就是3.16大涨。4月if都平水了。期限反向开仓。最多拿到期保本,贴水扩大则赚钱。今日3.21贴水扩大到50多点,平仓。

赞同来自: 打新交朋友

“人之大患,患其有身”

承担。

[《论语》详解:给所有曲解孔子的人(29)]

http://blog.sina.com.cn/s/blog_486e105c0100073e.html

“位”,就是位次,就是所“止”,就是所“立”。

“无所位而生其本、无所本而生其位”,即所“立”、即所“止”、即所“位”。

有所“立”,则“立”其“有”,其“有”必有其“位”,何谓“有”?用现代术语,就是“存在”。与“有”相对的就是“无”,“有”有其“位”,“无”有其“位”吗?

何立-->何以立-->以何立

赞同来自: 小猫50128015 、yanchunliang 、咸鱼想翻身 、walkerdu 、TuesFool 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

其实就是以前股评家常说的恐惧与贪婪。这是人性,你无法回避。

最理想状态是在熊市里一直恐惧,但到了拐点处突然脑洞大开,满仓杀入。然后一路看多经历N次假顶后到真正大顶翻空。

人一辈子这种神操作能有一次就可以写书了。

打新兄较大比例的现金仓位其实反映的是内心的不安全感,跟投资策略根本无关。

有了这些看似无用的现金,你才能在日常生活甚至于暴跌时刻内心宁静。

一旦仓位突破你的心里极限,你的应激反应会指数级上升。

所以你在计算自己盈亏比例时可以把这些现金头寸剔除在外。这样既满足了内心需求,又体现操作成效。

狂奔得蜗牛 - 专注交易 守正出奇

赞同来自: 浮云尚舞 、c447279704 、渭水狂歌

例如 能持续产生股息的宽基 。

现在越来越觉得稳定的分红非常重要。

赞同来自: c447279704 、传达室李老伯 、hannon 、biso

没锚?就当它会全部亏完就好了,既然都会亏完,所以持仓很分散,单个标的、单一策略的暴雷很难搞死我。

必然会挂掉?设定一个强制退出机制,不断从策略内抽取资金去做其他低相关最好是不相关的东西就好了。

只要它已经证明过它有赚钱的能力,并非是过度拟合的那种证明,我就愿意给仓位。但是再好的东西,最高仓位限制不可突破,除非是它自己不断盈利突破的仓位限制

赞同来自: 音扬 、c447279704 、eugeneshi 、定投心 、丢失的十年 、 、 、 、 、 、 、 、更多 »

我也是一直在反思,我的操作不算完美,一个是错过2018,这是最大的问题。一个是太极端,要么满要么空,没有缓冲。假设2018就反身没有给2020的空间,那我的性格会等下一波,所以我吸取教训,一定要有部分仓位在场内,空仓很容易导致关注太少。另外下一次我会缓慢定投,因为我发现只要避开尖顶,时间会给筹码抹平。定投计划大概在今年进行吧。基金普遍已经跌下来35%了,我觉得风险释放部分了。

抄底与逃顶比起来,我觉得抄底难度不大,因为底部是区域,我主要看成交量与时间,一波牛市起来大概就是5-8年,底部也就是相隔三四年左右。 逃顶是个技术活,虽然我逃了两个顶,2020年有一个次顶波动特别大,我看不少人逃在那里,只要盈利逃在哪里都一样。我的顶部指标也是成交量与回撤,连续天量上不去,突然大回撤就要注意了,表明大量资金离场,这时你手里也有丰厚盈利了,不走待何时呢。

这次的3000我不会出手,不过已经学会小仓位试探了,也算一个进步吧。共勉。

Ujg68gy - 慢慢来,都会涨

赞同来自: c447279704 、fionafiona 、skyblue777

赞同来自: 丢失的十年 、海浪9999 、渭水狂歌 、Abendusj 、早上好阳光 、 、 、更多 »

每年五一假期算账,股债平衡50:50,平时有钱就买固收+(持股量不超20%的),因为我发现6月是法定砸盘月,5月是减仓好时机。

气氛热烈时,比如到处吹明星基金排名、年轻人在支付宝相亲,这时减仓ETF加仓固收+,指数低位时加仓ETF,慢慢买。

主要仓位在深证红利和中证100,这次暴跌时加仓了十来万恒生科技。之前65买的平安被套,拿到回本就准备卖掉了,持有股票太累人了,经常会看一些好事者发的保险行业利润预测之类,我哪懂这个,看了也白看,浪费时间还影响睡眠。

其他的就是弄点钱出来在京东支付宝套基金优惠券... 这些券年化也不少呢。

可转债也是不错的投资,但只在价格很低的时候买(比如110),到130、150就卖掉了,高价转债让别人去赌吧,需要经常性盯着等脉冲,顾不过来。

赞同来自: c447279704 、文刀刘119 、力不尽则憾 、fengcc 、Zoto 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

波动之锚,这个在公募基金的投资里最常看到,其实就是“业绩比较基准”。有个最常见的关于锚的标的,就是美债收益率。各类资产、各类投资策略,都有自己的锚,是在美债之锚上做出波动、流动、信用、汇率等等做出修正;

情绪之锚,贪婪和恐惧之间位置,决定了每个人的风险偏好,最后汇聚成疯狂或者乏味的行情。对量化投资而言,情绪之锚确实影响小一些,但是并非不起作用,模型参数还不是人调的;

资金之锚,流动资金和风险资产如何配比,除了受波动之锚和情绪之锚影响,更取决于未来现金流,这就是为什么要不要辞职炒股会让人纠结的原因;

最后一个,生活之锚,别把自己的肾上腺素和多巴胺都消耗在金融市场波动上,生活里还有太多喜怒哀乐,巴菲特做的最成功的事不是投资事业,而是他健康的身体。

赞同来自: c447279704

楼主在没有锚,大部分人都亏损的前提下,还取得了2点多的收益,不谈谈吗?是啊,我非常想学习,但不好问。主要顾虑两点:

看楼主的文章,永远都停留在精神面,思想面,从来都不谈操作面的

1. 楼主以前透漏过,做套利,市场容量小。具体哪方面的套利没有说。

2. 如果是股指期货或者期权等方面的,我连权限都没有开通,说了我也不懂。

赞同来自: skyblue777

@tomjerry 我是总结过散户的优势与劣势的,身为小散,没有专业知识,没有专业消息,也没有金融的圈子,对于我来说,唯一能够战胜市场的策略就是常识。感谢,你这是充分利用了行为金融学的高手所为,平常要极度能忍耐,等到机会出来后重拳出击,泡沫时坚定离场,普通人很难做到。理论你这是完美的低买高卖,我想到的15年大牛市+股灾;18年底的股灾+蓝筹牛市;20年底的疫情+20年的结构牛市;你都抄底逃顶了吗?判断底部你看的是沪深300和中证500的PE和PB值?

常识告诉我,就像四时天气一样,金融市场起伏很正常,从心理上消除对波动的恐惧。常识告诉我,吃金融这碗饭的人,需要时不时来行情,不然他们就饿死了。它还告诉我,太高了有利润就走吧,有利润你就战胜了市场的大多数。

好的,我总结了这么多常识,所以我压根没有用...

赞同来自: 大米一号 、文刀刘119 、skyblue777

任何投资品都有锚。

第2个认识。

有的锚明显,有的锚不明显。

第3个认识。

投资品的锚并不是一成不变的,会随着情况的改变而变化。

所以,选择锚明显的产品投资,选择你已抓住锚(虽不明显但你找到了)的产品投资,根据锚的变化随机应变。

最后,锚,归根结底是估值。

赞同来自: nhj2021 、tedqiu 、amare32 、guo888000 、kitty3 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

常识告诉我,就像四时天气一样,金融市场起伏很正常,从心理上消除对波动的恐惧。常识告诉我,吃金融这碗饭的人,需要时不时来行情,不然他们就饿死了。它还告诉我,太高了有利润就走吧,有利润你就战胜了市场的大多数。

好的,我总结了这么多常识,所以我压根没有用过其他指标炒股,只有一个指标,大盘是不是足够低,我有没有安全,气氛有没有绝望,底量放底价了吗?好,这就是底部区域,梭哈买入。买入什么?常识告诉我,只要市场没关闭,指数基金不会死,主动基金也可买入,优秀的基金经理还能拿到超额收益。我不在乎拿的是什么品种,但我要拿足够安全的品种。

买入之后怎么办,常识又来指导了,他跟我说,反复买入卖出导致成本上涨,既然隔了几年才全仓大底,不要为蝇头小利所动。好的,我也听新闻上说好多人不闻不问出来后账户有好多钱,那我就持有。一般来说,我买入的标的上涨50%之前我是无动于衷的。超过这条线我就开始高度关注大盘情绪了,我会密切关切跟我有相同思维的人,关注市场的声音,当我回撤超过一定的时候,全部清仓,结算这一段的收益,然后蛰伏,等待再来一次。

从我进入股市以来,每一次关于抄底与逃顶的决定都是正确的,我本人也是知行合一,所以侥幸赚了些钱。最近一次的空仓是去年过完年,回撤达到了我清仓的条件。空仓最难受的点在于刚清仓,心理上会对自己的决定犹豫,质疑,但是愿赌服输,我只拿我能看到的利润,其他就是涨上天也不是我的能力范围。

以上是我交易的全部逻辑,最遗憾的就是去年才认识转债,转债的逻辑我非常认可,静静等待可以出手的机会。

赞同来自: skyblue777 、钟爱一玉 、arking83 、天道忌巧 、好奇心135 、 、 、更多 »

锚 我觉着分心中自己的锚和规则决定的锚。也就是说锚也分硬度的。中国黄金我10多元买了,跌到3元,现在还拿着。

有了锚,就能根据锚做好吗?也不一定,21年初转债的大坑,规则锚在我这样没胆子没信仰的人面前,也做不到好好利用。但至少我不会做错,就是因为害怕继续下跌而减仓,只是加仓不够。有贪婪要买到更好的价格的想法,也有被恐惧占领不敢下重手的想法。再有这样的机会,我想会有所改进,但也做不到别人那么牛逼。

没有锚,举个自己的例子,就是因为低估买的...

昨天鸭蛋分享的“逻辑验证”,每个人都有自己特殊的经历,又都有自己增加认知又验证认知方法和付出。

很多年前,大为老师分享,相对收益(折价)更重要。

资水老师前两天一个高赞回复,有确定性收益的叫投资。

现在,幸运在地球TOP2,恰巧在伟大复兴的牛市中,指数7%提供了买入的基础。

然后就是持有能看到相对收益品种。

策略风格,有效的策略风格都可以持有,但他们一般不会同向运动。

策略切换,即择时,收割波动,收割情绪(规模足够大的指数或一类风格更确定)。

贯穿整个过程的是时间。我们最终决定交易的时间跨度,周期长短。

超级收割机每日收割波动(情绪),创造相对收益。

东北永吉

- 挺,投资太难了

- 挺,投资太难了

赞同来自: skyblue777 、nskm 、hanbing0356

修心齐身2021

- 80后

- 80后

赞同来自: 达利奥 、巫灵啊啊呜 、Aolin120 、hantang001 、XIAOHULI92 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

好像看到了一个了自己,情绪这么激烈,这么大一个V,有鸭蛋大佬的作业可以抄,仓位极低,手握大把现金,也是不敢抄底。 觉得有点难受,但是复盘下自己,再来一遍,自己敢抄底吗?还是不敢,为什么,没有锚,自己也恐惧。起码现在这个认知的情况下,自己做不到。追涨不敢,抄底也不敢,那么利润来源在哪里?自己这种类型的人,是不是做不好投资?想想还是有些失望。。

每一次大跌,必定有很多鬼故事。是人,就有人性,认知不到,是没有办法克服人性的,就会恐惧,就不敢抄底。记得天道里面有一句话,特别深刻:你给的不是我的,只有我觉到,悟到的,我才能做到,才是我的。

别人恐惧的时候, 你为什么不恐惧,趋吉避害是人的本性, 是人你就会恐惧(原谅自己),那么怎么才会不恐惧,必然是要有强大的逻辑。

锚 有规则锚(如转债,这个可以算出来,贴水,到期必定收敛),也有心理猫,认知锚。

炒股吧里面,那么多打板的,涨停才买。他们有锚吗? 也是有的,情绪锚,有规则,有周期,能看清楚持币者和持筹者的心理,情绪,这就是人家能成功的核心。

打新交朋友

- 孙子的先胜;老子的不争

- 孙子的先胜;老子的不争

赞同来自: fengcc 、努力吃饭吃饭 、Ujg68gy 、丢失的十年 、浮云随逝水 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

有了锚,就能根据锚做好吗?也不一定,21年初转债的大坑,规则锚在我这样没胆子没信仰的人面前,也做不到好好利用。但至少我不会做错,就是因为害怕继续下跌而减仓,只是加仓不够。有贪婪要买到更好的价格的想法,也有被恐惧占领不敢下重手的想法。再有这样的机会,我想会有所改进,但也做不到别人那么牛逼。

没有锚,举个自己的例子,就是因为低估买的那些港股相关标的。好多都赔了40%-90%。堪称价值毁灭。比如中国华融2.3元买到1.5,是跌了又跌,不敢动了,现在还趴在最低处0.35元,也有涨回来的例子,中国黄金国际,15元建仓买的,买到10元,不敢动了,跌到3元多。后来涨到11元全卖了,整体是赔的。后来很快涨到30元。也就是说对于普通散户,没有锚,就没有操作的依据和心理的底,跌到低估了,回头看的低点,也不敢买。后面有巨大涨幅,也早早就卖掉了。看的就不一定清楚,再加上心理上的劣势,那输钱真的是大概率。

打新交朋友

- 孙子的先胜;老子的不争

- 孙子的先胜;老子的不争

赞同来自: xineric 、蓝色坚韧球 、别看就是你啦 、skyblue777

大部分情况下,我都是劝人要冷静。@天书 感谢老大的建议,胆子大一点,去年就已经有了这个认识,今年我觉着我在这方面还是进步了一点点,单只转债的持仓比例提高,各种策略的尝试,等等。都还是比以前胆子大了一些。我以前就觉着这个可能和职投时间也有些关系,认知也要靠时间来积累。

只有到了打新兄这里,我觉得他应该适当胆子大些。

@Penny 说的对,市场里的钱你要当作是废纸,当然废纸说也过了点,其实就是想明白,人民币现金就是年化3-4%的回报,相对于优良资产来说,长期来看必然贬值。如果从内心深处认可这点,你会觉得现金占比多了肯定是个问题,就会适时换一些到投入产出比更好的地方。

比如转债(我并不是吹捧转债的意思,现在转债在相对高位,并不是入场...

赞同来自: 蓝色坚韧球 、skyblue777

So: 在考虑 绝对收益 的同时,也要考虑 相对收益,实际就是考虑财富排名呀,这个时候考虑持有货币还是中概,未来那个财富排名会上升

And:相对收益,不仅考虑短期---主要对付波动的信心;也要考虑长期---一堆优质资产跑赢货币否?

END:当生活无忧的时候,交易时只看比例--数字小,不看绝对金额--很吓人

赞同来自: claireJ 、我是龙 、廿年奔波 、hantang001 、guo888000 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

我仔细想了想,我的锚就是我对人生的态度。我是属于心理很稳定的那种人,越是人生大事越清醒,人生所有重要的考试,我都是发挥特别出色,出色到什么程度呢,就是高考比模拟考试能多出一百分的那种。而且不是孤立事件,是所有重要的考试,小学,中考,研究生,工作都是这样。

这种心理博弈应用到投资中,我就是天生的交易者。我并不会为市场波动贡献情绪,我的锚来自我的理智,只要人类存在,国家存在,自己存在,天大的事都不算事。如果这些都不存在了,要钱有何用。所以每次所谓的危机不会影响我,我心里还有一个锚,这些钱如果从来没有过,我有工资,有家人,就是没了又如何,钱财乃身外之物。

有了这些锚,我并不在乎选择哪些交易品种,也不在乎买的到底是可转债还是基金还是银行理财,我只知道低点的时候买入,高点的时候卖出,然后空仓等待,我只用常识买卖。空仓占据了我绝大多数的投资时间,我只做确定性的收益,我不常做决定,一旦决定就会很快行动。在大涨大跌的时候,我会独立思考,消除所有的杂音,并且落子无悔。

很感慨有人说出了我的投资底层逻辑,钱是什么?钱是王八蛋,没了再赚。

海浪头头 - 善输小错者赢

赞同来自: skyblue777 、天道忌巧

大部分情况下,我都是劝人要冷静。主公说的,我也一样认同。

只有到了打新兄这里,我觉得他应该适当胆子大些。

@Penny 说的对,市场里的钱你要当作是废纸,当然废纸说也过了点,其实就是想明白,人民币现金就是年化3-4%的回报,相对于优良资产来说,长期来看必然贬值。如果从内心深处认可这点,你会觉得现金占比多了肯定是个问题,就会适时换一些到投入产出比更好的地方。

比如转债(我并不是吹捧转债的意思,现在转债在相对高位,并不是入场...

同一个净值,其实内部真实净值是不一样的。

主公实际上说的就是转债的均价成本有没有下降了。

这和我做底仓网格白马一样,我们关心的不仅是净值,还有持仓成本有没有下降了。

如果持仓成本可以持续下降,这其实就是在赚阿尔法,后面赚钱是早晚的事。

homanking - 低估分散胡乱研

如何做?这里有个例子。假设你的投资组合价值10万美元并且你知道你不能忍受超过3万美元的损失。假设如果股票价值减少一半而债券将保留价值(这绝对是一个假设,没有任何保证),那就不要配置超过60%的股票资产。那样即使这60%的资产下跌一半,你也应该还好。

想想芒格在阿里巴巴上的操作,真是知行合一啊。

资水 - 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

赞同来自: 灵活的蓝胖子 、大7终成 、奇点时刻 、nhj2021 、langlangcha 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

假设市场是有效的,当前股价已经把各种利好、利空都price in了,那当前股价就可以做为一个动态锚,定位在区间表的中值。那发生什么国家大事和行业大事,演绎它们对股价影响的高低幅度和时间周期,于是,区间表的中值、底、顶和时间都出来了,整个区间表也就出来了。这就是根据事件驱动做投资的逻辑,也是我的核心方法论之一。

当然这张区间表一定是动态的,每天都根据事件进展在变化;也多半是短期的,作用时间多在2周~3个月。这些都没有关系呀,谁规定锚就必须是静态的?能解决市场里的问题,能挣钱,就是好的方法论。

赞同来自: Royal0000 、alongside 、huoex 、fionafiona 、丽丽的最爱 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

只有到了打新兄这里,我觉得他应该适当胆子大些。

@Penny 说的对,市场里的钱你要当作是废纸,当然废纸说也过了点,其实就是想明白,人民币现金就是年化3-4%的回报,相对于优良资产来说,长期来看必然贬值。如果从内心深处认可这点,你会觉得现金占比多了肯定是个问题,就会适时换一些到投入产出比更好的地方。

比如转债(我并不是吹捧转债的意思,现在转债在相对高位,并不是入场的好时机)这个品种,如果能找到适合自己的方法,我觉得是以相对可预计的回撤去换一个长期跑赢现金收益的资产。说一个数据,我的持仓在今年3.18、2.9、1.12这三个交易日的收盘时净值接近,但是均价却分别是113.21、117.47和119.17,当然,在均价降低的同时,溢价率也在提升,分别是49.54%、45.75% 、38.59%。而2021年2月8日比较极端的情况,均价是90.543元,溢价率是30.08%。

这些数据对我的意义是什么呢,我时不时会去设想一下,如果回到极端低点,甚至更极端的情况下,我这部分资产会回撤多少,能否承受?在这种极端情况下,这部分资产是否还能大幅跑赢现金?目前情况下还应该保持多少仓位以及怎样去分配这些仓位?当我有了这些问题的答案之后,好像就有了一个所谓的“锚”。。。

罔两

- 力求集思录最稳第一。

- 力求集思录最稳第一。

赞同来自: apple2019

是的,你说的对,我只是划了下重点,并没有什么高深的东西,所有我说的,也都来自于网络和生活。我感觉还是有很大不同的。当你的级别是六位数、七位数、八位数和九位数的时候,很多炒股投资的方法会有极大的不同。但是你始终六七位数那里徘徊一辈子,然后一辈子的投资经验你觉得就是这样的,那也是太正常不过了。所谓螺蛳壳里做道场,大多法师所谓之大悟也就误打误撞了小乘。

太阳底下没有新鲜事儿,等你走过去了,发现很多东西总结起来,就是你最初都知道的东西,只是最初接触的时候,根本只是认得这些字,也知道什么意思,可以理解。

但是真的是有实践,掰开了揉碎了,弄明白了,才可能真的理解,深刻的理解。

通常是要交学费的,还经常不是教一次

交第一次学费:噢!这不就是****嘛!

交第二次学...

jangjang - no patience,no golds

赞同来自: 文刀刘119 、丢失的十年 、skyblue777

这周很郁闷,郁闷的不是亏钱(离个人历史最高净值只差1%),而是这周没赚到钱、以后也赚不到钱,因为个人风险偏好太低了,错过了中概、港股的反转,不敢冒任何风险,也就没有收益。盈亏同源,其实还是取决自己适合的偏好。上周抄底的恒生互联,这周从大跌到大涨,不要太刺激,可是一周下来一算,发现根本没赚钱,一样很郁闷。

基本上只投“三个知道”,但三个知道的东西,预期的收益非常低,甚至不如拿货基,是否要进行转型、提高风险偏好,很郁闷。

赞同来自: Ujg68gy 、vanilla7 、skyblue777 、CAT108 、寻找低风险 、 、 、 、 、 、更多 »

确实是,元旦时如果你问别人:假如腾讯跌破400元你会抄底吗?我想90%的人都会说会。但又有谁能想到腾讯还能在3月份就跌破300元呢?你说的长电、招商、万科、平安我恰好都持有3年以上。我谈一下我的理解吧。我认为原因在于是投资者个人还没有真正的了解企业的价值,尤其是没能看到企业报表以外的东西。比如:

看着手中的这些个股,这些个股我都持有超过3年,除了长江电力和招行之外,其他的所谓大白马如 平安、万科、双汇都把之前的盈利亏回去了,一直没动过的万科更是亏损30%以上。我买入并不是真正了解这些企业的价值,而是因为听从市场主流的声音跟风。哪怕我在银行业 ,我也搞不懂为啥...

1、3年前没有人意识到地产行业要缩表,万科已经是地产股里面跌得比较少的吧,甚至管理层买自家股票也被套了不少;

2、平安算是半个地产股,没人预料到华夏幸福暴雷,我也持有平安长达5年,后面发现自己其实根本不懂平安,它业务太复杂且杠杆率高;

3、双汇我没有持有不做判断,但是前期爆出太子被废父子反目的事情,应该是很多报表外的事情投资者没有了解到。

4、长江电力的业务最简单也容易理解,就收一下电费,随着上游梯级电站建设完毕带来的补偿效应会增厚部分收益,且分红率承诺最近5年在70%以上,所以是确定性最高。

投资者只能赚到认知能力范围内的钱,通过不断优化打磨投资体系增加投资的确定性,实现复利收益。

赞同来自: 番茄老爷 、Ujg68gy 、nevermind2019 、joe炳南 、vanilla7 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

说了一堆,感觉很有深度,但仔细想想又似乎什么都没说,打回去重新交作业是的,你说的对,我只是划了下重点,并没有什么高深的东西,所有我说的,也都来自于网络和生活。

太阳底下没有新鲜事儿,等你走过去了,发现很多东西总结起来,就是你最初都知道的东西,只是最初接触的时候,根本只是认得这些字,也知道什么意思,可以理解。

但是真的是有实践,掰开了揉碎了,弄明白了,才可能真的理解,深刻的理解。

通常是要交学费的,还经常不是教一次

交第一次学费:噢!这不就是****嘛!

交第二次学费:这,不是上回知道了吗?怎么还错。或者是,唉!我躲了啊,怎么躲反了!

交第三次学费:这回知道了,也躲对方向了,但是力度没掌握好,没效果,还行,下回再来

………………

所以,认知就是拿来打破的,同学们,持续努力

赞同来自: fengcc 、claireJ 、秋风客 、luckych 、可乐ABC 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

又好比大家都在赌钱,有人只玩斗地主,有人玩麻将,有人掷骰子,老师属于只玩斗地主的那类,靠精准计算,百密不疏,通常都是十拿九稳。对于其他玩家讨论麻将、掷骰子的经验自然是风险厌恶。

所以就算上两周的经历再来一次,老师也会觉得这次不一样,各有各的赛道,能把控就好!

钟爱一玉

- 所谓常识,是平常人没有的知识。

- 所谓常识,是平常人没有的知识。

赞同来自: tasuoxing 、无牙的马妹 、wydqh 、传达室李老伯 、御女雪千寻 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

这次中概股暴跌,我观察到一个现象,价值派,趋势派,博弈派的高手都纷纷出手了。

价值派如唐书房,早在上周末就公示,3月14日以5%洋河换腾讯,并且无视大跌按计划执行。

3月15日,中概继续大跌,本论坛博弈高手鸭蛋重拳出击了,逻辑其实是一些常识,只是跌得狠时,常识也没人敢信了。

3月15日,雪球上的三岁小怪兽,趋势派高手,小怪兽出手的理由是为国护盘,把这次大赚称为为国护盘的奖赏。

我一直认为,价值派和趋势派应该是相通的,现在看博弈派也是如此,底层逻辑都一样。

赞同来自: 奔跑的君予 、海岛棉 、emag 、等的就是尔 、wxc5269 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

问题的根本是你有没有把股市和人生当作一场游戏,以一种决绝的姿态来对待它。

比如你举的可转债的例子,21年2月的时候可转债哀鸿遍野。你没有大仓位的买入是因为不知道它有没有底吗?不是的,你理智上肯定是知道的,为什么没有买入呢,是因为恐惧。那么这个恐惧能克服吗?我觉得是不能的,因为对你来说股市和人生不是一场赌局,是一道不那么精确的算术题,你需要对确定性有极大的预期来降低内心的不安全感。

还有前几天,中概暴跌的时候,很多割肉的。你说这里面都是对互联网公司没有特别深刻的理解,不了解公司质地的人吗?我觉得也是否定的。

这种恐惧能克服吗?我觉得也可以。那就是真的把股市里的钱当废纸。因为极端情况下真的有可能会变成废纸,不管是大家觉得有底的可转债,还是觉得没有底的股票,这些都不是问题的根本。

之前还在困惑,投资的最底层到底是什么,现在想起来,应该就是人生态度吧。

胆子真不大

- 股债平衡

- 股债平衡

赞同来自: alongside 、Tom20221130 、Xixiha 、默默的路过 、天天酷跑 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

只是大多数人是来赚快钱的,反而迷失方向!

赞同来自: 听歌不说话 、dadavid 、vanilla7 、觉醒不惑 、maxyang 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

我们主要是通过承担风险去获取收益,而不是高人一筹的认知。相对大多数人你或许有独到的见解和眼光,但并不能总是能够找到低风险高收益的投资机会。如果有人这样想,那就是把别人当傻子自我神化了。

我特别理解打新兄的痛苦,因为我也是这样的:什么道理都都明白,但是特别难以承受不确定性带来的风险,而收益与风险是正相关的。打雷的时候没有在场的勇气,自然会错过额外的收益。

海浪头头 - 善输小错者赢

赞同来自: 投资旗舰 、fighterleslie 、好奇心135 、chenjiandong31 、我是一个host 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

1、IC吃贴水上杠杆,3月份后面有爆仓风险,每天都在往里面补钱。

2、转债类,每天虽然也都在下跌,但是下跌变成纯债,心态很稳

3、趋势类投机,很早仓位就很轻了,暴跌对他们没什么影响。

4、港股类投资,惨不忍睹

5、中概类投资,惨不忍睹

6、A股赛道类投资,惨不忍睹

7、A股低估类投资,好不到哪里去

8、期权卖沽,爆亏

9、不玩权益,没啥事

总结可以看出:转债类、趋势类、不玩权益类这一轮表现相对好,当然还有做空类大赚的,这种没统计进去。

这三类表现相对好的,都是从机制上避开了这场股灾。

这一轮股灾,对每个人来说,都是对交易系统的重大考验。

csfires - 毛顿的整活空间

赞同来自: 风云1699 、zdjun 、大y阿飞 、vanilla7 、TuesFool 、 、 、更多 »

在中概变成当红辣子鸡的时候,我还是默默搞了大集,知道底:1元不退市,不知道顶,不知道时间。买入不是因为进攻而是因为防守。

不过,只有防守的时候才思量这些东西,只有下跌的时候才会想这些顶啊、底啊、时间的三个知道吧。

等到上涨的时候满仓就是干天天涨的时候早就丢掉这些东西了。我们的征途是星辰大海,如果给这段旅程一个时间,我希望是一万年。慢慢涨上去了就没这些烦恼了。

赞同来自: XIAOHULI92 、香烟伤人心 、天书 、海浪9999 、skyblue777 、 、 、 、 、 、更多 »

看不见的困难才是真困难,人不能赚到认知以外的钱,人认知的提升就是把原先看不明白的困难尽可能多看明白一点点。

好了,提高收益就靠这了!

赞同来自: XIAOHULI92 、听歌不说话 、文刀刘119 、fengcc 、sdyzwfqy 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

1.老实待在圈内。

2.如果有求知心,想延长半径,就埋头学习并长期努力。倘若最终仍难以使圈变大,则继续回到1,选择1永远不会错。

3.不对圈外的事妄下论断,有锚无锚是文字游戏。你认为的无锚,可能是别人的有锚;而你认为的有锚,可能恰好在别人的圈外。

4.能力圈半径趋近于0的人,不要参与投资,永远记住:风险,风险,还是风险。投资不是赌博,贪婪和恐惧都是幻觉。

就像段永平当初被记者问到:“你为什么有勇气买1块钱的网易?”他只是淡淡地回答:“当你心中有杆秤的时候,你会对价值有一个基本的判断,这时候买入需要的不是勇气,而是理性。当别人把2块钱的东西用1块钱卖给你的时候,你为什么需要勇气呢?对不对,这时候理性就够了。”

gobidaozhao

- 无

- 无

赞同来自: eugeneshi 、magicclamp 、学无知境 、wuchunlong

基本上只投“三个知道”,但三个知道的东西,预期的收益非常低,甚至不如拿货基,是否要进行转型、提高风险偏好,很郁闷。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号