昨天和大家提了嘴海外基金配置,发现大家对这话题还特别感兴趣,尤其今年这疫情老是反复,都想搞点海外品种来对冲一下风险了~

不过事实是,现阶段国内的海外QDII基金品类真不多,很多地方买不到,还得看它有没有~

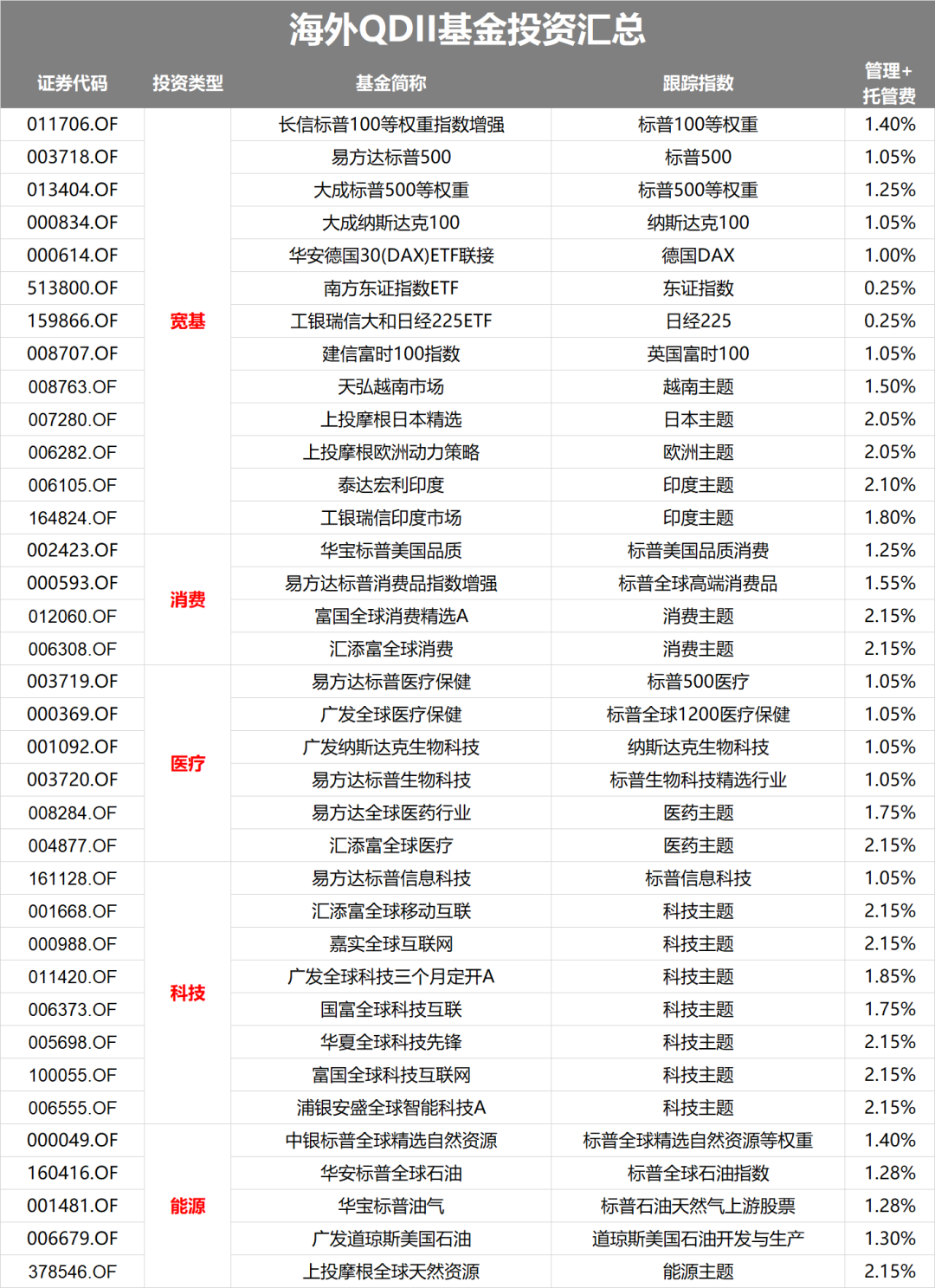

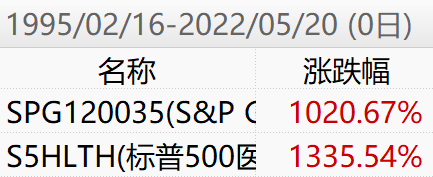

那么国内有什么海外QDII基金可选呢,如图:

不包括海外债基,reits,商品,等后续补充~

01

海外宽基

今天这篇我先和大家聊聊权益类,明天再讲债权类。

在西格尔的《股市长线法宝》里有一章说到,长期来看,股权、reits、房地产的收益率都要高于债权类资产。

但是它们的波动和风险很大,所以需要做内部对冲,才可以体验更好~

而权益类里面,除了A股之外,美股和A股就可以构成比较好的对冲效果。

比如在大A股进入熊市时,如果美国能维持强劲的经济发展态势,那么就会有更好的对冲表现。

最典型的,比如在15年,当时我们因为放宽融资杠杆,炒出了一波注水牛,后来在资产被炒到严重高估位置之后,市场也是迎来了一波暴跌。

沪深300在15年6月到16年1月短短五个月,就暴跌了45%,而标普500和纳斯达克100期间则基本没怎么跌。

因此如果在15年A股进入历史高估时,我们能适当止盈A股,增配相对不贵的美股,这样就可以极大程度躲过后续的股灾。

所以在权益类的配置上,除了A股主动基金或者宽基指数,咱们重点可以分散配置的,就是美股的宽基,比如标普500和纳斯达克100。

那这两个选谁呢?

标普500相比纳斯达克100,缺少了一些科技含量,但它更全面。

虽然它也有微软、谷歌、苹果等几家巨无霸公司,但它同时还有强生、辉瑞、摩根大通、保洁、可口可乐等一系列传统医药、金融、消费等巨头。

所以毫无疑问标普500风险更加分散。

而纳斯达克100,则是剔除掉医药、消费、金融这些板块后,最为纯粹的科技指数,里面除了FAMAG等软科技,还有特斯拉,英伟达、思科等顶级硬科技公司。

从历史表现来看,纳指100略优于标普500,但从回撤和波动的角度来看,标普500表现更好更稳定。

好,问题来了,单纯的分散美股基金是否足够,要不要搞点其他国家的呢?

由于美股里的上市公司已基本实现业务全球化,在消费、医药、科技、金融等各行各业都有巨头,所以分散配置美股宽基就已经足矣。

但这里面依然有不少国家的产业是值得我们关注的~

目前国内的QDII基金中,可以布局的国家主要有日本、越南、印度、德国、英国等。

越南,这几年低端制造业正在迅猛发展,很多巨头从中国往越南转移,就和我们21实际初欧美像我们转移一样,注定未来也是一个高风险,高收益的市场。

日本则有丰田、索尼、任天堂这些电子科技企业。

而德国有奔驰、宝马、西门子这种顶级制造业。

这些对应的都有跟踪的指数基金,比如日经225,越南VN30,MSCI印度,德国选DAX30,英国富时100等等………

不过因为各个国家产业结构不同,有的风险则相对更加集中。

比如天弘越南主题,由于市场还处在萌芽期,所以结构和我们早期的沪深300类似,权重股基本都是金融地产为主。

而德国DAX,作为老牌工业强国,权重股则大多都是工业制造公司。

由于这类指数行业更集中,如果没有充分的认知,不建议去单独布局。

好,说完了海外市场的宽基,还有很多行业主题基金,也可以关注。

回到文章刚刚那张表格,我也总结了几个行业主题的品种。

目前海外我们能买到的行业主题,主要是四大板块:

消费、医药、科技、能源。

02

海外消费

目前QDII基金里面,有标普美国品质消费/标普全球高端消费等指数基可选。

标普全球高端消费指数,覆盖了全球顶级的众多消费品牌。

比如爱马仕、雅诗兰黛、LV、奔驰、宝马、特斯拉等~

而标普美国品质消费,则主要覆盖美国的一些消费品牌。

比如亚马逊、耐克、麦当劳、星巴克、特斯拉等~

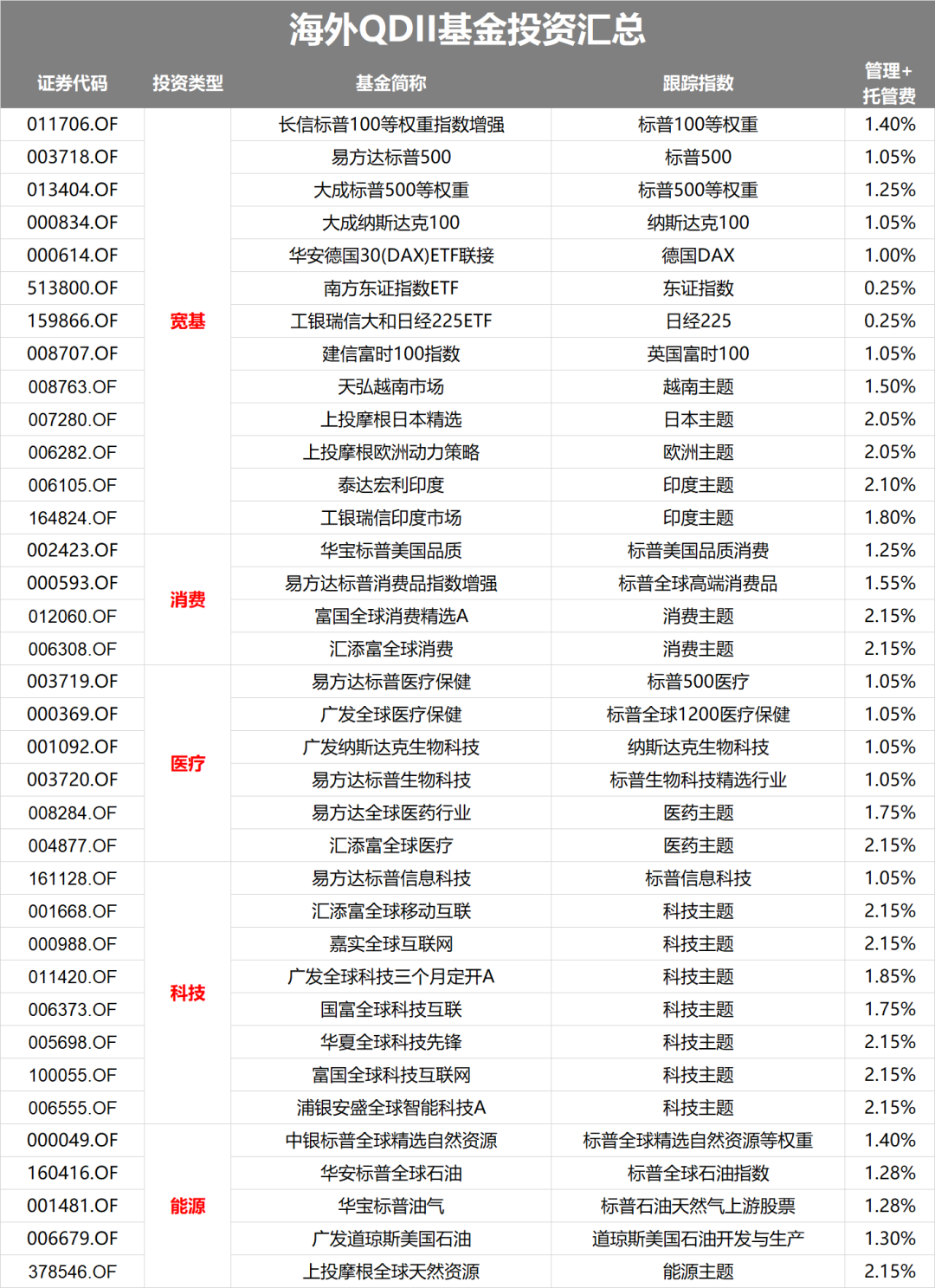

如果要对比的话,全球高端消费指数的历史业绩逊色于标普可选消费不少(近8年,全球高端消费收益47%,标普可选消费收益110%)。

主要是美国的亚马逊、特斯拉这类公司走势太强劲的缘故。

今年海外消费板块的调整幅度非常大,标普美国消费品质从高位已经回调了34%,跌破四年均线位置,算是走出一个大坑了~

消费板块作为一个全球公认的稳定长牛板块,这次历史级别的回调,主要是市场担心美联储大幅加息之后,经济开始衰退。

因此最近消费股,比如沃尔玛,还有一些美国的零售上市公司股价表现都挺惨的。

但跌到一定区间,投资价值自然就有了,所以更要多关注。

03

海外医疗

海外医疗主题方向,则有标普500医疗等权/标普全球1200医疗保健/标普生物技术/纳斯达克生物技术等指数基金。

标普全球1200医疗指数,覆盖了全球市值靠前的所有医疗巨头,非常全面。

比如强生、联合健康、罗氏、诺华、辉瑞、默克等等~

而标普500医疗,则只有在美国完成上市的医疗公司,数量相对少一些,比如像罗氏和诺华,指数就没包含了。

ps:相比标普全球1200医疗的市值加权,标普500医疗等权还是等权重指数,所以不存在强者恒强的效应。

至于其他的标普生物技术和纳斯达克生物技术指数,里面主要包含的都是中小盘生物科技型医药股为主,类似于我们国内的创新药ETF。

虽然这俩个指数业绩也还不错,但风险波动更大,加上比较小众,就不做详细推荐了~

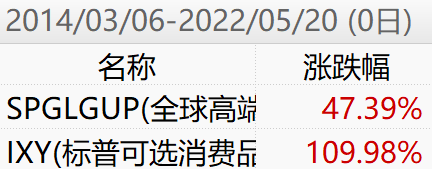

从近十七年的历史业绩来看,标普500医疗小优于标普全球1200医疗(标普500医疗收益13倍,标普1200医疗收益10倍),但没有显著的优势。

医疗主题则是当下防守性很强的板块,和消费、科技俩一起并称为长牛的行业之一。

不过今年海外医疗巨头们几乎没跌多少,比国内医药股表现强多了~

04

海外科技

海外互联网科技主题方向,则有标普信息科技/纳斯达克100。

标普信息科技和纳斯达克100其实非常相似,历史业绩也不分伯仲(近十年标普科技收益4.2倍,纳100为3.8倍)。

它俩最大的区别就在于,标普信息科技没有亚马逊、谷歌、FB、特斯拉,但苹果和微软加起来却占了指数的接近一半权重!

显然标普信息技术风险更加集中,波动更大。

科技板块作为长期最强板块,本身因为估值高,受加息环境影响也很大,所以今年加息后,已经吃了一大碗面,纳指从高位回调3成,仅次于米国消费板块...

如果后续通胀继续高企,美联储再次强化加息预期的话,科技可能还会继续受挫,这点要做好心里准备。

但它本身的价值创造能力是非常强的,历史表现甚至强于消费和医药,在今年大幅回调后,我们有理由也开始重点关注起来~

05

海外能源

能源主题方向,有标普石油天然气上游,道琼斯美国石油开发与生产,标普全球石油,标普全球精选自然资源等各种指数。

这四只指数基金的大体投向,主要是买入全球头部的石油天然气股票,比如巴西石油,西方石油,哥伦比亚国家石油等等…

其中几个指数的主要区别就在于,前两者主要跟踪美国的石油天然气股票,后两者跟踪全球的石油天然气股票,范围略有不同~

其次就是加权方式有所不同。

华宝跟踪的标普美国石油,和中银跟踪的标普全球自然资源,是等权重指数,更加分散。

广发的道琼斯全球石油开发与生产,和华安的标普全球石油,则是市值权重加权的指数~

总的来说,能源板块属于强周期性板块,板块表现和资源价格挂钩,走势诡异,很难以预测。

但好处又在于,能源和消费、医药、科技的对冲效果会不错。

好比今年加息缩表,加上俄乌冲突的缘故,不管是美帝还是我们的消费医药科技,都集体扑街了,但石油天然气却价格暴涨,成了今年的yyds。

不过论长期效益,这类基金表现还是差点意思,我们从近十年和近二十年表现来看,表现都非常一般。

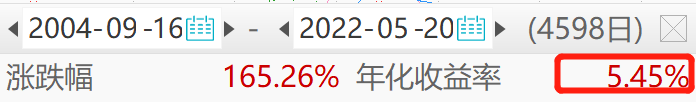

而标普全球石油指数,成立近二十年的表现,只有年化5.4%,远落后于标普500和纳斯达克100。

所以周期型的基金,只适合专业人士,这类基金本身无法创造更多的效益和价值,净值波动剧烈,我并不是特别推荐各位去重点做配置。

好,限于篇幅,今天海外板块的基金配置就先简单聊到这儿。

后续再补充海外reits、商品、债券类的基金给大家。

今天文章有点长,有点干,觉得有用记得点个赞哈

不过事实是,现阶段国内的海外QDII基金品类真不多,很多地方买不到,还得看它有没有~

那么国内有什么海外QDII基金可选呢,如图:

不包括海外债基,reits,商品,等后续补充~

01

海外宽基

今天这篇我先和大家聊聊权益类,明天再讲债权类。

在西格尔的《股市长线法宝》里有一章说到,长期来看,股权、reits、房地产的收益率都要高于债权类资产。

但是它们的波动和风险很大,所以需要做内部对冲,才可以体验更好~

而权益类里面,除了A股之外,美股和A股就可以构成比较好的对冲效果。

比如在大A股进入熊市时,如果美国能维持强劲的经济发展态势,那么就会有更好的对冲表现。

最典型的,比如在15年,当时我们因为放宽融资杠杆,炒出了一波注水牛,后来在资产被炒到严重高估位置之后,市场也是迎来了一波暴跌。

沪深300在15年6月到16年1月短短五个月,就暴跌了45%,而标普500和纳斯达克100期间则基本没怎么跌。

因此如果在15年A股进入历史高估时,我们能适当止盈A股,增配相对不贵的美股,这样就可以极大程度躲过后续的股灾。

所以在权益类的配置上,除了A股主动基金或者宽基指数,咱们重点可以分散配置的,就是美股的宽基,比如标普500和纳斯达克100。

那这两个选谁呢?

标普500相比纳斯达克100,缺少了一些科技含量,但它更全面。

虽然它也有微软、谷歌、苹果等几家巨无霸公司,但它同时还有强生、辉瑞、摩根大通、保洁、可口可乐等一系列传统医药、金融、消费等巨头。

所以毫无疑问标普500风险更加分散。

而纳斯达克100,则是剔除掉医药、消费、金融这些板块后,最为纯粹的科技指数,里面除了FAMAG等软科技,还有特斯拉,英伟达、思科等顶级硬科技公司。

从历史表现来看,纳指100略优于标普500,但从回撤和波动的角度来看,标普500表现更好更稳定。

好,问题来了,单纯的分散美股基金是否足够,要不要搞点其他国家的呢?

由于美股里的上市公司已基本实现业务全球化,在消费、医药、科技、金融等各行各业都有巨头,所以分散配置美股宽基就已经足矣。

但这里面依然有不少国家的产业是值得我们关注的~

目前国内的QDII基金中,可以布局的国家主要有日本、越南、印度、德国、英国等。

越南,这几年低端制造业正在迅猛发展,很多巨头从中国往越南转移,就和我们21实际初欧美像我们转移一样,注定未来也是一个高风险,高收益的市场。

日本则有丰田、索尼、任天堂这些电子科技企业。

而德国有奔驰、宝马、西门子这种顶级制造业。

这些对应的都有跟踪的指数基金,比如日经225,越南VN30,MSCI印度,德国选DAX30,英国富时100等等………

不过因为各个国家产业结构不同,有的风险则相对更加集中。

比如天弘越南主题,由于市场还处在萌芽期,所以结构和我们早期的沪深300类似,权重股基本都是金融地产为主。

而德国DAX,作为老牌工业强国,权重股则大多都是工业制造公司。

由于这类指数行业更集中,如果没有充分的认知,不建议去单独布局。

好,说完了海外市场的宽基,还有很多行业主题基金,也可以关注。

回到文章刚刚那张表格,我也总结了几个行业主题的品种。

目前海外我们能买到的行业主题,主要是四大板块:

消费、医药、科技、能源。

02

海外消费

目前QDII基金里面,有标普美国品质消费/标普全球高端消费等指数基可选。

标普全球高端消费指数,覆盖了全球顶级的众多消费品牌。

比如爱马仕、雅诗兰黛、LV、奔驰、宝马、特斯拉等~

而标普美国品质消费,则主要覆盖美国的一些消费品牌。

比如亚马逊、耐克、麦当劳、星巴克、特斯拉等~

如果要对比的话,全球高端消费指数的历史业绩逊色于标普可选消费不少(近8年,全球高端消费收益47%,标普可选消费收益110%)。

主要是美国的亚马逊、特斯拉这类公司走势太强劲的缘故。

今年海外消费板块的调整幅度非常大,标普美国消费品质从高位已经回调了34%,跌破四年均线位置,算是走出一个大坑了~

消费板块作为一个全球公认的稳定长牛板块,这次历史级别的回调,主要是市场担心美联储大幅加息之后,经济开始衰退。

因此最近消费股,比如沃尔玛,还有一些美国的零售上市公司股价表现都挺惨的。

但跌到一定区间,投资价值自然就有了,所以更要多关注。

03

海外医疗

海外医疗主题方向,则有标普500医疗等权/标普全球1200医疗保健/标普生物技术/纳斯达克生物技术等指数基金。

标普全球1200医疗指数,覆盖了全球市值靠前的所有医疗巨头,非常全面。

比如强生、联合健康、罗氏、诺华、辉瑞、默克等等~

而标普500医疗,则只有在美国完成上市的医疗公司,数量相对少一些,比如像罗氏和诺华,指数就没包含了。

ps:相比标普全球1200医疗的市值加权,标普500医疗等权还是等权重指数,所以不存在强者恒强的效应。

至于其他的标普生物技术和纳斯达克生物技术指数,里面主要包含的都是中小盘生物科技型医药股为主,类似于我们国内的创新药ETF。

虽然这俩个指数业绩也还不错,但风险波动更大,加上比较小众,就不做详细推荐了~

从近十七年的历史业绩来看,标普500医疗小优于标普全球1200医疗(标普500医疗收益13倍,标普1200医疗收益10倍),但没有显著的优势。

医疗主题则是当下防守性很强的板块,和消费、科技俩一起并称为长牛的行业之一。

不过今年海外医疗巨头们几乎没跌多少,比国内医药股表现强多了~

04

海外科技

海外互联网科技主题方向,则有标普信息科技/纳斯达克100。

标普信息科技和纳斯达克100其实非常相似,历史业绩也不分伯仲(近十年标普科技收益4.2倍,纳100为3.8倍)。

它俩最大的区别就在于,标普信息科技没有亚马逊、谷歌、FB、特斯拉,但苹果和微软加起来却占了指数的接近一半权重!

显然标普信息技术风险更加集中,波动更大。

科技板块作为长期最强板块,本身因为估值高,受加息环境影响也很大,所以今年加息后,已经吃了一大碗面,纳指从高位回调3成,仅次于米国消费板块...

如果后续通胀继续高企,美联储再次强化加息预期的话,科技可能还会继续受挫,这点要做好心里准备。

但它本身的价值创造能力是非常强的,历史表现甚至强于消费和医药,在今年大幅回调后,我们有理由也开始重点关注起来~

05

海外能源

能源主题方向,有标普石油天然气上游,道琼斯美国石油开发与生产,标普全球石油,标普全球精选自然资源等各种指数。

这四只指数基金的大体投向,主要是买入全球头部的石油天然气股票,比如巴西石油,西方石油,哥伦比亚国家石油等等…

其中几个指数的主要区别就在于,前两者主要跟踪美国的石油天然气股票,后两者跟踪全球的石油天然气股票,范围略有不同~

其次就是加权方式有所不同。

华宝跟踪的标普美国石油,和中银跟踪的标普全球自然资源,是等权重指数,更加分散。

广发的道琼斯全球石油开发与生产,和华安的标普全球石油,则是市值权重加权的指数~

总的来说,能源板块属于强周期性板块,板块表现和资源价格挂钩,走势诡异,很难以预测。

但好处又在于,能源和消费、医药、科技的对冲效果会不错。

好比今年加息缩表,加上俄乌冲突的缘故,不管是美帝还是我们的消费医药科技,都集体扑街了,但石油天然气却价格暴涨,成了今年的yyds。

不过论长期效益,这类基金表现还是差点意思,我们从近十年和近二十年表现来看,表现都非常一般。

而标普全球石油指数,成立近二十年的表现,只有年化5.4%,远落后于标普500和纳斯达克100。

所以周期型的基金,只适合专业人士,这类基金本身无法创造更多的效益和价值,净值波动剧烈,我并不是特别推荐各位去重点做配置。

好,限于篇幅,今天海外板块的基金配置就先简单聊到这儿。

后续再补充海外reits、商品、债券类的基金给大家。

今天文章有点长,有点干,觉得有用记得点个赞哈

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号