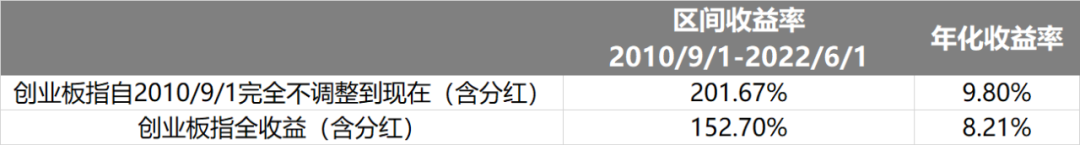

今天在雪球上看到一个热帖,说的是论十六年沪深300做无用功和背后原因的探讨,话题还蛮新奇的~

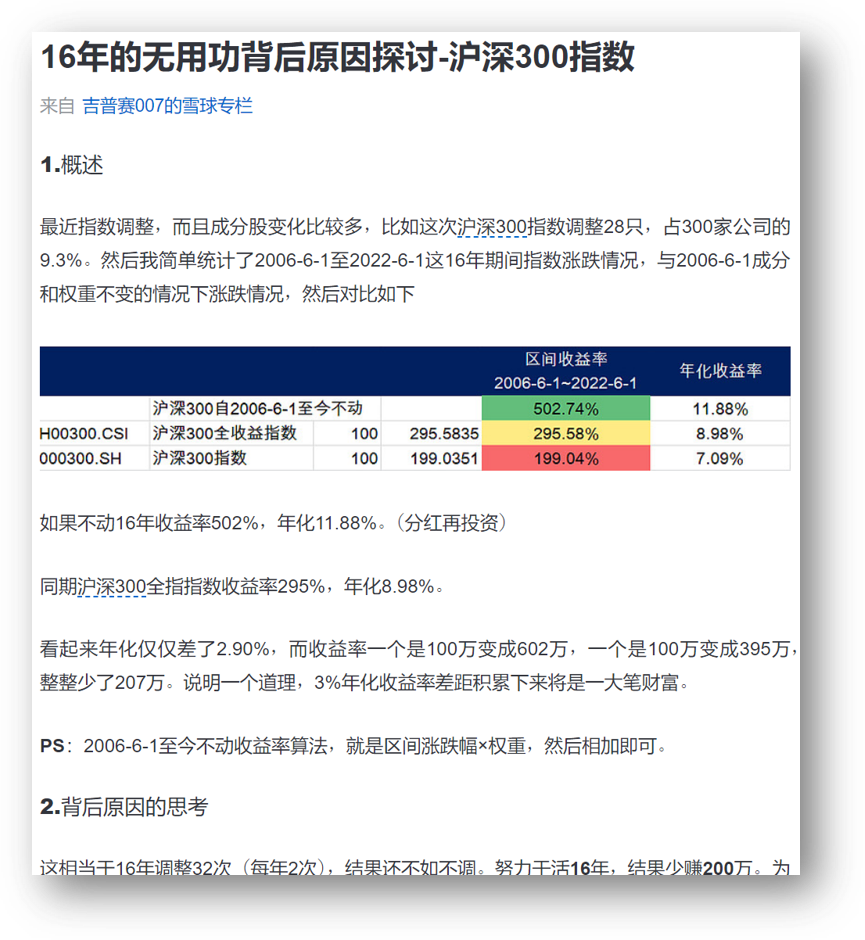

文章观点是,沪深300如果从2006年6月1号开始,就按当时成分股完全不动,然后一直持续到现在,指数的年化收益率高达11.88%,累计收益502%。

如果是投资实际的沪深300,每年定期调整成分股和权重,累计收益只有296%,年化8.98%。

每年定期调整的沪深300,比不动版沪深300累计收益差了足足2倍多,年化收益也差了2%。

相当于过去沪深300过去16年做了32次调仓,结果还不如不调,努力干活16年还不如躺平。

最后作者得出结论是,对于指数而言,如果不卖出涨幅好的,或者调整过程中不降低原有公司权重,那么指数将会收益更出色。

这个数据我自己测算了一下,确实是如此,但我也思考是不是个例导致了这种现象,是不是和茅台、五粮液这些公司有很大关系?

每个指数都会出现这种情况吗?努力工作,调整权重,然后业绩还不如直接躺平?

于是我回测了其他指数的数据,发现并不完全是这样。

首先是中证500,数据如下:

中证500如果从07年1月16开始持有权重股,一直拿到现在,那么累计收益228.95%,略低于中证500全收益的244.88%。

换个指数,出现在中证500上面,结果就不同了,中证500全收益指数业绩表现超过了中证500不动版。

从这个例子来看,似乎并不是所有指数都遵从不调整权重,收益更好的规则。

还有没有其他案例呢~

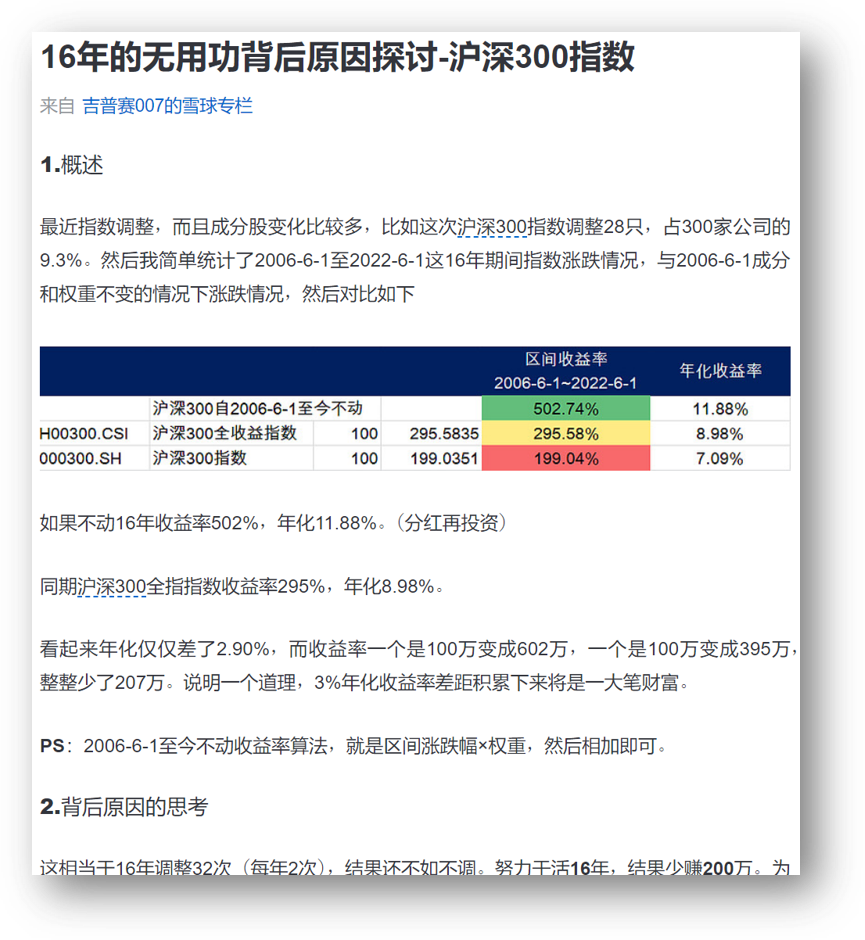

再看中证红利,结果就更离谱了。

中证红利全收益指数从09年4月1号一直现在,累计收益为227.6%。

但如果从09年4月开始完全不调整权重股,你猜怎么着。

收益低到只有离谱的87.7%,折合年化4.89%,甚至跑不过当时的银行理财。

所以我在想,是什么原因导致了沪深300不调整业绩更好,为什么不同指数之间,出现了如此大的反差呢?

思来想去,我觉得是经济阶段的问题。

回顾05年,当时我们还处在经济高速发展期,这时很多巨头还没成型,上证50还是一些银行、保险、石油、房地产为主的公司。

后来随着咱们改革开放,消费升级,我们经历了巨大的转变,一些消费、医药公司成长为了苍天大树,成为了巨无霸级别企业,比如咱们耳濡目染的茅台、五粮液、比亚迪。

这才是沪深300不调整权重,却业绩比调整权重更好的原因~

但这个规律是否适用于用来十年甚至二十年呢?

我们看中证红利就会发现。

中证红利里面是一些典型的成熟、高股息,夕阳周期为主的公司。

如果你过去手上拿着一堆这类股票,比如大秦铁路,宝钢股份这些,十几年不做调整,很多公司做到后面要么破产,要么被时代所遗弃了。

那么这时所谓的躺平更好理论,就彻底失效。

所以该不该调整,我觉得一是看咱们的经济潜力,未来能不能再培养出几个苍天巨头,替换掉当前的巨头。

比如和纳指100一样,如果不去限制FAMAG的权重,那毫无疑问业绩肯定更好,但如果一揽子股票,没有一个能成为巨头的苗子,那么大概率就会不行。

再比如你去看俄罗斯RTS,最近这波制裁,头部几个银行石油股跌了80%甚至90%多。

如果不限制权重,这些公司暴跌后,投资人的资产不就直接灰飞烟灭了?

所以说到底,指数的定期调整权重,控制权重上限,我觉得本质不是让投资者要赚多少钱,而是降低投资者的风险。

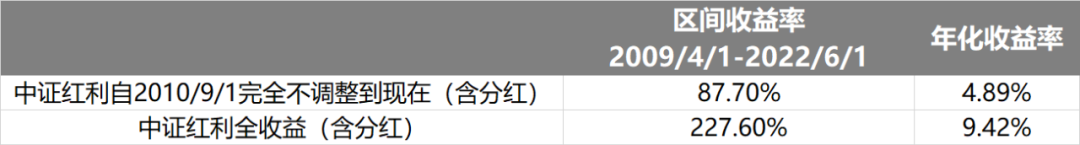

这里我们再看一个案例。

回顾了创业板指,诶,你会发现,2010年开始,不动版收益也比买指数更好。

为啥不调整更好,因为创业板指这十几年来切切实实孵化出了一些百倍级别的牛股,比如宁德、迈瑞、爱尔、亿纬锂能这些,牛股支梭起了指数。

所以最后说几句,一概而论说指数不限制权重就能涨的更好,这肯定不完全准确,具体情况得具体分析。

对于有新兴成长潜力的指数,如果市场空间极为广阔,有可能成长为万亿巨头的,未来或许不限制权重,指数的收益或许会更好。

但对于市场空间有限,比如传统红利策略的指数,或者成长潜力不够的成熟市场,及时调整平衡,反倒产生了更好的业绩~

文章观点是,沪深300如果从2006年6月1号开始,就按当时成分股完全不动,然后一直持续到现在,指数的年化收益率高达11.88%,累计收益502%。

如果是投资实际的沪深300,每年定期调整成分股和权重,累计收益只有296%,年化8.98%。

每年定期调整的沪深300,比不动版沪深300累计收益差了足足2倍多,年化收益也差了2%。

相当于过去沪深300过去16年做了32次调仓,结果还不如不调,努力干活16年还不如躺平。

最后作者得出结论是,对于指数而言,如果不卖出涨幅好的,或者调整过程中不降低原有公司权重,那么指数将会收益更出色。

这个数据我自己测算了一下,确实是如此,但我也思考是不是个例导致了这种现象,是不是和茅台、五粮液这些公司有很大关系?

每个指数都会出现这种情况吗?努力工作,调整权重,然后业绩还不如直接躺平?

于是我回测了其他指数的数据,发现并不完全是这样。

首先是中证500,数据如下:

中证500如果从07年1月16开始持有权重股,一直拿到现在,那么累计收益228.95%,略低于中证500全收益的244.88%。

换个指数,出现在中证500上面,结果就不同了,中证500全收益指数业绩表现超过了中证500不动版。

从这个例子来看,似乎并不是所有指数都遵从不调整权重,收益更好的规则。

还有没有其他案例呢~

再看中证红利,结果就更离谱了。

中证红利全收益指数从09年4月1号一直现在,累计收益为227.6%。

但如果从09年4月开始完全不调整权重股,你猜怎么着。

收益低到只有离谱的87.7%,折合年化4.89%,甚至跑不过当时的银行理财。

所以我在想,是什么原因导致了沪深300不调整业绩更好,为什么不同指数之间,出现了如此大的反差呢?

思来想去,我觉得是经济阶段的问题。

回顾05年,当时我们还处在经济高速发展期,这时很多巨头还没成型,上证50还是一些银行、保险、石油、房地产为主的公司。

后来随着咱们改革开放,消费升级,我们经历了巨大的转变,一些消费、医药公司成长为了苍天大树,成为了巨无霸级别企业,比如咱们耳濡目染的茅台、五粮液、比亚迪。

这才是沪深300不调整权重,却业绩比调整权重更好的原因~

但这个规律是否适用于用来十年甚至二十年呢?

我们看中证红利就会发现。

中证红利里面是一些典型的成熟、高股息,夕阳周期为主的公司。

如果你过去手上拿着一堆这类股票,比如大秦铁路,宝钢股份这些,十几年不做调整,很多公司做到后面要么破产,要么被时代所遗弃了。

那么这时所谓的躺平更好理论,就彻底失效。

所以该不该调整,我觉得一是看咱们的经济潜力,未来能不能再培养出几个苍天巨头,替换掉当前的巨头。

比如和纳指100一样,如果不去限制FAMAG的权重,那毫无疑问业绩肯定更好,但如果一揽子股票,没有一个能成为巨头的苗子,那么大概率就会不行。

再比如你去看俄罗斯RTS,最近这波制裁,头部几个银行石油股跌了80%甚至90%多。

如果不限制权重,这些公司暴跌后,投资人的资产不就直接灰飞烟灭了?

所以说到底,指数的定期调整权重,控制权重上限,我觉得本质不是让投资者要赚多少钱,而是降低投资者的风险。

这里我们再看一个案例。

回顾了创业板指,诶,你会发现,2010年开始,不动版收益也比买指数更好。

为啥不调整更好,因为创业板指这十几年来切切实实孵化出了一些百倍级别的牛股,比如宁德、迈瑞、爱尔、亿纬锂能这些,牛股支梭起了指数。

所以最后说几句,一概而论说指数不限制权重就能涨的更好,这肯定不完全准确,具体情况得具体分析。

对于有新兴成长潜力的指数,如果市场空间极为广阔,有可能成长为万亿巨头的,未来或许不限制权重,指数的收益或许会更好。

但对于市场空间有限,比如传统红利策略的指数,或者成长潜力不够的成熟市场,及时调整平衡,反倒产生了更好的业绩~

0

假如道琼斯或者标普五百没有及时删除微软、可口可乐等等牛股,那么指数就不会跑输那些牛股。问题是“假如”不存在,正是因为“假如”不存在,所以指数不死,代价是成绩不会突出,成绩固然不突出,但事实上命中牛股的人其实极少,因为长期命中牛股本身就是低概率事件,不如守拙于长跑能手指数。二者不可得兼,舍鱼而取熊掌者也。

指数不做调整获得高收益具有偶然性,如果拉长时间,结果就难说了。比如美股历史两百多年,没有几个个股能确定战胜指数的。赌中牛股需要绝佳的能力和运气,不适合普通人。

我有个建议,把沪深三百指数两组对比的起始时间改成2010年甚至再靠后,或许结果会有不同呢。

指数不做调整获得高收益具有偶然性,如果拉长时间,结果就难说了。比如美股历史两百多年,没有几个个股能确定战胜指数的。赌中牛股需要绝佳的能力和运气,不适合普通人。

我有个建议,把沪深三百指数两组对比的起始时间改成2010年甚至再靠后,或许结果会有不同呢。

0

@myskygoogle

因此,大规模指数基金从根源上决定了不可能有超额收益。

指数调仓本身会给指数带来短期的负收益,但是调仓的目的是试错选到牛股,所以就有试错成本,也是保证指数永生。因为很多时候一揽子股票,十几年后收益千差万别,只有那些活着的才会被大家谈论和津津乐道,那些退市怎么统计?-------------1、众所周知,指数在2005年4月诞生,今年满17岁了。2、指数成分股有300个,每年6月、12月定期调整样本,特殊时可临时调整样本。到2021年底,定期加临时共调...老哥这个分析好,根本原因在于股市的蛋糕就这么大,甚至有人说是赌场都不如的负和游戏,决定了不可能所有人都赚大钱。

因此,大规模指数基金从根源上决定了不可能有超额收益。

4

csfires - 毛顿的整活空间

赞同来自: 困了学索隆 、deepocean 、xineric 、skyblue777

选第一年作为调仓不调仓好像意义不大,后视镜严重,倒是红利这个区别如此大的收益率让我明白了传说中的狗股策略的厉害程度,理论上这种一直动成交量越大,越分散还能赚钱的收益率更有参考价值。

1

赞同来自: jiangyuyi

@jiangyuyi

我提个纯技术的观点,中证500和其他指数有个非常大的特殊性是跌多了和涨多了都会调出,而另外几个指数都没有这个特征(只有跌多了才会出去),这个特征是否才是关键因素呢?沪深300天生的追涨杀跌

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号