浙22、上能转债的中签结果已经出来,话说你们都中了吗?我还没有看账户,期待能多中几只。

浙22转股价值118,上能的转股价值已经125,恭喜中签的小伙伴,喜提大肉。

......

今天又是证券保险等权重板块的天下,券商etf因为一直有做网格,加上还持有了券商类转债,所以这波起飞感觉还挺舒服的。

你别看券商板块经常低位磨啊磨,但是飞起来确实是很快,一般就几天时间,还没等人反应它就已经冲上去了。

今日尾盘有所跳水,我是希望能够多点震荡,震荡越多赚的也就越多。

这几天股市大火,转债市场好像变安静了,不过我倒是觉得权益类市场越好,转债反而显的更稳更安全。

1

快狗打车:

基本概况:

基石占比74.3%。

公司简介:

公司是亚洲主要的线上同城物流平台。在中国(内地及香港)、新加坡、韩国及印度的340多个城市开展业务,包括平台服务、企业服务及各项增值服务。

该公司在线上同城物流领域拥有并经营两个获高度认可及值得信赖的品牌:中国内地的快狗打车及亚洲其他国家和地区的GOGOX。

根据弗若斯特沙利文的资料,按2021年交易总额计,快狗打车是中国内地第三大线上同城物流平台,市场份额为3.2%,香港市场份额为50.9%,占主导地位。

中国内地和香港合计约占亚洲线上同城物流市场的71%。

行业概况:

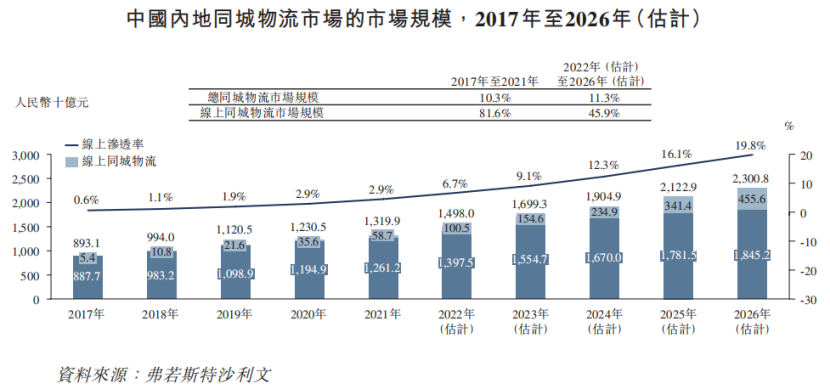

根据弗若斯特沙利文的资料,按交易总额计,中国内地同城物流市场规模从2017年的人民币8931亿元增至2021年的人民币13199亿元,年复合增长率为10.3%,且预计将继续增至2026年的人民币23008亿元,年复合增长率为11.3%。

竞争格局:

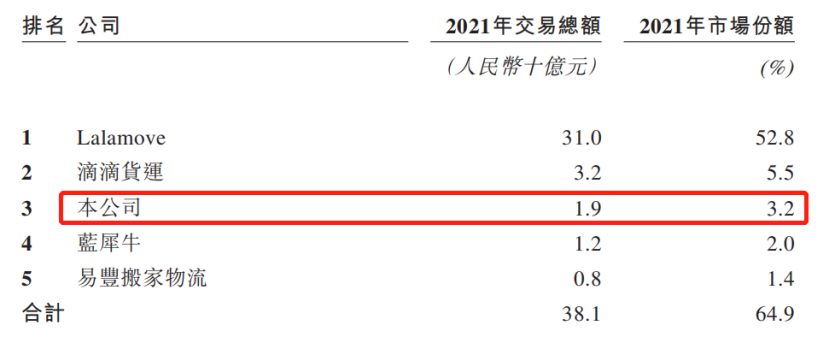

中国内地的线上同城物流市场高度集中。按2021年的交易总额计,五大市场参与者占总市场份额约64.9%,该公司位居第三,市场份额为3.2%。

第一名货拉拉市场占有率高达50%以上。

财务数据:

2018-2021四年,公司的收入分别为人民币4.5亿元、5.5亿元、5.3亿元及6.6亿元。

毛利分别为人民币1.04亿元、1.7亿元、1.8亿元及2.4亿元,同期毛利率分别为23.0%、31.6%、34.6%及36.6%。

亏损净额分别为人民币10.7亿元、1.8亿元、6.6亿元及8.7亿元。

风险因素:

1、市场竞争激烈;

2、公司的业务收集、产生及处理大量数据,并受到与数据安全相关的复杂且不断变化的法规及监督约束;

3、公司的业务运营及财务表现已受到疫情的不利影响;

4、如未来需将司机分类为雇员而非独立承包人,公司的业务将受到不利影响。

首次公开发售前投资:

自成立以来公司已收到多轮首次公开发售前投资。

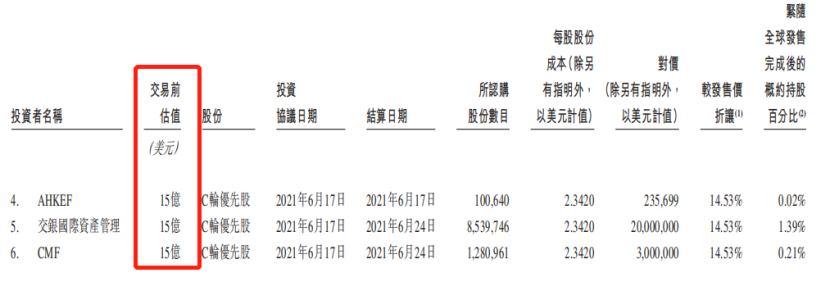

最后C轮融资交易前估值为15亿美元(约118亿港币)。

中签率预估:

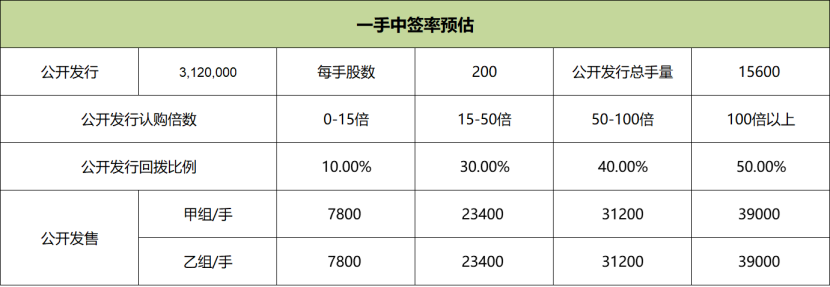

公开发行总计312万股,每手200股,公开发行总计15600手,当前超购 1.53倍,假设 3000人申购,一手中签率100%。

综合评估:

快狗打车作为港股同城物流第一股,58到家控股,获淘宝、菜鸟投资,市占率第三,跟第一名货拉拉差距比较大。

公司的收入来源于司机使用平台的抽佣,21年营业收入6.6亿元,毛利润36.6%,但是目前一直处于净亏损,并且未来几年大概率仍旧会处于亏损状态。此次发行基石占比74.3%,市值132.34亿。

近20倍的市销率真的很高了,这一年中概暴跌,物流类公司也是跌的一塌糊涂,对于这种肉眼可见的亏损且需要不断烧钱的公司现在是不太敢上。

个人放弃申购

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

浙22转股价值118,上能的转股价值已经125,恭喜中签的小伙伴,喜提大肉。

......

今天又是证券保险等权重板块的天下,券商etf因为一直有做网格,加上还持有了券商类转债,所以这波起飞感觉还挺舒服的。

你别看券商板块经常低位磨啊磨,但是飞起来确实是很快,一般就几天时间,还没等人反应它就已经冲上去了。

今日尾盘有所跳水,我是希望能够多点震荡,震荡越多赚的也就越多。

这几天股市大火,转债市场好像变安静了,不过我倒是觉得权益类市场越好,转债反而显的更稳更安全。

1

快狗打车:

基本概况:

基石占比74.3%。

公司简介:

公司是亚洲主要的线上同城物流平台。在中国(内地及香港)、新加坡、韩国及印度的340多个城市开展业务,包括平台服务、企业服务及各项增值服务。

该公司在线上同城物流领域拥有并经营两个获高度认可及值得信赖的品牌:中国内地的快狗打车及亚洲其他国家和地区的GOGOX。

根据弗若斯特沙利文的资料,按2021年交易总额计,快狗打车是中国内地第三大线上同城物流平台,市场份额为3.2%,香港市场份额为50.9%,占主导地位。

中国内地和香港合计约占亚洲线上同城物流市场的71%。

行业概况:

根据弗若斯特沙利文的资料,按交易总额计,中国内地同城物流市场规模从2017年的人民币8931亿元增至2021年的人民币13199亿元,年复合增长率为10.3%,且预计将继续增至2026年的人民币23008亿元,年复合增长率为11.3%。

竞争格局:

中国内地的线上同城物流市场高度集中。按2021年的交易总额计,五大市场参与者占总市场份额约64.9%,该公司位居第三,市场份额为3.2%。

第一名货拉拉市场占有率高达50%以上。

财务数据:

2018-2021四年,公司的收入分别为人民币4.5亿元、5.5亿元、5.3亿元及6.6亿元。

毛利分别为人民币1.04亿元、1.7亿元、1.8亿元及2.4亿元,同期毛利率分别为23.0%、31.6%、34.6%及36.6%。

亏损净额分别为人民币10.7亿元、1.8亿元、6.6亿元及8.7亿元。

风险因素:

1、市场竞争激烈;

2、公司的业务收集、产生及处理大量数据,并受到与数据安全相关的复杂且不断变化的法规及监督约束;

3、公司的业务运营及财务表现已受到疫情的不利影响;

4、如未来需将司机分类为雇员而非独立承包人,公司的业务将受到不利影响。

首次公开发售前投资:

自成立以来公司已收到多轮首次公开发售前投资。

最后C轮融资交易前估值为15亿美元(约118亿港币)。

中签率预估:

公开发行总计312万股,每手200股,公开发行总计15600手,当前超购 1.53倍,假设 3000人申购,一手中签率100%。

综合评估:

快狗打车作为港股同城物流第一股,58到家控股,获淘宝、菜鸟投资,市占率第三,跟第一名货拉拉差距比较大。

公司的收入来源于司机使用平台的抽佣,21年营业收入6.6亿元,毛利润36.6%,但是目前一直处于净亏损,并且未来几年大概率仍旧会处于亏损状态。此次发行基石占比74.3%,市值132.34亿。

近20倍的市销率真的很高了,这一年中概暴跌,物流类公司也是跌的一塌糊涂,对于这种肉眼可见的亏损且需要不断烧钱的公司现在是不太敢上。

个人放弃申购

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号