周末交易所发布了《上市公司自律监管指引第12号—可转换公司债券(征求意见稿)》公开征求意见的通知,意见反馈截止时间到7月8日。

个人觉得最大的利好就是强化了信息披露,关于强赎做了进一步的明确,以后只要满足强赎条件了,上市公司当日就要决定是否强赎回并且公告。

如果没有公告就视为不强赎,3个月内不得再强赎回(冷却期),并且还要说明下一满足强赎条件的起算时间,以明确市场预期。

同理,满足下修条件的转债公司在触发的当天也要公告是否下修,如果没有公告就视为本次不下修转股价格,不过这里没说像强赎回那样明确多久不能下修。

这两点的明确真的太好了,大家再也不用担心某些公司的突然强赎,也不用天天猜那些满足条件的上市公司到底是什么时候下修。

对债投资者来说是好事,让我们在某些标的上能够更好更及时的做出判断和选择。

......

周五上能转债上市,尾盘收于157.3,成交量不高,明日应该还能继续冲,至于冲向哪里最多也就10%再加个10%了,个人不参与。

九强、博22、康医转债中签率出炉,股东配售率分别为66.86%、68.18%、63.16%,分别为30中1,46中1、45中1,就看人品了。

周五转债成交量有所下滑,主要还是妖债稍许降温,傻馒5月初开始建仓不少债,比例也从当时20%不到提升到了50%。

目前一直在被动减仓中,仓位下降了点,对于价格已经冲出130的转债,除了偶尔留点底仓,基本都是先走为上。

对转债我要求不高,以债性考虑为主,控制好回撤的前提下再吃点正股波动的收益就足够了,见好就收,尤其是在目前转债估值整体偏高的情况下。

不追高,不炒妖,就稳稳的幸福吧。

1

明日银微转债可进行申购,质地不错,祝大家多多中签!

银微转债:(正股代码:688689,配债代码:718689)

评级:A+评级,可转债评级越高越好。

发行规模:5亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

银河微电周五收盘价31.78,转股价31.95,转股价值=转债面值/转股价*正股价=100/31.95*31.78=99.47,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.4+0.6+1.2+1.8+2.4+115=121.4,票面利息尚可。

纯债价值(最底线):

如按中债企业债测A+级别6年期即期收益率8.9657%,纯债价值简化计算72.52,纯债价值低。

公司简介:

银河微电属于电子半导体业,公司在半导体分立器件封装测试领域拥有多年经验累积,拥有多项专利,并向上游器件设计、芯片制造等领域延伸,具有一定细分行业竞争力。

公司进入了1000余家客户供应商名单,与美的、TCL等行业龙头客户保持长期稳定合作,未来收入有一定保障。

公司成立2006年,上市时间2021年1月,目前公司市值40.81亿,有息负债率0.00%,当前市盈率PE28.477,市净率PB3.719。

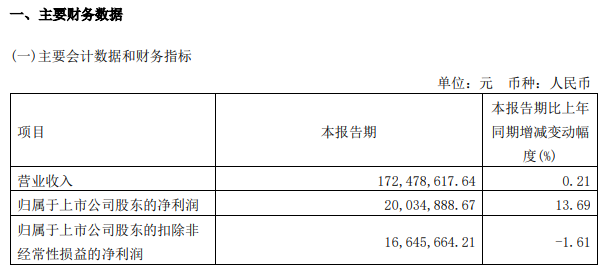

2022年第一季度报告公告:

2022年第一季度公司实现营业收入同比增加0.21%,归属于上市公司股东净利润同比增加13.69%。

主要风险:

1、公司主要产品技术水平较为基础,下游客户需求不断升级,行业产品迭代僵尸公司面临技术升级挑战。

2、行业周期波动、国际贸易争端等外部因素对公司收入和利润造成不利影响。

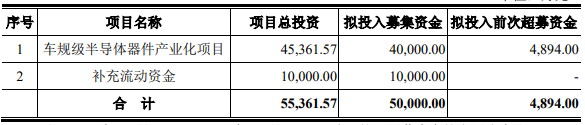

3、在建、拟建项目后续投资规模较大,未来可能面临投资回报不及预期的风险。

募集资金用途:

最近半年股价走势图:

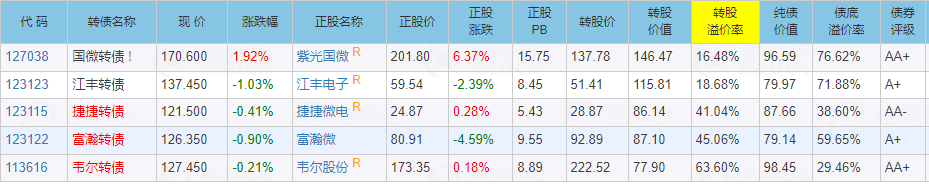

相似转债:

个人看法:

当前溢价率0.53%,结合A+评级、相似的转债、正股质地等综合因素目前给予33%的溢价率,目前价值:99.47*1.33=132,电子半导体业,与美的、TCL等行业龙头客户保持长期稳定合作,整体质地不错,对标捷捷。

假设原始股东配售60%,网上按2亿计算,顶格申购单账户约中20000/1170/1000=0.017签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

个人觉得最大的利好就是强化了信息披露,关于强赎做了进一步的明确,以后只要满足强赎条件了,上市公司当日就要决定是否强赎回并且公告。

如果没有公告就视为不强赎,3个月内不得再强赎回(冷却期),并且还要说明下一满足强赎条件的起算时间,以明确市场预期。

同理,满足下修条件的转债公司在触发的当天也要公告是否下修,如果没有公告就视为本次不下修转股价格,不过这里没说像强赎回那样明确多久不能下修。

这两点的明确真的太好了,大家再也不用担心某些公司的突然强赎,也不用天天猜那些满足条件的上市公司到底是什么时候下修。

对债投资者来说是好事,让我们在某些标的上能够更好更及时的做出判断和选择。

......

周五上能转债上市,尾盘收于157.3,成交量不高,明日应该还能继续冲,至于冲向哪里最多也就10%再加个10%了,个人不参与。

九强、博22、康医转债中签率出炉,股东配售率分别为66.86%、68.18%、63.16%,分别为30中1,46中1、45中1,就看人品了。

周五转债成交量有所下滑,主要还是妖债稍许降温,傻馒5月初开始建仓不少债,比例也从当时20%不到提升到了50%。

目前一直在被动减仓中,仓位下降了点,对于价格已经冲出130的转债,除了偶尔留点底仓,基本都是先走为上。

对转债我要求不高,以债性考虑为主,控制好回撤的前提下再吃点正股波动的收益就足够了,见好就收,尤其是在目前转债估值整体偏高的情况下。

不追高,不炒妖,就稳稳的幸福吧。

1

明日银微转债可进行申购,质地不错,祝大家多多中签!

银微转债:(正股代码:688689,配债代码:718689)

评级:A+评级,可转债评级越高越好。

发行规模:5亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

银河微电周五收盘价31.78,转股价31.95,转股价值=转债面值/转股价*正股价=100/31.95*31.78=99.47,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.4+0.6+1.2+1.8+2.4+115=121.4,票面利息尚可。

纯债价值(最底线):

如按中债企业债测A+级别6年期即期收益率8.9657%,纯债价值简化计算72.52,纯债价值低。

公司简介:

银河微电属于电子半导体业,公司在半导体分立器件封装测试领域拥有多年经验累积,拥有多项专利,并向上游器件设计、芯片制造等领域延伸,具有一定细分行业竞争力。

公司进入了1000余家客户供应商名单,与美的、TCL等行业龙头客户保持长期稳定合作,未来收入有一定保障。

公司成立2006年,上市时间2021年1月,目前公司市值40.81亿,有息负债率0.00%,当前市盈率PE28.477,市净率PB3.719。

2022年第一季度报告公告:

2022年第一季度公司实现营业收入同比增加0.21%,归属于上市公司股东净利润同比增加13.69%。

主要风险:

1、公司主要产品技术水平较为基础,下游客户需求不断升级,行业产品迭代僵尸公司面临技术升级挑战。

2、行业周期波动、国际贸易争端等外部因素对公司收入和利润造成不利影响。

3、在建、拟建项目后续投资规模较大,未来可能面临投资回报不及预期的风险。

募集资金用途:

最近半年股价走势图:

相似转债:

个人看法:

当前溢价率0.53%,结合A+评级、相似的转债、正股质地等综合因素目前给予33%的溢价率,目前价值:99.47*1.33=132,电子半导体业,与美的、TCL等行业龙头客户保持长期稳定合作,整体质地不错,对标捷捷。

假设原始股东配售60%,网上按2亿计算,顶格申购单账户约中20000/1170/1000=0.017签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号