这篇基金文章可能是史上最长最全面的了。

将主要带大家解决基金下半年怎么买和怎么卖,以及买什么的三大终极话题。

不过本回答仅提供投资工具和思路,不提供暴富路径,基金有风险,各位务必对自己的钱包负责。

本回答主要分成三部分:

关于基金买入、止盈、仓位控制的方法

基金的选择与策略构建

2022下半年优质基金经理分享测评

如果是老油条,可以直接跳过1、2部分去看第3部分,如果是菜鸟,千万别错过全文任何一个字哦

2022年上半年截至到6月30号,统计主动股基的平均表现,年初至今收益是-9.5%,股票市场涨幅中位数是-13.4%。

上半年A股市场算是经历了一个超级刺激的过山车,先是主动基金年内收益最低去到-25%,再是集体回到-9.5%的位置,不可说不刺激…

从各个板块来说,成长和价值各有表现,总体还是价值略占优势一些,但大多基金而言还是下跌为主。

但现在随着长期的资产估值回调以及消化,风险已经远低于2021年了。

只要大家选在估值合理甚至低估时进行买入,等到下一波放水周期来临,市场一定会给予我们丰厚的回报。

那么先说第一个买基金一定会遇到的灵魂拷问,也就是:

1、基金的建仓、止盈与仓位控制

这里我先讲讲基金如何建仓。

我一直认为,比较稳妥但又不至于踏空的策略,一定是一个股债平衡的策略。

底仓简单说就是根据市场估值先买入一部分的基金。

然后随着市场进入低估,提高股基的仓位,减少债基的高位,随着市场进入高估,提高债基的仓位,减少股基的仓位。

那么具体仓位是多少比较合适呢?

分享一个最简单粗暴的方法,根据中证全指和股债收益率的差,来决定建仓仓位。

中证全指和股债收益率的差,计算为中证全指盈利收益率-2×十年期国债收益率的值。

这个方法适合所有的小伙伴参考研究。

为什么它有参考价值呢?

1、中证全指盈利收益率

首先中证全指就是代表整个A股整体表现的指数。

中证全指盈利收益率,它就等于市盈率的倒数。

什么是市盈率呢?简单说就是估值倍数,比如张三开了一家包子铺,市值100万,年利润5万,市盈率就是20倍。

而盈利收益率就是市盈率倒数,也即5%。

再换个思路理解,用100万市值,每年赚5万利润,也即5%的回报,盈利收益率就是股市每年的预期投资回报率。

人话说就是用单位市值每年可以赚多少净利润,也即净利润/市值。

比如中证全指指数的市盈率为30倍,那么盈利收益率就是3.33%。

比如沪深300指数的市盈率为10倍,那么盈利收益率就是10%

关于指数的市盈率如何查询,我们可以去中证指数官网查看:中证指数官网-中证全指市盈率。

这里我们用中证全指的估值数据。

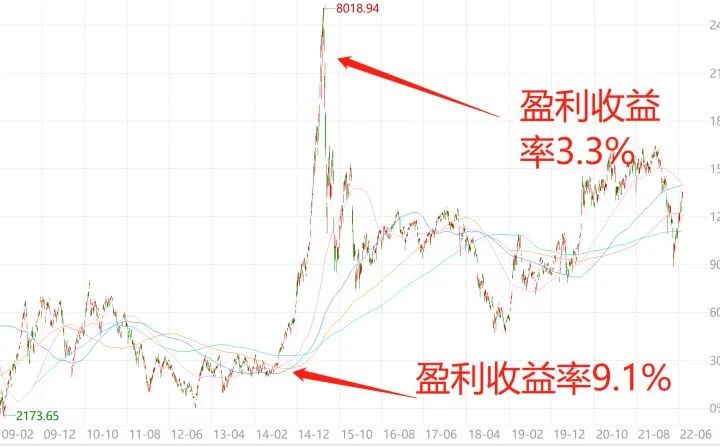

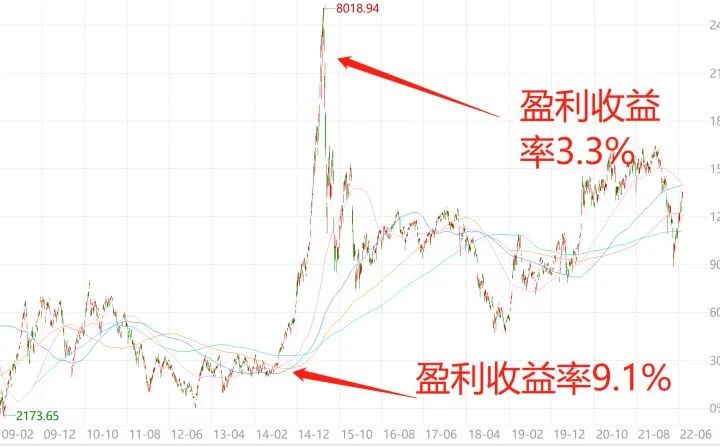

假设中证全指在15年的时候估值高达30倍,那么盈利收益率只有1/30=3.3%。

再比如在14年低位的时候估值低至11倍,盈利收益率又去到了1/11=9.1%。

显然在估值低的时候,买入的预期回报更高。

但单看盈利收益率还不行,我们还需结合十年期国债收益率来分析会更为准确。

该指标代表的是市场的无风险收益率。

一般市场无风险收益率越高,对股市的收益率要求就越高。

毕竟我零风险都可以赚钱了,凭什么要来股市,多给点才有吸引力嘛~

14年低位时,全指的盈利收益率高达9.1%,而同期十年国债收益率为4.3%,可见股市性价比爆表~

而15年高位时,国债收益率3.4%,和3.3%的股市盈利收益率几乎一样了,股市几乎毫无性价比。

很显然,14年和15年,投股市还是选债市,判断就很简单了。

至于十年期国债利率如何查询,进入中国债券信息网就可以查看了。

那具体怎么做量化呢?

我们将中证全指的盈利收益率减去十年期国债收益率×2,就得到了一个叫股债收益差的值,用它来衡量A股性价比。

为什么是减国债两倍,其实巴菲特老师格雷厄姆早就说过:

一只股票的盈利收益率最好大于十年期国债收益率的两倍才有价值。

刚好我做测算时发现,这个用来考评A股也是可以的。

深绿色为股债利差,浅绿色为指数走势

如图,是我计算出来显示中证全指股债利差与指数走势的相关图。

很明显,如果股债利差小于-1%以下了(灰色框框),指数基本都是较高位,后续A股表现大概率不太好。

而如果股债利差大于0%(红色框框),基本都是不错的位置。

至于-1%-0%的中间位置,姑且就算它是平衡区间吧,指数难有大涨,但也有结构性机会,个人水平决定收益率~

行话叫赚α可以,很难赚到β了。

根据历史数据显示,中证全指的股债收益差,历史中枢大体是在-3-2%之间。

因此我们可以将0作为一个中枢值。

大于0,说明市场投资性价比高,应该积极配置。

而低于0,说明当下市场投资机会比较少,可以适当减仓。

具体怎么查市盈率和十年国债利率,就不说了,中证指数官网和中国债券信息网都可以查询。

那如何利用好股债收益差,来进行仓位构建呢?

首先是根据股债收益差确定我们的均衡仓位。

均衡仓位因人而异,没有统一标准,设置一个长期你比较舒服的仓位就行。

因为未来若干年你可能都会保持这个仓位上下小幅操作…

比如设置7成的股债均衡仓位。

然后接下来再根据股债利差去操作。

当后续股债利差每提升1%,则增加1成的股基仓位。

比如股债利差从0提升到1%,升到8成仓。

股债利利差升到2%,则提升到9成仓。

如果股债利差为-1%,则降低到6成仓。

股债利差为-2%,则降低到5成仓。

根据这一套策略,我回测了一下股基仓位与中证全指的走势相关图。

会发现,过去十年,在15年高位的时候,这个策略会让你的仓位降到3成,18年高位时,降4成。

从而大幅降低自己高位的回撤风险。

同理,也可以让你在低位的时候保持高仓位运作,比如在12年、19年,以及22年的3月份,策略都会让你加仓到8成以上。

也就实现了一个低买高卖的策略框架。

当然你也可以追求更极致的仓位策略。

比如股债利差每升1%,就增加2成仓位。

这样的好处在于,像15年,18年,21年高位时,你几乎都处在完全空仓的状态,成功躲过下跌,如下图:

而坏处则在于你的仓位调整幅度很大,而且会有踏空风险,尤其空仓时,右侧行情吃不到,会很难受。

至于怎么制定仓位调整策略,这就见仁见智了~

一千个观众眼中有一千个哈姆雷特,掌握了本质,各种策略都可以发光发亮。

再说说现在的情况哈。

目前截至7月4号,中证全指最新的股债收益差值为0.1%。

也就是刚好比0高出一点点,处于合理中枢上。

目前建仓,风险和收益比较对等,自己把控风险就好。

那么问题来了,如果我想采用这套策略,但初期不敢上太多仓位,怕套牢,又怎么办?

那么咱们也可以采取底仓+定投的方式。

比如均衡仓位7成,先建目标仓位一半,也就是3.5成的底仓。

然后剩下的资金,给自己一个大约一到两年的定投缓冲期,期间持续分批定投。

直到仓位达到你的均衡仓位为止。

定投的话,具体怎么安排呢?

比如缓冲期设置一年。

就把剩余存量资金分成12个月*4份。

每一份为定投基数,再根据定投基数*定投倍数(我每天公号发布的)来进行定投,就可以了。

如果定投倍数高,那么定投布局速度也就更快,如果定投倍数低,定投速度也会比较慢。

比如定投倍数1.2倍,就会比之前1倍的时候快20%左右完成建仓,实现高位多定投的效果。

再比如定投倍数0.8倍,就会慢个20%左右时间建仓,达到高位少定投效果。

最后再回到止盈问题。

如果高估了,策略提示减少股基仓位,其实就是止盈~~

问题来了。

如果市场低估时候我买的基金不赚钱,仓位又提示我减仓,咋办?

通常买宽基组合或者泛主题主动基金组合,低估时候买入赚钱概率是>95%的,所以基本不存在这个问题。

但也可能有人买了一些主题基,导致亏损严重。

这时如果我们有盈利的基金,可以减持一些高估或者盈利的,来实现降低仓位的效果。

如果一只盈利的都没有,那就要反思自己的买基策略有没有问题了,是不是太过于集中,不够分散

总之还是建议大家搞贴合市场走势的基金策略,不要做二极管…

最后买卖策略定下来了,剩下就是选基问题了。

如果看到这里有用的话,记得先收藏+点赞哈,后面干货才刚刚开始,内容值得反复品读。

关注地球号“思哲与创富”回复“基金”可以获取我整理最全的2022年优质基金投资合集。

将主要带大家解决基金下半年怎么买和怎么卖,以及买什么的三大终极话题。

不过本回答仅提供投资工具和思路,不提供暴富路径,基金有风险,各位务必对自己的钱包负责。

本回答主要分成三部分:

关于基金买入、止盈、仓位控制的方法

基金的选择与策略构建

2022下半年优质基金经理分享测评

如果是老油条,可以直接跳过1、2部分去看第3部分,如果是菜鸟,千万别错过全文任何一个字哦

2022年上半年截至到6月30号,统计主动股基的平均表现,年初至今收益是-9.5%,股票市场涨幅中位数是-13.4%。

上半年A股市场算是经历了一个超级刺激的过山车,先是主动基金年内收益最低去到-25%,再是集体回到-9.5%的位置,不可说不刺激…

从各个板块来说,成长和价值各有表现,总体还是价值略占优势一些,但大多基金而言还是下跌为主。

但现在随着长期的资产估值回调以及消化,风险已经远低于2021年了。

只要大家选在估值合理甚至低估时进行买入,等到下一波放水周期来临,市场一定会给予我们丰厚的回报。

那么先说第一个买基金一定会遇到的灵魂拷问,也就是:

1、基金的建仓、止盈与仓位控制

这里我先讲讲基金如何建仓。

我一直认为,比较稳妥但又不至于踏空的策略,一定是一个股债平衡的策略。

底仓简单说就是根据市场估值先买入一部分的基金。

然后随着市场进入低估,提高股基的仓位,减少债基的高位,随着市场进入高估,提高债基的仓位,减少股基的仓位。

那么具体仓位是多少比较合适呢?

分享一个最简单粗暴的方法,根据中证全指和股债收益率的差,来决定建仓仓位。

中证全指和股债收益率的差,计算为中证全指盈利收益率-2×十年期国债收益率的值。

这个方法适合所有的小伙伴参考研究。

为什么它有参考价值呢?

1、中证全指盈利收益率

首先中证全指就是代表整个A股整体表现的指数。

中证全指盈利收益率,它就等于市盈率的倒数。

什么是市盈率呢?简单说就是估值倍数,比如张三开了一家包子铺,市值100万,年利润5万,市盈率就是20倍。

而盈利收益率就是市盈率倒数,也即5%。

再换个思路理解,用100万市值,每年赚5万利润,也即5%的回报,盈利收益率就是股市每年的预期投资回报率。

人话说就是用单位市值每年可以赚多少净利润,也即净利润/市值。

比如中证全指指数的市盈率为30倍,那么盈利收益率就是3.33%。

比如沪深300指数的市盈率为10倍,那么盈利收益率就是10%

关于指数的市盈率如何查询,我们可以去中证指数官网查看:中证指数官网-中证全指市盈率。

这里我们用中证全指的估值数据。

假设中证全指在15年的时候估值高达30倍,那么盈利收益率只有1/30=3.3%。

再比如在14年低位的时候估值低至11倍,盈利收益率又去到了1/11=9.1%。

显然在估值低的时候,买入的预期回报更高。

但单看盈利收益率还不行,我们还需结合十年期国债收益率来分析会更为准确。

该指标代表的是市场的无风险收益率。

一般市场无风险收益率越高,对股市的收益率要求就越高。

毕竟我零风险都可以赚钱了,凭什么要来股市,多给点才有吸引力嘛~

14年低位时,全指的盈利收益率高达9.1%,而同期十年国债收益率为4.3%,可见股市性价比爆表~

而15年高位时,国债收益率3.4%,和3.3%的股市盈利收益率几乎一样了,股市几乎毫无性价比。

很显然,14年和15年,投股市还是选债市,判断就很简单了。

至于十年期国债利率如何查询,进入中国债券信息网就可以查看了。

那具体怎么做量化呢?

我们将中证全指的盈利收益率减去十年期国债收益率×2,就得到了一个叫股债收益差的值,用它来衡量A股性价比。

为什么是减国债两倍,其实巴菲特老师格雷厄姆早就说过:

一只股票的盈利收益率最好大于十年期国债收益率的两倍才有价值。

刚好我做测算时发现,这个用来考评A股也是可以的。

深绿色为股债利差,浅绿色为指数走势

如图,是我计算出来显示中证全指股债利差与指数走势的相关图。

很明显,如果股债利差小于-1%以下了(灰色框框),指数基本都是较高位,后续A股表现大概率不太好。

而如果股债利差大于0%(红色框框),基本都是不错的位置。

至于-1%-0%的中间位置,姑且就算它是平衡区间吧,指数难有大涨,但也有结构性机会,个人水平决定收益率~

行话叫赚α可以,很难赚到β了。

根据历史数据显示,中证全指的股债收益差,历史中枢大体是在-3-2%之间。

因此我们可以将0作为一个中枢值。

大于0,说明市场投资性价比高,应该积极配置。

而低于0,说明当下市场投资机会比较少,可以适当减仓。

具体怎么查市盈率和十年国债利率,就不说了,中证指数官网和中国债券信息网都可以查询。

那如何利用好股债收益差,来进行仓位构建呢?

首先是根据股债收益差确定我们的均衡仓位。

均衡仓位因人而异,没有统一标准,设置一个长期你比较舒服的仓位就行。

因为未来若干年你可能都会保持这个仓位上下小幅操作…

比如设置7成的股债均衡仓位。

然后接下来再根据股债利差去操作。

当后续股债利差每提升1%,则增加1成的股基仓位。

比如股债利差从0提升到1%,升到8成仓。

股债利利差升到2%,则提升到9成仓。

如果股债利差为-1%,则降低到6成仓。

股债利差为-2%,则降低到5成仓。

根据这一套策略,我回测了一下股基仓位与中证全指的走势相关图。

会发现,过去十年,在15年高位的时候,这个策略会让你的仓位降到3成,18年高位时,降4成。

从而大幅降低自己高位的回撤风险。

同理,也可以让你在低位的时候保持高仓位运作,比如在12年、19年,以及22年的3月份,策略都会让你加仓到8成以上。

也就实现了一个低买高卖的策略框架。

当然你也可以追求更极致的仓位策略。

比如股债利差每升1%,就增加2成仓位。

这样的好处在于,像15年,18年,21年高位时,你几乎都处在完全空仓的状态,成功躲过下跌,如下图:

而坏处则在于你的仓位调整幅度很大,而且会有踏空风险,尤其空仓时,右侧行情吃不到,会很难受。

至于怎么制定仓位调整策略,这就见仁见智了~

一千个观众眼中有一千个哈姆雷特,掌握了本质,各种策略都可以发光发亮。

再说说现在的情况哈。

目前截至7月4号,中证全指最新的股债收益差值为0.1%。

也就是刚好比0高出一点点,处于合理中枢上。

目前建仓,风险和收益比较对等,自己把控风险就好。

那么问题来了,如果我想采用这套策略,但初期不敢上太多仓位,怕套牢,又怎么办?

那么咱们也可以采取底仓+定投的方式。

比如均衡仓位7成,先建目标仓位一半,也就是3.5成的底仓。

然后剩下的资金,给自己一个大约一到两年的定投缓冲期,期间持续分批定投。

直到仓位达到你的均衡仓位为止。

定投的话,具体怎么安排呢?

比如缓冲期设置一年。

就把剩余存量资金分成12个月*4份。

每一份为定投基数,再根据定投基数*定投倍数(我每天公号发布的)来进行定投,就可以了。

如果定投倍数高,那么定投布局速度也就更快,如果定投倍数低,定投速度也会比较慢。

比如定投倍数1.2倍,就会比之前1倍的时候快20%左右完成建仓,实现高位多定投的效果。

再比如定投倍数0.8倍,就会慢个20%左右时间建仓,达到高位少定投效果。

最后再回到止盈问题。

如果高估了,策略提示减少股基仓位,其实就是止盈~~

问题来了。

如果市场低估时候我买的基金不赚钱,仓位又提示我减仓,咋办?

通常买宽基组合或者泛主题主动基金组合,低估时候买入赚钱概率是>95%的,所以基本不存在这个问题。

但也可能有人买了一些主题基,导致亏损严重。

这时如果我们有盈利的基金,可以减持一些高估或者盈利的,来实现降低仓位的效果。

如果一只盈利的都没有,那就要反思自己的买基策略有没有问题了,是不是太过于集中,不够分散

总之还是建议大家搞贴合市场走势的基金策略,不要做二极管…

最后买卖策略定下来了,剩下就是选基问题了。

如果看到这里有用的话,记得先收藏+点赞哈,后面干货才刚刚开始,内容值得反复品读。

关注地球号“思哲与创富”回复“基金”可以获取我整理最全的2022年优质基金投资合集。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号