继上一篇文章,下面看第三部分。

以下是我最新推荐的2022年下半年行业主题基金优选清单:

消费:韩威俊、常远、李宜旋、薄官辉

医疗:谭冬寒、徐治彪、潘龙玲

科技电子:王磊,董季周,贺喆

军工:舒灏、宋海岸

有色:蔡目荣

化工:杨宗昌

农业:程洲

1、消费主动基金

①行业投资逻辑

消费行业比如酒、软饮料、食品、零售、日用品、餐饮、纺织服装、休闲用品、娱乐传媒、家具、家电、车子等都算消费,消费是是一个很大的板块。

消费行业的投资逻辑很简单,我们生活都离不开消费品,肉得吃,零食得吃,饮料得喝,酱油醋这些调味品得用,视频电影要看,游戏要玩等等。

从最简单的衣、食、住、行,到文娱服务,美股围绕消费品的细分行业,大部分都是牛股集中营。

而且美国标普可选消费品精选指数,十年上涨三倍,是仅次于标普信息科技的第二强指数。

消费行业聚集了市场最多的资金,主动基很多也很杂,也正是这样,行业定价比较有效。

因此消费类主动基金想跑赢消费指数就比较难了,所以如果不想花心思挑选的话直接选中证消费50(008975)或者中证消费红利(008928)都可以。

如果一定要选主动基金的话,那就得优中选优了。

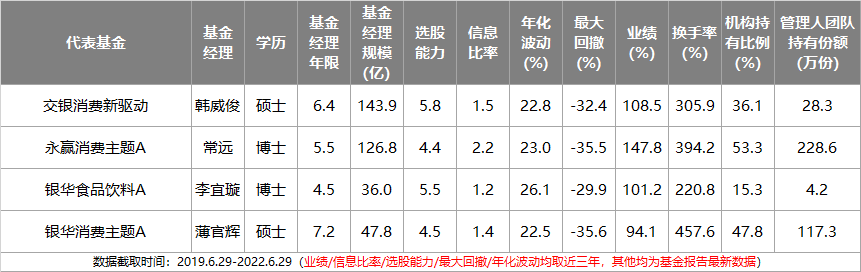

②业内优秀基金筛选与对比

③基金经理评价与解析

交银消费驱动(519714):

交银韩威俊是上海财经大学金融硕士,消费行业资深分析师,深研大消费16载,担任基金经理6年。

他的研究范围很广,包括食品饮料、家电、零售、医疗等等,是国内少数把大消费领域研究的颇为透彻的基金经理之一。

他的核心理念正是要做好研究,他认为将投研工作从擅长到极致,是投资的唯一捷径。

另外,韩威俊的业绩和选股能力也是这几只基金里面相对较好的。

不过他的管理规模偏大了,144亿,这是个小缺点。

永赢消费主题(006252):

永赢常远是理学博士,研究员出身,在周期、制造和消费领域积累丰富,曾在易方达做过行业研究员和混合型基金经理,2019年加入永赢,开始主打消费板块。

常远的核心理念是追求稳定的风险收益比,让持有人拿得住、拿得久。

与其他消费主题基金不同,常远的投资相比其他的消费行业基金经理要分散得多。

他会用他熟悉的制造和周期行业来做分散配置,比如一季报持仓的锂电池、地产、银行等等。

近三年他相对消费指数也取得了很不错的超额收益,而且他的基金在基金公司自有资金买入很多,达到2000万份,此外管理人团队也持有200万份,可以说利益深度捆绑。

不足之处是他专攻消费领域的时间不够长,管理规模也超百亿。

银华食品饮料(005235):

李宜璇是一位女博士,量化研究员出身,现任量化投资部基金经理助理,从业9年,基金管理4年半。

李宜璇的特点就是拥有自己独立研发的量化投资模型,利用这个方法让她在这两年相比消费股收益高出很多,管理规模是几个人里面最小的,有成为潜力黑马的可能性。

如2021年,在满仓日常消费的前提下,仍取得了6个点的正收益,而同期消费可是跌了4个。

不过缺点是她管理基金偏多(目前10只),包括新能源、科技、QDII等等,虽然大多都是指数基金,但可能让她分散精力。

银华消费主题(161818):

银华的消费高手还是很多的。

其中薄官辉是从业18年的老司机,也是行业研究员出身,主打农业和食品饮料行业,曾连续三年当选农林牧渔、食品饮料行业的新财富最佳分析师。

薄官辉的投资理念可以用八个字形容“形神具备,以神为主”,形代表行业有真实的需求,公司有真实的利润,神代表行业的发展空间要足够大。

另外他的这只基的投资范围很广,包括食品饮料、农业、医药、电子、港股等等,风险够分散。

不过他管理的基金也比较杂,制造主题、消费主题、混合主题都有,同样可能影响一些精力。

2、金融地产主动基金

①行业投资逻辑

关于投资金融地产的逻辑,咱们可以从3个方面看:

1、行业估值低,安全边际较高,金融地产更主要是防守为主。

2、金融地产的商业模式稳定,存续期长,尤其是银行、保险等行业都是抢手的生意,巴菲特长期重仓也是银行股为主,而地产虽然受政策限制较多,但人们长期生活改善的需求仍在,龙头地产公司依然可以稳健发展经营。

3、金融地产龙头股具有较强盈利能力,尤其是银行,前两年在1.5万亿政治任务下,多数银行仍然能够反亏为盈,说明银行本身盈利能力较强;另外地产的龙头公司,今年万科、保利等业务也增长强劲,并没有出现业务骤减的情况。

在配置选择方面,金融主题内部个股分化也很严重,部分龙头蒸蒸日上,一些小的公司就在地上打滚,所以,配置主动基相比单独配置指数要更好。

比如近三年来,中证金融地产全收益指数涨幅为-8.86%,而优秀的金融地产主动基收益都在20%~26%,长期看差异还是挺明显的。

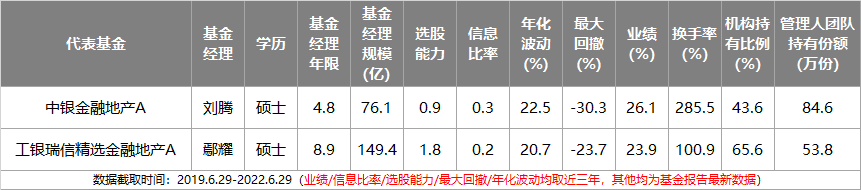

②业内优秀基金筛选与对比

③基金经理评价与解析

中银金融地产(004871):

目前市场上金融地产行业基金中,超额业绩非常突出的一只。

基金经理刘腾业绩出色主要是因为长期重仓持有白马行,招商和宁波银行是过去三年始终的第一大成分股,说明选股能力尚可。

不过最近加仓了券商东财和地产保利,说明他也开始注重非银金融和地产的均衡配置。

基金经理刘腾是金融学硕士学历,从业经验9年+,最近几年主打偏债混合型基金,同时也管理这只金融基。

中银金融地产规模4.8亿,规模也很不错,唯一缺点是不能投港股,一个小遗憾。

工银瑞信金融地产(000251):

目前市场上非常有名的金融主题基金,13年成立,比其他几只基金的资历都老,且一直以来都是由基金经理鄢耀和王君正管理,老CP了。

基金经理鄢耀是硕士学历,曾任会计师事务所高级审计员、中国国际金融分析师等,从业经历10年+,对银行、券商、保险、地产等行业有着长期的深入研究。

这里也介绍下王君正,与鄢耀同时开始管理工银瑞信金融地产至今,两人可以说合作相当融洽,王也是硕士学历,从业经验10年+,他管理的工银瑞信美丽城镇业绩也是超级牛基。

目前工银瑞信这只基的规模已达71亿,而且也有63%的机构持有,市场认可度很高。

虽然他俩能力很强,支撑得起这个规模,但因为规模太大导致打新收益稀释太多,建议可以考虑另外一只可投港股且规模较小(规模12亿)的工银瑞信精选金融地产(005937)。

总的来说,专做金融地产主动基也就那么几只,而且这两只都可投资港股,都可以考虑。

3、医疗主动基金

①行业投资逻辑

过去一年医疗板块回调很大,自2021.7月高点回调了40%左右,医疗确实左侧看相对便宜了,前期下跌明显有点过头,拉长看这个位置还是可以的。

但是短期很难说,成长板块大涨需要放水来支持,全球收紧预期下,短期指望不上,业绩方面也不可能一蹴而就,所以大概率上来说,接下来可能会和中概一样横一段时间来筑底。

这个期限多长谁也说不准,可能几个月,也可能一年以上。

我认为建仓的话可以分批开始建,收集筹码等待下一轮行情,但注意仓位控制和行业分散,切勿买成重仓。(22.6.30)

医疗行业从长线上分析,我认为长线是确定性很高的行业,它的长线配置逻辑主要有3点:

1、中国与美国相比,医疗行业发展还不成熟,美国医疗股市值占比12%左右,A股占比9%,国内医药行业在全市场占比较小。

而且发达国家在医疗行业的GDP比重在13%左右,发展中国家约6%,中国目前仅占比6.6%,相比发达国家医疗支出还有很大提升空间。

2、人都会生病,生病肯定要就医,年纪越大就医概率越高,当前人口老龄化趋势非常严重,根据相关预测,2035年中国就会进入超级老龄社会,在此之前,医药行业都有望持续维持高景气度,来满足老龄人占比日渐增加的需求。

3、医药行业在全球而言都是长期优质的行业,过去20年来看,标普500医疗在十一个子行业业绩排名第四,仅次于可选消费,科技,材料;在标普欧洲行业指数中业绩排名第一;在标普日本行业指数中业绩排名第二,仅次于通信;在恒生行业指数中排第一。

考虑到医药是一个长期值得投资的优质赛道,但行业内部分化较严重,好的差的参差不齐,没有专业性的研究很难选出优质公司,所以,把这些事儿交给专业的基金经理或许是最好的选择。

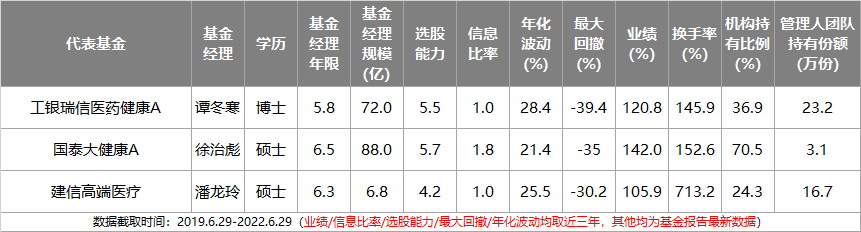

②业内优秀基金筛选与对比

③基金经理评价与解析

工银瑞信医药健康(006002):

工银谭冬寒是清华大学北京协和医学院临床医学博士,专业实力强悍。

谭冬寒从业经历超10年,基金管理近6年,早期在中信担任医药行业研究员,2013年加入工银瑞信,2016年开始管理第一只基金,合作伙伴正是赵蓓。

因为从业时间比赵蓓短一点,咱也可以理解成赵蓓的师弟~

他的医药健康成立以来是187%,而赵蓓同期前沿医疗是141%。

业绩经超越赵蓓,而且再加上工银共享的医药投研团队,谭冬寒规模更小,性价比更高。

国泰大健康(001645):

国泰徐治彪拥有本科医药+硕士金融专业的复合背景,毕业即入职基金公司,从医药研究员开始做起,后来管理医药行业的基金,可以说把自己的两个专业结合的非常好。

徐治彪的持仓思路也有点与众不同,以冷门的中小盘医药股为主,并且自2019年开始,逐渐增配化工、纺织服装、轻工制造、电气设备等板块。

这样做不仅分散了持仓风险,还取得了不错的超额收益,比如在2021年收益超20个点,这在医药主题基金里是很少见的。

建信高端医疗(004683):

建信潘龙玲早期在医药企业做过研究员和药品研发,而后加入基金公司从事行业研究员工作。

潘龙玲是偏爱交易轮动的选手,2020年换手率高达939%,比如2021年四季度就来了波大换血,前十大持仓新进8只。

目前管理规模只有6个亿,也不会影响她的轮动策略。

不过择时交易并没有让她的业绩很突出,但回撤控制的较好是其优点。

4、科技主动基金

①行业投资逻辑

科技行业的投资逻辑,主要有三点。

1、美国过去二十年上涨最好的行业指数就是标普科技,虽然科技相比消费、医药竞争更剧烈,但一旦竞争格局形成,长期看龙头股就是一台“印钞机”,过去纳斯达克的主要上涨力量就是由FAMMG五大科技股贡献。

2、目前中国与米国差距最大的行业就是科技,尤其是在半导体、芯片、电子等领域,是推动产业转型最重要的一环,科技的研发和发展也算是国家级战略了。

3、中国的经济需要科技产业带动实现新一轮升级,目前互联网、5g、通信、新能源我们已处于世界前列,有这些独角兽企业的带动研发,高端科技发展也会提速。

不过科技板块和医疗同属高估值板块,而且科技的不确定性比医疗更高,尤其是硬件,高投入,低产出,风险更大,相对之下比较实现稳定容易盈利的行业还是以腾讯、阿里、美团为代表的在港股上市的互联网公司。

②业内优秀基金筛选与对比

③基金经理评价与解析

大成行业轮动(090009):

大成王磊是经济学硕士,从业18年,做过证券时报社记者、投行董事、证券分析师、资管专户投资经理、基金专户理财投资经理及总监、债券、股票基金经理等等,履历十分丰富。

固收出身的他,投资框架偏均衡,追求绝对收益,按他的话说,一般配置5个左右的行业,并以行业龙头和行业黑马为主。

不过王磊的这只基的基准并不是科技主题,而是属于偏股混合型基金,超配科技也是从2019年底开始的,随后一直重仓科技板块,但以后也有改变投资方向的可能,所以需要留意这一点。

泰信中小盘精选(290011):

泰信董季周是新生代科技猎手,跟诺安蔡嵩松有点像,自独立接手管理基金开始,几乎梭哈科技,大多也都是半导体芯片,只不过以中小盘股为主。

他的投资风格偏激进,高行业集中度+高个股集中度+高仓位运作,这也导致他的回撤和波动很大,不过好在收益率在同行中名列前茅。

所以他的基金属于高风险高回报,选他之前一定要对自己的风险承受能力做好评测。

华宝高端制造(000866):

华宝贺喆是北大计算机科学本科专业,在通信行业实业工作8年,而后辗转进入华宝,先后担任高级分析师、基金经理助理,2018年开始担任基金经理。

贺喆的最大特点就是8年的通信行业工作经验,对TMT行业研究有着深刻理解,同时具备丰富的产业资源。

另外他研究员期间,对电子、机械设备、化工、电气设备及新能源等都有涉猎,能力圈也比较广,都对他如今管理基金打下很好基础。

业绩方面,他的科技基金业绩相比其他基金经理不遑多让,结合回撤来看性价比还不错。

不过他的学历与其他基金经理相比,还是要扣点分的,而且基金管理也不足5年,后续有待市场更长期的检验。

5、军工主动基金

①行业投资逻辑

强国必强军,军工虽然不如消费热门,但与国家发展紧密相连,也是个长期向上的行业。

尤其是现在乌俄冲突情况,全球充满不确定性因素的背景下,咱们对军事装备的需求量大概率也是会稳步提升的。

但军工行业有个特点,很容易受热点概念炒作,易暴涨暴跌,比如12-15年,咱们新班主初上任,军工强国概念推动下,中证军工指数一度上涨近5倍。

但因为自身缺乏基本面的支撑,随着熊市来临,跌的也很惨,几乎膝盖以上都斩没了。

军工行业因为波动大,需要紧跟政策面变化,投资难度还是很高的。

另外需要提示一下,这个行业依然存在不少问题,长期以来自身盈利能力不佳,非常依赖政府客户下达的订单,几乎没有什么定价权,导致利润率低下,这个行业长期的销售毛利率只有15%左右,净利润率不到5%。

所以我不建议散户去投资军工板块,如果一定要投资,尽量选军工行业主动基金。

主动基金超额收益还是很明显的,军工指数基金近三年涨幅65%,但多数优质主动基都在130%以上,所以这也是一个需要交给基金经理投资的行业。

②业内优秀基金筛选与对比

③基金经理评价与解析

华安大安全(002181):

华安舒灏是行业分析师出身,主攻方向是机械和军工,在军工行业有十多年的研究经验,也算行业老司机了。

舒灏的特点是小盘股+高换手,由于军工板块的特性,他会进行适当择时操作,而且对自己熟悉的机械制造领域或者相关科技能源类,也会适当进行分散配置。

综合来看,这只基金的各项数据都是比较不错的,业绩好、回撤低、选股牛,算是目前军工里面的扛把子。

长信国防军工(002983):

长信宋海岸是应用数学专业硕士,量化研究员出身,擅长策略交易,其所在的长信基金量化团队,也是国内公募做中低频量化投资非常出色的团队之一。

他的特点是擅长从基本面+技术面,也就是通过行业投研+量化模型交易获取超额收益。

他认为军工天然具有高波动的特点,基本面透明度较差,无法看的太远,非常适合技术性的量化交易模型。

作为国内公募量化基金崛起的新势力代表,也是个不错的选择。

6、有色主动基金

①行业投资逻辑

有色行业,顾名思义,就是有颜色的矿产产业,比如,铜、黄金、白银、铝、锂、铁/镍等矿产,也包括煤炭等资源类。

这类行业的周期性很明显,受原料供需关系的影响很大,比如近两年我国铜的储量持续下行,一度较年内高点降低8成,再加上国外疫情严重,进口受阻,供不应求导致国内铜价猛涨,也带起了整个有色板块。

另外,新能源产业向好也扩大了需求,多家独角兽企业宣布造车,对铁/镍、锂、铜的需求量大增,也是带动有色上涨的重要原因。

但有色行业属于强周期性行业,经济复苏以及全球大放水影响下,享受到了顺周期红利,不过如果放水停止或经济复苏节奏放缓,也会最先受波及。

所以,选这个板块的主动基,不仅对基金经理的能力考验大,更要有很强的择时和择股能力。

这个板块我强烈不建议选择指数基金,是因为指数基金里的成分股过于分散,选主动基金更容易获取超额收益。

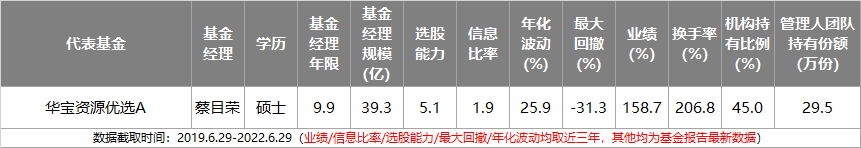

②业内优秀基金筛选

③基金经理评价与解析

华宝资源优选(240022):

12年成立,华宝老牌周期行业基金,长期重仓有色、采掘、化工等行业,可以长期稳定跑赢中证有色指数和中证内地资源全收益指数。

之前蔡目荣管理的另一只华宝价值发现我们已经提及过他了,但他也多年从事着资源类周期行业研究,可以说是周期行业的“活化石”,管理的第一只基金就是华宝资源优选,也是成为了他的代表基,基金持仓有色、采掘等行业纯度高。

不过华宝资源优选的业绩起伏波动挺大的,有时可能会大幅度的跑输沪深300,因此投资该板块要懂得择时进场才行,难度很大。

7、化工行业主动基金

①行业投资逻辑

化工行业属于强周期行业,又称化学加工工业,主要生产工业品的原材料,比如,塑料、合成橡胶、染料、酸碱、高分子新材料等等,在家具、服装、建筑、汽车、电子器件等方面应用很广。

与有色类似,受原料的供需变化对产品价格影响较大,比如,2020年受疫情影响,MDI(一种重要化学原料)供不应求,以致价格全年超40%,像万华化学这种行业龙头就很受益。

另外,国家对化工类企业审核很严格,也使得行业护城河较高,龙头公司更吃香。

不过,行业本身也具有很强周期性,需要对行业周期有深入的研究,小白慎入,可以等行业出现历史性低估的机会再介入。

②业内优秀基金筛选

③基金经理评价与解析

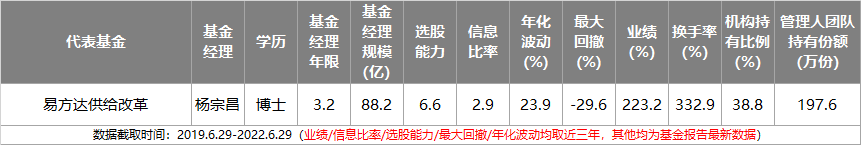

易方达供给改革(002910):

2017年成立,年限不长,早期持仓有色、钢铁、采掘等周期行业比较分散,19年杨宗昌接手后,全部转向能源+材料等化工行业,目前占比超85%,已是纯种化工基。

从19年至今的业绩看,稳定跑赢沪深300指数和中证化学原料全收益指数。

杨宗昌是化学博士,管理基金虽然刚满3年,但在易方达任化工行业研究员近8年,对化工类行业研究很深,所以现在专投化工,就类似蔡经理的诺安成长专投芯片一样。

不过区别是,蔡经理的基金跑不过芯片指数,但杨宗昌却可以大幅战胜同期的化工指数,这3年业绩非常优秀。

这只基目前49亿规模,不算高,值得考虑,但是重仓化工周期性行业,同样考验我们投资者的择时能力。

8、农业主动基金

个人暂时未持有农业板块基金,该细分领域较窄,周期性强,适合底部布局。

①行业投资逻辑

民以食为天,大家都要吃饭的,农业是国家的根本,也是国家比较重视的行业。

农业可以简单分为种植业和养殖业,其中养殖业占比较大,上市公司中,比如牧原、海大、正邦、新希望等等基本都是搞养殖为主。

影响农业的主要因素有两个,一是自然灾害,比如,旱涝灾害、蝗虫侵食、非洲猪瘟等导致产品供不应求,价格随之升高,可参考19年猪肉那一波;二是通货膨胀增长,物价上升,行业受益。

现在猪肉价格基本在底部开始企稳,农业板块的表现也是比较稳的,不过市场上关于农业板块的主动基金比较少,纯度较高的行业基金更少,我就列一只相对比较优秀的。

②业内优秀基金筛选

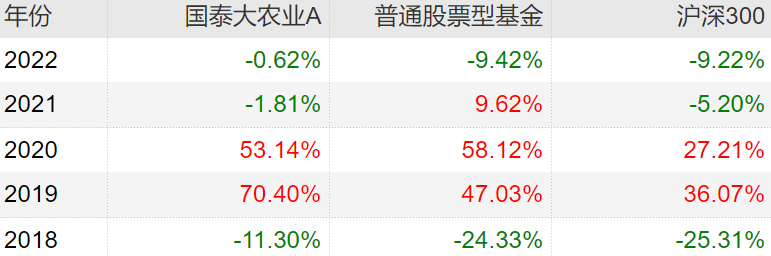

国泰大农业(001579):

农业板块稳定性最好的基金,在18年股灾中回撤控制很好,且自成立以来,业绩稳定跑赢沪深300和中证大农业指数。

国泰程洲硕士学历,CFA,是一位有21年的从业经历,基金管理近14年的老将,代表基是国泰聚信价值优势,这只农业基也是由他一手管理至今。

程最主要的风格特点就是稳定,控制回撤方面非常优秀,不过,他目前管理的基金数量达9只,总规模达169亿,这一点不太好,精力可能不够集中。

国泰大农业当前12亿,还是比较合适的,选他主要看重他的投研经验丰富。

那么以上几大行业我们就聊到这。

接下来咱们再聊聊海外的基金。

9、港、美股主动基金

利益相关,我目前持有比较多的是QDII基金,这块我会把QDII基金和沪港深基金放在一起来讲。

(1)QDII基金

QDII基金,简单说就是在国内成立,可投资国外证券市场的基金,比如,港股、米股、欧股等,由于各地交易时差,QDII基金买卖周期也比较长,更适合长期投资,不适合短线操作。

①投资逻辑

先说大背景,其实港股在底部盘旋已有三年之久,19-21年全球各大市场涨幅都不小,唯独港股惨不忍睹。

港股以国际资金为主,机构化较高,定价也比A股更偏理性,现在A股的估值整体还是比港股更高一些的。

尤其是各大独角兽企业都在港股上市,比如,腾讯、阿里、美团、农夫山泉等,还有企业逐步回归到港股上市,比如京东、网易、快手等,未来还有拼多多、抖音等等。

经历了2021中概的断崖式下跌之后,这些核心资产的配置性价比也已经非常高了,接下来港股市场还是有很多投资机会。

同理,美股的话,比如知乎,贝壳,好未来,B站等等,也是很不错的新兴产业公司。

另外美国的龙头股,FB,亚马逊,微软,谷歌,苹果等等,都是一些很不错的优质标的。

所以港美股配置方向的基金依然值得关注,接下来我会重点从主动基金方面来讲解:

②业内优秀基金筛选与对比

目前布局全球的QDII基金:

③基金经理评价与解析

国富大中华精选(000934):

国海富兰克林旗下全球投资的明星基,15年成立,主要投资国外上市的中国优质企业为主,比如腾讯、大唐新能源、华润电力、金蝶国际、比亚迪等,仓位基本都集中在港股,偏向于大盘成长风格。

基金成立以来也是每年均能战胜沪深300指数。

国富徐成是英国布茨茅斯金融决策分析硕士,从业经历16年,现任国富QDII投资总监,他的投资特点是覆盖面广,灵活度高,不会只买某一种风格的公司。

他选择优质企业有两个硬性指标:一定要有核心竞争力、管理层要优秀,主要通过行业配置和个股选择两方面来获取超额收益。

汇添富全球移动互联(001668):

2017年成立,基本全部投资港美股移动互联网公司,业绩可以对标同期纳斯达克100和中概互联网指数,但成立以来均大幅跑赢这俩指数。

总结就是这基有点中概互联+纳斯达克100的主动增强版的味道~

汇添富杨瑨是清华工程学硕士,汇添富TMT分析师,我看好他是因为他是长期的价值投资风格,坚定持有较好赛道的好公司,赚取企业盈利,选股能力较强,有严格的风险回撤控制,基本都对我胃口。

不过,杨瑨也有一些缺陷,还比较年轻,没有经历过完整的牛熊转换,且他的投资范围较广,涉及全球多个国家,可能在研究上有所欠缺;另外,这只基费类相对高一些(管理费1.8%,托管费0.35%)。

但综合评价仍是最优的选择,QDII基金选他我比较放心。

(2)国内沪港深基金

①投资逻辑

沪港深基金,简单说就是投资港股不受限制的基金(最多可以95%),但前提是要在港股通范围之内选股票。

如果说QDII基金是可完全投资境外公司,这类基金则是可以自主选择是不是要投资港股,投多少比例。

一般这类基金特点是都比国内的基金要稳健,波动小很多,如果胆子小,建议先从沪港深基金里淘金试试。

②业内优秀基金筛选与对比

通过多轮筛选,主要筛选出两名基金经理:

③基金经理评价与解析

交银沪港深价值精选(519779):

交银陈俊华是上交大金融硕士,行业研究员出身,曾在中国国际金融公司,向国外机构投资者提供研究服务,也曾获得2006年新财富 “最佳分析师”电力行业第一名称号。

从业经历近17年,主投港股,算是交银的海外扛把子系列。

陈俊华在风格上属于均衡型,对于成长和估值的匹配把握也比较准确,回撤控制也非常好。

比如在2020年超配的食品饮料,但在2021年上半年及时转变到电子和汽车行业。

她也是2021年港股基金中少数取得5%+正收益的基金经理。

但不足之处是,她管理的其他基金业绩偏差,且在2021年年初趁热度发了多只新基金。

华安沪港深通精选(001581):

华安高钥群,代表基金华安沪港深通精选(001581),自2017年4月接手管理至2021年底,稳定跑赢同期沪深300指数。

高钥群是研究员出身,有多年的行业研究和全球投资研究经验,对行业趋势把握是比较准确的。

而且具有较强的行业轮动能力,比如2020年中,超配材料和医疗保健,21年超配工业和信息技术。

她也能够紧跟政策导向,及时做出调整。

缺点是她的基金管理年限略有不足,没有经历过牛熊市切换。

三、债券主动基金测评

债券基金一般分为纯债基和混合一级、二级债基,其中纯债基还分为短、中长期纯债基金。

短、中长期纯债基金:顾名思义,就是这个债券基金,除了流动现金配置,所投资的资产均为短期或中长期债券,这一种风险最小,当然收益也不高,年化3~6%左右。

混合一级、二级债基金:之前一级债基可以打新股,但现在被叫停后已经和纯债基金没啥区别了,而可以选择直接投资股票市场的债券基金,则被称为混合二级债基。

纯债基金受市场利率影响较大,债券牛市的延续,主要取决于市场利率的下行预期,熊市则相反,取决于市场利率上行的预期。

比如13年是债券熊市,利率上行,债券基金能保持不亏就算很不错了,那时银行理财的收益率纷纷提高到5%,三年定期存款利率也很高,导致本身利率差不多的债券就无人问津,价格下跌导致亏损。

所以历年以来债券基金的净值走势,和市场利率的变动呈负相关。

比如14、15年十年国债利率不断下降,债券便迎来大牛市,而16、17年开始国债利率触底反弹,债券便进入熊市。

所以,投资纯债基也存在一些风险,比如当前美联储在加息背景下,美债利率就有上行风险,如果我们的无风险利率也跟随一起提升,那么债基也可能阶段性收益不佳。

但作为低风险产品,从中长期的角度看债基还是可以配置的,毕竟,目前全球经济复苏,股债双杀的情况大概率也不会出现。

②业内优秀基金筛选与对比

其中,前第一只为纯债基,第二只为偏债灵活混合基金,第三只为混合二级债基。

鹏华丰融(000345):

鹏华刘涛是纯债基里的业绩王,鹏华丰融5年年化是8.6%,全市场第一,不含股票做到这个业绩就有点离谱。

不过鹏华丰融是一年开放一次申购,现在还封闭着,开放日为每年的11月19日左右。

一般封闭债基的业绩普遍要更好一点,因为仓位更高,所以债基封基一般业绩都好于开基。

如果不追封基的话,他还有一只鹏华普利(009483),也是开放申购,可以考虑~

安信稳健增值(001316):

安信张翼飞可以说是现在固收+界的一哥,这只安信稳健增值已经连续27季度收益为正,固收+历史第一。

不过这只基金现在规模高达240亿,打新效益已经被稀释了,他的另外一只安信民稳增长(008809),目前15亿规模,表现可能会好。

财通资管积极收益(002901):

宫志芳是数理金融硕士,外汇和债券交易员出身,特别注重绝对收益。

她在任职期间也拿了不少奖项,尤其2018年,在债基普遍较弱的行情中,获得了一年期开放式债基金牛奖。

宫志芳的这只基金非常的稳,在近五年(2017.1-2022.7)22个季度中,仅在2022年一度的业绩为负,业绩正收益率超95%。

END

最后我还是强调,不建议直接梭哈某个单一风格的基金,尽量还是做多种风格的搭配,降低基金组合的波动性。

比如大盘成长+大盘价值+中小盘成长+中小盘价值,也可以增加相应的均衡风格,从中选出表现最好的主动基金选手,构成权益基金组合。

当然有自己非常看好的板块,比如港美股QDII,或者行业主题,也可以做一些DIY,加入到权益组合之中。

最后再结合优质的债券或者固收+基金进行定期的动态调整股债配比,这样就可以实现非常有效的风险分散和稳健的收益曲线。

好,今天的投资分享就到这,文章合计2.4万字,思哲费了很长很长的时间做整理,可能有些朋友第一次看没法很好的消化,需要二次回顾,所以大家如果觉得有用,务必点个赞、收藏方便回看哈。

另外我每半年会对优质基金进行一次归纳整理,大家也可以关注我,实时了解最新的优质基金资讯和投资策略。

关注地球号“思哲与创富”回复“基金”可以获取我整理最全的2022年优质基金投资合集。

以下是我最新推荐的2022年下半年行业主题基金优选清单:

消费:韩威俊、常远、李宜旋、薄官辉

医疗:谭冬寒、徐治彪、潘龙玲

科技电子:王磊,董季周,贺喆

军工:舒灏、宋海岸

有色:蔡目荣

化工:杨宗昌

农业:程洲

1、消费主动基金

①行业投资逻辑

消费行业比如酒、软饮料、食品、零售、日用品、餐饮、纺织服装、休闲用品、娱乐传媒、家具、家电、车子等都算消费,消费是是一个很大的板块。

消费行业的投资逻辑很简单,我们生活都离不开消费品,肉得吃,零食得吃,饮料得喝,酱油醋这些调味品得用,视频电影要看,游戏要玩等等。

从最简单的衣、食、住、行,到文娱服务,美股围绕消费品的细分行业,大部分都是牛股集中营。

而且美国标普可选消费品精选指数,十年上涨三倍,是仅次于标普信息科技的第二强指数。

消费行业聚集了市场最多的资金,主动基很多也很杂,也正是这样,行业定价比较有效。

因此消费类主动基金想跑赢消费指数就比较难了,所以如果不想花心思挑选的话直接选中证消费50(008975)或者中证消费红利(008928)都可以。

如果一定要选主动基金的话,那就得优中选优了。

②业内优秀基金筛选与对比

③基金经理评价与解析

交银消费驱动(519714):

交银韩威俊是上海财经大学金融硕士,消费行业资深分析师,深研大消费16载,担任基金经理6年。

他的研究范围很广,包括食品饮料、家电、零售、医疗等等,是国内少数把大消费领域研究的颇为透彻的基金经理之一。

他的核心理念正是要做好研究,他认为将投研工作从擅长到极致,是投资的唯一捷径。

另外,韩威俊的业绩和选股能力也是这几只基金里面相对较好的。

不过他的管理规模偏大了,144亿,这是个小缺点。

永赢消费主题(006252):

永赢常远是理学博士,研究员出身,在周期、制造和消费领域积累丰富,曾在易方达做过行业研究员和混合型基金经理,2019年加入永赢,开始主打消费板块。

常远的核心理念是追求稳定的风险收益比,让持有人拿得住、拿得久。

与其他消费主题基金不同,常远的投资相比其他的消费行业基金经理要分散得多。

他会用他熟悉的制造和周期行业来做分散配置,比如一季报持仓的锂电池、地产、银行等等。

近三年他相对消费指数也取得了很不错的超额收益,而且他的基金在基金公司自有资金买入很多,达到2000万份,此外管理人团队也持有200万份,可以说利益深度捆绑。

不足之处是他专攻消费领域的时间不够长,管理规模也超百亿。

银华食品饮料(005235):

李宜璇是一位女博士,量化研究员出身,现任量化投资部基金经理助理,从业9年,基金管理4年半。

李宜璇的特点就是拥有自己独立研发的量化投资模型,利用这个方法让她在这两年相比消费股收益高出很多,管理规模是几个人里面最小的,有成为潜力黑马的可能性。

如2021年,在满仓日常消费的前提下,仍取得了6个点的正收益,而同期消费可是跌了4个。

不过缺点是她管理基金偏多(目前10只),包括新能源、科技、QDII等等,虽然大多都是指数基金,但可能让她分散精力。

银华消费主题(161818):

银华的消费高手还是很多的。

其中薄官辉是从业18年的老司机,也是行业研究员出身,主打农业和食品饮料行业,曾连续三年当选农林牧渔、食品饮料行业的新财富最佳分析师。

薄官辉的投资理念可以用八个字形容“形神具备,以神为主”,形代表行业有真实的需求,公司有真实的利润,神代表行业的发展空间要足够大。

另外他的这只基的投资范围很广,包括食品饮料、农业、医药、电子、港股等等,风险够分散。

不过他管理的基金也比较杂,制造主题、消费主题、混合主题都有,同样可能影响一些精力。

2、金融地产主动基金

①行业投资逻辑

关于投资金融地产的逻辑,咱们可以从3个方面看:

1、行业估值低,安全边际较高,金融地产更主要是防守为主。

2、金融地产的商业模式稳定,存续期长,尤其是银行、保险等行业都是抢手的生意,巴菲特长期重仓也是银行股为主,而地产虽然受政策限制较多,但人们长期生活改善的需求仍在,龙头地产公司依然可以稳健发展经营。

3、金融地产龙头股具有较强盈利能力,尤其是银行,前两年在1.5万亿政治任务下,多数银行仍然能够反亏为盈,说明银行本身盈利能力较强;另外地产的龙头公司,今年万科、保利等业务也增长强劲,并没有出现业务骤减的情况。

在配置选择方面,金融主题内部个股分化也很严重,部分龙头蒸蒸日上,一些小的公司就在地上打滚,所以,配置主动基相比单独配置指数要更好。

比如近三年来,中证金融地产全收益指数涨幅为-8.86%,而优秀的金融地产主动基收益都在20%~26%,长期看差异还是挺明显的。

②业内优秀基金筛选与对比

③基金经理评价与解析

中银金融地产(004871):

目前市场上金融地产行业基金中,超额业绩非常突出的一只。

基金经理刘腾业绩出色主要是因为长期重仓持有白马行,招商和宁波银行是过去三年始终的第一大成分股,说明选股能力尚可。

不过最近加仓了券商东财和地产保利,说明他也开始注重非银金融和地产的均衡配置。

基金经理刘腾是金融学硕士学历,从业经验9年+,最近几年主打偏债混合型基金,同时也管理这只金融基。

中银金融地产规模4.8亿,规模也很不错,唯一缺点是不能投港股,一个小遗憾。

工银瑞信金融地产(000251):

目前市场上非常有名的金融主题基金,13年成立,比其他几只基金的资历都老,且一直以来都是由基金经理鄢耀和王君正管理,老CP了。

基金经理鄢耀是硕士学历,曾任会计师事务所高级审计员、中国国际金融分析师等,从业经历10年+,对银行、券商、保险、地产等行业有着长期的深入研究。

这里也介绍下王君正,与鄢耀同时开始管理工银瑞信金融地产至今,两人可以说合作相当融洽,王也是硕士学历,从业经验10年+,他管理的工银瑞信美丽城镇业绩也是超级牛基。

目前工银瑞信这只基的规模已达71亿,而且也有63%的机构持有,市场认可度很高。

虽然他俩能力很强,支撑得起这个规模,但因为规模太大导致打新收益稀释太多,建议可以考虑另外一只可投港股且规模较小(规模12亿)的工银瑞信精选金融地产(005937)。

总的来说,专做金融地产主动基也就那么几只,而且这两只都可投资港股,都可以考虑。

3、医疗主动基金

①行业投资逻辑

过去一年医疗板块回调很大,自2021.7月高点回调了40%左右,医疗确实左侧看相对便宜了,前期下跌明显有点过头,拉长看这个位置还是可以的。

但是短期很难说,成长板块大涨需要放水来支持,全球收紧预期下,短期指望不上,业绩方面也不可能一蹴而就,所以大概率上来说,接下来可能会和中概一样横一段时间来筑底。

这个期限多长谁也说不准,可能几个月,也可能一年以上。

我认为建仓的话可以分批开始建,收集筹码等待下一轮行情,但注意仓位控制和行业分散,切勿买成重仓。(22.6.30)

医疗行业从长线上分析,我认为长线是确定性很高的行业,它的长线配置逻辑主要有3点:

1、中国与美国相比,医疗行业发展还不成熟,美国医疗股市值占比12%左右,A股占比9%,国内医药行业在全市场占比较小。

而且发达国家在医疗行业的GDP比重在13%左右,发展中国家约6%,中国目前仅占比6.6%,相比发达国家医疗支出还有很大提升空间。

2、人都会生病,生病肯定要就医,年纪越大就医概率越高,当前人口老龄化趋势非常严重,根据相关预测,2035年中国就会进入超级老龄社会,在此之前,医药行业都有望持续维持高景气度,来满足老龄人占比日渐增加的需求。

3、医药行业在全球而言都是长期优质的行业,过去20年来看,标普500医疗在十一个子行业业绩排名第四,仅次于可选消费,科技,材料;在标普欧洲行业指数中业绩排名第一;在标普日本行业指数中业绩排名第二,仅次于通信;在恒生行业指数中排第一。

考虑到医药是一个长期值得投资的优质赛道,但行业内部分化较严重,好的差的参差不齐,没有专业性的研究很难选出优质公司,所以,把这些事儿交给专业的基金经理或许是最好的选择。

②业内优秀基金筛选与对比

③基金经理评价与解析

工银瑞信医药健康(006002):

工银谭冬寒是清华大学北京协和医学院临床医学博士,专业实力强悍。

谭冬寒从业经历超10年,基金管理近6年,早期在中信担任医药行业研究员,2013年加入工银瑞信,2016年开始管理第一只基金,合作伙伴正是赵蓓。

因为从业时间比赵蓓短一点,咱也可以理解成赵蓓的师弟~

他的医药健康成立以来是187%,而赵蓓同期前沿医疗是141%。

业绩经超越赵蓓,而且再加上工银共享的医药投研团队,谭冬寒规模更小,性价比更高。

国泰大健康(001645):

国泰徐治彪拥有本科医药+硕士金融专业的复合背景,毕业即入职基金公司,从医药研究员开始做起,后来管理医药行业的基金,可以说把自己的两个专业结合的非常好。

徐治彪的持仓思路也有点与众不同,以冷门的中小盘医药股为主,并且自2019年开始,逐渐增配化工、纺织服装、轻工制造、电气设备等板块。

这样做不仅分散了持仓风险,还取得了不错的超额收益,比如在2021年收益超20个点,这在医药主题基金里是很少见的。

建信高端医疗(004683):

建信潘龙玲早期在医药企业做过研究员和药品研发,而后加入基金公司从事行业研究员工作。

潘龙玲是偏爱交易轮动的选手,2020年换手率高达939%,比如2021年四季度就来了波大换血,前十大持仓新进8只。

目前管理规模只有6个亿,也不会影响她的轮动策略。

不过择时交易并没有让她的业绩很突出,但回撤控制的较好是其优点。

4、科技主动基金

①行业投资逻辑

科技行业的投资逻辑,主要有三点。

1、美国过去二十年上涨最好的行业指数就是标普科技,虽然科技相比消费、医药竞争更剧烈,但一旦竞争格局形成,长期看龙头股就是一台“印钞机”,过去纳斯达克的主要上涨力量就是由FAMMG五大科技股贡献。

2、目前中国与米国差距最大的行业就是科技,尤其是在半导体、芯片、电子等领域,是推动产业转型最重要的一环,科技的研发和发展也算是国家级战略了。

3、中国的经济需要科技产业带动实现新一轮升级,目前互联网、5g、通信、新能源我们已处于世界前列,有这些独角兽企业的带动研发,高端科技发展也会提速。

不过科技板块和医疗同属高估值板块,而且科技的不确定性比医疗更高,尤其是硬件,高投入,低产出,风险更大,相对之下比较实现稳定容易盈利的行业还是以腾讯、阿里、美团为代表的在港股上市的互联网公司。

②业内优秀基金筛选与对比

③基金经理评价与解析

大成行业轮动(090009):

大成王磊是经济学硕士,从业18年,做过证券时报社记者、投行董事、证券分析师、资管专户投资经理、基金专户理财投资经理及总监、债券、股票基金经理等等,履历十分丰富。

固收出身的他,投资框架偏均衡,追求绝对收益,按他的话说,一般配置5个左右的行业,并以行业龙头和行业黑马为主。

不过王磊的这只基的基准并不是科技主题,而是属于偏股混合型基金,超配科技也是从2019年底开始的,随后一直重仓科技板块,但以后也有改变投资方向的可能,所以需要留意这一点。

泰信中小盘精选(290011):

泰信董季周是新生代科技猎手,跟诺安蔡嵩松有点像,自独立接手管理基金开始,几乎梭哈科技,大多也都是半导体芯片,只不过以中小盘股为主。

他的投资风格偏激进,高行业集中度+高个股集中度+高仓位运作,这也导致他的回撤和波动很大,不过好在收益率在同行中名列前茅。

所以他的基金属于高风险高回报,选他之前一定要对自己的风险承受能力做好评测。

华宝高端制造(000866):

华宝贺喆是北大计算机科学本科专业,在通信行业实业工作8年,而后辗转进入华宝,先后担任高级分析师、基金经理助理,2018年开始担任基金经理。

贺喆的最大特点就是8年的通信行业工作经验,对TMT行业研究有着深刻理解,同时具备丰富的产业资源。

另外他研究员期间,对电子、机械设备、化工、电气设备及新能源等都有涉猎,能力圈也比较广,都对他如今管理基金打下很好基础。

业绩方面,他的科技基金业绩相比其他基金经理不遑多让,结合回撤来看性价比还不错。

不过他的学历与其他基金经理相比,还是要扣点分的,而且基金管理也不足5年,后续有待市场更长期的检验。

5、军工主动基金

①行业投资逻辑

强国必强军,军工虽然不如消费热门,但与国家发展紧密相连,也是个长期向上的行业。

尤其是现在乌俄冲突情况,全球充满不确定性因素的背景下,咱们对军事装备的需求量大概率也是会稳步提升的。

但军工行业有个特点,很容易受热点概念炒作,易暴涨暴跌,比如12-15年,咱们新班主初上任,军工强国概念推动下,中证军工指数一度上涨近5倍。

但因为自身缺乏基本面的支撑,随着熊市来临,跌的也很惨,几乎膝盖以上都斩没了。

军工行业因为波动大,需要紧跟政策面变化,投资难度还是很高的。

另外需要提示一下,这个行业依然存在不少问题,长期以来自身盈利能力不佳,非常依赖政府客户下达的订单,几乎没有什么定价权,导致利润率低下,这个行业长期的销售毛利率只有15%左右,净利润率不到5%。

所以我不建议散户去投资军工板块,如果一定要投资,尽量选军工行业主动基金。

主动基金超额收益还是很明显的,军工指数基金近三年涨幅65%,但多数优质主动基都在130%以上,所以这也是一个需要交给基金经理投资的行业。

②业内优秀基金筛选与对比

③基金经理评价与解析

华安大安全(002181):

华安舒灏是行业分析师出身,主攻方向是机械和军工,在军工行业有十多年的研究经验,也算行业老司机了。

舒灏的特点是小盘股+高换手,由于军工板块的特性,他会进行适当择时操作,而且对自己熟悉的机械制造领域或者相关科技能源类,也会适当进行分散配置。

综合来看,这只基金的各项数据都是比较不错的,业绩好、回撤低、选股牛,算是目前军工里面的扛把子。

长信国防军工(002983):

长信宋海岸是应用数学专业硕士,量化研究员出身,擅长策略交易,其所在的长信基金量化团队,也是国内公募做中低频量化投资非常出色的团队之一。

他的特点是擅长从基本面+技术面,也就是通过行业投研+量化模型交易获取超额收益。

他认为军工天然具有高波动的特点,基本面透明度较差,无法看的太远,非常适合技术性的量化交易模型。

作为国内公募量化基金崛起的新势力代表,也是个不错的选择。

6、有色主动基金

①行业投资逻辑

有色行业,顾名思义,就是有颜色的矿产产业,比如,铜、黄金、白银、铝、锂、铁/镍等矿产,也包括煤炭等资源类。

这类行业的周期性很明显,受原料供需关系的影响很大,比如近两年我国铜的储量持续下行,一度较年内高点降低8成,再加上国外疫情严重,进口受阻,供不应求导致国内铜价猛涨,也带起了整个有色板块。

另外,新能源产业向好也扩大了需求,多家独角兽企业宣布造车,对铁/镍、锂、铜的需求量大增,也是带动有色上涨的重要原因。

但有色行业属于强周期性行业,经济复苏以及全球大放水影响下,享受到了顺周期红利,不过如果放水停止或经济复苏节奏放缓,也会最先受波及。

所以,选这个板块的主动基,不仅对基金经理的能力考验大,更要有很强的择时和择股能力。

这个板块我强烈不建议选择指数基金,是因为指数基金里的成分股过于分散,选主动基金更容易获取超额收益。

②业内优秀基金筛选

③基金经理评价与解析

华宝资源优选(240022):

12年成立,华宝老牌周期行业基金,长期重仓有色、采掘、化工等行业,可以长期稳定跑赢中证有色指数和中证内地资源全收益指数。

之前蔡目荣管理的另一只华宝价值发现我们已经提及过他了,但他也多年从事着资源类周期行业研究,可以说是周期行业的“活化石”,管理的第一只基金就是华宝资源优选,也是成为了他的代表基,基金持仓有色、采掘等行业纯度高。

不过华宝资源优选的业绩起伏波动挺大的,有时可能会大幅度的跑输沪深300,因此投资该板块要懂得择时进场才行,难度很大。

7、化工行业主动基金

①行业投资逻辑

化工行业属于强周期行业,又称化学加工工业,主要生产工业品的原材料,比如,塑料、合成橡胶、染料、酸碱、高分子新材料等等,在家具、服装、建筑、汽车、电子器件等方面应用很广。

与有色类似,受原料的供需变化对产品价格影响较大,比如,2020年受疫情影响,MDI(一种重要化学原料)供不应求,以致价格全年超40%,像万华化学这种行业龙头就很受益。

另外,国家对化工类企业审核很严格,也使得行业护城河较高,龙头公司更吃香。

不过,行业本身也具有很强周期性,需要对行业周期有深入的研究,小白慎入,可以等行业出现历史性低估的机会再介入。

②业内优秀基金筛选

③基金经理评价与解析

易方达供给改革(002910):

2017年成立,年限不长,早期持仓有色、钢铁、采掘等周期行业比较分散,19年杨宗昌接手后,全部转向能源+材料等化工行业,目前占比超85%,已是纯种化工基。

从19年至今的业绩看,稳定跑赢沪深300指数和中证化学原料全收益指数。

杨宗昌是化学博士,管理基金虽然刚满3年,但在易方达任化工行业研究员近8年,对化工类行业研究很深,所以现在专投化工,就类似蔡经理的诺安成长专投芯片一样。

不过区别是,蔡经理的基金跑不过芯片指数,但杨宗昌却可以大幅战胜同期的化工指数,这3年业绩非常优秀。

这只基目前49亿规模,不算高,值得考虑,但是重仓化工周期性行业,同样考验我们投资者的择时能力。

8、农业主动基金

个人暂时未持有农业板块基金,该细分领域较窄,周期性强,适合底部布局。

①行业投资逻辑

民以食为天,大家都要吃饭的,农业是国家的根本,也是国家比较重视的行业。

农业可以简单分为种植业和养殖业,其中养殖业占比较大,上市公司中,比如牧原、海大、正邦、新希望等等基本都是搞养殖为主。

影响农业的主要因素有两个,一是自然灾害,比如,旱涝灾害、蝗虫侵食、非洲猪瘟等导致产品供不应求,价格随之升高,可参考19年猪肉那一波;二是通货膨胀增长,物价上升,行业受益。

现在猪肉价格基本在底部开始企稳,农业板块的表现也是比较稳的,不过市场上关于农业板块的主动基金比较少,纯度较高的行业基金更少,我就列一只相对比较优秀的。

②业内优秀基金筛选

国泰大农业(001579):

农业板块稳定性最好的基金,在18年股灾中回撤控制很好,且自成立以来,业绩稳定跑赢沪深300和中证大农业指数。

国泰程洲硕士学历,CFA,是一位有21年的从业经历,基金管理近14年的老将,代表基是国泰聚信价值优势,这只农业基也是由他一手管理至今。

程最主要的风格特点就是稳定,控制回撤方面非常优秀,不过,他目前管理的基金数量达9只,总规模达169亿,这一点不太好,精力可能不够集中。

国泰大农业当前12亿,还是比较合适的,选他主要看重他的投研经验丰富。

那么以上几大行业我们就聊到这。

接下来咱们再聊聊海外的基金。

9、港、美股主动基金

利益相关,我目前持有比较多的是QDII基金,这块我会把QDII基金和沪港深基金放在一起来讲。

(1)QDII基金

QDII基金,简单说就是在国内成立,可投资国外证券市场的基金,比如,港股、米股、欧股等,由于各地交易时差,QDII基金买卖周期也比较长,更适合长期投资,不适合短线操作。

①投资逻辑

先说大背景,其实港股在底部盘旋已有三年之久,19-21年全球各大市场涨幅都不小,唯独港股惨不忍睹。

港股以国际资金为主,机构化较高,定价也比A股更偏理性,现在A股的估值整体还是比港股更高一些的。

尤其是各大独角兽企业都在港股上市,比如,腾讯、阿里、美团、农夫山泉等,还有企业逐步回归到港股上市,比如京东、网易、快手等,未来还有拼多多、抖音等等。

经历了2021中概的断崖式下跌之后,这些核心资产的配置性价比也已经非常高了,接下来港股市场还是有很多投资机会。

同理,美股的话,比如知乎,贝壳,好未来,B站等等,也是很不错的新兴产业公司。

另外美国的龙头股,FB,亚马逊,微软,谷歌,苹果等等,都是一些很不错的优质标的。

所以港美股配置方向的基金依然值得关注,接下来我会重点从主动基金方面来讲解:

②业内优秀基金筛选与对比

目前布局全球的QDII基金:

③基金经理评价与解析

国富大中华精选(000934):

国海富兰克林旗下全球投资的明星基,15年成立,主要投资国外上市的中国优质企业为主,比如腾讯、大唐新能源、华润电力、金蝶国际、比亚迪等,仓位基本都集中在港股,偏向于大盘成长风格。

基金成立以来也是每年均能战胜沪深300指数。

国富徐成是英国布茨茅斯金融决策分析硕士,从业经历16年,现任国富QDII投资总监,他的投资特点是覆盖面广,灵活度高,不会只买某一种风格的公司。

他选择优质企业有两个硬性指标:一定要有核心竞争力、管理层要优秀,主要通过行业配置和个股选择两方面来获取超额收益。

汇添富全球移动互联(001668):

2017年成立,基本全部投资港美股移动互联网公司,业绩可以对标同期纳斯达克100和中概互联网指数,但成立以来均大幅跑赢这俩指数。

总结就是这基有点中概互联+纳斯达克100的主动增强版的味道~

汇添富杨瑨是清华工程学硕士,汇添富TMT分析师,我看好他是因为他是长期的价值投资风格,坚定持有较好赛道的好公司,赚取企业盈利,选股能力较强,有严格的风险回撤控制,基本都对我胃口。

不过,杨瑨也有一些缺陷,还比较年轻,没有经历过完整的牛熊转换,且他的投资范围较广,涉及全球多个国家,可能在研究上有所欠缺;另外,这只基费类相对高一些(管理费1.8%,托管费0.35%)。

但综合评价仍是最优的选择,QDII基金选他我比较放心。

(2)国内沪港深基金

①投资逻辑

沪港深基金,简单说就是投资港股不受限制的基金(最多可以95%),但前提是要在港股通范围之内选股票。

如果说QDII基金是可完全投资境外公司,这类基金则是可以自主选择是不是要投资港股,投多少比例。

一般这类基金特点是都比国内的基金要稳健,波动小很多,如果胆子小,建议先从沪港深基金里淘金试试。

②业内优秀基金筛选与对比

通过多轮筛选,主要筛选出两名基金经理:

③基金经理评价与解析

交银沪港深价值精选(519779):

交银陈俊华是上交大金融硕士,行业研究员出身,曾在中国国际金融公司,向国外机构投资者提供研究服务,也曾获得2006年新财富 “最佳分析师”电力行业第一名称号。

从业经历近17年,主投港股,算是交银的海外扛把子系列。

陈俊华在风格上属于均衡型,对于成长和估值的匹配把握也比较准确,回撤控制也非常好。

比如在2020年超配的食品饮料,但在2021年上半年及时转变到电子和汽车行业。

她也是2021年港股基金中少数取得5%+正收益的基金经理。

但不足之处是,她管理的其他基金业绩偏差,且在2021年年初趁热度发了多只新基金。

华安沪港深通精选(001581):

华安高钥群,代表基金华安沪港深通精选(001581),自2017年4月接手管理至2021年底,稳定跑赢同期沪深300指数。

高钥群是研究员出身,有多年的行业研究和全球投资研究经验,对行业趋势把握是比较准确的。

而且具有较强的行业轮动能力,比如2020年中,超配材料和医疗保健,21年超配工业和信息技术。

她也能够紧跟政策导向,及时做出调整。

缺点是她的基金管理年限略有不足,没有经历过牛熊市切换。

三、债券主动基金测评

债券基金一般分为纯债基和混合一级、二级债基,其中纯债基还分为短、中长期纯债基金。

短、中长期纯债基金:顾名思义,就是这个债券基金,除了流动现金配置,所投资的资产均为短期或中长期债券,这一种风险最小,当然收益也不高,年化3~6%左右。

混合一级、二级债基金:之前一级债基可以打新股,但现在被叫停后已经和纯债基金没啥区别了,而可以选择直接投资股票市场的债券基金,则被称为混合二级债基。

纯债基金受市场利率影响较大,债券牛市的延续,主要取决于市场利率的下行预期,熊市则相反,取决于市场利率上行的预期。

比如13年是债券熊市,利率上行,债券基金能保持不亏就算很不错了,那时银行理财的收益率纷纷提高到5%,三年定期存款利率也很高,导致本身利率差不多的债券就无人问津,价格下跌导致亏损。

所以历年以来债券基金的净值走势,和市场利率的变动呈负相关。

比如14、15年十年国债利率不断下降,债券便迎来大牛市,而16、17年开始国债利率触底反弹,债券便进入熊市。

所以,投资纯债基也存在一些风险,比如当前美联储在加息背景下,美债利率就有上行风险,如果我们的无风险利率也跟随一起提升,那么债基也可能阶段性收益不佳。

但作为低风险产品,从中长期的角度看债基还是可以配置的,毕竟,目前全球经济复苏,股债双杀的情况大概率也不会出现。

②业内优秀基金筛选与对比

其中,前第一只为纯债基,第二只为偏债灵活混合基金,第三只为混合二级债基。

鹏华丰融(000345):

鹏华刘涛是纯债基里的业绩王,鹏华丰融5年年化是8.6%,全市场第一,不含股票做到这个业绩就有点离谱。

不过鹏华丰融是一年开放一次申购,现在还封闭着,开放日为每年的11月19日左右。

一般封闭债基的业绩普遍要更好一点,因为仓位更高,所以债基封基一般业绩都好于开基。

如果不追封基的话,他还有一只鹏华普利(009483),也是开放申购,可以考虑~

安信稳健增值(001316):

安信张翼飞可以说是现在固收+界的一哥,这只安信稳健增值已经连续27季度收益为正,固收+历史第一。

不过这只基金现在规模高达240亿,打新效益已经被稀释了,他的另外一只安信民稳增长(008809),目前15亿规模,表现可能会好。

财通资管积极收益(002901):

宫志芳是数理金融硕士,外汇和债券交易员出身,特别注重绝对收益。

她在任职期间也拿了不少奖项,尤其2018年,在债基普遍较弱的行情中,获得了一年期开放式债基金牛奖。

宫志芳的这只基金非常的稳,在近五年(2017.1-2022.7)22个季度中,仅在2022年一度的业绩为负,业绩正收益率超95%。

END

最后我还是强调,不建议直接梭哈某个单一风格的基金,尽量还是做多种风格的搭配,降低基金组合的波动性。

比如大盘成长+大盘价值+中小盘成长+中小盘价值,也可以增加相应的均衡风格,从中选出表现最好的主动基金选手,构成权益基金组合。

当然有自己非常看好的板块,比如港美股QDII,或者行业主题,也可以做一些DIY,加入到权益组合之中。

最后再结合优质的债券或者固收+基金进行定期的动态调整股债配比,这样就可以实现非常有效的风险分散和稳健的收益曲线。

好,今天的投资分享就到这,文章合计2.4万字,思哲费了很长很长的时间做整理,可能有些朋友第一次看没法很好的消化,需要二次回顾,所以大家如果觉得有用,务必点个赞、收藏方便回看哈。

另外我每半年会对优质基金进行一次归纳整理,大家也可以关注我,实时了解最新的优质基金资讯和投资策略。

关注地球号“思哲与创富”回复“基金”可以获取我整理最全的2022年优质基金投资合集。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号