首先想到的专题是基本功。我年轻时热爱篮球,那时国家男篮主教练尤纳斯说过一句名言:篮球就是基本功加力量,作为篮球爱好者的我对此实在是太认同了。其实,股市也是一样的,基本功就是生存之根本,投资者90%的问题都是基本功问题。那么可以写一个系列,即要想在A股市场持续稳定盈利,需要哪些基本功?

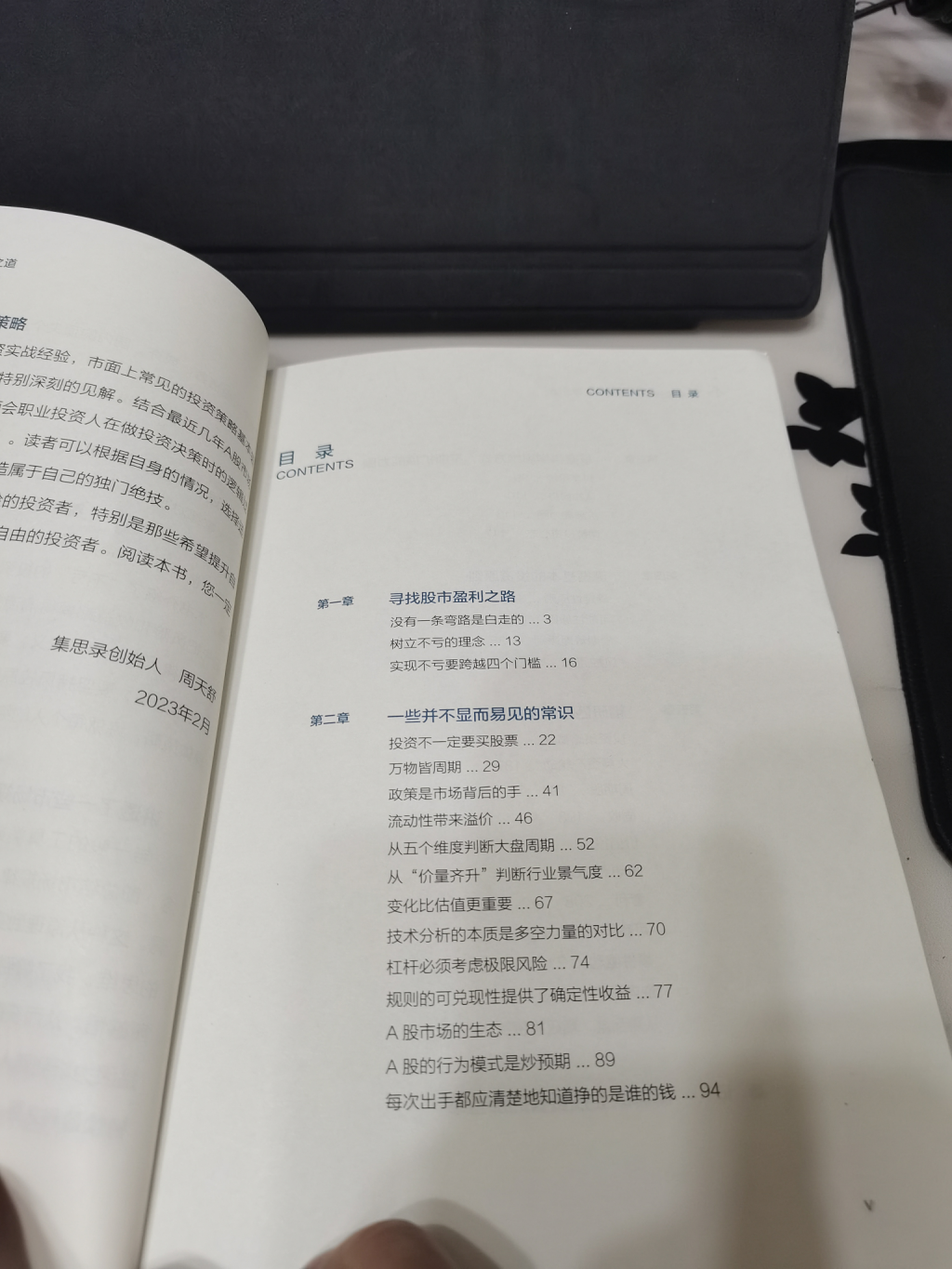

我草拟了一下,这个系列大概包括如下内容:

前言:赚钱没有容易的事

第一篇、认知本质

1、A股的本质是周期

2、A股是政策市

3、A股的行为模式是抢预期

第二篇、研究要素

4、研究的要素(风险、收益、周期,即三个知道)

第三篇、严守风控

5、把风险意识溶于血液(分仓、低相关性)

第四篇、看清大势

6、大盘走势的驱动力(流动性、估值、板块解构)

7、观察市场情绪(活跃资金、板块轮动、背离)

8、用技术分析验证自己的判断

第五篇、积累行业

9、找出每个行业的关键逻辑和关键指标

第六篇、精练武技

10、价值投资是YYDS,但门槛极高

11、举例:我如何在半天内研究一只股票(估值、资产质量、排雷、想象空间)

12、选择非对称风险收益的赛道

13、抓住突发事件机会

14、摊大饼,然后通过轮动增厚收益

15、每笔投资都要应用博弈思维

题目可能不全,大家有其他题目也请提出,我看看我能不能谈得出来。

另外,谈基本功都是针对资深玩家,这与打篮球是一样的,能够有意识地训练自己的基本功的,都是有一定篮球基础的、对自己要求比较高的人。谈投资的基本功,针对的也是有一定经验的、并且未来可能走职投道路的投资者,希望我的分享能够对他们有所助益。

题目比较大,内容比较多,估计写起来比较慢,请各位朋友谅解。另外,一个人的投资经历和水平是有限的,观点和内容偏颇之处,也请读者朋友批评指正。

赞同来自: J145148772 、剑圣达德尼昂 、Royal0000 、xineric 、奇乐文化 、 、 、 、 、 、 、更多 »

但是我是一个最待资水老师这本书的投资的新手,在公号上还催过他两三次,我都不好意思再催了。我为什么如此期待?

其实投资市场上充斥着各种方法策略,有真的,也有假的,有简单的,也有复杂的,新手是很容易把正确的当成错误的,把错误的当成正确的,在错误的路上居然赚钱,在正确的道路上居然亏钱,迷茫课程伴随新手好多年,怀疑、焦躁而不得法才是致命的,在错误的道路上走的很远走了很久才是更加致命的。

资水老师的书无疑没有让我失望,他给我指明了哪些方向哪些策略是可以深入研究的,哪些方法是应该放弃的。有一些方法是正确的,老师还讲述了它为什么正确,让你的怀疑打消;还会告诉你那些方法原理是什么?什么情况下失效。,让大家心理有准备,而不是怀疑策略。

老师介绍的一些方法是我好久要求之而不知道如何用关键词去搜索的,现在我知道了,其实很多新手,就是要这样的点到为止的效果,剩下来的就是学习修炼精进了。

真心感谢老师!

赞同来自: alicemmc 、prettycat 、Royal0000 、zengyongqiang 、奇乐文化 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

我在打新交朋友的回答之后,也补充一点。就是能力圈并不是说要死守自己一亩三分地,而是要不断拓展试错。比如说,价值投资的能力圈肯定不能局限在企业经营的基本面,以及价格与价值的错配,这正是很多价投者易犯的毛病,而是要往外拓展到行业格局和变局,再往外拓展到宏观经济和政策。所以,建立价值投资的能力圈,实际是要建立三个同心圆,从内到外依次是:企业基本面和估值、行业变局、宏观经济和政策。同样,可转债的能力圈,...感谢资水老师。您的回帖讲了能力圈的拓展,所谓拓展,我理解就是说能力圈要在“构建优势””基础上“保持领先”。

类似于生物学上的“进化”,长颈鹿为什么脖子越来越长,那是因为脖子短的饿死了;羚羊为什么跑的越来越快,那是因为跑的慢的被吃掉了。投资中也是一样,某项策略的失效,其实就是掌握这项技能的人越来越多,原来的累计优势被抹平消灭掉了。倘若不去拓展,不去进化,慢慢的自己就会滑入“吃不到叶子的窘境”。

类似于今年的可转债,我持续关注了e老实和尚老师做的可转债四大策略跟踪,今年依靠单因子或者双低轮动的收益率较往年大大降低了,这也让我想起了书中开篇所提到的:“赚钱没有容易的事,凡是能赚钱的机会,都有一万双眼睛盯着”。某项策略的失效就像企业的生命周期一样,或长或短必将走向终结,惟有不断迭代、拓展,始终保持领先,才能保持其旺盛的生命力。值得一提的是,前些日子e老实和尚老实跟踪的策略在轮动中剔除了部分风险债品种,这也是一种进化吧。

回到本书,书中讲到“一个人如果无法获得突破和成长,最大的阻碍就是‘底层认知框架的束缚。”对于能力圈的构建和拓展,结合自己的读书、提问、思考,我觉得对于能力圈的认知有了大的突破。另外,两位老师在书中后半部分所提出的24字口诀,点出了构建能力圈的精髓——“观摩别人套路,思考背后根因,小仓试错调整,重仓决战获利。”

受此点拨,受益匪浅!

1.偏股型基金的平均仓位如何查看并计算?(84页)

2.为什么在新冠疫情在5月海外疫情最恐慌的时刻,买入德国30 QDII,是因为德国生产设备厉害吗?为什么不买其他国家的QDII,或者美国或者中国的医药股?(62页)

谢谢

Henryzhu10

- 坚持一定很酷

- 坚持一定很酷

赞同来自: CharlesCantUse 、gaokui16816888 、zengyongqiang 、无双1 、宿不移 、 、 、 、 、更多 »

1)懂周期。万物皆有周期,尤其A股,变化比估值更重要

2)会预知。知道顶,知道底,知道时间;知道事件发生的可能性

3)要学习。事物在不断变化,没有不变的策略,只有不断学习,才能适应时代的变化

感谢资水和打新交朋友老师的《不亏》,读了你也会不亏

打新交朋友

- 孙子的先胜;老子的不争

- 孙子的先胜;老子的不争

赞同来自: 南西利弗莫尔 、关灯持股 、sunpeak 、zyc田忌赛马 、neverfailor 、 、 、 、 、 、更多 »

感谢打新老师。我对照您说的反馈和认知的动态循环反思了一下。发现自己对于“优势积累”的盲区主要表现在以下两个方面,一是某些策略的逻辑验证周期长(书中后面有讲到,深受启发),不利于优势积累。有的策略是需要长达数年甚至数十年的长期投资,短期内无法发现其优势所在;二是对某些“根因”的研究不到位。某些策略找到了有关因子,并且回测优秀,不过自己的投资止步于此,没有再对某个因子的“根因”深度挖掘,因此虽然可能找...逻辑验证周期长的策略,比如价投,为啥难,就是在于此,也就是自我验证的能力和规律,很大可能是因为幸运,也就是有的人吹的牛逼只是因为自己的幸运,但他自己认为是能力。我认识的价投做得好的人从来不吹牛自己的高光时刻,反而总结自己还是因为幸运。

所以价投做得好的人,就要遵循先验逻辑,从常识和最基础的逻辑出发。研究具有穿透力,同时性格要符合价投的特性。因为验证周期太长了,没法按照后验逻辑,自我总结,快速迭代,建立优势。也就是说人工智能会对量化交易将来带来冲击,但价投永远不会。

难的事情本身就具有高壁垒。

赞同来自: neverfailor 、水穷云起时 、好奇心135 、打新交朋友

人都是反馈和认知动态循环的,是否具有优势,是要靠自己横向比较和自我总结。比如转债投资长周期自我的投资收益和转债等权相比,自我体会对转债各维度的理解深度和实际运用的反馈体验。熟能生巧后会自己有体会。比如我做价投,抛开对价值的理解层面,心态层面,我就是天生很容易会受到价格变动的牵引,那在心里层面我明显就是劣势,我做价投非常厉害的朋友,除了他不断正反馈强化了信心,从天性上也是对于波动的影响很小的人。这...感谢打新老师。我对照您说的反馈和认知的动态循环反思了一下。发现自己对于“优势积累”的盲区主要表现在以下两个方面,一是某些策略的逻辑验证周期长(书中后面有讲到,深受启发),不利于优势积累。有的策略是需要长达数年甚至数十年的长期投资,短期内无法发现其优势所在;二是对某些“根因”的研究不到位。某些策略找到了有关因子,并且回测优秀,不过自己的投资止步于此,没有再对某个因子的“根因”深度挖掘,因此虽然可能找到了一定的窍门,但缺少将发现转化为发明的最后一环。就像《枪炮、钢铁和病菌》中指出,世界各大洲发展到现在的因子就是书名中的三项内容,但这只是近因,终极因则是大陆的轴向,可驯化物种的种类以及可容纳的规模等等。投资中若要采取博弈的方式取胜,可能胜负之间差就差在对于“根因”的挖掘上。而对于“根因”的挖掘,就是找“规律”的规律的过程,也就是积累优势的过程。受教了!

我们的楠楠 - 80后金融民工

读书心得1花了两天时间,把资水和打新交朋友老师合著的这本《不亏》粗读完毕,准备再花些时间细细研究一番。同时,两位老师提到可以在《股市基本功》里开展陪读活动,这样的好机会我怎么能够舍弃呢?在这里先行谢过两位老师!今天我就先说说自己的第一个读后感:关于建立自己的优势,在自己的能力圈内投资在这本《不亏》中,两位作者总结到,树立不亏的理念,总体思路就是“建立自己的优势,在自己的能力圈内投资。”但是,问题...那可能说明方向不对,或者火候还没到吧。到了自然而然会有能力圈的比别人强的感觉。就像套利,博弈,可转债投机,我都不行,我不会和别人比拼这些。我知道自己比别人的优势在哪里。

资水 - 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

赞同来自: 南西利弗莫尔 、细水长流422 、石巍 、小谢股民转基民 、多枝的树 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

那怎么判断书中所说的景气度最高的顶点,从而做到逃大顶呢,有没有什么指标能够显示?书中说a股没有做空机制,导致底部坚实,逐年提升,但是顶部波动很大,这种由非理性投资者冲出来的泡沫该如何应对呢?还是说根本不判断周期顶点,而是要靠看跌期权去对冲风险?答:底部是坚硬的,用估值、亏损面、库存可以大概测算出来,误差可以大体控制在10%。顶部是泡沫,测算顶部是世纪难题,我相信没有人能真正解决。

一种是从统计的角度,用过去区间测算未来区间,误差自然是很大的。还有一种是从动量的角度,涨到高位以后根据成交量、消息面做模糊预判,比如《缠论》的“顶背离”就是关于动量的描述,其含义是这一波比上一波高,但上涨速度变慢,动能减弱,有可能见顶。我觉得统计法、动量法都有些道理,但都不是硬道理。

实战中的逃顶,可以采取金字塔型减仓,越高仓位越低,最后一点仓位享受泡沫的极致舒爽。妄图重仓逃顶的想法是致命的,严肃的投资者不应该有赌一把的念头。过早的逃顶是必然的啊,这是每个人都碰到的事情,兑现盈利以后想的事情不是去遗憾,而是要瞄准下一个机会了。

赞同来自: 老鸟菜菜

答:没有矛盾。宏观信息,人人可见,并不需要跑到行业和企业去做调研,大家都没有信息差。大类资产轮动,并不只是依靠宏观信息就可做决策,更多的是依靠投资者对各个大类资产的周期的判断。能够判断周期的,必然是高手了,比如能够判断A股周期的,是不是很牛呢?还要判断国债周期、信用债周期、转债周期、商品周期。。。所以大类资产轮动虽然依靠的也是公开信息,但需要投资者本人的深刻功力才能做判断。那怎么判断书中所说的景气度最高的顶点,从而做到逃大顶呢,有没有什么指标能够显示?书中说a股没有做空机制,导致底部坚实,逐年提升,但是顶部波动很大,这种由非理性投资者冲出来的泡沫该如何应对呢?还是说根本不判断周期顶点,而是要靠看跌期权去对冲风险?

资水 - 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

赞同来自: 青火 、Boiledwater 、dingo49 、happysam2018 、七月好好 、 、 、 、 、 、 、 、 、 、更多 »

请教,书中说宏观信息散户和机构信息差较小,机构对散户基本没有信息优势,但是后面又说大类资产轮动是顶级高手才能驾驭的,二者是否有矛盾的地方?答:没有矛盾。宏观信息,人人可见,并不需要跑到行业和企业去做调研,大家都没有信息差。大类资产轮动,并不只是依靠宏观信息就可做决策,更多的是依靠投资者对各个大类资产的周期的判断。能够判断周期的,必然是高手了,比如能够判断A股周期的,是不是很牛呢?还要判断国债周期、信用债周期、转债周期、商品周期。。。

所以大类资产轮动虽然依靠的也是公开信息,但需要投资者本人的深刻功力才能做判断。

资水 - 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

赞同来自: 漫天萤火虫 、石巍 、CharlesCantUse 、happus 、闲菜 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

读书心得1我在打新交朋友的回答之后,也补充一点。就是能力圈并不是说要死守自己一亩三分地,而是要不断拓展试错。

花了两天时间,把资水和打新交朋友老师合著的这本《不亏》粗读完毕,准备再花些时间细细研究一番。同时,两位老师提到可以在《股市基本功》里开展陪读活动,这样的好机会我怎么能够舍弃呢?在这里先行谢过两位老师!

今天我就先说说自己的第一个读后感:关于建立自己的优势,在自己的能力圈内投资

在这本《不亏》中,两位作者总结到,树立不亏的理念,总体思路就是“建立自己的优势,在自己的能力圈内投资。”但是,...

比如说,价值投资的能力圈肯定不能局限在企业经营的基本面,以及价格与价值的错配,这正是很多价投者易犯的毛病,而是要往外拓展到行业格局和变局,再往外拓展到宏观经济和政策。所以,建立价值投资的能力圈,实际是要建立三个同心圆,从内到外依次是:企业基本面和估值、行业变局、宏观经济和政策。

同样,可转债的能力圈,也必须不断地拓展。把可转债的定价影响因素罗列一下,至少有:

1、到期收益率--决定债底;

2、到期时间、资产负债率、大股东持仓--决定下修概率;

3、流动性、转股溢价率、剩余规模、含林率等--决定波动率;

4、交易量--决定转债当日高度;

5、正股风口、回售触发价--决定转债长期高度;

集思录的可转债数据,是那么多位高手在长期投资实践中,跟天书建议后一点点完善起来的,每一条都是有含义的,都要搞懂搞透,才能说建立了可转债的能力圈。而且,去年8月新规以后,可转债脱离正股的炒作受到抑制,今年可转债的爆发越来越受到正股驱动,所以现在可转债的能力圈也包含了正股判断。

打新交朋友

- 孙子的先胜;老子的不争

- 孙子的先胜;老子的不争

赞同来自: 塔塔桔 、水穷云起时 、冷静投资 、happysam2018 、七月好好 、 、 、 、 、 、 、 、 、 、 、更多 »

读书心得1人都是反馈和认知动态循环的,是否具有优势,是要靠自己横向比较和自我总结。比如转债投资长周期自我的投资收益和转债等权相比,自我体会对转债各维度的理解深度和实际运用的反馈体验。熟能生巧后会自己有体会。

花了两天时间,把资水和打新交朋友老师合著的这本《不亏》粗读完毕,准备再花些时间细细研究一番。同时,两位老师提到可以在《股市基本功》里开展陪读活动,这样的好机会我怎么能够舍弃呢?在这里先行谢过两位老师!

今天我就先说说自己的第一个读后感:关于建立自己的优势,在自己的能力圈内投资

在这本《不亏》中,两位作者总结到,树立不亏的理念,总体思路就是“建立自己的优势,在自己的能力圈内投资。”但是,...

比如我做价投,抛开对价值的理解层面,心态层面,我就是天生很容易会受到价格变动的牵引,那在心里层面我明显就是劣势,我做价投非常厉害的朋友,除了他不断正反馈强化了信心,从天性上也是对于波动的影响很小的人。这就是天生的做价投的性格优势。

自我优势,能力圈,实际上还是一个由内而外自我划定的主观判断,尽量的把自我以前的投资经历和投资业绩放到人群中去做横向客观比较,从而进一步由外而内的修正。

赞同来自: 大7终成 、jlmscb 、好奇心135 、老鸟菜菜 、星城学魔法更多 »

花了两天时间,把资水和打新交朋友老师合著的这本《不亏》粗读完毕,准备再花些时间细细研究一番。同时,两位老师提到可以在《股市基本功》里开展陪读活动,这样的好机会我怎么能够舍弃呢?在这里先行谢过两位老师!

今天我就先说说自己的第一个读后感:关于建立自己的优势,在自己的能力圈内投资

在这本《不亏》中,两位作者总结到,树立不亏的理念,总体思路就是“建立自己的优势,在自己的能力圈内投资。”但是,问题来了,这种强大的竞争优势是怎么积累上去的呢?

《不亏》中提到:“每个普通的投资者都应该从自身的性格、情况、交易经历中不断摸索,一以贯之,直到找到自己的能力圈,建立优势。”可是,我在做可转债的投资中,运用的是安道全的“三条安全线”的买入方法,轮动操作,这种方法反复操作会有收益,没有机会时就耐心等待,但并不会累积出强大的竞争优势啊?还请两位老师指点。

资水 - 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

赞同来自: 夏花秋果

书已到手,问题是不能上图集思录,可不可以参加永久会员抽奖?请去打新交朋友的帖子发订单号即可。https://www.jisilu.cn/m/question_app/?id=478696&app_answer=2&dlapp=1

资水 - 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

赞同来自: happysam2018 、gaokui16816888 、wz88 、milknet

现在还有什么途径能入正版书?中国经济出版社提供的购买链接:

京东:https://item.jd.com/13751025.html

当当:https://product.dangdang.com/29580804.html

天猫:https://detail.tmall.com/item.htm?id=721836665653&spm=2015.23436601.0.0

文轩:https://detail.tmall.com/item.htm?id=721911189101

京东自营好像有些地区确实没货了,请试试其他链接。

赞同来自: jiandanno1

前天下的单子,今天就收到了书籍。还没来得及认真看,只浏览了目录,果然内容跟他俩在网上的帖子大体一致。之所以还要邮购纸质书,既可以改善阅读体验,也是向偶有交流的网友表达敬意。他俩不仅出身名校,还在专收拾聪明人的股市能够持续多年保持不亏的记录,值得借鉴学习。我前天下的单子,现在还没发货。

鲨鱼刷牙

- 如无必要,勿增实体。

- 如无必要,勿增实体。

赞同来自: 不爱吃韭菜 、凡先生 、青火 、lucylv 、gaokui16816888 、 、 、 、 、 、 、 、 、 、更多 »

谈谈自己浅薄的看法:

本书核心都在第一页那张很长的纸上。

就像是回到了多年前站在投资这个迷宫的起点上把那些曾经走过的道路又走了一遍。

对这本书的定位是:对过去认知的一次小结和巩固,然后从中寻觅一点自己是否能借鉴的东西。

内容方面有对市场的思考,有不同思维方法对应不同操作手法和当前一些普遍的策略。

这种感觉像练《少林72绝技》用不同的佛法化解戾气,

而不是来寻找《葵花宝典》打遍天下无敌手。

资水 - 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

赞同来自: enzodino 、李小录2024 、qiuwen777 、zddd10 、凡先生 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

请教资水大师:我理解的阿尔法收益是价值收益,贝塔是波动收益,对吗?您书中P114页举例的银行股轮动例子提到,与我理解的相反。请踢教不必如此客气,就用“请问资水”即可,大家平等交流。

答:标准定义是,和市场一起波动的部分叫贝塔收益,不和市场一起波动的部分叫做阿尔法收益。简单说指数涨跌就是贝塔,轮动收益就是阿尔法。

在做轮动策略的时候,阿尔法和贝塔都是需要考虑的。论坛里的轮动高手,如Flitter、持有封基、elodia,他们会对一些关键参数反复回测,使得阿尔法最大,这些参数包括:几只轮动、轮动周期、轮动阈值。Flitter以前说过,他的银行股轮动回测用程序做了2万次,才选出最优参数来。

我比较粗糙,又对大盘涨跌和板块涨跌比较擅长,所以我重点考虑贝塔,其实就是择时。当然我也有我的依据,我回测过分级A轮动、小市值轮动、银行股轮动等,发现通常贝塔都比阿尔法高,所以优先考虑贝塔也是有道理的。一个例外是2021~2022上半年的可转债轮动,阿尔法比贝塔高一个数量级,那是游资造成的妖债行情,美好时光真是可遇不可求啊。后来可转债轮动的阿尔法就下来了,所以泛舟rain才发帖说,可转债的黄金时代已经过去了。

《不亏》出版了,深怀感恩,陪读一个月 我和打新交朋友合写的书《不亏》出版了,中国经济出版社提供了京东、当当、天猫文轩的官方链接,统一五折34元销售。请使用下面链接购买,其他小经销商可能只有价格,不能发货。京东:https://item.jd.com/13751025.html当当:https://product.dangdang.com/29580804.html天猫文轩:https://de...

《不亏》出版了,深怀感恩,陪读一个月怎么套利的,很感兴趣,求带

我和打新交朋友合写的书《不亏》出版了,中国经济出版社提供了京东、当当、天猫文轩的官方链接,统一五折34元销售。请使用下面链接购买,其他小经销商可能只有价格,不能发货。

京东:https://item.jd.com/13751025.html

当当:https://product.dangdang.com/29580804.html

天猫文轩:https...

《不亏》出版了,深怀感恩,陪读一个月 我和打新交朋友合写的书《不亏》出版了,中国经济出版社提供了京东、当当、天猫文轩的官方链接,统一五折34元销售。请使用下面链接购买,其他小经销商可能只有价格,不能发货。京东:https://item.jd.com/13751025.html当当:https://product.dangdang.com/29580804.html天猫文轩:https://de...书已收到,哈哈

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号