因为派息后股价除权,而股价又有除权价、前复权价、后复权价,用不同价格计算跨除权日期的收益率会得出不同的结果。

① 直接用前复权价(同花顺)计算,这个是多数软件里默认的显示价格;

② 直接用后复权价(同花顺)计算,同花顺里写计算区间收益率用这个价格,其实算出来的差很多;

③ 直接用除权价计算,除非是没有派息的股,否则这样计算毫无意义,下面就不讨论这种形式了;

对于只有送转股这种派息形式的,这里直接给结论:用①②计算收益率结果是一样的,不要用③就可以,具体不多做讨论了。

对于有现金股息的,①计算的结果是相对于我们的成本价的收益率,因为派息后我们的成本降低了,前复权的价格刚好就是我们的成本价。但这里有个问题,就是不管什么时候派的息,都直接削减了我们的投入成本,但实际上我们买入到派息这段时间这个资金是被占用的,所以①的计算结果会比我们实际的收益率高,派息越多年份越长,高的就越离谱。

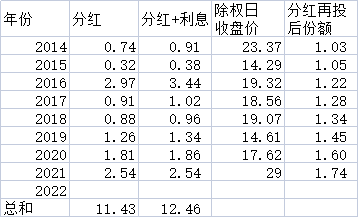

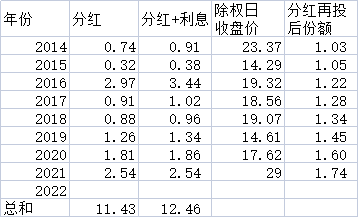

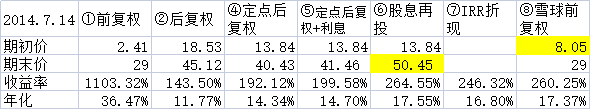

下面以中国神华2014-7-14日为起点,当天收盘价13.84(已派完2013年股息),2022-7-11日为终点,当天收盘价29(已派完2021年股息),这么些年一共分红11.43,所以当天收盘的前复权价为13.84-11.43=2.41,如果以这个价为起点计算收益为29-2.41=26.59,收益率是26.59/2.41=1103%,这样计算虽然收益(差值)的绝对数值没错,但其实是变相同时减少的分子和分母,算出来的收益率(比值)显然是不对的,有些股票派息派到前复权价格是负的,收益率就更没法算了。

所以为了解决这个问题,就搞了个后复权,其实这两者的图形一模一样,唯一区别是前复权以当前价格为锚,后复权以上市发行价为锚,两者在图形上就是上下平移的关系。和前复权相反,用后复权价计算的收益率会比实际的更低,因为价格复权到了上市的节点,如果上市时间很长,那买入价被抬高了太多,虽然收益绝对值一样但分母大了很多,会导致收益率算出来更低。

那怎么算才更合理呢?参考后复权,可以以买入价格为锚来复权(定点后复权):

④ 以买入价为成本价,“(当前价格 + 期间股息) / 买入价 - 1” 来计算收益率;

这样计算的结果和我们的真实收益率比较接近了,但还差一点,就是期间分红的股息在分红后的时间里是有利息的,或者可以分红再投产生收益,所以延伸出下面两种计算:

⑤ 在④的基础上加上股息产生的利息收益(这里测试用的3%),“(当前价格 + 期间股息 + 股息利息) / 买入价 - 1”

⑥ 在④的基础上加上股息再投产生的收益,“(当前价格 * 期间股息再投后的总份额) / 买入价 - 1”

其实还有一种终极的方法:

⑦ 现金流折现法,用IRR计算年化收益率,再计算总收益;

另外我发现雪球的前复权算法好像是按比例缩放的,也可以解决计算收益率的问题

⑧ 直接用前复权价(雪球)计算;

以上是汇总的从2014-7-14到2022-7-11的各种方法收益率计算,⑤适用于持股收息的模式,⑥⑦⑧则适用于股息再投的模式(这三者结果很接近,原理应该是类似的),其他的计算方法则不建议使用。

ps1:股息再投的期末价50.45是用29*1.74得到,1.74为再投后的份额;

ps2:雪球前复权价格在每次除权后都会调整,8.05是2022-7-11调整后的值;

ps3: 雪球的复权价格虽然适合用来计算收益率(比值),但不适合计算绝对收益(差值),计算绝对收益就用同花顺的复权价格就可以了。

① 直接用前复权价(同花顺)计算,这个是多数软件里默认的显示价格;

② 直接用后复权价(同花顺)计算,同花顺里写计算区间收益率用这个价格,其实算出来的差很多;

③ 直接用除权价计算,除非是没有派息的股,否则这样计算毫无意义,下面就不讨论这种形式了;

对于只有送转股这种派息形式的,这里直接给结论:用①②计算收益率结果是一样的,不要用③就可以,具体不多做讨论了。

对于有现金股息的,①计算的结果是相对于我们的成本价的收益率,因为派息后我们的成本降低了,前复权的价格刚好就是我们的成本价。但这里有个问题,就是不管什么时候派的息,都直接削减了我们的投入成本,但实际上我们买入到派息这段时间这个资金是被占用的,所以①的计算结果会比我们实际的收益率高,派息越多年份越长,高的就越离谱。

下面以中国神华2014-7-14日为起点,当天收盘价13.84(已派完2013年股息),2022-7-11日为终点,当天收盘价29(已派完2021年股息),这么些年一共分红11.43,所以当天收盘的前复权价为13.84-11.43=2.41,如果以这个价为起点计算收益为29-2.41=26.59,收益率是26.59/2.41=1103%,这样计算虽然收益(差值)的绝对数值没错,但其实是变相同时减少的分子和分母,算出来的收益率(比值)显然是不对的,有些股票派息派到前复权价格是负的,收益率就更没法算了。

所以为了解决这个问题,就搞了个后复权,其实这两者的图形一模一样,唯一区别是前复权以当前价格为锚,后复权以上市发行价为锚,两者在图形上就是上下平移的关系。和前复权相反,用后复权价计算的收益率会比实际的更低,因为价格复权到了上市的节点,如果上市时间很长,那买入价被抬高了太多,虽然收益绝对值一样但分母大了很多,会导致收益率算出来更低。

那怎么算才更合理呢?参考后复权,可以以买入价格为锚来复权(定点后复权):

④ 以买入价为成本价,“(当前价格 + 期间股息) / 买入价 - 1” 来计算收益率;

这样计算的结果和我们的真实收益率比较接近了,但还差一点,就是期间分红的股息在分红后的时间里是有利息的,或者可以分红再投产生收益,所以延伸出下面两种计算:

⑤ 在④的基础上加上股息产生的利息收益(这里测试用的3%),“(当前价格 + 期间股息 + 股息利息) / 买入价 - 1”

⑥ 在④的基础上加上股息再投产生的收益,“(当前价格 * 期间股息再投后的总份额) / 买入价 - 1”

其实还有一种终极的方法:

⑦ 现金流折现法,用IRR计算年化收益率,再计算总收益;

另外我发现雪球的前复权算法好像是按比例缩放的,也可以解决计算收益率的问题

⑧ 直接用前复权价(雪球)计算;

以上是汇总的从2014-7-14到2022-7-11的各种方法收益率计算,⑤适用于持股收息的模式,⑥⑦⑧则适用于股息再投的模式(这三者结果很接近,原理应该是类似的),其他的计算方法则不建议使用。

ps1:股息再投的期末价50.45是用29*1.74得到,1.74为再投后的份额;

ps2:雪球前复权价格在每次除权后都会调整,8.05是2022-7-11调整后的值;

ps3: 雪球的复权价格虽然适合用来计算收益率(比值),但不适合计算绝对收益(差值),计算绝对收益就用同花顺的复权价格就可以了。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号