转自:大脸猫投资笔记

7月29日晚间,沪深交易所几乎同时发布了最新的《可转债交易实施细则》,从8月1日(也就是下周一)起正式实施。这里先来聊一聊可转债交易新规变化的几个思路

一、两个一致,可转债交易规则与现行债券交易规则趋于一致;沪深两地交易所规则趋于一致。

2、新规里沪深两地对可转债涨跌幅限制完全一致。上市首日实行+57.3%和-43.3%的涨跌幅,并实施20%、30%两档盘中临时停牌机制;次日起实行±20%的涨跌幅限制。

3、沪深两市可转债的价格最小变动单位完全一致,均为0.001元。沪市最小计价单位从0.01元调整为0.001元,此项为沪市向深市靠拢,同时与现行债券交易规则保持一致。

4、沪深两市可转债申报价格超过价格限制的申报均为无效申报。深市之前是将超过价格限制的可转债申报处理方式是暂存交易主机,现在也调整为无效申报,此项为深市向沪市靠拢,同时与现行债券交易规则保持一致。

二、两个强化,强化交易监管和严控炒作;强化风险提示和信息披露。

2、在可转债最后交易日的证券简称前增加“Z”标识,提醒投资者及时交易,切实保护投资者利益。

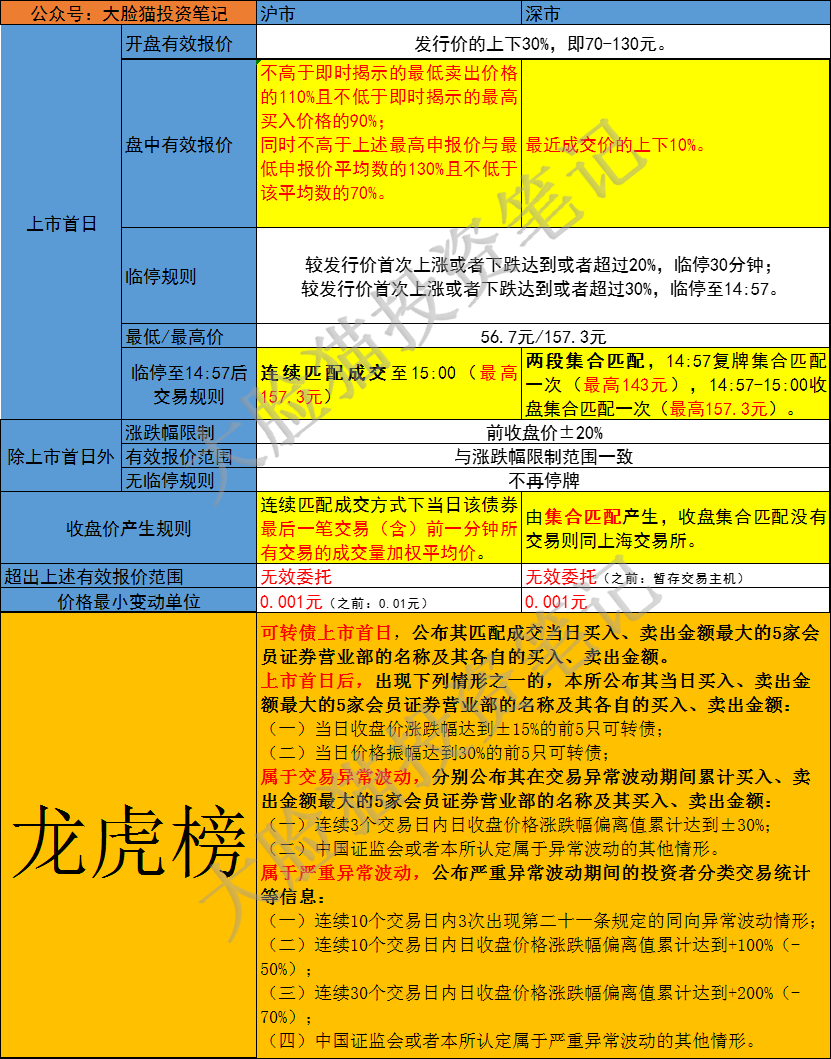

3、增加可转债交易信息披露,类似于股票“龙虎榜”,符合下面情形的可转债披露前五大营业部或者交易单元名称和买入卖出信息。

具体情形有:可转债上市首日都上榜。非上市首日的当日收盘价涨跌幅达到±15%的前五只可转债,当日价格振幅达到 30%的前五只可转债;连续三个交易日内日收盘价涨跌幅偏离值累计达到± 30%的(第二十一条)。

4、对于严重异常波动,交易所公布严重异常波动期间的投资者分类交易统计等信息。

具体情形有:连续十个交易日内三次出现第二十一条规定的同向异常波动情形;连续十个交易日内日收盘价涨跌幅偏离值累计达到 +100%(-50%);连续三十个交易日内日收盘价涨跌幅偏离值累计达到 +200%(-70%)。

同日沪深交易所还发布《上海证券交易所上市公司自律监管指引第12号——可转换公司债券》和《深圳证券交易所上市公司自律监管指引第15号——可转换公司债券》。内容重点是稳定投资者交易预期,减少价格大幅波动。

1、增加赎回条件和下修转股价条件触发前后的信息披露要求。预计可能触发赎回或者下修转股价,在条件触发日5个交易日前至少发布一次风险提示公告,满足触发条件当日召开董事会审议决定是否行使赎回权,并在次一交易日开市前发布公告。

2、上市公司不行使赎回权的,在未来至少3个月内不得再行使赎回权。

三、讲下沪深交易所可转债交易规则最大的不同,就是最后三分钟的交易规则和收盘价产生方式不同。

上海可转债收盘价为匹配成交方式下当日该债券最后一笔交易(含)前一分钟所有交易的成交量加权平均价。

深圳可转债收盘价由集合匹配产生,收盘集合匹配没有交易的则同上海交易所规则,按照当日该债券最后一笔交易(含)前一分钟所有交易的成交量加权平均价。

1、自2022年8月1日起,上海交易所对可转债现券交易经手费由按成交金额的百万分之一双向收取、调整为按成交金额的十万分之四双向收取。收费向深交所靠拢,两者保持一致了。这个费用是交易所向券商收取,也就是券商提供服务的最低成本。后面互联网开户对沪市可转债的收费肯定要调整,沪市百万分之几的费率肯定不会有了,十万分之五起步。

2、可转债交易或者转让采用全价(包含利息)进行申报,而债券交易则是按照净价(不含利息)进行申报。可交换债券也是净价,交易规则同债券,交易时间也同债券,收盘是15:30。

用表格归纳总结下:

7月29日晚间,沪深交易所几乎同时发布了最新的《可转债交易实施细则》,从8月1日(也就是下周一)起正式实施。这里先来聊一聊可转债交易新规变化的几个思路

一、两个一致,可转债交易规则与现行债券交易规则趋于一致;沪深两地交易所规则趋于一致。

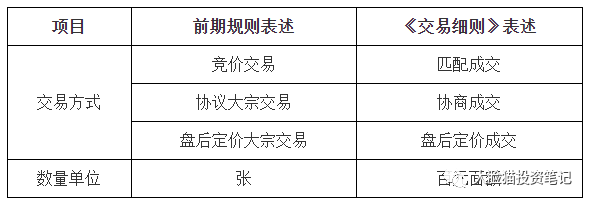

1、《交易细则》里对一些专有名词表述进行了调整,实际含义仍然相同。比如"竞价交易"改成了"匹配交易",数量单位由“张”改成了“百元面额”,和现行债券交易规则里表述完全一致。

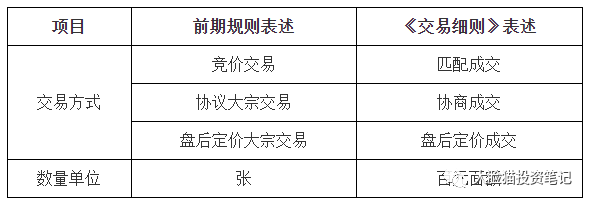

2、新规里沪深两地对可转债涨跌幅限制完全一致。上市首日实行+57.3%和-43.3%的涨跌幅,并实施20%、30%两档盘中临时停牌机制;次日起实行±20%的涨跌幅限制。

3、沪深两市可转债的价格最小变动单位完全一致,均为0.001元。沪市最小计价单位从0.01元调整为0.001元,此项为沪市向深市靠拢,同时与现行债券交易规则保持一致。

4、沪深两市可转债申报价格超过价格限制的申报均为无效申报。深市之前是将超过价格限制的可转债申报处理方式是暂存交易主机,现在也调整为无效申报,此项为深市向沪市靠拢,同时与现行债券交易规则保持一致。

二、两个强化,强化交易监管和严控炒作;强化风险提示和信息披露。

1、明确可转债交易异常波动、严重异常波动情形及相关监管措施。交易所可根据可转债异常波动程度和监管需要,要求上市公司披露异常波动公告、停牌核查或对可转债实施盘中强制停牌。

2、在可转债最后交易日的证券简称前增加“Z”标识,提醒投资者及时交易,切实保护投资者利益。

3、增加可转债交易信息披露,类似于股票“龙虎榜”,符合下面情形的可转债披露前五大营业部或者交易单元名称和买入卖出信息。

具体情形有:可转债上市首日都上榜。非上市首日的当日收盘价涨跌幅达到±15%的前五只可转债,当日价格振幅达到 30%的前五只可转债;连续三个交易日内日收盘价涨跌幅偏离值累计达到± 30%的(第二十一条)。

4、对于严重异常波动,交易所公布严重异常波动期间的投资者分类交易统计等信息。

具体情形有:连续十个交易日内三次出现第二十一条规定的同向异常波动情形;连续十个交易日内日收盘价涨跌幅偏离值累计达到 +100%(-50%);连续三十个交易日内日收盘价涨跌幅偏离值累计达到 +200%(-70%)。

同日沪深交易所还发布《上海证券交易所上市公司自律监管指引第12号——可转换公司债券》和《深圳证券交易所上市公司自律监管指引第15号——可转换公司债券》。内容重点是稳定投资者交易预期,减少价格大幅波动。

1、增加赎回条件和下修转股价条件触发前后的信息披露要求。预计可能触发赎回或者下修转股价,在条件触发日5个交易日前至少发布一次风险提示公告,满足触发条件当日召开董事会审议决定是否行使赎回权,并在次一交易日开市前发布公告。

2、上市公司不行使赎回权的,在未来至少3个月内不得再行使赎回权。

三、讲下沪深交易所可转债交易规则最大的不同,就是最后三分钟的交易规则和收盘价产生方式不同。

可转债上市首日涨跌度达到30%会停牌至14:57分,上海14:57分后进入连续匹配成交直至15点收盘,而深圳则是14:57和15::00两段集合竞价(最近成交价上下10%)。

上海可转债收盘价为匹配成交方式下当日该债券最后一笔交易(含)前一分钟所有交易的成交量加权平均价。

深圳可转债收盘价由集合匹配产生,收盘集合匹配没有交易的则同上海交易所规则,按照当日该债券最后一笔交易(含)前一分钟所有交易的成交量加权平均价。

四、最后再补充几个事

****1、自2022年8月1日起,上海交易所对可转债现券交易经手费由按成交金额的百万分之一双向收取、调整为按成交金额的十万分之四双向收取。收费向深交所靠拢,两者保持一致了。这个费用是交易所向券商收取,也就是券商提供服务的最低成本。后面互联网开户对沪市可转债的收费肯定要调整,沪市百万分之几的费率肯定不会有了,十万分之五起步。

2、可转债交易或者转让采用全价(包含利息)进行申报,而债券交易则是按照净价(不含利息)进行申报。可交换债券也是净价,交易规则同债券,交易时间也同债券,收盘是15:30。

用表格归纳总结下:

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号