首先看看发行SWAN的Amplify基金公司主页关于SWAN的简介和其持仓情况:

简介说90%配置美国国债,10%配置SPY的in the money LEAPS,也就是标普500的远月实值期权。

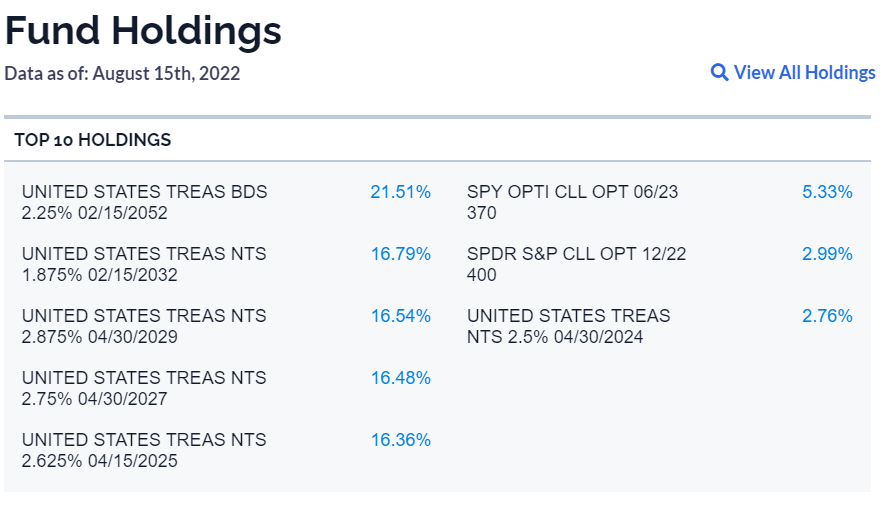

实际持仓还是比较简单的,6种美债+2种LEAPS,其中期权占比8.32%。

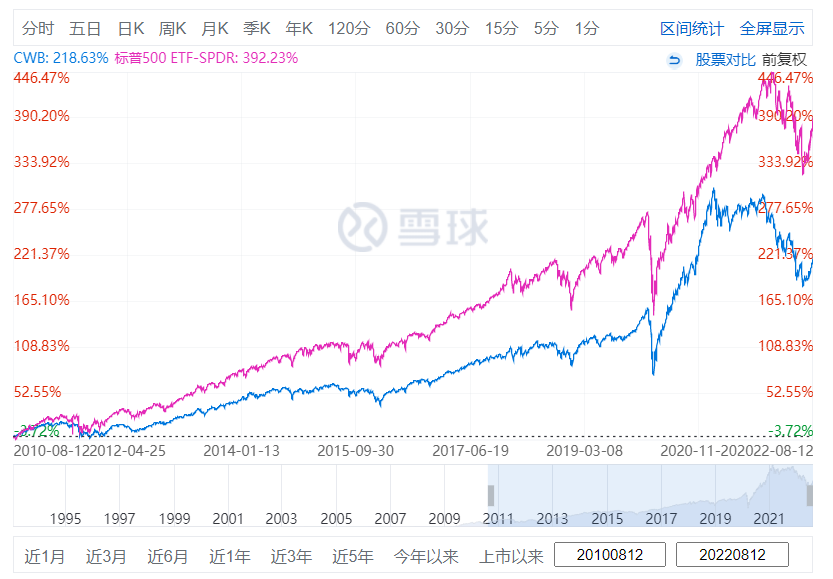

正好某球有SWAN的走势图,我们先看SWAN成立以来(2018年11月6日)和SPY(SP500的ETF)的对比:

SWAN落后了SPY一倍以上,特别是2021年底往后,SWAN收益率大幅下降。关注过海外债市的朋友应该知道原因,今年是比较罕见的美债大熊市,SWAN的持仓的90%美债受到重创。不得不说,这样的表现配上SWAN这个名字是够讽刺的。

很多人提出9债部分可以配置更加安全的资产,比如货基一类的,不会有如此巨大的回撤。公平起见,我们把这段债市大熊市忽略,看看两者的表现(截止到2021年11月5日):

可以看到,SWAN确实复制了SPY约7成涨幅,80% vs 54%,并且在3月份受疫情影响全球股市暴跌之际,SWAN的回撤幅度大约只有SPY的三分之一,40% vs 13%,且始终保持在正收益。

综上,9债1购可以平滑收益曲线,但无法创造超额收益,而9债部分的风险必须要重视。

补充:关于SWANXT指数的编制规则

SWAN基金追踪的指数叫做SWANXT,它的规则还是比较复杂的,英文好的朋友可以阅读原文链接:

https://snetworkglobalindexes.com/presentation/Files/swanxt-rule-book.pdf

我这里挑重点翻译一下:

国债(90%仓位)两个部分:

a,占比95%的核心持仓 = 3,5,7,10,30年美国国债其中3,5,7,10年等权持有,30年的权重用来调节整体持仓的久期,使其表现吻合10年期国债。

b,占比5%的交易仓位,当整体国债仓位久期偏离10年期国债正负0.5年时,用这部分仓位做再平衡,使得整体国债仓位满足10年期。

期权部分(10%仓位):

5%持有6月Delta = 0.7的认购期权,存续期至少1年。

5%持有12月Delta = 0.7的认购期权,存续期至少1年。

如果没有delta = 0.7的期权,则买入最进阶且大于0.7的认购期权。

再平衡:

每年6月和12月两次再平衡,6月平仓6月的认购期权,12月的不动,同理12月平仓12月的认购期权,6月的不动。平仓期权收益计入债券仓位后,再根据按照5%的比例从新买入新的认购期权。

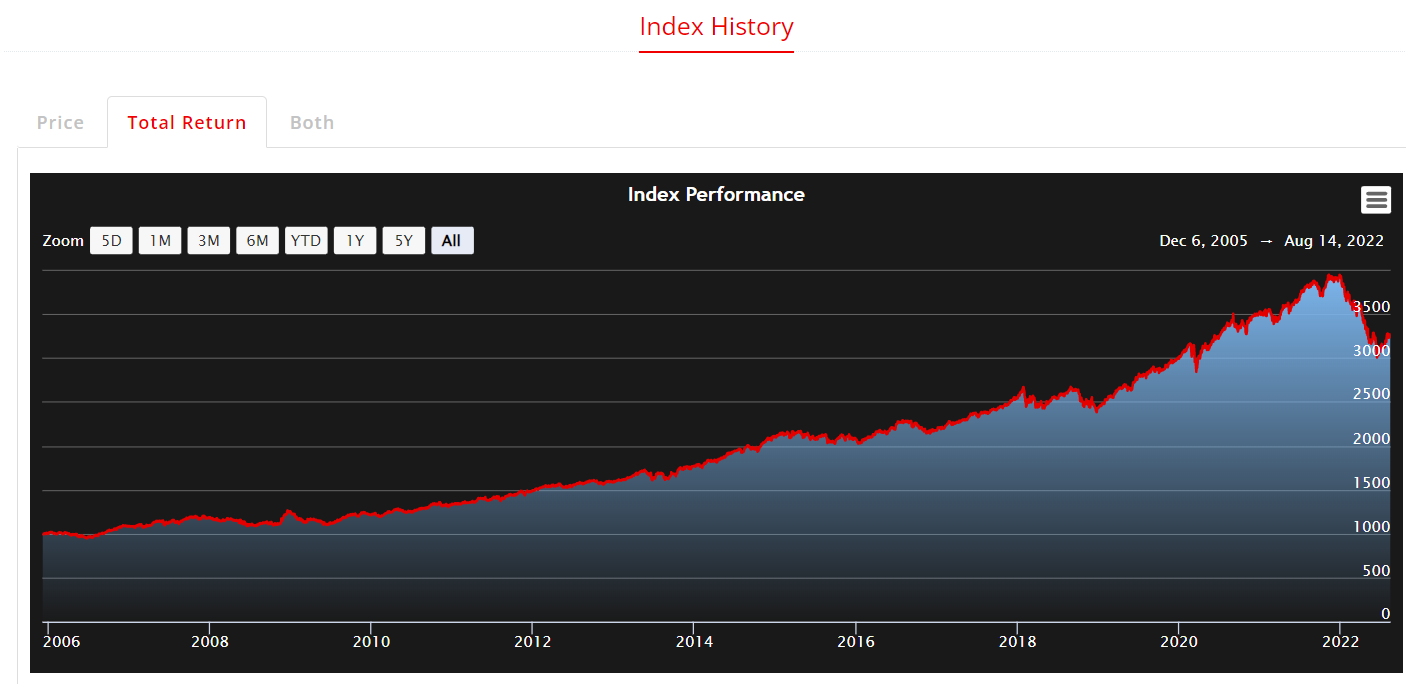

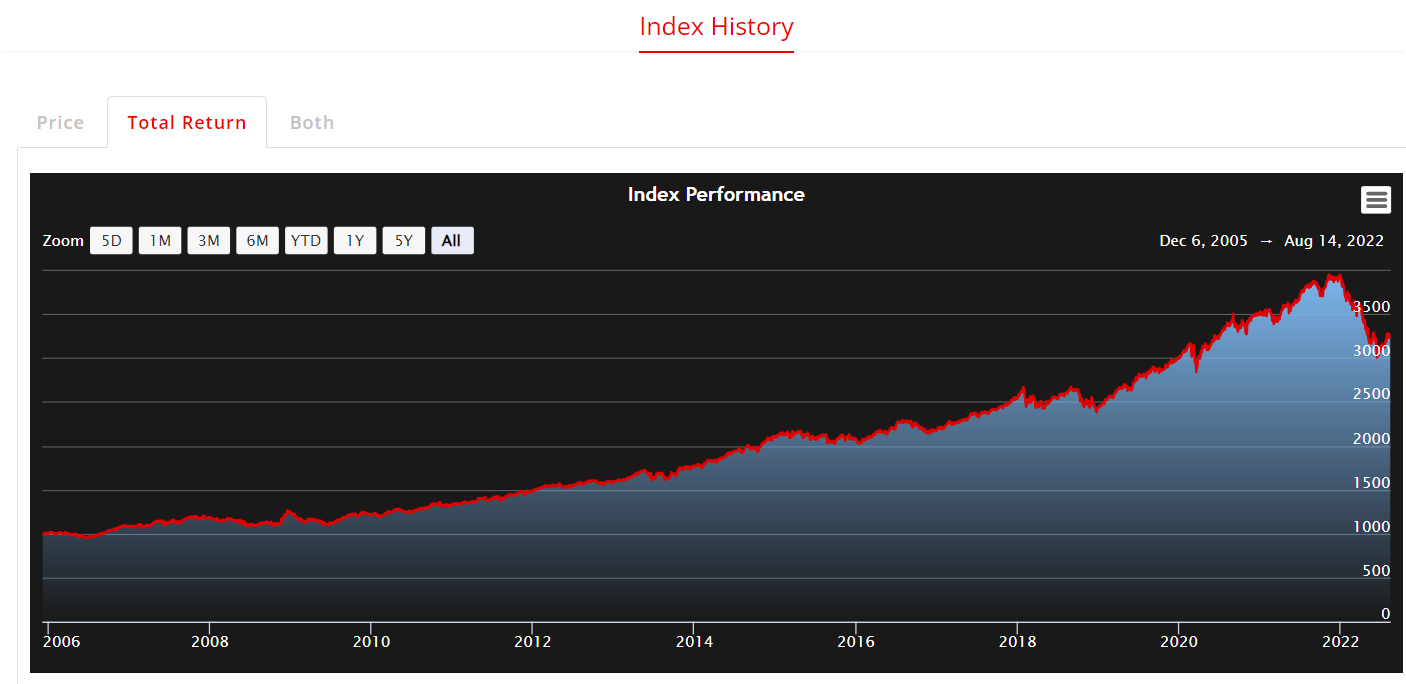

指数成立以来表现:

2005年12月6日起始点位1000点,截止到2022年8月14日收于3274点。

赞同来自: 风收益险 、genamax 、neptunus 、bondyyang 、飞犇 、更多 »

我先举例说说下面提到的零杠杆。现在中证1000是7300点,如果有73万,买深度实值认购合约数量,一张就是零杠杆,资金比例大约是7债1购,两张就是一倍杠杆。上了大杠杆的九债一购无预测的躺平去搞,如果遇到数月指数连续下跌,然后不减张数的不断去买购,资金很可能提前比指数归零。

大家也发现了,指数暴涨时购跟不上指数,那是因为时间价值跟不上指数的涨幅,很可能由正变负或者由负变得更负,拖累了购整体价格的上涨,同理,指数大跌时,时间价值也不随指数大跌,反而大概率会变大,造成购并没有像指数跌那么多。

但是,只要持有购到交割日的上午,购的时间价值必然归零,而购的内在价值变化仅由指数涨跌决定,跟合约到不到期无关。

当指数上涨时,零杠杆的九债一购跑不赢指数,但是随着合约到期日的临近,跑不赢的程度在缩小。

当指数下跌时,零杠杆的九债一购跑赢指数,但是随着合约到期日的临近,跑赢的程度在缩小。

显而易见,只有指数下跌对零杠杆的九债一购跑赢指数才有利。但是长期看,净值想跑赢指数,还有一个条件就是,债端收益要大于购端时间价值的损耗。

所以,躺平、无预测去长期做九债一购,虽然是零杠杆了,但仍有跑不赢指数的风险,那就是,债端收益覆盖不了购端时间价值的损耗,这种损失虽然微小的但是长期累积的,累积下来很可能大幅跑输指数,尤其是零杠杆长期搞标普这种慢牛的九债一购,时间价值损耗就严重拖累跑赢指数的表现,反而A股经常暴涨暴跌,更加适合,当然这是后视镜的看法,不做推荐,仅供参考。

DrChase - 可以少赚,但求不赔。

赞同来自: skyblue777 、neptunus 、风收益险 、xineric 、ejgnejf更多 »

我认为这里存在一些优化空间,我先抛砖引玉一下,期待各位高手的回复。

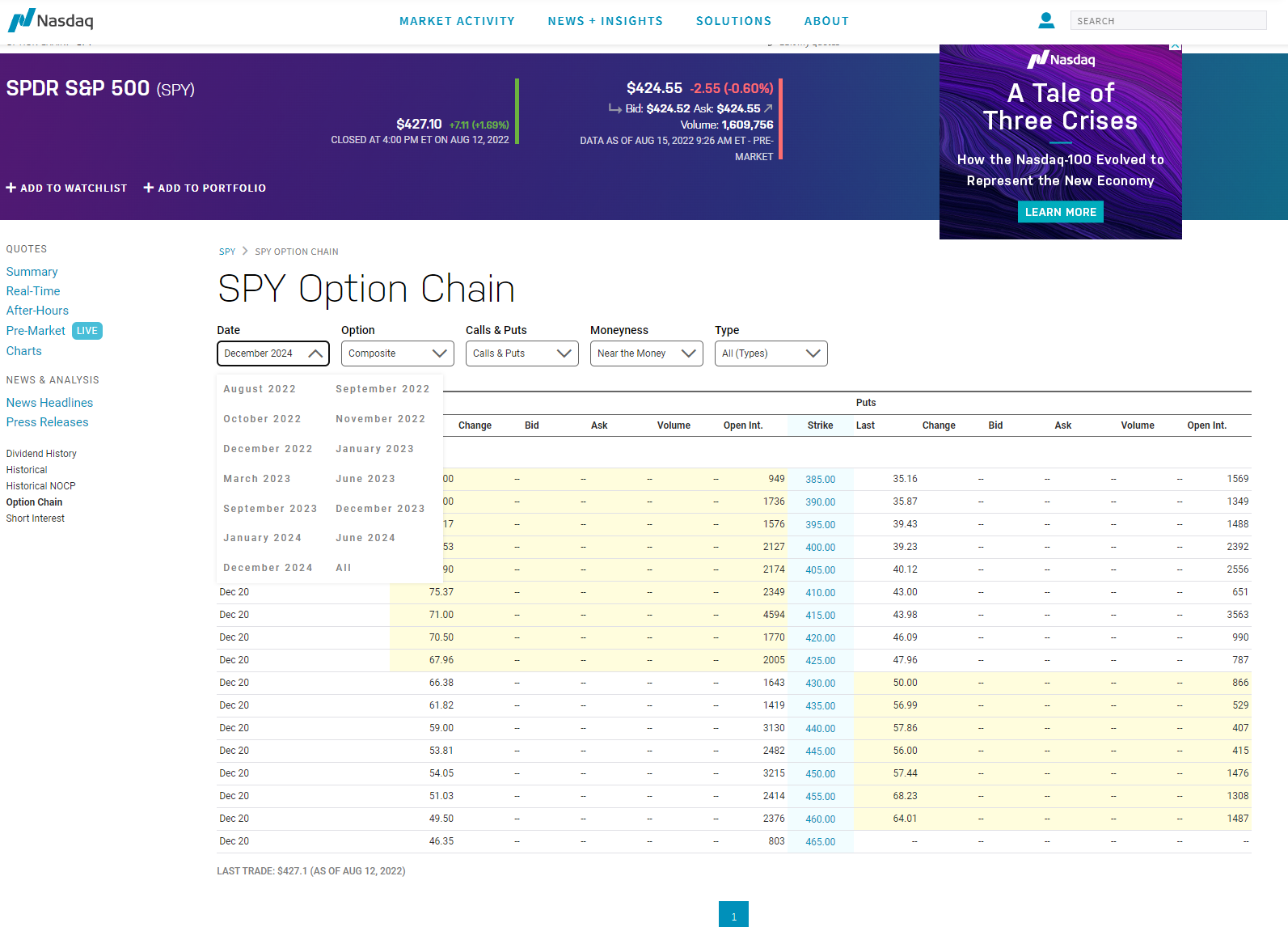

1,合约长度

目前我在NASDAQ看到最远月的SPY LEAPS是24年12月的,将时间价值的损耗平摊到每天的话,越是远月的合约,日均的时间损耗越低,对于SWAN来说,时间损耗可以说是一个成本项,那么通过持有长度更长的合约可以减少该项的成本支出。

2,时间价值衰减曲线

我们知道根据期权的时间价值衰减曲线,临近到期时间价值衰减的越快,按照SWAN基金的调仓规则,每次等期权快到期才平仓,基本上剩不下什么时间价值了。因此,我们可以根据第一点持有2年以上的LEAPS合约,然后每半年再平衡,在合约剩余时间不足6个月时平仓再滚动买入新的合约。

3,再平衡的节点

显然每年6月和12月两次再平衡过于死板了,特别对于认购期权,不及时止盈是很容易把盈利回吐的,因此我认为采用根据仓位偏离度进行不定时再平衡具有提高整体收益的可能性。

以上只是脑测,如果有高手可以做回测的话,期望分享出来供大家参考。

DrChase - 可以少赚,但求不赔。

赞同来自: neptunus 、风收益险 、shakdockcn 、朝阳南街 、chineseumi 、 、 、更多 »

SWAN基金追踪的指数叫做SWANXT,它的规则还是比较复杂的,英文好的朋友可以阅读原文链接:

https://snetworkglobalindexes.com/presentation/Files/swanxt-rule-book.pdf

我这里挑重点翻译一下:

国债(90%仓位)两个部分:

a,占比95%的核心持仓 = 3,5,7,10,30年美国国债其中3,5,7,10年等权持有,30年的权重用来调节整体持仓的久期,使其表现吻合10年期国债。

b,占比5%的交易仓位,当整体国债仓位久期偏离10年期国债正负0.5年时,用这部分仓位做再平衡,使得整体国债仓位满足10年期。

期权部分(10%仓位):

5%持有6月Delta = 0.7的认购期权,存续期至少1年。

5%持有12月Delta = 0.7的认购期权,存续期至少1年。

如果没有delta = 0.7的期权,则买入最进阶且大于0.7的认购期权。

再平衡:

每年6月和12月两次再平衡,6月平仓6月的认购期权,12月的不动,同理12月平仓12月的认购期权,6月的不动。平仓期权收益计入债券仓位后,再根据按照5%的比例从新买入新的认购期权。

指数成立以来表现:

2005年12月6日起始点位1000点,截止到2022年8月14日收于3274点。

账户已注销 - 过去发生的频率不代表未来发生的概率。

赞同来自: 风收益险 、bohaoist 、jadepan 、neptunus 、maggie2007 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

我记得我说过几次了,也不知道是论坛发言还是公众号文章,特地来再补充下,9债1购是风控理念,主要并不是为了超额。

没超额是正常的。

9债1购近似9债加上有成本的7股。

转债是现成的类9债1购的资产。

美股也有个转债etf,近12年来涨幅不到标普的70%:

风控理念有什么用呢?

核心是引出理解不会爆的杠杆,即投变。

比如俄罗斯指数,今年腰斩,但9债1购最多损失10%,这是风控优势。

市场上流行学巴菲特,我也学,但我学的是巴菲特的杠杆。

大家测算的巴老的杠杆是1.4X-1.7X之间。

理想情况是保险低息甚至负息浮存金,但我拿不到,我相信大部分人也拿不到。

虽然9债1购没超额,但结合稳增变整体会有一个动态杠杆。

通过这个不会爆的杠杆,拟合一个起步1.2X的杠杆是可以又快又安全的累计财富的。

我觉得看单美股意义也不大,世界第一强国只有一个,参考性有限。

虽然我引用的是SWAN,但我自己没买SWAN。

我自己始终不喜欢宽基指数,我用的是DRSK这种思想的,自己去搞个股期权。

就先这样,吃午饭。

赞同来自: 流沙少帅 、阿邦查 、xineric 、DrChase

首先九债一购,肯定是好的策略结构,对抓大机会有很好的优势。

SWAN基金相对于个人自己建九债一购,其实相对限制了策略的发挥(类似于买可转债基金不如自己摊大饼,限制太大),债市熊市极大的影响了2021以后的表现。之前有帖子讨论过,九债一购其实可以做的很灵活,债和购部分都可以变通,基本思想是风险分散两端的资产结构,不要被条条框框限制了。比如债和购的比例,比如债逢低可以换成转债,甚至股市极度低估的时候把300etf也当成永续债看待(相当于上了不小的杠杆),再比如购的部分近远期和虚实值的选择,极度高估的时候可以换成沽,等等,都可以比SWAN更灵活,可以抵消债市的影响。

当然实操层面要求很高,需要对大环境有准确的判断。总之,期权为基础的九债一购是把重剑,对投资者自己的能力要求很高,用的好应该大有收获的。

chineseumi

- 中国海 · 全栈基金经理

- 中国海 · 全栈基金经理

赞同来自: 柚子不好哭

说到这个心理,最近颇有体会。我这个月初开了对冲的空单,本来还说直接躺平了。结果没想到心态居然还没裸多的时候好,老是想着做空有贴水成本,指数又长期缓慢向上,摊下来一年成本大概可能有13%,5年下来对冲成本不可估量,这么一想每天焦虑的一批。上周五终于忍不住把空单都平了。今天终于舒服了。德州扑克的单桌,两方全下后,一方领先,领先这方马上就有个灵魂拷问的问题,要不要买保险。理性人肯定是不买的,但当赔率很高(少数几张outs)时很多人都会去买。

我想起我玩21点的经历,当起手拿到blackjack,庄家又是A的时候,长期最佳策略并不是要even money落袋...

九债一购,如果不调平衡,就不是股债平衡,而是下注时刻买保险的命题。(这个可能是少有的期权能干,而期货干不了的事情?)我有时也会买,如果成本不高的话,但下跌发生后,什么时候索赔又涉及到一个择时的问题,很麻烦。这个问题我也没有很好的答案。一个方法是跌到心理层面舒服了,不担心风险了就可以不带保险了?但这个也太主观了~~

按行为金融的理论,涉及到情绪偏差,比如损失厌恶(Loss Aversion),不像其他错误可以纠正,这个就只能适应。总的来说就是花钱买个心安,没必要和自己较劲吧!

dhhlys - 积重而返

赞同来自: chineseumi 、xineric

我觉得有用的,用处不是在于多赚钱,准确的说不是在为投资者多赚钱。比如个人这么做,效果是满足心理上的要求,对于追求收益最大化这一单一目标的理性投资者个体没有太作用。作为一个基金,面对各种类型的投资者,本质上是个服务业,满足更多客户的心理需求,能为他们带来更多的规模和收益,所以对于基金公司来说能多赚钱。看了周末大家的讨论,有人总结的很好。九债一购,特别是购相对整体资金不带杠杆时,就是把股债平衡取了个...说到这个心理,最近颇有体会。我这个月初开了对冲的空单,本来还说直接躺平了。结果没想到心态居然还没裸多的时候好,老是想着做空有贴水成本,指数又长期缓慢向上,摊下来一年成本大概可能有13%,5年下来对冲成本不可估量,这么一想每天焦虑的一批。上周五终于忍不住把空单都平了。今天终于舒服了。

我想起我玩21点的经历,当起手拿到blackjack,庄家又是A的时候,长期最佳策略并不是要even money落袋为安,而是看庄家底牌。

赞同来自: tsyy33 、dhhlys 、jadepan 、流沙少帅 、adodo 、 、 、 、 、 、 、更多 »

这也让我重新认识到股债平衡或九债一购策略的出发点,就是在于大类资产之间的再平衡(轮动),其本质不在于跑赢指数,而是在于平滑收益曲线。对于我国这种波动贼大的市场而言,再平衡可以明显做出超额收益,九债一购或许跑不赢指数,但是加大权益的配比,来几次大波,长期而言收益就很可观了。目前国内没有资本利得税,因此用衍生工具明显强于正股/etf,衍生品结余的保证金理财也是咱收益增强的重要一环。

chineseumi

- 中国海 · 全栈基金经理

- 中国海 · 全栈基金经理

赞同来自: 宿不移 、Loadstarr 、泛舟Rain 、jackymin001 、xineric更多 »

我一直觉得什么花头都没用,就资产配置yyds。我觉得有用的,用处不是在于多赚钱,准确的说不是在为投资者多赚钱。比如个人这么做,效果是满足心理上的要求,对于追求收益最大化这一单一目标的理性投资者个体没有太作用。

作为一个基金,面对各种类型的投资者,本质上是个服务业,满足更多客户的心理需求,能为他们带来更多的规模和收益,所以对于基金公司来说能多赚钱。

看了周末大家的讨论,有人总结的很好。九债一购,特别是购相对整体资金不带杠杆时,就是把股债平衡取了个新名字

关于国债部分,基金对于久期有没有规定?应该说,fed加息,对于短债也有影响,但下跌幅度肯定比长债小。

个人在国内模拟,九债部分还是大行理财,大额存单,或者像富二代那样的短期套利。

Loadstarr - Be disciplined and calm.

这里应该是落后50%。

另外最近十几年是美股波澜壮阔的慢牛段,其实挺罕见的,我也不知道为什么其他年轻的朋友感觉美股历史上都是最近几十年这种长牛走法。实际上回头看,美股以前1950~1990年代熊市真不少,只是时间上比较短而已,大多一年左右就结束了。熊市比较多的年代,1968年的牛市顶端到1982年的熊市底端,标普的点数一点没涨。

所以从这个角度说的话,SWAN基金现在还是太年轻了,没有经历过美股真正的风浪。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号