1,网格的本质和期权

之前论坛有过一贴名为:网格的本质是期权双卖,我对此观点并不认同,我认为网格的本质是卖沽。

下面我将用实例说明:

以300ETF为例,假设当前股价 = 4.0元,根据传统网格策略,我们建立50000股底仓,股价每上涨0.1元,卖出10000股,每下跌0.1元,买入10000股,最多持仓100000股。由此可知,当股价=4.5元时,我们空仓,股价=3.5元时,我们满仓。

那么如何用期权复现这个网格策略呢?非常简单:

当股价=4.0时,我们分别卖出4100沽,4200沽,4300沽,4400沽和4500沽各一张。这相当于建立了50000股底仓,当股价跌到3.9元时,我们多卖出一张4000沽,直到股价跌倒3.5元,我们又卖出了3600沽,3700沽,3800沽,3900沽,相当于满仓持有100000股。

这样做比传统网格的优势在于卖沽附赠的时间价值以及由于卖沽杠杆而闲置资金的理财收益。

但这些优势并非没有代价,因为卖沽由实转虚的过程中,时间价值是增加的,因此在距离合约到期还比较久的情况下,股价已经上涨到平值,此时该卖沽合约赚的会比持有10000股现货少(更直观的说法就是卖沽delta不为1),此时我们要面临是否应该平仓的艰难抉择。

我们知道期权卖方是做空波动率的,而传统网格是做多波动率的,从这个角度说,以期权卖方代替网格在波动率方面总有一边是吃亏的。

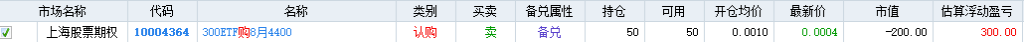

根据平价公式,卖沽 = 现货 + 卖购,因此网格也可以采用备兑的形式复现。方法也非常简单,买入现货的同时,卖出虚一档认购。

2,指数估值和网格中枢

对于网格策略来说,确定中枢是很重要的事情,因为中枢可以决定合适的建仓时机以及仓位。

确定网格中枢就是寻找指数估值的中间点,在这里我选用PB的均值,实际上用PE,股息率,风险溢价等等估值指标都是可以的,因为我们算出来的指数范围永远不可能和实际走势一致,所以我这里就选一个最容易算的,用其他指标效果也类似。重点是你需要一张模糊的“地图”标出指数大致的波动范围。

根据韭圈儿的数据:近5年沪深300指数PB范围 = 1.2 ~ 1.9,均值 = 1.53,毛估估指数的范围是3450 ~ 5500,可以以此作为网格捕捉的范围。

当沪深300指数的PB=1.5时(约为4300点),持有50%的现货仓位。仓位20等分,每份 = 总资金的5%,每5%对应100点的指数波动,可以覆盖约2000点指数点的范围。

需要特别注意的是:指数的PB估值是动态的:下图胜过千言万语。

PB高估极值逐年降低,A股早期牛市估值给的太高,导致指数高点十几年都没什么突破,这种不理性的高估以后应该不会重复。

PB低估极值保持在1.2左右,但指数底部点位逐年抬升,理论上指数的净资产应该随着成分公司经营不断积累,因此同样的1.2PB对应的指数点位也要逐年抬升。

网格应该每年从新修正一次估值中枢,以符合指数底部抬升之规律

3,网格收益的增强思路

首先是利用认购期权的高杠杆,释放出更多的资金。我们知道认购期权杠杆的代价是时间价值,而构建牛市价差可以解决时间价值损耗的同时,设定好网格卖出的价格。

之前论坛有过一贴名为:网格的本质是期权双卖,我对此观点并不认同,我认为网格的本质是卖沽。

下面我将用实例说明:

以300ETF为例,假设当前股价 = 4.0元,根据传统网格策略,我们建立50000股底仓,股价每上涨0.1元,卖出10000股,每下跌0.1元,买入10000股,最多持仓100000股。由此可知,当股价=4.5元时,我们空仓,股价=3.5元时,我们满仓。

那么如何用期权复现这个网格策略呢?非常简单:

当股价=4.0时,我们分别卖出4100沽,4200沽,4300沽,4400沽和4500沽各一张。这相当于建立了50000股底仓,当股价跌到3.9元时,我们多卖出一张4000沽,直到股价跌倒3.5元,我们又卖出了3600沽,3700沽,3800沽,3900沽,相当于满仓持有100000股。

这样做比传统网格的优势在于卖沽附赠的时间价值以及由于卖沽杠杆而闲置资金的理财收益。

但这些优势并非没有代价,因为卖沽由实转虚的过程中,时间价值是增加的,因此在距离合约到期还比较久的情况下,股价已经上涨到平值,此时该卖沽合约赚的会比持有10000股现货少(更直观的说法就是卖沽delta不为1),此时我们要面临是否应该平仓的艰难抉择。

我们知道期权卖方是做空波动率的,而传统网格是做多波动率的,从这个角度说,以期权卖方代替网格在波动率方面总有一边是吃亏的。

根据平价公式,卖沽 = 现货 + 卖购,因此网格也可以采用备兑的形式复现。方法也非常简单,买入现货的同时,卖出虚一档认购。

2,指数估值和网格中枢

对于网格策略来说,确定中枢是很重要的事情,因为中枢可以决定合适的建仓时机以及仓位。

确定网格中枢就是寻找指数估值的中间点,在这里我选用PB的均值,实际上用PE,股息率,风险溢价等等估值指标都是可以的,因为我们算出来的指数范围永远不可能和实际走势一致,所以我这里就选一个最容易算的,用其他指标效果也类似。重点是你需要一张模糊的“地图”标出指数大致的波动范围。

根据韭圈儿的数据:近5年沪深300指数PB范围 = 1.2 ~ 1.9,均值 = 1.53,毛估估指数的范围是3450 ~ 5500,可以以此作为网格捕捉的范围。

当沪深300指数的PB=1.5时(约为4300点),持有50%的现货仓位。仓位20等分,每份 = 总资金的5%,每5%对应100点的指数波动,可以覆盖约2000点指数点的范围。

需要特别注意的是:指数的PB估值是动态的:下图胜过千言万语。

PB高估极值逐年降低,A股早期牛市估值给的太高,导致指数高点十几年都没什么突破,这种不理性的高估以后应该不会重复。

PB低估极值保持在1.2左右,但指数底部点位逐年抬升,理论上指数的净资产应该随着成分公司经营不断积累,因此同样的1.2PB对应的指数点位也要逐年抬升。

网格应该每年从新修正一次估值中枢,以符合指数底部抬升之规律

3,网格收益的增强思路

首先是利用认购期权的高杠杆,释放出更多的资金。我们知道认购期权杠杆的代价是时间价值,而构建牛市价差可以解决时间价值损耗的同时,设定好网格卖出的价格。

0

fireflyming

- 保持谦卑,向往自由。

- 保持谦卑,向往自由。

@DrChase

更新一下实盘情况:超额收益是来自 卖沽的权利金收入吗?如果是卖沽,昨天会不会被行权,相当于加仓?

300ETF收益率 -2.19%

实盘收益率 -1.08%

超额收益 1.12%

目前持仓 = 现货 + 卖宽跨,网格的买卖通过移仓实现,再多就不透露了。

0

@howtogetout

从4200到4300的获利是少于从4300到4200的亏损的,算上时间价值流失,震荡行情能挣钱么这个还就是震荡行情挣钱,挣得就是波动率与时间价值回归的钱,方向不是网格吗?这不就是期现组合,网格增强版

0

@银弹

我的思路是跟随指数只卖平值沽当前点位4200,早盘卖9月平值,收权利金900,相比较42000的接盘资金,收益率是2.1%1 上涨到4300,平4200,卖4300,收权利金XXX2下跌4200以下,持有到期,接盘4200,跌倒4100,卖开4100,收xxx跟随指数,只卖平值沽,收取最大权利金从4200到4300的获利是少于从4300到4200的亏损的,算上时间价值流失,震荡行情能挣钱么

2

@DrChase

@burnd 正好我借着你的提问梳理一下思路:目前因为成本是4.238,现在第一个卖购档是4300,第一个卖沽档是4200。那么9月跌破4200的话,接货后现货仓位从50%变为55%,此时第一个卖购仓位变成4200。假设10月股价涨回4200以上时,相当于把4200接的5%仓位原价出掉,但赚了两个月的时间价值。如果要吃价差的话,需要跳过4200这一档,如果后市上涨吃价差更优,如果横盘或下跌,吃时...楼主,下跌买入后挂卖购如果不跳档,下跌后买入的相当于只吃时间了吧,上涨后备兑卖出了如果也挂同价位卖沽,也一样。那如果股价回到原点,股价波动一点没吃到,只吃到时间了。似乎不“网格”。

1

DrChase - 可以少赚,但求不赔。

赞同来自: xineric

@Aspirin

这个问题我也思考过,你说的是传统网格,可以捕捉所有波动,没有回测的支持我也很难讲哪个策略更好。

我脑测一下:

单边涨或者跌的月份,这两种网格区别不大,期权网格多收一点时间价值,买入现货的价格都一样。

长上影线:现在股价 = 4.1,先涨10%到4.51,再跌回原价。

假设:我们持仓成本 = 4.0元,共持有500股。

期权网格没有成交,仅收时间价值,持仓股数不变,成本略降。

现货网格上涨过程中会在4.1,4.2,4.3,4.4,4.5分别卖出5次,下跌过程中会在4.4,4.3,4.2,4.1分别买入4次。

假设每格对应100股,那么上涨卖出获利 = (4.1-4.0)x 100 + (4.2-4.0)x100 + (4.3-4.0)x 100 + (4.4 - 4.0)x 100 + (4.5 - 4.0)x 100 = 150元

卖出金额 = 4.1 x 100 + 4.2 x 100 + 4.3 x 100 + 4.4 x 100 + 4.5 x 100 = 2150元

下跌后买入的成本 = 4.4 x 100 + 4.3 x 100 + 4.2 x 100 + 4.1 x 100 = 1700元

平均成本 = (4.4 + 4.3 + 4.2 + 4.1)/4 = 4.25元,股数=400股。

如果我的计算没错,那么传统网格以丢掉部分仓位以及更高的持仓成本为代价兑现了部分利润。

而长下影线的情况,即股价下跌10%又涨回来,我脑测应该是传统网格盈利更好,因为它有一个加仓的动作在。

这个问题我也思考过,你说的是传统网格,可以捕捉所有波动,没有回测的支持我也很难讲哪个策略更好。

我脑测一下:

单边涨或者跌的月份,这两种网格区别不大,期权网格多收一点时间价值,买入现货的价格都一样。

长上影线:现在股价 = 4.1,先涨10%到4.51,再跌回原价。

假设:我们持仓成本 = 4.0元,共持有500股。

期权网格没有成交,仅收时间价值,持仓股数不变,成本略降。

现货网格上涨过程中会在4.1,4.2,4.3,4.4,4.5分别卖出5次,下跌过程中会在4.4,4.3,4.2,4.1分别买入4次。

假设每格对应100股,那么上涨卖出获利 = (4.1-4.0)x 100 + (4.2-4.0)x100 + (4.3-4.0)x 100 + (4.4 - 4.0)x 100 + (4.5 - 4.0)x 100 = 150元

卖出金额 = 4.1 x 100 + 4.2 x 100 + 4.3 x 100 + 4.4 x 100 + 4.5 x 100 = 2150元

下跌后买入的成本 = 4.4 x 100 + 4.3 x 100 + 4.2 x 100 + 4.1 x 100 = 1700元

平均成本 = (4.4 + 4.3 + 4.2 + 4.1)/4 = 4.25元,股数=400股。

如果我的计算没错,那么传统网格以丢掉部分仓位以及更高的持仓成本为代价兑现了部分利润。

而长下影线的情况,即股价下跌10%又涨回来,我脑测应该是传统网格盈利更好,因为它有一个加仓的动作在。

3

@又打新又炒股

说穿了,就这么简单。更何况股票网格可能失去仓位,你期权网格未必失去仓位。

很想详细听听关于期权网格方法的全面系统性介绍。我们普通人毫无预测涨跌能力,因此实践多年后,发现网格是我惟一能赚钱的策略。以前只知道买一个期权,然后用更高价卖掉,是期权网格,上个月突然意识到期权双卖实质上完全等同于网格。现在我正在实践楼主说的这个策略,在不同的多个行权价分别按比例卖购和卖沽。老弟,你已经给出结论了,还需要别人的指导吗?有一部电视剧名称《小舍得》,理解了舍就可以得。网格交易就是从一开始放弃了单边牛市的幻想,结果可能反而获得持续的复合增长。

说穿了,就这么简单。更何况股票网格可能失去仓位,你期权网格未必失去仓位。

7

DrChase - 可以少赚,但求不赔。

赞同来自: 唐人 、winqueen 、songshubaba 、milan16 、whinbunlee 、 、更多 »

300ETF底仓建仓完成,成本4.238,合计1200000股,仓位=50%。

5

5

赞同来自: 九月森林 、whinbunlee 、accumulator 、雷神2019 、DrChase更多 »

PLUS这个词很贴切!

网格的弊端众所周知,比如效率低,比如破网会降低收益或者增加风险。但是用衍生杠杆工具就突破了这些认知障碍。

楼主不要骄傲哦:)这个方法在我那里有“数不清”的网友已经执行N年啦。

网格的弊端众所周知,比如效率低,比如破网会降低收益或者增加风险。但是用衍生杠杆工具就突破了这些认知障碍。

楼主不要骄傲哦:)这个方法在我那里有“数不清”的网友已经执行N年啦。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号