万物云:

基本概况:

基石占比37.26%。

公司简介:

万物云是中国领先的物业管理服务提供商,成立至今已有32年。

根据弗若斯特沙利文的资料,按基础物业管理服务收入计,2021年该公司在中国物业管理服务市场中排名第一,占有4.28%的市场份额。

依托于品牌优势和服务品质,业务范围已拓展至物业管理以外的业务。

成为了增长模式由社区、商企和城市空间业务体系协同驱动的领先服务提供商,为住宅社区、工作场所和公共建筑等多元化的物业以及覆盖业主、企业及其他机构客户的广泛客户群提供服务。

目前已开发AIoT及BPaaS解决方案,旨在使工作流程数字化、调用资源并提升公司所服务的空间的效率。

行业概况:

中国物业管理服务市场竞争激烈,而且高度分散,截至2021年末约有11万名参与者。

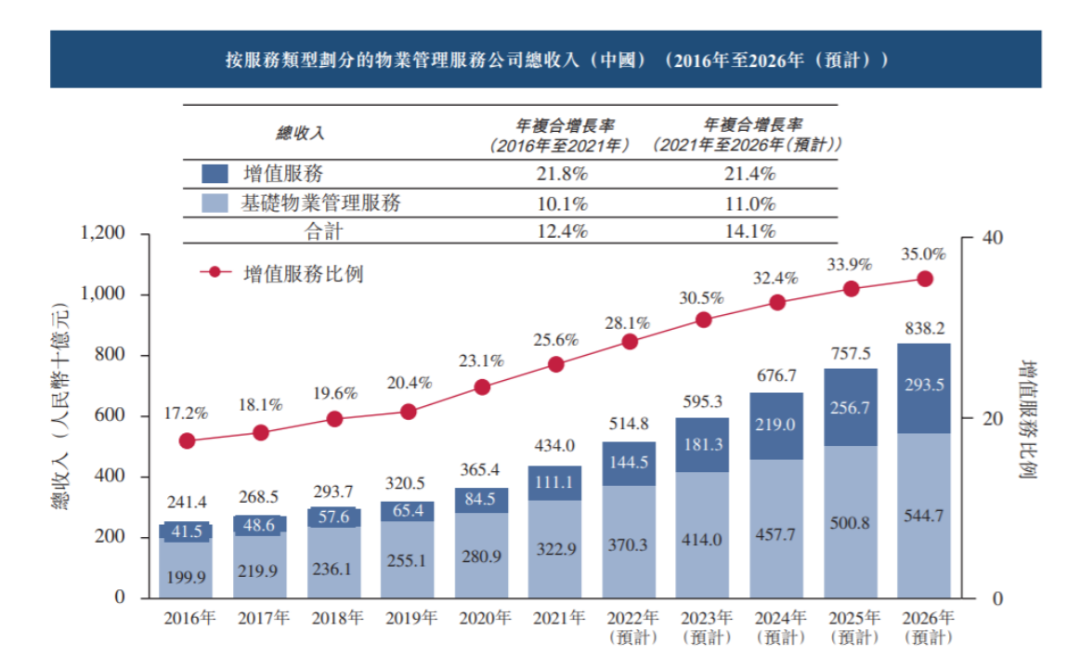

随著服务日渐多样化,所提供增值服务的总收入由2016年的人民币415亿元增长至2021年的人民币1111亿元,整体年复合增长率为21.8%,并预期于2026年达人民币2935亿元,2021年至2026年整体年复合增长率为21.4%。

2016年至2021年,增值服务占物业管理服务总收入的比例由17.2%增至25.6%,并预期于2026年达35.0%。

财务数据:

2019年-2021年,公司的收入分别为人民币139.273亿元、181.455亿元、237.045亿元。

同时收入由截至2021年前三个月的人民币47.476亿元增至2022年同样时间段的68.475亿元。

净利润由2019年的人民币10.403亿元增至2020年的人民币15.189亿元,并进一步增至2021年的17.143亿元。

由截至2021年前三个月的人民币2.874亿元增加10.9%至2022年同时间段的3.188亿元。

公司竞争优势:

1、拥有品牌势能;

2、万科集团是战略伙伴,双方相互助力、不断协同发展;

3、长期投入科技研发,拥有行业领先的科技能力;

4、“万物云街道”模式创造新的收入机会,实现规模经济。

风险因素:

1、未能维持增长及盈利能力;

2、业务的成功取决于整体经济及市场状况;

3、未必能够按计划或理想的进度或价格取得新服务合同;

4、目前收入的很大部分来自向万科集团开发或拥有的物业提供的服务;

5、物业开发商出现销售下滑或遭遇财务困难,可能会对公司业务及前景造成重大不利影响。

首次公开发售前投资:

自2017年,公司已进行数轮首次公开发售前投资,股东及公开发售前投资者从上市起禁售期12个月。

中签率预估:

公开发行总计1167.14万股,每手100股,公开发行总计116714手,当前超购 倍,假设 3000人申购,一手中签率100%。

综合评估:

万科物业作为行业龙头,公司的业绩发展都呈现较好趋势,但受近两年地产行业的集体暴雷,相关物业股上市表现都比较惨。

截至目前万科物业认购未足额,可以看出大家也都没太大兴趣。如果按下限定价,发行市盈率大概30倍左右。

回头看看当年的物业股,也就一两年的时间,真的是天差地别啊,估值怎么飞上去就又怎么打下来,现在华润物业pe也就30多,爸爸们不行了,儿子们也要夹着尾巴做人。

个人操作:放弃。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

基本概况:

基石占比37.26%。

公司简介:

万物云是中国领先的物业管理服务提供商,成立至今已有32年。

根据弗若斯特沙利文的资料,按基础物业管理服务收入计,2021年该公司在中国物业管理服务市场中排名第一,占有4.28%的市场份额。

依托于品牌优势和服务品质,业务范围已拓展至物业管理以外的业务。

成为了增长模式由社区、商企和城市空间业务体系协同驱动的领先服务提供商,为住宅社区、工作场所和公共建筑等多元化的物业以及覆盖业主、企业及其他机构客户的广泛客户群提供服务。

目前已开发AIoT及BPaaS解决方案,旨在使工作流程数字化、调用资源并提升公司所服务的空间的效率。

行业概况:

中国物业管理服务市场竞争激烈,而且高度分散,截至2021年末约有11万名参与者。

随著服务日渐多样化,所提供增值服务的总收入由2016年的人民币415亿元增长至2021年的人民币1111亿元,整体年复合增长率为21.8%,并预期于2026年达人民币2935亿元,2021年至2026年整体年复合增长率为21.4%。

2016年至2021年,增值服务占物业管理服务总收入的比例由17.2%增至25.6%,并预期于2026年达35.0%。

财务数据:

2019年-2021年,公司的收入分别为人民币139.273亿元、181.455亿元、237.045亿元。

同时收入由截至2021年前三个月的人民币47.476亿元增至2022年同样时间段的68.475亿元。

净利润由2019年的人民币10.403亿元增至2020年的人民币15.189亿元,并进一步增至2021年的17.143亿元。

由截至2021年前三个月的人民币2.874亿元增加10.9%至2022年同时间段的3.188亿元。

公司竞争优势:

1、拥有品牌势能;

2、万科集团是战略伙伴,双方相互助力、不断协同发展;

3、长期投入科技研发,拥有行业领先的科技能力;

4、“万物云街道”模式创造新的收入机会,实现规模经济。

风险因素:

1、未能维持增长及盈利能力;

2、业务的成功取决于整体经济及市场状况;

3、未必能够按计划或理想的进度或价格取得新服务合同;

4、目前收入的很大部分来自向万科集团开发或拥有的物业提供的服务;

5、物业开发商出现销售下滑或遭遇财务困难,可能会对公司业务及前景造成重大不利影响。

首次公开发售前投资:

自2017年,公司已进行数轮首次公开发售前投资,股东及公开发售前投资者从上市起禁售期12个月。

中签率预估:

公开发行总计1167.14万股,每手100股,公开发行总计116714手,当前超购 倍,假设 3000人申购,一手中签率100%。

综合评估:

万科物业作为行业龙头,公司的业绩发展都呈现较好趋势,但受近两年地产行业的集体暴雷,相关物业股上市表现都比较惨。

截至目前万科物业认购未足额,可以看出大家也都没太大兴趣。如果按下限定价,发行市盈率大概30倍左右。

回头看看当年的物业股,也就一两年的时间,真的是天差地别啊,估值怎么飞上去就又怎么打下来,现在华润物业pe也就30多,爸爸们不行了,儿子们也要夹着尾巴做人。

个人操作:放弃。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号