股语有云:

长期来看,指数总是螺旋向上的。

这不仅仅只是一个美好的愿望,实际上,即使在波动率巨大的A股,这也是一个能够被检验的事实。当然,如同其他所有容易被大众记住的简单规律一样,指数长期螺旋向上这个事实,也是隐含了一系列前提条件的。其中最主要的几个前提如下:

指数需要是宽基指数,事实上,越宽越好。也就是说,指数成分股票的选择来源越广泛越好,同时成分股票之间的相关性越低越好。

螺旋向上的观察对象,必须是指数价格的阶段低点,不能是阶段高点。也就是说,必须在一轮牛市加熊市完全走完之后,再来观察最后走出来低点与上一轮熊市的低点之间的关系。

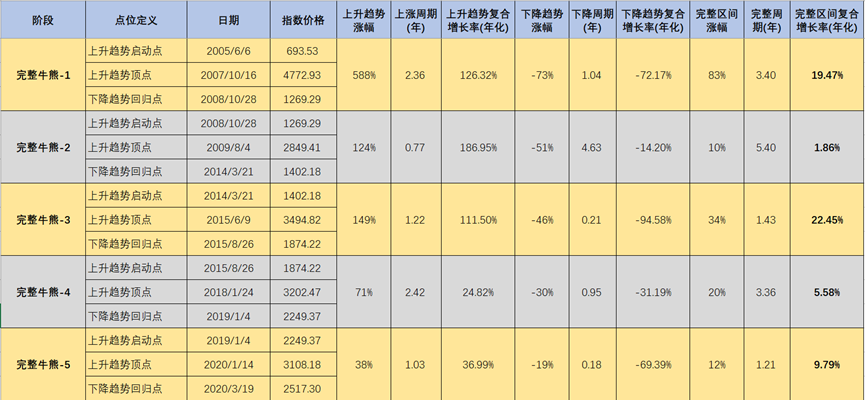

接下来以上证50指数为例,检验分析大周期视角下的牛熊演变,以及对指数目前所处位置给出基本的判断。

首先拉出指数的月K线,历史低点是2005年的693.53,历史高点是2007年的4772.93。2007年之后迄今为止都还没有再创出新高。如果只关注阶段高点,很容易得出50在2007之后的十几年里一直萎靡不振的结论。

但是如果我们把关注点转移到阶段低点上,情况就不一样了。按照时间顺序,十八年间,50指数的主要阶段低点依次如下:

通过数据和月K图,可以直观地发现,后一个低点总是比前一个低点的位置要高一些。并且,相邻的2个低点之间,正好是一轮完整的牛市上涨趋势加上一轮完整的熊市下跌趋势。因此,可以将2个低点之间的区间定义为一个完整牛熊周期。

只看数值的绝对大小,我们还无法了解各个完整牛熊周期的低点抬高速率。为此,再考虑各区间的时间长短,计算出单位时间(年化)的涨速。结果如下:

历史上的5轮完整牛熊中,低点抬高速率最高的2015年的“杠杆牛”,低点年化涨速达到了22.45%。不考虑目前这一轮(2020年3月19日之前),低点抬高速率最低的是2008到2014之间的“无感牛”(大多数人觉得一直是熊市,根本不存在牛市),期间低点年化涨速仅仅只有1.86%。

再看目前这一轮。自2020年3月19日2517.30开始,在本周之前,原本下一个低点还是2022年5月10日的2644.87。由此得到的低点年化涨速是2.33%,在历史排序中位列倒数第2,仅仅比“无感牛”高出那么一点点。

然而过了这一周,历史已被刷新。目前的新低点是2022年9月23日的2618.94。由此得到的低点年化涨速是1.59%,这个抬升速率在历史上已经光荣地排到了倒数第1。

按照现在的市场情绪,接下来的一段时间里,每一天都有可能刷出新的低点和涨速。距离目前最近的一个支撑点位正是2020年3月19日2517.30。如果接下来这个位置没有跌破,那么虽然现在已经创造了低点抬升速率最慢的历史,但它仍然还是一个有效的牛熊周期转折点。如果这个位置继续跌破,那么它的有效性就被证伪,本轮完整牛熊周期的起点就得继续前移回到2019年1月 4日的2249.37,相应的大周期数据需要重新计算。在这个新的前提下,参照“无感牛”区间的低点年化涨速1.86%,下一个低点的大致位置应该在2410附近。

历史如何发展,咱们留足子弹,拭目以待。

长期来看,指数总是螺旋向上的。

这不仅仅只是一个美好的愿望,实际上,即使在波动率巨大的A股,这也是一个能够被检验的事实。当然,如同其他所有容易被大众记住的简单规律一样,指数长期螺旋向上这个事实,也是隐含了一系列前提条件的。其中最主要的几个前提如下:

指数需要是宽基指数,事实上,越宽越好。也就是说,指数成分股票的选择来源越广泛越好,同时成分股票之间的相关性越低越好。

螺旋向上的观察对象,必须是指数价格的阶段低点,不能是阶段高点。也就是说,必须在一轮牛市加熊市完全走完之后,再来观察最后走出来低点与上一轮熊市的低点之间的关系。

接下来以上证50指数为例,检验分析大周期视角下的牛熊演变,以及对指数目前所处位置给出基本的判断。

首先拉出指数的月K线,历史低点是2005年的693.53,历史高点是2007年的4772.93。2007年之后迄今为止都还没有再创出新高。如果只关注阶段高点,很容易得出50在2007之后的十几年里一直萎靡不振的结论。

但是如果我们把关注点转移到阶段低点上,情况就不一样了。按照时间顺序,十八年间,50指数的主要阶段低点依次如下:

- 2005/6/6:693.53

- 2008/10/28:1269.29

- 2014/3/21:1402.18

- 2015/8/26:1874.22

- 2019/1/4 :2249.37

- 2020/3/19:2517.30

通过数据和月K图,可以直观地发现,后一个低点总是比前一个低点的位置要高一些。并且,相邻的2个低点之间,正好是一轮完整的牛市上涨趋势加上一轮完整的熊市下跌趋势。因此,可以将2个低点之间的区间定义为一个完整牛熊周期。

只看数值的绝对大小,我们还无法了解各个完整牛熊周期的低点抬高速率。为此,再考虑各区间的时间长短,计算出单位时间(年化)的涨速。结果如下:

历史上的5轮完整牛熊中,低点抬高速率最高的2015年的“杠杆牛”,低点年化涨速达到了22.45%。不考虑目前这一轮(2020年3月19日之前),低点抬高速率最低的是2008到2014之间的“无感牛”(大多数人觉得一直是熊市,根本不存在牛市),期间低点年化涨速仅仅只有1.86%。

再看目前这一轮。自2020年3月19日2517.30开始,在本周之前,原本下一个低点还是2022年5月10日的2644.87。由此得到的低点年化涨速是2.33%,在历史排序中位列倒数第2,仅仅比“无感牛”高出那么一点点。

然而过了这一周,历史已被刷新。目前的新低点是2022年9月23日的2618.94。由此得到的低点年化涨速是1.59%,这个抬升速率在历史上已经光荣地排到了倒数第1。

按照现在的市场情绪,接下来的一段时间里,每一天都有可能刷出新的低点和涨速。距离目前最近的一个支撑点位正是2020年3月19日2517.30。如果接下来这个位置没有跌破,那么虽然现在已经创造了低点抬升速率最慢的历史,但它仍然还是一个有效的牛熊周期转折点。如果这个位置继续跌破,那么它的有效性就被证伪,本轮完整牛熊周期的起点就得继续前移回到2019年1月 4日的2249.37,相应的大周期数据需要重新计算。在这个新的前提下,参照“无感牛”区间的低点年化涨速1.86%,下一个低点的大致位置应该在2410附近。

历史如何发展,咱们留足子弹,拭目以待。

3

luckzpz

- 像爱惜自己生命一样保护本金

- 像爱惜自己生命一样保护本金

赞同来自: skyblue777 、川军团龙文章 、超越小我

按照目前指数接盘侠的特质。

恐怕划线也很困难。

不如对中证全指划线分析一下

中证全指大概底部还有10%空间

恐怕划线也很困难。

不如对中证全指划线分析一下

中证全指大概底部还有10%空间

0

这些变化带来的是pe和pb的抬高。如果你认可换进来的标的要比踢出去的理应有更高的pe和pb的话,那么会在楼主的原有的结论的基础上进一步加强。相反,如果你认为换进来的和踢出去的并没有不同,甚至更差。则没有加强结论。

@Newtrip

@Newtrip

50 成分替换进去了好多高估值的新经济股票,虽然名字还是50, 但是股票组合变化大了

0

唉

看主贴后感觉不对劲

再看行情

确实是2400以下。

连接1、3

大概率

本轮低点在3、4中间或者4、5之间 ?

—简单目测的

再说

本轮回到2、3

还是比1高不少,只要不破1,低点还是抬高了。

所以

现在的跌幅还很正常

看主贴后感觉不对劲

再看行情

确实是2400以下。

连接1、3

大概率

本轮低点在3、4中间或者4、5之间 ?

—简单目测的

再说

本轮回到2、3

还是比1高不少,只要不破1,低点还是抬高了。

所以

现在的跌幅还很正常

5

赞同来自: ljkkoj 、塔塔桔 、steven1521 、哈比饽饽 、skyblue777更多 »

10月12日,50指数盘中最低到了2482.55,终于还是破了2020年3月19日的2517.30。

由此可以宣布月线图上的低点6(“疫情底”)无效,表格中的第5轮完整牛熊也无效,目前指数仍然处在自2019年1月4日的2249.37起的一轮完整牛熊周期中。

截止目前,本轮完整牛熊的低点抬高速率为2.65%,在之前历史上有效的4轮完整牛熊,这个值仅高于“无感牛”的1.86%。

参照历史上低点抬高速率的最低值1.86%,本轮目标低点为2411左右。

当然,这个值仅有参考意义,不代表一定能到这个点位,也不代表1.86%的低点抬高速率记录一定不会被打破。

由此可以宣布月线图上的低点6(“疫情底”)无效,表格中的第5轮完整牛熊也无效,目前指数仍然处在自2019年1月4日的2249.37起的一轮完整牛熊周期中。

截止目前,本轮完整牛熊的低点抬高速率为2.65%,在之前历史上有效的4轮完整牛熊,这个值仅高于“无感牛”的1.86%。

参照历史上低点抬高速率的最低值1.86%,本轮目标低点为2411左右。

当然,这个值仅有参考意义,不代表一定能到这个点位,也不代表1.86%的低点抬高速率记录一定不会被打破。

0

@mingmingniu

2~3之间的其他低点,因为后来同一周期内有新的更低点位出现,所以都是无效低点。

上面的分析都只能说是到目前为止,这样的周期划分和底部逐渐抬高,仍然是一个真实存在的事实。当然,这样的定义永远存在被证伪和推翻的可能。设想一种极端情况,目前50已知的历史最低点是位置1的693.53,如果今后发生了某种情况,导致50指数跌到比这个位置还要低,那么就能非常有力地证明指数底部抬高不是一个事实,只存在于想象之中。

2-3之间还可以搞出很多阶段低点,但它们是依次下移的。忽略它们,导致2-3的时间间距特别宽。样本为何过滤掉它们?很简单,因为阶段低点,或者叫不同牛熊周期的转折点,都是后验的。即这个低位在某日之后再也没有被触及了,那么截止它在这个时间点的阶段低位就被认定是有效的。

2~3之间的其他低点,因为后来同一周期内有新的更低点位出现,所以都是无效低点。

上面的分析都只能说是到目前为止,这样的周期划分和底部逐渐抬高,仍然是一个真实存在的事实。当然,这样的定义永远存在被证伪和推翻的可能。设想一种极端情况,目前50已知的历史最低点是位置1的693.53,如果今后发生了某种情况,导致50指数跌到比这个位置还要低,那么就能非常有力地证明指数底部抬高不是一个事实,只存在于想象之中。

0

我之前也观察过沪深300,也是如此,阶段低点也是一直在抬高的。上一轮低点是4月底的3784点,再上一轮是两年多前的3530点。而上周五收盘是3856点。距离上一轮低点只有2%的距离,如果4月份那轮不算的话,那距离上一轮的阶段性低点3530也只有8%左右的空间。具体会如何呢?静观其变吧。。

12

赞同来自: skyblue777 、紫水瓶 、浩瀚红鹰 、benhorse 、火锅008 、 、 、 、 、 、 、更多 »

用全收益指数比较合理,不然对分红率高的指数不公平。

如果承认指数长期趋势向上,即每轮熊市低点都高于上一轮熊市低点,那么重要低点(某轮熊市终结点)的定义,应该是该低点之后再也没有出现过更低点位。另外可以再加一条,距离上一个重要低点的时间比较远(2年以上)并且/或者期间出现过大幅起落,这样才能认为期间已经经历了一轮完整的牛熊。如果没有后面这一条,在一轮牛市中的很多回调低点都会被认为是“重要低点”,那样“重要低点”就太多了。

按照这个定义,楼主上证50月线图里的低点6,不应该被视作重要低点,因为离上一个低点5的时间跨度太近,期间不足以完成一轮完整的牛熊,把低点6看成低点5开始的牛市的中途回调低点(而非一轮牛熊终结的重要低点)比较合理。

那么低点5,低点4是不是重要低点?只要以后不被跌破,是可以成为重要低点的。万一都跌破了,我们还可以“强词夺理”地说,低点4,5,6都是牛市的中途回调低点,我们仍旧处在低点3开始的那轮牛熊周期中。当然,这样的话,这个牛熊周期时间也太长了,上升速率也太低了,足以让我们怀疑指数的长期上升趋势是否还成立了。于是逻辑上就有两个选择,一是承认低点4,低点5是一轮熊市终结的重要低点,一旦跌破就说明指数长期上升趋势失败(后一轮熊市低点低于上一轮),二是坚持认为指数上升趋势仍旧成立,把低点4,低点5看成低点3以来牛熊周期的中途回调低点。

恒生国企指数就是一个典型的例子,目前已经把2008年11月以后近14年里的低点全部跌破了,如果要坚持认为指数仍旧维持上升趋势,只能把2008年10月以来看成一个牛熊周期,哪天要是再跌破2008年10月的低点,往前找只能是1998年那个重要低点了(1998到2007牛,2007到202X熊,2008年10月低点只是熊市A浪低点而非熊市终结)。

以上仅就指数点位高低趋势来机械划定牛熊周期,实际还可以把经济周期,政策周期,市场风格周期,不同市场及指数的相互验证等拿来作为参考。

如果承认指数长期趋势向上,即每轮熊市低点都高于上一轮熊市低点,那么重要低点(某轮熊市终结点)的定义,应该是该低点之后再也没有出现过更低点位。另外可以再加一条,距离上一个重要低点的时间比较远(2年以上)并且/或者期间出现过大幅起落,这样才能认为期间已经经历了一轮完整的牛熊。如果没有后面这一条,在一轮牛市中的很多回调低点都会被认为是“重要低点”,那样“重要低点”就太多了。

按照这个定义,楼主上证50月线图里的低点6,不应该被视作重要低点,因为离上一个低点5的时间跨度太近,期间不足以完成一轮完整的牛熊,把低点6看成低点5开始的牛市的中途回调低点(而非一轮牛熊终结的重要低点)比较合理。

那么低点5,低点4是不是重要低点?只要以后不被跌破,是可以成为重要低点的。万一都跌破了,我们还可以“强词夺理”地说,低点4,5,6都是牛市的中途回调低点,我们仍旧处在低点3开始的那轮牛熊周期中。当然,这样的话,这个牛熊周期时间也太长了,上升速率也太低了,足以让我们怀疑指数的长期上升趋势是否还成立了。于是逻辑上就有两个选择,一是承认低点4,低点5是一轮熊市终结的重要低点,一旦跌破就说明指数长期上升趋势失败(后一轮熊市低点低于上一轮),二是坚持认为指数上升趋势仍旧成立,把低点4,低点5看成低点3以来牛熊周期的中途回调低点。

恒生国企指数就是一个典型的例子,目前已经把2008年11月以后近14年里的低点全部跌破了,如果要坚持认为指数仍旧维持上升趋势,只能把2008年10月以来看成一个牛熊周期,哪天要是再跌破2008年10月的低点,往前找只能是1998年那个重要低点了(1998到2007牛,2007到202X熊,2008年10月低点只是熊市A浪低点而非熊市终结)。

以上仅就指数点位高低趋势来机械划定牛熊周期,实际还可以把经济周期,政策周期,市场风格周期,不同市场及指数的相互验证等拿来作为参考。

1

赞同来自: skyblue777

个人觉得第6个点是偶然因素,要剔除后再分析。

1大牛后接1小牛(反弹牛):06-07(大牛),09(小牛),14-15(大牛),16-18(小牛),19-21(大牛),?(小牛)

1大牛后接1小牛(反弹牛):06-07(大牛),09(小牛),14-15(大牛),16-18(小牛),19-21(大牛),?(小牛)

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号