我拥有的都是侥幸啊

我失去的都是人生

——张悬

一、投资成绩

2022年,是跌宕起伏的一年。

从绝对收益来看,只有开春2个月正收益,然后就一直都是浮亏的状态,最低下探到-35%左右,然后又快速回升,12月几近翻红,最后收官仍是略亏。

从相对收益来看,前5个月跑赢大盘,然后接着5个月跑输大盘,最后2个月再反超。

最终全年投资收益是-5.9%。同期沪深300是-21.6%,上证综指-15.1%,深证成指-25.9%。

顺带看一眼港股,恒生指数全年是-15.5%,国企指数(H股指数)-18.6%,跟A股差没太多。

今年赢大盘是赢了,而且赢得比较明显。但也偏侥幸,毕竟很长一段时间里是输大盘的。

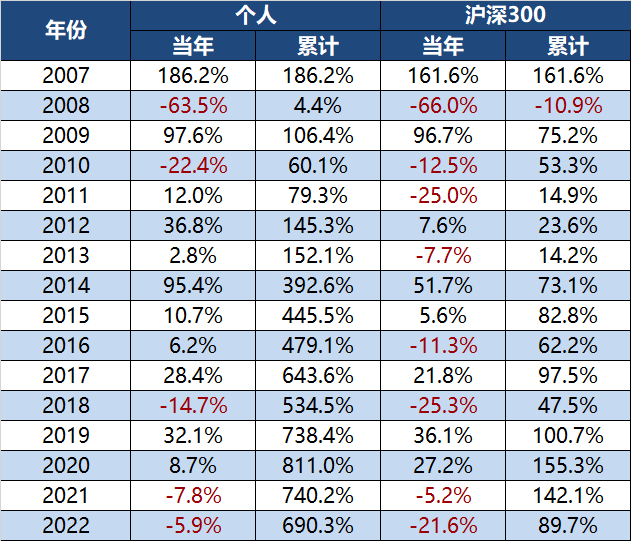

过去16年的投资旅程中,有4个年份跑输大盘,分别是2010年,以及2019年~2021年;有12个年份跑赢,应该还是能说明一点问题吧。

然后咱们还是看看绝对收益:

沪深300在过去16年里,有8年收涨,8年收跌,累积下来 89.7%,年化复利 4.1%。充分说明了股票市场平均而言不存在暴利,但也不至太差。

而我的投资在过去16年里,有11年收涨,5年收跌,累积下来 690.3%,年化复利 13.8%。尽管逊于自己的目标,但也算交代得过去吧。

话虽如此,这几年的市场环境似乎还是有些变化,总体是盈利更加困难,风格切换很快,低估值策略不算很奏效。所以未来究竟能否保持战绩,并不敢轻言乐观。

从长期走势曲线来说,我们看到一个挺搞笑的情况,就是A股至今仍越不过2007年的高点。当年对上证的口号是1万点不是梦,至少也是8000点可期,而如今呢?还在3000点附近挣扎。

不过有兴趣的同学可以去翻看下上证的年线图,抛开个别年份的暴涨暴跌,总体斜着向上的趋势还是十分明显的。只是斜率可能不如有些人预期的那么乐观。

观察真正的经济大趋势,或者评估投资能力,恐怕确实是至少要以5~10年以上的尺度来看,才比较有意义。

二、持仓情况

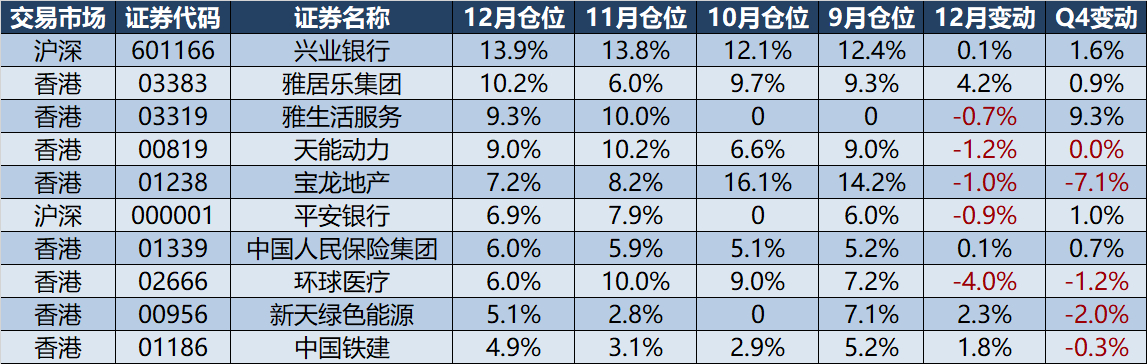

年末前十大重仓股占78.5%仓位,集中度较去年(82.2%)或今年Q3(85.4%)来讲都有所回落。

权益类资产占99.2%,这一年来我基本都维持这个水平。未来一年若有阶段大涨的情况,兴许会略降些。

A股持仓23.8%,港股及相关基金持仓75.4%。随着个股的一些走势变化,今年又开始从港股迁移资金到A股。

从2019年到2022年,我港股的仓位分别是29.1%、56.8%、74.9%和85.4%,是非常明显的逐年升高,但这个趋势看样子到2022年出现拐点了。希望这预示着港股的触底回升、否极泰来。

分行业板块看:地产及物业占26.6%,银行20.9%,基建和建材12.8%,保险9.0%。高杠杆行业的比重可能还是偏大了点。

Q4主要增持:雅生活服务、中国中铁H股、高能环境、腾讯控股、兴业银行、平安银行、雅居乐集团、港股科技ETF、中国人民保险集团H股。

Q4主要减持:宝龙地产、中国建材、新华保险H股、分众传媒、新天绿色能源H股、丽珠医药H股、环球医疗。

简单看下我去年底前十大重仓股票的今年股价表现:

- 宝龙地产:-60.6%

- 雅居乐集团:-45.4%

- 中信银行H股: 14.3%

- 中国人民保险集团H股: 18.4%

- 兴业银行:-2.3%

- 中国建材:-26.7%

- 环球医疗:-10.0%

- 新华保险:-0.3%

- 中国信达:-17.5%

- 天能动力: 5.0%

从上面来看,我觉得我今年总体-5.9%的业绩已经实为不易……看来再平衡操作和调仓换股还是做了正向贡献。

作为比照,顺带看下当前的前十大重仓股票今年股价表现(需注意很多是在下跌过程或下跌后加的仓位):

- 兴业银行:-2.3%

- 雅居乐集团:-45.4%

- 雅生活服务:-26.6%

- 天能动力: 5.0%

- 宝龙地产:-60.6%

- 平安银行:-19.0%

- 中国人民保险集团H股: 18.4%

- 环球医疗:-10.0%

- 新天绿色能源H股:-44.8%

- 中国铁建:-3.0%

我似乎还是比较偏好买下跌中和下跌后的股票。

就很好奇我持有过的股票中,今年表现最好的究竟是谁?查了一下,答案是——中国人民保险集团H股,涨幅 18.4%。着实没想到。

值得一提的是,我在港股地产股上的逆向操作算还可以,股价低位时加了仓,股价反弹后减了仓。本意并不是想做波段,主要还是为了动态再平衡,以及调仓换股,但客观上实现了一部分低买高卖。今年跑赢大盘可能很大程度受益于此。

三、一些思考

1、关于宏观环境

过往几年下来,宏观环境比较动荡,对微观的影响有所加大,对投资的影响更是与日俱增。但大部分人其实并不需要去揣摩宏观,因为你从微观层面感受到的可能比新闻报道的更快也更准确。

2023年想必是复苏的一年,但过程不可能一帆风顺,坎坷总是难免,政策层面也需要不断试探和分批释放。

从这个意义上来讲,我认为明年不会有单边行情,大概率是震荡上行。

前几天听得到APP上《香帅中国财富报告》上的判断,觉得颇有道理,回头再找机会分享下。

2、关于大类资产

我个人这几年一直是基本满仓股票,也许并不明智。但大类资产真的是风水轮流转,2023年也许真的轮到股票了,尤其是蓝筹股。

毕竟咱不玩期货,不炒房,能选的基本也就股票、债券、现金理财这三大类。明年收益的机会应该还是在股票。哎,这话说的……其实只要股票不是大涨到离谱,机会都在股票。

当然如果年龄比较大,或者近期有资金使用需求,配置的资产可能就要更慎重一些。我今年年中决定装修,遇上行情不好,突然就觉得捉襟见肘,还去贷了款——好在利率也不高。

假如明年行情大好,兴许会调部分配置到固定收益品种,届时再看吧。

资产大类再稍微分细点,股票你可以大致分A股、港股、美股。我当前主要还是押注在港股,明年可能会逐渐挪一些回A股。美股暂不参与,不是太看好,也不是太懂。

我个人是期待港股的绝地反击的,恒生AH股溢价指数(HK:HSAHP)去年收在147的高位,今年也仍有138,我个人认为的合理区间在115~120,也就是A股较H股溢价15%~20%左右。

3、关于行业板块

“风水轮流转”这句话,用在行业板块上,甚至比用在大类资产上还灵验。我们看大类资产,毕竟有些相对稳稳当当的品类,固定收益啊,黄金啊,波动不至太大;但股票中的行业板块轮动,真的是“花无百日红”。

我先引用一张“韭圈儿”统计的热门行业历年收益图:

看看,哪有什么永远的赢家,无非是你方唱罢我登场,轮番站擂台。这么多年下来,几乎每一个行业在每一个名次的位置都出现过。

明年轮到谁?咱也不知道。但从这张表观察,突然觉得非银金融和传媒板块似乎机会不错,我还没怎么配置,1月赶紧多琢磨下。

4、关于个股

重仓股里随便挑几个唠叨下。

首先说地产。地产已经缓过来了,但业绩很难增长,接下来这波主要还是估值修正的行情(假如不是已经结束了的话)。

去年我说过,“银保地”需要的并不是基本面的彻底反转,而是只需要让大家能看明白“其实没那么糟糕”,便可能迎来股价的暴涨。

道理是对的。不过去年我说这话的时候,宝龙地产和雅居乐集团的股价,是现在的2倍左右;而现价,已经是底部反弹起来翻倍左右。

地产股当前的价格,属于如果大涨了我就减仓、如果大跌了我就加仓的那种。这里的大涨、大跌是指相对而言的。如果就绝对价格讲,我认为地产股尤其港股地产股仍是严重低估的。

与地产股密切相关的就是物业股了。须知物业股既然能分拆上市就说明其本身还是相对优质的资产,市场是有一定认可度的。这两年表现不行纯粹是因为被集团拖累,占用了资金什么的。

地产的业绩上不去,但是毕竟危机彻底缓解了(或者说我预期会彻底缓解吧),那抑制物业股上涨的因素就在逐步退散。

然后说说我多年珍爱的银行股。怎么说呢,反正现价持有银行股,我觉得十分安心,估值很低,股息率感人,基本面回暖,哪怕近十年来银行股很难大涨,但明年至少小涨的确定性还是很高的。

我对银行股明年的预期值是涨幅 20%以上。这个目标对兴业银行来讲就是涨回21元,对平安银行来讲就是挑战16元,压力都不大。

其他股票不太想讲,也没啥好说的。

5、关于个人投资策略

说个股其实我没太多想说的。因为我这些年来的策略主要就是调估值低的买,也算踩过一些价值陷阱——虽然好像并不尽然。

这种策略,本质上是规避那些市场追捧的个股,觉得“并没有那么好”,然后挑拣一些市场抛弃的个股,认为“也没那么糟”。

低估值策略管不管用呢?我认为是管用的。但也有两个前提:一是你得挑周期性不那么强的,然后个股基本面不能太糟的,行业不景气或者受打压都可以,但是你公司本身得挺得住;二是你得适度分散,东方不亮的时候西方亮一亮,不然一不小心就全瞎了。

但更稳妥一些的话,还是得调整部分资金,配置到那些业绩真正能持续增长甚至快速增长的公司股票上。我也在学习中。

个股和策略越分散,收益可能越平庸。所以也需要慎重为之。左顾右盼的,有时候不如坚持自己。

只要长期下来能坚持跑赢大盘,就还行吧。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号