魔幻的2022年终于成为了过去,过去这一年确实发生了很多意想不到的事情,比如:

2月开始的俄乌战争到现在也没有结束,

3月开始的美元加息竟然加到了4.5%、并且还没有结束加息的打算,

当然,持续3年的疫.情也还没有结束,并且出现过很多让人无奈的事情。

年中人民币出现了超过15%大幅度贬值,大量头部民营房企出现了危机,民企房地产债大面积打1-2折,港股的恒生指数甚至跌回了2008年的点位。

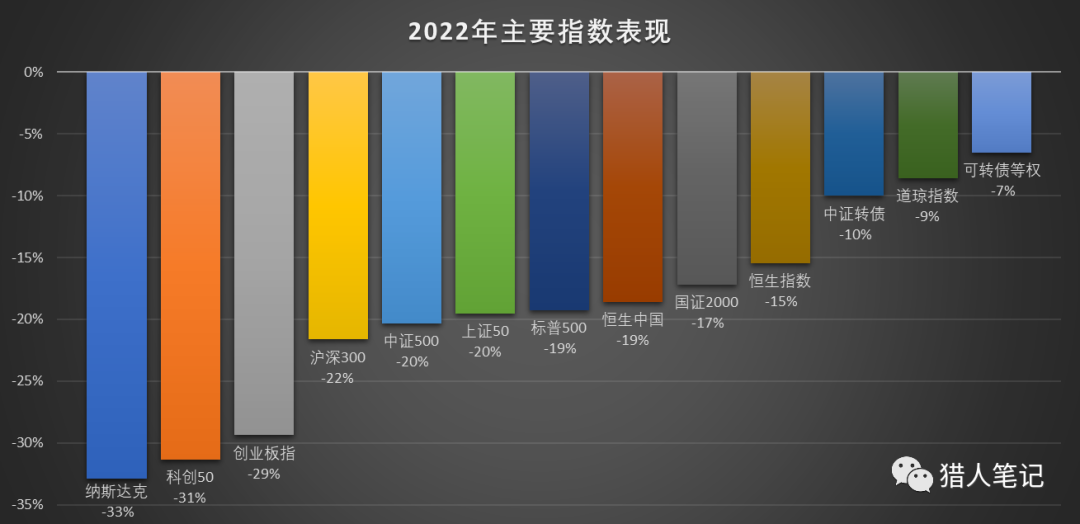

在这种外部环境下,投资难度当然也不会低,看看A股、港股、美股等市场的表现就知道了,全部大幅回撤!

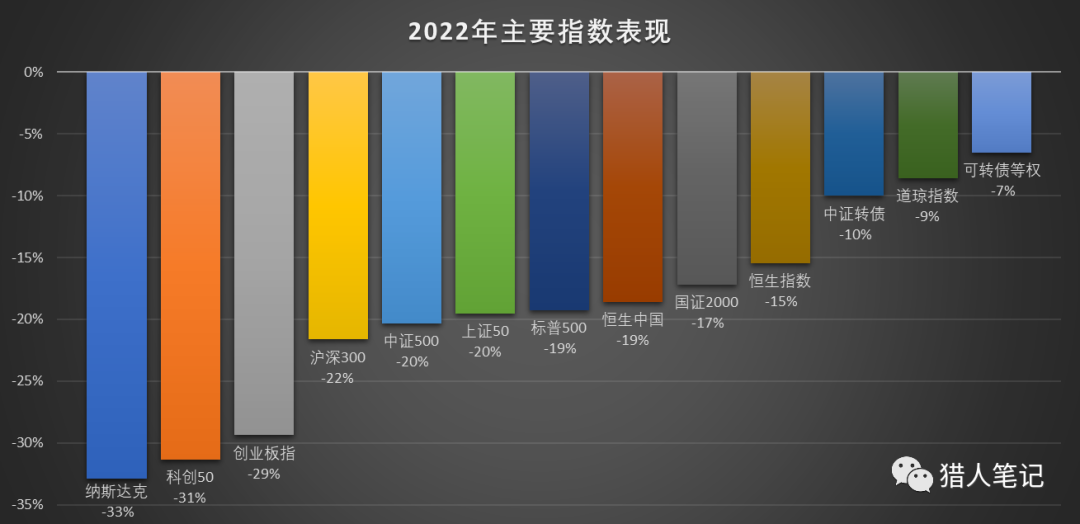

在这种市场环境中,别说是我们普通投资者,就是专业的投资机构,包括公募基金和私募基金,想赚钱的话也很难,下图就是Wind对于全市场公募基金的业绩统计:

可以看到,今年股票型基金平均跌幅20%,混合型基金平均跌幅16%,FOF基金平均跌幅11%。所以今年收益率不高,或者不赚钱的话,是完全可以理解的,不需要过于自责。

但是,可转债确实是一个Bug级别的品类,即使在这样市场全面下跌的行情下面,即使是有8月的最严新规打压的情况下,今年的中证转债指数也只下跌了10%,而集思录等权指数下跌了7%。

根据集思录的 @e老实和尚 老师的统计:

- 双低策略全年收益率3.16%,最高9.76%,最低-4.1%;

- 低溢价策略全年收益率-4.64%,最高23%,最低-26%;

- 低价策略全年收益率7.05%,最高10.71%,最低-1.42%;

- 高收益率策略全年收益率8.91%,最高14.01%,最低-0.48%;

所以对于大多数轮动策略投资者来说,只要不是全仓参与低溢价策略,那么大概率都是赚钱的。

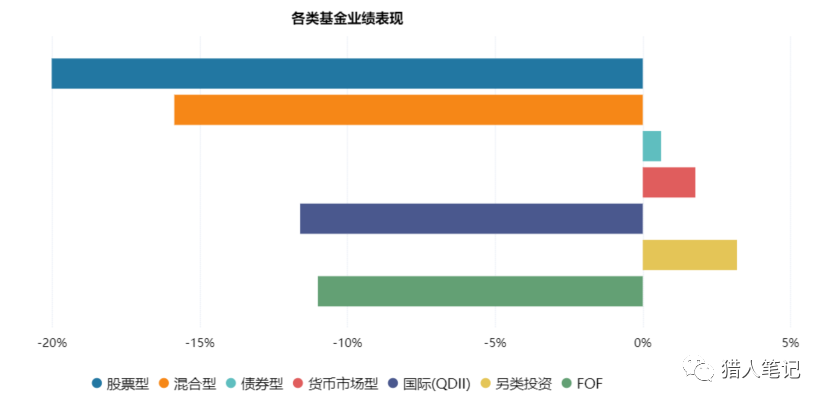

我今年的公开转债组合收益率为6.75%,这个收益算是差强人意吧。全年最低点出现在4月29日,亏损3.95%;全年最高点出现在8.21日,浮盈13.05%;最大回撤6.6%,主要发生在8月、9月和12月。

实盘账户收益率9.66%,年末和年中高点相比,回撤超过10%。

实盘收益率和转债组合收益率走势一致,但是略高一些,有两个原因:

一是转债组合净值是根据雪球组合统计,而实盘账户有网格条件单的增强收益。

二是实盘中持有低溢价品种的比例会略高一些,导致的效果也很明显,就是波动更大,这从前面提到的低溢价策略的全年表现也能够看出来。

从2018年开始重仓参与转债以来,这是连续盈利的第5个年头,每年的收益率分别为:

- 2018年(开始于2018.10.23日):1.78%,沪深300指数下跌7.94%;

- 2019年:37.65%,沪深300指数上涨36.07%;

- 2020年:22.48%,沪深300指数上涨27.21%;

- 2021年:29.89%,沪深300指数下跌5.2%;

- 2022年:6.75%,沪深300指数下跌21.63%;

累计收益率137.92%,同期沪深300指数收益率为18.39%,大幅跑赢。

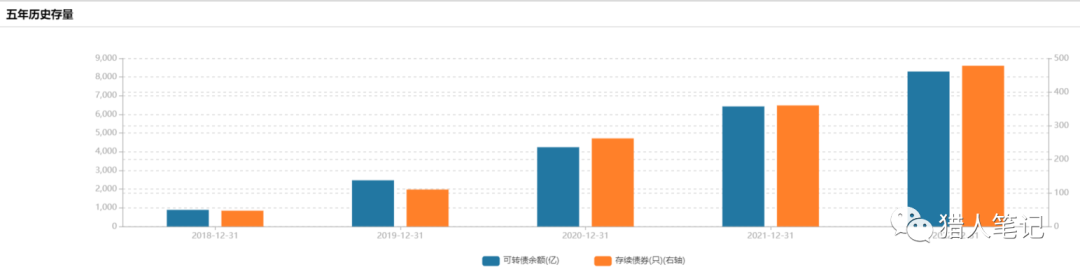

2022年的转债市场,是继续扩容的一年。存续转债从2021年底的360只增加到2022年底的478只,增加118只;存续规模从2021年底的6427亿增加到2022年底的8295亿,增加1868亿;

但是在规模扩大的基础上,转债市场的成交额并没有相应扩大,直接原因就是8月份开始的转债新规:重磅!可转债新规落地,最新规则解读!新规从涨跌幅、龙虎榜、涨停板等各个方面做了限制,对于短线炒作确实有比较的抑制。

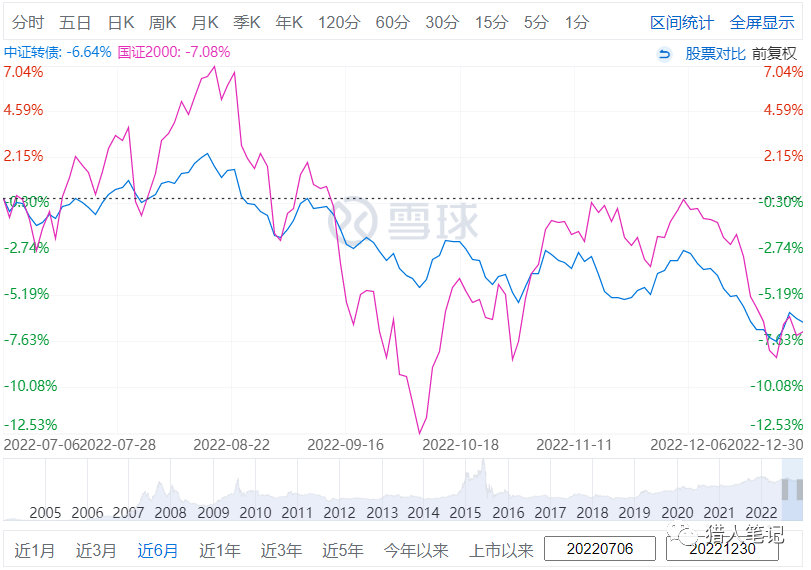

但是把新规正式执行以后,转债市场的回调完全归咎于新规落地的话,并不是理性的。如果我们叠加中证转债和国证2000的走势图会发现,8月中旬转债开始回调的时间,其实和国证2000指数开始回调的时间完全一致,两者虽然调整幅度不同,但是步调基本一致。

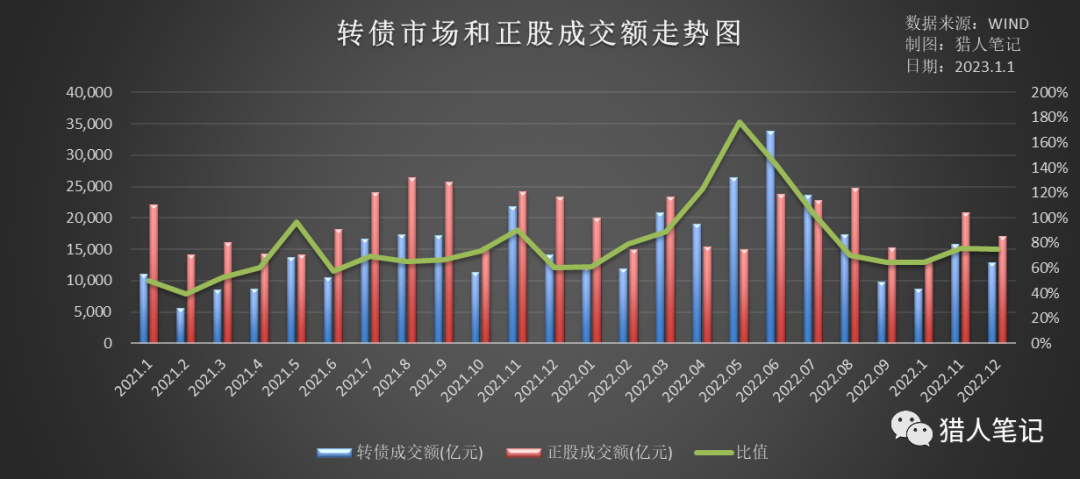

我们还把转债市场的成交额和正股的成交额做了对比,统计如下:

从上图可以看到,今年的4月-7月,转债市场确实出现了明显的投机炒作,因为这4个月转债市场的成交额已经超过了正股的成交额,尤其是5月份,比值达到了1.76倍!

参与市场的朋友们都记得,那段时间大量次新妖债疯狂炒作,短时间从100多块涨到500多块,单只转债单日成交额就超过100亿!对于这种疯狂操作,新规出台以后,成交额确实出现了明显下滑。

不过如果我们抛开4-7月的非理性阶段,来看新规前后的流动性的话,其实变化不大:

- 2021年全年:转债市场单月成交额平均值13020亿,和正股成交额的比值为65%;

- 2022年1-3月:转债市场单月成交额平均值14949亿,和正股成交额的比值为76%;

- 2022年8-12月:转债市场单月成交额平均值12874亿,和正股成交额的比值为70%;

必须承认,流动性下降对于转债市场的赚钱效率肯定有影响,但是没有柚子的市场,也不影响我们可以继续在市场中赚钱,因为正股上涨和转债下修是驱动转债上涨的两个决定性因素。

并且,柚子也并非完全离开了这个市场,而是用不同的手法来参与,比如近半年热门概念转债的股债联动,就是例子。

其实在2021年5月和11月,也曾经阶段性的出现过转债市场的炒作,所以我认为明年依然会出现妖债的疯狂炒作,只不过时机和对象不好预测,也可能是当前还没有上市的新债。

站在当下,我依然看好2023年的转债市场,原因有三:

一是在经历过2022年的普遍回调以后,大盘明年上涨的概率较大。尽管经济未必在上半年出现大幅反弹,但是国家保经济的决心和放水的力度,不会低于预期,那么股市就不会差。

尤其是沪深300指数,已经连续2年下跌,今年收红的概率比较大。

二是当前转债市场的估值相比2022年初已经大幅下降:

2022年初转债市场的中位数为130.261元,平均价格为151.029元;

2022年底转债市场的中位数为116.48元,平均价格为126.531元;

市场热度的下降,也给了我们相对低价建仓的机会,假如新债上市就是125甚至130的价格的话,我们是没有机会在保本价附近建仓的,但是现在就大量出现了这种机会,也就扩大了未来获利的空间。

三是转债这个品种的保本理念已经得到广泛传播,除非出现实质性违约事件,否则转债市场再次大面积跌破面值,出现2021年初的的黄金坑的概率非常小了。

不过必须注意的是,在下跌的熊市中转债市场中往往会跑赢正股,产生不错的超额收益,这是因为保底价值和溢价率的作用。

但是盈亏同源,在上涨的牛市中转债市场也会跑输正股,所以我在未来的转债投资中依然会继续坚持多策略并行,尤其是低溢价和低规模策略,因为它们是提高组合进攻性的利器。

另外,最后还想聊一下波动性和确定性的问题。

如果投资过或者关注过港股或者中概股的朋友们都知道,去年的下跌行情是有多么惨烈:

股王腾讯从2021年最高价747.1下跌到最低198.6,跌幅高达73%;

阿里巴巴从2020年最高价319.32下跌到最低58.01,跌幅高达82%;

恒生指数从2021年最高点31183下跌到最低14597,跌幅高达53%;

恒生科技指数从2021年最高点11001下跌到最低2720,跌幅高达75%;

即使当恒生科技指数在2022年初已经相对最高点腰斩的情况下开始投资的话,今年10月份的最低点依然是再次腰斩的结局。

我估计,在10月的底部敢于加仓的人寥寥无几,甚至不割肉已经算是勇士了吧?去年的港股绝对是给我们上了一课,让我们重新认识了什么叫做波动。

和这些高波动的股票品种相比,可转债这种下跌有底的品种,即使存在一些缺点,比如溢价率略高或者流动性略低,依然还是最适合普通投资者的品种,没有之一。

当然,镰刀除外,因为波动越大的品种,越适合镰刀选手。

2月开始的俄乌战争到现在也没有结束,

3月开始的美元加息竟然加到了4.5%、并且还没有结束加息的打算,

当然,持续3年的疫.情也还没有结束,并且出现过很多让人无奈的事情。

年中人民币出现了超过15%大幅度贬值,大量头部民营房企出现了危机,民企房地产债大面积打1-2折,港股的恒生指数甚至跌回了2008年的点位。

在这种外部环境下,投资难度当然也不会低,看看A股、港股、美股等市场的表现就知道了,全部大幅回撤!

在这种市场环境中,别说是我们普通投资者,就是专业的投资机构,包括公募基金和私募基金,想赚钱的话也很难,下图就是Wind对于全市场公募基金的业绩统计:

可以看到,今年股票型基金平均跌幅20%,混合型基金平均跌幅16%,FOF基金平均跌幅11%。所以今年收益率不高,或者不赚钱的话,是完全可以理解的,不需要过于自责。

但是,可转债确实是一个Bug级别的品类,即使在这样市场全面下跌的行情下面,即使是有8月的最严新规打压的情况下,今年的中证转债指数也只下跌了10%,而集思录等权指数下跌了7%。

根据集思录的 @e老实和尚 老师的统计:

- 双低策略全年收益率3.16%,最高9.76%,最低-4.1%;

- 低溢价策略全年收益率-4.64%,最高23%,最低-26%;

- 低价策略全年收益率7.05%,最高10.71%,最低-1.42%;

- 高收益率策略全年收益率8.91%,最高14.01%,最低-0.48%;

所以对于大多数轮动策略投资者来说,只要不是全仓参与低溢价策略,那么大概率都是赚钱的。

我今年的公开转债组合收益率为6.75%,这个收益算是差强人意吧。全年最低点出现在4月29日,亏损3.95%;全年最高点出现在8.21日,浮盈13.05%;最大回撤6.6%,主要发生在8月、9月和12月。

实盘账户收益率9.66%,年末和年中高点相比,回撤超过10%。

实盘收益率和转债组合收益率走势一致,但是略高一些,有两个原因:

一是转债组合净值是根据雪球组合统计,而实盘账户有网格条件单的增强收益。

二是实盘中持有低溢价品种的比例会略高一些,导致的效果也很明显,就是波动更大,这从前面提到的低溢价策略的全年表现也能够看出来。

从2018年开始重仓参与转债以来,这是连续盈利的第5个年头,每年的收益率分别为:

- 2018年(开始于2018.10.23日):1.78%,沪深300指数下跌7.94%;

- 2019年:37.65%,沪深300指数上涨36.07%;

- 2020年:22.48%,沪深300指数上涨27.21%;

- 2021年:29.89%,沪深300指数下跌5.2%;

- 2022年:6.75%,沪深300指数下跌21.63%;

累计收益率137.92%,同期沪深300指数收益率为18.39%,大幅跑赢。

2022年的转债市场,是继续扩容的一年。存续转债从2021年底的360只增加到2022年底的478只,增加118只;存续规模从2021年底的6427亿增加到2022年底的8295亿,增加1868亿;

但是在规模扩大的基础上,转债市场的成交额并没有相应扩大,直接原因就是8月份开始的转债新规:重磅!可转债新规落地,最新规则解读!新规从涨跌幅、龙虎榜、涨停板等各个方面做了限制,对于短线炒作确实有比较的抑制。

但是把新规正式执行以后,转债市场的回调完全归咎于新规落地的话,并不是理性的。如果我们叠加中证转债和国证2000的走势图会发现,8月中旬转债开始回调的时间,其实和国证2000指数开始回调的时间完全一致,两者虽然调整幅度不同,但是步调基本一致。

我们还把转债市场的成交额和正股的成交额做了对比,统计如下:

从上图可以看到,今年的4月-7月,转债市场确实出现了明显的投机炒作,因为这4个月转债市场的成交额已经超过了正股的成交额,尤其是5月份,比值达到了1.76倍!

参与市场的朋友们都记得,那段时间大量次新妖债疯狂炒作,短时间从100多块涨到500多块,单只转债单日成交额就超过100亿!对于这种疯狂操作,新规出台以后,成交额确实出现了明显下滑。

不过如果我们抛开4-7月的非理性阶段,来看新规前后的流动性的话,其实变化不大:

- 2021年全年:转债市场单月成交额平均值13020亿,和正股成交额的比值为65%;

- 2022年1-3月:转债市场单月成交额平均值14949亿,和正股成交额的比值为76%;

- 2022年8-12月:转债市场单月成交额平均值12874亿,和正股成交额的比值为70%;

必须承认,流动性下降对于转债市场的赚钱效率肯定有影响,但是没有柚子的市场,也不影响我们可以继续在市场中赚钱,因为正股上涨和转债下修是驱动转债上涨的两个决定性因素。

并且,柚子也并非完全离开了这个市场,而是用不同的手法来参与,比如近半年热门概念转债的股债联动,就是例子。

其实在2021年5月和11月,也曾经阶段性的出现过转债市场的炒作,所以我认为明年依然会出现妖债的疯狂炒作,只不过时机和对象不好预测,也可能是当前还没有上市的新债。

站在当下,我依然看好2023年的转债市场,原因有三:

一是在经历过2022年的普遍回调以后,大盘明年上涨的概率较大。尽管经济未必在上半年出现大幅反弹,但是国家保经济的决心和放水的力度,不会低于预期,那么股市就不会差。

尤其是沪深300指数,已经连续2年下跌,今年收红的概率比较大。

二是当前转债市场的估值相比2022年初已经大幅下降:

2022年初转债市场的中位数为130.261元,平均价格为151.029元;

2022年底转债市场的中位数为116.48元,平均价格为126.531元;

市场热度的下降,也给了我们相对低价建仓的机会,假如新债上市就是125甚至130的价格的话,我们是没有机会在保本价附近建仓的,但是现在就大量出现了这种机会,也就扩大了未来获利的空间。

三是转债这个品种的保本理念已经得到广泛传播,除非出现实质性违约事件,否则转债市场再次大面积跌破面值,出现2021年初的的黄金坑的概率非常小了。

不过必须注意的是,在下跌的熊市中转债市场中往往会跑赢正股,产生不错的超额收益,这是因为保底价值和溢价率的作用。

但是盈亏同源,在上涨的牛市中转债市场也会跑输正股,所以我在未来的转债投资中依然会继续坚持多策略并行,尤其是低溢价和低规模策略,因为它们是提高组合进攻性的利器。

另外,最后还想聊一下波动性和确定性的问题。

如果投资过或者关注过港股或者中概股的朋友们都知道,去年的下跌行情是有多么惨烈:

股王腾讯从2021年最高价747.1下跌到最低198.6,跌幅高达73%;

阿里巴巴从2020年最高价319.32下跌到最低58.01,跌幅高达82%;

恒生指数从2021年最高点31183下跌到最低14597,跌幅高达53%;

恒生科技指数从2021年最高点11001下跌到最低2720,跌幅高达75%;

即使当恒生科技指数在2022年初已经相对最高点腰斩的情况下开始投资的话,今年10月份的最低点依然是再次腰斩的结局。

我估计,在10月的底部敢于加仓的人寥寥无几,甚至不割肉已经算是勇士了吧?去年的港股绝对是给我们上了一课,让我们重新认识了什么叫做波动。

和这些高波动的股票品种相比,可转债这种下跌有底的品种,即使存在一些缺点,比如溢价率略高或者流动性略低,依然还是最适合普通投资者的品种,没有之一。

当然,镰刀除外,因为波动越大的品种,越适合镰刀选手。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号