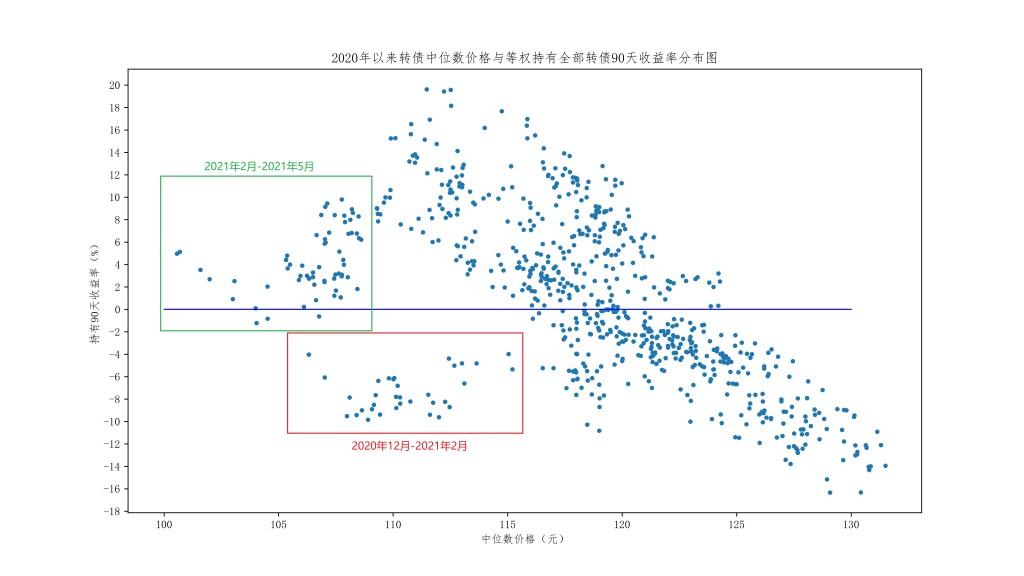

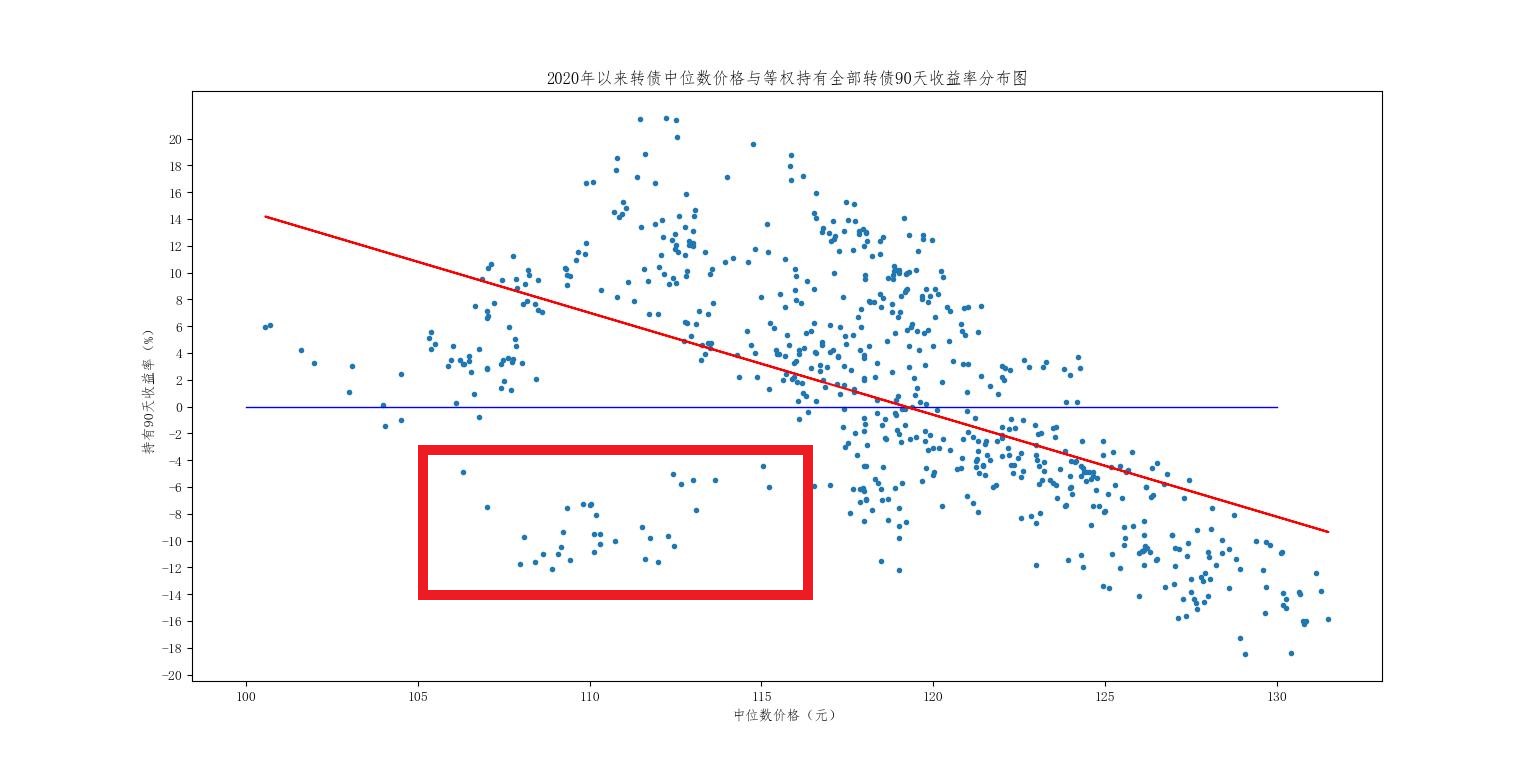

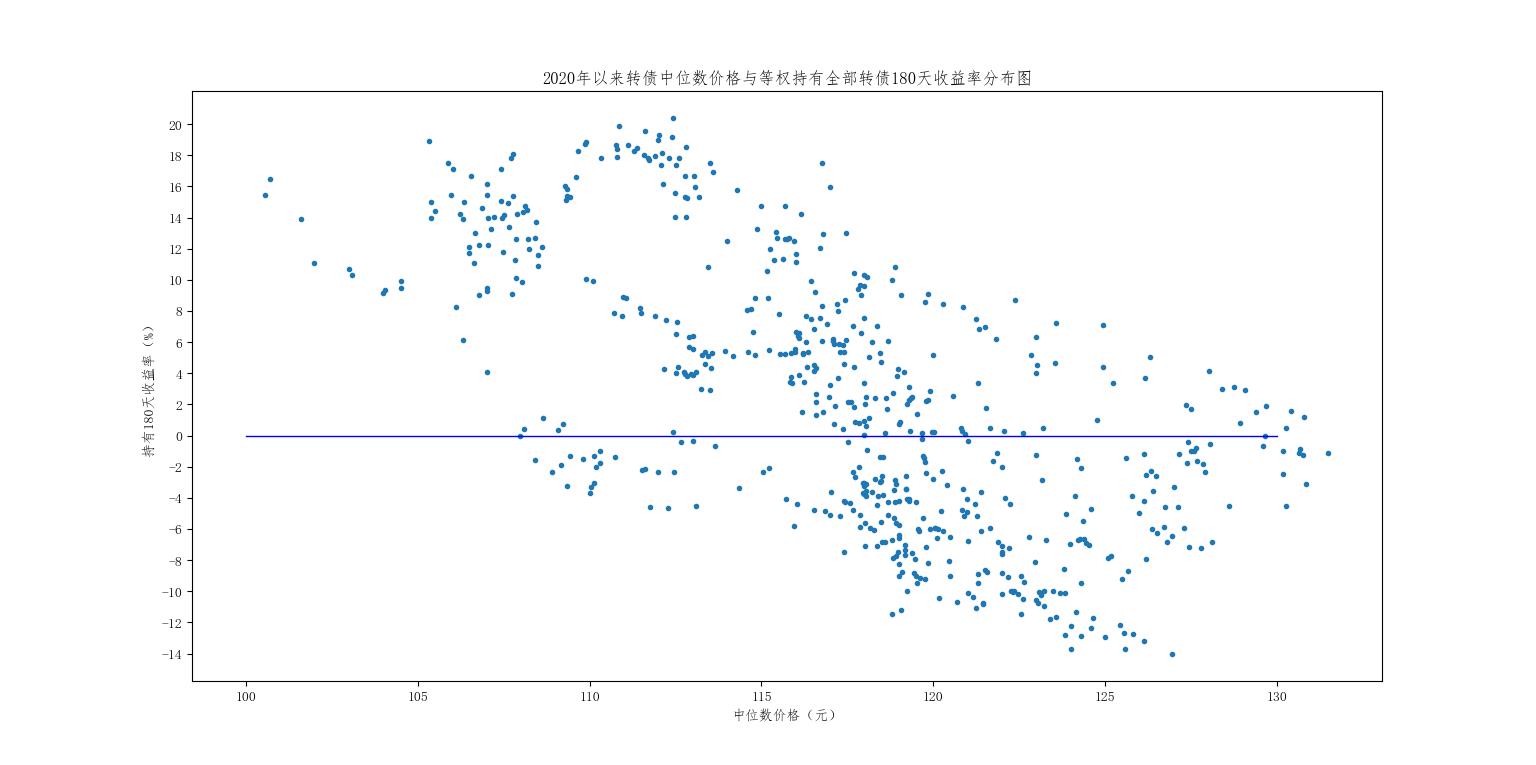

下面这张图是2020年以来,等权持有全部转债90天的收益分布图,一共669个样本,包含2021年初的黄金坑、2021-2022转债牛市、以及2022年下半年的连续回撤,蓝线是收益为0的一条线,红线是对所有样本点的一元线性回归。

左下角这些中位数价格小于115还亏6-12个点的样本就是2021年2月时候的黄金坑,鬼故事让市场情绪、市场价格偏离了正常水平,可惜我那时候还没有入市。其他时间段的样本点形成了一块向右下倾斜的片状分布,趋势还是比较明显的,从样本点的分布来看,中位数价格突破119元,持有90天的收益期望开始转为负数,中位数价格超过125元,则持有等权持有全部转债90天的收益皆为负数。

权限问题,图发不出来,等能发了再补。。。

赞同来自: sunpeak

中位数125以上清仓后,等待中位数跌到116太难等了,2019以后每年都只有一次,那么年化只有7%左右。哪位大佬指导下。我是这样做的:

①不超过20%仓位反复做高抛低吸;

②剩余资金T场内货币基金+逆回购;

③小仓位抄大佬作业。

我风险偏好挺低的,所以收益也低点,无所谓,适合自己性格最好。

赞同来自: 人来人往777 、zengyongqiang 、skyblue777

唐伯虎点烟 - 宏观调配不深研,低估捡漏不亏钱。

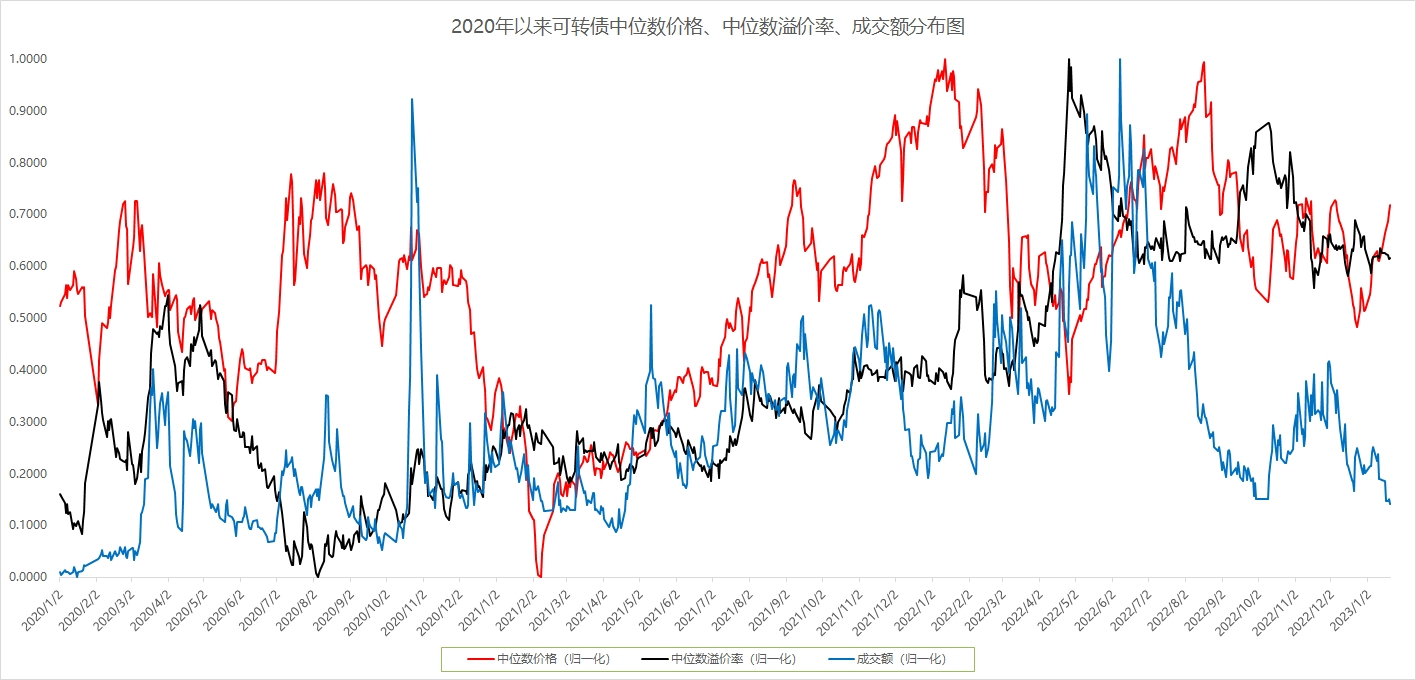

我做了个2020年以来可转债中位数价格、中位数溢价率、成交额分布图(红线:价格、黑线:溢价率、蓝线:成交额),为了把三个不同维度的数据放在一起,我做了归一化处理(所有数据压缩至0-1之间)。我觉得大多数时候溢价率都是个被影响因素(被成交额和价格影响),所以没做类似之前的散点图哈,我总觉得不合适。*谢谢 从这张图来看 溢价率和价格、成交量都没有必然关系,价格高位溢价率低位,价格低位溢价率也可以在高位,成交量也一样。价格和成家量的变化速度远大于溢价率。这么看的话,还不如用散点,看看能不能有个在选择转债的时候溢价是否存在一个较合理的理论临界点

赞同来自: 神秘加冰 、skyblue777

转股溢价率很重要啊 lZ有时间可否研究研究溢价率作为横轴的散点关系我做了个2020年以来可转债中位数价格、中位数溢价率、成交额分布图(红线:价格、黑线:溢价率、蓝线:成交额),为了把三个不同维度的数据放在一起,我做了归一化处理(所有数据压缩至0-1之间)。我觉得大多数时候溢价率都是个被影响因素(被成交额和价格影响),所以没做类似之前的散点图哈,我总觉得不合适。*

赞同来自: gaokui16816888 、知非丶 、小会砸

我把偏离的点圈出来了,写在图上了。感谢楼主回复,没想到两部分偏离的点来自于同一个连续的时间段,分界线正好时候2021年2月。

另外最近又有了一些新想法,不知对否,我先把思路写出来。

主要灵感来源于吾知大佬和安全饕大佬的帖子,最近拜读了两位的帖子,我入市时间较短,很受启发,这是我第一次真实地感受有人能从产业链/行业分析的角度去做股票并且成功,通过原材料或者商品价格变化、结合产业政策来预测产业链上某个公司的财务状况,进而提前布局,逻辑很硬,很像大机构正规军的研究方式。

因此,我想着看能否通...

也就是当年抱团核心资产最严重的一轮。

我个人的理解是抱团之前价格低,但是持有90天收益也低是因为流动性都去抱团了。

抱团之后价格更低但是持有90天收益明显。

不过这两部分的点并没有影响整体的相关性,回归的时候不剔除问题。

赞同来自: dingpenglei 、神秘加冰 、chinaids 、一剑飘雪 、乐鱼之乐 、 、 、 、 、 、更多 »

这个图非常有价值。我把偏离的点圈出来了,写在图上了。

理论上任意两个非共线(简单来说x不能通过加减获得y)的变量都可以通过线性回归来计算相关性。

线性回归最核心的问题是数据如何解读,也就是相关性是不是真的符合现实逻辑。

一个典型的反面例子就是500强CEO的鞋码大小与任职期间公司股票回报的关系。

但是这个例子里面,买入价格与持有一段时间之后的回报显然存在相关性,但是要说明买入价格低就一定预期回报高这一个因果关系还需要大量的证明。

...

另外最近又有了一些新想法,不知对否,我先把思路写出来。

主要灵感来源于吾知大佬和安全饕大佬的帖子,最近拜读了两位的帖子,我入市时间较短,很受启发,这是我第一次真实地感受有人能从产业链/行业分析的角度去做股票并且成功,通过原材料或者商品价格变化、结合产业政策来预测产业链上某个公司的财务状况,进而提前布局,逻辑很硬,很像大机构正规军的研究方式。

因此,我想着看能否通过跟踪原材料或者商品价格变化与相关行业ETF走向做相关的数据分析,这样通过追踪材料/商品价格能给个模糊的XX行业介入信号(信号1),暂时没有想做个股,因为我预测其中难度会很大,没有相关阅历或者极高的天赋很能做到个股。目前这只是个想法,还需要非常多的数据实验以及行业分析才能做成功。

配合各类资产(宽基指数、行业ETF、可转债、黄金等)的估值信号(信号2),两个信号若都可以提示买入/持有/卖出,配合使用,似乎可行,待后续验证,目前仅提供这个思路。

理论上任意两个非共线(简单来说x不能通过加减获得y)的变量都可以通过线性回归来计算相关性。

线性回归最核心的问题是数据如何解读,也就是相关性是不是真的符合现实逻辑。

一个典型的反面例子就是500强CEO的鞋码大小与任职期间公司股票回报的关系。

但是这个例子里面,买入价格与持有一段时间之后的回报显然存在相关性,但是要说明买入价格低就一定预期回报高这一个因果关系还需要大量的证明。

至于有大佬提到的平稳性的问题,我认为这个例子里面可以暂时不用考虑,那是做时间序列回归(简单来说就是用前面一段时间的价格预测未来的回报)的时候需要考虑的。

根据不同时间段的图很明显能看到负相关的关系这一点就非常有价值了。但是在90天的图里面左下角有一堆明显偏离的点,可以请楼主后续更新一下那一堆点是哪些特殊的时间段吗?

赞同来自: sunpeak 、skyblue777

另外,90天的图里,还有一部分异常情况(参见下面的红框内散点);如果方便的话,能不能把这部分的转债名单列出来?如果能定性地排除一部分,也是不错的收获。大佬你可能理解错了,他这个表的点对应价格是某日市场可转债中位数价格,对应收益率是等权持有所有转债的收益率,而非个别转债的数据。

我认为这个数据还是有价值的,尤其是对偏债双低或者低价这类对正股波动不是特别敏感的策略,用来做一些大概的择时。

赞同来自: 水谷兰桨 、gaokui16816888 、chrisharn 、skyblue777 、泛舟Rain更多 »

另外,90天的图里,还有一部分异常情况(参见下面的红框内散点);如果方便的话,能不能把这部分的转债名单列出来?如果能定性地排除一部分,也是不错的收获。先感谢您的支持(* ̄︶ ̄),可能是我没描述清楚,我这个图中的样本点是这样来的,比如上周五收盘中位数价格为119.688(横坐标),当天收盘时把全部转债都买一手,持有90天,会有个整体收益率(纵坐标),把2020年以来的每一天的数据都放上来就形成了这个图。

我想做的就是用中位数价格来衡量转债整体水位和盈利概率,没有精确到个债。所以红框里的点都代表了某一天的数据,我看了下数据,红框的点都是2020年12月-2021年2月的数据。

如@dhhlys 所说,确实价格是不平稳的,有一定的趋势并且部分区间方差明显变大,所以不适用于回归。

另外我观察到近3年转债收盘中位数价格在只是在区间内震荡,可能是由于强赎规则压制,导致中位数价格未突破震荡箱体,因此我个人认为这些数据统计仍具有一定指导意义。当然咯,由于样本是近3年的,样本不大,且没有遇到过2007和2015年这样的股市超级大牛市,在股市遇到极端行情时很可能不适用!

dhhlys - 积重而返

赞同来自: neverfailor 、landandwater 、nkfish 、ylxwyj

@dhhlys的建议,在理论上是对的。所以,我建议你可以用 转股溢价率的中位数 vs 未来90天的转债收益率 ,做个散点图,再看看。之后,咱们可以再反向推导回可转债的面值情况看看。转股溢价率虽然是平稳的,但是有其他毛病:转股溢价率只对期权价值进行了估值,这部分估值是风险中性的,但是转债价格其实包含了正股的估值影响,毕竟我们既想赚alpha,还想赚beta,所以我感觉只回归溢价率效果也不见得好。

不过,你当前的结论也不能说是完全错误、或者说没有价值:最起码说明,119-125元的可转债面值,是一个粗糙的可转债“安全边际”临界点 —— 因为这个价位,是有客观事实逻辑(强赎规则:130元是极限)作为支撑的。

我个人...

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: neverfailor 、gaokui16816888 、dhhlys 、skyblue777

OK的,我会去学习了解一下,谢谢指导。@dhhlys的建议,在理论上是对的。所以,我建议你可以用 转股溢价率的中位数 vs 未来90天的转债收益率 ,做个散点图,再看看。之后,咱们可以再反向推导回可转债的面值情况看看。

不过,你当前的结论也不能说是完全错误、或者说没有价值:最起码说明,119-125元的可转债面值,是一个粗糙的可转债“安全边际”临界点 —— 因为这个价位,是有客观事实逻辑(强赎规则:130元是极限)作为支撑的。

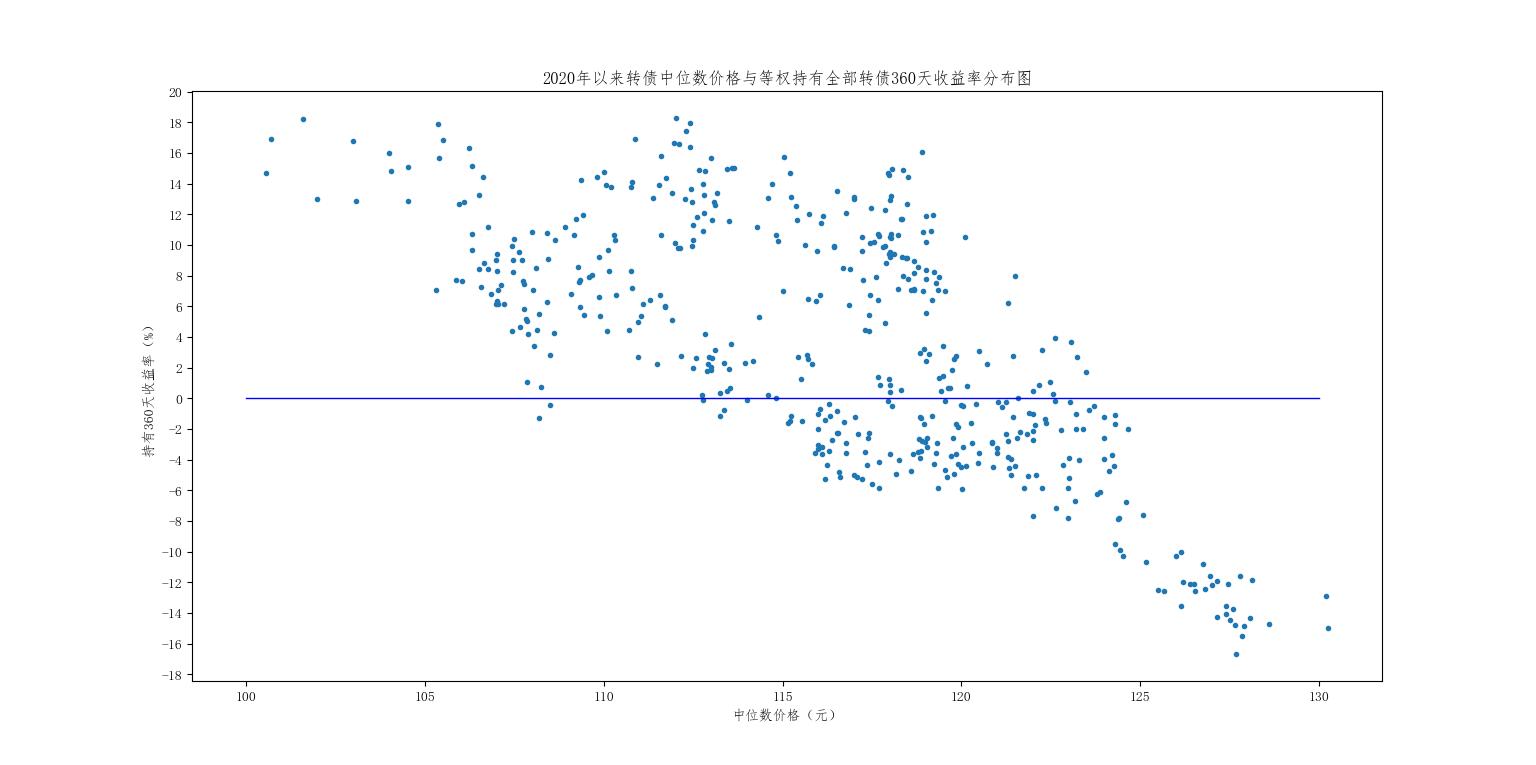

我个人比较喜欢 90天这个时间框架(有拐点);360天就完全是线性的了。

楼主,加油;期待你的后续统计图表。

赞同来自: xineric 、Wanli012 、初学者3 、集XFD 、唐伯虎点烟 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

我认为这是由以下几点造成的:①下修。②近几年转债逐渐被大众熟知,流动性带来溢价。③发债公司努力促进强赎。

只能说把一些大家都知道的东西用数据和图表呈现了一遍,希望有点用吧。

接下来准备整整主流宽指数和几个重点行业指数的持有盈利分布,下次不用价格做了,改pe,到时候另开一贴,合计跟踪10项,那个盈利概率大买哪个,摊大饼。

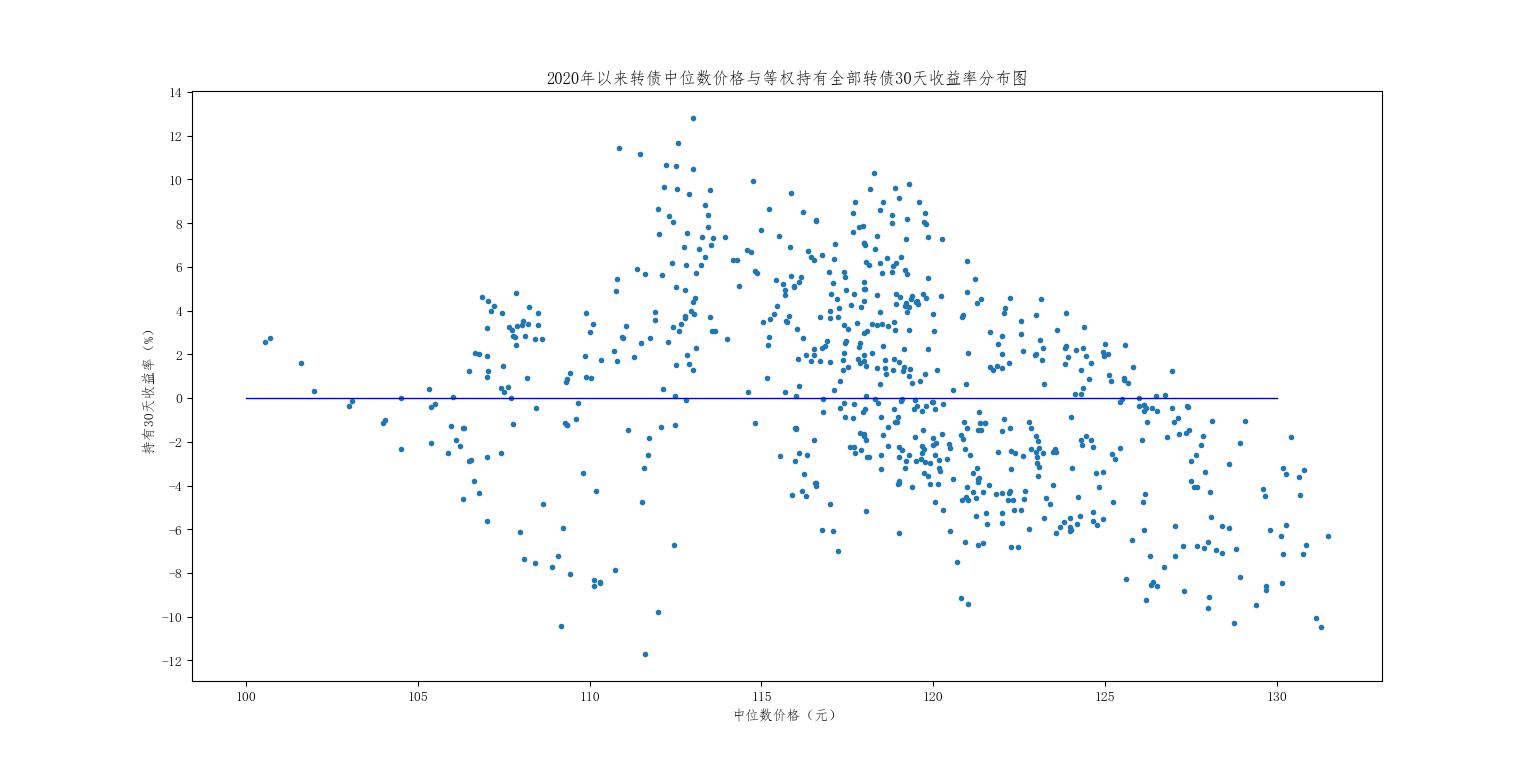

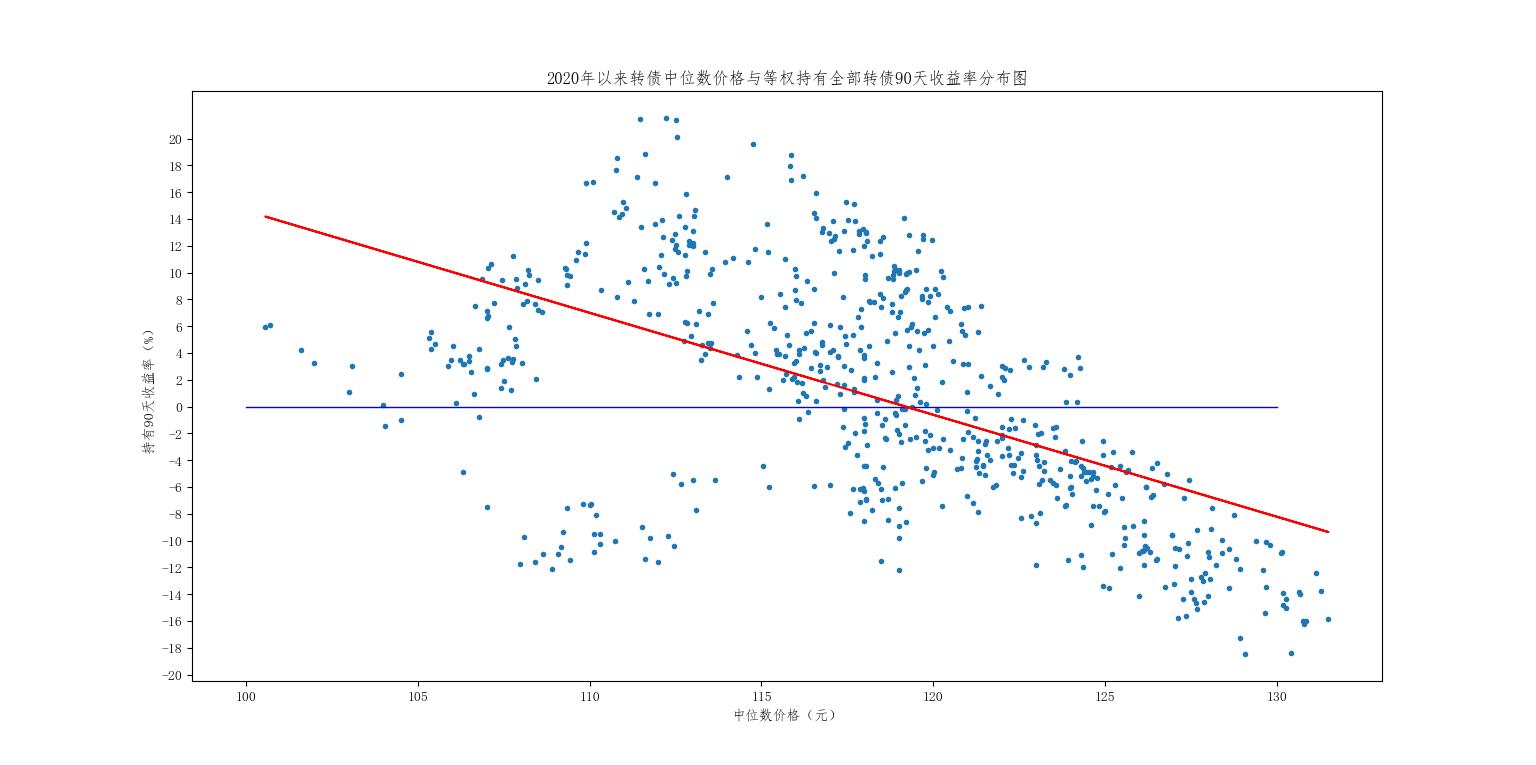

【持有30天图】 【持有180天图】 【持有360天图】

dhhlys - 积重而返

您说的回归问题,我不是学统计或者从事这方面工作的,我的目的是对这些样本点添加一条描述性的线,更好地看趋势,其实回归线在图中不是最重要的要素,您说的问题,我会再研究研究。我明白你说的这些,但是我还是建议你看下关于 平稳和线性回归,不然你会利用线性回归得出错误的因果结论。

我是个摊大饼选手,2022年没做到高位逃顶,低位抄底,所以我把以前的数据撸了一遍,做了这个图,它是转债整体数据,不是个体数据,用来参考转债整体水位的,以控制仓位。

这个图对我的意义就是:根据历史数据来看,转债中位数到了119-12...

我举个极端的例子,你用2000年到2005年的上证指数来做你这个图,也可以得到类似的结论,但是结论的意义是用来指导我们未来操作的,你要真按照00-05年的结果来操作,你将错过A股05年后的所有行情。其根本原因就是我们的原数据(价格)并非平稳,不能用来直接回归。

杠一句,这个图其实意义并不大。这个是典型回归里面的问题:并不是所有的貌似有关系的东西都以用线性回归来实现,虽然你回归起来看起来正确。问题的根本就是你的价格数据本身是带趋势的,换句话说你的数据不平稳(non stationary),直接硬做线性回归是有问题的。所以文献中都没有用价格来做回归的,更多的是用收益率(因为收益率是平稳数据)。回到转债,因为转债本身等权指数是一个带趋势向上的(大多数正股会涨...您说的回归问题,我不是学统计或者从事这方面工作的,我的目的是对这些样本点添加一条描述性的线,更好地看趋势,其实回归线在图中不是最重要的要素,您说的问题,我会再研究研究。

我是个摊大饼选手,2022年没做到高位逃顶,低位抄底,所以我把以前的数据撸了一遍,做了这个图,它是转债整体数据,不是个体数据,用来参考转债整体水位的,以控制仓位。

这个图对我的意义就是:根据历史数据来看,转债中位数到了119-120这个位置,我加仓会非常谨慎,更偏向于减仓。中位数价格到了125,我会把仓位减到一个比较低的位置,这就是这些数据的价值。

数据虽然是等权持有所有转债的数据,但因为我用的是每天收盘的价格时点数据计算的,不是用的每日涨幅,所以不完全等于转债等权指数,新债上市的影响已经尽量减小了。

dhhlys - 积重而返

赞同来自: 剑客禅心 、neverfailor 、boeing767 、djc354133

补图杠一句,这个图其实意义并不大。

这个是典型回归里面的问题:并不是所有的貌似有关系的东西都以用线性回归来实现,虽然你回归起来看起来正确。问题的根本就是你的价格数据本身是带趋势的,换句话说你的数据不平稳(non stationary),直接硬做线性回归是有问题的。所以文献中都没有用价格来做回归的,更多的是用收益率(因为收益率是平稳数据)。回到转债,因为转债本身等权指数是一个带趋势向上的(大多数正股会涨,且大多数要强赎),所以这张图所揭示的119为持有正收益分界线这个事情,是站不住脚的。

举个例子,你甚至可以用时间和标普500的价格来进行回归,但并不能捕捉到这个均值回归的味道。

赞同来自: 蓝河谷 、skyblue777

根据中位数价格在118.133-120.133的128个样本点来看,等权持有全部转债90天盈利概率53%。

期望收益2.23%。

样本极值点:

最高点:2022/4/8,中位数价格119.145,持有90天收益14.05%;

最低点:2020/11/13,中位数价格119,持有90天收益-12.22%;

感谢各位的支持,在此谢过!

赞同来自: 丢失的十年 、zengyongqiang 、caotangwa 、gaokui16816888

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号