一、前言

2022年,发了一篇帖子《研究札记:择时收益是天时与人和的协同结果(从归纳到演绎)》;当时的研究比较粗糙、数据论证也不够充分。因此,在此之后,组织学生做了个小课题,对全球34个主要国家/地区的股指做了择时策略的分析和统计,统计时间段为2002年至2022年;不过,限于篇幅,下面的讨论主要集中于发达国家股市和中国股市。根据我的发帖习惯,还是先给出结论:

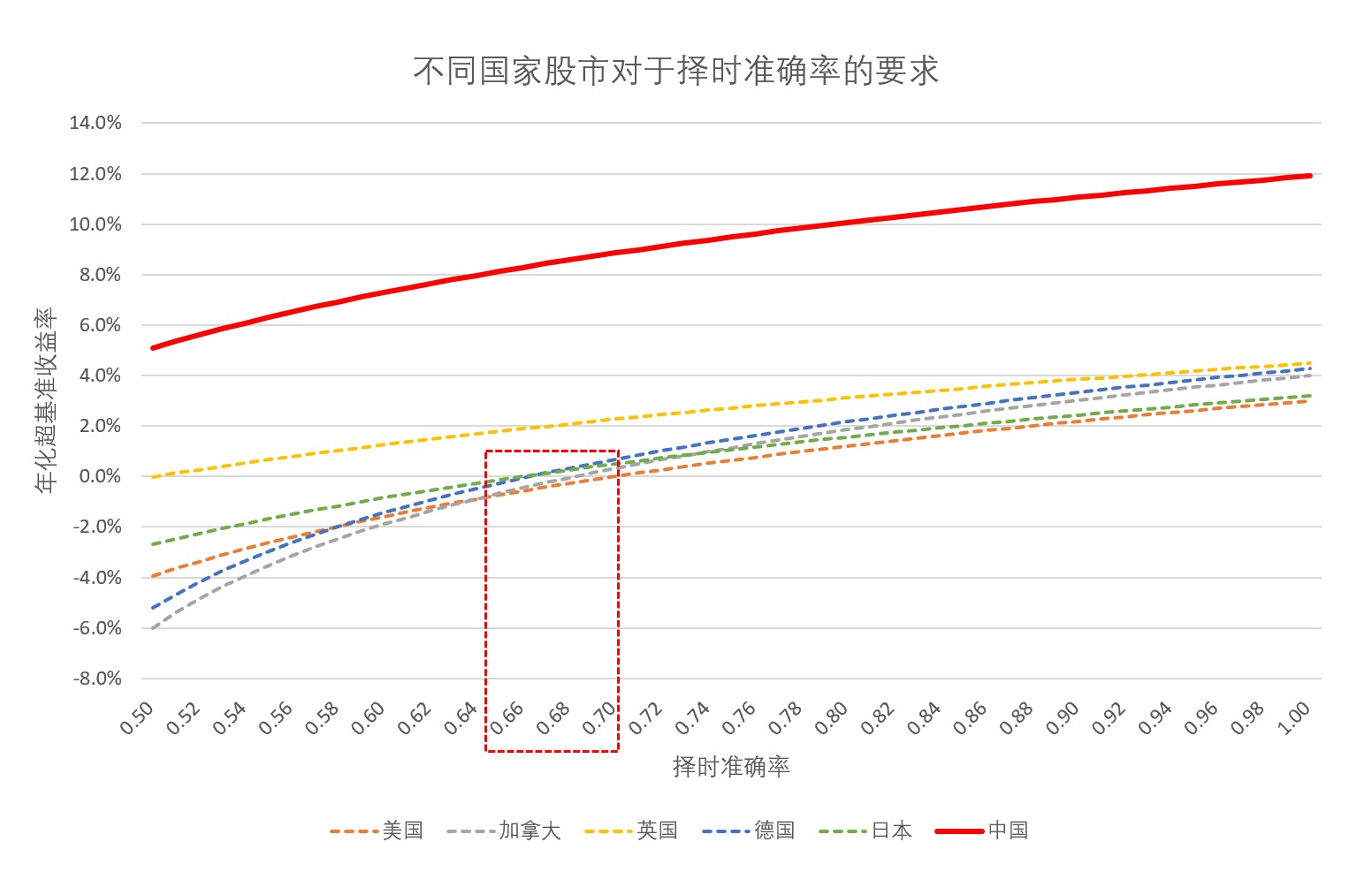

1、如果想要获得超过长持股指的收益,世界主要发达国家的择时准确率应至少达到 65%-70%(美国是最难的) —— 但是,在中国,择时准确率的要求特别低、甚至低于50%,也可以获得超过长持股指的显著收益。

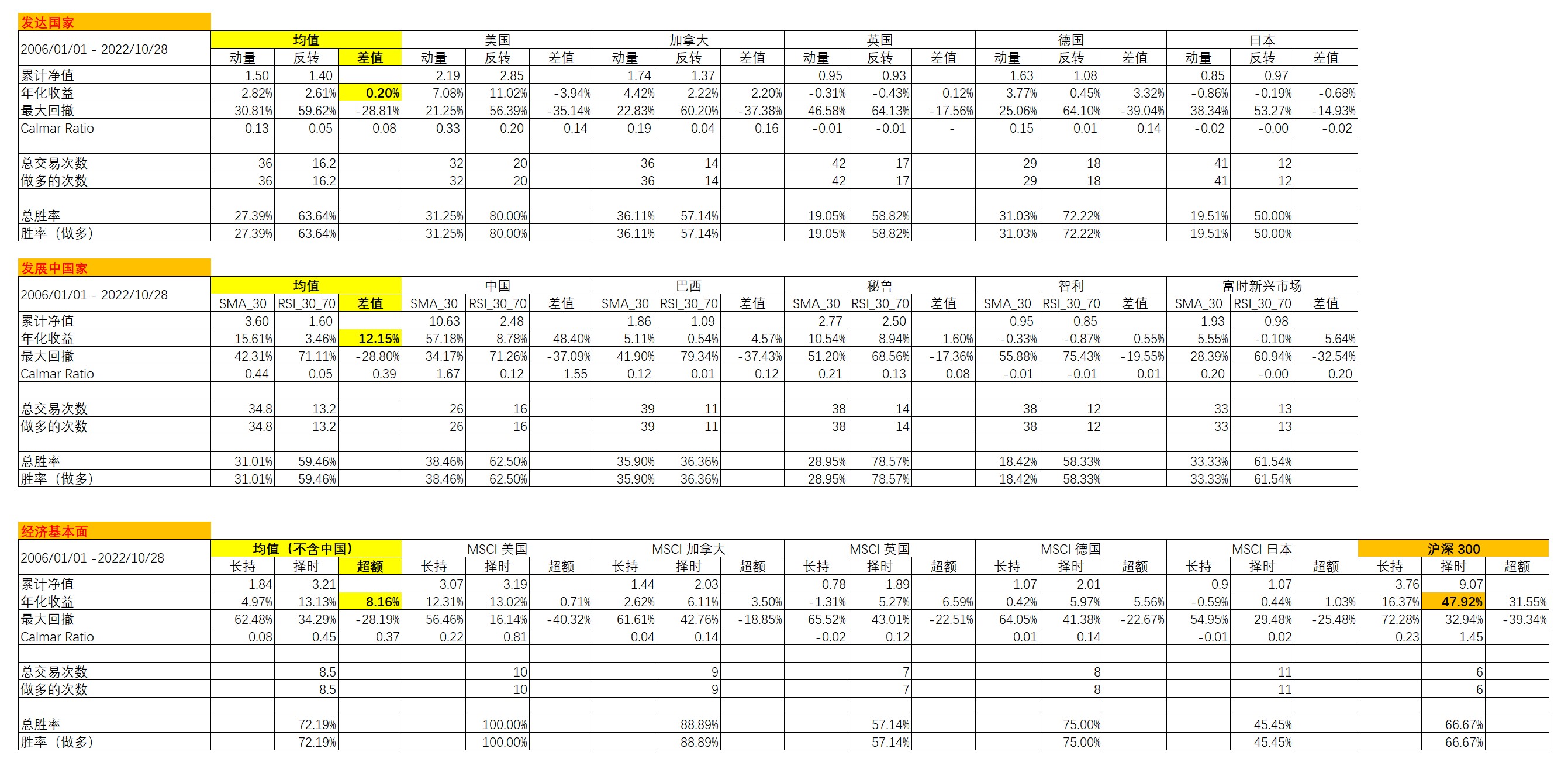

2、三类策略的收益:经济基本面 > 动量(右侧) > 反转(左侧);但是,经济基本面策略的信号频率,远低于动量和反转。

3、择时策略的适用性:发展中国家(新兴市场)> 发达国家、经济增长的国家 > 缺乏增长的国家(例如,日本、英国)

4、请不要再说,“中国股市,不能被中国经济预判、只是纯粹的赌场”了 —— 在A股,基于纯粹经济基本面的择时策略,取得了三种策略中最好的投资收益。

二、各国股市对于择时准确率的要求

对于择时准确率的测算方法,是基于William F. Sharpe 于1975年在期刊《Financial Analysis Journal》上发表了经典报告《Likely Gains from Market Timing》 —— Sharp在1970年代测算,美国股市的择时准确率需要在74%以上;这个数据的稳定性相当强,在2002-2022年的时间段内,美股的择时准确率也至少需要在70%以上。具体的结果比较清晰,详情参见下图:

三、三种择时策略(只做多、不做空)的对比

1、择时策略的说明a)动量:30天的移动平均线

b)反转:30天和70天的日线数据

c)经济基本面:LEI 指标;具体测算方法,参见Feldman发表的《Buy and Hold Versus Timing Strategies: The Winner Is》

2、择时策略的收益统计与小结

动量:

1)整体收益较好;但日本的表现较差,收益为负

2)新兴市场的收益,要好于发达国家市场

3)在经济增长缺乏核心驱动力的国家,英国和日本的收益较差

反转:

1)动量策略表现好的股市,其反转策略的表现也较好

2)但是,反转策略的收益通常要弱于动量;并且这个特点,在新兴国家更为明显

经济基本面(LEI):

1)整体上,策略收益高于动量和反转,但信号次数显著降低

2)该策略,在经济经济增长缺乏核心驱动力的国家,收益也较好 —— 日本股市的策略收益为正

四、注意事项 —— 以中国为例;经济基本面择时,只能用于看多、慎用于看空

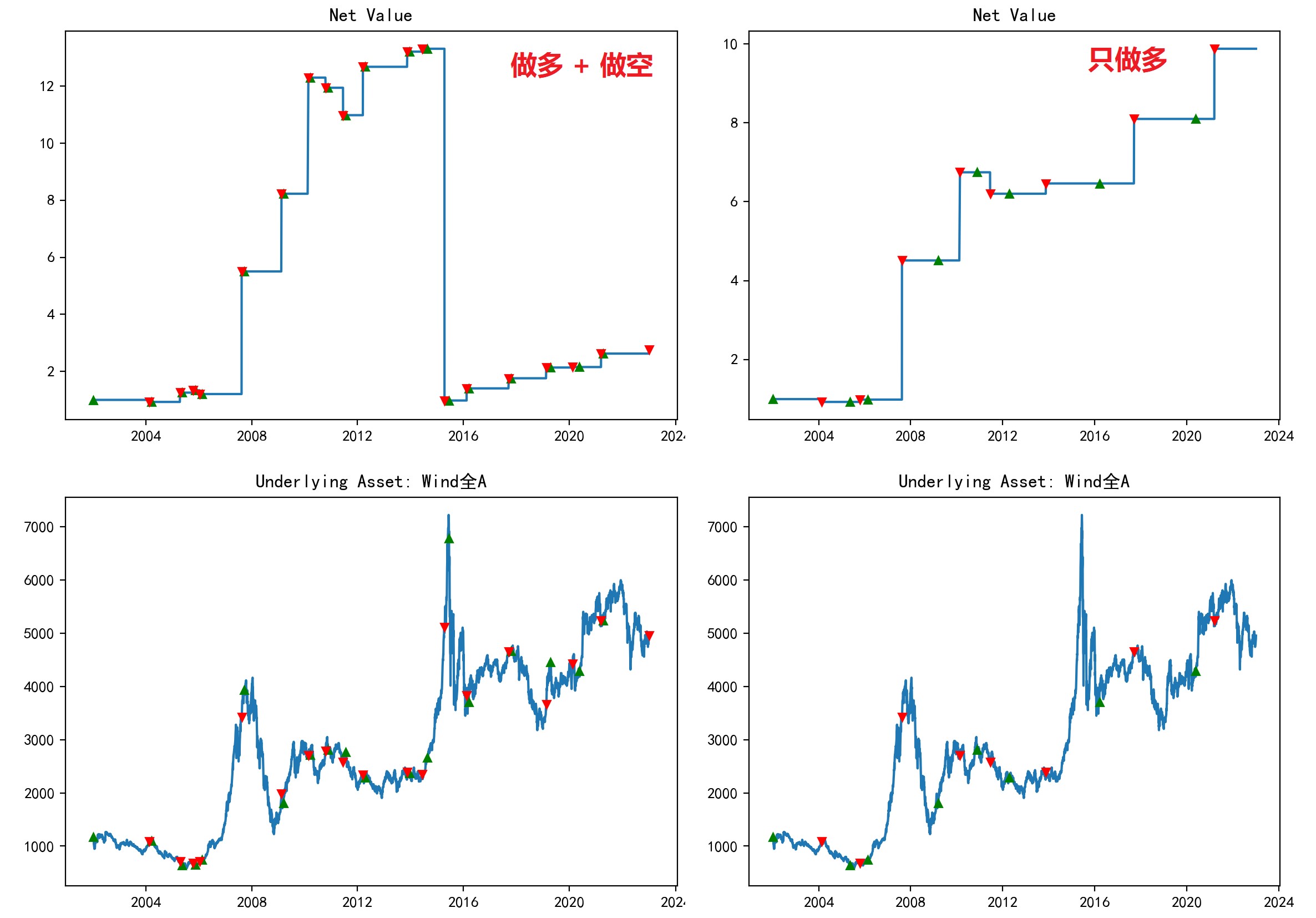

由于熊市的底部是理性投资者托起来的,而牛市的顶部是非理性的、且在临界点后会出现快速的趋势反转和崩盘 —— 因此,股市的顶部是不能用理性指标去衡量的。同时,经济基本面的变化也相对迟缓;因此,如果在牛市起步加速之后,用经济基本面的信号去操作择时,很可能出现下面的情况(左上图的2014-2015年):五、总结

1、从市场方面来说,择时收益只取决于股指的波动性 —— 波动性越大的股票市场,择时收益越高;关于具体的推导过程,涉及到PCA和LM模型,就不在这里赘述了。2、总体上,右侧交易强于左侧交易(动量策略优于反转策略);

3、动量策略,在新兴市场国家的收益更高;

4、动量策略相对于反转策略,在新兴市场国家的优势也更大;

5、基本面策略,在各国的表现都比较稳定,且拥有3类策略中最高的年化收益率和风险回报比率;缺点是触发的次数显著要少

5

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: happysam2018 、邹大仙女 、打新交朋友 、skyblue777 、火锅008更多 »

@酱油面

Y佬的文章真是高产啊说实话,择时的这两篇文章,我都不是很满意;主要是数据处理比较粗糙。好在定性的问题,已经能够说清楚,也就凑合了 —— 毕竟论坛发帖的要求,和发paper还是相去甚远。

都来不及细细学习

1

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: gaokui16816888

@你猜再猜

我主要是考察全球多国的情况,这个主要是对我自己做资产配置或者大周期轮动比较有参考价值。

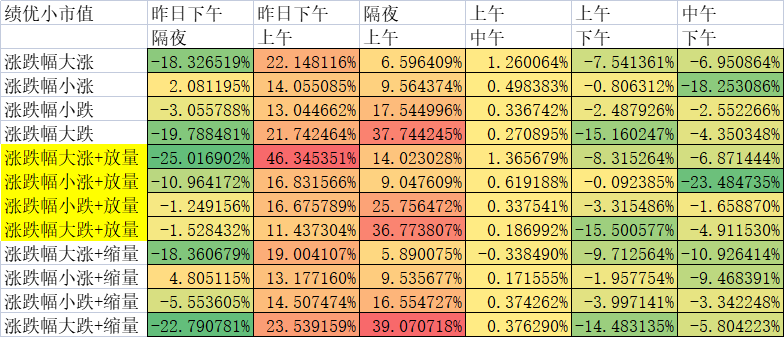

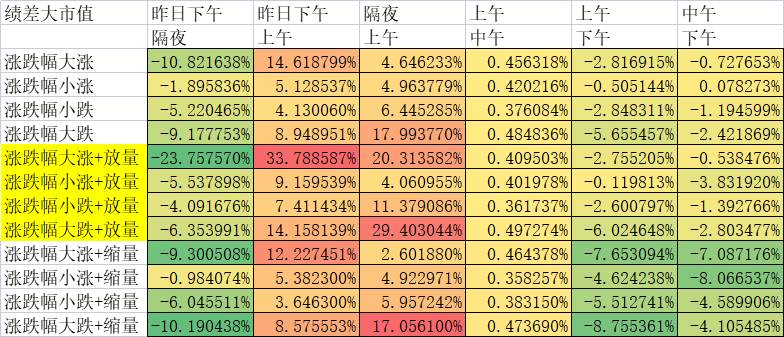

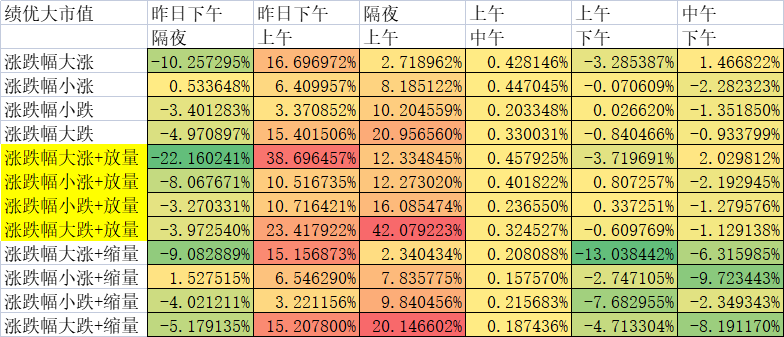

我说说我的统计(不一定对,可能存在未来函数,目前实战上我是亏5%)准备1根据法律法规,融资工具划分:ETF,可转债,个股。平台规则交易周期分类:T+0/T+1ETF划分:流动性最大前100+股票/债券/商品/reits/货币类可转债划分:流动性最大前100+(收益率/折溢价)组合个股:流动性最大前100+(市值/扣非净利润同比增长)组合准备2交易择时划分:隔夜,上午,中午,下午涨跌幅划分:隔夜涨...挺好的,这是另外的分类方式;只不过你的Beta基本还是同一个,就是中国的股指。

我主要是考察全球多国的情况,这个主要是对我自己做资产配置或者大周期轮动比较有参考价值。

5

赞同来自: aladdin898 、jackymin001 、neverfailor 、好奇心135 、ylxwyj更多 »

我说说我的统计(不一定对,可能存在未来函数,目前实战上我是亏5%)

准备1根据法律法规,融资工具划分:ETF,可转债,个股。平台规则交易周期分类:T+0/T+1

ETF划分:流动性最大前100+股票/债券/商品/reits/货币类

可转债划分:流动性最大前100+(收益率/折溢价)组合

个股:流动性最大前100+(市值/扣非净利润同比增长)组合

准备2交易择时划分:隔夜,上午,中午,下午

涨跌幅划分:隔夜涨跌幅四等分中位数,上午涨跌幅四等分,中午,下午。。。。。(可能有未来函数)(大涨/小涨/小跌/大跌)

成交量划分:今日上午与今日下午的成交金额环比增长率(放量,缩量),昨日下午与今日上午。。。

准备3数据样本2020-2023年至今

目的:统计归纳不同种类的品种组合在不同时间段,根据量价组合预判下一个周期的涨跌变化

上午流程

1.划分品种类型,确认同类组合

2.研究隔夜涨跌幅对上午涨跌幅的影响

3.研究隔夜四等分涨跌幅对上午涨跌幅的影响

4.研究今日隔夜四等分涨跌幅+昨日下午放量/缩量对上午涨跌幅的影响

下午流程

1.划分品种类型,确认同类组合

2.研究上午涨跌幅对下午涨跌幅的影响

3.研究上午四等分涨跌幅对下午涨跌幅的影响

4.研究今日上午四等分涨跌幅+今日上午放量/缩量对下午涨跌幅的影响

隔夜流程

1.划分品种类型,确认同类组合

2.研究下午涨跌幅对隔夜涨跌幅的影响

3.研究下午四等分涨跌幅对隔夜涨跌幅的影响

4.研究下午四等分涨跌幅+下午放量/缩量对隔夜涨跌幅的影响

T+1股票结论:

隔夜下跌,上午上涨,下午下跌

大市值反转>动量

小市值动量>反转

绩优动量/反转>绩差动量/反转

大涨大跌>小涨小跌

放量>缩量

动量涨跌标准差>反转涨跌标准差*2

准备1根据法律法规,融资工具划分:ETF,可转债,个股。平台规则交易周期分类:T+0/T+1

ETF划分:流动性最大前100+股票/债券/商品/reits/货币类

可转债划分:流动性最大前100+(收益率/折溢价)组合

个股:流动性最大前100+(市值/扣非净利润同比增长)组合

准备2交易择时划分:隔夜,上午,中午,下午

涨跌幅划分:隔夜涨跌幅四等分中位数,上午涨跌幅四等分,中午,下午。。。。。(可能有未来函数)(大涨/小涨/小跌/大跌)

成交量划分:今日上午与今日下午的成交金额环比增长率(放量,缩量),昨日下午与今日上午。。。

准备3数据样本2020-2023年至今

目的:统计归纳不同种类的品种组合在不同时间段,根据量价组合预判下一个周期的涨跌变化

上午流程

1.划分品种类型,确认同类组合

2.研究隔夜涨跌幅对上午涨跌幅的影响

3.研究隔夜四等分涨跌幅对上午涨跌幅的影响

4.研究今日隔夜四等分涨跌幅+昨日下午放量/缩量对上午涨跌幅的影响

下午流程

1.划分品种类型,确认同类组合

2.研究上午涨跌幅对下午涨跌幅的影响

3.研究上午四等分涨跌幅对下午涨跌幅的影响

4.研究今日上午四等分涨跌幅+今日上午放量/缩量对下午涨跌幅的影响

隔夜流程

1.划分品种类型,确认同类组合

2.研究下午涨跌幅对隔夜涨跌幅的影响

3.研究下午四等分涨跌幅对隔夜涨跌幅的影响

4.研究下午四等分涨跌幅+下午放量/缩量对隔夜涨跌幅的影响

T+1股票结论:

隔夜下跌,上午上涨,下午下跌

大市值反转>动量

小市值动量>反转

绩优动量/反转>绩差动量/反转

大涨大跌>小涨小跌

放量>缩量

动量涨跌标准差>反转涨跌标准差*2

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号