2022年总有一种心神不宁的感觉。尤其是最后几个月,就像坐在飞机里,一路上不断遭遇着强气流,忽上忽下忐忑不安之间好不容易飞到了机场上空,可飞机饶了一圈又一圈,盘旋着就是不往下落。飞机突然之间冲向跑道,猛然落地后在跑道上颠簸跳跃,好不容易踉踉跄跄地冲过终点,最后总算艰难着陆。

投资回顾

去年是一个典型的熊市,无论是A股、港股还是美股,各大主流指数都遭遇深幅调整,除了粮油类大宗商品,各大类资产遭受重创,中概互联甚至一度跌回2017年的水位。自己的投资收益-5.7%,跑赢中证500和沪深约15%,跑赢集思录可转债指数0.8%,在大熊市背景下保住资产没有大幅回撤,结果还算可以接受。

去年的投资延续了指数增强的思路,大部分权益资产挂钩中证500指数,配置在股指期货IC上吃贴水的相对收益,这部分资产略微盈利。主要原因是在3月初清仓IC,5月份补回仓位后在6月底再次减仓,择时动态平衡仓位取得了不错的相对收益,跑赢策略理论收益15个点。

年初配置了约三成资产到可转债,大部分资金做轮动策略,部分资金短期套利为辅。年中多次调整了仓位比例和因子权重,仓位的调整回避了几个月的跌幅,但也错失了5月和11月的反弹收益,最后收益仅5%,落后理论收益近10个点。

亏损的主要源头是A股个股、腾讯港股及中概互联基金,年初约占总资产的三成。腾讯一直持有到年底,在疯狂的下跌过程中按计划加仓到了设定的单品种持仓比例上限,年底略亏接近回本。A股个股采用了新的配债轮动策略,在个股激烈的波动中,不由自主地试图主观判断更好的买卖点,年底回溯数据回测后发现实际收益大幅跑输理论收益,同时打新收益的大幅下降也造成这部分资产表现不佳。中概基金经历了两次大幅回撤,年底迎来暴力反弹,本可以大幅减亏,但在同类基金的轮动过程中,卖出后没有按纪律马上回补份额,造成错失一大段反弹涨幅,也丧失了年内整体扭亏的最后时机。

总结过往一年的操作,发现依赖主观判断的交易在盈亏相抵后对总收益的贡献并不大,反而严格遵守策略规则可以赢得稳定收益。

新年展望

展望新的一年,宏观上疫情的袭扰影响逐渐淡化,大环境无疑比过去的一年对投资更为友好。中观层面,A股在历经2022年的冲击挤压后估值回落到合理低估水平,中概从最低反弹了60%+后仅与2018年底的水位相当。

个人投资层面,首要的是做好资产的配置,基本思路是采用杠铃型结构以更好地应对黑天鹅事件,保持极端情况下动态平衡调整的潜力。大部分资产配置在稳健端,以低价转债为主力,兼顾溢价与规模因子,通过轮动和套利稳定积累收益。小部分资产配置在A股指数、中概个股及指数,利用期权工具控制回撤,降低回撤对心态的冲击。其次是在操作层面,严格遵守策略规则交易,尽量降低主观判断的干扰,放平心态,不求超越策略,只求达到策略的理论收益。

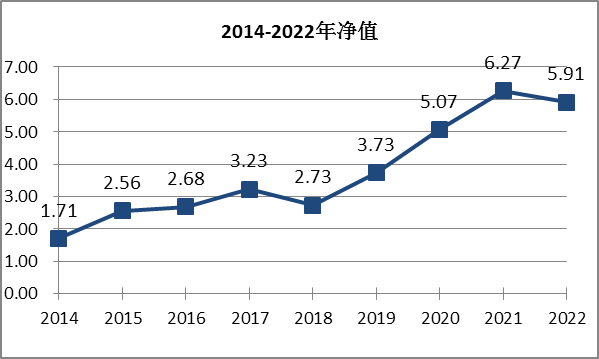

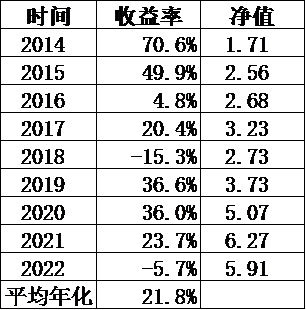

历年收益

从2014年起至2022年,9年累计净值5.91,复合年化收益21.8%,期望新的一年净值稳步上扬。

投资回顾

去年是一个典型的熊市,无论是A股、港股还是美股,各大主流指数都遭遇深幅调整,除了粮油类大宗商品,各大类资产遭受重创,中概互联甚至一度跌回2017年的水位。自己的投资收益-5.7%,跑赢中证500和沪深约15%,跑赢集思录可转债指数0.8%,在大熊市背景下保住资产没有大幅回撤,结果还算可以接受。

去年的投资延续了指数增强的思路,大部分权益资产挂钩中证500指数,配置在股指期货IC上吃贴水的相对收益,这部分资产略微盈利。主要原因是在3月初清仓IC,5月份补回仓位后在6月底再次减仓,择时动态平衡仓位取得了不错的相对收益,跑赢策略理论收益15个点。

年初配置了约三成资产到可转债,大部分资金做轮动策略,部分资金短期套利为辅。年中多次调整了仓位比例和因子权重,仓位的调整回避了几个月的跌幅,但也错失了5月和11月的反弹收益,最后收益仅5%,落后理论收益近10个点。

亏损的主要源头是A股个股、腾讯港股及中概互联基金,年初约占总资产的三成。腾讯一直持有到年底,在疯狂的下跌过程中按计划加仓到了设定的单品种持仓比例上限,年底略亏接近回本。A股个股采用了新的配债轮动策略,在个股激烈的波动中,不由自主地试图主观判断更好的买卖点,年底回溯数据回测后发现实际收益大幅跑输理论收益,同时打新收益的大幅下降也造成这部分资产表现不佳。中概基金经历了两次大幅回撤,年底迎来暴力反弹,本可以大幅减亏,但在同类基金的轮动过程中,卖出后没有按纪律马上回补份额,造成错失一大段反弹涨幅,也丧失了年内整体扭亏的最后时机。

总结过往一年的操作,发现依赖主观判断的交易在盈亏相抵后对总收益的贡献并不大,反而严格遵守策略规则可以赢得稳定收益。

新年展望

展望新的一年,宏观上疫情的袭扰影响逐渐淡化,大环境无疑比过去的一年对投资更为友好。中观层面,A股在历经2022年的冲击挤压后估值回落到合理低估水平,中概从最低反弹了60%+后仅与2018年底的水位相当。

个人投资层面,首要的是做好资产的配置,基本思路是采用杠铃型结构以更好地应对黑天鹅事件,保持极端情况下动态平衡调整的潜力。大部分资产配置在稳健端,以低价转债为主力,兼顾溢价与规模因子,通过轮动和套利稳定积累收益。小部分资产配置在A股指数、中概个股及指数,利用期权工具控制回撤,降低回撤对心态的冲击。其次是在操作层面,严格遵守策略规则交易,尽量降低主观判断的干扰,放平心态,不求超越策略,只求达到策略的理论收益。

历年收益

从2014年起至2022年,9年累计净值5.91,复合年化收益21.8%,期望新的一年净值稳步上扬。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号