2023年1月18日,正邦科技发布了一则公司股票可能被实施退市风险警示的公告,这本是一则并不意外的公告,但是股票在次日立即跌停,转债也同时大跌。

虽然卡叔一向是主张回避问题股和债的,但是许是投资者们知道,我在正邦转债第一次下修时,和他们有过沟通,所以很多投资者都希望听听我的看法。

先说说我的投资计划:

对于正邦科技的股票,我当前没有持仓,未来也没有买入计划,对于已经被套又不愿意割掉的投资者,我建议不要死守,要择机和转债做切换,达到降级成本和风险效果,后面会讲具体操作。

对于正邦转债,我当前没有持仓,未来不会重仓,没有长线投资计划,如果有好的价格,可能小仓位参与短期下修博弈。

我这样的投资计划,也说明了我个人看淡正邦科技的前景。我认为部分投资者们认为正邦科技未来出现的反转行情,其实充满了不确定性。

我为什么有如下想法?慢慢分享给大家。

第一:猪周期未来一定会回到盈利状态,但正邦能得到多少?

熟悉卡叔的投资者,应该知道在上一轮猪周期的时候,我配置了新希望,一直熬到了周期反转才出手(卖在地板上)。我认为作为民生工程的养猪行业,不会长期持续全行业亏损,在一定的时期迎来暴利阶段是有可能的。

但是胜利不会属于所有人,大赢家一定是那些把节奏和成本控制很好的龙头企业。

我们看看正邦的节奏

历史上,正邦科技对猪周期的节奏踩的一向不准。在上一轮的猪周期中,正邦科技的2019年的业绩便表现平平,直到2020年才跟上了行业的节奏,但也是这样在行业高点扩产,为2021年的巨亏埋下了隐患。

在2022年下半年,猪肉价格的一波小阳春行情中,同行们大幅扭亏,甚至开始盈利。只有在上半年减产的正邦又一次错过这次回血机会,在第三季度单季亏损甚至超越了前两个季度。前三季度共计亏了76.44亿。

更难堪的是,猪肉的价格并没有持续上涨,小阳春结束以后,猪肉价格重回低迷,正邦的未来难以乐观。

再看看正邦的成本

对于周期股,考验的不止是爆发期的盈利能力,在行情底部区域,可以比同行熬的更久才是生存的关键。

根据各家公司的答复:

牧原股份在2023年1月13日答复,目前公司商品猪完全成本已经低于15.5元/公斤,且仍有下降空间。

温氏股份答复:2022年11月份综合成本为16.1元/公斤,预计2023年成本将降至15.4元/公斤。

新希望答复:2022年12月份完全成本为16.8元/公斤,卡叔和公司沟通的时候,他们答复也有信心在未来进一步降低成本。

正邦科技近期没有直接答复过准确的养猪成本,只有在2022年7月15日答复,公司的完全成本在20元/公斤左右。

(以上数据均为各公司的官方答复,统计方式可能一定差别。)

可以看到正邦科技的养殖成本是显著高于竞争对手的,若未来猪肉价格持续在低位,不排除出现竞争对手微利,而正邦科技持续失血的状态。

如果我们是正邦的竞争对手们,显然不希望让正邦这样的企业熬过寒冬,然后在盈利周期里和自己打价格战。

比成本更难受的是正邦经营的恶性循环

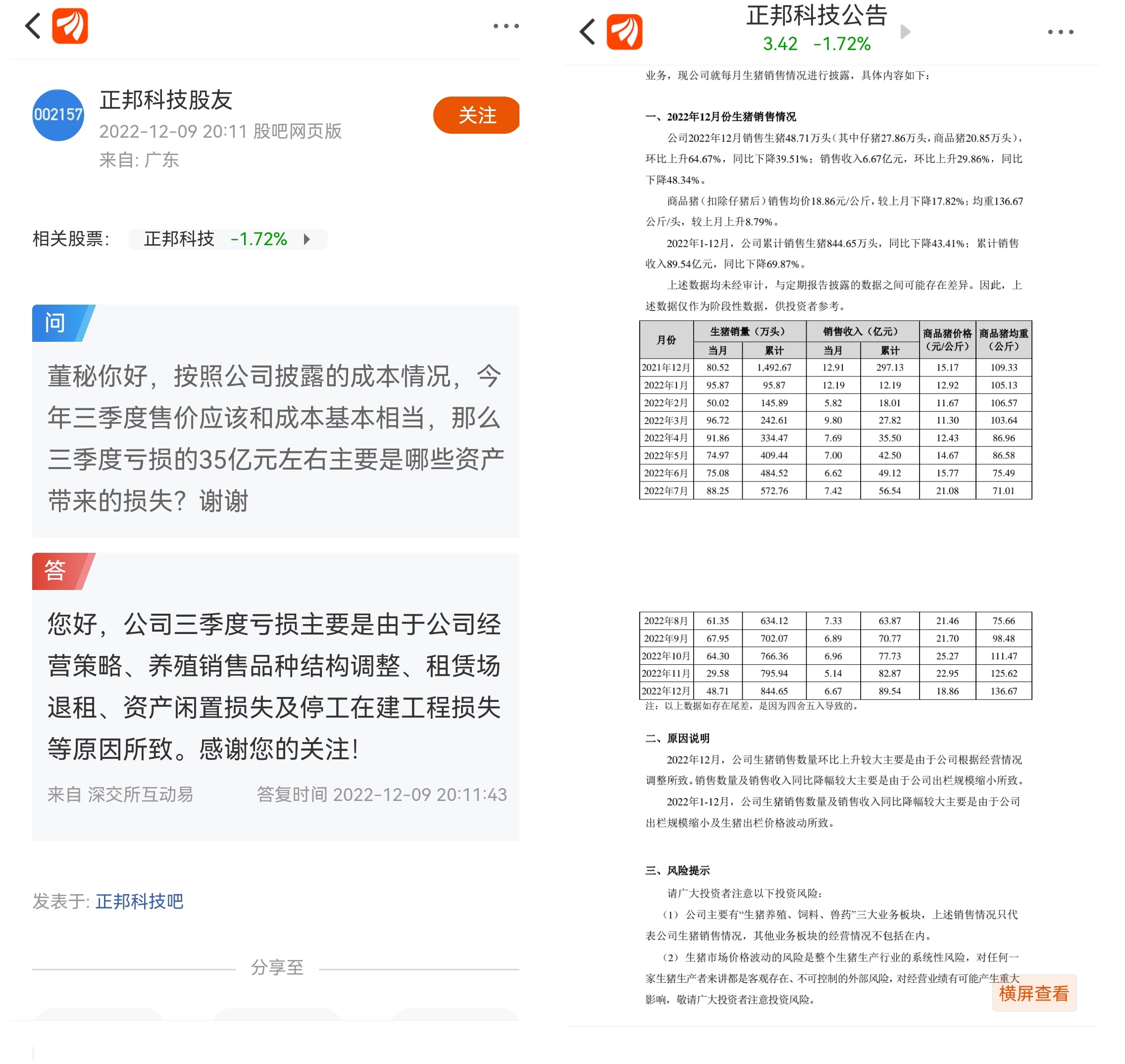

翻看正邦的2022年12月生猪销售情况,整个三季度的789三个月商品猪价格均超过21元/公斤,但是三季度单季度亏损依然超过30亿,这主要来自于前期扩张的后遗症。

所以卡叔认为未来猪周期一定会回到盈利状态,但是正邦能不能顺利熬到那个时点,即便熬到了那个时间点,产能下降,成本不低的正邦,能否获得让投资者满意的收益,都充满了不确定性。

上一轮猪周期的爆发,伴随着雏鹰农牧的献祭,不具备持久战的能力正邦,是否能等到春暖花开的那一天?

第二:谁会救正邦,我们投资者会付出啥代价?

包括卡叔在内的很多投资者,都认为即便正邦问题很多,但不会轻易倒掉,和很多资不抵债的企业相比,正邦是一个有价值的企业,产品涉及民生。

救不救正邦,怎么救正邦本身是两难的话题,当养猪企业陷入困境时,国家也不会第一时间就出面拯救,只有猪粮比下降到一定程度后,国家才进行收储等救市行为,从逻辑上,让高成本的养猪企业自然淘汰,是一个更加符合国家战略的举措,是一个对民生负责任的方式。

但具体到正邦,企业背后是2万多个家庭的生计,他们是这次无序扩张的牺牲品,他们分享不到成功的喜悦,却要承担杠杆破裂后的压力。

但即便这样,正邦的问题也不是说救就能救的,截止2022年三季度,正邦的净资产低于-31亿。 且目前的净资产在变现时,是否能按照账面的价值折现也是问题。自2021年以来的一年多时间,正邦累计亏损264.63亿,后续的亏损可能远未结束。

辖区的政府当然想拯救正邦,但是在土地财政已经大不如前的背景下。这种级别的坑,辖区有没有实力去填是问题,勇敢的填完会不会对决策人的政治前途产生影响也是问题。

投资者想象中,低价抄底,然后政府无限兜底,投资者全身而退的剧情并一定会发生!

在未来的企业破产重整中,民生、债权人的权益,都会排列在参与投机的股票投资者的权益之前,即便能引起新的战略投资方,现有的股东权益未必能得到很好的保护,要求忍让,要求承担更多的风险,去面对优质资产变卖,属于自己的权益越来越懒,对于持仓只有那么一点点的中小股东来说,话语权会被人替代是不争的事实。

第三:可转债对正股的打压,可能是投资者忽略的细节。

截止1月20日,正邦转债尚有13.17亿,由于有凤凰涅槃加持的下修条款存在,对正邦转债的投资的胜率可能会远胜于正股投资。

历史上,正邦科技两次下修过转股价格,从初始转股价格16.09元,一路下修到当前的4.35元。

当前正邦科技股价为3.42,可转债价格为94.3元,考虑分红和除息因素,正邦科技的正股亏损幅度超过70%,而可转债比发行价投资亏损不到5%,且可转债当前的溢价率并不高,后续依然能有效的跟上正股涨幅。

对于正股而言,可转债是一种可以一直向下调整,不能向上调整价格的增发股份。当企业遇到了促转股的阶段,将会有效的打压正股的走势。因为这些忽然冒出来的低价新增股份,并不会有深套其中的正股投资者那种割肉的疼痛感,只要有利可图,他们便会立即向市场抛售出筹码,直接造成后续拉升的难度。

但是对于资产不断恶化的正邦科技,正邦转债也没有绝对安全可言,因为可转债赖于支撑的债券属性,正邦其实已经很难实现了。

搜特转债的案例告诉我们,当企业资产足够差的时候,即便反复下修,也不一定能解决转股问题,反而会在1元钱的退市警戒线前,形成平衡,最后大家僵持在这个位置。正邦的优势在于绝对价格目前依然远高于一元。

鸿达转债的案例告诉我们,当企业问题够大的时候,企业并一定需要把转股价值拉升到强赎位置130元以上才能实现转股。鸿达转债在80多元位置大量转股的现象,未来也可能出现在其他转债上,更何况正邦的经营远不如鸿达。

如果找不到接盘侠,正邦的股价有可能陷入搜于特那种下修——下跌——再下修的死循环。

第四:正邦科技这颗巨雷我们应该怎么踩

不能轻易用历史的价格位置来分析正邦的股票和转债,因为如今的正邦和以前的正邦已经有本质区别了。

仅从胜率而言,我认为:短期博弈转债下修的胜率>持有转债等待阶段性反弹>持有正股。

1、关于转债投资:

对于短期投资我们需要关注两个时间点:预计触发可转债转股价格向下修正条件的公告日和实际触发日。

按照《正邦科技:公开发行可转换公司债券募集说明书》第18页第九点的转股价格向下修正条款规定:发行人股票在任意连续30个交易日中有15日交易日的收盘价低于当期转股价格的85%时,将触发下修条件。按照计算本期触发下修的点位为3.6975元(4.35*0.85),即正股价格低于或等于3.69元将开始计算满足交易日。

按照《深圳证券交易所上市公司自律监管指引第15号》第十五条规定:正邦需要在满足下修的第10个交易日前发布预计触发可转债转股价格向下修正条件的公告,在第十五天决定是否下修。

当前正邦科技的价格为3.42元,已经低于下修条件价格,如果后续正邦科技的价格持续低于或等于3.69元,那么按照惯例公司最早于2月7日或2月8日(第一个时间点)发布预计触发下修公告,最早于2月15日(第二个时间点)触发下修条件,若中间有正股收盘价格到达3.69元以上,则相应时间顺延。

卡叔认为就胜率而言,正邦转债在第一时间点前几天买入在第二个时间点结束前的卖出的胜率是较高的。

由于距离上次下修时间过近,同时正邦公司可能也会发现,当前在股价没有稳定前频繁下修,对促转股没有太多益处后。我认为投资者在第二个时间点参与下修的博弈的不确定性较大。或许后续再次触发下修条件时,胜率会更高且买入成本更低。

2、关于正股:

或许有一天正邦的股票会迎来绝地反击,但是我相信绝大多数的投资者都没法预测他们的触底位置。如果下跌到2元钱后,反弹个50%,对于那些抄底在4元、5元、6元的投资者依然是没有意义的,这也是我为什么在文章的开头便表明了立场,不介入正股投资。

但是对于已经介入正股且舍不得卖出的投资者,应该注意正股和转债之间套利的机会,由于正邦当前的市场认同度不高,所以正邦转债有可能在相对低位便出现低溢价甚至折价,所以从长远看,正股的投资应该抓住这些时点换仓的机会。

另外若后续正邦的管理层再次推出主动性下修,若转债低于100元,那么正股投资者可以在可转债提议下修日和股东大会之间寻找切换的时间点。

求稳的投资者,可以在公布新的转股价格后再行介入,当然这个点位的介入成本会略高。

由于转债防守性和下修能力,所以只要成功在低溢价状态完成切换,投资者后续的安全性会获得极大的提高。

所以正邦科技这颗巨雷我们应该怎么踩呢?我的建议是它的转债短期有博弈价值,但一定要控制仓位,其他方式的投资要谨慎。

第五:牢固树立正确的价值投资理念。

关于正邦的问题,很多投资者都对卡叔说,正邦是一个巨大的机会,输了上天台,赢了会所嫩模,所以他们决定要赌一下。

卡叔严重不同意这种不理智甚至低俗的说法。

卡叔认为当我们决定做一次投资的时候,首要的是摒弃赌的心态,选择性价比高,更小的风险和适当的收益,才是优秀的投资方式。

一次优秀的投资,赢了会所嫩模卡叔认为没有问题,但是输了之后,也应该可以在大排档里,悠闲着吃着地沟油做的炸串,一口灌上一杯散装白酒,在冬日的冷风中,眼神渐渐迷离,从而看不清自己怀里大姐眼角深重的鱼尾纹和那几根染漏的白发丝。

最后卡叔想说:2023年或许是一个不错的年份,在这样的年份还要执着于和并不稳定的企业纠缠,值得吗?

虽然卡叔一向是主张回避问题股和债的,但是许是投资者们知道,我在正邦转债第一次下修时,和他们有过沟通,所以很多投资者都希望听听我的看法。

先说说我的投资计划:

对于正邦科技的股票,我当前没有持仓,未来也没有买入计划,对于已经被套又不愿意割掉的投资者,我建议不要死守,要择机和转债做切换,达到降级成本和风险效果,后面会讲具体操作。

对于正邦转债,我当前没有持仓,未来不会重仓,没有长线投资计划,如果有好的价格,可能小仓位参与短期下修博弈。

我这样的投资计划,也说明了我个人看淡正邦科技的前景。我认为部分投资者们认为正邦科技未来出现的反转行情,其实充满了不确定性。

我为什么有如下想法?慢慢分享给大家。

第一:猪周期未来一定会回到盈利状态,但正邦能得到多少?

熟悉卡叔的投资者,应该知道在上一轮猪周期的时候,我配置了新希望,一直熬到了周期反转才出手(卖在地板上)。我认为作为民生工程的养猪行业,不会长期持续全行业亏损,在一定的时期迎来暴利阶段是有可能的。

但是胜利不会属于所有人,大赢家一定是那些把节奏和成本控制很好的龙头企业。

我们看看正邦的节奏

历史上,正邦科技对猪周期的节奏踩的一向不准。在上一轮的猪周期中,正邦科技的2019年的业绩便表现平平,直到2020年才跟上了行业的节奏,但也是这样在行业高点扩产,为2021年的巨亏埋下了隐患。

在2022年下半年,猪肉价格的一波小阳春行情中,同行们大幅扭亏,甚至开始盈利。只有在上半年减产的正邦又一次错过这次回血机会,在第三季度单季亏损甚至超越了前两个季度。前三季度共计亏了76.44亿。

更难堪的是,猪肉的价格并没有持续上涨,小阳春结束以后,猪肉价格重回低迷,正邦的未来难以乐观。

再看看正邦的成本

对于周期股,考验的不止是爆发期的盈利能力,在行情底部区域,可以比同行熬的更久才是生存的关键。

根据各家公司的答复:

牧原股份在2023年1月13日答复,目前公司商品猪完全成本已经低于15.5元/公斤,且仍有下降空间。

温氏股份答复:2022年11月份综合成本为16.1元/公斤,预计2023年成本将降至15.4元/公斤。

新希望答复:2022年12月份完全成本为16.8元/公斤,卡叔和公司沟通的时候,他们答复也有信心在未来进一步降低成本。

正邦科技近期没有直接答复过准确的养猪成本,只有在2022年7月15日答复,公司的完全成本在20元/公斤左右。

(以上数据均为各公司的官方答复,统计方式可能一定差别。)

可以看到正邦科技的养殖成本是显著高于竞争对手的,若未来猪肉价格持续在低位,不排除出现竞争对手微利,而正邦科技持续失血的状态。

如果我们是正邦的竞争对手们,显然不希望让正邦这样的企业熬过寒冬,然后在盈利周期里和自己打价格战。

比成本更难受的是正邦经营的恶性循环

翻看正邦的2022年12月生猪销售情况,整个三季度的789三个月商品猪价格均超过21元/公斤,但是三季度单季度亏损依然超过30亿,这主要来自于前期扩张的后遗症。

所以卡叔认为未来猪周期一定会回到盈利状态,但是正邦能不能顺利熬到那个时点,即便熬到了那个时间点,产能下降,成本不低的正邦,能否获得让投资者满意的收益,都充满了不确定性。

上一轮猪周期的爆发,伴随着雏鹰农牧的献祭,不具备持久战的能力正邦,是否能等到春暖花开的那一天?

第二:谁会救正邦,我们投资者会付出啥代价?

包括卡叔在内的很多投资者,都认为即便正邦问题很多,但不会轻易倒掉,和很多资不抵债的企业相比,正邦是一个有价值的企业,产品涉及民生。

救不救正邦,怎么救正邦本身是两难的话题,当养猪企业陷入困境时,国家也不会第一时间就出面拯救,只有猪粮比下降到一定程度后,国家才进行收储等救市行为,从逻辑上,让高成本的养猪企业自然淘汰,是一个更加符合国家战略的举措,是一个对民生负责任的方式。

但具体到正邦,企业背后是2万多个家庭的生计,他们是这次无序扩张的牺牲品,他们分享不到成功的喜悦,却要承担杠杆破裂后的压力。

但即便这样,正邦的问题也不是说救就能救的,截止2022年三季度,正邦的净资产低于-31亿。 且目前的净资产在变现时,是否能按照账面的价值折现也是问题。自2021年以来的一年多时间,正邦累计亏损264.63亿,后续的亏损可能远未结束。

辖区的政府当然想拯救正邦,但是在土地财政已经大不如前的背景下。这种级别的坑,辖区有没有实力去填是问题,勇敢的填完会不会对决策人的政治前途产生影响也是问题。

投资者想象中,低价抄底,然后政府无限兜底,投资者全身而退的剧情并一定会发生!

在未来的企业破产重整中,民生、债权人的权益,都会排列在参与投机的股票投资者的权益之前,即便能引起新的战略投资方,现有的股东权益未必能得到很好的保护,要求忍让,要求承担更多的风险,去面对优质资产变卖,属于自己的权益越来越懒,对于持仓只有那么一点点的中小股东来说,话语权会被人替代是不争的事实。

第三:可转债对正股的打压,可能是投资者忽略的细节。

截止1月20日,正邦转债尚有13.17亿,由于有凤凰涅槃加持的下修条款存在,对正邦转债的投资的胜率可能会远胜于正股投资。

历史上,正邦科技两次下修过转股价格,从初始转股价格16.09元,一路下修到当前的4.35元。

当前正邦科技股价为3.42,可转债价格为94.3元,考虑分红和除息因素,正邦科技的正股亏损幅度超过70%,而可转债比发行价投资亏损不到5%,且可转债当前的溢价率并不高,后续依然能有效的跟上正股涨幅。

对于正股而言,可转债是一种可以一直向下调整,不能向上调整价格的增发股份。当企业遇到了促转股的阶段,将会有效的打压正股的走势。因为这些忽然冒出来的低价新增股份,并不会有深套其中的正股投资者那种割肉的疼痛感,只要有利可图,他们便会立即向市场抛售出筹码,直接造成后续拉升的难度。

但是对于资产不断恶化的正邦科技,正邦转债也没有绝对安全可言,因为可转债赖于支撑的债券属性,正邦其实已经很难实现了。

搜特转债的案例告诉我们,当企业资产足够差的时候,即便反复下修,也不一定能解决转股问题,反而会在1元钱的退市警戒线前,形成平衡,最后大家僵持在这个位置。正邦的优势在于绝对价格目前依然远高于一元。

鸿达转债的案例告诉我们,当企业问题够大的时候,企业并一定需要把转股价值拉升到强赎位置130元以上才能实现转股。鸿达转债在80多元位置大量转股的现象,未来也可能出现在其他转债上,更何况正邦的经营远不如鸿达。

如果找不到接盘侠,正邦的股价有可能陷入搜于特那种下修——下跌——再下修的死循环。

第四:正邦科技这颗巨雷我们应该怎么踩

不能轻易用历史的价格位置来分析正邦的股票和转债,因为如今的正邦和以前的正邦已经有本质区别了。

仅从胜率而言,我认为:短期博弈转债下修的胜率>持有转债等待阶段性反弹>持有正股。

1、关于转债投资:

对于短期投资我们需要关注两个时间点:预计触发可转债转股价格向下修正条件的公告日和实际触发日。

按照《正邦科技:公开发行可转换公司债券募集说明书》第18页第九点的转股价格向下修正条款规定:发行人股票在任意连续30个交易日中有15日交易日的收盘价低于当期转股价格的85%时,将触发下修条件。按照计算本期触发下修的点位为3.6975元(4.35*0.85),即正股价格低于或等于3.69元将开始计算满足交易日。

按照《深圳证券交易所上市公司自律监管指引第15号》第十五条规定:正邦需要在满足下修的第10个交易日前发布预计触发可转债转股价格向下修正条件的公告,在第十五天决定是否下修。

当前正邦科技的价格为3.42元,已经低于下修条件价格,如果后续正邦科技的价格持续低于或等于3.69元,那么按照惯例公司最早于2月7日或2月8日(第一个时间点)发布预计触发下修公告,最早于2月15日(第二个时间点)触发下修条件,若中间有正股收盘价格到达3.69元以上,则相应时间顺延。

卡叔认为就胜率而言,正邦转债在第一时间点前几天买入在第二个时间点结束前的卖出的胜率是较高的。

由于距离上次下修时间过近,同时正邦公司可能也会发现,当前在股价没有稳定前频繁下修,对促转股没有太多益处后。我认为投资者在第二个时间点参与下修的博弈的不确定性较大。或许后续再次触发下修条件时,胜率会更高且买入成本更低。

2、关于正股:

或许有一天正邦的股票会迎来绝地反击,但是我相信绝大多数的投资者都没法预测他们的触底位置。如果下跌到2元钱后,反弹个50%,对于那些抄底在4元、5元、6元的投资者依然是没有意义的,这也是我为什么在文章的开头便表明了立场,不介入正股投资。

但是对于已经介入正股且舍不得卖出的投资者,应该注意正股和转债之间套利的机会,由于正邦当前的市场认同度不高,所以正邦转债有可能在相对低位便出现低溢价甚至折价,所以从长远看,正股的投资应该抓住这些时点换仓的机会。

另外若后续正邦的管理层再次推出主动性下修,若转债低于100元,那么正股投资者可以在可转债提议下修日和股东大会之间寻找切换的时间点。

求稳的投资者,可以在公布新的转股价格后再行介入,当然这个点位的介入成本会略高。

由于转债防守性和下修能力,所以只要成功在低溢价状态完成切换,投资者后续的安全性会获得极大的提高。

所以正邦科技这颗巨雷我们应该怎么踩呢?我的建议是它的转债短期有博弈价值,但一定要控制仓位,其他方式的投资要谨慎。

第五:牢固树立正确的价值投资理念。

关于正邦的问题,很多投资者都对卡叔说,正邦是一个巨大的机会,输了上天台,赢了会所嫩模,所以他们决定要赌一下。

卡叔严重不同意这种不理智甚至低俗的说法。

卡叔认为当我们决定做一次投资的时候,首要的是摒弃赌的心态,选择性价比高,更小的风险和适当的收益,才是优秀的投资方式。

一次优秀的投资,赢了会所嫩模卡叔认为没有问题,但是输了之后,也应该可以在大排档里,悠闲着吃着地沟油做的炸串,一口灌上一杯散装白酒,在冬日的冷风中,眼神渐渐迷离,从而看不清自己怀里大姐眼角深重的鱼尾纹和那几根染漏的白发丝。

最后卡叔想说:2023年或许是一个不错的年份,在这样的年份还要执着于和并不稳定的企业纠缠,值得吗?

2

赞同来自: 小会砸 、llllpp2016

2021年11月,于103-108元摊过饼

2022年3月,发现经营情况出现严重问题,就100元割了

安全性永远是投资需要考虑的第一个要素,即使错过后面的2次下修也不后悔

2022年3月,发现经营情况出现严重问题,就100元割了

安全性永远是投资需要考虑的第一个要素,即使错过后面的2次下修也不后悔

1

littleboy886 - 每天刷公告才是正经

赞同来自: zhanghanhui

@jiangdaya

冷笑道:

借一点小钱可以,收益率必须还得抬高!

入股想都别想!

赞结尾。卡叔一眼看穿了正邦眼角深重的鱼尾纹和那几根染漏的白发丝,却还享受着嫩模溢价的本质,

大“zi”漏染的几根白发,似飞絮,似银丝,似猪鬃、成就了成住坏空。

大体而言,这类看得到危险的投资,普通投资者,不投为佳,因为即便翻倍了,煎熬也大于买一个妖债翻倍的程度(特指过去,未来不清楚)。

哈哈

冷笑道:

借一点小钱可以,收益率必须还得抬高!

入股想都别想!

4

布谷小鸟

- 皆大欢喜

- 皆大欢喜

赞同来自: 积少成多66 、ddcsun 、投资交朋友 、llllpp2016

赞同小卡观点。 其实目前有大把好的转债,与其花费大量时间和精力去赌正邦,还有可能损失本金, 还不如把资源投向更靠谱的标的。我在1月摊了个大饼, 第一时间就PASS了正邦, 9个转债, 每个1000张, 目前收益全红, 涨势不错, 不香吗? 非要搞正邦?下周准备再搞1-2个养猪债, 然后这个转债账户基本就躺平了。 可以轻轻松松赚钱, 何必每日提心吊胆呢?

7

赞同来自: 风火山林 、我是阿冰 、望湖楼醉书 、xineric 、辣椒炒粉 、 、更多 »

小卡老师的分析数据详实,剖析透彻,逻辑清晰,文笔优美,受教了。这里,再借用小卡老师的三维可转债工具说说我对于正邦转债的看法:

一、可投资性

(一)防守维度

根据公司公告,“经公司财务部门测算,预计2022年度期末净资产为负值”,“公司已启动预重整,但公司能否进入重整程序存在不确定性。”

公司最坏的结果是破产退市。因此,到期税后5.12%的收益率指标,已经不能体现防守价值了,应属于下无保底的品种。

(二)攻击维度

1.正向攻击 ★★★★★,理由:溢价率不足20%,猪周期不会离场,股价周期还未上场。

2.反向攻击

市值83亿元 ★

结论,攻击维度为★★★

(三)下修维度

公司要想正常,下修应是别无选择。★★★★★

综上,总体投资星级★★☆,个人认为可投资应吸引力不强。

二、个人看法

1.如果从博猪周期角度,我会选择牧原、希望、温氏等转债,因为在同等猪周期反转条件下,此类转债保底确定性更高。

2.如果从博重整,做困境反转角度,倒是可以暂把其列入观察对象,耐心等待入手时机,但不是现在。一是当前转债价格仍高,市场博下修的期望仍比较大,悲观情绪未完全释放。二是正股仍处于下跌趋势当中,抄底过早的感觉不是很美好。因此,继续等待为最优策略。

一、可投资性

(一)防守维度

根据公司公告,“经公司财务部门测算,预计2022年度期末净资产为负值”,“公司已启动预重整,但公司能否进入重整程序存在不确定性。”

公司最坏的结果是破产退市。因此,到期税后5.12%的收益率指标,已经不能体现防守价值了,应属于下无保底的品种。

(二)攻击维度

1.正向攻击 ★★★★★,理由:溢价率不足20%,猪周期不会离场,股价周期还未上场。

2.反向攻击

市值83亿元 ★

结论,攻击维度为★★★

(三)下修维度

公司要想正常,下修应是别无选择。★★★★★

综上,总体投资星级★★☆,个人认为可投资应吸引力不强。

二、个人看法

1.如果从博猪周期角度,我会选择牧原、希望、温氏等转债,因为在同等猪周期反转条件下,此类转债保底确定性更高。

2.如果从博重整,做困境反转角度,倒是可以暂把其列入观察对象,耐心等待入手时机,但不是现在。一是当前转债价格仍高,市场博下修的期望仍比较大,悲观情绪未完全释放。二是正股仍处于下跌趋势当中,抄底过早的感觉不是很美好。因此,继续等待为最优策略。

2

赞同来自: 投资交朋友 、llllpp2016

赞结尾。

大“zi”漏染的几根白发,似飞絮,似银丝,似猪鬃、成就了成住坏空。

大体而言,这类看得到危险的投资,普通投资者,不投为佳,因为即便翻倍了,煎熬也大于买一个妖债翻倍的程度(特指过去,未来不清楚)。

哈哈

大“zi”漏染的几根白发,似飞絮,似银丝,似猪鬃、成就了成住坏空。

大体而言,这类看得到危险的投资,普通投资者,不投为佳,因为即便翻倍了,煎熬也大于买一个妖债翻倍的程度(特指过去,未来不清楚)。

哈哈

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号