前言

市场观察图表,是我个人观察市场的量化模型集合。所有的模型,都是对现实世界的简化表达;并且,从严格意义上来说,“所有模型都是错误的”。

但是,“多样性预测”的数学推导,可知:多个独立或者是低相关性模型的预测平均值,会更接近现实情况。

我的市场观察图表,就是把我个人归纳整理的多个模型放在一起,从而多角度的“盲人摸象”。

一、使用的主要模型

1、股债价差模型又称为“FED Model”,这个是非常经典的相对价值评估模型;从长期来看,无论是美国还是中国市场都是比较有效的;具体的解释,可以参见 《市场观察图表 —— 2022年(月度更新)》 的主帖,这里就不再赘述了。

2、基于国盛证券的山寨模型

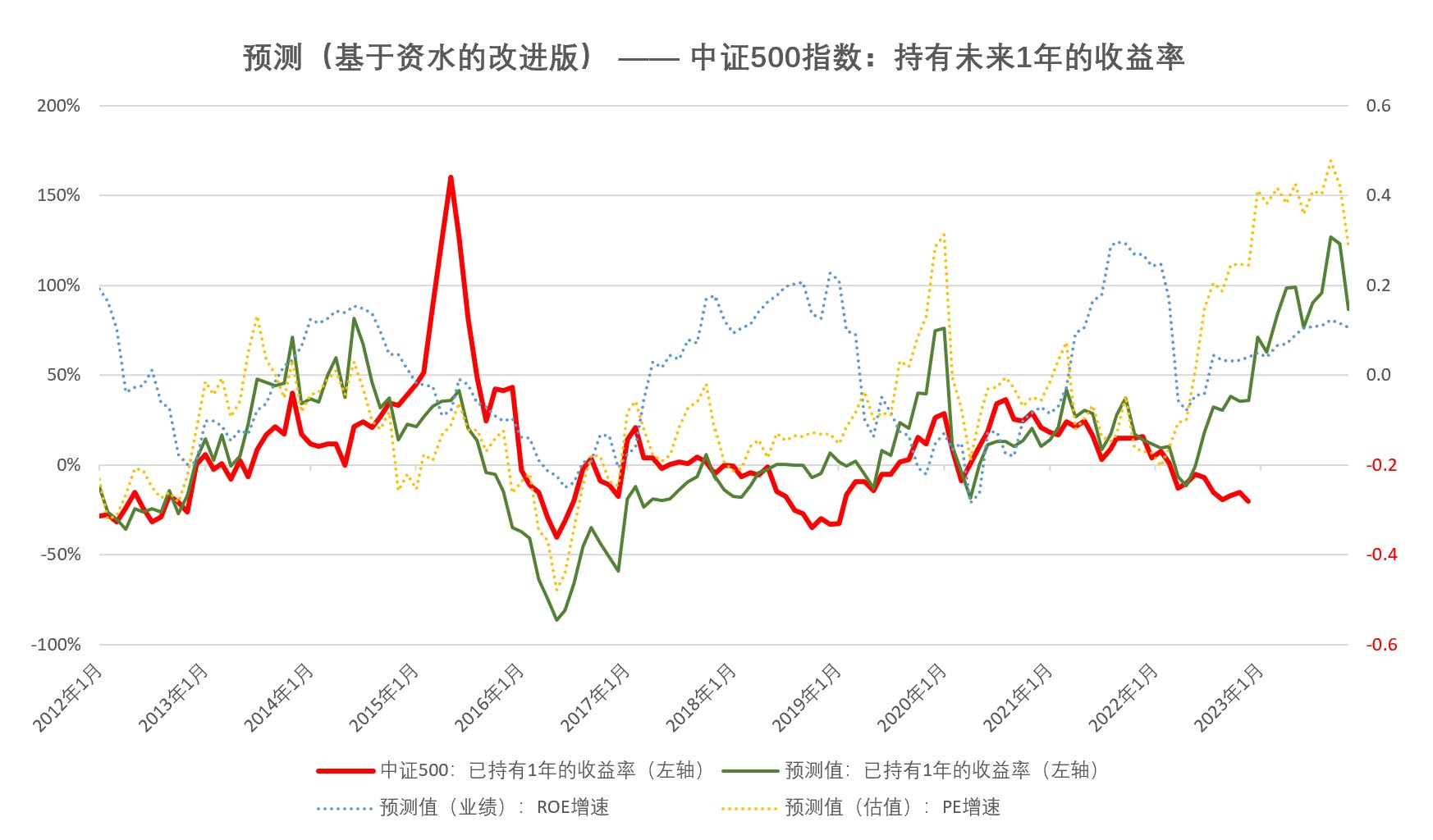

国盛证券的研报《A股收益预测框架》,基于流动性(股债的风险溢价)和 业绩展望(信贷脉冲)对于股指的未来1年的走势进行预判;同时,在借鉴资水宏观择时公式(大盘涨跌 = a1 * 流动性 + a2 * 估值 + a3*业绩展望 + a4*博弈 + a5*重大事件)的基础上,我在山寨版的模型中增加了一个代理变量(股市自身的估值水平)并由此改进了预测模型。

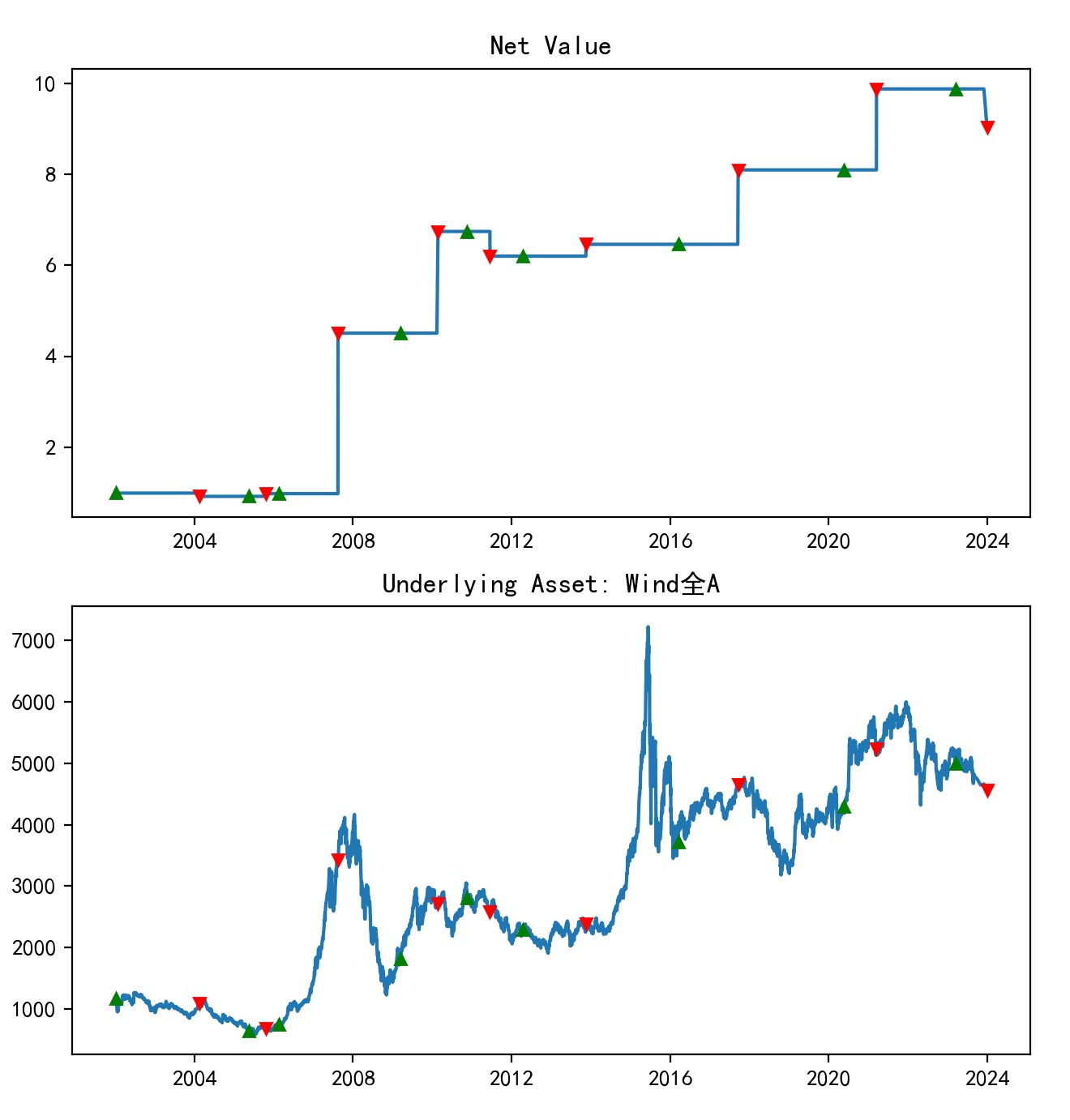

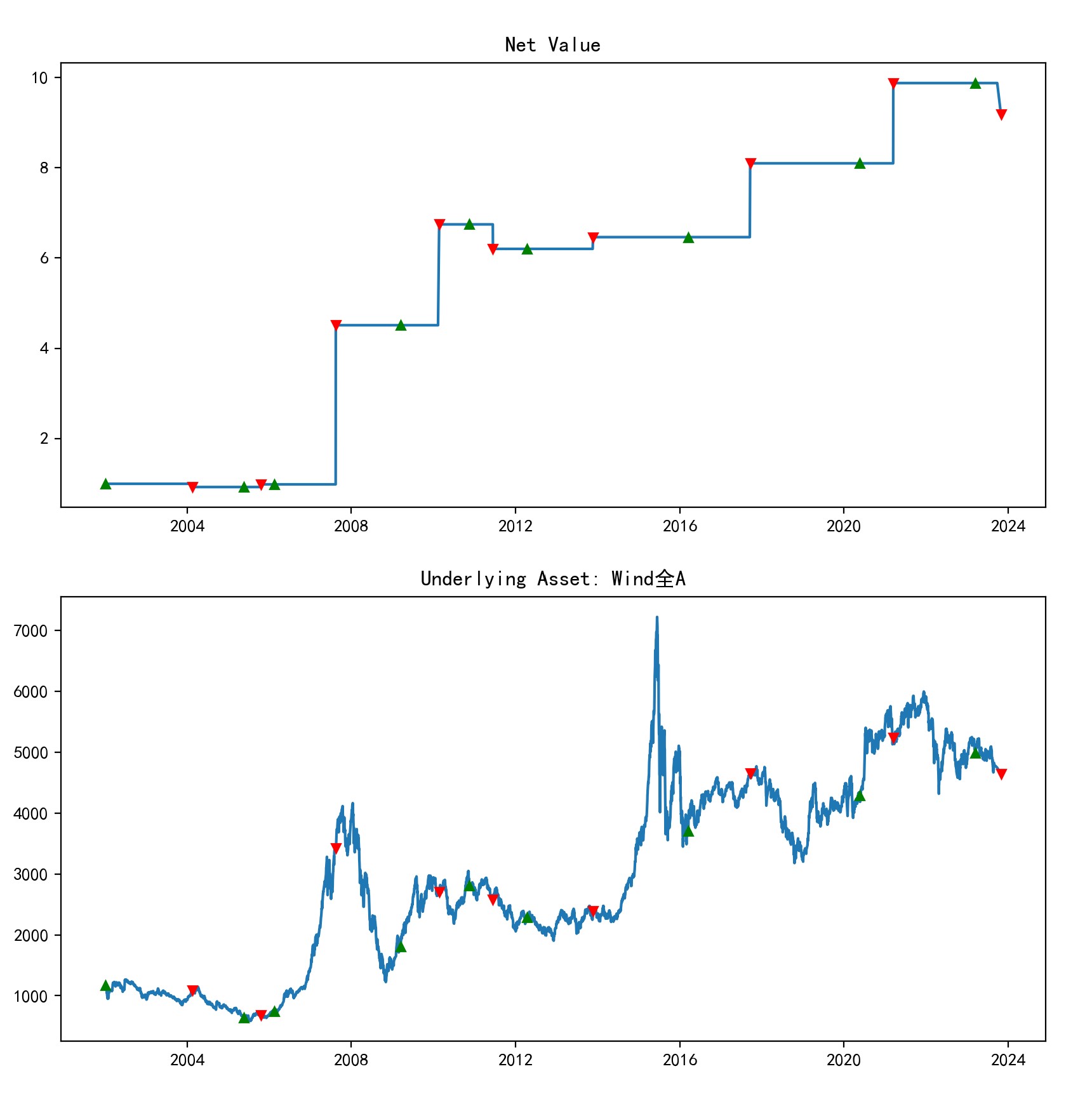

3、LEI领先指标模型(基本面)

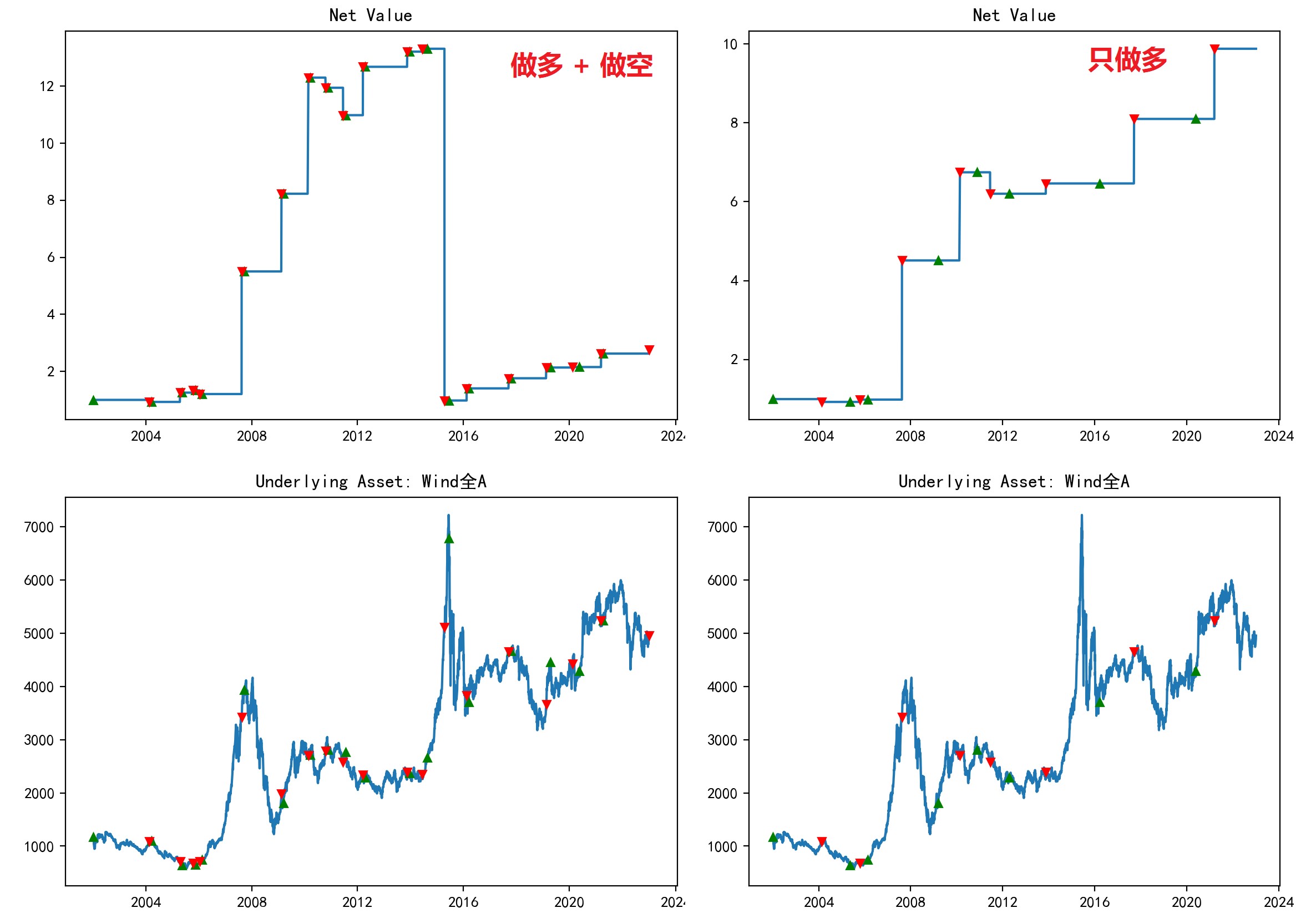

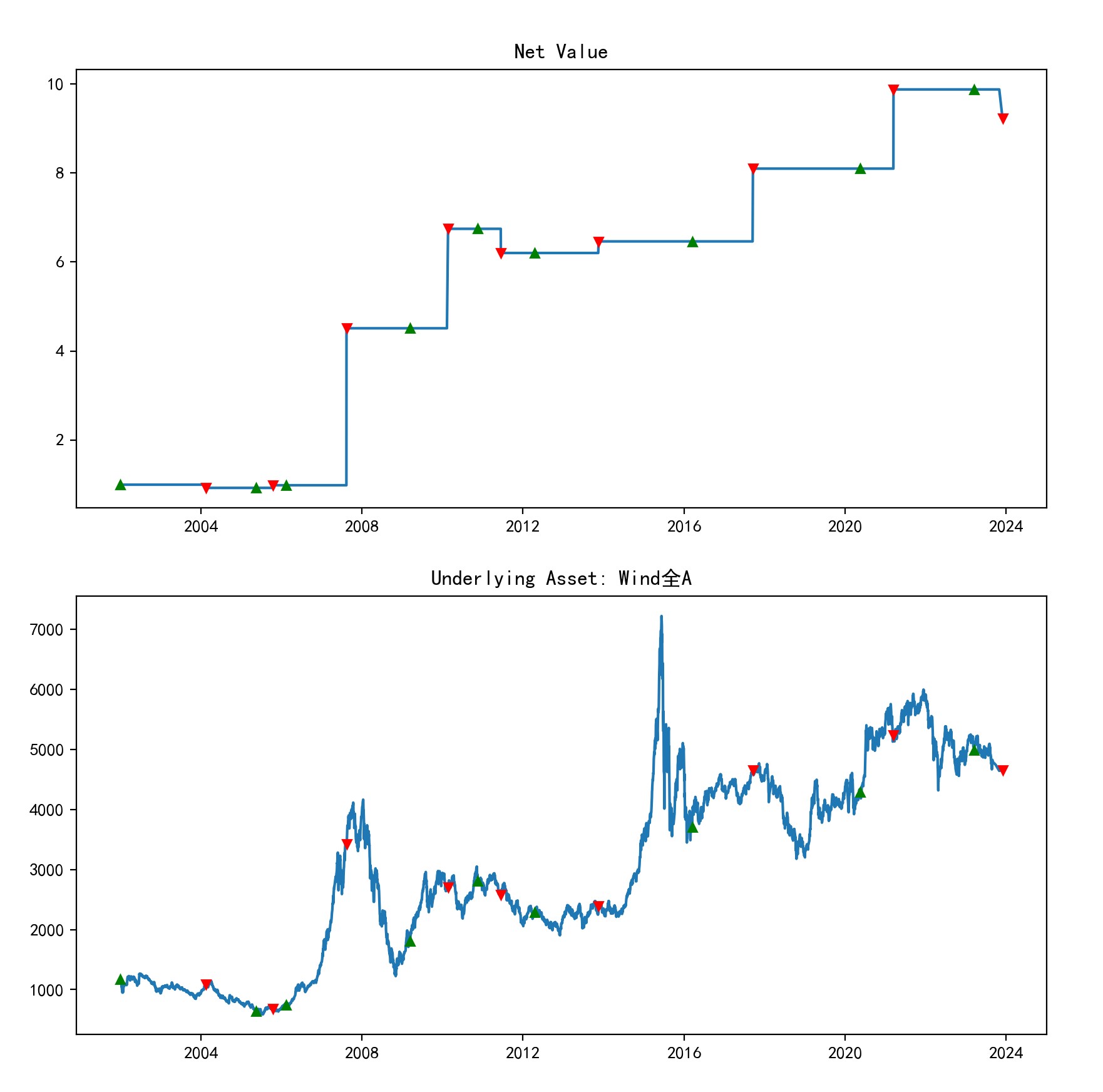

基于Feldman发表的《Buy and Hold Versus Timing Strategies: The Winner Is》,山寨了一个纯基于经济基本面的股市择时模型,并在全球多个国家的股市上进行了检测,总体看,用其做多股指的效果较佳;详情参见 《研究札记:择时策略对比》 的主帖,这里就不再赘述了。下图是在A股上则择时业绩回测:

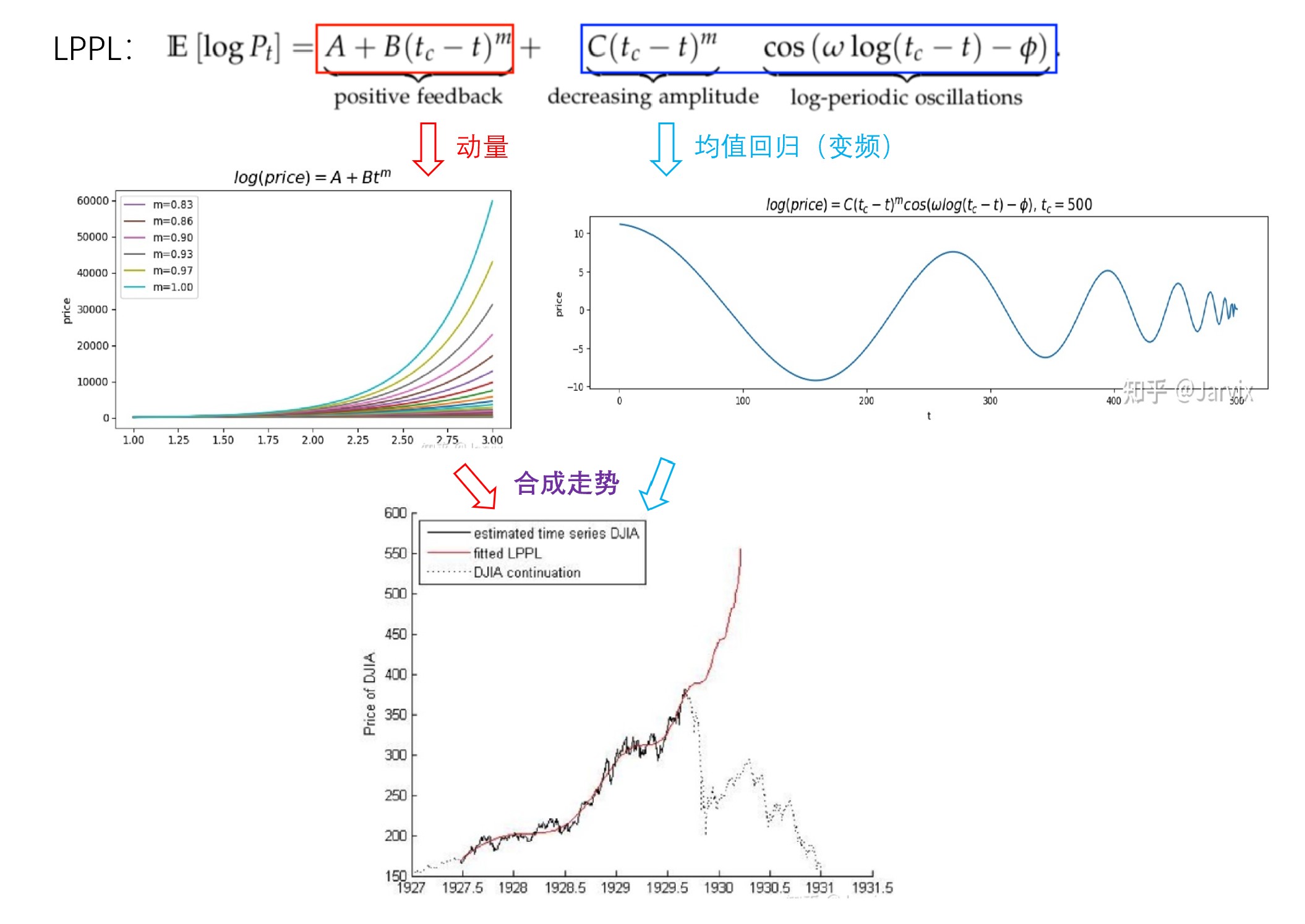

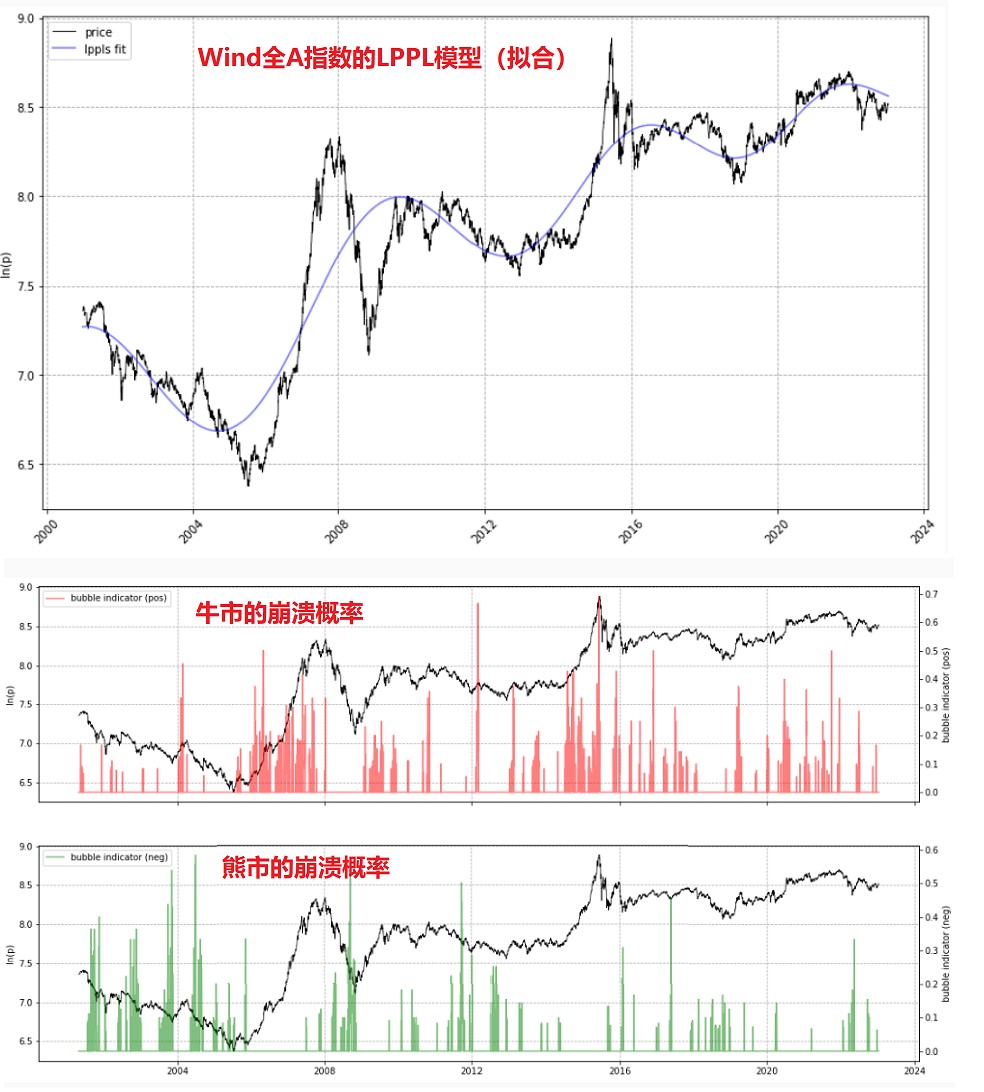

4、LPPL模型(技术面) —— 仅在极端市场情况下使用

为应对非理性的上涨或下跌趋势,引入了LPPL模型;其原理是综合考虑技术面的趋势和均值回归,构建最优参数的LPPL模型,并预测泡沫崩溃的概率和临界点。详情参见下图:

二、模型的解读

相比固化的量化模型,模型的解读,则带有更多的主观色彩,更类似 摇卦后的解签。所以,我会首先提供模型的结果,并附上个人的解读 —— 当然,即使基于相同的模型结果,每个投资者也都可以有截然不同的解读。

三、更新频率

正常情况下,本帖是月度更新,会在每个月的最后一个交易日结束之后,在回帖中更新。此外,如果遇到类似去年4月底和10月底等比较极端的情况,也可能会临时更新。

ST牧羊

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

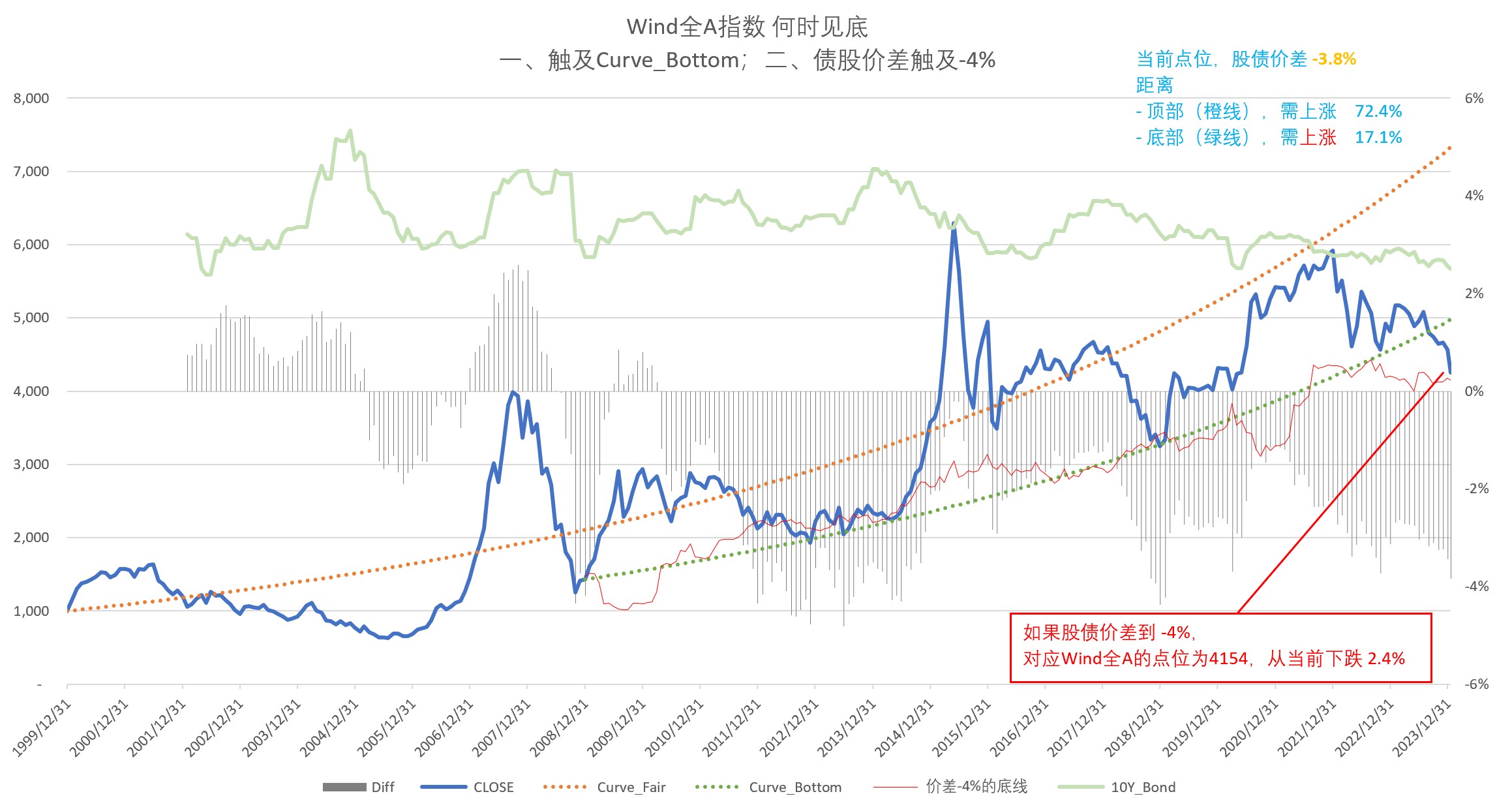

@灰色衣柜 @AmbaronaRille @难得又是浮雲 @braveheart1984 @EVEN1234上午万得全A最低4154.98

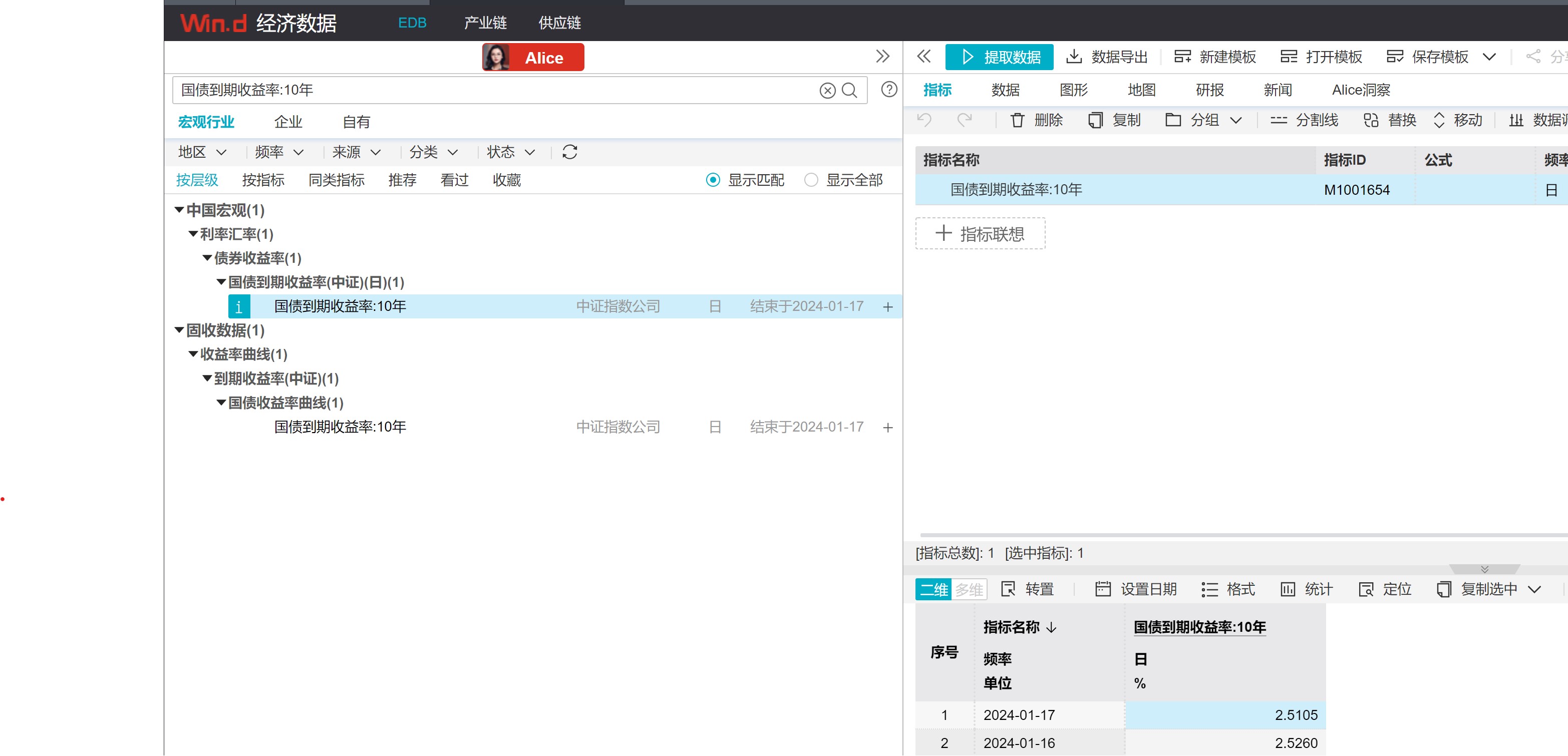

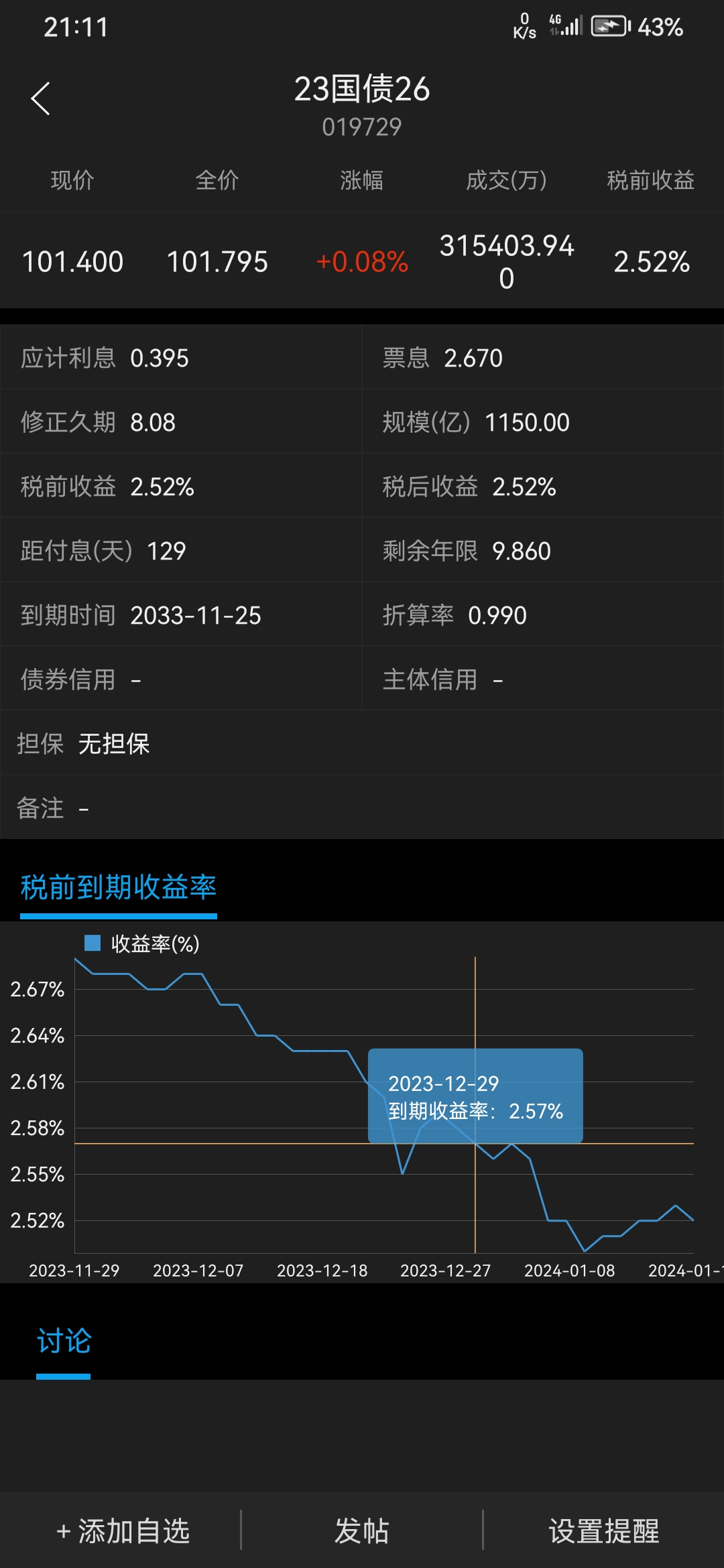

感谢各位的提醒,刚才又重新刷了一遍数据、同时跑了代码,这次确实最新的10Y国债利率是2.51(可能是我下午太早刷了,Wind的数据还没更新?)。

所以,更新一下图表;同时也会把之前帖子里的图和文字改过来。

@灰色衣柜 @AmbaronaRille @难得又是浮雲 @braveheart1984 @EVEN1234这么快就到了。还是恐惧,意思下加点可转债。

感谢各位的提醒,刚才又重新刷了一遍数据、同时跑了代码,这次确实最新的10Y国债利率是2.51(可能是我下午太早刷了,Wind的数据还没更新?)。

所以,更新一下图表;同时也会把之前帖子里的图和文字改过来。

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: 老鸟菜菜 、ddcsun 、ericericeric 、zddd10 、shiniantony 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: neverfailor 、NichoLin 、Sybil廖 、菠萝小丸子 、淡然123 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

12月底的更新

年底了,这个帖子是今年的最后一个更新了 —— 每月强迫自己更新一次,较好地治愈了拖延症和懒惰。总体感受:

1、股市处于较低的估值水平,但是里面的分化还是比较大的、并不是所有股票都很便宜 —— 之前是白马股估值相对较贵,现在是小市值股估值相对较贵了。2、小市值策略在今年的收益很高,前面的回帖中有人担心会出现反转;但是,对比大小盘的估值差异,目前尚未达到极值、风格动量应可持续;事实上,看申万大盘/Wind微盘股,小盘股的走强,从年初持续到了年尾。

3、从经济指标推算未来1年的上市公司ROE,总体平稳且为数值较小的正数、低点大致出现在24年6月(如果看财报,大概在7-8月);因此,未来如果股市能走牛,大致在这个时间点前后,可能形成基本面和情绪的共振。

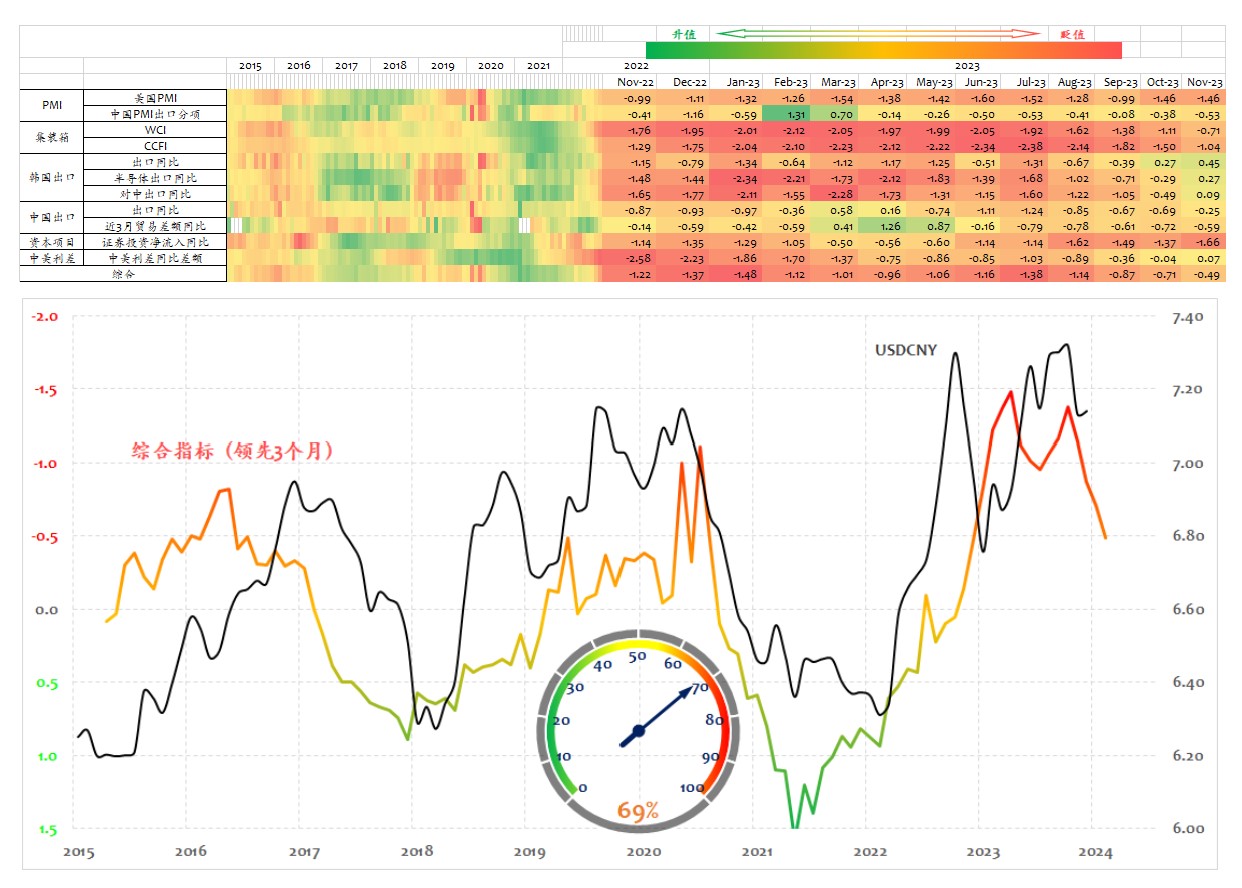

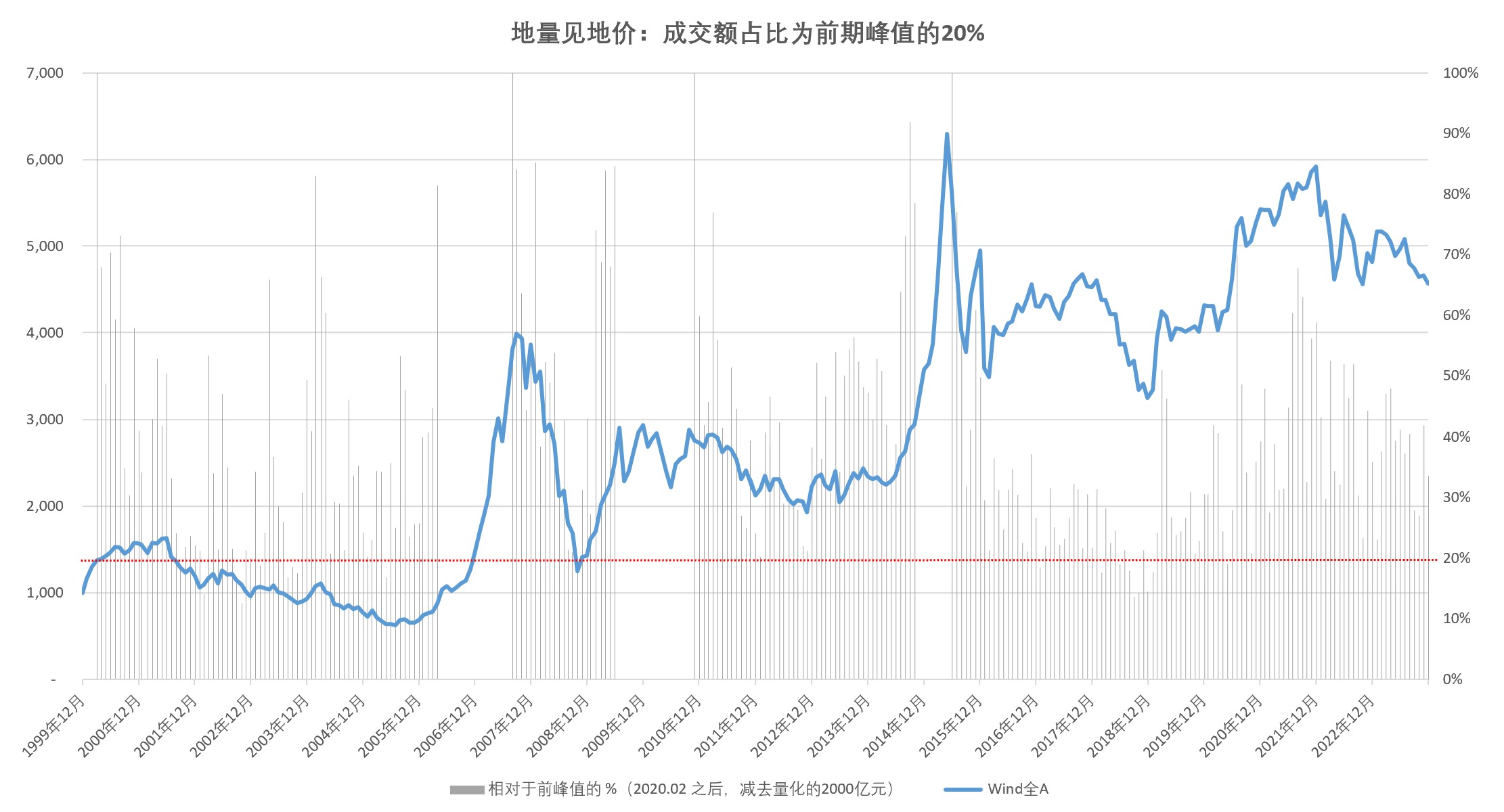

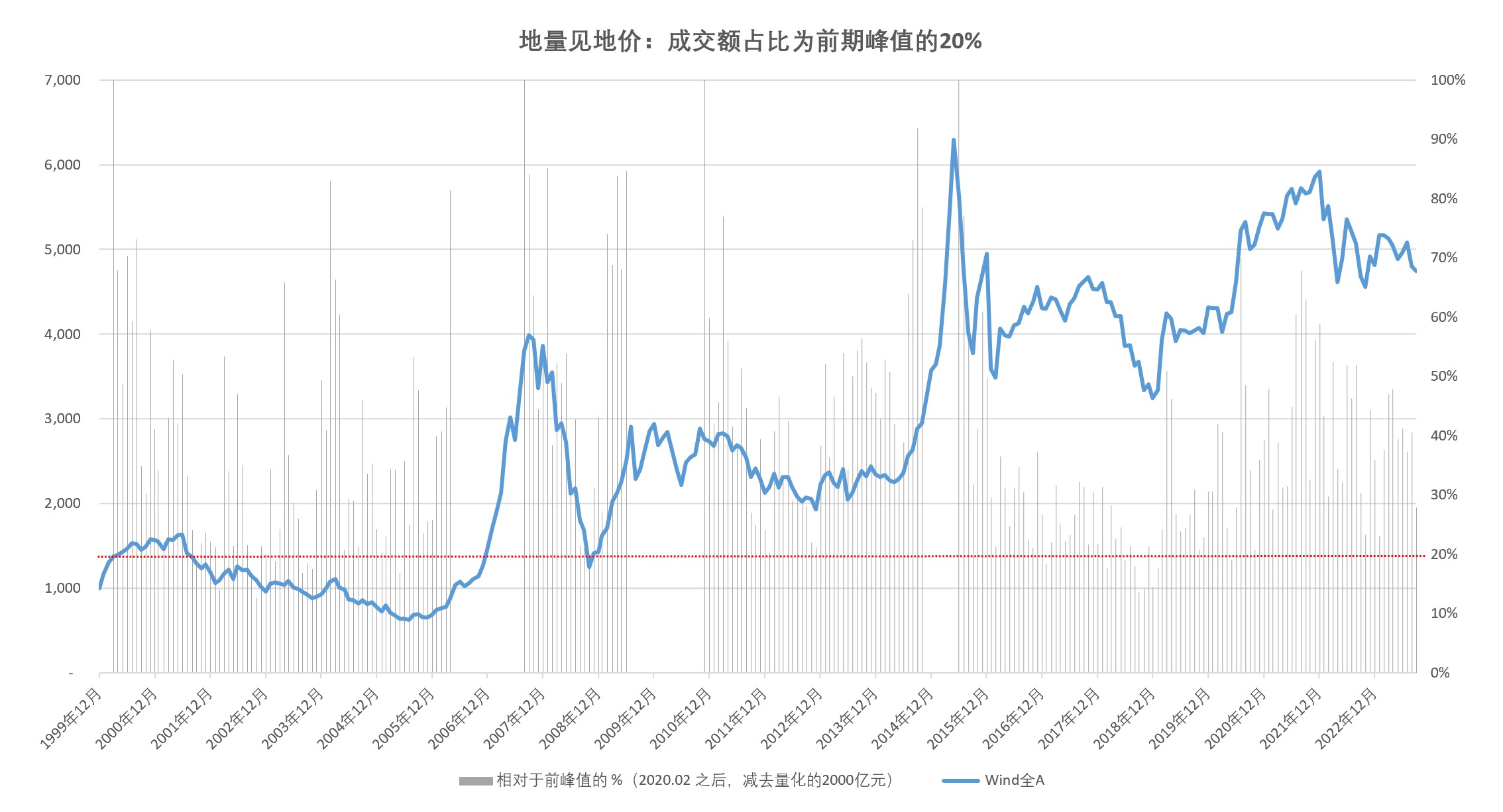

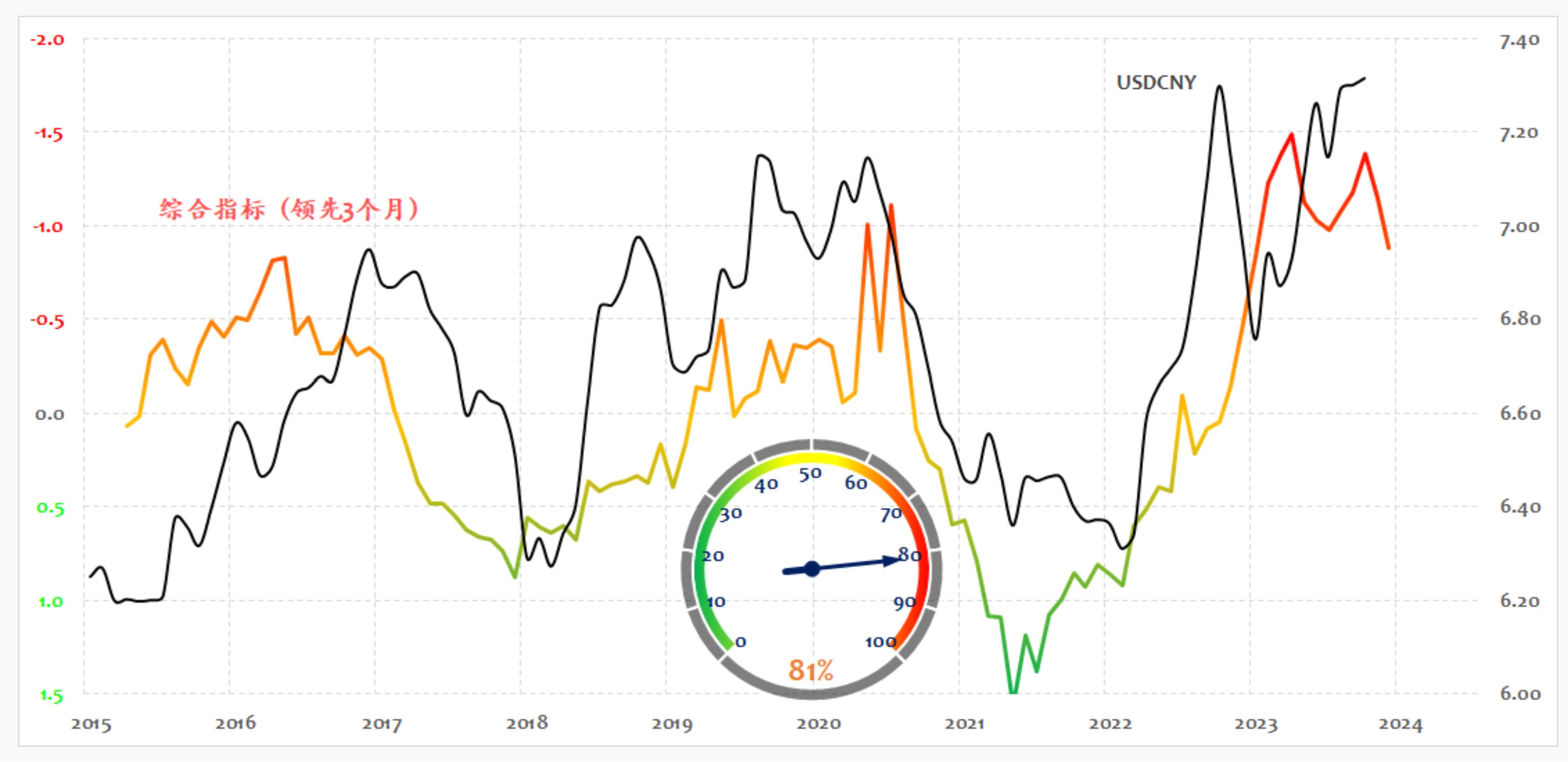

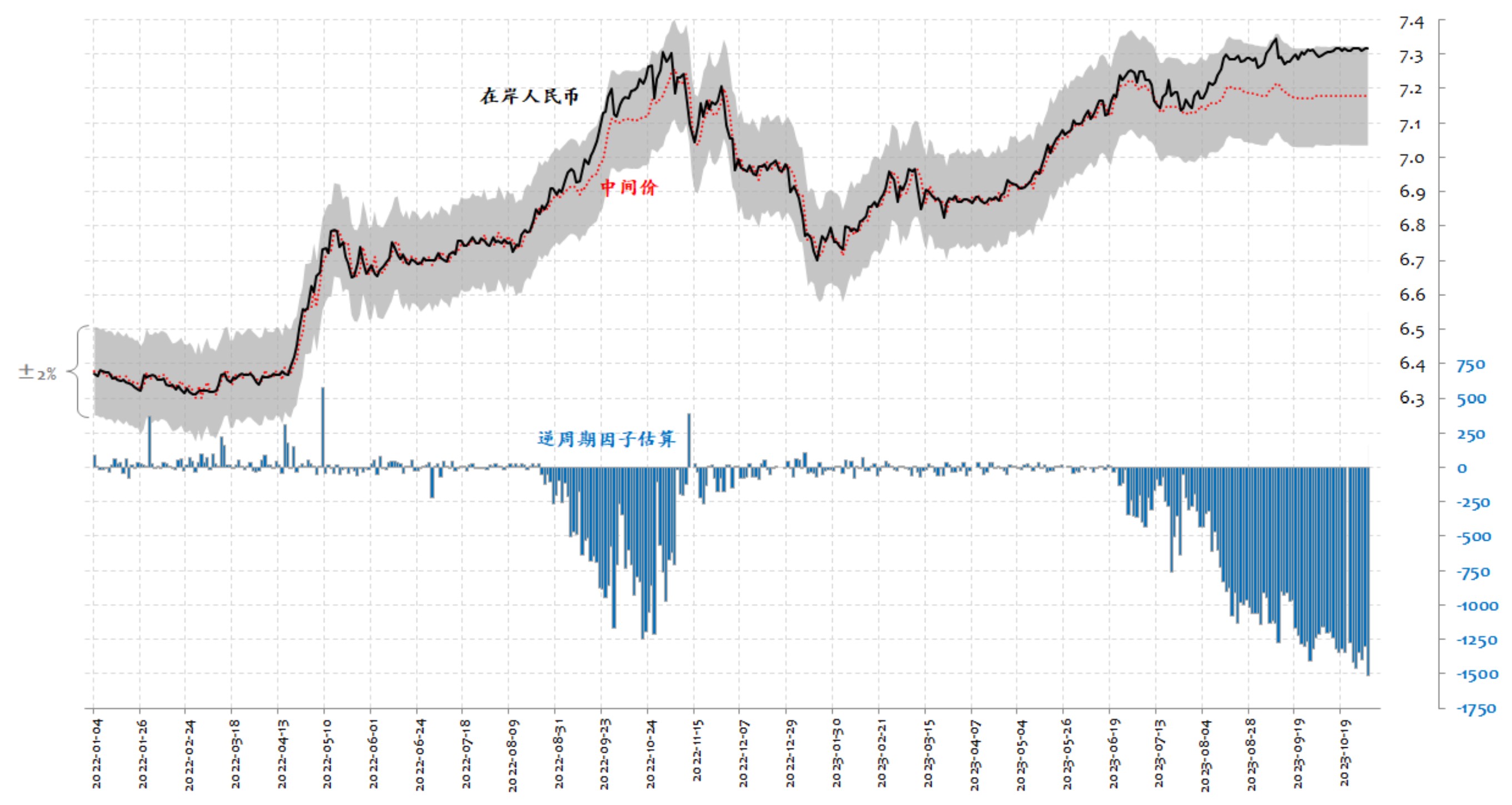

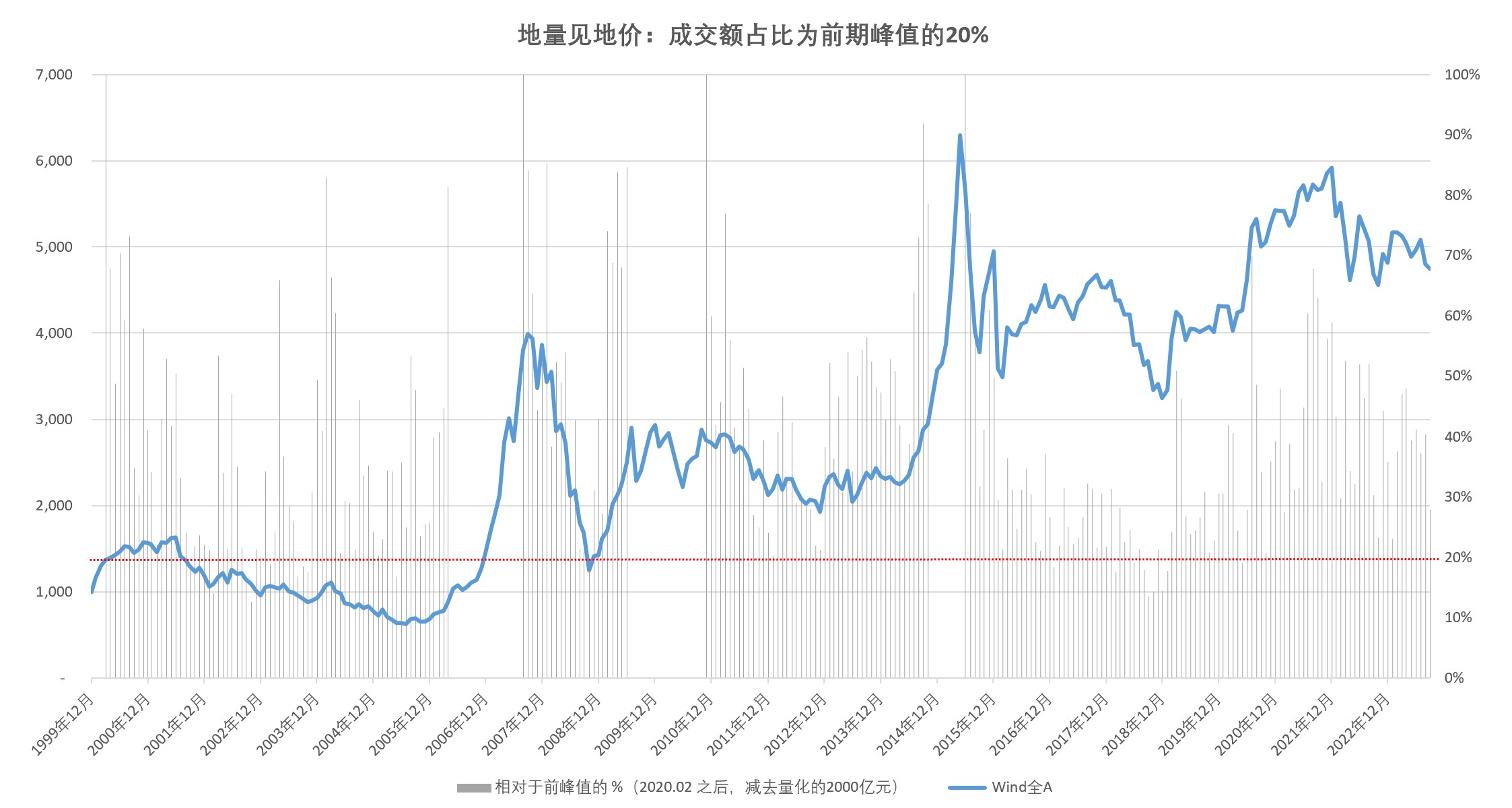

4、资金流方面,核心还是中美的利率差值和汇率;我没有做这种宏观判断的能力,但是借用 @alphafund 的图表看,美元相对人民币的升值,可能已经反转(详情参见下图);另外,自10月以来,基金赎回潮变得比较明显;但是,从股市的成交额看,缩量还不够、还未到地量。

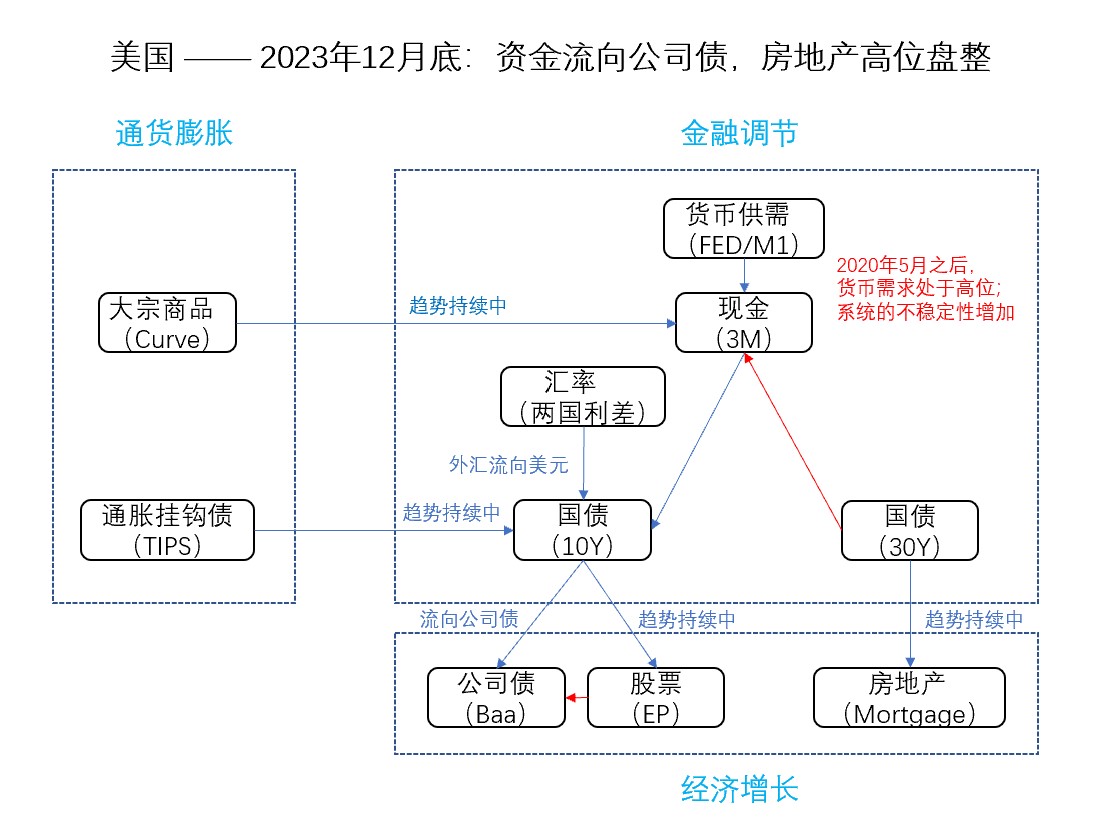

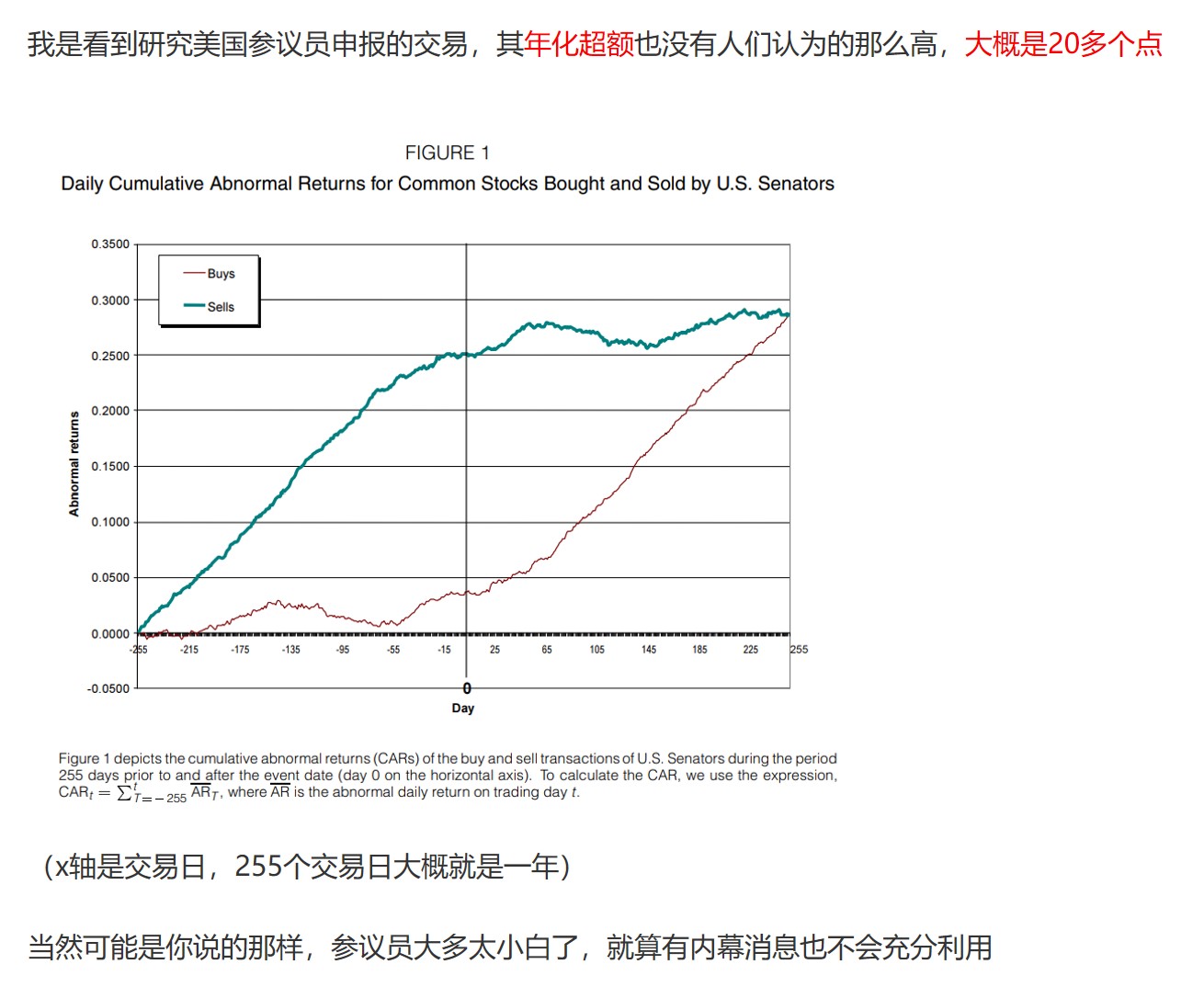

5、今年的美股走势很强,但从长期投资(持有5年以上)的角度看,无论是股债价差,还是估值指标(PE、PB)与长期投资回报率的热力图看,都不是好的买入时点,详情参见下图:

综上,个人感觉A股还会继续磨底;如有机会等到A股的股债价差到-4%、月均的日成交额低于5000亿元且经受住美股下跌的共振之后,会择机使用股指期货上加一些杠杆。

其他的就不多说了,看后面的常规图表吧。

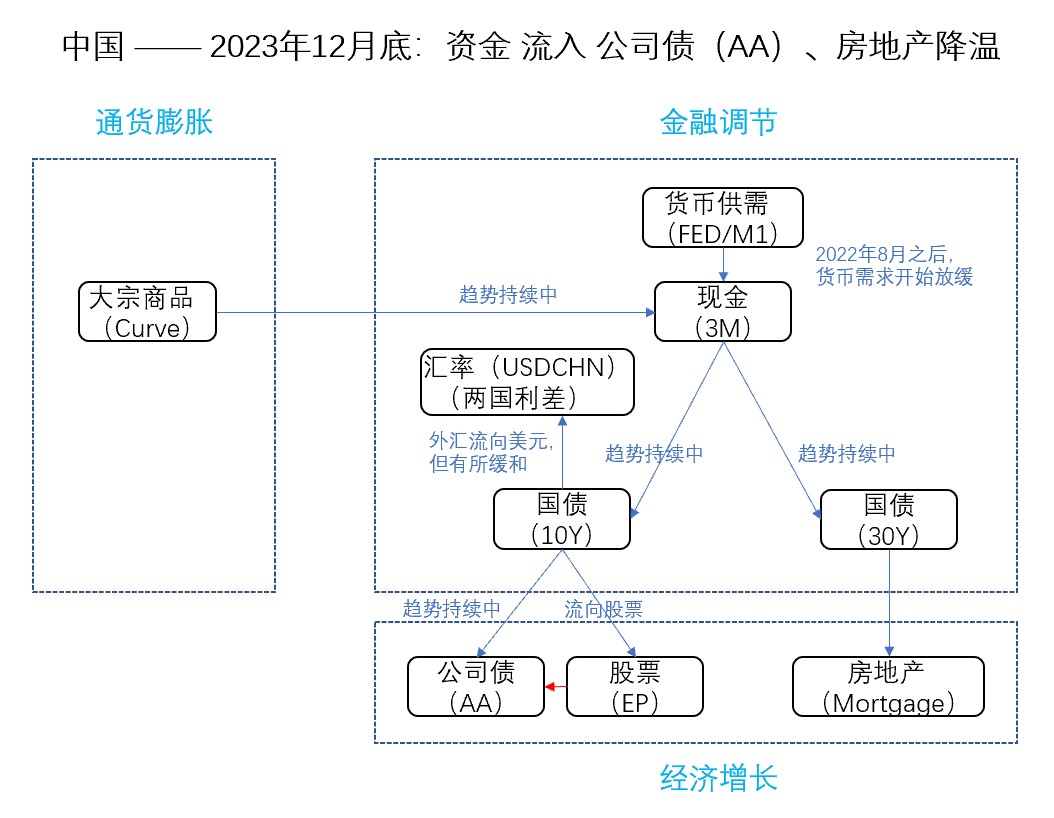

一、中美的资金流向

从资金流的角度看,无论中美,目前的公司债似乎比股票更吸引资金流入,具体参见下图。中美对比:A股更有吸引力,指标处于2008年底以来的相对高位;但是,考虑到中美利差的影响(汇率的代理变量),高估情况有较为明显的缓解(图中的绿色虚线),未来需要汇率的支持(但从上面的汇率领先指标图看,这个因素已经开始逐渐显现了)。

二、A股的总体情况

1、从A股的估值看,目前处于历史绝对低位、已经下破绿色虚线;即使是到股债价差4%,也仅需要下跌8.5%就到了(第1张图)2、从中证500的未来1年收益预测看,继续走强,主要受估值影响、公司业绩在低位平稳(第2张图,这个图和11月一样、没有更新;因为12月有些宏观数据没有发布出来);同时,从信贷脉冲看,A股上市公司的ROE低点可能在明年6月

3、从基本面(LEI领先指标)择时看,本月仍维持多头仓位的信号、已经浮亏(第3张图)

4、在大小盘风格中,中证500基本处于A股整体的中等水平(第4张图)

5、股指期货贴水方面,中证500和1000的情况有所好转,向后滚动有正收益(第5张图)

三、A股见底的前瞻性指标

通常来说,A股的底部比顶部容易判断 —— 底部是理性的投资者托起来的;而顶部是狂热的投资者买出来的(非理性的走势,很难用理性推断)。1、熊市的四个阶段:

第一阶段是暴力杀跌;关键原因是股票供求关系严重失衡

第二阶段是明显的反弹 分化行情,股票供求逐渐平衡、但增量资金不多,政策主导热点

第三阶段是多次的走势同步-分化,没有增量资金、散户和基金的赎回潮

(对应本轮,正在发生......)

第四阶段是震荡平衡,不断的夯实底部、成交极为清淡(地量)

2、成交额见底 —— 目前,仍在7000-1万亿上下波动;见底的“地量”,可能要回到5000亿以下。

3、券商指数明显走强—— 这次七八月份折腾了一把; 虽然和历史上能驱动大牛市的券商指数相比,还是偏弱;但从券商指数相对于大盘的领先作用来看,A股未来的“市场底”有较大概率在2023.10 - 2024.04 之间出现。

另外,从大小盘的估值看,小盘还未到极度高估的情况,所以趋势仍有可能持续。

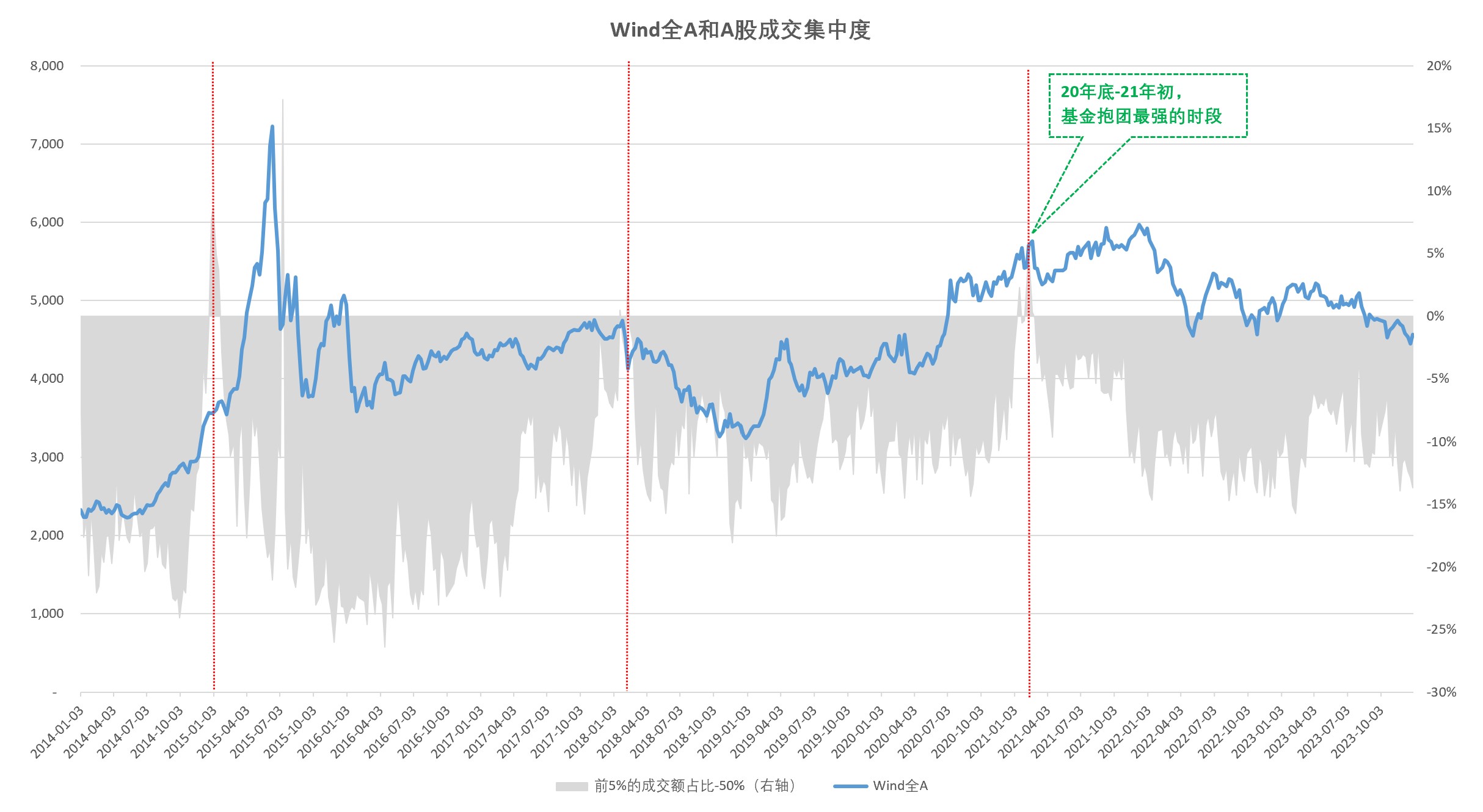

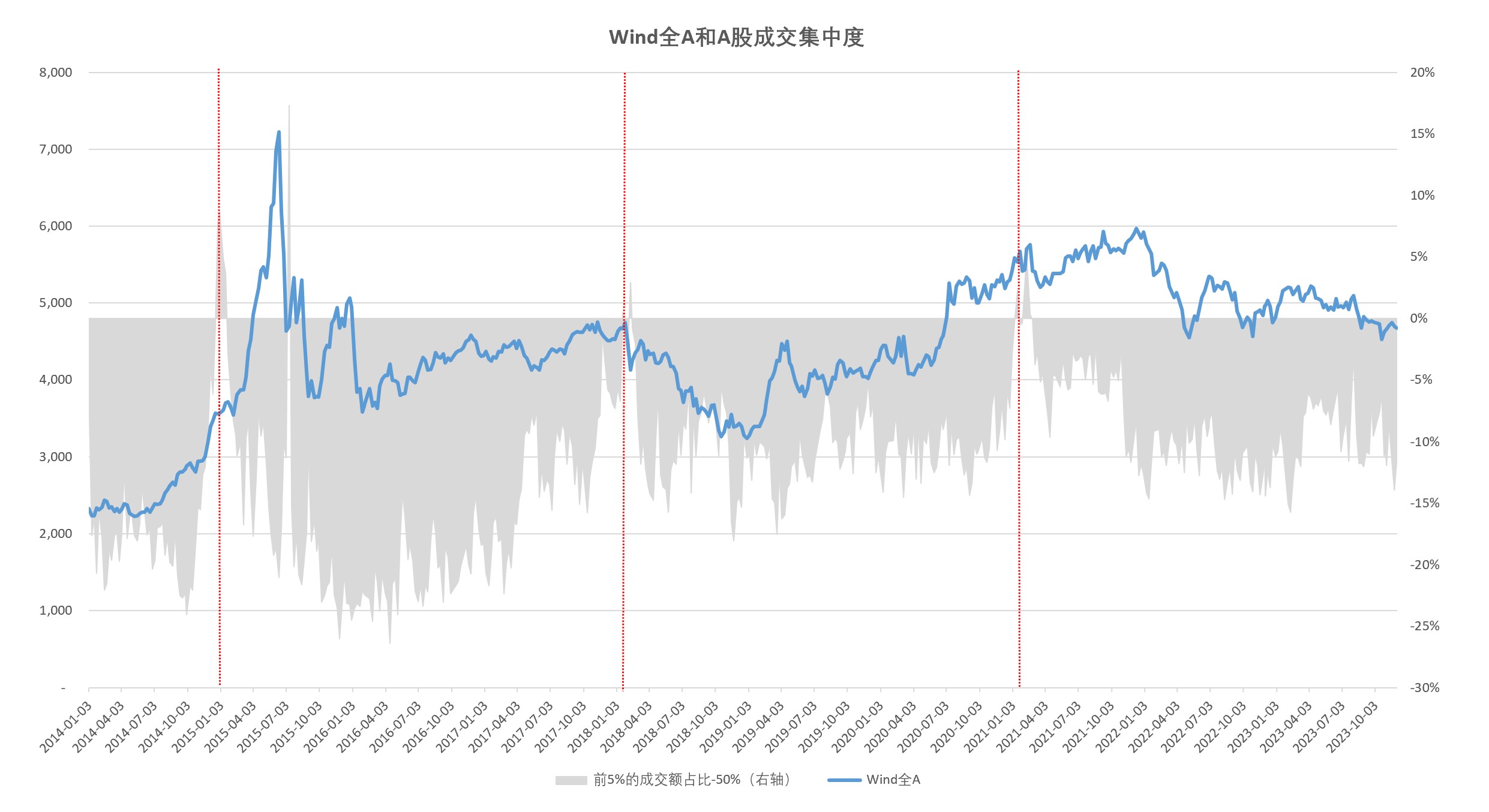

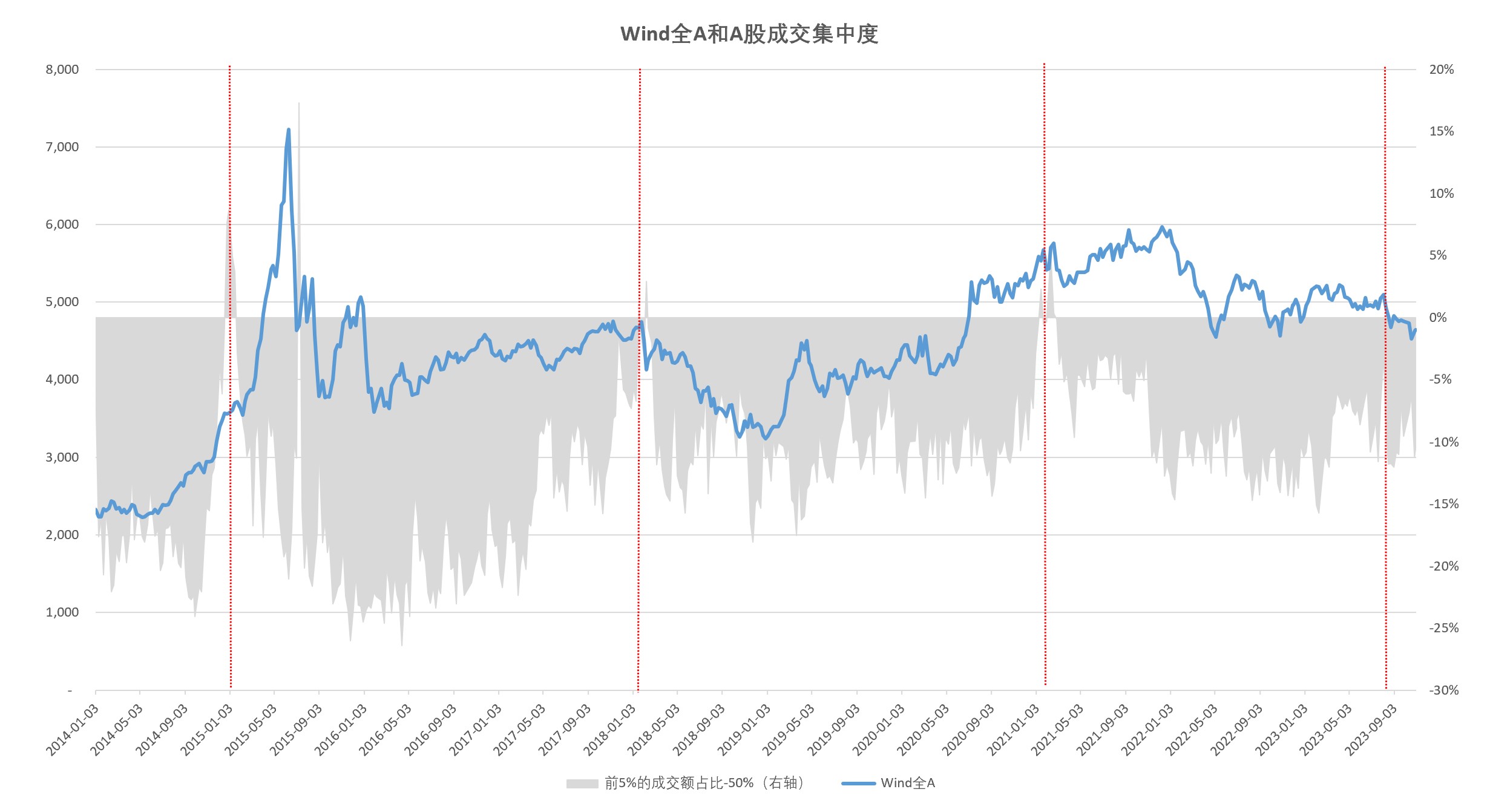

4、A股的成交集中度比较分散;市场比较平淡。

四、可转债

1、已进入转股期的可转债价格中位数重新回到(116.5),低于均值(第1张图)。2、从收益率价差(2.8%)看,转债的性价比回到偏低的水平;对比A股,还是相对偏贵(第2张图)。

五、美股

1、美股:继续鸡肋。在长期通道的中等水平;股债价差为 -0.1%,安全边际不高(第1张图)。ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: 低风险投爱好者 、wangningchn 、Jonathanqi 、jacktree 、lid765a 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

11月底的更新

吐槽:

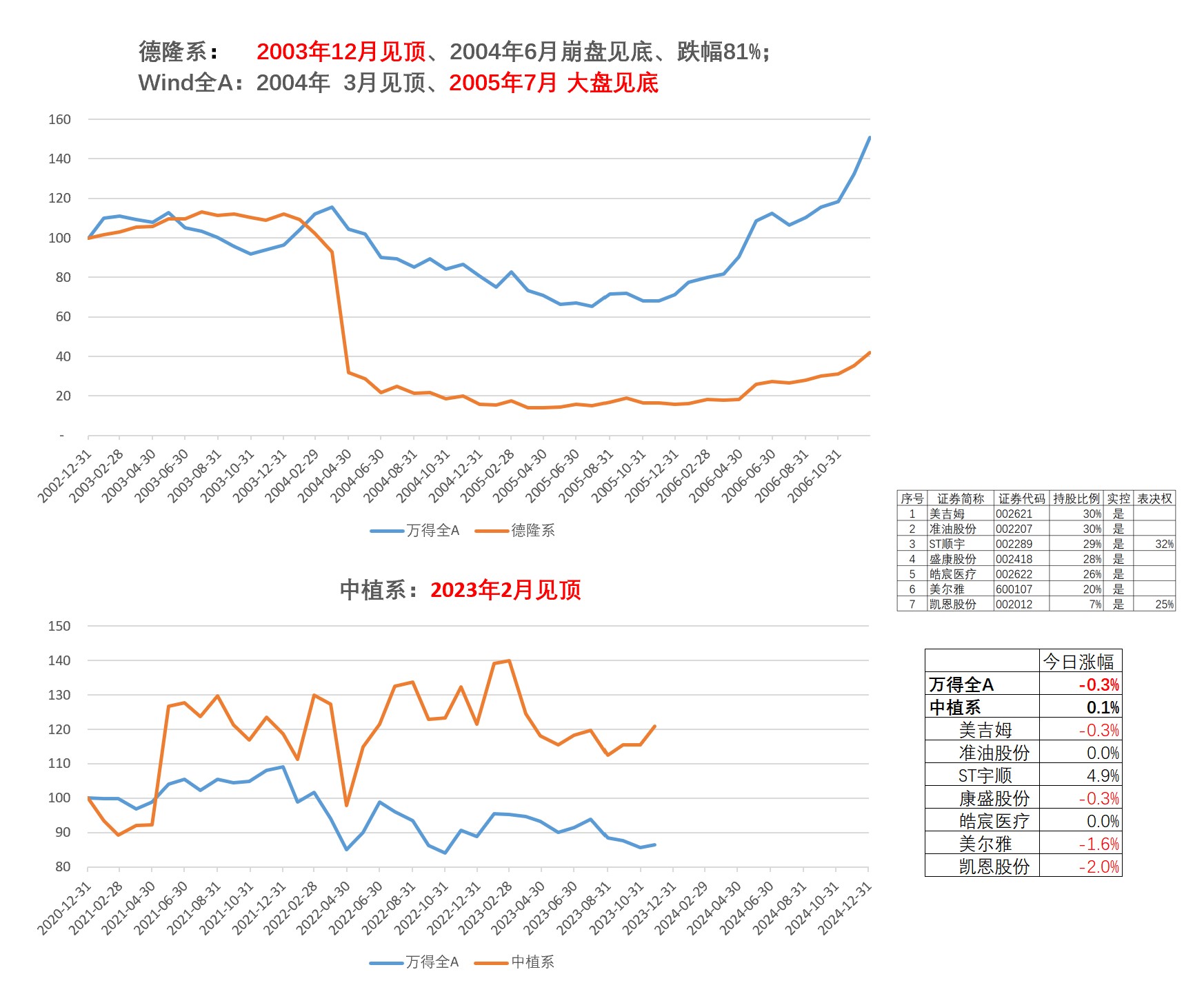

下周休假、放松一下,所以就不吐槽了。虽然这个月,有北交所暴涨、中植系暴雷(抓人 & 控股上市公司高管跑路)、基辛格和芒格离世、国家队再出手,但总体市场还是比较平稳的。

总体感受:

1、A股还会继续磨底;如有机会等到A股的股债价差到-4%、月均的日成交额低于5000亿元且经受住美股下跌的共振之后,会择机使用股指期货上加一些杠杆。2、从信贷脉冲看,A股上市公司的ROE低点可能在明年6月,考虑到市场会提前反映预期,估计2024年的2-4月,可能是比较好的加仓点;也许可以考虑春节前加仓,博一个春节的节前效应。(完全瞎猜,不负责任)。

3、小盘股相对于大盘股的估值,处于历史的中等偏高水平(按国盛量化团队的测算,大概是1倍标准差,并相对看空小盘),个人觉得如果小盘继续走强也没什么奇怪的,毕竟物极必反,现在还没到“极”呢。

4、股指期货的贴水好了不少,Rolling 又开始有点肉吃了,这个还是比较开心的。

继续熬着吧,其他的就不多说了,看后面的常规图表吧。

一、中美的资金流向

中美对比:A股更有吸引力,指标处于2008年底以来的新高;但是,考虑到中美利差的影响(汇率的代理变量),高估情况有较为明显的缓解(图中的绿色虚线),后面需要汇率的支持。二、A股的总体情况

1、从A股的估值看,目前处于历史绝对低位、已经下破绿色虚线(第1张图)2、从中证500的未来1年收益预测看,继续走强,主要受估值影响、公司业绩在低位平稳(第2张图)

3、从基本面(LEI领先指标)择时看,本月仍维持多头仓位的信号(第3张图),虽然9月份建仓以后,一直在亏。。。

4、在大小盘风格中,中证500基本处于A股整体的中等水平(第4张图)

5、股指期货贴水方面,中证500和1000的情况有所好转,向后滚动有正收益(第5张图)

三、A股见底的前瞻性指标

通常来说,A股的底部比顶部容易判断 —— 底部是理性的投资者托起来的;而顶部是狂热的投资者买出来的(非理性的走势,很难用理性推断)。1、熊市的四个阶段:

第一阶段是暴力杀跌;关键原因是股票供求关系严重失衡

第二阶段是明显的反弹 分化行情,股票供求逐渐平衡、但增量资金不多,政策主导热点

第三阶段是多次的走势同步-分化,没有增量资金、散户和基金的赎回潮

(对应本轮,正在发生......)

最近的新闻,已经能看到有基金被动清盘了。

第四阶段是震荡平衡,不断的夯实底部、成交极为清淡(地量)

2、成交额见底 —— 目前,仍在7000-1万亿上下波动;见底的“地量”,可能要回到5000亿以下。

3、券商指数明显走强—— 这次七八月份折腾了一把; 虽然和历史上能驱动大牛市的券商指数相比,还是偏弱;但从券商指数相对于大盘的领先作用来看,A股未来的“市场底”有较大概率在2023.10 - 2024.04 之间出现。

另外,从大小盘的估值看,小盘还未到极度高估的情况,所以趋势仍有可能持续。

4、A股的成交集中度比较分散;市场比较平淡。

四、可转债

1、已进入转股期的可转债价格中位数继续微跌(117.0),低于均值(第1张图)。2、从收益率价差(2.9%)看,转债的性价比回到偏低的水平;对比A股,还是相对偏贵(第2张图)。

五、美股

1、美股:继续鸡肋。在长期通道的中等水平;股债价差为 +0.2%,安全边际不高(第1张图)。pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

赞同来自: 凡先生 、生命是场误会 、skyblue777

辛苦了;

底部区域,半仓,持仓,已深跌的各类etf,少量套牢的个股;

静待花开,希望不要等得太久;

商品期货的钱不好赚,波大心慌慌;

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: 会跑的蜗牛love 、tangle007 、无心插柳 、明青 、吉吉木 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

10月底的更新

吐槽:

1、市场10月份的股指,走了一个大V。

说实话,没想到会出现这么猛的下跌;反过来想,既然预判不到下跌,那大概率也没能力预计什么时候见底,所以,整个10月就是懒懒地满仓抗过来的。同时,这个月的股票组合也没啥超额收益。

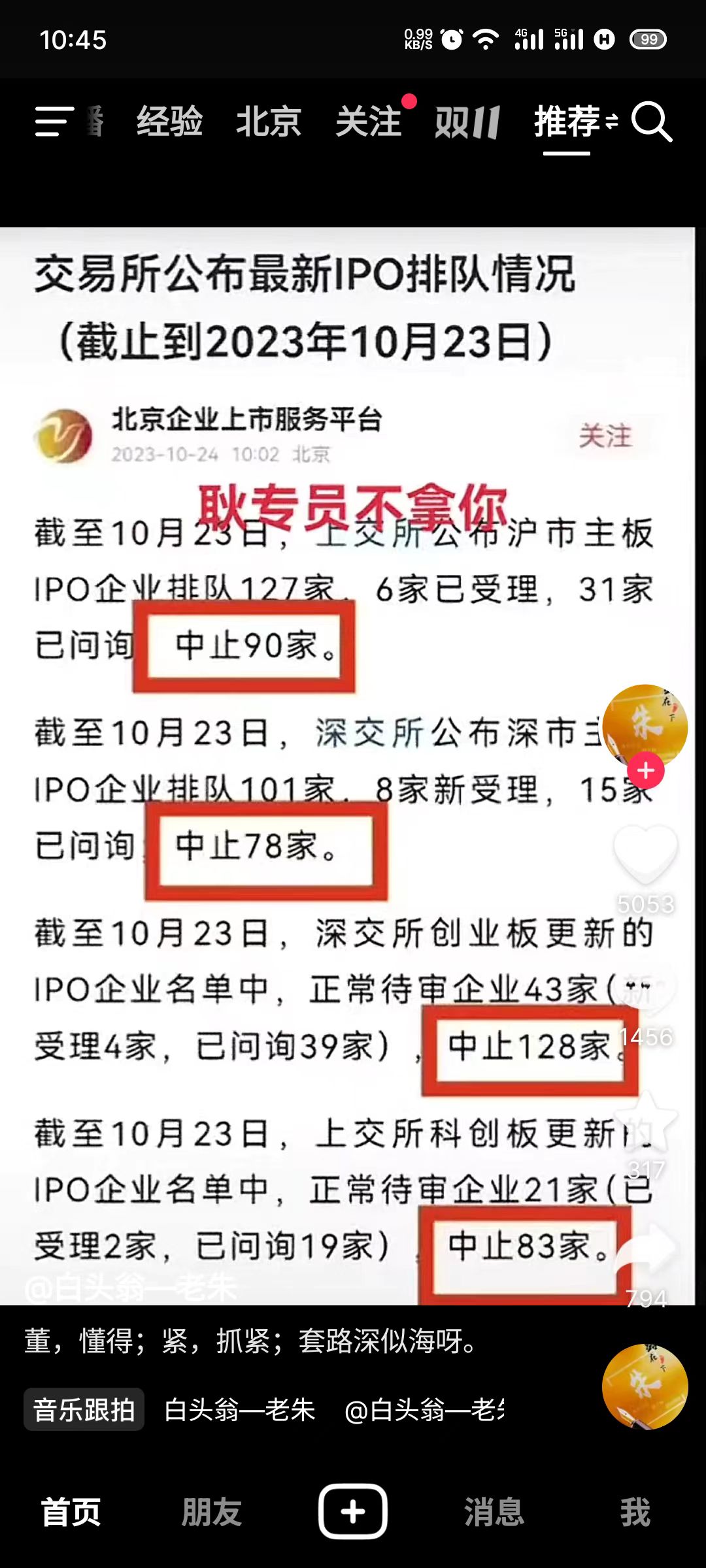

市场依然低迷:IPO虽然没有暂停,但节奏放宽明显,撤回和终止的不再少数;公募基金方面,面临着赎回潮,且有多位知名基金经理卸任相关产品。

2、投研

双节期间,比较努力。

因为未来计划把主要精力投向美股,所以开始看Portfolio 123网站(果仁的欧美日版本),把该网站上的55篇BLOG都刷了一遍。主要有3个感受:

1)外国散户的思维逻辑和方法论的推导,和我们不太一样,读完了在理念上确实有收获;建议有兴趣的网友,可以通刷一下。(现在英文阅读已经不是障碍了,用Chrome的全文翻译功能就行)

2)该网站提供的数据要比果仁网丰富很多,学习成本比较高。建议先看Blog和论坛帖子,不用着急去付费尝试。

3)如Duckruck所说,小市值策略模型,该网站的回测结果也显示有效,年化收益能做到20%+;但是,对于美国小盘股的流动性和交易成本,还需今后观察确认。

另外提一句,通过学习他人来提高自身投资水平,似乎是一件比较困难的事情;原因可能有两个:

1)你不具备别人的知识储备结构

2)你的性格和所学习的策略不太匹配

3、游戏

10月的下半个月,过得比较堕落但快乐,继续玩游戏:

1)《暗黑破坏神 4》(第2赛季),这次练了一个先祖锤的野蛮人。这个赛季的升级比较容易了,一个周末就到80多级了,另外物品等级也高了,从810到925,朋友里面也有人拿到军帽了。

2)《完蛋了!我被美女包围了》,这个42元的Steam小游戏,个人强烈推荐,从提供情绪价值的角度看,性价比很高 —— 半支花西子眉笔的价格,换6段爱情旅程。

个人最喜欢 李云思、肖鹿也不错。

不过,我的泡妞水平很烂。第一次不看攻略玩的时候,到了第4章结尾,女孩的心动值太低,都没能进入第5章的条件。

后来,还和太太一起玩了一把,两个人也是同样的菜,哈哈

总体感受:

1、股市处于较低的估值水平,但是里面的分化还是比较大的、并不是所有股票都很便宜2、小市值策略在今年的收益很高,前面的回帖中有人担心会出现反转;但是,对比大小盘的估值差异(具体见后文附图),目前尚未达到极值、风格动量应可持续

3、从经济指标推算未来1年的上市公司ROE,总体平稳且为数值较小的正数;因此,未来如果股市能走牛,估计也是估值起到主要的推动作用

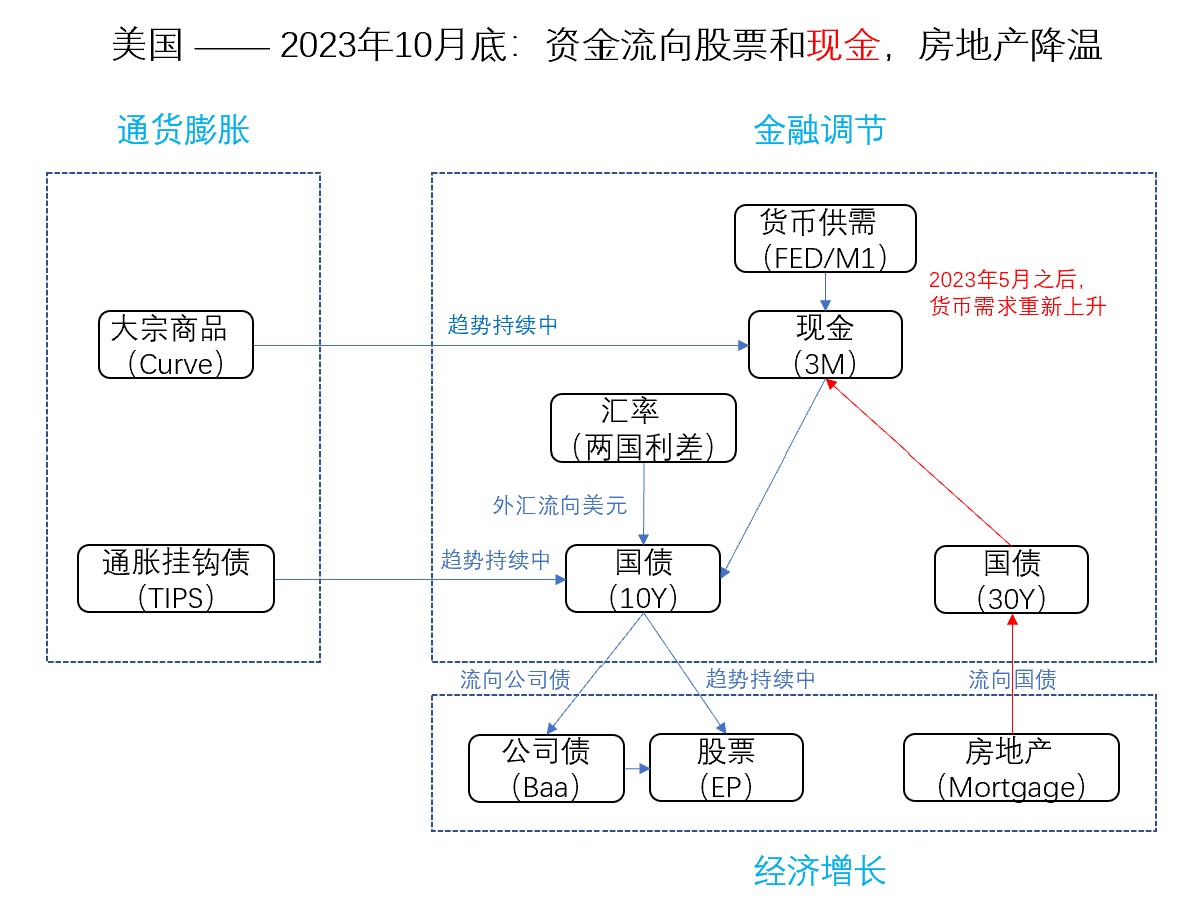

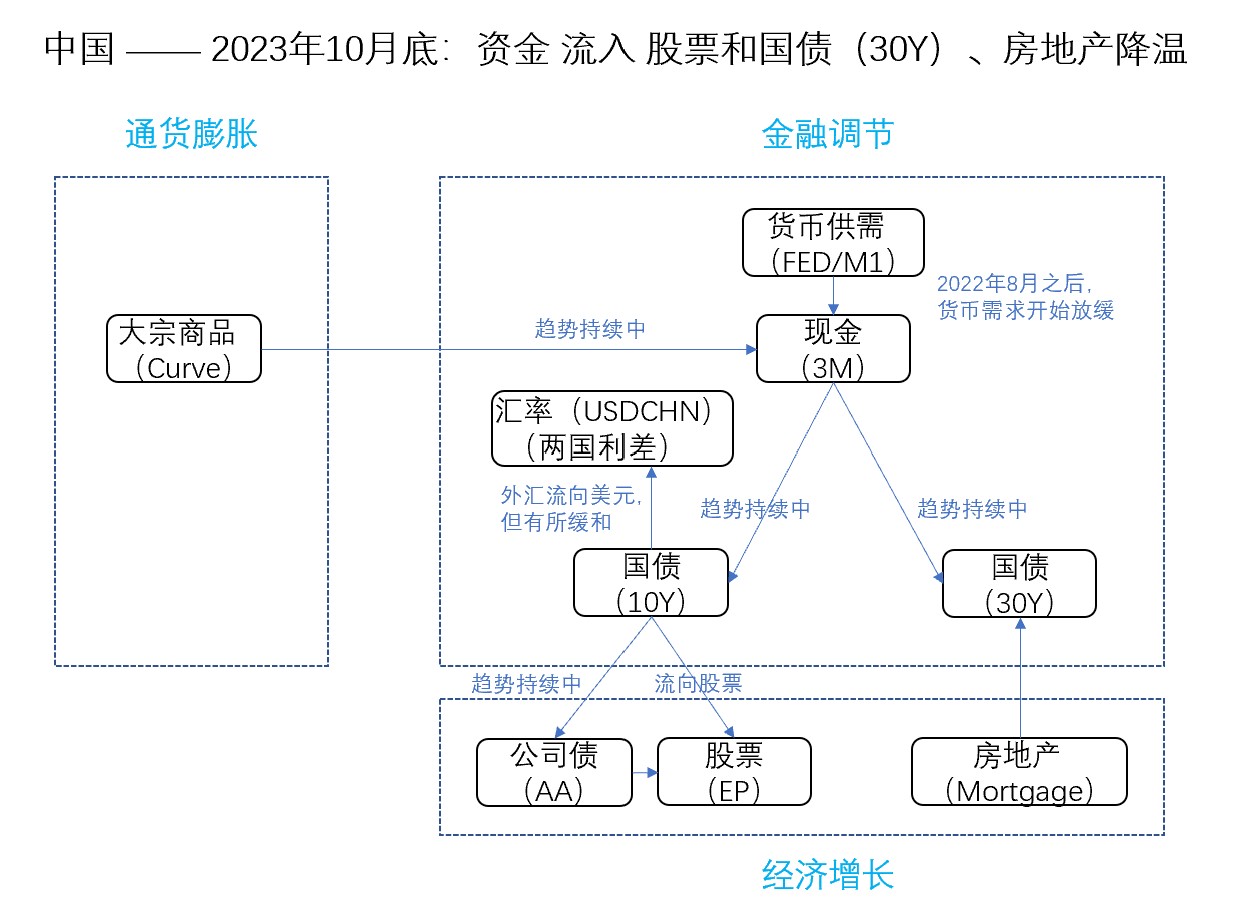

4、资金流方面,核心还是中美的利率差值和汇率;我没有做这种宏观判断的能力,但是从 @alphafund 的图表看,美元相对人民币的升值,可能已经接近顶部,详情参见下图:

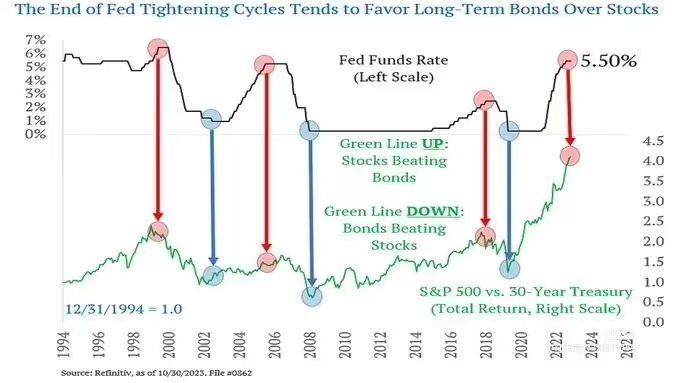

5、从历史看(图表来自小红书),美股的牛市顶点也往往出现在美国利率从高点掉头向下的时候(高位走平,不一定股市就开始跌),详情参见下图:

综上,个人感觉A股还会继续磨底;如有机会等到A股的股债价差到-4%、月均的日成交额低于5000亿元且经受住美股下跌的共振之后,会择机使用股指期货上加一些杠杆。

其他的就不多说了,看后面的常规图表吧。

一、中美的资金流向

美国市场的股债价差已经为+0.4%,这是不理性的表现;但并不表示趋势和资金流不能持续,具体参见下图。中美对比:A股更有吸引力,指标处于2008年底以来的新高;但是,考虑到中美利差的影响(汇率的代理变量),高估情况有较为明显的缓解(图中的绿色虚线),后面需要汇率的支持。

二、A股的总体情况

1、从A股的估值看,目前处于历史绝对低位、已经下破绿色虚线(第1张图)2、从中证500的未来1年收益预测看,继续走强,主要受估值影响、公司业绩在低位平稳(第2张图)

3、从基本面(LEI领先指标)择时看,本月仍维持多头仓位的信号(第3张图)

4、在大小盘风格中,中证500基本处于A股整体的中等水平(第4张图)

5、股指期货贴水方面,中证500和1000的情况有所好转,向后滚动有正收益(第5张图)

三、A股见底的前瞻性指标

通常来说,A股的底部比顶部容易判断 —— 底部是理性的投资者托起来的;而顶部是狂热的投资者买出来的(非理性的走势,很难用理性推断)。1、熊市的四个阶段:

第一阶段是暴力杀跌;关键原因是股票供求关系严重失衡

第二阶段是明显的反弹 分化行情,股票供求逐渐平衡、但增量资金不多,政策主导热点

第三阶段是多次的走势同步-分化,没有增量资金、散户和基金的赎回潮

(对应本轮,正在发生......)

最近的新闻,已经能看到有基金被动清盘了。

第四阶段是震荡平衡,不断的夯实底部、成交极为清淡(地量)

2、成交额见底 —— 目前,仍在7000-1万亿上下波动;见底的“地量”,可能要回到5000亿以下。

3、券商指数明显走强—— 这次七八月份折腾了一把; 虽然和历史上能驱动大牛市的券商指数相比,还是偏弱;但从券商指数相对于大盘的领先作用来看,A股未来的“市场底”有较大概率在2023.10 - 2024.04 之间出现。

另外,从大小盘的估值看,小盘还未到极度高估的情况,所以趋势仍有可能持续。

4、A股的成交集中度比较分散;市场比较平淡。

四、可转债

1、已进入转股期的可转债价格中位数重新回到(117.3),低于均值(第1张图)。2、从收益率价差(3.0%)看,转债的性价比回到偏低的水平;对比A股,还是相对偏贵(第2张图)。

五、美股

1、美股:继续鸡肋。在长期通道的中等水平;股债价差为 +0.4%,安全边际不高(第1张图)。ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: 山就在脚下 、钟爱一玉 、xiaowa 、Luff123D 、zddd10 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

大佬今天不考虑临时加更一下嘛,另外大佬在考虑现在的交易量的时候,会考虑到现在量化交易量占比比较高的情况和以往有所区别么?不需要频繁更新。

按9月底的市场观察,9月底的Wind全A价格再下跌13.5%,股债价差就到4%了 —— 这是比较好的价值判断锚点;对应的上证指数点位 2700-2800 吧。

不过,股市后期的下跌杀伤力可能是比较大的,以我个人的观察和体验,能够维持住持仓不割掉已经非常困难了;所以,越是发生了这种情况,就越需要理性支撑;好的加仓,都是咬着牙、抱着敢死队的心态加的。

赞同来自: happysam2018 、Euros 、小谢股民转基民 、好奇心135

树梢星 - 久客他乡染杂尘,归来已是等闲身。等闲明月今犹昔,明月何曾识故人。

赞同来自: happysam2018 、好奇心135

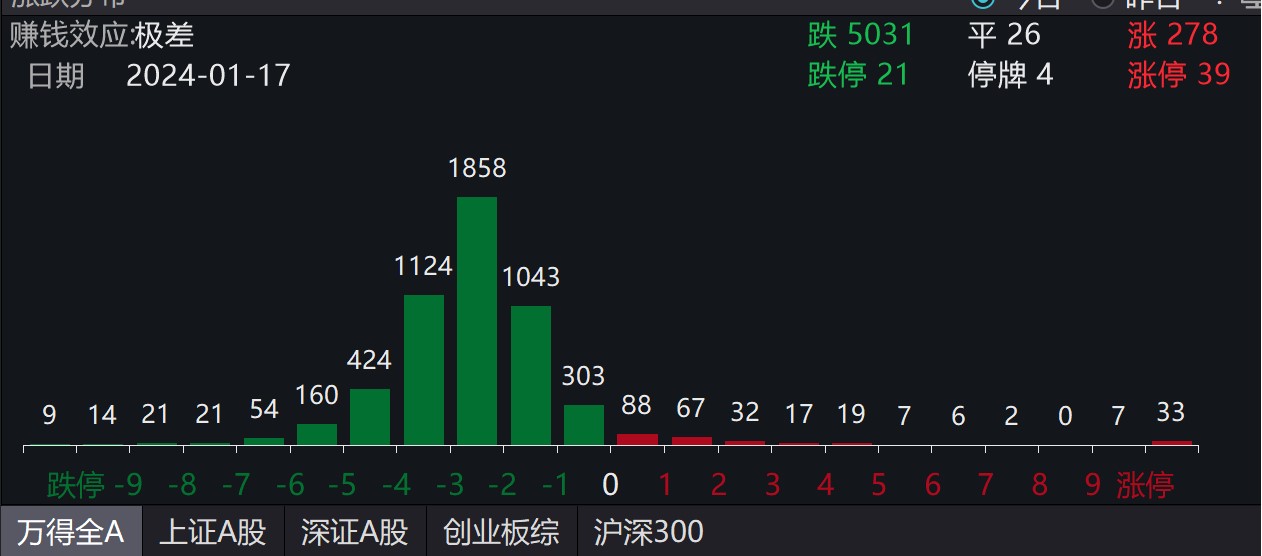

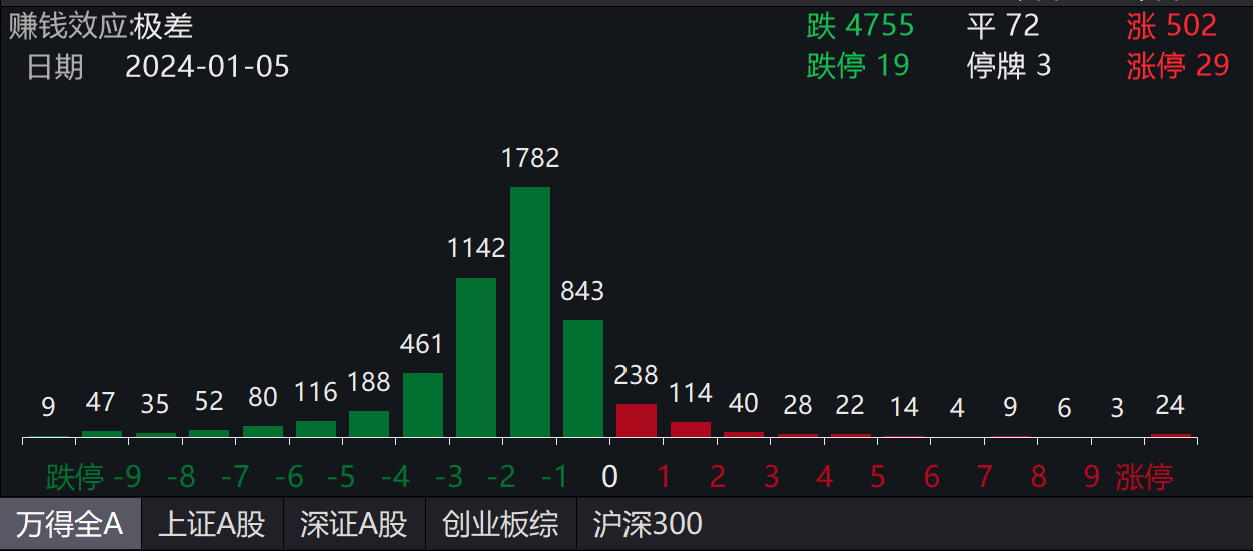

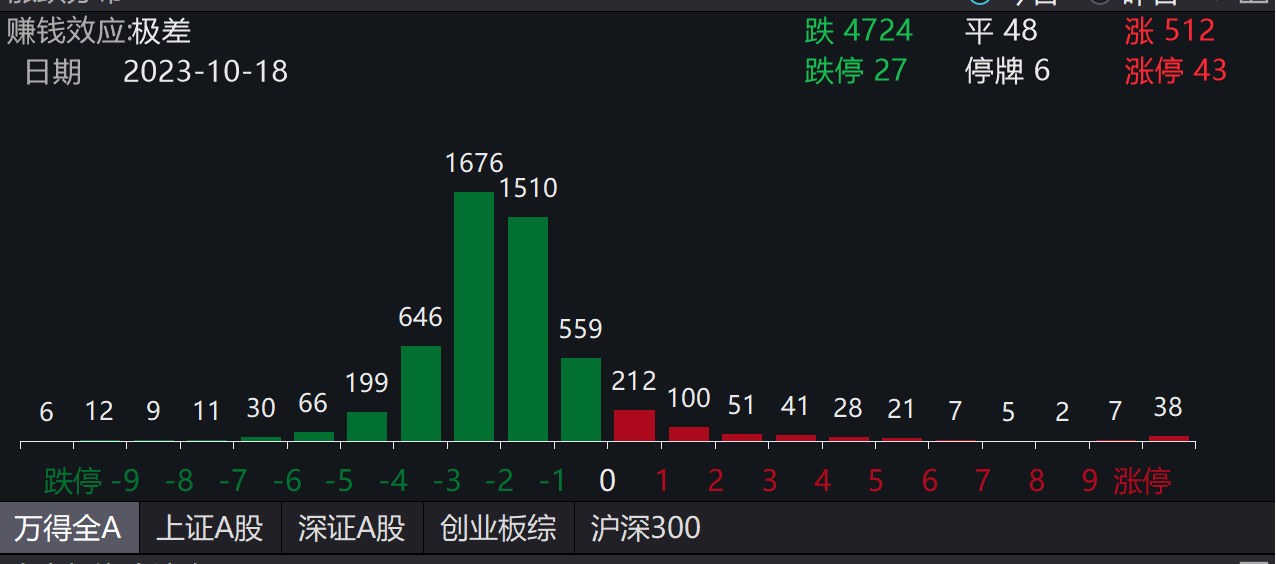

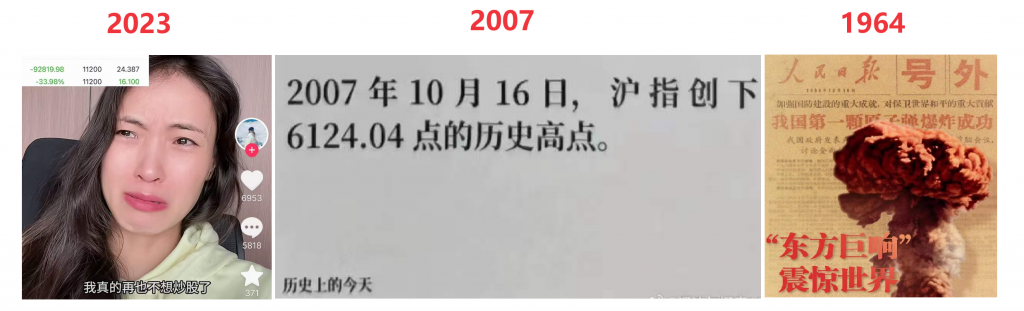

上来吐槽一下:今天的股指跌幅不算离谱;但从个股看,是今天是极度的普跌,这个很吓人:Wind全A指数,今日共计5284只股票,对应的跌幅中位数,是 -2.01%今晚的抖音应该很精彩,大家都去看看,图个乐吧~今天崩了啊

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: happysam2018 、zer000 、hnhaiou 、集XFD 、hantang001 、 、 、 、 、 、 、 、 、 、更多 »

今天的股指跌幅不算离谱;但从个股看,是今天是极度的普跌,这个很吓人:

Wind全A指数,今日共计5284只股票,对应的跌幅中位数,是 -2.01%

今晚的抖音应该很精彩,大家都去看看,图个乐吧~

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: happysam2018 、青火 、巴依老爷Lagom 、zhuqi123456 、wugreat 、 、 、 、 、 、 、更多 »

但感觉散户的情绪比较崩溃:

1、水木论坛的股版,有人发帖说“要推倒重来”

2、抖音上,有人说“在2023年国际金融论坛上,有投资者要求关闭股市”

今天就不发啥估值图了,玩点梗,苦中作乐吧。

赞同来自: happysam2018 、秃顶熊 、sdu2011 、jerrytom1 、jiangyou622 、 、 、 、更多 »

美国国债到了现在这个规模,已经注定它无法长期维持高利率了。如果爆发科技革命或者印度成为了新的中国呢?并且印度愿意大把购买高息美债并且低价低供人力资源呢,虽然我觉得不大可能,但世界人民信美刀的嘛。哎,作为散户,阴暗的希望美帝闹笑话,但不得不假设美帝的韧性比我们想象强大,在笑话发生前,最好还是保持谨慎,避免傲慢影响了生存。

shuifeng2009

- 修身齐家

- 修身齐家

赞同来自: moneyandyouhai 、Yaon 、蓝笛传声 、happysam2018 、djc354133更多 »

树梢星 - 久客他乡染杂尘,归来已是等闲身。等闲明月今犹昔,明月何曾识故人。

赞同来自: Isxq

你误会了,我说的未来长期利率可能维持高位的国家是指美国,而不是中国。具体的图表和说明,可以参见《美债,当下最大的机会》 里面我的跟帖。至于中国,现在是放水到实体经济都比较难;但是,中国的利率也不可能完全脱离国际环境,比较典型的例子就是这个月,美国的10年期国债利率上涨很快,中国的10年期利率也跟涨了,虽然幅度较小(相关图表,参见我9月的观察)。中国的央行应该还是在利率和汇率之间寻找平衡点吧,毕竟...嗯,不好意思,没看全。片面了。

不过,美元长期维持高利率的看法我持怀疑态度。美元作为世界货币,必须要全球流动起来,收完之后就得放。否则,空间会被潜在崛起的rmb占据。这里的博弈肯定很复杂很激烈,我们不是当局者,即使是当局者也是走一步看三步,没有包赢的。

从博弈的角度和美元的地位来说,加息之后再降息依然有利于美国的国家利益。

差别在于美元不仅仅要考虑国内的通胀,还要考虑国际情况,他是进攻方。而rmb,目前主要还是国内的考量权重更高一些,属于防守反击一方。

总之,一个国家的货币利率,是和国家的实力和国际地位相匹配的。有的时候也是两权相害取其轻。

Ujg68gy - 慢慢来,都会涨

在目前的状况下,不太支持利率走高。尤其是15年之后那一波房价上涨带来的居民端负债率飙升至新的高度,现在法拍房已经非常多了。如果收入没有增加,利息支出增加会进一步加剧居民端压力。我们目前仍处于降息周期内,暂时看不到底。只有普遍的收入增加才能解决问题,即通过一些关键行业突破实现对房地产在国内的替代。这个很复杂,政策调控既要先考虑降低利息解决眼前燃眉之急,又要考虑提高目前这一批以普遍受过更多教育(相比...在中国利率方面,非常赞成兄台的看法。在美国利率方面,目前有两种声音:一是美国将长期维持高利率,低利率的黄金时代暂时告别,但我对这种说法始终存疑;一是美国利率今年低或者明年到达高峰之后,一路下滑,直到1%左右,恢复正常水平!

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: 蒙扎 、wangasus 、新星新星76 、好奇心135 、闲菜 、更多 »

在目前的状况下,不太支持利率走高。尤其是15年之后那一波房价上涨带来的居民端负债率飙升至新的高度,现在法拍房已经非常多了。你误会了,我说的未来长期利率可能维持高位的国家是指美国,而不是中国。具体的图表和说明,可以参见《美债,当下最大的机会》 里面我的跟帖。

至于中国,现在是放水到实体经济都比较难;但是,中国的利率也不可能完全脱离国际环境,比较典型的例子就是这个月,美国的10年期国债利率上涨很快,中国的10年期利率也跟涨了,虽然幅度较小(相关图表,参见我9月的观察)。中国的央行应该还是在利率和汇率之间寻找平衡点吧,毕竟我们不是土耳其,完全摆烂是不可能的。

drzb - 80后下岗男

以上还只是国内的一些情况,我们目前还涉及到国际上的国家信用扩张问题。一带一路这个百年大计还要不要?中东、非洲等这些没怎么开发的地区的市场还要不要?

信用扩张必然伴随货币增发,我们是资本管制国家,rmb不像美元那样是全球货币,央行也不是美联储,不是全球央行。所以管制是必须的。

我不是学金融的,也搞不清楚汇率运行的深层机制。不过我能看到的现象就是rmb的国际化带来的国家信用扩张。

比如叙利亚总统访华高...

树梢星 - 久客他乡染杂尘,归来已是等闲身。等闲明月今犹昔,明月何曾识故人。

赞同来自: moneyandyouhai 、skyblue777 、seekmeout 、gaokui16816888 、neverfailor 、 、 、 、更多 »

信用扩张必然伴随货币增发,我们是资本管制国家,rmb不像美元那样是全球货币,央行也不是美联储,不是全球央行。所以管制是必须的。

我不是学金融的,也搞不清楚汇率运行的深层机制。不过我能看到的现象就是rmb的国际化带来的国家信用扩张。

比如叙利亚总统访华高规格接待背后代表着叙利亚战后重建所需要的中国能力。而叙利亚本身没有钱,必然需要人民币负债。

至于为什么是叙利亚?也许是国际地缘政治的考量。太深的信息我们也没有。

总结一下:如果国家信用扩张能够越来越顺利,那以后世界上需要rmb的国家也许越来越多,那人民币的增发还属于扩张阶段。不管国际上的人rmb还是国内的rmb,总量一定是增加的。未来加息应该是一件非常谨慎的事情。美国人通过加息将息周期收割全世界,世界人民并不需要第二个美国。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号