点击上方【白湖水】→点击右上角【▪▪▪】→点击【设为星标】★,方便查找,不错过信息。

这是我对白酒行业股票分析的最后一篇文章,计划中的分析完成。

前面用4篇文章,完成了贵州茅台股票以及泸州老窖的分析,加上这篇对洋河股份的分析,共5篇文章,对白酒板块和我的持仓分析完成。前面4篇的题目和链接如下:

《贵州茅台十宗胜》

《贵州茅台还能买吗?还能涨吗?》

《4年6倍,“印度巴菲特”帕伯莱投资贵州茅台的访谈》

《过了黄洋界,险处不须看:贵州茅台以外的白酒股票分析(泸州老窖)》

详见第4篇《过了黄洋界,险处不须看:贵州茅台以外的白酒股票分析(泸州老窖)》。

原因有两个,一是基数比较高,2018年达到了80亿,再维持高增长比较困难。二是洋河的品牌在几大白酒中最弱,品牌拉力最差。

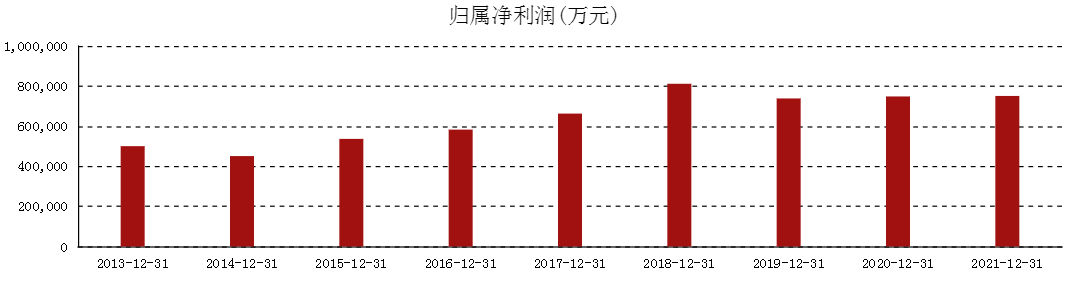

洋河虽然也是老牌的8大名酒,我觉得它还不算是真正的全国性名酒。它在省内外的销售额基本上是一半对一半。如下图所示。真正的全国性名酒应该是省外的销售额和利润额都超过60%,即超过及格线。

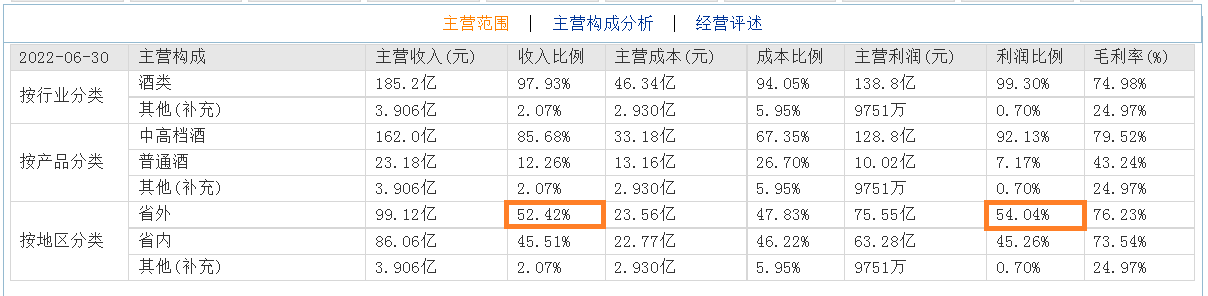

可喜的是2022年的3季报公布,洋河的销售额和利润额终于打破了停滞不前的胶着状态,销售收入增长率20%,利润增长率29%,3个季度的ROE就达到了20%。

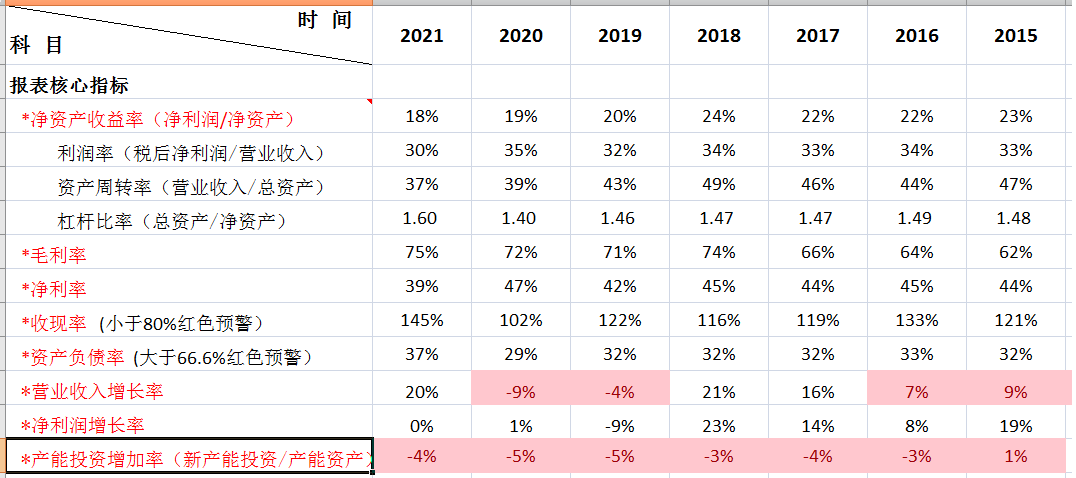

如下表是2015年以来的主要财务数据,重点关注产能投资增加率都是负数。说明洋河这些年来没有增加产能,甚至都不用维持原有的产能,已经有的产能足够满足生产和销售。

洋河是以销定产的白酒企业。关键在于能够卖出去,这跟茅台不同,茅台关键在于能够生产出来。

2021年的分红额为3元/每股,2022年3季度的利润为6元/股。

按照洋河股份的最新财报数据,2022年3季度的数据和收盘价170元,主要数据近似取整数如下:ROE=20%,PB=5,分红率为50%。

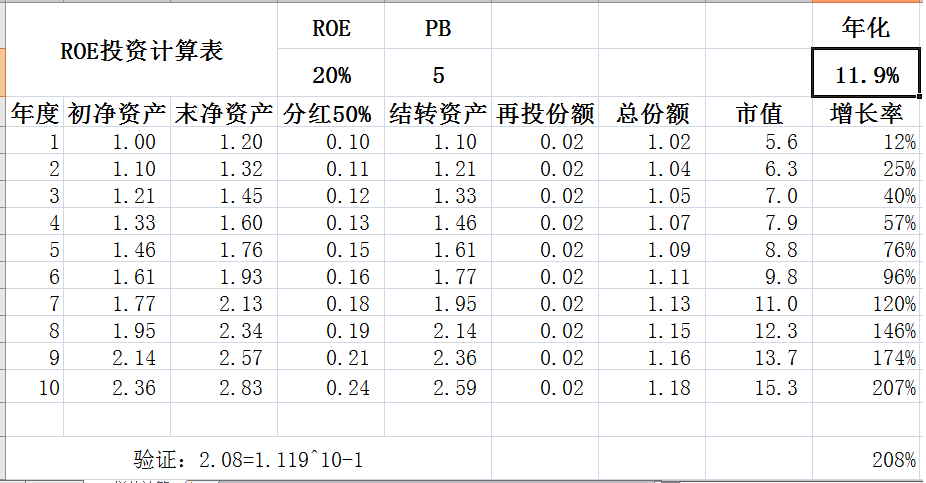

假设洋河未来的10年维持ROE=20%不变,市场价格维持PB=5不变,分红率50%不变,计算的10年年化收益率为12%。计算过程如下表:

初始净资产为1元,投资按照5PB买入,即5元买入一股,一年后净资产增长为1.2元,分红0.1元,扣除分红后的净资产为1.1元。分红再投资买入0.02股,一年后共有1.02股,每股净资产1.1元,市值= 5 x 1.02 x 1.1=5.6, 年收益率为12%。

如果洋河能够表现得更好,那么投资收益率高于12%;表现更差,则投资收益率小于12%。当然,真实的投资收益率还跟市场的估值有关,如果以后的估值高于5PB,则投资收益率更高,反之更差。

结论:

12%的理论年化投资收益率是令人满意的。我目前持有5%仓位的洋河股份,选择长期持有。

欢迎“转发”,点“赞”,点“在看”。

交流请发消息。

这是我对白酒行业股票分析的最后一篇文章,计划中的分析完成。

前面用4篇文章,完成了贵州茅台股票以及泸州老窖的分析,加上这篇对洋河股份的分析,共5篇文章,对白酒板块和我的持仓分析完成。前面4篇的题目和链接如下:

《贵州茅台十宗胜》

《贵州茅台还能买吗?还能涨吗?》

《4年6倍,“印度巴菲特”帕伯莱投资贵州茅台的访谈》

《过了黄洋界,险处不须看:贵州茅台以外的白酒股票分析(泸州老窖)》

1. 整个白酒行业的格局

略。详见第4篇《过了黄洋界,险处不须看:贵州茅台以外的白酒股票分析(泸州老窖)》。

2. 洋河股份分析

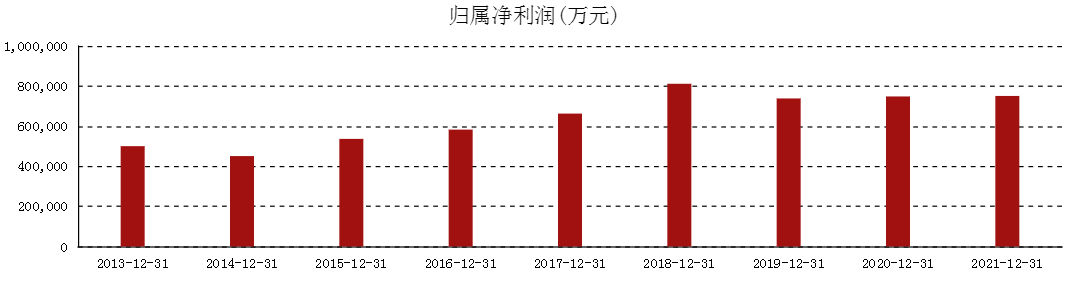

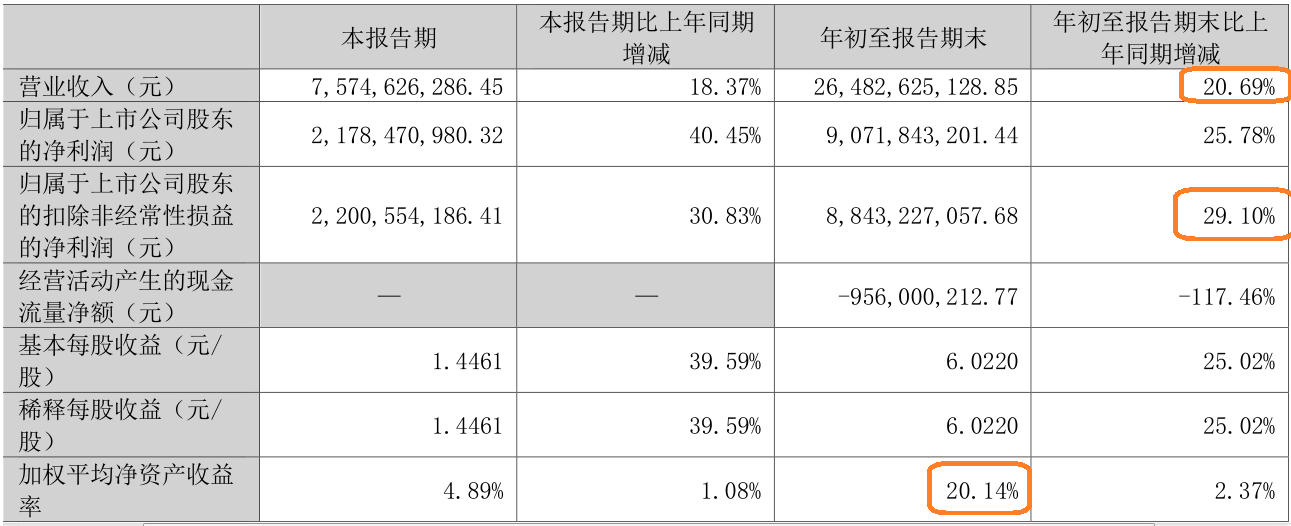

下图是它的年度利润,可见在2018年达到了利润的顶点80亿,2019 ~ 2021年的3年时间,年利润停滞不前,都不到80亿。股价的走势反映业绩,这些年洋河的股价也是几个高端白酒中表现最差的,相对于2018年的股价,只有百分之几十的涨幅。

原因有两个,一是基数比较高,2018年达到了80亿,再维持高增长比较困难。二是洋河的品牌在几大白酒中最弱,品牌拉力最差。

洋河虽然也是老牌的8大名酒,我觉得它还不算是真正的全国性名酒。它在省内外的销售额基本上是一半对一半。如下图所示。真正的全国性名酒应该是省外的销售额和利润额都超过60%,即超过及格线。

可喜的是2022年的3季报公布,洋河的销售额和利润额终于打破了停滞不前的胶着状态,销售收入增长率20%,利润增长率29%,3个季度的ROE就达到了20%。

如下表是2015年以来的主要财务数据,重点关注产能投资增加率都是负数。说明洋河这些年来没有增加产能,甚至都不用维持原有的产能,已经有的产能足够满足生产和销售。

洋河是以销定产的白酒企业。关键在于能够卖出去,这跟茅台不同,茅台关键在于能够生产出来。

3. 投资洋河的收益率预测

计算的理论年化收益率为12%。2021年的分红额为3元/每股,2022年3季度的利润为6元/股。

按照洋河股份的最新财报数据,2022年3季度的数据和收盘价170元,主要数据近似取整数如下:ROE=20%,PB=5,分红率为50%。

假设洋河未来的10年维持ROE=20%不变,市场价格维持PB=5不变,分红率50%不变,计算的10年年化收益率为12%。计算过程如下表:

初始净资产为1元,投资按照5PB买入,即5元买入一股,一年后净资产增长为1.2元,分红0.1元,扣除分红后的净资产为1.1元。分红再投资买入0.02股,一年后共有1.02股,每股净资产1.1元,市值= 5 x 1.02 x 1.1=5.6, 年收益率为12%。

如果洋河能够表现得更好,那么投资收益率高于12%;表现更差,则投资收益率小于12%。当然,真实的投资收益率还跟市场的估值有关,如果以后的估值高于5PB,则投资收益率更高,反之更差。

结论:

12%的理论年化投资收益率是令人满意的。我目前持有5%仓位的洋河股份,选择长期持有。

欢迎“转发”,点“赞”,点“在看”。

交流请发消息。

0

@白湖水

输入PB = 即时PB

分红比例

提升PB = 五年平均PB

几点经验:

1. 输入的ROE是线性推出的,这里极可能出错,中国平安就是例子;

2.计算出的低估不一定是真的低估,当时计算工商银行低估,后来更低;

3.计算出的低估也能找到真的低估的股票,当时找到了黔源电力;

4.对估值过高的股票会起到警示作用;

5.真的低估的时候,手上还有没有钱。

增长率=ROE(1- 分红率)几个数据:输入ROE=五年平均ROE

股息率=股息/股价=(股息/收益)/(股价/收益)=分红率/PE=(ROE*分红率)/PB

收益率=增长率+股息率

这3个公司非常精炼,可以计算收益,形成了闭环。输入条件是:ROE, 分红率,PB。

我的EXCEL计算验证了这些公式,是在不知道这些公式的情况下,按照基本常识计算出来的,结果一致,而且我也隐约感觉到了这些公式。

输入PB = 即时PB

分红比例

提升PB = 五年平均PB

几点经验:

1. 输入的ROE是线性推出的,这里极可能出错,中国平安就是例子;

2.计算出的低估不一定是真的低估,当时计算工商银行低估,后来更低;

3.计算出的低估也能找到真的低估的股票,当时找到了黔源电力;

4.对估值过高的股票会起到警示作用;

5.真的低估的时候,手上还有没有钱。

2

赞同来自: 白湖水

@stanleycao

计算公式不仅是用来计算的,更深的是一种思维模式,就像这个公式体现的:公司用股东的资产赚了多少(ROE),分给股东多少(分红率),想得到需要付出的代价(PB)

股息率=分红率/PE?是的,股息率=股息/股价=(股息/受益)/(股价/受益=分红率/PE=(ROE*分红率)/PB

计算公式不仅是用来计算的,更深的是一种思维模式,就像这个公式体现的:公司用股东的资产赚了多少(ROE),分给股东多少(分红率),想得到需要付出的代价(PB)

0

@路林

增长率=ROE(1- 分红率)

收益率=增长率+股息率

谨记了!

以前虽然看过这二个公式,似乎也明白,但没真正理解。通过excel计算的结果,验证了它们的正确性。这就从实践上升到理论了。

以后就可以用来指导实践,不用再花几个小时计算了。

我也隐约感到红利再投对收益率的影响,打算以后再模拟计算一番的,完全不用了。

不用那么麻烦列表计算,严重影响股票分析效率,可以推导公式如下:增长率=ROE*(1-分红率),收益率=增长率+股息率,代入你的洋河数据,ROE20%,分红率50%,PB5,算出来就是12%,熟能生巧,我现在一般都是心算毛估估,几秒就能对现价买入的预期收益率有个大概的判断路兄高!

增长率=ROE(1- 分红率)

收益率=增长率+股息率

谨记了!

以前虽然看过这二个公式,似乎也明白,但没真正理解。通过excel计算的结果,验证了它们的正确性。这就从实践上升到理论了。

以后就可以用来指导实践,不用再花几个小时计算了。

我也隐约感到红利再投对收益率的影响,打算以后再模拟计算一番的,完全不用了。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号