今早看到有集友在讨论自建基金组合和直接选择组合型基金两者的区别,想起自己之前有发布过一篇关于基金投资的文章,现在转到论坛这里。

原文链接:为什么我看上了主动型基金的被动化投资

下面是原文:

为什么会考虑被动化投资

首先在这里我要再一次声明:我对于基金的研究其实并不多,也没有意愿投入更加多的时间和精力在研究基金这一件事情上。

当中很重要的一点是基金的数量实在是太多了。

我们通过天天基金网的数据可以看到,只是含权益类的基金就多达8976只。即使这当中有不少基金是存在A/C份额重复统计的,我们折半去计算,这仍旧是惊人的四千多支。

要知道A股经历了大扩容以后,现在的股票数量也才堪堪突破5000。

要知道这还没包括债券型基金,算上债券基金那是过万只公募基金,还有私募基金没有统计呢。

图片1

**而深度研究基金会比研究股票轻松简单吗?

并不见得,甚至我认为难度还要更加高。**

因为股票好歹还有定期的经营报告可以跟踪,多数的公司还会有研报跟踪,实在不行去参加股东大会也是一个可行的途径。

但是基金,尤其是主动型基金,我们很难有足够多的资料去了解基金经理的投资理念和交易习惯。除了顶流基金经理能够得到足够多的曝光度之外,其他很多籍籍无名的基金经理,我们想要去了解他们实在是无从下手。

这就导致了很多时候我们只能够从过往的业绩、资产配置和持仓变化去反推基金的投资偏好。

但坦白说,假如一位投资者能够通过业绩、资产配置和持仓变化就能够反推基金投资偏好的,那基本上他就具备了自己做投资组合的能力。

那干嘛还要买基金,自己直接动手买个股不更好?毕竟即使看懂了基金的投资模式又如何,决策权在基金经理手上,你都不知道他未来会怎么样。

所以我个人是不喜欢花费更加多的时间和精力在研究基金上。如果我对于投资还有兴趣,我会倾注更加多的精力在资产配置和个股研究上。

只有在什么时候我会考虑基金——当我不再准备在投资领域投入更加多精力,而是专注于生活的时候。

而在这种情况下,被动投资自然是更好的选择。它不参杂个人的主观因素,我们只需要跟踪市场的变化即可明白发生了什么,这样既不需要投入太多的时间,更加不需要耗费大量的精力去跟踪研究业绩究竟是因什么原因出现变动。

拓展阅读:

又见基金经理离职!浅谈我对基金的态度以及选择基金的标准

我喜欢上了一个男人,但他却抛弃了我。从此我明白......

这就是我对于基金投资的态度。

**

为什么会考虑主动型基金而不是指数型基金**

谈到被动投资,指数基金才是最纯正的被动的投资:选股标准已经固定,基金经理需要做的只是根据选股标准做好买卖规划,使得基金的业绩表现尽可能贴近指数收益即可。

比如说沪深300ETF(510300)就是指数基金的典范,长期的业绩走势很好的贴合了沪深300指数的价格走势:

图片2

(ps:走势基本重叠,看不出差异)

但为什么被动投资不是选择指数型基金,而是主动型基金,主动型基金不是主动管理的吗,怎么能够和被动投资挂钩?

在禅宗修行里面有这么一段话是广为人知的:**最初看山是山,看水是水;随后看山不是山,看水不是水;最后看山还是山,看水还是水。

的确主动型基金是依靠基金经理主动管理的没有错,但是指数基金背后何尝不是一家家上市公司在主动经营创造价值才能够实现可持续的增长?

主动还是被动,不过是切入视角的差异。所以主动型基金当然也可以进行被动投资。**

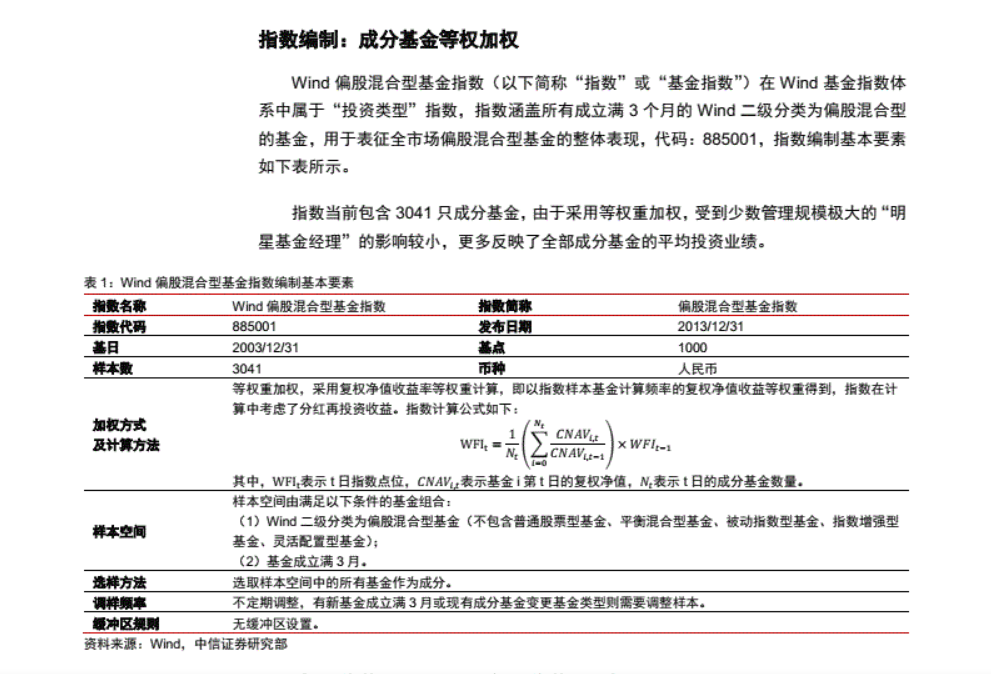

比说偏股混合型基金指数,它的成分股都是主动型基金,但同时不影响它是一个被动的指数。

而同样作为指数,偏股基金指数在历史上的表现可是比沪深300指数好太多了。

无论是从2004年开始,还是在最近一轮牛熊市中,偏股基金指数的表现都要优于沪深300指数:

图片3

2004年开始至今

图片4

2018年本轮牛市开始至今

图片5

2021年2月本轮熊市开始至今

至于有的朋友会问:巴菲特不是推荐宽基指数并且赢下了和主动基金的赌约吗?为什么在中国

为什么???

我无意去解释更加多,会很啰嗦。有兴趣的可以看我们的旧文:沪深300就是王道?小白投资者几乎必然要掉进的深坑

如果你们实在想不明白的,请相信你的眼睛的:最起码从过去到现在,偏股混合相对于指数基金存在明显的优势。

至于未来指数基金是否会逆转当前的趋势,请交给时间去证明,在当下我们只需要相信眼前的事实即可。

如何实现主动型基金的被动化投资

要实现被动化投资,最简单的无疑就是买入指数基金,但是偏股基金指数是没有指数基金跟踪的。

那稍微复杂一点,我们根据指数的编制规则,自己去搭建基金组合也可以。但这基本也是不可能实现的,因为编制方案决定了基本无实操的可能性——没人能够做到全部买入市场上所有的基金。

图片6

所以我们想要实现主动型基金的被动化投资,并不简单,但值得庆幸的是在市场上仍旧有适合的基金可以供我们选择。

比如说我们以前提到过的:嘉实研究阿尔法(000082)。它在过去5年的业绩表现和偏股型基金指数的对比如下图:

图片7

业绩走势有差异,但不大。

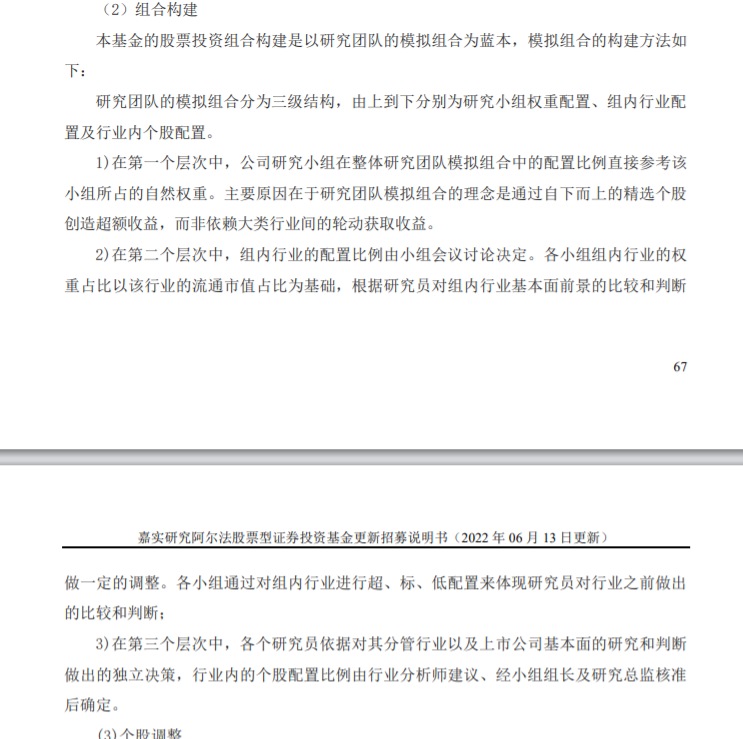

为什么嘉实研究阿尔法对于偏股基金指数跟踪能够做到这么好?我认为很大原因要归功于它的投资组合构建模式:

图片8

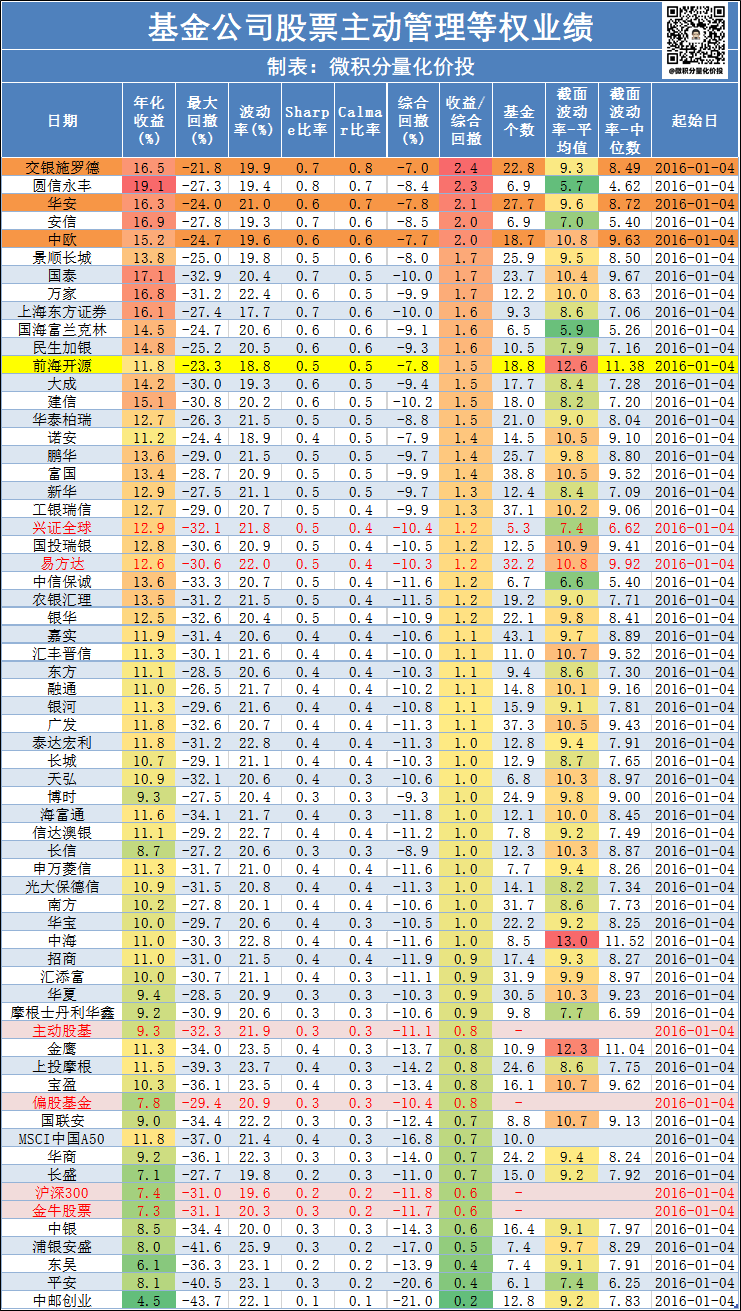

简单来说,这个基金的投资组合并不是由基金经理决定,而是嘉实基金公司的研究员集体的研究体现。

这其实就类似于一个根据分层抽样调查法得到的样本集。

这样的样本集虽然无法和整体数据完全一致,但是起码来说,它会具备很多和整体相似的特征。

而嘉实研究阿尔法相当于是对基金经理的分层抽样的小样本集,所以不难以解释为什么它业绩走势和偏股基金指数很相似 。

除了对基金经理分层抽样之外,还有另外一种方法:直接去模拟偏股型基金指数的整体持仓。但这就需要大量的数据和量化分析能力了。

对于个人而言,难度会很大,但有基金现在是在这么做,比如说富国天合(100026),就是通过量化分析所有基金的重仓股,然后再进行配置:

图片9

从长期来看,跟踪偏股基金指数的效果也还不错:

图片10

这就是从模仿个股和资产配置层面出发的被动投资。

当然以上两种都是通过单个基金去实现的被动投资,其实风险还是有。毕竟山始终是山,水始终是水。

依赖于一个没有强制性约束的基金,始终不是稳妥的方法。

所以除了依靠单个基金之外,最好的方法仍旧是我们自身具备同样配置的能力。而能力从哪里来,这就是研究基金最重要的收获。

我是没兴趣研究基金的,但是我对于研究基金的投资方法很感兴趣。我从各个知名基金的运作报告中吸取了不少干货,比如说主动型基金的被动投资方式。

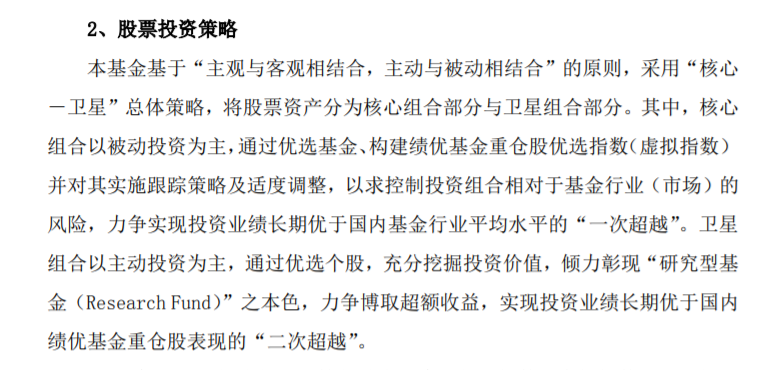

最简单,我直接模仿嘉实研究阿尔法的配置理念,直接买入一家公司所有的偏股基金。这个相对于买下全市场的偏股基金,要简单了很多了吧。

而最终的效果其实并不错:

图片11

(数据源自:微积分量化价投)

更加不要说,现在有些投顾组合是提供这样服务的,比如说中欧基金公司的中欧全明星组合,就是买入一揽子它自家的基金。

而从长期业绩表现来看,和偏股混合基金指数也是相差不大:

图片12

又或者是嘉实基金的全明星精选投顾组合:

图片13

这都向我们证明了这样的被动投资方法是可以有效跟踪偏股混合型基金指数的。

而最终的投资结果并不赖:偏股混合型基金指数在过去年化收益率是可以做到13%左右的。

叠加个人择时,其实不难以把年化收益率推到15%以上,对应的是5年翻倍。当然这个就是题外话了,以后有机会再说。

所以如果我们能够做到有效跟踪偏股混合型基金指数,那么其实会是一个不错的投资选择。

结语

从理论上来说,主动型基金的被动化投资模式在我看来会是一个不错的投资模式。

它既提供了不低的收益预期,同时也不需要我们投入过多的时间和精力。

即使在未来A股定价能力增加之后,它大概率也只是比指数基金稍差,不至于翻车,能够让我们慢慢把组合从主动型基金调整至指数基金。

但从实际的投资来说,当前可选取的基金数量并不多(10个以内),这就导致了它在单一基金上暴露的风险比较高。虽然这个可以通过我们自建基金组合进行规避,但这样一来就会繁琐不少,其次是最终实现的效果其实不太能够保证。

毕竟从上面微积分量化价投统计的数据表中可以看到多数基金公司的等权基金组合的业绩表现都比基金指数要好不少。

这不是坏事。

但假如有一天,组合反过来大幅度跑输基金指数呢?其实就又回到主动型基金投资的难题上:我们很难去判断它究竟发生了什么事情才导致业绩大幅度变动。

所以被动投资最核心的点在于要紧密跟踪指数,不要大幅度跑输指数,也没必要大幅度跑赢。

刚刚好就很好。

所以全文至此就结束了,感谢大家阅读观看。

原文链接:为什么我看上了主动型基金的被动化投资

下面是原文:

为什么会考虑被动化投资

首先在这里我要再一次声明:我对于基金的研究其实并不多,也没有意愿投入更加多的时间和精力在研究基金这一件事情上。

当中很重要的一点是基金的数量实在是太多了。

我们通过天天基金网的数据可以看到,只是含权益类的基金就多达8976只。即使这当中有不少基金是存在A/C份额重复统计的,我们折半去计算,这仍旧是惊人的四千多支。

要知道A股经历了大扩容以后,现在的股票数量也才堪堪突破5000。

要知道这还没包括债券型基金,算上债券基金那是过万只公募基金,还有私募基金没有统计呢。

图片1

**而深度研究基金会比研究股票轻松简单吗?

并不见得,甚至我认为难度还要更加高。**

因为股票好歹还有定期的经营报告可以跟踪,多数的公司还会有研报跟踪,实在不行去参加股东大会也是一个可行的途径。

但是基金,尤其是主动型基金,我们很难有足够多的资料去了解基金经理的投资理念和交易习惯。除了顶流基金经理能够得到足够多的曝光度之外,其他很多籍籍无名的基金经理,我们想要去了解他们实在是无从下手。

这就导致了很多时候我们只能够从过往的业绩、资产配置和持仓变化去反推基金的投资偏好。

但坦白说,假如一位投资者能够通过业绩、资产配置和持仓变化就能够反推基金投资偏好的,那基本上他就具备了自己做投资组合的能力。

那干嘛还要买基金,自己直接动手买个股不更好?毕竟即使看懂了基金的投资模式又如何,决策权在基金经理手上,你都不知道他未来会怎么样。

所以我个人是不喜欢花费更加多的时间和精力在研究基金上。如果我对于投资还有兴趣,我会倾注更加多的精力在资产配置和个股研究上。

只有在什么时候我会考虑基金——当我不再准备在投资领域投入更加多精力,而是专注于生活的时候。

而在这种情况下,被动投资自然是更好的选择。它不参杂个人的主观因素,我们只需要跟踪市场的变化即可明白发生了什么,这样既不需要投入太多的时间,更加不需要耗费大量的精力去跟踪研究业绩究竟是因什么原因出现变动。

拓展阅读:

又见基金经理离职!浅谈我对基金的态度以及选择基金的标准

我喜欢上了一个男人,但他却抛弃了我。从此我明白......

这就是我对于基金投资的态度。

**

为什么会考虑主动型基金而不是指数型基金**

谈到被动投资,指数基金才是最纯正的被动的投资:选股标准已经固定,基金经理需要做的只是根据选股标准做好买卖规划,使得基金的业绩表现尽可能贴近指数收益即可。

比如说沪深300ETF(510300)就是指数基金的典范,长期的业绩走势很好的贴合了沪深300指数的价格走势:

图片2

(ps:走势基本重叠,看不出差异)

但为什么被动投资不是选择指数型基金,而是主动型基金,主动型基金不是主动管理的吗,怎么能够和被动投资挂钩?

在禅宗修行里面有这么一段话是广为人知的:**最初看山是山,看水是水;随后看山不是山,看水不是水;最后看山还是山,看水还是水。

的确主动型基金是依靠基金经理主动管理的没有错,但是指数基金背后何尝不是一家家上市公司在主动经营创造价值才能够实现可持续的增长?

主动还是被动,不过是切入视角的差异。所以主动型基金当然也可以进行被动投资。**

比说偏股混合型基金指数,它的成分股都是主动型基金,但同时不影响它是一个被动的指数。

而同样作为指数,偏股基金指数在历史上的表现可是比沪深300指数好太多了。

无论是从2004年开始,还是在最近一轮牛熊市中,偏股基金指数的表现都要优于沪深300指数:

图片3

2004年开始至今

图片4

2018年本轮牛市开始至今

图片5

2021年2月本轮熊市开始至今

至于有的朋友会问:巴菲特不是推荐宽基指数并且赢下了和主动基金的赌约吗?为什么在中国

为什么???

我无意去解释更加多,会很啰嗦。有兴趣的可以看我们的旧文:沪深300就是王道?小白投资者几乎必然要掉进的深坑

如果你们实在想不明白的,请相信你的眼睛的:最起码从过去到现在,偏股混合相对于指数基金存在明显的优势。

至于未来指数基金是否会逆转当前的趋势,请交给时间去证明,在当下我们只需要相信眼前的事实即可。

如何实现主动型基金的被动化投资

要实现被动化投资,最简单的无疑就是买入指数基金,但是偏股基金指数是没有指数基金跟踪的。

那稍微复杂一点,我们根据指数的编制规则,自己去搭建基金组合也可以。但这基本也是不可能实现的,因为编制方案决定了基本无实操的可能性——没人能够做到全部买入市场上所有的基金。

图片6

所以我们想要实现主动型基金的被动化投资,并不简单,但值得庆幸的是在市场上仍旧有适合的基金可以供我们选择。

比如说我们以前提到过的:嘉实研究阿尔法(000082)。它在过去5年的业绩表现和偏股型基金指数的对比如下图:

图片7

业绩走势有差异,但不大。

为什么嘉实研究阿尔法对于偏股基金指数跟踪能够做到这么好?我认为很大原因要归功于它的投资组合构建模式:

图片8

简单来说,这个基金的投资组合并不是由基金经理决定,而是嘉实基金公司的研究员集体的研究体现。

这其实就类似于一个根据分层抽样调查法得到的样本集。

这样的样本集虽然无法和整体数据完全一致,但是起码来说,它会具备很多和整体相似的特征。

而嘉实研究阿尔法相当于是对基金经理的分层抽样的小样本集,所以不难以解释为什么它业绩走势和偏股基金指数很相似 。

除了对基金经理分层抽样之外,还有另外一种方法:直接去模拟偏股型基金指数的整体持仓。但这就需要大量的数据和量化分析能力了。

对于个人而言,难度会很大,但有基金现在是在这么做,比如说富国天合(100026),就是通过量化分析所有基金的重仓股,然后再进行配置:

图片9

从长期来看,跟踪偏股基金指数的效果也还不错:

图片10

这就是从模仿个股和资产配置层面出发的被动投资。

当然以上两种都是通过单个基金去实现的被动投资,其实风险还是有。毕竟山始终是山,水始终是水。

依赖于一个没有强制性约束的基金,始终不是稳妥的方法。

所以除了依靠单个基金之外,最好的方法仍旧是我们自身具备同样配置的能力。而能力从哪里来,这就是研究基金最重要的收获。

我是没兴趣研究基金的,但是我对于研究基金的投资方法很感兴趣。我从各个知名基金的运作报告中吸取了不少干货,比如说主动型基金的被动投资方式。

最简单,我直接模仿嘉实研究阿尔法的配置理念,直接买入一家公司所有的偏股基金。这个相对于买下全市场的偏股基金,要简单了很多了吧。

而最终的效果其实并不错:

图片11

(数据源自:微积分量化价投)

更加不要说,现在有些投顾组合是提供这样服务的,比如说中欧基金公司的中欧全明星组合,就是买入一揽子它自家的基金。

而从长期业绩表现来看,和偏股混合基金指数也是相差不大:

图片12

又或者是嘉实基金的全明星精选投顾组合:

图片13

这都向我们证明了这样的被动投资方法是可以有效跟踪偏股混合型基金指数的。

而最终的投资结果并不赖:偏股混合型基金指数在过去年化收益率是可以做到13%左右的。

叠加个人择时,其实不难以把年化收益率推到15%以上,对应的是5年翻倍。当然这个就是题外话了,以后有机会再说。

所以如果我们能够做到有效跟踪偏股混合型基金指数,那么其实会是一个不错的投资选择。

结语

从理论上来说,主动型基金的被动化投资模式在我看来会是一个不错的投资模式。

它既提供了不低的收益预期,同时也不需要我们投入过多的时间和精力。

即使在未来A股定价能力增加之后,它大概率也只是比指数基金稍差,不至于翻车,能够让我们慢慢把组合从主动型基金调整至指数基金。

但从实际的投资来说,当前可选取的基金数量并不多(10个以内),这就导致了它在单一基金上暴露的风险比较高。虽然这个可以通过我们自建基金组合进行规避,但这样一来就会繁琐不少,其次是最终实现的效果其实不太能够保证。

毕竟从上面微积分量化价投统计的数据表中可以看到多数基金公司的等权基金组合的业绩表现都比基金指数要好不少。

这不是坏事。

但假如有一天,组合反过来大幅度跑输基金指数呢?其实就又回到主动型基金投资的难题上:我们很难去判断它究竟发生了什么事情才导致业绩大幅度变动。

所以被动投资最核心的点在于要紧密跟踪指数,不要大幅度跑输指数,也没必要大幅度跑赢。

刚刚好就很好。

所以全文至此就结束了,感谢大家阅读观看。

3

赞同来自: youneigui211 、稳健如风 、拉格纳罗斯

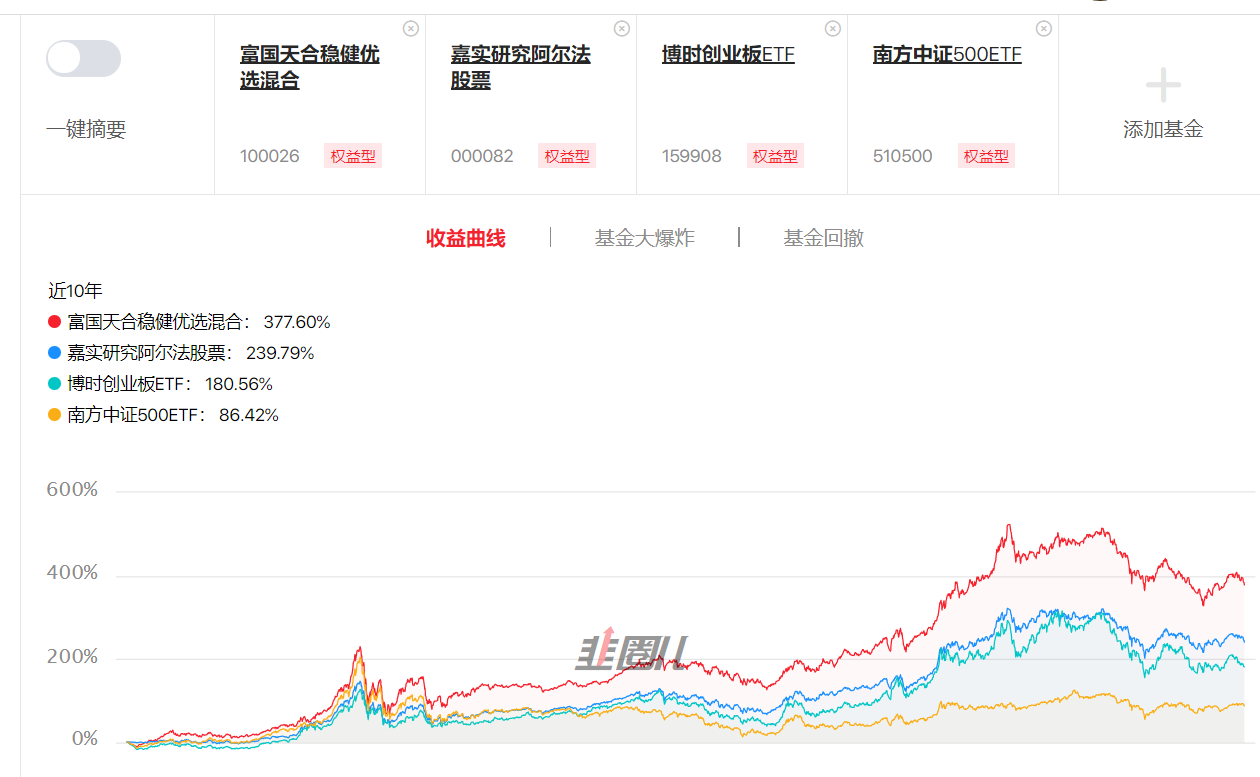

今晚去看下富国天合的净值走势,这玩意在2月份的时候就留意到净值曲线和偏股基金指数有了很明显的异常偏离,所以就想着看看现在恢复正常了没有:

说实在的,我也不知道2月份的时候富国天合具体做了什么操作,怎么会出现这么明显的偏离,看净值曲线就像是做了某种择时操作。

这就是我不喜欢主动型基金的原因,尤其是你要我去单吊一个主动型基金,那真的是太没安全感。

明明说好的、跟踪基金重仓的,突然净值来个异常偏离,我又不知道发生了什么事,那感觉就像是蒙住眼睛、等待被处刑一样的难受。

所以更加多的时候,我都只是喜欢研究基金的投资策略。真的有想法,我还是更倾向通过组合的方式去完成策略构建,尽可能的规避人的风险。

说实在的,我也不知道2月份的时候富国天合具体做了什么操作,怎么会出现这么明显的偏离,看净值曲线就像是做了某种择时操作。

这就是我不喜欢主动型基金的原因,尤其是你要我去单吊一个主动型基金,那真的是太没安全感。

明明说好的、跟踪基金重仓的,突然净值来个异常偏离,我又不知道发生了什么事,那感觉就像是蒙住眼睛、等待被处刑一样的难受。

所以更加多的时候,我都只是喜欢研究基金的投资策略。真的有想法,我还是更倾向通过组合的方式去完成策略构建,尽可能的规避人的风险。

4

赞同来自: chenhang422 、青山老祖 、horizon668 、commontiger

沪深300波动率明显比标普500大的多,所以择时是必要的。主动基金与被动基金相比,在择时上优势明显。2007和2015的高估,我也看到了。也可以选择被动基金的择时操作。

10

赞同来自: qiyelishang 、好几回发个 、IMWWD 、forres 、流沙少帅 、 、 、 、 、更多 »

@音扬

如果通过择时,通过整体大仓位的调整来完成对沪深300的超越,那掀起的波浪将会是巨大的,因为公募本身就是a股重要的构成部分,它的整体转向不单会对市场造成严重的冲击,它自身也需要付出巨大的成本。

这一点的论证可以看看近些年所谓的画线派基金,在规模扩大之后,净值曲线是如何变化的就清楚了。

择时是一种交易手段,包括轮动也是,这类型的手法能够容纳的资金量是有限的,所以对于大资金而言,其实效果要远差于小资金的。

所以基金想要长期稳定的增长,那么最好的方法仍旧就长持获得企业经营的成果。

当然对于单个基金而言,他们仍旧是可以考虑使用择时、轮动等等的手段去提高自身的效益。但是不是只有一个基金经理可以这样做,所有的基金经理都可以这样做,所以回到公募整体来说,作用可能就会互相被抵消。

所以公募基金的超额,大概率是来自于选股上的超额。

当然我们可以更加直接一点:韭圈儿有基金牛熊大爆炸的功能,我们可以对比在牛熊不同阶段,公募整体和沪深300的差异:

可以看到,无论牛熊,基本上都是公募(采用的是嘉实研究阿尔法的数据)都是跑赢了沪深300指数,而且从业绩走势上来说,两者的关联程度还挺高的。

所以说如果你是基于沪深300进行自主择时判断的,那么对应的择时策略同样能够应用到000082上,而000082本身收益就是比沪深300要好。

在这个基础上,你就完成了对偏股基金的超越。

要求基金经理超越自身很难的,但我们作为小散进行错位竞争就简单很多。做他们做不到的事情就好了,大仓位择时就是公募无法做,但小散做起来并不难的事情,套用fed模型就足够了。

为什么你认为偏股基金相较300的超额来自选股,而不是来自调整股债比例的择时?我在另外一篇说如何模仿社保基金的文章里面,用了“泳池中的大象”来描述大资金的灵活性有多差,对于公募基金整体来说也是如此。

自己同时配沪深300+债券,日常平衡,低估时适当超配300,高估时适当超配债券,效果不见得比偏股基金差吧?

如果通过择时,通过整体大仓位的调整来完成对沪深300的超越,那掀起的波浪将会是巨大的,因为公募本身就是a股重要的构成部分,它的整体转向不单会对市场造成严重的冲击,它自身也需要付出巨大的成本。

这一点的论证可以看看近些年所谓的画线派基金,在规模扩大之后,净值曲线是如何变化的就清楚了。

择时是一种交易手段,包括轮动也是,这类型的手法能够容纳的资金量是有限的,所以对于大资金而言,其实效果要远差于小资金的。

所以基金想要长期稳定的增长,那么最好的方法仍旧就长持获得企业经营的成果。

当然对于单个基金而言,他们仍旧是可以考虑使用择时、轮动等等的手段去提高自身的效益。但是不是只有一个基金经理可以这样做,所有的基金经理都可以这样做,所以回到公募整体来说,作用可能就会互相被抵消。

所以公募基金的超额,大概率是来自于选股上的超额。

当然我们可以更加直接一点:韭圈儿有基金牛熊大爆炸的功能,我们可以对比在牛熊不同阶段,公募整体和沪深300的差异:

可以看到,无论牛熊,基本上都是公募(采用的是嘉实研究阿尔法的数据)都是跑赢了沪深300指数,而且从业绩走势上来说,两者的关联程度还挺高的。

所以说如果你是基于沪深300进行自主择时判断的,那么对应的择时策略同样能够应用到000082上,而000082本身收益就是比沪深300要好。

在这个基础上,你就完成了对偏股基金的超越。

要求基金经理超越自身很难的,但我们作为小散进行错位竞争就简单很多。做他们做不到的事情就好了,大仓位择时就是公募无法做,但小散做起来并不难的事情,套用fed模型就足够了。

0

@音扬

为什么你认为偏股基金相较300的超额来自选股,而不是来自调整股债比例的择时?自己同时配沪深300+债券,日常平衡,低估时适当超配300,高估时适当超配债券,效果不见得比偏股基金差吧?为什么不在自主择时的基础上用偏股基金代替宽基指数基金呢?

0

@巴兰

我也觉得国内市场散户比例不小,主动型债券基金和股票基金整体上应该是有点α的,你说的两个基金是不错的跟踪工具,考虑纳入工具箱,感谢

仔细看最后一张图,是不是基金之间的对比呢。。。基金包含了分红,这个没问题了吧是的,哈哈,不好意思

我也觉得国内市场散户比例不小,主动型债券基金和股票基金整体上应该是有点α的,你说的两个基金是不错的跟踪工具,考虑纳入工具箱,感谢

2

@稳健如风

要超越偏股,最简单是从我们个人投资者出发,在主动型基金的基础上进行择优、择时等操作,要远比祈祷基金经理能够战胜同行要靠谱。

要错位竞争,不要内卷

思路很好,但想找到合适的产品很难,fof投顾这些权益类的每年投顾管理费0.7左右,加上主动基金1.5个点的管理费,买入一年就要至少两个点的成本,而且这毕竟是主动管理产品,它们的目标是通过主动管理的办法战胜偏股混合基金指数,而不是被动跟踪,万一策略失误,就可能会跑输。没有一个人能够打倒自己,要超越由自身构成的指数的,并不简单。所以我不追求主动型基金一定要战胜偏股混合,甚至短期内跑输也接受,因为这涉及到市场风格轮转的问题。

要是有被动跟踪偏股混合基金指数的指数基金那就好了,但这个指数的设计显然是很难搞出被动跟踪的指数基金

要超越偏股,最简单是从我们个人投资者出发,在主动型基金的基础上进行择优、择时等操作,要远比祈祷基金经理能够战胜同行要靠谱。

要错位竞争,不要内卷

3

@西门吹雪0002

如果我们做多主动型基金的同时做空等量的指数,我们就可以直接获得超额收益。所以如果主动型基金一直是跑赢指数的,那么超额收益将会是一条极其平稳的、向上增长的曲线,这样的曲线是极具诱惑力的,那么必然会涌入大量的资金做多主动型基金,然后做空指数。

如果策略一直有效,资金就必然会持续涌入,进一步加剧这现象。但这种状态明显是不可持续的,所以必然会存在逆转时刻。

因此必然存在跑输的时刻,这样才能挤出跟风的资金。

所以相对于短期内的表现,我个人更加看重的是长期的表现。

而这两年的表现其实也符合上面所说的(基金重仓表现强于指数,吸引了大量资金跟风导致高估的出现,从而需要不应期来挤出跟风资金),所以我没觉得有什么大问题

目前的问题是去年,今年主动基金跑不羸指数。挺正常的,我看重的也不是短期或者说持续性的跑赢指数,因为这是不可能的,我们套用反身性原则去思考就很容易想明白的。

如果我们做多主动型基金的同时做空等量的指数,我们就可以直接获得超额收益。所以如果主动型基金一直是跑赢指数的,那么超额收益将会是一条极其平稳的、向上增长的曲线,这样的曲线是极具诱惑力的,那么必然会涌入大量的资金做多主动型基金,然后做空指数。

如果策略一直有效,资金就必然会持续涌入,进一步加剧这现象。但这种状态明显是不可持续的,所以必然会存在逆转时刻。

因此必然存在跑输的时刻,这样才能挤出跟风的资金。

所以相对于短期内的表现,我个人更加看重的是长期的表现。

而这两年的表现其实也符合上面所说的(基金重仓表现强于指数,吸引了大量资金跟风导致高估的出现,从而需要不应期来挤出跟风资金),所以我没觉得有什么大问题

1

赞同来自: kytz

@石上流

这种做法我是认可的,毕竟我自己就是从兴全那里找到的灵感构建的当前量化框架,执行下来效果的确不错。

只是理念归理念,执行归执行。

兴全趋势在这两年已经大幅度跑输偏股基金指数了,和之前的持续跑赢完全相反:

所以我不怀疑王晓宁的理念能够很好的跟上偏股指数,我认为是可行的。只是我去看了国富策略的招募说明书和季报,合同上是没有对此有明确约束。

因此我反而是能够拿得住嘉实研究阿尔法这种虽然长期高仓位,但是合同内明确能够看到被动化管理的基金,国富策略反而不一定。

因为一旦国富策略收益和偏股指数发生偏离,我不太能确定究竟是主理人理念发生了新转变还是单纯的、暂时的跟踪出现了偏离。

所以我可以考虑把国富策略当作次选品种之一,但核心的被动组合,肯定是以嘉实研究阿尔法、富国天合这种在合同中就明确如何进行被动化管理的基金。

主动基金被动化就是王晓宁的核心理念,应该也是全市场最早的探索者之一。指数基金主动化太多了,各种增强指数基本都是。我后面去找了“点拾投资”对王晓宁的采访来看,我个人的感觉就是看到了兴全趋势的影子:对市场风格进行切片分析,然后均衡配置。

这种做法我是认可的,毕竟我自己就是从兴全那里找到的灵感构建的当前量化框架,执行下来效果的确不错。

只是理念归理念,执行归执行。

兴全趋势在这两年已经大幅度跑输偏股基金指数了,和之前的持续跑赢完全相反:

所以我不怀疑王晓宁的理念能够很好的跟上偏股指数,我认为是可行的。只是我去看了国富策略的招募说明书和季报,合同上是没有对此有明确约束。

因此我反而是能够拿得住嘉实研究阿尔法这种虽然长期高仓位,但是合同内明确能够看到被动化管理的基金,国富策略反而不一定。

因为一旦国富策略收益和偏股指数发生偏离,我不太能确定究竟是主理人理念发生了新转变还是单纯的、暂时的跟踪出现了偏离。

所以我可以考虑把国富策略当作次选品种之一,但核心的被动组合,肯定是以嘉实研究阿尔法、富国天合这种在合同中就明确如何进行被动化管理的基金。

1

赞同来自: machine

@crystallsy

不过确实有人会这么做,或者说是跟踪基金行业整体的重仓个股,文章提到的富国天合就是跟踪重仓个股的,表现其实也不错,但的确波动是比偏股指数的要大。

至于波动大是否就拿不住。。。我对这些倒没什么感觉。原因也不复杂:

第一、我们可以自行选择配置多少仓位,这个基于大类资产做择时并不难;

第二、波动不是问题,期限错配以及最终是否能够提供正期望才是问题,波动只是造成损失的表象原因而已

第三、是否能够拿住,个人对于标的的理解以及风险偏好很重要。理解越深,越能够清楚波动因何而起,将会如何结束,那么心里有方向,望梅也能止渴;至于风险偏好,这是每个人对于波动的感受不一样,我风险偏好相对还是比较大的

第四、我对完美没有什么动力,我是一个80分万岁的人。所以即使波动大,即使时常错过行情,只要它能够满足我的期望,我就不会怎么管它

好文章,就是标题优点拗口。我个人倒不是很看重明星基金经理,我认可主动型基金的原因是“偏股混合指数”的长期表现,而偏股混合指数是包含了非明星基金经理的,所以对明星基金经理没什么特别的偏好。

曾经关注过一个公众号,里面的大V有类似的观点,他创建的组合就是甄选市面上各家基金公司的偏股型明星产品来进行组合投资,核心理念就是召集各大基金公司明星经理的智慧帮自己投资以获取超额回报,但是这种投资组合最大的缺点是波动非常大,当极端行情来临的时候很容易拿不住。

不过确实有人会这么做,或者说是跟踪基金行业整体的重仓个股,文章提到的富国天合就是跟踪重仓个股的,表现其实也不错,但的确波动是比偏股指数的要大。

至于波动大是否就拿不住。。。我对这些倒没什么感觉。原因也不复杂:

第一、我们可以自行选择配置多少仓位,这个基于大类资产做择时并不难;

第二、波动不是问题,期限错配以及最终是否能够提供正期望才是问题,波动只是造成损失的表象原因而已

第三、是否能够拿住,个人对于标的的理解以及风险偏好很重要。理解越深,越能够清楚波动因何而起,将会如何结束,那么心里有方向,望梅也能止渴;至于风险偏好,这是每个人对于波动的感受不一样,我风险偏好相对还是比较大的

第四、我对完美没有什么动力,我是一个80分万岁的人。所以即使波动大,即使时常错过行情,只要它能够满足我的期望,我就不会怎么管它

0

好文章,就是标题优点拗口。

曾经关注过一个公众号,里面的大V有类似的观点,他创建的组合就是甄选市面上各家基金公司的偏股型明星产品来进行组合投资,核心理念就是召集各大基金公司明星经理的智慧帮自己投资以获取超额回报,但是这种投资组合最大的缺点是波动非常大,当极端行情来临的时候很容易拿不住。

曾经关注过一个公众号,里面的大V有类似的观点,他创建的组合就是甄选市面上各家基金公司的偏股型明星产品来进行组合投资,核心理念就是召集各大基金公司明星经理的智慧帮自己投资以获取超额回报,但是这种投资组合最大的缺点是波动非常大,当极端行情来临的时候很容易拿不住。

2

@石上流

那其实和我文章的主旨是不太一致,我的是:主动基金被动化,强调的是被动管理,把基金经理视为一种另类资产;而王晓宁是被动基金主动化,强调的是主动管理,最终效果是取决于他个人的能力。

两者其实可以说是相反了。

但指增也是一个方向,我自己也有在做

好文章!现在探索这方面的基金也逐渐出现了,国富王晓宁从19年末开始就采取了主动基金被动化的策略,三年多来效果还不错。林国怀的fof以偏股混合指数为标准,三年期数据和业绩也出来了,这三年年华百分之12左右,也算可以了。对王晓宁基本没啥了解,刚才简单找了一下资料,按照我个人的理解,他的策略更加多是对指数基金进行主动化管理,获得超额收益吧。

那其实和我文章的主旨是不太一致,我的是:主动基金被动化,强调的是被动管理,把基金经理视为一种另类资产;而王晓宁是被动基金主动化,强调的是主动管理,最终效果是取决于他个人的能力。

两者其实可以说是相反了。

但指增也是一个方向,我自己也有在做

2

@showhand

我自己的选择是找和我具备同样理念的基金,进行配置就可以了,这样做的基金并不多,但勉强也能够满足我对分散的要求。

至于fof,我是不太喜欢fof的。首先本质上和普通基金不会有太多区别的,最终呈现的投资成果取决于主理人的理念。其次是fof多了一层结构,如果它表现不好的时候,我需要进行分析重建持有信心的时候,我很难穿透到底层资产去思考出了什么问题。

在这种情况下,我可能会没有办法坚持持有。

而投资理念明确的、底层资产透明的,我可以很容易找到参照,去判断究竟是市场原因,还是基金自身出了问题。

而且我不太喜欢押注一个基金,也不喜欢押注一家基金公司。

分散是我根深蒂固的执念

我的意思是,既然你的计划是从主动型基金中进行抽样,那么,这个抽样行为我完全可以让FOF基金来做,肯定有这样的FOF基金是分散配置在各种风格基金上的(例如,我所知道有的基金公司FOF就是投本公司旗下的大部分基金)。那么,最终,我买一个FOF可能就相当于买了一篮子的基金。这样是不是更省事。我的计划并不是从主动基金里面进行抽样,这只是其中的一种思路。

我自己的选择是找和我具备同样理念的基金,进行配置就可以了,这样做的基金并不多,但勉强也能够满足我对分散的要求。

至于fof,我是不太喜欢fof的。首先本质上和普通基金不会有太多区别的,最终呈现的投资成果取决于主理人的理念。其次是fof多了一层结构,如果它表现不好的时候,我需要进行分析重建持有信心的时候,我很难穿透到底层资产去思考出了什么问题。

在这种情况下,我可能会没有办法坚持持有。

而投资理念明确的、底层资产透明的,我可以很容易找到参照,去判断究竟是市场原因,还是基金自身出了问题。

而且我不太喜欢押注一个基金,也不喜欢押注一家基金公司。

分散是我根深蒂固的执念

0

showhand

- Dracarys!

- Dracarys!

我的意思是,既然你的计划是从主动型基金中进行抽样,那么,这个抽样行为我完全可以让FOF基金来做,肯定有这样的FOF基金是分散配置在各种风格基金上的(例如,我所知道有的基金公司FOF就是投本公司旗下的大部分基金)。那么,最终,我买一个FOF可能就相当于买了一篮子的基金。这样是不是更省事。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号