1. 初识可转债

可转债的全称是“可转换为公司股票的债券”。它本质上是债券,可以收息回本;但是又可以转换为公司的股票,享受股票上涨的超额收益。让我们用一个故事来开始认识可转债。

我的朋友张山是一个公司的老板,他最近在策划扩大生产规模,上新的项目。这需要大笔资金,但是自己的资金紧张。于是邀请我入股,向我介绍了新项目的美好前景,项目成功投产之时,就是赚大钱的开始。

我虽然基本上认可朋友的分析,也相信他的能力和眼光,新投资的项目可能会有好的盈利前景。但是经营的风险无处不在,市场也是快速变幻的,担心投资会不及预期,造成本金的亏损。因此没接受他的入股邀请。

朋友明白我犹豫不决的顾虑所在,于是对我说:如果投资的新项目盈利达到预期,算你入股,共享收益;如果不及预期,算是你借钱给我,我还本付息。

这样,朋友给我兜底,最差的情况,我还可以保住本金,并且有少量的利息。如果状况好,可以入股,分享新项目赚钱的红利。这就是可转债。

可转债的面值为100元。

2. 可转债的四项基本条款

1) 转股价2)下调转股价

3)强制赎回

4)回售

下面分别介绍。

1) 转股价

转股价就是债券转换为股票时的转换价格。这是可转债的合同中约定的价格,一般不低于可转债发行时的前一日收盘价和20日均价。

比方说,一个股票昨日的收盘价格是100元,今天发行可转债,前20日的收盘均价是98元,那么转股价不低于100元。

转股价是可转债最最重要的基准数据。其它的条款都是建立在它的基础之上。

2) 下调转股价

简单地说,就是股权打折销售。

100元的股票你不要,现在打折,70元要不要?

如果公司的股票下跌了,转债持有人肯定不会转换为股票,因为这样会亏损。公司为了吸引转股,会下调转股价。

一般合同规定,如果在30个交易日中,有15个交易日的价格低于转股价的70%,公司就可以召开股东大会,下调转股价。

3) 强制赎回

一般合同规定,如果在30个交易日中,有15个交易日的价格高于转股价的130%,公司就可以强制赎回可转债。

这样的目的是为了让债权人尽快变成股东,公司就不用再考虑还本付息的问题了。

4) 回售

一般合同规定,在可转债的最后两年内,如果在30个交易日中,有15个交易日的价格低于转股价的70%,债券持有人可以把债券退回给公司。

“什么破项目?把钱还我,我不玩了!”

就是这个意思。

3. 可转债的四项基本条款的理解和博弈

可转债是投资者和上市公司博弈的结果。首先,投资人担心亏损,不愿意投钱,上市公司选择了可转债这个品种融资,给了投资人下有保底,上不封顶的选择权。

其次,下调转股价,相当于股票贱卖了,就是吸引投资人转股。跟销售商品时的降价销售同样的道理。

然后,强制赎回,是为了让投资人尽快转股,减少公司还本付息的压力。

最后,回售等于把钱还我不玩了,给公司压力。公司要么经营改善促使股价上涨,要么下调转股价,股票打折销售。

可转债的底层逻辑:

上市公司要么经营改善促使股价上涨,让可转债投资人获利;要么下调转股价股票打折销售,还是让投资人获利。投资人不获取满意的利润,公司就要还本付息。

还有少数情况,公司既没有能力改善业绩促进股价上涨,又不愿意贱卖股票,最后只能还钱了事。反正可转债的利息低于正常的债券利息,公司相当于低息借款了几年。比如已经退市的航信转债、上电转债、格力转债等。

4. 投资可转债总体强于股票的原因

转债真正成功的内在逻辑:上市公司希望把债主变成股东,不用还本,连利息都免了。

转债真正成功的表现方式:

1) 下有保底,不会底部割肉

2) 上有强赎,强制落袋为安

1和2组合,等于高抛低吸

3) 可以下调转股价,等于耍赖

4) 回售,等于反悔

5. 可转债的理论基础

这部分内容,初次接触可转债的读者,可以略过不读,稍微有点难度。对于已经知道了可转债,或者已经投资过可转债的人,了解其理论基础,有助于更深刻地理解可转债。

1)可转债的债底与期权价值计算

假设一个可转债发行的条款如下:期限6年,每年的利息分别为0.5, 1.0, 1.5,2.0, 2.5, 3.0。到期赎回价为108元,包含100元的本金,最后一年的利息3元,另外有5元的补偿金。

为什么会有补偿金?因为可转债的利息很低,大幅低于市场的普通债券利率。如果可转债在存续期类没有能够转股成功,考虑到资金的成本,投资者实际是亏损的,这个补偿金就是补仓投资者的利息损失。

假设这个公司的债券评级是AA级,市场的债券利息目前为5%。这个可转债的债券价值等于每年的利息和本金折现到今天的价值。

债券价值 =

0.5/(1+0.05) + 1.0/(1+0.05)^2 + 1.5/(1+0.05)^3 + 2.0/(1+0.05)^4 + 2.5/(1+0.05)^5 + 108/(1+0.05)^6

=86.9

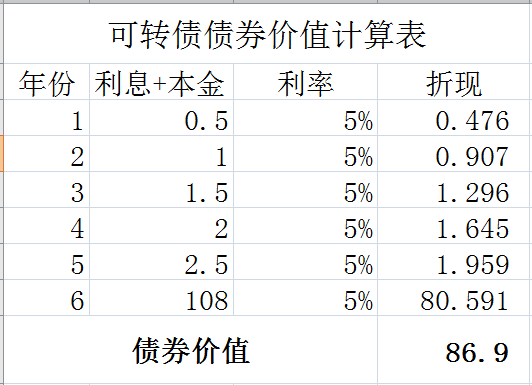

用EXCEL表格其计算过程如下:

就是说,不考虑可转债的上涨期权,仅仅考虑它的债券价值,100元面值的可转债价值为86.9元。另外的13.1元是期权价值。

2)可转债的财报处理

如上,一张100元的可转债,等于86.9的纯债券,加13.1元的股票期权。

在财务报表上,可转债是分成两部分处理的:

纯债券,归为“长期债券”明细下。

股票期权,归为“其他权益工具”明细下。

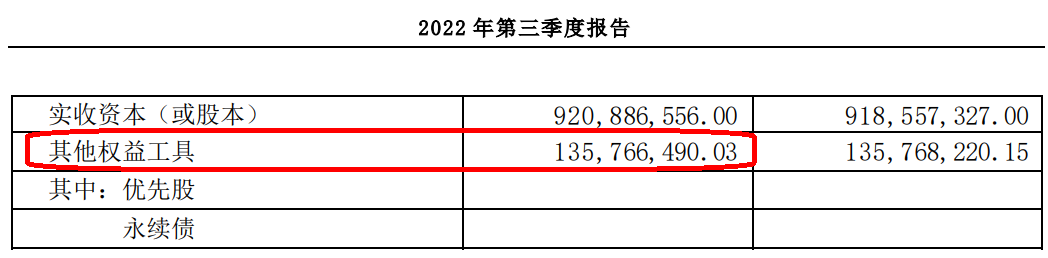

如下图是天路转债的2022年3季报。其他权益工具就是可转债的股票期权部分,数量为1.35亿。现在可转债的规模为7亿元,1.35亿大约相当于7亿的19%。

一般可转债的债券价值大约为85左右(根据评级变化),那么剩下的期权价值大约为15左右。高评级的债券价值高,约为90左右;低评级的债券价值低,约为80左右。

下图,右边是2021年底的数据,可见2021年底比2022年3季度,其他权益工具大2千左右,这是因为有可转债转化为股票,所以其他权益工具变小了。

6. 后记

对可转债的介绍,在这一篇文章就全部完成了。比较急促。下一篇文章,是我理解的可转债投资策略。

然后进入可转债的投资分析。毕竟我们靠投资赚钱,不是靠写文章赚钱。

欢迎“转发”,点“赞”,点“在看”。

交流请发消息。

1

赞同来自: lpxp

@freedomjeep

上面的算法是思路,我自己的理解,也不一定完全正确,大的方向应该差不多,算出来的数字应该八九不离十。能够看懂财报,知道各个明细科目。

我看财报时,也曾关注过这方面的描述,摘录如下:财报真正的算法可能更复杂,我也没有完全搞懂。我们也不是职业会计,知道大概的规则就行了。

文灿股份 - 2019半年报:本期公开发行 800.00 万张可转换公司债券,募集总额 8 亿元,扣除各项发行费用 1,360.21万元,实际募集资金净额为人民币 78,639.79 万元。本公司按照 7.20%测算本次可转债负债成份的公允价值为 588,919,877.07 元(其中:面值总额 800,000,000.00 元,利息调整 221,0...

上面的算法是思路,我自己的理解,也不一定完全正确,大的方向应该差不多,算出来的数字应该八九不离十。能够看懂财报,知道各个明细科目。

4

赞同来自: you123a 、xineric 、gaokui16816888

@易尔奇

你这好像说我啊。我也是炒了几年的可转债,稀里糊涂的赚了点钱,都是可转债的规则红利,买些低价转债就不用管了,连公司在哪里?公司是干什么的?都不知道!真是稀里糊涂地赚了钱。

这几年在努力地学习和实践着可转债的投资,也逐步加大了可转债的投资比重。总的来说,可转债比股票有优势,有各种玩法。除了低价可转债外,还有股票替代思路的,等等。

炒了几年可转债,一直稀里糊涂;易兄太谦虚了,谢易兄打赏啊。

这篇文章深入浅出,好像看懂了。

谢谢分享,期待后续。

你这好像说我啊。我也是炒了几年的可转债,稀里糊涂的赚了点钱,都是可转债的规则红利,买些低价转债就不用管了,连公司在哪里?公司是干什么的?都不知道!真是稀里糊涂地赚了钱。

这几年在努力地学习和实践着可转债的投资,也逐步加大了可转债的投资比重。总的来说,可转债比股票有优势,有各种玩法。除了低价可转债外,还有股票替代思路的,等等。

1

赞同来自: you123a

我看财报时,也曾关注过这方面的描述,摘录如下:

小结

设发行可转债的总额为 B 亿,那么,6年按3%的ytm折算、6年后一次支付本金,利息几乎忽略。那么,算入“其他权益工具”的数额 = B - B/((1+3%)^6) = B - B/1.03^6

我当时测试了几家公司,差不多都可以,没有再深入,哈哈哈

- 文灿股份 - 2019半年报:本期公开发行 800.00 万张可转换公司债券,募集总额 8 亿元,扣除各项发行费用 1,360.21万元,实际募集资金净额为人民币 78,639.79 万元。本公司按照 7.20%测算本次可转债负债成份的公允价值为 588,919,877.07 元(其中:面值总额 800,000,000.00 元,利息调整 221,093,278.27 元),剩余部分作为权益成份的公允价值为 207,491,216.97 元计入其他权益工具。

- 创维数字 - 2021年报:扣除发行费用,实际募集资金净额为1,031,286,400.00元,公司选取与公司发行的可转债相同评级和期限的二级市场上不具有转换权的债券的到期收益率作为债券实际利率,采用未来现金流量折现法对可转换公司债券所包含的负债成分及权益成分进行了拆分,其中负债成分价值891,525,359.55元计入“应付债券”,权益成分价值140,254,263.10元(考虑发行费用的进项税额后)计入“其他权益工具”,应付债券价值和面值的差异 148,474,640.45元计入“应付债券-可转换公司债券(利息调整)”,依据实际利率法在债券到期日前摊销。

- 华森制药 - 2019半年报:公司发行可转换公司债券并进行初始确认时,要将其包含的负债和权益成份进行分拆——负债成份确认为“应付债券——可转换公司债券”,权益成份确认为“资本公积——其他资本公积”。在分拆时,应该对负债成份的未来现金流量进行折现确定为负债成份的初始确认金额;再按发行价格总额扣除负债成份初始确认金额后的价值为权益成份初始确认金额。可转公司债券的发行费用应该在负债成份和权益成份之间按照各自相对公允价值进行分摊。

小结

设发行可转债的总额为 B 亿,那么,6年按3%的ytm折算、6年后一次支付本金,利息几乎忽略。那么,算入“其他权益工具”的数额 = B - B/((1+3%)^6) = B - B/1.03^6

我当时测试了几家公司,差不多都可以,没有再深入,哈哈哈

2

@tangyang11

我认为不能,或者我不懂怎样判断。

转股价是发行时确定的,可转债上市后的涨跌是以后的事情,主要受这段时间股票的走势影响。

你好, 转股价“如果上市后,可以根据这个条件判断可转债第二天涨与跌吗”

转股价就是债券转换为股票时的转换价格。这是可转债的合同中约定的价格,一般不低于可转债发行时的前一日收盘价和20日均价。

这个条件,支持上市后的转债吗?如果上市后,可以根据这个条件判断可转债第二天涨与跌吗?

我认为不能,或者我不懂怎样判断。

转股价是发行时确定的,可转债上市后的涨跌是以后的事情,主要受这段时间股票的走势影响。

1

赞同来自: zjfu

你好, 转股价

转股价就是债券转换为股票时的转换价格。这是可转债的合同中约定的价格,一般不低于可转债发行时的前一日收盘价和20日均价。

这个条件,支持上市后的转债吗?如果上市后,可以根据这个条件判断可转债第二天涨与跌吗?

转股价就是债券转换为股票时的转换价格。这是可转债的合同中约定的价格,一般不低于可转债发行时的前一日收盘价和20日均价。

这个条件,支持上市后的转债吗?如果上市后,可以根据这个条件判断可转债第二天涨与跌吗?

0

@john_white

四、从目前已发行的4支中小微企业扶持债看,评级aa的3年期债券利率在5.1%-5.5%之间。

五、中小企业集合票据市场发行情况主体评级一般会达到aaa,票面利率一般在5%-6%之间。

六、短期融资券均为无担保发行,目前市场上评级在aa及以上,债券票面利率一般在4.5%-5.5%之间。

我理解这个5%不是利息率。是一个内部收益率,相当于在目前环境下投资实体经济所获得的平均收益率。从网上搜到了一些数据,时间是2022年4月份:

四、从目前已发行的4支中小微企业扶持债看,评级aa的3年期债券利率在5.1%-5.5%之间。

五、中小企业集合票据市场发行情况主体评级一般会达到aaa,票面利率一般在5%-6%之间。

六、短期融资券均为无担保发行,目前市场上评级在aa及以上,债券票面利率一般在4.5%-5.5%之间。

1

赞同来自: jiangdaya

@jiangdaya

至于说A级以下的债券,我感觉5%的利息都借不到钱,至少我是不会出借的,拿这点利息,还要冒着本金损失的分享,犯不着。所以5%的利息不高。

写的不错。有一点和白兄探讨,鉴于目前阔转债违约率为0,辣么暂时阔以视同为国债,年化利息比对5%的债,是否给的高了点?我对债券没有研究,印象中大概是5%的利息左右,看泸州老窖的财报,好像债券的利息才3.x%。泸州老窖的评级肯定是AAA,大部分公司都比它差,所以5%只是一个大概的数据,应该是靠谱的。

哈哈

至于说A级以下的债券,我感觉5%的利息都借不到钱,至少我是不会出借的,拿这点利息,还要冒着本金损失的分享,犯不着。所以5%的利息不高。

1

赞同来自: jiangdaya

@jiangdaya

写的不错。有一点和白兄探讨,鉴于目前阔转债违约率为0,辣么暂时阔以视同为国债,年化利息比对5%的债,是否给的高了点?我理解这个5%不是利息率。是一个内部收益率,相当于在目前环境下投资实体经济所获得的平均收益率。

哈哈

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号