今天看到一个数据,统计的是春节之后截止3月8日,资金流入最多的ETF。

根据这个数据,春节以后流入最多的就是创业板了。排名前2名的创业板ETF和创业板50ETF合计流入资金87.37亿,哪怕在春节后创业板指累积下跌8%的情况下,仍然妥妥滴被抢买了。

不过,也难怪创业板被爆买,截止今天收盘,创业板指市盈率39.43,处于全历史18.92%的历史分位,处于近10年12.51%的历史分位。

不过呢,即便如此,距离2018年底2019年初PE28.02的历史底部,也还有29%的下跌空间。

其实,大家看上图走势,创业板确实已经高点回调了不少了。而且目前39倍市盈率,都已经低于20%了,你确实也不能说它贵。所以,最近被爆买也能理解。

但是吧,梅姨始终心里打鼓,为什么呢?

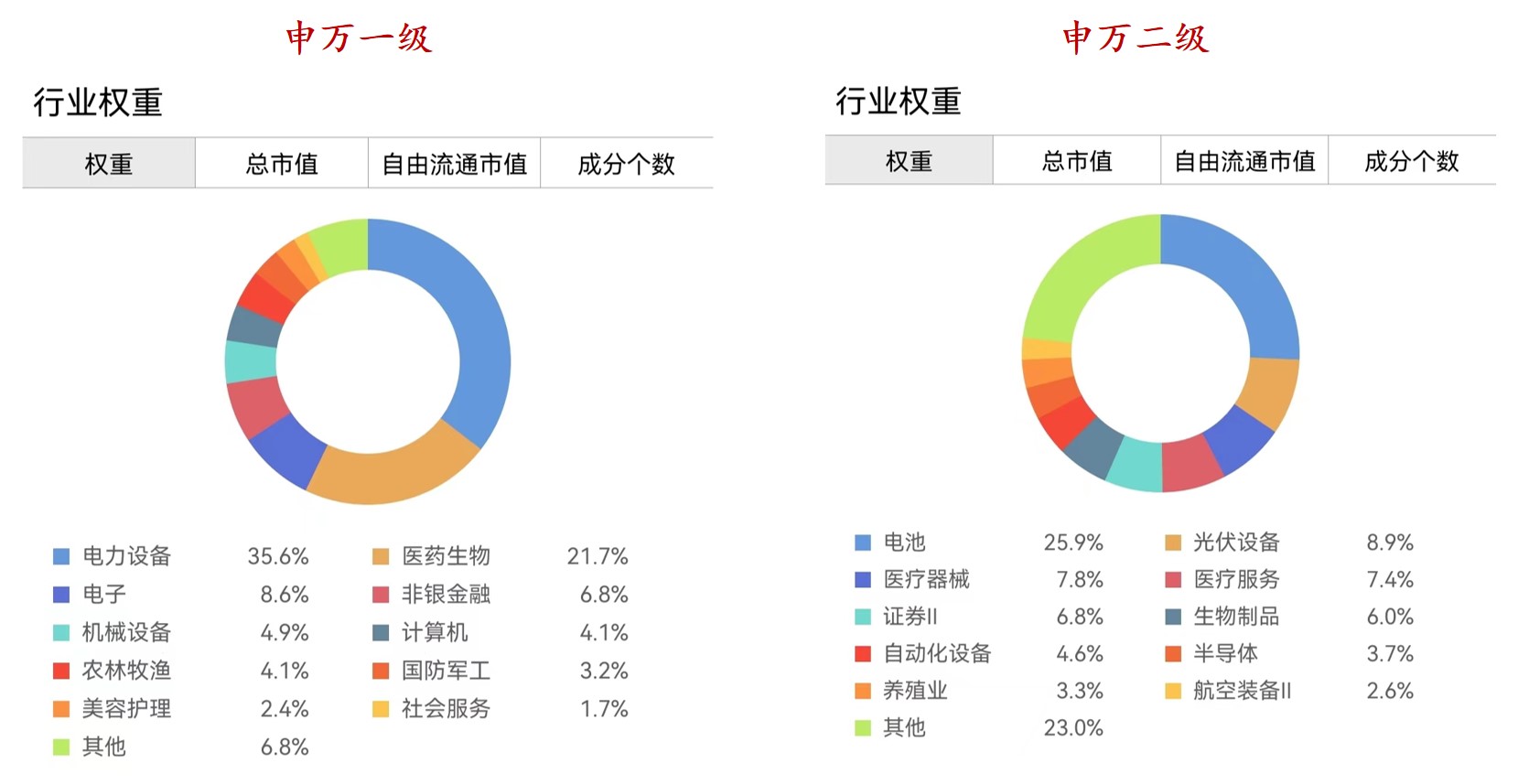

我们先来看一下创业板指当前的行业分布:

大家看一下这个成分构成,可以说目前的创业板指主要就是新能源和医疗两大行业,尤其新能源占比最大。

我们再来看一下前面提到的2018年底2019年初创业板底部区域时,都是什么行业呢?

2018年底2019年初,创业板以医药和计算机为主。

这说明什么呢?

说明现在的创业板,已经不是曾经的创业板了,毕竟连内容都变了呀!既然都已经不是同一个东西了,还去比较历史分位,估值自然就没有说服力了。

那怎么判断,目前创业板是便宜还是贵呢?

前面我们说创业板指申万一级行业,电力设备占比35.6%,医药生物占比21.7%,那我们能不能由这两个行业的估值,来间接判断创业板指目前的估值呢?

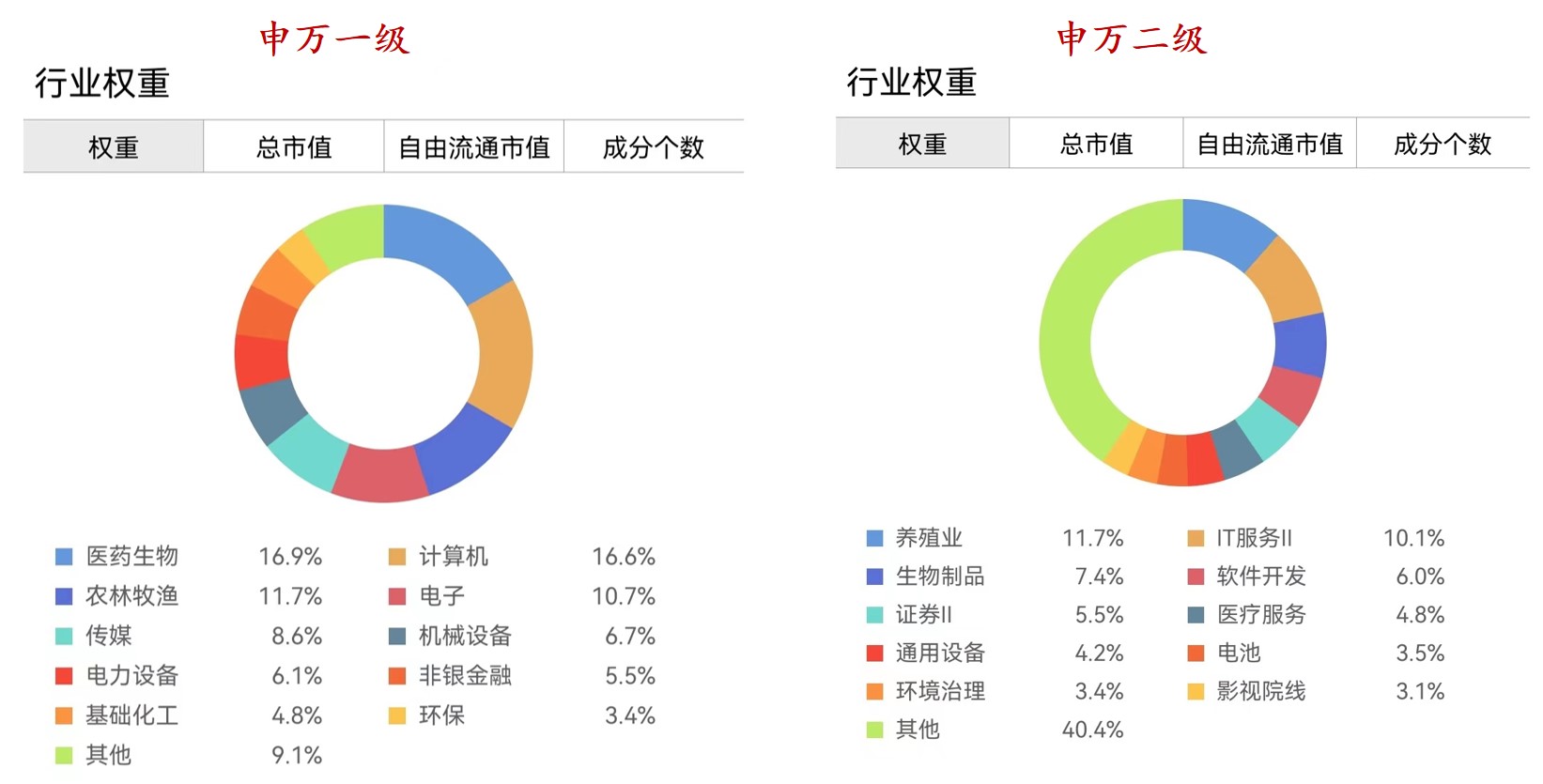

我们先来看电力设备行业。

电力设备行业目前市盈率27.88,处于近10年7.62%的历史分位,看似是低估的。不过,其实电力设备行业主要就是新能源行业,而新能源行业可以算一个周期性行业。

既然算周期性行业,那我们就不能只看市盈率PE,更应该看看市净率PB。目前PB3.77,处于近10年70.61%的历史分位。还是处于偏高估位置的。

那我们再来看看医药生物行业。

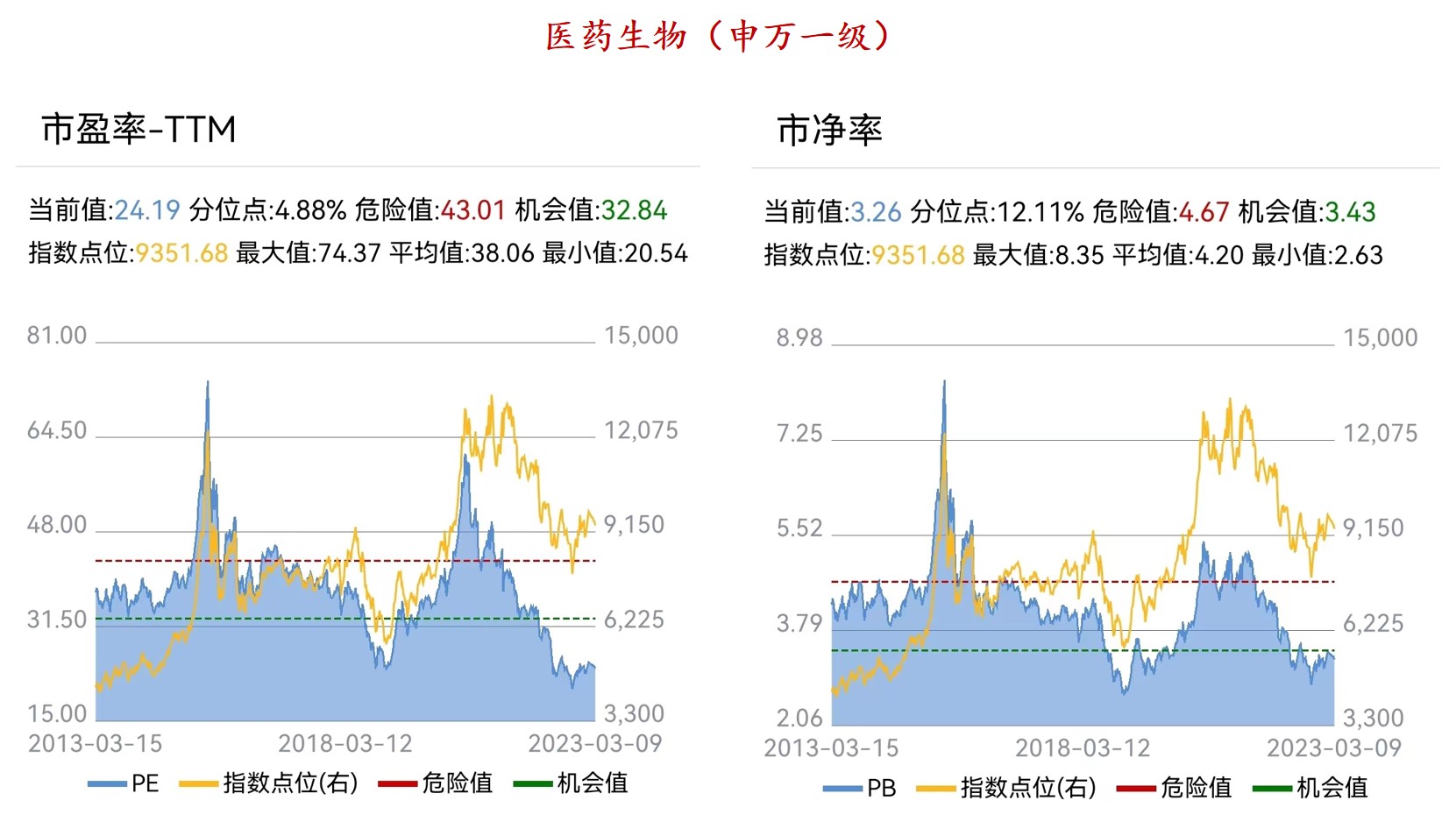

医药生物行业目前市盈率24.19,处于近10年4.88%的历史分位,市净率3.26,处于近10年12.11%的历史分位。无论怎么看,目前都算是低估的。

那么好了,一个行业高估,一个行业低估,中和一下,模糊地判断,创业板指目前估值最多算中等吧,起码不能算特别低估。

你们说是不是呢?

再多说一句,哪怕我们买宽基指数,也尽量深挖一下,这个指数背后的行业属性。

比如,现在我们知道了,创业板指主要是新能源和医疗行业,所以你买创业板实际上就相当于配置了新能源和医疗了;

另外,你还记得梅姨在《他定投停了,我还要继续吗?》中说过的,科创50主要是芯片半导体,所以你买科创板就相当于配置了芯片半导体了;

所以,当你再额外配置行业指数基金的时候,你要知道,其实你的宽基里已经有一部分仓位了呢!

好了,今天就聊这么多吧~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号