可转债与分级a的“跷跷板”复式轮动模式 - 集思录 https://www.jisilu.cn/question/60593

(原文复制)股市涨跌如同四季轮回,总有牛市的时候,所以分级a类总有跌到八毛以下的时候,股市也总有熊市的时候,所以转债总有跌到一百元附近甚至以下的时候,而且两者之间一般是跷跷板的关系,当大量分级a类跌到八毛以下时,可以选择价格在八毛以下且离下折较近的分级a进行建仓,然后不断轮动折价率更大及修正收益率更大的品种,直到半数以上转债跌到一百元附近或以下的时候就卖出分级a类,选择溢价较低潜力较大的转债进行建仓,然后不断轮动价格更低且更有潜力的品种(由于转债的定价没有分级a那么确定,所以转债轮动的技术难度相对高一些,需要丰富的经验与判断,需要综合考虑正股的技术面与基本面,转债的溢价率与相关条款,以及大势与板块等等),一直轮动到所有的转债超过130元和大部分转债被强制转股以后,或者八毛以下的分级a再次大量出现时,就全部清仓转债,买入八毛以下的分级a基金,然后再重复循环以上步骤。

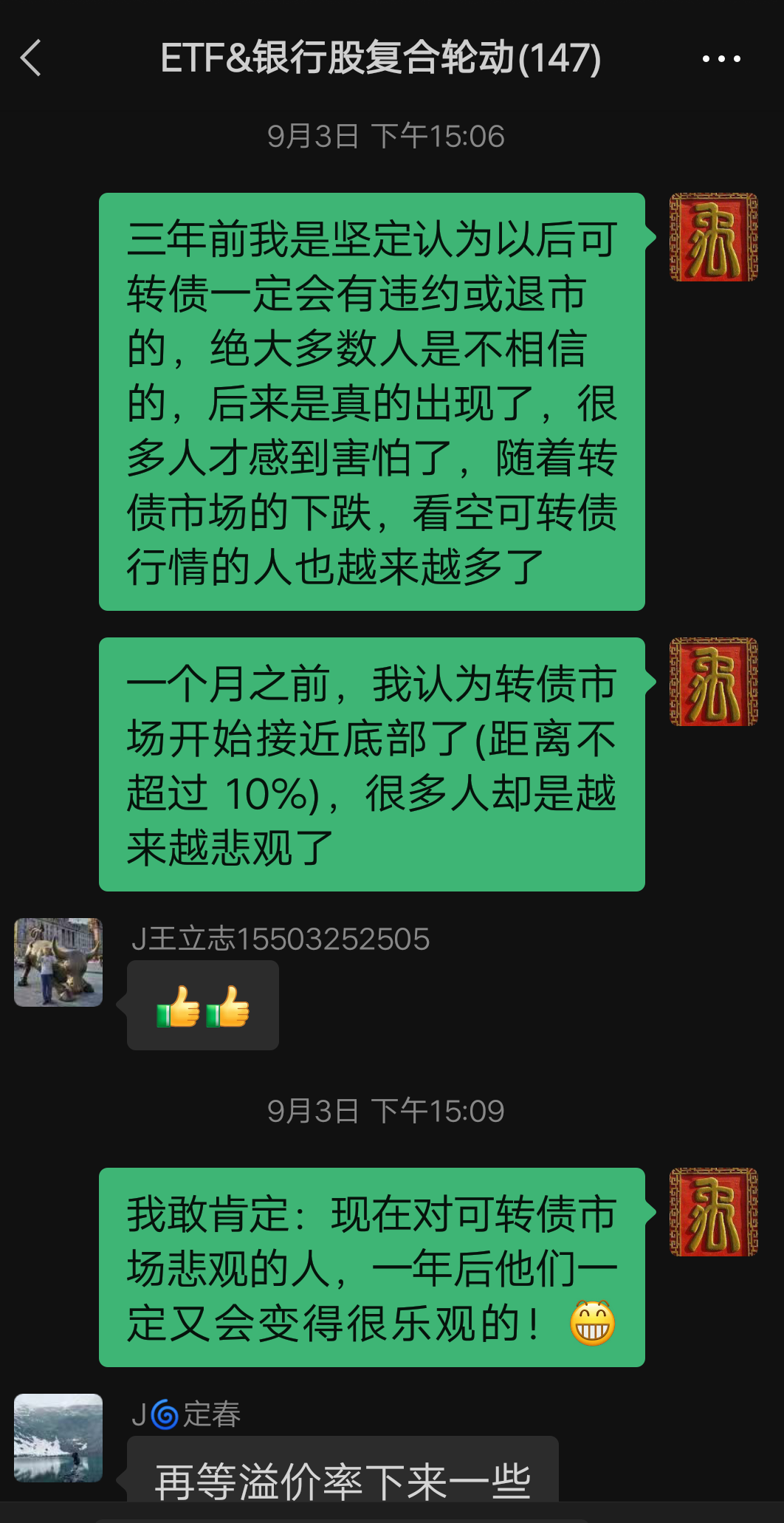

上面这篇帖子是我在2016年3月20日发的,当时并不知道分级a会被终止运行,现在大家都知道,分级基金在2020年底已经全部转型为LOF基金了,后来经常有朋友问,现在没有分级a基金了,这个《可转债与分级a的“跷跷板” 复式轮动模式》是不是已经失效了?

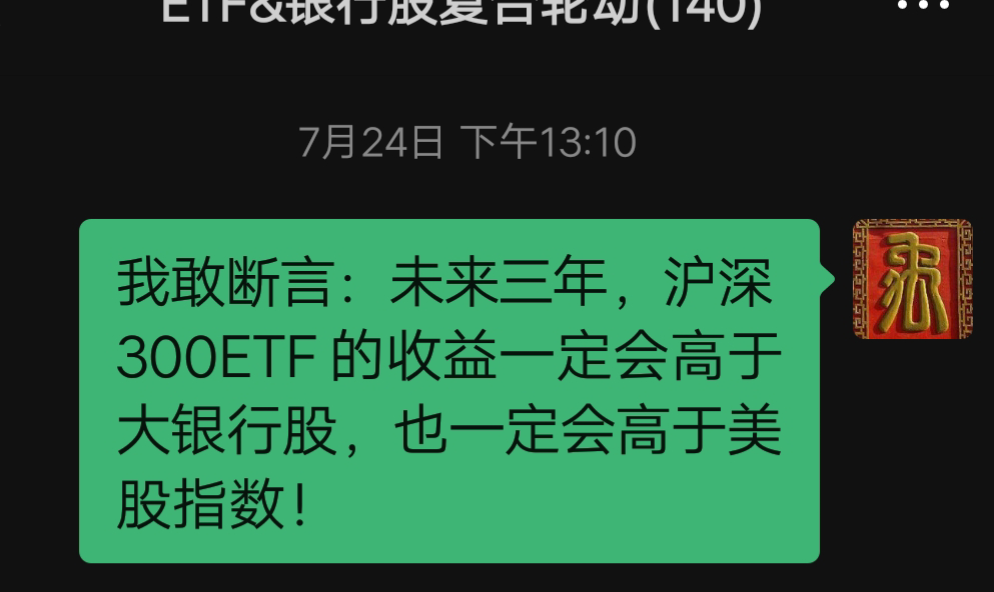

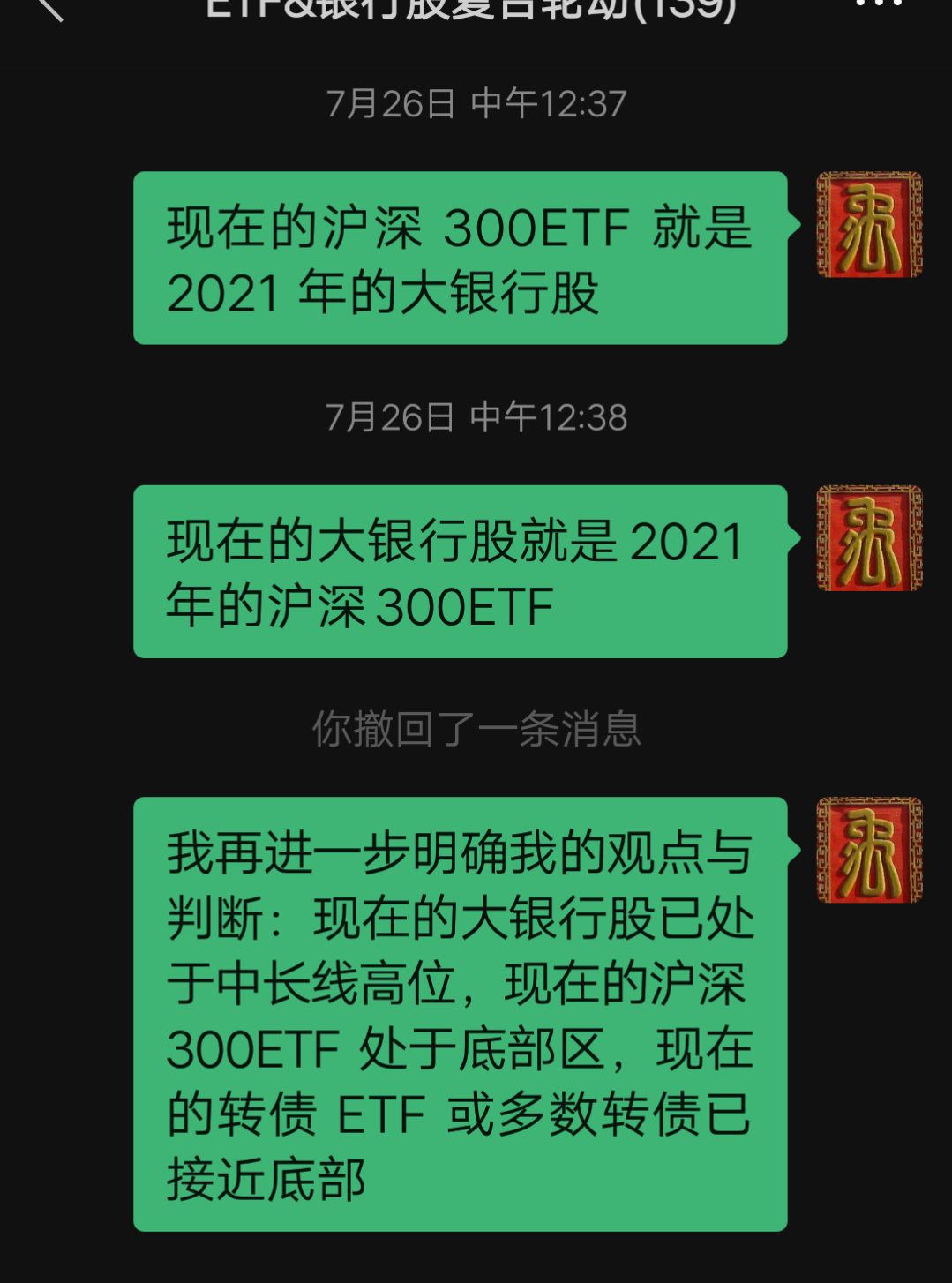

确实,分级a已经不存在了,只剩下可转债了,“跷跷板”还怎么跷呢?为了能够继续玩“跷跷板”轮动,根据我的经验,个人认为,选择高股息的国有大银行股来替代分级a是比较合适的,理由是,国有大银行股具有很高的安全度,再就是国有大银行的分红率是比较稳定的,股息率与分级a的分红收益率也是相近的,所以,以前的《可转债与分级a的“跷跷板”复式轮动模式》以后可以更改为《可转债与银行股的“跷跷板”复合轮动模式》。

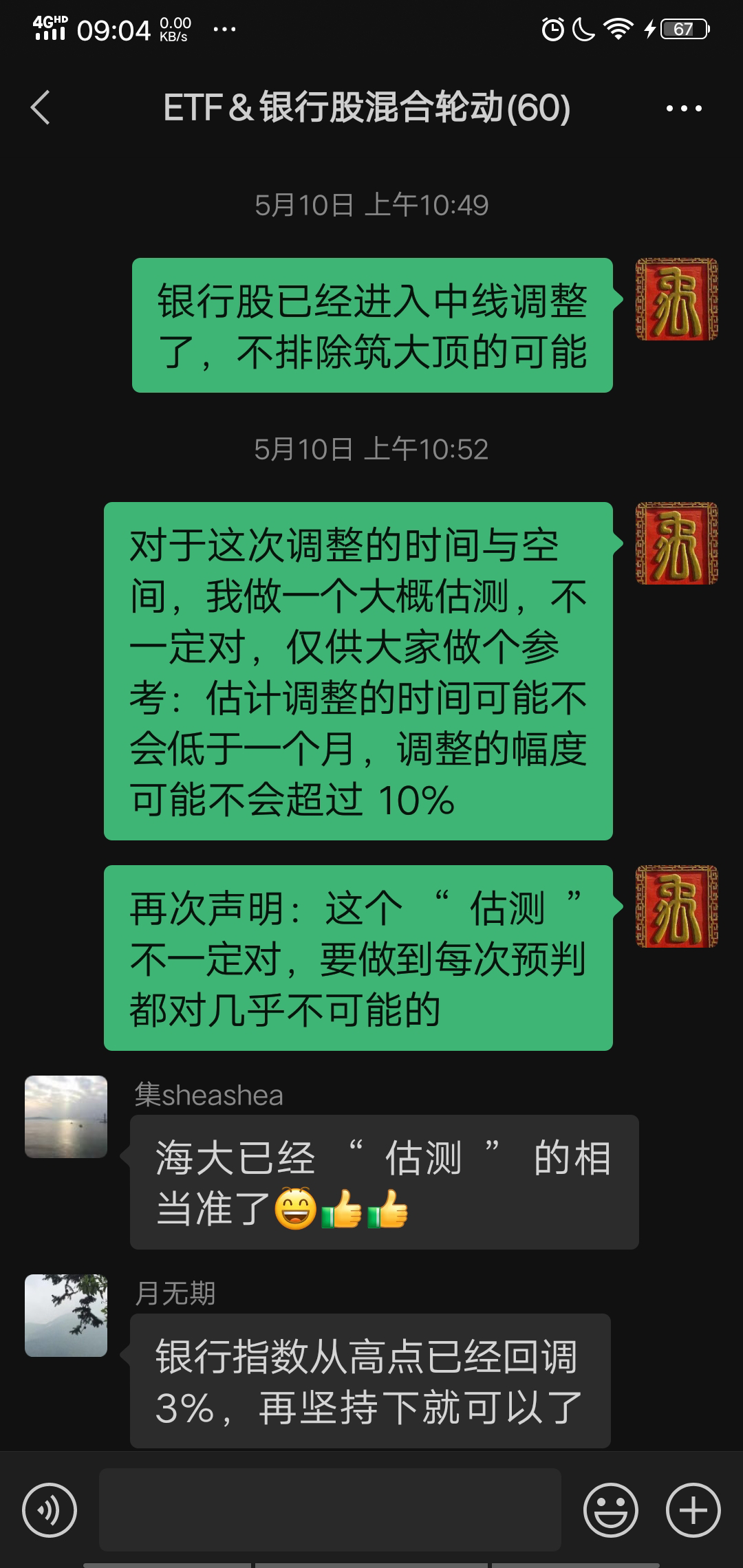

(根据新的轮动策略,个人以为,去年与今年应该是轮动高股息银行股的时期,但不建议大家现在去买银行股,今年以来国有大银行股走势比较好,但现在有可能是短线高位,不排除出现中短线调整的可能,中长线仍然可以看好。)

风险提示:银行股也是股票,肯定是有风险的,买入须谨慎!

----------------转债同样有风险,特别是高价转债,买入更须谨慎!

海阔天空yu - 2004年开始投资转债的70后

赞同来自: happysam2018 、zengyongqiang 、cdhr 、风过树梢 、coolchan 、 、 、 、 、 、更多 »

海阔天空yu - 2004年开始投资转债的70后

赞同来自: cdhr 、散户长相守 、basementkids 、happysam2018 、xlzg 、更多 »

海阔天空yu - 2004年开始投资转债的70后

赞同来自: happysam2018 、油麦麦0623 、www760631242 、noelhu 、gaokui16816888 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

海阔天空yu - 2004年开始投资转债的70后

赞同来自: 油麦麦0623 、wjl127411 、www760631242 、happysam2018 、一生水 、 、 、更多 »

海阔天空yu - 2004年开始投资转债的70后

赞同来自: 一口吃不成胖子 、凡先生 、超级怂人全靠蒙 、www760631242 、原来的归原来 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

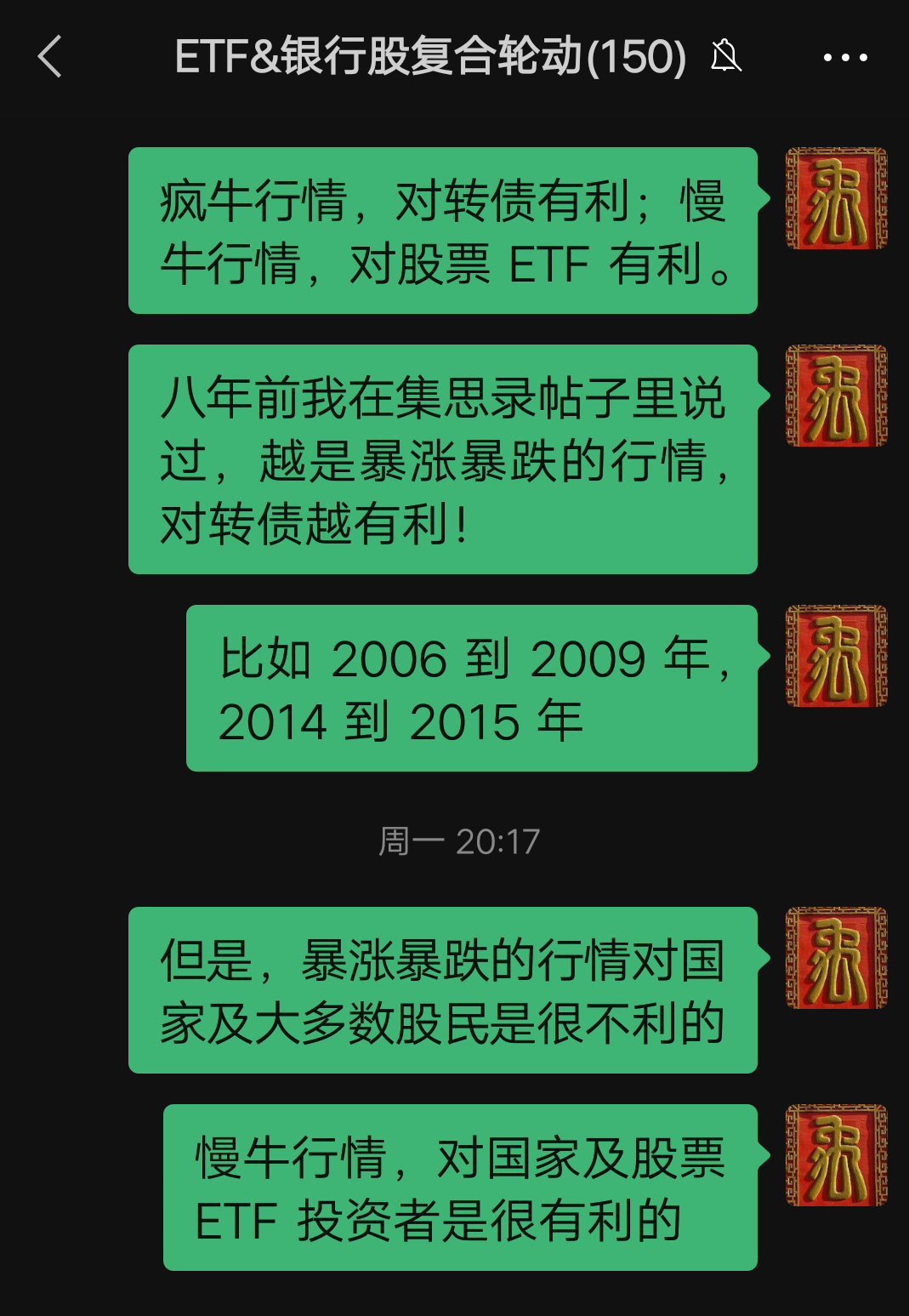

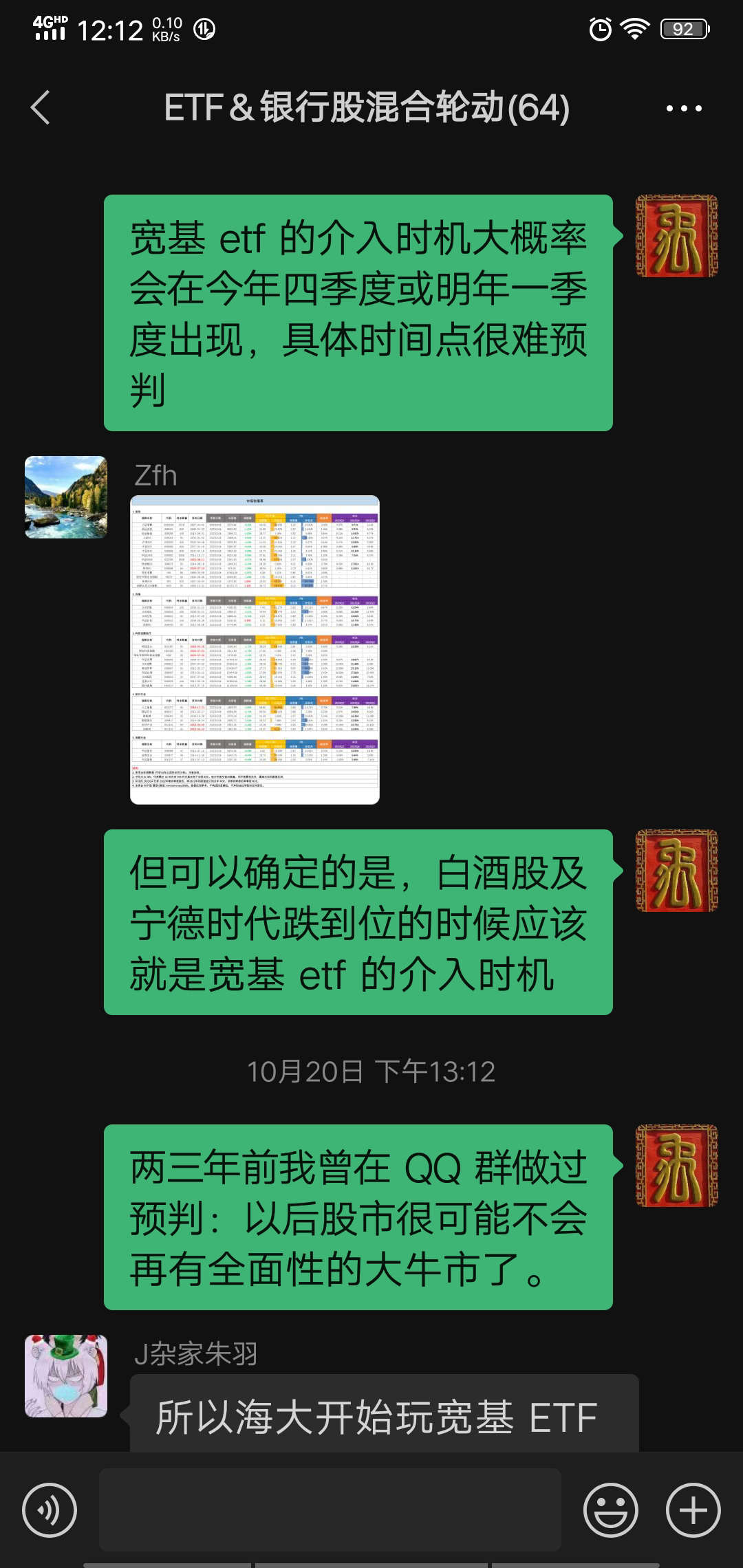

小盘转债之所以波动较大,原因就是小盘正股波动较大,这些小盘正股大多是深圳市场的股票,所以,如果喜欢高波动品种,可以选择深市的相关ETF,在牛市里,大部分小盘转债的涨幅都跑不赢创业板etf与深证100之类的深市ETF,甚至跑不赢沪深300之类的宽基ETF。

至于转债轮动,首先是属于“零和博弈”,如果有投资者通过轮动获得了比转债指数更高的收益,那一定有投资者通过轮动获得了比转债指数更低的收益,甚至亏损。再说,少数水平较高的转债投资者是可以通过轮动获得高于转债指数的收益,水平较高的ETF投资者同样可以通过轮动宽基ETF与红利ETF及转债ETF,获得高于宽基指数及转债指数的收益。

海阔天空yu - 2004年开始投资转债的70后

赞同来自: 一口吃不成胖子 、塔塔桔 、zzzdd 、白金牛 、bluemountains 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

我以前做过的可转债与分级a,最近两年选择的国有大银行与宽基etf,或者转债etf与红利etf,都属于长期确定性较高的正收益品种。

如果不是确定性正收益的品种,不是“正和博弈”品种,而是“零和博弈”或“负和博弈”品种,大多数水平一般的普通投资者是大概率要亏钱的

所以,普通投资者只有选择长期确定性正收益投资品种,才是大概率可以盈利的,通过长期持续复利也可以获得较高收益的。

海阔天空yu - 2004年开始投资转债的70后

赞同来自: 白金牛 、王总 、zengyongqiang 、happysam2018 、雷诺 、 、 、更多 »

去年主要是做国有大银行,今年主要是做宽基ETF。

海阔天空yu - 2004年开始投资转债的70后

赞同来自: xixili2020 、翡翠湖 、happysam2018 、noelhu 、随机天空 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

当然,很多人不一定能够接受这种“改动或拓展”,我自己也是经过两三年时间的思考与摸索,思路才基本成型,还有待市场的进一步检验。

海阔天空yu - 2004年开始投资转债的70后

赞同来自: happysam2018 、一生水 、雷诺

海阔天空yu - 2004年开始投资转债的70后

赞同来自: 翡翠湖 、happysam2018 、haoli锋 、AA2126 、apple2019 、 、 、 、 、 、 、 、 、 、 、 、更多 »

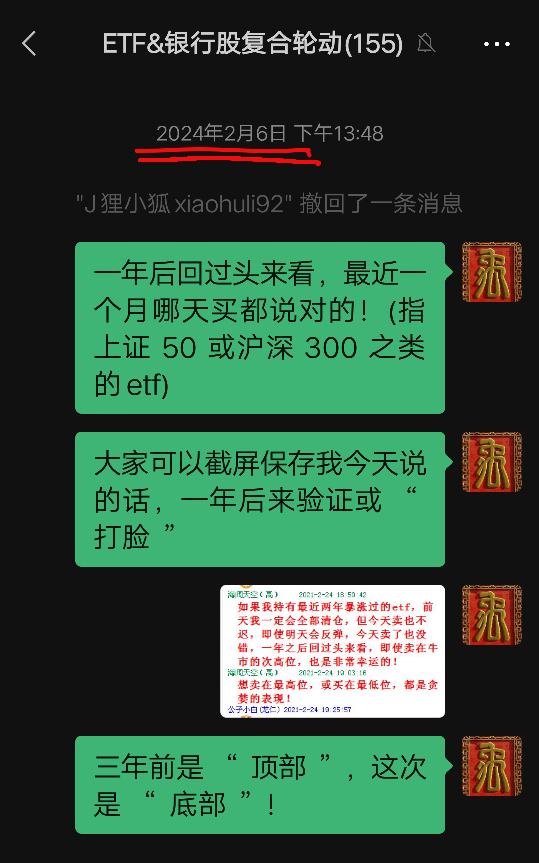

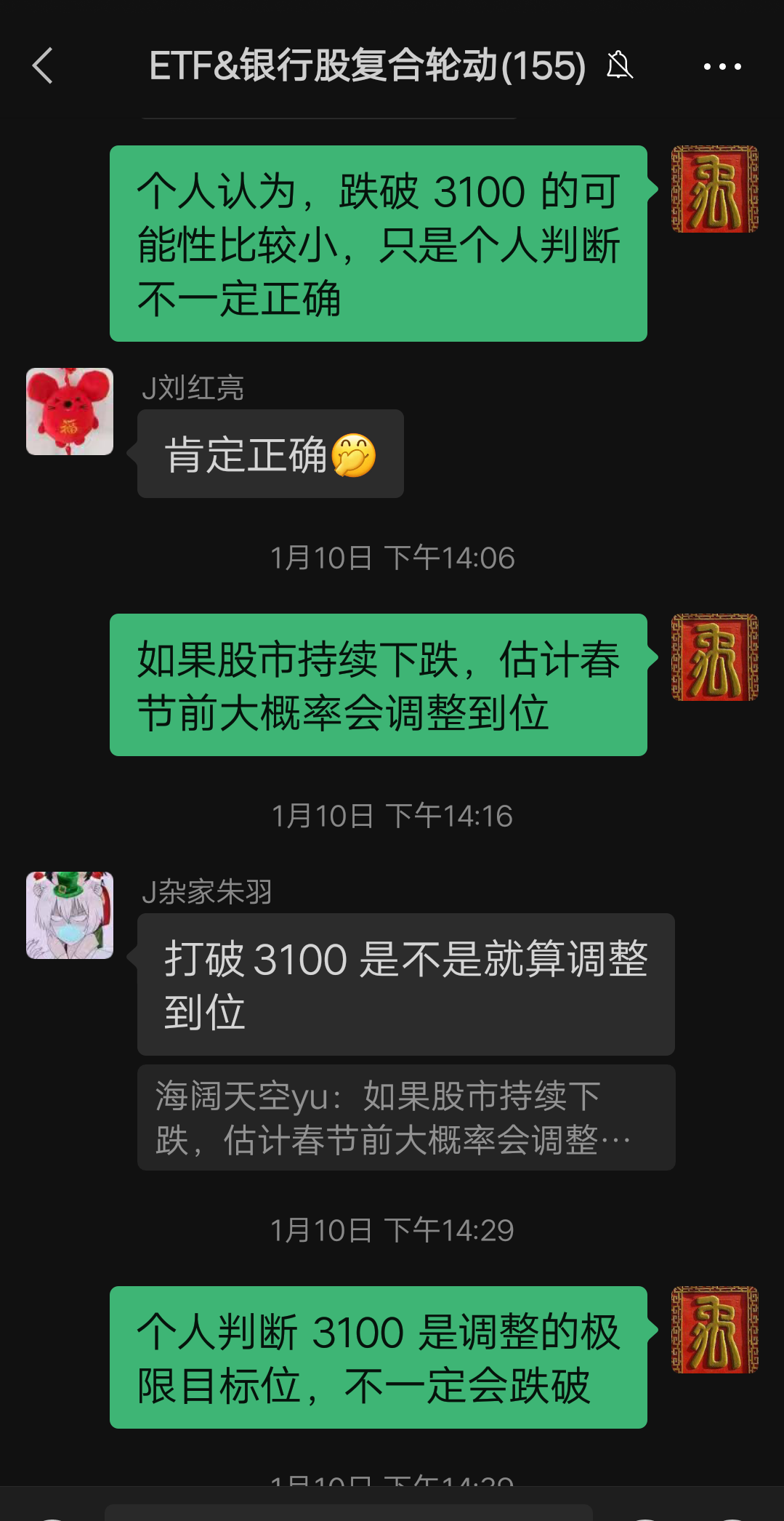

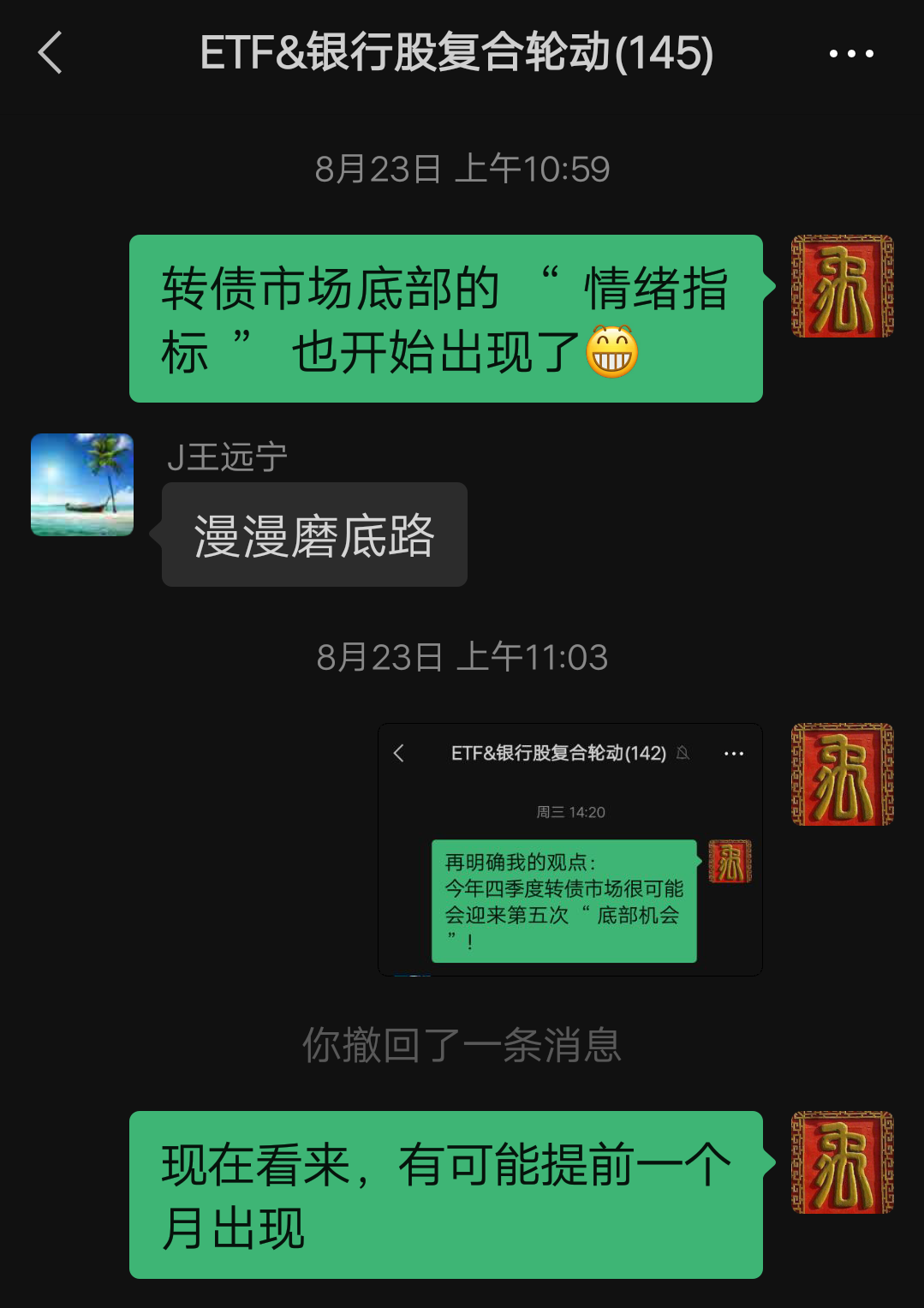

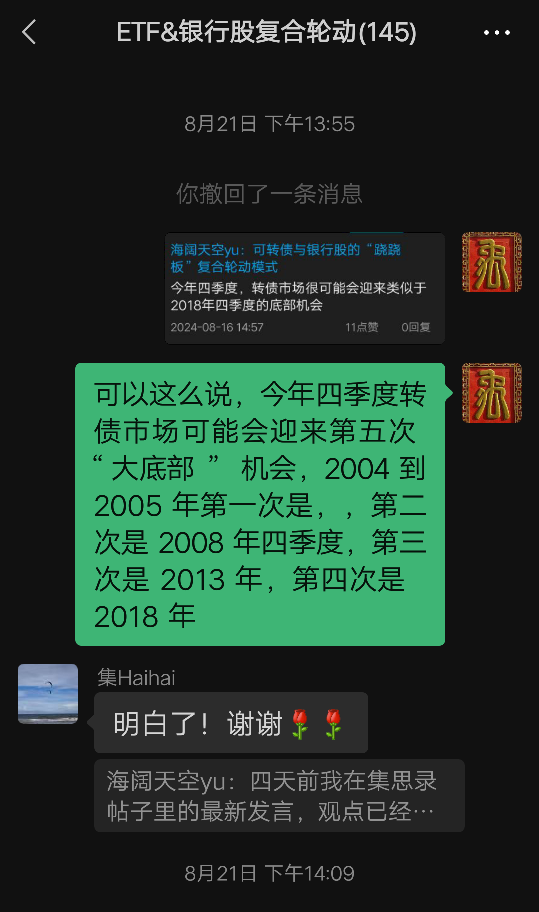

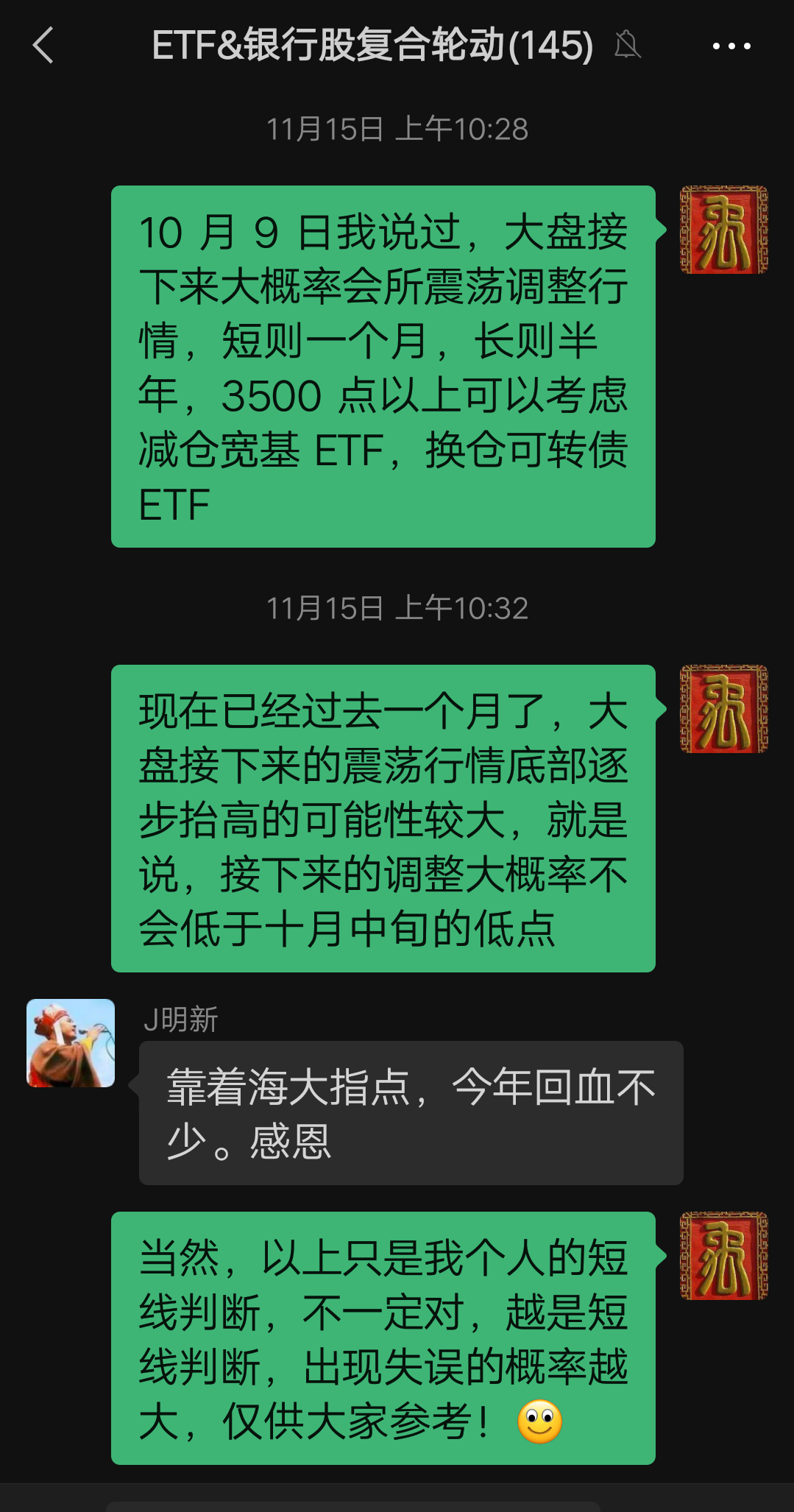

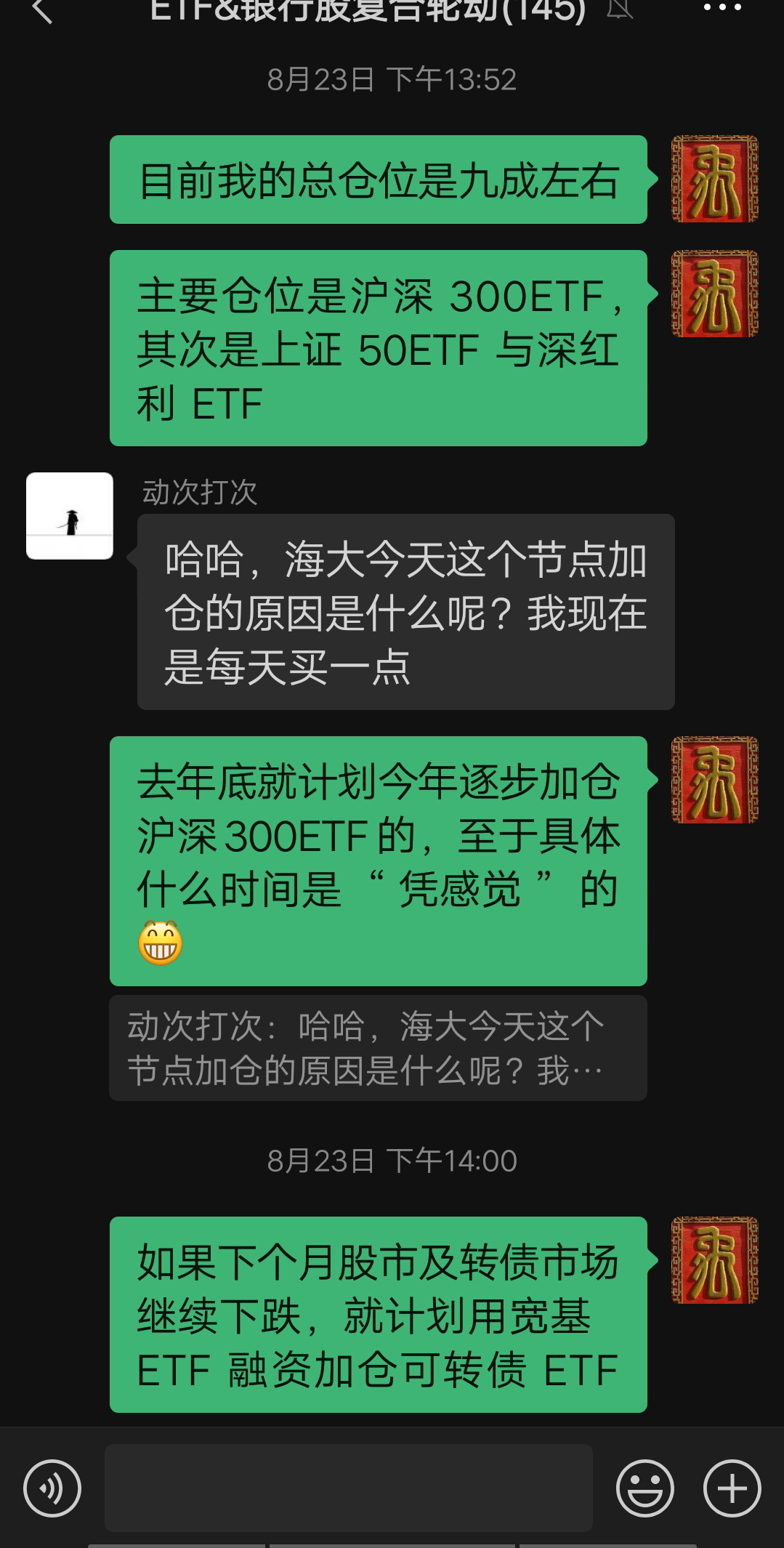

2024年1月10日,我做出过预判,上证指数会在2700左右见底,沪深300会在3100左右见底,并建议大家逐步低吸沪深300ETF,一月底二月初我减了三成仓位大银行股,并建仓沪深300ETF,春节前后再减三成仓位银行股并建仓深红利ETF,本周二再减一成仓位银行股并加仓沪深300ETF,目前还剩两成多银行股,主要是交通银行,ETF仓位是七成左右。

(另外,也请大家不要在这里说要加我的QQ群或微信群了,以免再次被集思录管理员禁言,也不要发私信,私信里有敏感词汇或号码会被屏蔽,有什么问题可以在这里交流。)

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号