很多投资者好奇,reits基金往往有年限,比如,20年,30年,那么20/30年后,基金会归0吗?

银行一年期存款利率是1.75%,为啥预期派现率达10%+的reits基金,才涨这么一点点?

这里做一个明确的解答:

1 20年期限的reits基金,20年后净值归0。

2 预期派现率10%的reits基金,真实股息率远达不到10%。

很简单的道理,花100w买一支基金,每年派现5w,20年后基金归0,名义上派现率是5%。实际上是拿你的本金分红,真实股息率几乎是0。

这么复杂,有没有什么方法能够快速判断一支reits基金的真实股息率咧?

本文尝试做出探讨。

以京能光伏REIT(508096)为例

一) 财务报表的获取

在交易所公告里,很难查到的。

访问基金公司官网,京能光伏REIT(508096),法律文件

找到招募说明书 https://www.avicfund.cn/upload/user/1/2023-3-13/195400778590.pdf

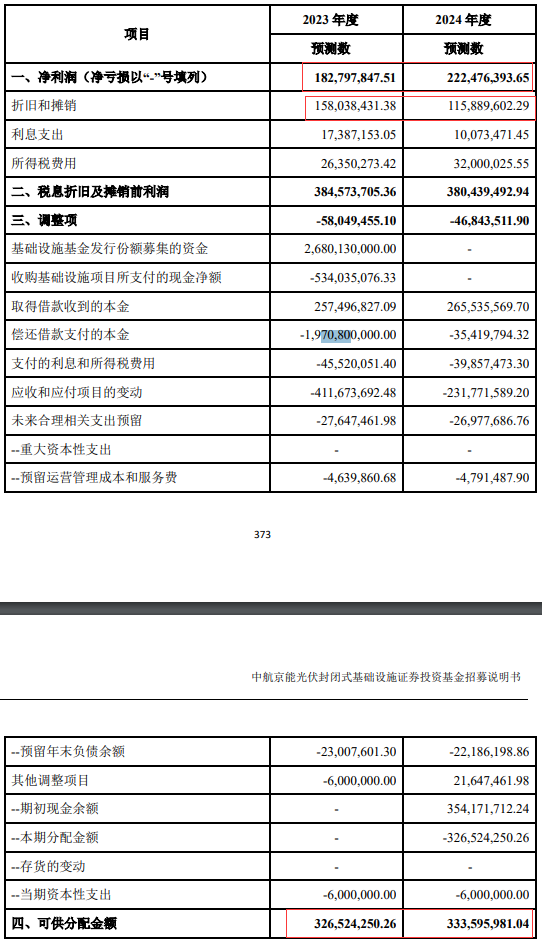

P392,现金流测算分析及未来运营展望

基金的现金分派率为年度可供分配金额除以基金预计募集规模。基金预计募集规模根据评估机构对基础设施项目的评估价值经调整计算得出,假定募集规模总计为 268,013.00 万元(包括评估基准日的资产组估值+2022 年 1-9 月份项目公司国补应收款余额+项目流动资金需求),则 2023 年及 2024 年基金的现金分派率分别为:12.18%、12.45%。

这个现金分派率12%就是众多大神分析的出处。

表中,预测2023年利润 1.82亿,但是,可分配金额,却是3.26亿。中间的差额1.4亿,显然就是大家的本金。

20年到期,26.8/20=1.38亿。非常接近。

韭菜丑认为,最简单的reits基金分红估算,直接使用净利润来估算,简单明了。

3亿份京能光伏REIT(508096),净利润 1.82-0.17-0.26=1.39

每份净利润 1.39/3=0.46元

毛估实际股息率 按现价10.6元计算 0.46/10.6=4.3%

这样计算并不准确。但是,至少比明面上的12%更接近真实情况。

总述:简单的用 每份基金净利润/基金价格 就能更准确的估算出实际股息率。

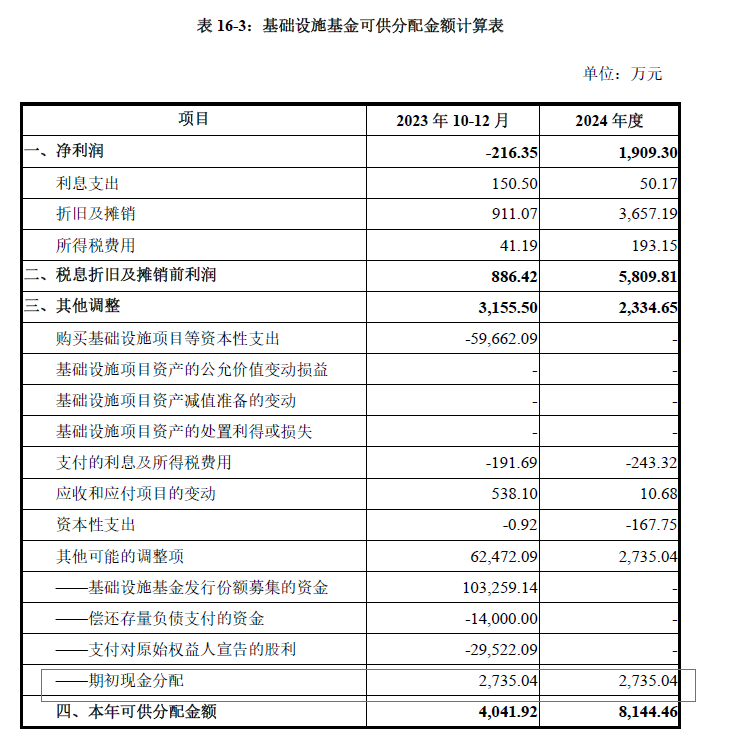

看了电建清洁能源REITS的可供分配金额,2024年可分配金额包括三部分:而且到期后大坝和机组直接捐了,其实还能用很久。这破玩意远远不如长江电力。

(1)利润1090万,大约相当于1%的回报。

(2)息税折旧及摊销 3900万,相当于拿回自己的本金。

(3)只可持续5年的“期初现金分配”2735万,这项居然也算进了分派率,把分派率提升了2.6%。

按这样分析,是不是还比不上存银行?也许我理解错了,请大佬指正。

赞同来自: smile868 、TripleSeven 、好奇心135

看了电建清洁能源REITS的可供分配金额,2024年可分配金额包括三部分:

(1)利润1090万,大约相当于1%的回报。

(2)息税折旧及摊销 3900万,相当于拿回自己的本金。

(3)只可持续5年的“期初现金分配”2735万,这项居然也算进了分派率,把分派率提升了2.6%。

按这样分析,是不是还比不上存银行?也许我理解错了,请大佬指正。

他持有的物业 因为地产崩盘 实际价值降低

在reits的价格上有反应么

为什么你们都用债估值的模式去给他估值 他明明是个股啊

赞同来自: dafengtongxue 、heinhe 、sg0511 、步行者 、noelhu 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

可以探讨,但不要造谣,造谣“到期归零”目的不纯啊!京能光伏REIT(508096),我是直接打了基金公司客服电话的,明确说明20年后基本归0……

银行利率下行是长期趋势,作为稳健保值的投资标的,瑞思基金已经凸显其价值。

本文从末说所有reits基金到期都归0

只是说这种20/30年期限较短的reits基金到归0

假如,有人想长期重持投资某支reits基金,请自行电话基金公司客服到期是否归0。这是对自己资金最起码的尊重。

不是二房东,而是高价买的二手房,而后面又是大家都公认的房价下跌周期。。。不跌才怪!并不是二手房,是高价买了这个房子二十多年的经营权,到期后房子不是你的。

等五折后再讨论有无投资价值吧

不是二房东,而是高价买的二手房,而后面又是大家都公认的房价下跌周期。。。不跌才怪!根据预估收入取一定的折算率定价的,评估价格跟同一区域房价差别很大,不能认为高价买。

等五折后再讨论有无投资价值吧

现在的问题是当时预估的收入假设实际很难达到,中间有断租,疫情补贴等风险。

赞同来自: dafengtongxue 、afaf92

至于对未来分红的预期,也就是未来每一期的现金流的测算是REITs的难点,可以用保守的一些的方式,不考虑未来增长,且做一定量的打折处理,再测算IRR。

当价格跌到IRR大于某个数值的时候,才是出手的时候。

另外多说一句,楼主说:可供分配的金额差不多等于净利润+此次募集的一部分资金,这个理解我不太赞同;从本质上讲,可供分配的金额可以简单地理解为净利润+折旧摊销。因为折旧摊销在算净利润的时候被扣除了,但实际折旧摊销并没有在当期发生现金流出,所以实际可分配的金额可以更高。

赞同来自: 青火

看着股息回报炒股的阶段也就是很高级的阶段?Carry因子还是很牛逼的,看上去不像啊

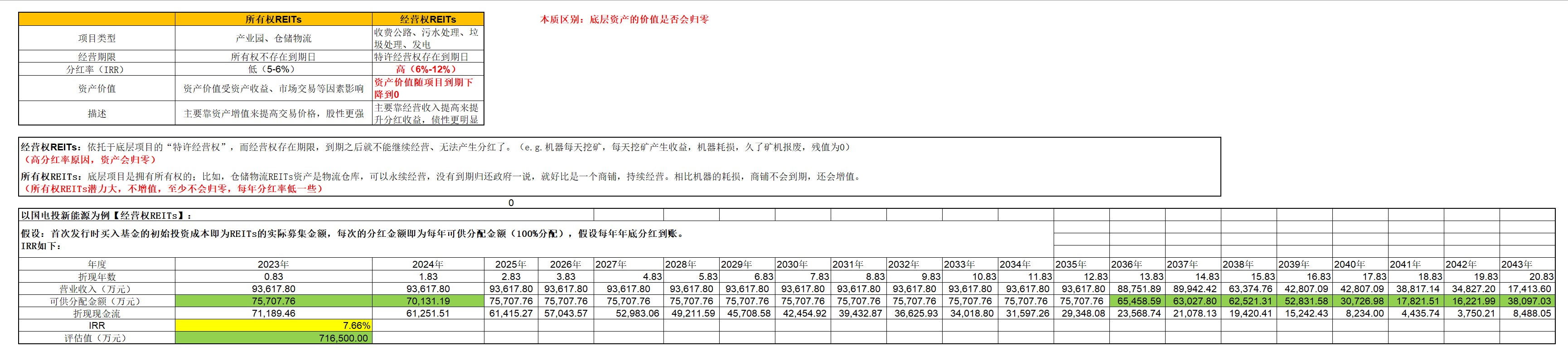

C-REITs大类分两块:产权类和经营权类。个人觉得长远来看,经营权类的债性更强,保守型投资者的最爱。BP Prudhoe Bay Royalty Trust这个相当具有代表性的收费权类REIT最大回撤97.21%倒是真债性了,搜特转和海航债的那种债性

这种叫“保守投资者的最爱”,倒是想骗谁呢...哦不有好多“保守投资者”也买了搜特转,我错了

你如果觉得这个例子太极端,prt/mvo这种回撤85%以上,sjt/pvl这种回撤90%以上的如何?我去喜欢买这种基金的人的博客文章里选了几个排名高的,你觉得这叫债性吗

这些品种的机会是像您这样发行推销让人接盘,还有在炒高之后卖和一地鸡毛后买,赚的就是相信这是债性买了发现不对的人的钱

赞同来自: dafengtongxue 、heinhe 、肥壮啃苹果 、Duckruck 、不守规矩更多 »

算股息率的意义不大,不如直接算 IRR;好在这种稳定经营的公司还是比较好算的。目前看经营并不稳定啊,算IRR的时候按照稳定增长算,实际上收入还下降了。。。

以IPO的开盘价为基准(详情参见后面的附图一):

1、资产会归零的REITS:以光伏为例,存续期20年,IRR 为 7%+

2、资产永续的REITS:以工业园为例,存续期永久,IRR 为 5%+(已包含永续价值折现)

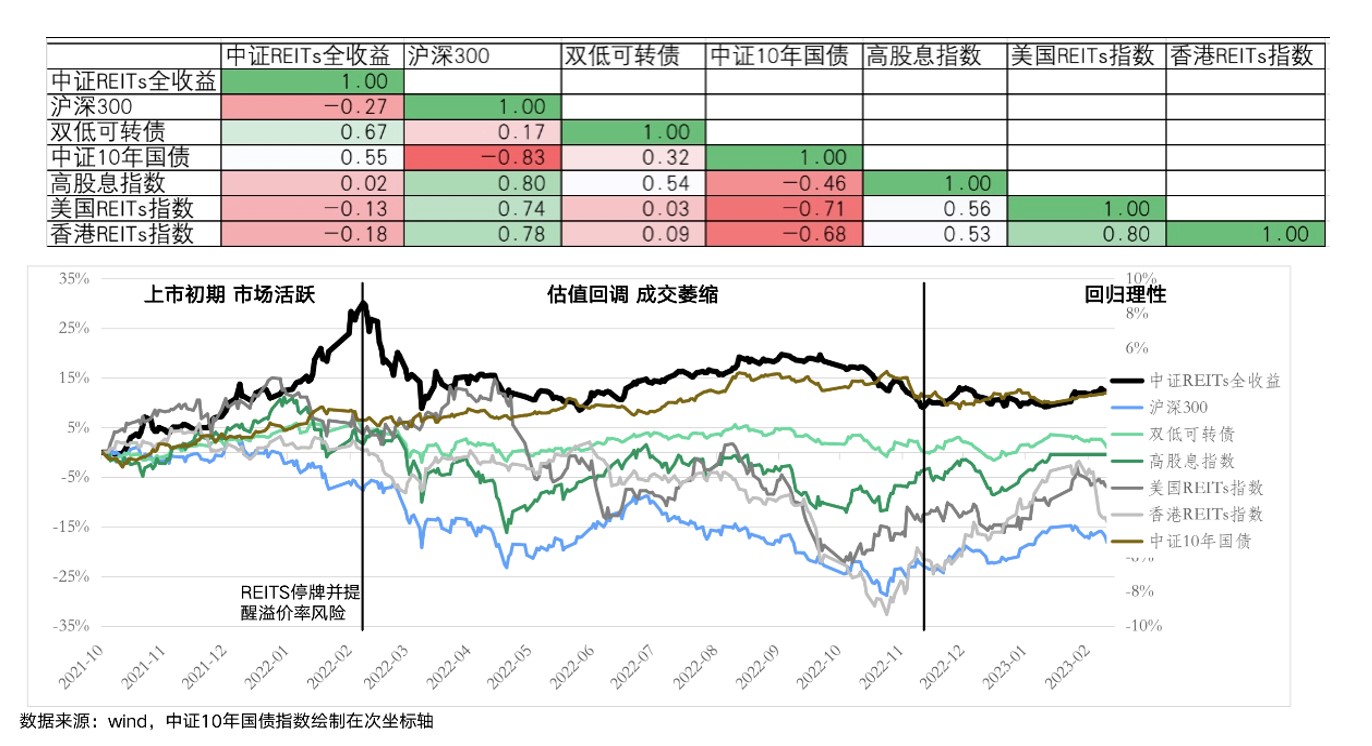

总体来说,REITS 类似可转债,可以看成 债券 + 期权;不过它和债券的相关性要高于股票(详情参见 ...

ylxwyj

- 承认未知 & 用数据说话

- 承认未知 & 用数据说话

赞同来自: ysl007 、陈晨辉 、明园 、好奇心135 、wangasus 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

以IPO的开盘价为基准(详情参见后面的附图一):

1、资产会归零的REITS:以光伏为例,存续期20年,IRR 为 7%+

2、资产永续的REITS:以工业园为例,存续期永久,IRR 为 5%+(已包含永续价值折现)

总体来说,REITS 类似可转债,可以看成 债券 + 期权;不过它和债券的相关性要高于股票(详情参见 附图二)。

REITS的票息 5-7%,高于可转债的 1-2%;但可转债跟随股票的弹性要高于REITS。

换句话说,REITS的利息更高,而可转债的期权更值钱。

赞同来自: virgilye 、jknathan 、虎虎生葳 、kathyjiang 、肥壮啃苹果 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

C-REITs大类分两块:产权类和经营权类。个人觉得长远来看,经营权类的债性更强,保守型投资者的最爱。而产权类的股性更强,更适合股票投资者。

目前广大投资者尚处于1990年左右看着股息回报炒股的阶段,对于REITs平台等同于上市公司平台的概念基本不理解。

其实REITs可以作为资本运作平台,可以通过扩募等方式买卖相关底层资产,提高资产运营效率,从而倒逼管理者的经营水平和运营效率。同时也实现管理层所希望以此拉动相关产业投资的目的。

个人认为在这样一个铁定高速成长的细分投资类别中,先人一步发掘其中的投资机会,才是集友们未来几年可以分出一点时间和精力关注的事情。

不同的基金,残值可能相差甚远,比如高速公路类的,失去了收费权,可能还剩一些设施设备的所有权,这个就很少了。房屋类的基金,也许残值要多一点,甚至有人认为会增值。

要弄清这些残值才能真正计算出基金的收益,但是问题是这些残值很难计算清楚啊。

赞同来自: dddog 、投资旗舰 、wanglian001 、heinhe 、noelhu 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

花100w买一支基金,每年派现8w,20年后基金归0,真实股息率5%。

没有不好的标的,只有不合适的价格。现实是机构花100w买一支基金,每年派现8w,20年后基金归0,真实股息率5%;但是中途散户花120W甚至150W接盘了。

一般大家理解的REITs: 花100w买一支基金,每年派现5w,20年后房价翻两番,有望以400W赎回。

国内这种基础设施REITs: 花100w买一支基金,每年派现5w,20年后只剩残值,收回一个零头。

所以国内公募REITs除非骨折价,否则不建议碰。大家投资是为了赚钱改善生活,不是像红头文件里说的那样为了支援基础设施建设。

zoetina52

- 以前什么都不懂,日子过得好好的。后来我学习了些理财知识,家里的钱越理越少。

- 以前什么都不懂,日子过得好好的。后来我学习了些理财知识,家里的钱越理越少。

我一直以为本金类似于租金,一次性付了20年的给国家,才把公路收费权买下来的。

现在本金每年还跟着回来,合着国家免费把收费权租给reits的吗?

至于买下来以后赚不赚的会租金的钱,那是另一码事。

赞同来自: gcci 、Addivon 、boeing767 、J779004310 、happysam2018 、更多 »

那不就是我给基金100万,每年返还5w给我,10年把我的100万全部还回来给我,两清。

这是国家有难,需要我去支援吗?

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号