最后再说一条,祝大家好运。从法理上或法律实务中,还真没见过主权利到期、终止或灭失,从权利还继续有效或延期单独存在的。破产申请受理和破产重整是一回事吗?不懂

从破产重整流程和实务角度看,可转债持有人在破产重整中的权利,在重整方案要确定是债权人还是股东,千万别当其他相关利益人不存在。

第四十六条 未到期的债权,在破产申请受理时视为到期。附利息的债权自破产申请受理时起停止计息。

【释义】

本条是关于未到期债权和附利...

赞同来自: Shaneleo95 、菠萝来一个 、菜头哥 、天剑无名 、hannon更多 »

你再多想一下,正常的重整方在重整正式开始前 与转债持有人的利益诉求一致性契合:不是下修牺牲的股权值多少钱,而是这种行为会对市场产生深远影响,造成很多公司纷纷效仿,开个会就取消你权利。让正邦通过了,看似你赢了一局,其实你输了长远。

转股,债变少,股本反正不值钱。 (重整后股本才值钱,重整前价越低越好)

正常的重整方一定是想尽可能低地出资,继承尽可能少的债务。

那么促进转债完成转股,符合上述目标。

其实当前情势,你就老老实实下修,实现100~110转股完全可期,甚至130强赎也不是没可能。

都要破产重整了,下修牺牲的股权值几个钱?

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: 小鱼喜欢小樱桃 、lorzen 、lefthunter 、liqiso2004 、newbison 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

一重整相关:

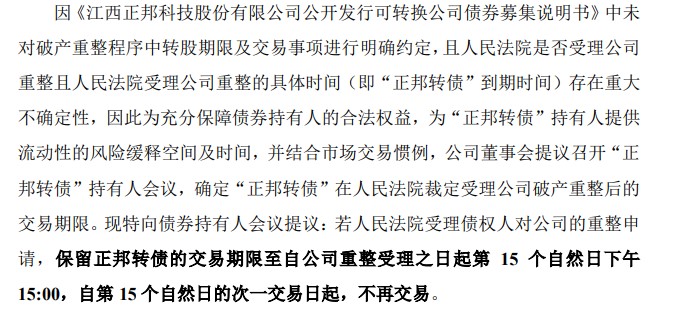

1)转股权和交易权的延长如公告所说,是为了避免转债突然死亡的安排

2)这个延长咨询过律所、券商等相关方,并得到了交易所的许可

3)这块延长的安排因为是先例,所以不可能面面俱到

4)上次不下修主要是因为面退的关系

5)如果转债持有人否决提案,暂时没有新的方案,按照个人理解,那就只能到期了(无相应交易权和转股权延长)

二经营现状:

6)现在流动性缺口的230亿+,主要靠赖账

7)当前经营性现金流勉强盈亏平衡的样子

8)能繁去年三季度是30多万,对应生产性生物资产是12.6亿

9)一季报能繁数量不说,但确认三季报到一季报中间没有能繁资产的减值,对应生产性生物资产是6.932亿——按照金额可以大约推算一季报的能繁数量在20万左右

10)目前每个月出的仔猪在30万+,MSY18-20来看的话,基本正邦已经把所有的仔猪都卖掉了,意味着三季度开始育肥猪数量基本为0——这也是为什么正邦能保持现金流盈亏平衡的秘密

11)如自己一直以来的认知,对方承认能繁是公司的核心资产,也是被重整唯一能拿得出手的东西

最后,顺便来推演以下正邦在产投不注入新资产的合理估值:

三大猪企头均市值都在3500以内——新希望搭上所有其他业务也就勉强靠近3000

岌岌可危的傲农和天邦只有1300+和1700+

本周期还靓的靓仔们巨星华统新五丰分别约是5000、4000和4000

根据最新的能繁数据,猪周期底部至少延续到今年四季度

所以重整成功后的正邦头均市值可能就3000,年出栏大约在350-400,正常全育肥且成本在行业平均左右的情况下合理市值就是100-120亿的样子

但如果后续重整拖延,造成正邦继续砍能繁,那重整后的估值只能继续下跌了

赞同来自: 山脚下的石头 、便宜货猎手158 、lefthunter

否决投票,甚至向证监会申诉正邦违规投票, 逼迫公司下调转股价。

最后再说一条,祝大家好运。从法理上或法律实务中,还真没见过主权利到期、终止或灭失,从权利还继续有效或延期单独存在的。四十六条里的破产申请,是指的破产清算的申请,还是破产重整的申请?清算和重整应该是有很大不同的吧

从破产重整流程和实务角度看,可转债持有人在破产重整中的权利,在重整方案要确定是债权人还是股东,千万别当其他相关利益人不存在。

第四十六条 未到期的债权,在破产申请受理时视为到期。附利息的债权自破产申请受理时起停止计息。

【释义】

本条是关于未到期债权和附利...

正邦转债与蓝盾/搜特转债的不同是小额刚兑所以重整大概率稳了,100以下买转债,就算剥夺转股权,还能按100元收本金利息

whyfindme

2023-05-21 13:21发表来自广东浏览0

蓝盾/搜特已经确定退市了,大概率不会再有重整,剩下的程序是走破产清算,破产清算中小额债没有刚兑的必要性和可能性。

正邦大概率会完成重整,意味着即便是转债提前退市、变成普通债权,重整时有动力小额刚兑确保同意重整票数。

那么意味着,现在买入正邦转债的小额散户,可以获得面值100的兑付。

明...

赞同来自: 二零20大吉大利 、塔塔桔 、我是阿冰 、或跃在渊2015

最后再说一条,祝大家好运。从法理上或法律实务中,还真没见过主权利到期、终止或灭失,从权利还继续有效或延期单独存在的。破产和重整不是一回事,前者主体资格消灭,债权当然到期。后者主体资格存续,在股票还能存续的情况下,消灭转股权当然站不住脚。法律只规定了破产申请受理,并没有规定重整受理的情形,请勿扩大解释。

从破产重整流程和实务角度看,可转债持有人在破产重整中的权利,在重整方案要确定是债权人还是股东,千万别当其他相关利益人不存在。

第四十六条 未到期的债权,在破产申请受理时视为到期。附利息的债权自破产申请受理时起停止计息。

【释义】

本条是关于未到期债权和附利...

最后再说一条,祝大家好运。从法理上或法律实务中,还真没见过主权利到期、终止或灭失,从权利还继续有效或延期单独存在的。从破产重整流程和实务角度看,可转债持有人在破产重整中的权利,在重整方案要确定是债权人还是股东,千万别当其他相关利益人不存在。 第四十六条 未到期的债权,在破产申请受理时视为到期。附利息的债权自破产申请受理时起停止计息。 【释义】 本条是关于未到期债权和附利息债权...嗯。答案很明显了。

赞同来自: shaneqi 、bobbyjisi 、可期可梦

唉! 真正能客观理性的角度对待的太少了,与持股者找到一点信息,就全部牵强附会的往利好方向去解读的思维一脉相承……现在还仅仅准备预重整, 我们假设啊,再次说明仅仅是假设啊! 不做重整,直接破产,讨论的转股期限问题、什么重整前必须解决可转债等等美好想法,你找谁去转股、你找谁要100元甚至要更多的……个人观点:① 重整并不是重组,重整仅是破产的一种方式。② 因可转债持有人在转股期内,在破产重整处置时,...公司已经准备重整了。可转债持有人必须做出以哪种身份参与剩余价值的分配。

赞同来自: 小鱼喜欢小樱桃 、SQ静待花开 、冥想者 、kerwinking 、石匠 、 、 、 、 、更多 »

正邦现在就是死猪不怕开水烫,要钱没有要故事管够,跟这只猪摔跤就是这么恶心。

1.《企业破产法》第四十六条 未到期的债权,在破产申请受理时视为到期。附利息的债权自破产申请受理时起停止计息。这一条是在第六章债权申报下的。根据第一条解释,在破产申请受理时视为到期,既然转债到期了,自然就没有转股的权利了

2.另外,深交所关于可转债的答复是

尊敬的投资者:

您好!根据现有规则,发行可转债公司的破产重整申请被法院受理并不直接影响可转债的转股期安排,也不影响债券持有人行使转股权利。

第二条深交所说,不影响债券持有人行使转股权利

这就有意思了,不知道两种解释打架的情况下,是破产法大还是深交所大?

如果转债没有了转股权,价格会直线下跌,向搜特看齐

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: makubex0530 、钱书名 、king1000 、hannon 、skyblue777 、更多 »

至于你担心的重整受理后,转债会变成普通债权被疯狂打折,这完全就是多虑了。不管是从法律的角度,还是从维护社会稳定的政治角度,法院都不可能说重整一受理,就取消转债的转股权的。转债的转股权是一直存在的,除非你们自己在债权人会议上同意放弃。我更建议帖子里的大佬老师们提出双赢的解决方案,然后有人综合下大家的思路,给公司分析利弊,推动双赢方案的落地。

但如果转债人抱着自己一点亏不能吃且必须要占尽所有便宜的想法,我觉得在公司破产面前,还是现实一点。

明天大家电话就可以打起来了,不管是帖子里像我这种的温和派还是很多人体现的强硬派,都为转债人的利益争取起来吧。

我是一个host

- ST,周期和转债

- ST,周期和转债

赞同来自: 颓废老友 、冥想者 、我顶你可转债 、好奇心135

公司强迫大家溢价亏钱转股,如果大家都不投反对票,那这个明显对转债持有人不利的方案就会通过。等方案通过后你再来跟公司沟通下修事宜,谁鸟你啊?自古以来,谈判都是靠实力的,你没有枪炮,一味求和,只有被人欺负的份。现在就是要用否决方案的方式来督促公司马上下修转股价。这种谈判不是战争,很多促成下修的谈判的关键在于和公司有能力影响这件事情的人把利弊谈透了,找双赢的方案。

极限施压,你作为对手方,你想想自己是什么感受。如果是我,但凡有一条能将重整路走下去又不用鸟转债人的路,必然朝那条路走。

转债人的目标毕竟是下修,不是和公司鱼死网破。

现在的关键是在这段时间里和公司沟通好,搞清公司的真实想法,说明转债人的诉求,不到最后不要轻易用极限施压鱼死网破的方式。

正邦转债与蓝盾/搜特转债的不同是小额刚兑whyfindme2023-05-21 13:21发表来自广东浏览0蓝盾/搜特已经确定退市了,大概率不会再有重整,剩下的程序是走破产清算,破产清算中小额债没有刚兑的必要性和可能性。正邦大概率会完成重整,意味着即便是转债提前退市、变成普通债权,重整时有动力小额刚兑确保同意重整票数。那么意味着,现在买入正邦转债的小额散户,可以获得面值100的兑付。明确的套利机...退市了就得破产清算?你是不是跳过去好几步

赞同来自: henji01

如果只接受强赎一直投反对票的结果就是没有这个一个月的优待,转债变成普通债权,和其他债权人一样被疯狂打折。皮之不存,毛将焉附,如果最坏的结果出现——转债变成普通债权,债券都打折处理了,上哪里找什么转股权。更值得思考的应该是找到和公司双赢的结果,而不是一味只考虑转债人利益。如果说上次正邦不下修是担心面退,那么说服公司重整受理前如果没有面退风险就应该下修到底是不是更好,另外也许把转股时间延长至比如两个...公司强迫大家溢价亏钱转股,如果大家都不投反对票,那这个明显对转债持有人不利的方案就会通过。等方案通过后你再来跟公司沟通下修事宜,谁鸟你啊?自古以来,谈判都是靠实力的,你没有枪炮,一味求和,只有被人欺负的份。现在就是要用否决方案的方式来督促公司马上下修转股价。

顺溜哥123

- 你tm劈我瓜是吧?

- 你tm劈我瓜是吧?

正邦转债与蓝盾/搜特转债的不同是小额刚兑有道理,重整至少要花100亿真金白银,不可能为了几个亿的转债就放弃,50元以下博小额

whyfindme

2023-05-21 13:21发表来自广东浏览0

蓝盾/搜特已经确定退市了,大概率不会再有重整,剩下的程序是走破产清算,破产清算中小额债没有刚兑的必要性和可能性。

正邦大概率会完成重整,意味着即便是转债提前退市、变成普通债权,重整时有动力小额刚兑确保同意重整票数。

那么意味着,现在买入正邦转债的小额散户,可以获得面值100的兑付。

明...

赞同来自: 流沙少帅 、泛舟Rain 、野生财神 、odesklaura 、lorzen 、 、 、 、 、 、 、 、 、更多 »

从破产重整流程和实务角度看,可转债持有人在破产重整中的权利,在重整方案要确定是债权人还是股东,千万别当其他相关利益人不存在。

第四十六条 未到期的债权,在破产申请受理时视为到期。附利息的债权自破产申请受理时起停止计息。

【释义】

本条是关于未到期债权和附利息债权如何处理的规定。

在民事活动中,一般来说,债权只有在其清偿期限届满时才须予以清偿。但是由于破产程序是一种概括式集体清偿程序,程序终结后有关债务人的债权债务关系全部归于消灭,如果未到期的债权不作为到期债权一并纳入破产程序予以申报和清偿,破产程序终结后,该债权人的债权将完全得不到清偿。这明显不合理,也无法实现破产程序概括式集体清偿的目标。因此,未到期的债权,在破产申请受理时视为到期。

在民事活动中,附利息的债权到期后,债务人不仅应当清偿本金,还应当清偿利息,利息的计算期限自债务发生之日起至债务履行之日止。但是在破产程序中,债权人可以依照本法规定申报的债权为破产申请受理时对债务人享有的债权,即破产债权。破产申请受理后发生的利息不属于破产债权。因此,附利息的债权自破产申请受理时起停止计息。

赞同来自: 数据矿工

那以后所有可转债都可以随意窜改期限。要这么干,首先的破产重整

公司经营出现轻微问题,简直召开持有人大会,直接可转债变信用债。

可转债的利息那么低能发行出去 是因为里面内嵌的看涨期权。

如果正邦模式走通了,那以后所有的公司直接低利息发可转债,发出去过段时间召开大会 改成信用债。

这是明显的流氓行为。

居然jsl有人还力挺公司。

赞同来自: 烈火情天 、yugong1994 、可期可梦 、xiaocongcong 、数据矿工更多 »

最后补充一下,破产重整完成前,所有债务要么展期、要么转股、要么兑付,是破产重整完成的前置条件,转债目前的思路是兑付,我觉得这是公司给债权人最大的保护了,毕竟正邦可是下修到底都上不了100的!能够提前按100或110兑付,肯定是符合大家最大利益的。我觉得现阶段与其争取转股期延长(可能性不大),还不如多多争取下110兑付,这样大家不都赚到了吗?据2022年报显示,正邦科技资产总计为234.59亿元,同比减少49.62%,负债总计为348.2亿元,资产负债率为148.41%。

全额兑付??? 钱从哪里来??? 您会花348.2亿去买帐面价值234.59亿的不好生意行业的滥、旧资产吗?

唉! 真正能客观理性的角度对待的太少了,与持股者找到一点信息,就全部牵强附会的往利好方向去解读的思维一脉相承……这个解释还是合理的,债民、股民你保留一种身份参与重整,毕竟二者最终拥有的权益不同。

现在还仅仅准备预重整, 我们假设啊,再次说明仅仅是假设啊! 不做重整,直接破产,讨论的转股期限问题、什么重整前必须解决可转债等等美好想法,你找谁去转股、你找谁要100元甚至要更多的……

个人观点:① 重整并不是重组,重整仅是破产的一种方式。② 因可转债持有人在转股期内,在破产重整处置时...

赞同来自: 没有撤退可言 、旭月东升 、skyblue777 、青火 、子轩的Daddy 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

现在还仅仅准备预重整, 我们假设啊,再次说明仅仅是假设啊! 不做重整,直接破产,讨论的转股期限问题、什么重整前必须解决可转债等等美好想法,你找谁去转股、你找谁要100元甚至要更多的……

个人观点:① 重整并不是重组,重整仅是破产的一种方式。② 因可转债持有人在转股期内,在破产重整处置时,是按债权人身份?还是股东身份?可转债持有人必须自行选择一种身份,来参加破产过程中的权利举张、剩余价值分配。 ③ 君不见连普通债权人,在法定申报期间未申报债权,权利会灭失。

没有铁帽子王免死金牌式的、任何情形下均会无损的可转债的。咬文嚼字、牵强附会去解读,典型的“亶赋效应” 罢了。完全无损的想法,浇盆凉水醒醒吧!

重整成功以后原股东的股权还是值钱的,只是被大幅摊薄,大股东不愿意下修其实间接证明了重整成功的可能性很大,否则一定会不计代价的解决转债,毕竟重整失败股权就清零了,而不会这样待价而沽重整成功的可能性与解决转债动力之间关系不大吧,为什么如果重整成功概率小,大股东就会倾向于不计一切代价解决转债呢?

如果能成功,原股东的股权就少被摊薄一次

此先例一开,后续所有重整的可转债都将争相效仿,所有重整的可转债不配再享有溢价,会出现60解决转债、50解决转债、40解决转债。

赞同来自: 负重远行 、lorzen 、飞鱼姐 、beagle 、流沙少帅 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

能整出这么创新的幺蛾子说明确实动了脑筋,这样看来,各方推动重整的决心还是挺大的,感觉重整大概率能成。

既然要搞重整,可转债就必须要解决。解决无非两个选择:直接还钱、债转股还钱。

无担保可转债属于劣后级债权,按偿债顺序,无论直接还钱还是按重整方案作价成股份可能最后都不需要还(少量小额刚兑除外),这应该是重整各方最希望看到的。

但麻烦就麻烦在可转债自身还有个转股权,这样就会造成重整方案出来后,可转债有两个转股的对价,一个是转债本身的转股价,一个是按债权作价股份的对价。这样会产生一个大问题,因为不同投资者的选择不同会导致重组各方对于重组成本难以准确预估。那就没办法决策干不干。

所以各方想来想去觉得应该把转股权和债权分开一个个解决,先解决转股权,再解决债权。

持有人想转股可以,那就限定个时间转,到期了不管转了多少,剩下的都是债了,就按债的办法办,问题就简单多了。

需要提醒一点的是,虽然到时不能转股了,但是这玩意还是可转债,只是过了转股期限,估计劣后级还是有的。。。

那怎么限定个时间尽快转呢?按规定办呗

可转债的规定少,证监会只有一个可转换公司债券管理办法:

第八条 可转债自发行结束之日起不少于六个月后方可转换为公司股票,转股期限由公司根据可转债的存续期限及公司财务状况确定。

所以按规定转股期限的决定权在公司。

那公司是怎么定的转股期限呢,在可转债募集说明书写的清楚:

二、本次发行基本情况

(二)本次发行的可转换公司债券的主要条款

7、转股期限

本次发行的可转换公司债券转股期限自发行结束之日起满六个月后的第一个交易日起至可转换公司债券到期日止。

那公司现在想改怎么办呢,看回可转换公司债券管理办法

第十八条 可转债受托管理人应当按照《公司债券发行与交易管理办法》规定或者有关约定及时召集可转债持有人会议。

而公司债券发行与交易管理办法

第六十三条 存在下列情形的,债券受托管理人应当按规定或约定召集债券持有人会议:

(一)拟变更债券募集说明书的约定

所以公司准备召开债券持有人会议改转股期限

串联一下,按照各个规定,公司打的算盘就是:转股期限由公司定,但公司在募集说明书定过一直到债券到期前都是转股期,现在公司想调整,属于变更募集说明书的约定,召开债券持有人会议通过即可。

这样是不是有点通了。但是能不能跑通还是要看市场和监管。但我猜监管是支持的。毕竟给破产重整过程中解决可转债问题提供了一个思路。

很多人认为上市公司故意搞溢价转股,我觉得未必有阴谋论,不管转债价格是70还是130,按100/转股价转回来的股数是一定的,对大股东股权稀释的比例也是一致的,投资者溢价转了对重组各方有啥好处?况且从重整的角度看,横竖支付的都是股份,按劣后级债权清偿的支付的不一定更多。

当然,这个做法确实对可转债的定价体系有很大的冲击,希望监管有大智慧能够有更好的办法解决。

摘自公告:《中华人民共和国企业破产法》第四十六条“未到期的债权在破产申请受理时视为到期”。因此,若南昌中院正式受理债权人对公司的破产申请,则未选择转股的债券持有人所持有的“正邦转债”将于公司破产受理之日提前到期。法条学习:《中华人民共和国企业破产法》第四十六条 :未到期的债权,在破产申请受理时视为到期。附利息的债权自破产申请受理时起停止计息。【释义】本条是关于未到期债权和附利息债权如何处理的规定...前面信息不是查找、摘录得挺好的,怎么一到下结论时,屁股就歪了呢?

据民事权利之间的主从关系可以将民事权利作此分类。主权利是指在相互关联的几项民事权利中,不依赖于其他权利即可独立存在的权利,也称独存权;从权利则是不能独立存在而从属于主权利的权利,又称附属权,如为担保债权实现而设定的担保物权,就是相对于主债权的一种从权利。可见,主权利与从权利是一对相对的法律概念,只有在具有主从关系的法律关系中才存在这种划分。主权利是从权利的基础与前提,从权利依附于主权利而存在。所以,从权利随主权利成立而成立、生效而生效、变更而变更、转让而转让、消灭而消灭(可参见《担保法》第52、73、88条)。权利人不能在转让主权利的情况下而单独保留从权利,也不能在抛弃主权利的情况下而单独享有从权利。

赞同来自: ergouzizzz 、BingoYou 、tidda 、我是阿冰 、我顶你可转债 、 、 、 、 、更多 »

就是说, 正邦今天搞的这个公告,就是想把 转股权给赖掉,目的是:

1. 逼迫持有者提前转股,减少债权

2. 逼迫不转股者转为普通债券,为以后打折铺路

同时,搞这个公告的目的,就是受监管层、或者金主的要求:

1. 尽快解决可转债

根据如上,那正邦的管理者怎么办呢?

如果下调转股价,那么等于稀释了自己的股份,他们想了一个歪招,即不下修,但先把转债持有者给“恐吓”出去

进而,就是今天的公告

接下来,假设这个公告最后不通过,那么,他们只能接受下调转股价、或者释放利好等手段,让转债持有者出去(提前赎回、强制赎回、折价转股等等手段了)

所以,如果是持有者的话,为了自己的利益,必须反对这个公告,不然在不下修情况下转股实在是太不划算了

其他债权人估计谈的7788了

可转债这一笔是重整最大的难题吧?

可转债投资人是想做重整的朋友还是敌人呢?

做朋友就千方百计促下修

做敌人就会被**

而鸡贼的管理层提前宣布不下修

有好戏看了

2021年2月新修订的《公司债券发行与交易管理办法》第十一条,及2020年12月新修订的《可转换公司债券管理办法》第二条……

公司债券,公司债券,公司债券,只是附认股权、可转换成相关股票的公司债券。再直白说就是公司债券的一种特殊类型而已。

当然庄家可能已经抢了很多的投票权,但没关系,你的债权受法律保护,别人的投票无权改变你原有的权利,所以一定要投反对票,申明你的权利。

再作分析。

法院裁定受理重整,这是个话术,参见花王转,这个其实可以延期很久。也可以申请暂停受理或不受理此次重整,直到转债问题解决再重新受理。所以公司是想借法院的名,限期内无底价强迫转股。

法院裁定受理重整,债权提前到期,可以,没问题,依条款,到期赎回价110+,债权人有即时得到清偿的权利,公司如不能及时支付,就构成可转债违约。

如果正邦没有准备好110+赎回的钱,也不允许可转债继续交易,那么就是在正股没有退市的情况下,可转债违约了。监管层允许公司可以在正股没有退市的情况下,可转债违约了吗?

赞同来自: 我是阿冰 、集XFD 、春秋战国 、silversand623

另外,虽然这个议案明显对债权人不利,但是我们也不是简单投否决票就完了,议案通过或者不通过对我们都不是好事情。

我们要做的是借这次债权人会议,跟公司沟通,寻找一个双赢的方法。直接地说,就是让公司尽快下调转股价,而不是等会议开完了才下修。要让公司感觉到我们人数和票数上都占优,他们才会采取更积极的行动。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号