A股上市公司已经突破5000家,在没有巨大利好政策驱使场外资金进入A股的情况下,A股估计难以再出现2008年和2015年那样的全面牛市,更多的是大家这几年切身感受到的题材热点此起彼伏的结构性行情。

上一个帖子介绍了抄底型的ETF策略,这里再说一下近期思考的趋势型的ETF策略。

记得以前看过一个经典的量化策略-----二八轮动策略,即是大盘股、小盘股谁涨得多就买谁,个人认为这个策略应该能较好地适应结构化行情,并尝试改进一下取得更高收益。

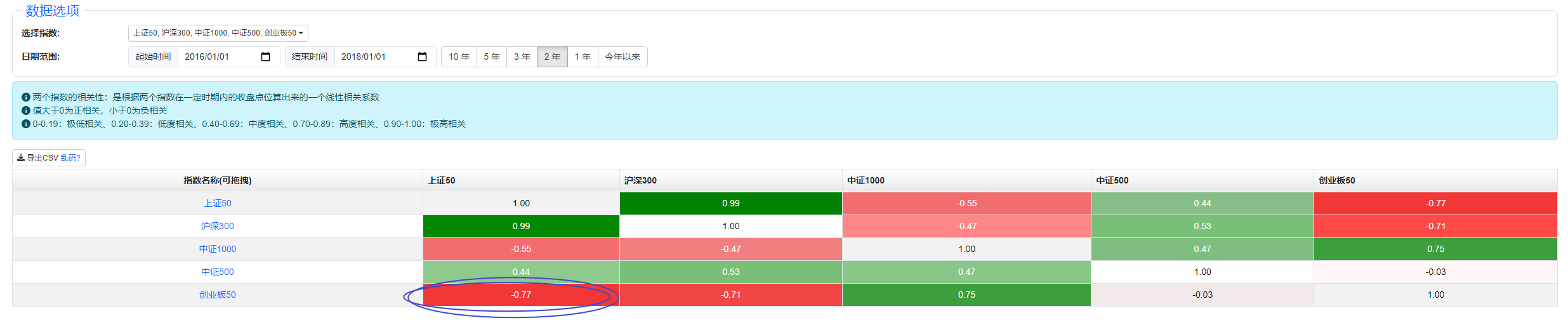

一、【ETF标的选择】:这里我们采用交易的标的是指数ETF基金,既然是相对的轮动,必须体现轮动品种的差异性,在选择标的的时候就要选择走势最不相关最好是负相关的指数,我们可以用某网站来直接对比(不点名免得被说打广告),或者下载历史走势后使用EXCEL的CORREL函数计算。

这里说明一下:1.这里观察上证50、沪深300、中证500、中证1000、创业板50的相关性,没有列出科创板和国证2000是因为他们俩现有的ETF成立时间都不长,数据样本不够。

2.回测时长为五年,2018年1月1日至今,这里必须注意,计算相关度的数据是取前回测开始时间的前两年,即用2016—2018两年的数据计算各个指数的相关度(值大于0为正相关,小于0为负相关,值越大相关性越大,1表示完全相关)。

从上图可以看出,以上几个指数相关度最小的是上证50和创业板50(为-0.77),再引入一个走势相对独立的品种----黄金ETF,也可以引入原油或者纳指的走势,道理是一样的。

这样,我们就构建了一个ETF池子,分别是上证50ETF+创业板50ETF+黄金ETF。

二、【交易规则】:1.采用二八轮动常用趋势型的条件:比较以上三个ETF的20天涨幅,当有20天涨幅大于0时,买入涨幅最大者;当20天涨幅均小于0时,空仓(或用债基代替现金)。

2.考虑到降低摩擦成本,调仓节点为每5个交易日调仓一次。

3.交易费用:回测工具只有千分之一以上可以选择,考虑到现在券商的ETF交易费普遍是万0.5免五,这里先选择0交易费用,到时候在1%年化收益里面适当扣减。

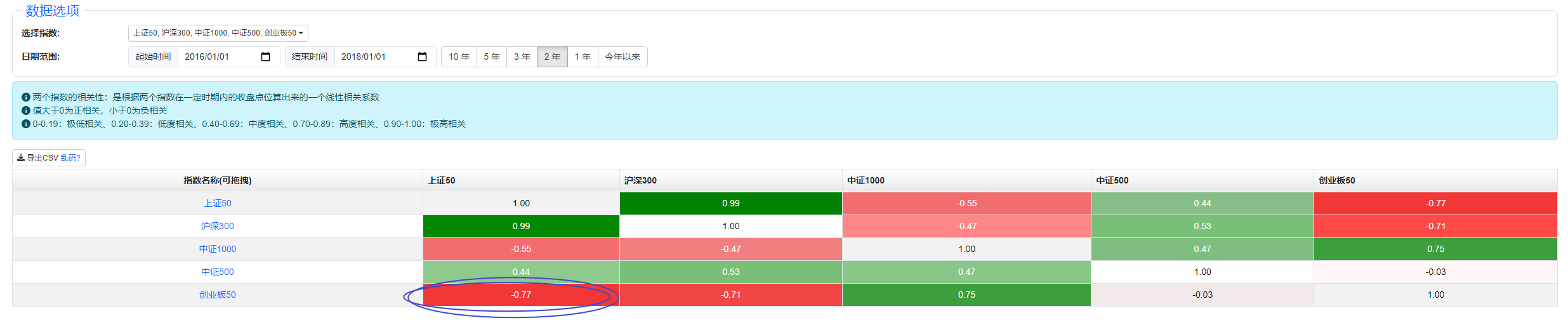

三、【回测】使用果仁网进行回测。

回测结果:

回测成绩相当不错,五年时间取得179.22%的总收益,21%的年化收益,扣除交易成本也有20%的年化收益,最大回撤30%,夏普比率0.74,同期沪深300年化-1.1%,最大回撤40%,这样的成绩已经碾压很多公募基金了。

再来看每年的收益明细

除了2018年大熊市是负收益之外,其余每年都是正收益,即使去年2022年熊市也有15.88%的收益,今年到周五(5月26日)为止收益率2.88%。

观察回测走势还可以看出,2020年前策略和沪深300走势几乎是同步的,没有明显的收益,2020年1月后,策略开始有明显的超额收益,是不是可以说明结构性市场是从2020年开始的呢?

策略说完,说下优点:1.由于本质上是趋势策略,可以有效躲避一些单边熊市达到控制回撤的效果。

2.策略简单,散户易操作,只需每周开盘时对比3个ETF的20天涨幅后即可进行交易,很多行情APP都可以实现(雪球、通达信等)。

策略缺点:1.由于是单标的满仓,导致策略的资金容量较小。

2.同样是因趋势策略,如果市场是震荡走势,则会出现来回买卖的情况,增大了交易摩擦。

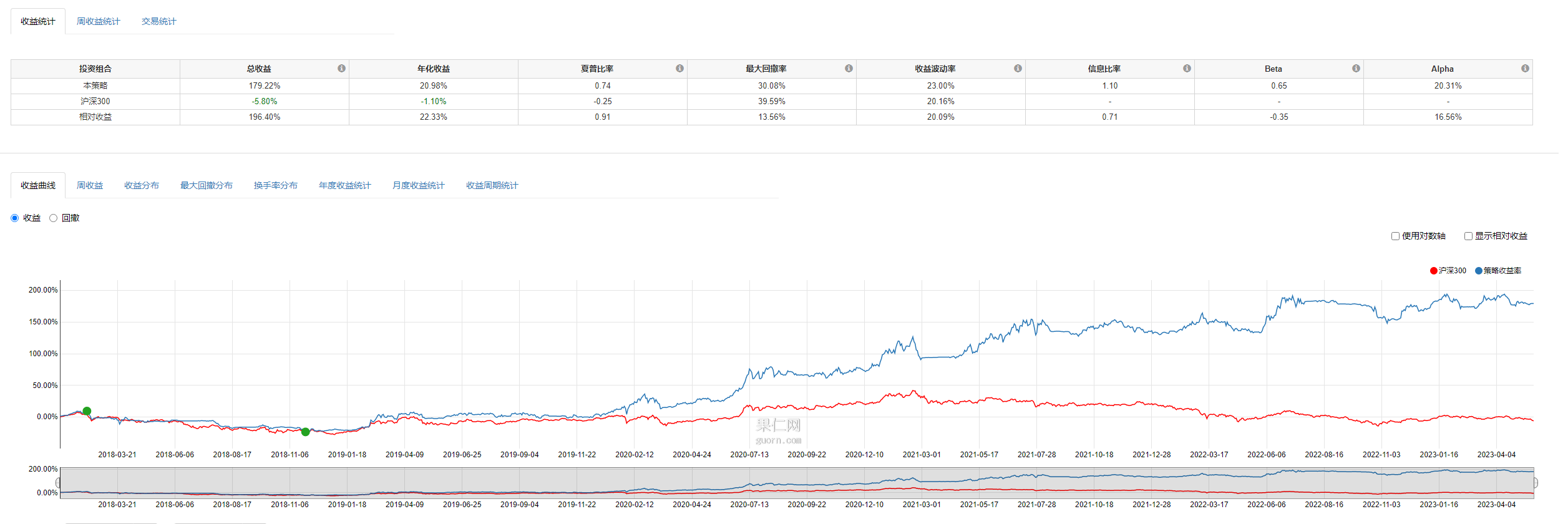

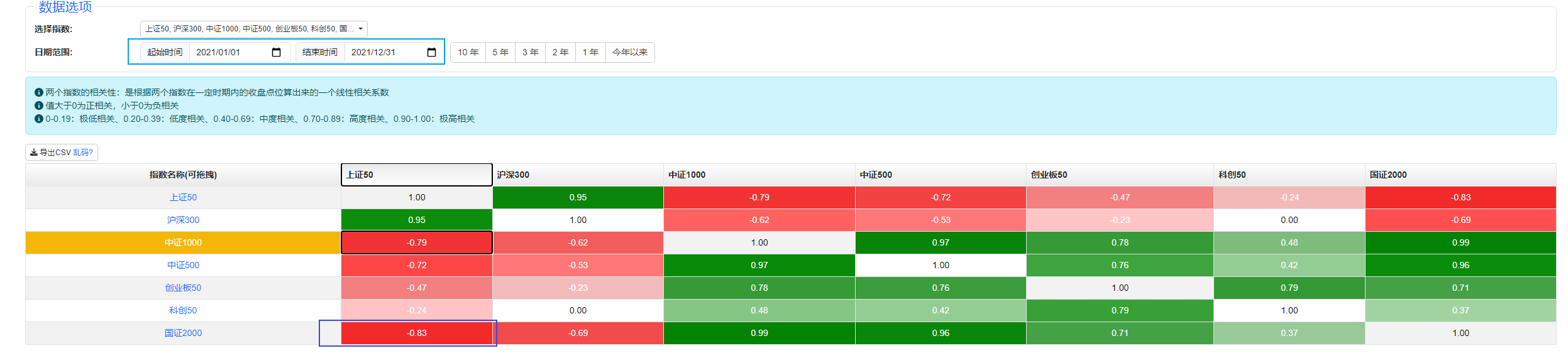

【一些小小的优化】从回测走势图可以看出,这个策略在2022年7月的时候创下最高收益191%,直到现在还没有创新高(当前179%,还回撤了11%),有什么方法可以优化呢?其实我前面为了回撤方便,省略了一些步骤,就是应该每年计算一次不同指数的相关性,更新相关度最小的标的。下面计算各大指数在2021年和2022年上半年的相关度。

可以看出,2021年1月1日至2022年7月29日这1年半期间相关度最小的是上证50和国证2000,再算上黄金ETF,此时最新的基金池应该是上证50ETF+国证2000ETF+黄金ETF(刚好国证2000ETF是在2022年6月29日上市的,向后20天取20天涨幅数据)。

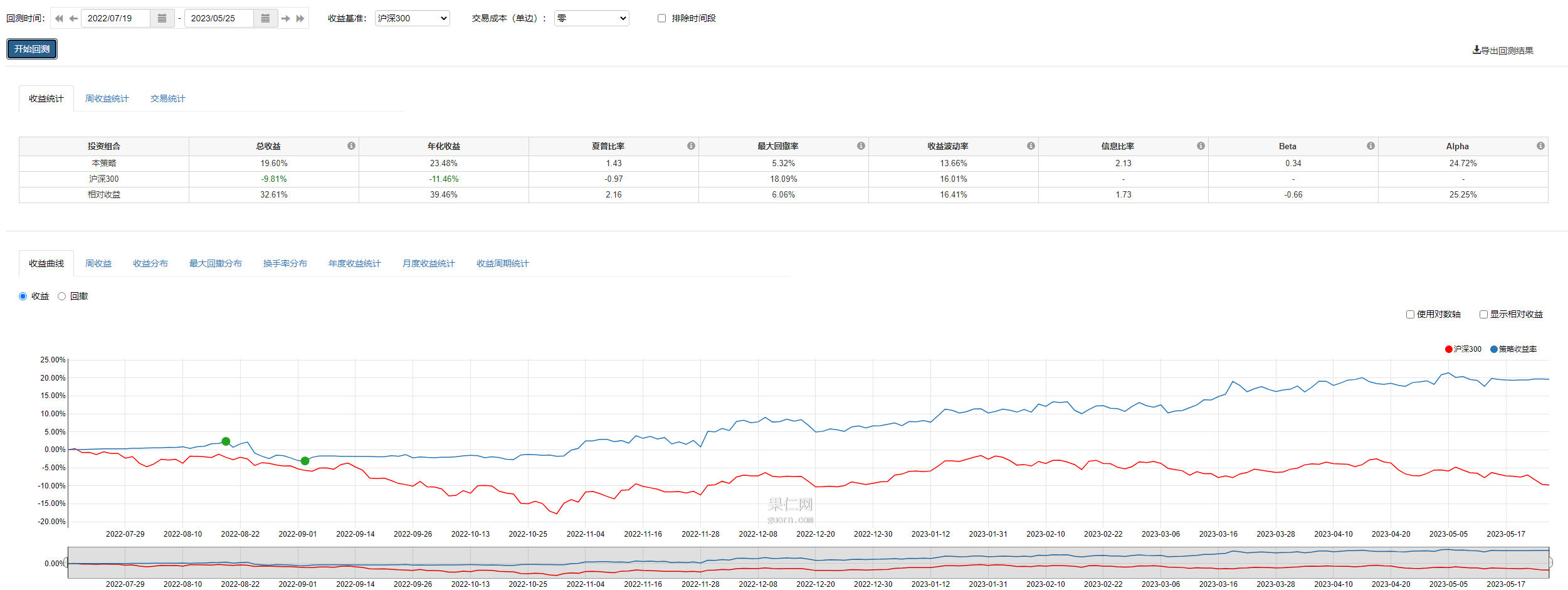

我们再次按新的基金池在2022年7月19日至今进行回测。

回测有令人惊讶的19.60%收益,不换标的前是-11%,相对收益达到30%。而最大回撤居然只有5%,夏普比率达到1.43。

再看看年度收益

2022年下半年收益6.63%,2023年初至今在令股民异常难受的这半年里也有12.16%的收益,除去交易成本收益也非常可观了。

可以看出每年计算各个指数的相关性来更新基金池这个工作非常重要,有兴趣的集友可以每年更新后再分别计算,看看准确的策略收益。也可以在此基础上再进行改进优化,例如能否用在行业ETF上?等等,这里权当抛砖引玉。

总的来说,在上市公司家数不断增加但场内新增资金跟不上的情况下,我认为结构性行情仍然会是当前且今后一段时间的基调,二八轮动策略也许该重新受到重视。

上一个帖子介绍了抄底型的ETF策略,这里再说一下近期思考的趋势型的ETF策略。

记得以前看过一个经典的量化策略-----二八轮动策略,即是大盘股、小盘股谁涨得多就买谁,个人认为这个策略应该能较好地适应结构化行情,并尝试改进一下取得更高收益。

一、【ETF标的选择】:这里我们采用交易的标的是指数ETF基金,既然是相对的轮动,必须体现轮动品种的差异性,在选择标的的时候就要选择走势最不相关最好是负相关的指数,我们可以用某网站来直接对比(不点名免得被说打广告),或者下载历史走势后使用EXCEL的CORREL函数计算。

这里说明一下:1.这里观察上证50、沪深300、中证500、中证1000、创业板50的相关性,没有列出科创板和国证2000是因为他们俩现有的ETF成立时间都不长,数据样本不够。

2.回测时长为五年,2018年1月1日至今,这里必须注意,计算相关度的数据是取前回测开始时间的前两年,即用2016—2018两年的数据计算各个指数的相关度(值大于0为正相关,小于0为负相关,值越大相关性越大,1表示完全相关)。

从上图可以看出,以上几个指数相关度最小的是上证50和创业板50(为-0.77),再引入一个走势相对独立的品种----黄金ETF,也可以引入原油或者纳指的走势,道理是一样的。

这样,我们就构建了一个ETF池子,分别是上证50ETF+创业板50ETF+黄金ETF。

二、【交易规则】:1.采用二八轮动常用趋势型的条件:比较以上三个ETF的20天涨幅,当有20天涨幅大于0时,买入涨幅最大者;当20天涨幅均小于0时,空仓(或用债基代替现金)。

2.考虑到降低摩擦成本,调仓节点为每5个交易日调仓一次。

3.交易费用:回测工具只有千分之一以上可以选择,考虑到现在券商的ETF交易费普遍是万0.5免五,这里先选择0交易费用,到时候在1%年化收益里面适当扣减。

三、【回测】使用果仁网进行回测。

回测结果:

回测成绩相当不错,五年时间取得179.22%的总收益,21%的年化收益,扣除交易成本也有20%的年化收益,最大回撤30%,夏普比率0.74,同期沪深300年化-1.1%,最大回撤40%,这样的成绩已经碾压很多公募基金了。

再来看每年的收益明细

除了2018年大熊市是负收益之外,其余每年都是正收益,即使去年2022年熊市也有15.88%的收益,今年到周五(5月26日)为止收益率2.88%。

观察回测走势还可以看出,2020年前策略和沪深300走势几乎是同步的,没有明显的收益,2020年1月后,策略开始有明显的超额收益,是不是可以说明结构性市场是从2020年开始的呢?

策略说完,说下优点:1.由于本质上是趋势策略,可以有效躲避一些单边熊市达到控制回撤的效果。

2.策略简单,散户易操作,只需每周开盘时对比3个ETF的20天涨幅后即可进行交易,很多行情APP都可以实现(雪球、通达信等)。

策略缺点:1.由于是单标的满仓,导致策略的资金容量较小。

2.同样是因趋势策略,如果市场是震荡走势,则会出现来回买卖的情况,增大了交易摩擦。

【一些小小的优化】从回测走势图可以看出,这个策略在2022年7月的时候创下最高收益191%,直到现在还没有创新高(当前179%,还回撤了11%),有什么方法可以优化呢?其实我前面为了回撤方便,省略了一些步骤,就是应该每年计算一次不同指数的相关性,更新相关度最小的标的。下面计算各大指数在2021年和2022年上半年的相关度。

可以看出,2021年1月1日至2022年7月29日这1年半期间相关度最小的是上证50和国证2000,再算上黄金ETF,此时最新的基金池应该是上证50ETF+国证2000ETF+黄金ETF(刚好国证2000ETF是在2022年6月29日上市的,向后20天取20天涨幅数据)。

我们再次按新的基金池在2022年7月19日至今进行回测。

回测有令人惊讶的19.60%收益,不换标的前是-11%,相对收益达到30%。而最大回撤居然只有5%,夏普比率达到1.43。

再看看年度收益

2022年下半年收益6.63%,2023年初至今在令股民异常难受的这半年里也有12.16%的收益,除去交易成本收益也非常可观了。

可以看出每年计算各个指数的相关性来更新基金池这个工作非常重要,有兴趣的集友可以每年更新后再分别计算,看看准确的策略收益。也可以在此基础上再进行改进优化,例如能否用在行业ETF上?等等,这里权当抛砖引玉。

总的来说,在上市公司家数不断增加但场内新增资金跟不上的情况下,我认为结构性行情仍然会是当前且今后一段时间的基调,二八轮动策略也许该重新受到重视。

0

@一棵草棵一

楼主这个策略看着很眼熟,前人有做过,比较典型的是持有封基老师,还有这位老师的https://www.jisilu.cn/m/question_app/?id=408742&app_answer=2&dlapp=1。目前他的雪球已经不再更新,估计是倒在了2021年的年底。这个策略我没实盘,所以没有多少发言权,但据观察来看,非常适合某一行业的单边上涨行情。假如以这次的银行行情来说,看...个人认为当时封基老师引入了大涨的新能源这个行业指数,其他都是宽基指数,可能有点过度拟合了。

1

赞同来自: xineric

楼主这个策略看着很眼熟,前人有做过,比较典型的是持有封基老师,还有这位老师的https://www.jisilu.cn/m/question_app/?id=408742&app_answer=2&dlapp=1。目前他的雪球已经不再更新,估计是倒在了2021年的年底。这个策略我没实盘,所以没有多少发言权,但据观察来看,非常适合某一行业的单边上涨行情。假如以这次的银行行情来说,看它涨幅大,等我们实际下场时已经站在山顶。

0

我认为楼主的回测条件还是比较客观的, 指数ETF的高流动性常规体量的资金滑点万3以内应该没问题, 加上目前万0.5免5的佣金, 设千1的回测费用还是合理的, 按A股这样无节制的只长胖不长高以后结构行情可能是常态, 趋势策略的逻辑基于人性中的羊群效应, 而人性是不会改变的, 指数也是不死的, 且这种策略自带止损机制利于保持情绪不崩溃, 我看好这个策略未来会优于一般的可转债策略

7

赞同来自: ph001717 、Ake90 、walkerdu 、小小野鹤 、xineric 、 、更多 »

一般来说,我自己做回测的时候会以保守为基础原则。

所以在手续费上,我会偏向用更高的费用假设,这样不但可以包含正常的交易费用,还可以考虑一定的滑点成本。因此我会偏好使用千2的交易成本进行假设。

而一旦套入千2的成本,该策略的年化收益会跌到15%以下。

其次是做回测难以避免的是拟合问题,这个可以是选股、排名条件上的拟合,也可以是调仓周期或者回测时间段上的拟合。而如果把回测开始时间调整至2018年1月8日,那在千2交易成本的前提下,年化已经降至不足9%。

再考虑空仓使用的是货币基金,年化就已经不足8%了。

所以真的要去做28轮动,可能并不是那么好做。现成的例子有张翼珍的28轮动,长期下来的效果也不是很好。

相对于28轮动,我还是更加倾向股债平衡+折溢价套利

所以在手续费上,我会偏向用更高的费用假设,这样不但可以包含正常的交易费用,还可以考虑一定的滑点成本。因此我会偏好使用千2的交易成本进行假设。

而一旦套入千2的成本,该策略的年化收益会跌到15%以下。

其次是做回测难以避免的是拟合问题,这个可以是选股、排名条件上的拟合,也可以是调仓周期或者回测时间段上的拟合。而如果把回测开始时间调整至2018年1月8日,那在千2交易成本的前提下,年化已经降至不足9%。

再考虑空仓使用的是货币基金,年化就已经不足8%了。

所以真的要去做28轮动,可能并不是那么好做。现成的例子有张翼珍的28轮动,长期下来的效果也不是很好。

相对于28轮动,我还是更加倾向股债平衡+折溢价套利

2

树梢星 - 久客他乡染杂尘,归来已是等闲身。等闲明月今犹昔,明月何曾识故人。

赞同来自: 坚持存款 、hanbing0356

成交量只有几千亿买小盘,成交量一万多亿买大盘。仔细观察的话就会发现这样操作胜率高。今年就是这么个情况。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号