沪深300指数的股息率2.8%了,十年期国债利率也是2.8%左右。

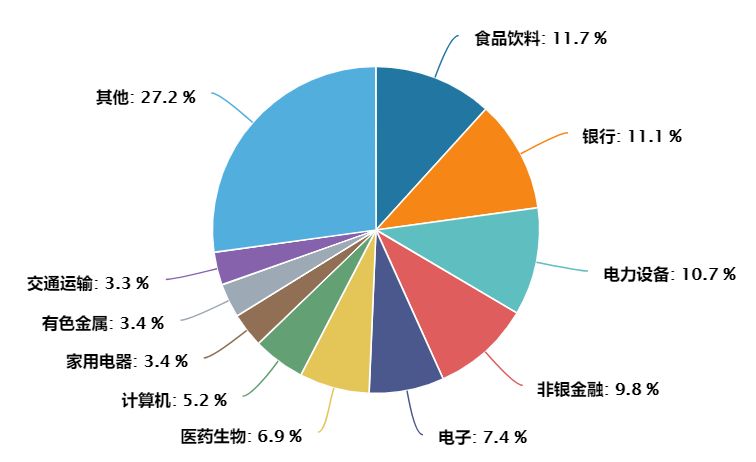

如果同样是吃息的话,是不是持有沪深300指数更好?沪深300可不是银行,它的行业分布是比较均衡的,权重最大的三个行业是食品饮料、银行、电力设备,合计33.5%。权益资产的股息率是2.8%,它的久期远远大于十年期国债,仅从杠杆角度,他的弹性也要好于国债。

我以前对股息率这一重要指标一直看不太懂。派息不过是上市公司把钱分到股东手里,是财务转移行为,并没有创造价值,所以想当然认为公司派不派息没啥影响。其实不然,投资人最终的目标是收回本金和回报,如果不通过二级市场卖出的话,一笔投资只能通过分红收回。公司处在成长期,不分红有情可原,但是沪深300指数整体上是一个相对成熟的复合体,盈利能力相对稳定,资产收益率(PE倒数)中枢在7%左右,是有必要分红的。如果股息率能达到3%,固定收益和国债媲美,同时公司每年7%的利润中4%留存累积起来,完胜固定收益投资。

最近热炒的高速路和火电公司都可以用股息率来定价。高速公路的剩余平均年限估计还有15年左右,每年4.7%股息率,刚好15年回本,上市公司的清算价值就是盈利部分。

如果同样是吃息的话,是不是持有沪深300指数更好?沪深300可不是银行,它的行业分布是比较均衡的,权重最大的三个行业是食品饮料、银行、电力设备,合计33.5%。权益资产的股息率是2.8%,它的久期远远大于十年期国债,仅从杠杆角度,他的弹性也要好于国债。

我以前对股息率这一重要指标一直看不太懂。派息不过是上市公司把钱分到股东手里,是财务转移行为,并没有创造价值,所以想当然认为公司派不派息没啥影响。其实不然,投资人最终的目标是收回本金和回报,如果不通过二级市场卖出的话,一笔投资只能通过分红收回。公司处在成长期,不分红有情可原,但是沪深300指数整体上是一个相对成熟的复合体,盈利能力相对稳定,资产收益率(PE倒数)中枢在7%左右,是有必要分红的。如果股息率能达到3%,固定收益和国债媲美,同时公司每年7%的利润中4%留存累积起来,完胜固定收益投资。

最近热炒的高速路和火电公司都可以用股息率来定价。高速公路的剩余平均年限估计还有15年左右,每年4.7%股息率,刚好15年回本,上市公司的清算价值就是盈利部分。

1

赞同来自: J315001577

股息率是判断判大盘估值水平的一个指标。别小看股息率几十个BP的变化,参考国债就明白了,7-10年的久期,利率几个BP的变动,对国债影响是几十个BP的变化。沪深300的久期可以按30年看,100个BP的变化,对应指数就有30%的涨跌幅。

0

低风险策略家 - 以低风险策略构建投资组合

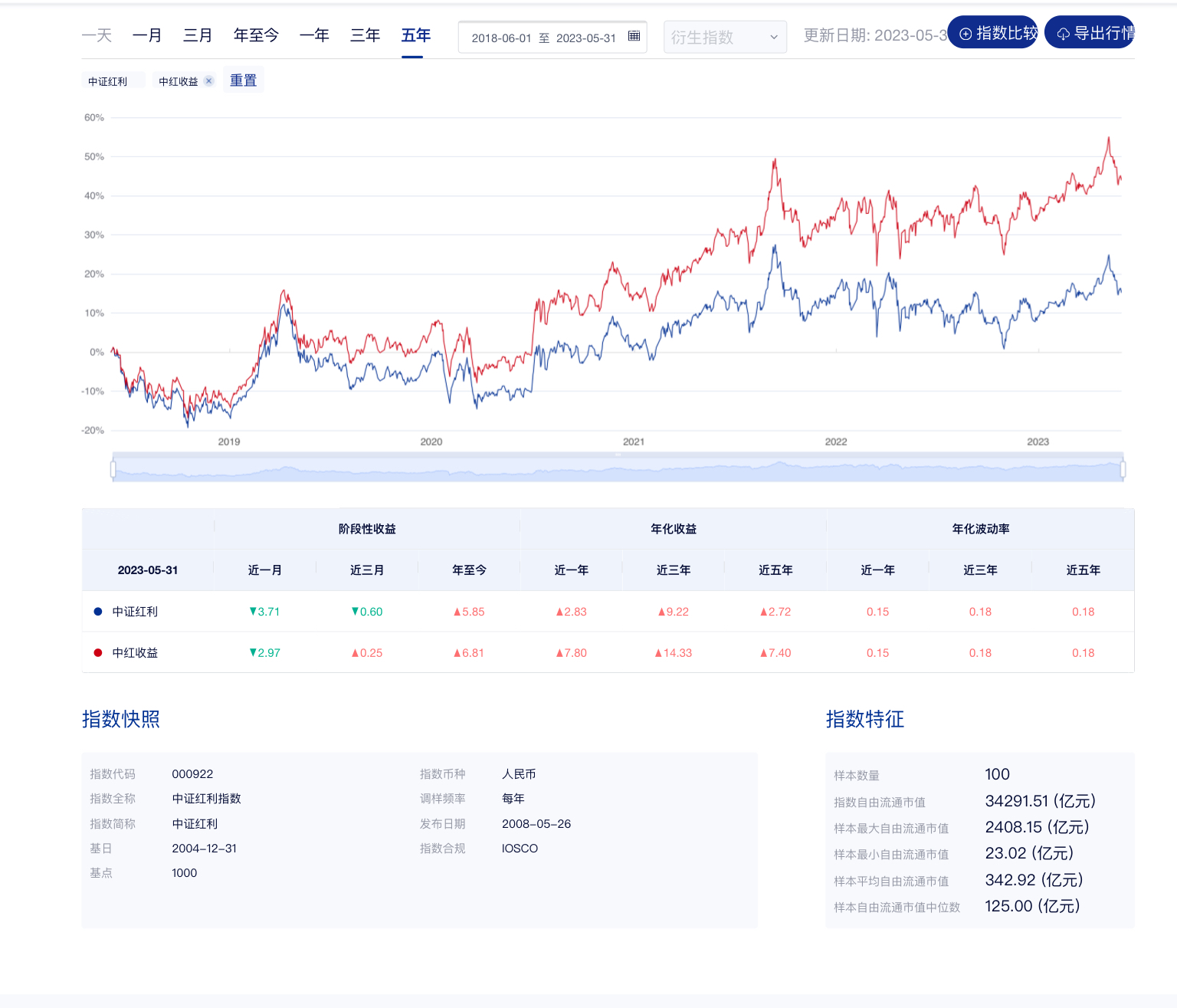

2.8%里面银行股的分红占30%,可是银行的权重才10%多点。 其它接近90%的股票跌,沪深300指数也没办法。如果指数调整成分股,还不断纳入高估的股票,剔除低估的股票,恐怕更难有好的回报。喜欢高股息价值股,中证红利比较合适。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号