修心齐身2021

- 80后

- 80后

赞同来自: 小树同学 、暗夜之狼 、我的资产 、当下明月 、IMWWD 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

首先要形成赚钱效应。让第一批吃螃蟹的人获益,不停的涨价,涨价再涨价,不断吸引新的韭菜,至于理由和逻辑都不重要,人们只会看价格,只要能赚钱,就还能吸引资金来。理智的人看的目瞪口呆,不敢参与,觉得是一批傻子,结果人家都赚了钱,傻的是自己。

其次滞涨阶段。当投入这个游戏最早获利的那批,或者说敏锐的那批,他们开始慢慢退出,韭菜开始慢慢不赚钱了,甚至亏损了。情绪从亢奋到平静。

第三,崩溃阶段。当价格不断的下跌,卖盘远远大于买盘。理智的资金觉得价格匹配价值了,抄底。结果价格越来越低,鬼故事越来越多,情绪开始从平静转为崩溃。

第四,底部区域,情绪又趋于平静。买卖双方的力量都是比较少,成交低迷。不断的震荡,然后再等到下一次契机,再完成下一个周期的。

金融产品基本上都是这么一个循环。根据产品的性质,周期的长短不同,周期的振幅大小不同。比如打板,他是属于一个周期短,振幅大。能看准周期,踏准节奏的人很快就暴富,看不准,踏不准的很快就被市场消灭。reits也是,只是涨跌幅度,和周期,没有股票那么大那么快。

世界金融史就是一部谎言史,看清他,然后愉快的投入,在谎言被揭穿前,逃离。

赞同来自: 小猫50128015 、jccxza3547 、肥壮啃苹果 、你猜再猜 、janml 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

REITs刚开始第二个阶段,二级市场远没有深度低估。大机会总是在群体性误判的时候才会来临。经营权类的品种不用多看了,要买还不如买二级市场相应的低PB高分红股票。

有一天大家会明白地段的重要性,消费基础设施远比产业园区更有估值弹性。

赞同来自: llllpp2016

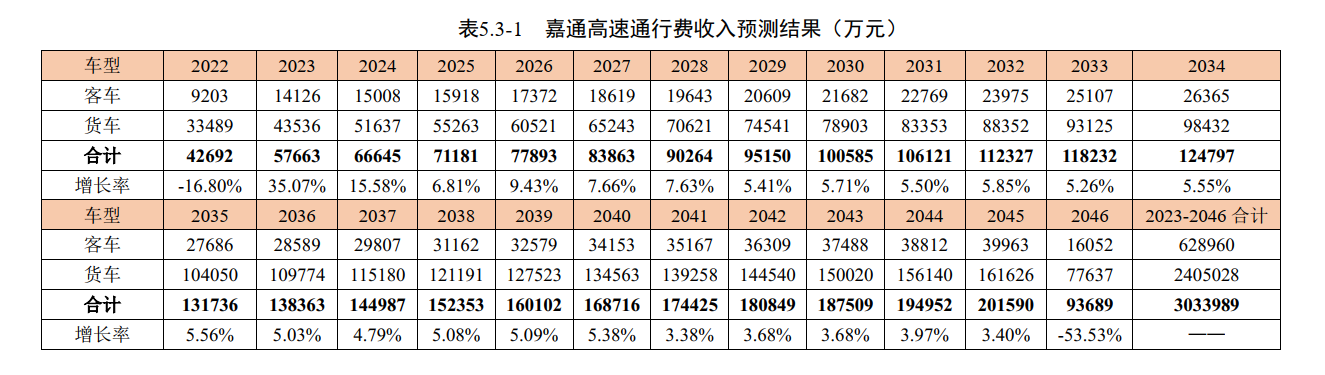

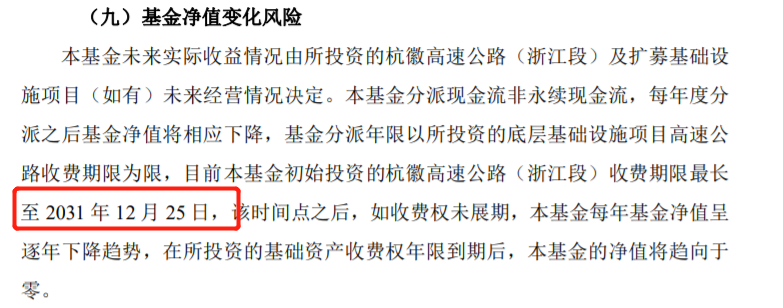

不要看预测,看实际分红率呀。按当前实际分红率只有首钢绿能和深圳能源、浙沪杭甬到了可以买的价格了,但因为只有1-2年的数据,还不知道持续性浙沪杭甬这个分红率不够的,它经营权到2032年就没了:

赞同来自: 画眉

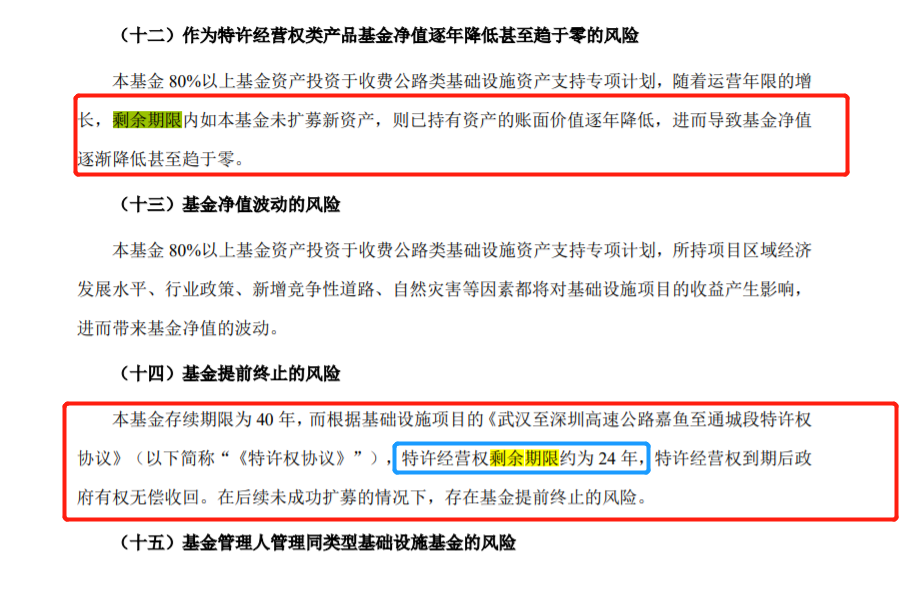

查了一下公告,华夏中交建:投资人通过二级市场交易买入本基金,假设买入价格为2023年4月27日收盘价7.015元/份,预测该投资者存续期内基金全周期内部收益率预测值约9.29%,假设买入价格为2023年4月26日收盘价7.163元/份,预测该投资者存续期内基金全周期内部收益率预测值约9.07%。华夏交建的是基金可以存续40年,但实际经营权只剩下24年:

这么看来,现在收益率,应该也到10%啦,跟安徽交控差不多,但华夏中国交建是40年,安徽交控15年,四十...

而中金交控则是当下持有最长经营权也就16年。

集思录上的数据没搞错,应该是指基金存续时间,这一点对于产权reits来说没有太大影响,但是对于特许经营权reits来说就很容易掉坑了。

赞同来自: happysam2018 、夏花秋果

查了一下公告,华夏中交建:投资人通过二级市场交易买入本基金,假设买入价格为2023年4月27日收盘价7.015元/份,预测该投资者存续期内基金全周期内部收益率预测值约9.29%,假设买入价格为2023年4月26日收盘价7.163元/份,预测该投资者存续期内基金全周期内部收益率预测值约9.07%。不太懂啊,问一句,15年到期的,到期后就没啥价值了吧,40年到期的,说明还能收40年的钱,应该到期越晚越好吧。这玩意又没有残值。40年,差不多是很多人的后半辈子了,每年能拿10%也挺不错的

这么看来,现在收益率,应该也到10%啦,跟安徽交控差不多,但华夏中国交建是40年,安徽交控15年,四十...

不能仅看折价,主要看内部收益率,中金安徽交控收益率更高,期限更短。查了一下公告,华夏中交建:投资人通过二级市场交易买入本基金,假设买入价格为2023年4月27日收盘价7.015元/份,预测该投资者存续期内基金全周期内部收益率预测值约9.29%,假设买入价格为2023年4月26日收盘价7.163元/份,预测该投资者存续期内基金全周期内部收益率预测值约9.07%。

这么看来,现在收益率,应该也到10%啦,跟安徽交控差不多,但华夏中国交建是40年,安徽交控15年,四十年的债,长期债券收益率需要更高,要对流动性损失的补偿。

云南的小鹏

- 投资就是重复实践物超所值

- 投资就是重复实践物超所值

当然是对自己说,这世界上有几个人能够把自己的思想装进别人的脑袋?论坛的目的就是表达个性,阐述分歧,而不是传播普世价值。交易市场如果都是普世价值没有分歧,就不会有交易,还讨论个啥?如果我说的观点与你的判断和持仓相违背,你应该感到高兴才对,如果你坚信自己是对的,那么我就是那个给你送钱的傻瓜,不是么?论坛就是这样

你觉得你在对自己说

别人觉得你在对他说

这是风险不对称的

至于论坛

我认为更有价值的是客观研究内容

我不在乎你的个人标准

但在乎研究的客观内容

而你阐述的个人目标

你不说你也知道

你说了也没意思

在论坛里

不如多说客观研究

少说点个人主观目标

另,我赚的钱和大家没啥关系

的确无所谓你的目标啥的

赞同来自: 暗夜之狼 、newsu 、walkerdu 、xineric 、青火 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

机会成本不是普世的,而是具体的当然是对自己说,这世界上有几个人能够把自己的思想装进别人的脑袋?

如果你说的对,是因为你是对你自己说

如果你说的不对,是因为你觉得你的道理是普世的

论坛的目的就是表达个性,阐述分歧,而不是传播普世价值。交易市场如果都是普世价值没有分歧,就不会有交易,还讨论个啥?

如果我说的观点与你的判断和持仓相违背,你应该感到高兴才对,如果你坚信自己是对的,那么我就是那个给你送钱的傻瓜,不是么?

赞同来自: 丢失的十年 、画眉 、jameslamgz 、homanking 、skyblue777 、更多 »

是不是可以这样理解,不是这么理解的。

全周期最高收益率为10%,最低不确定?

收益率10%,感觉有点低啊

如果只看底层资产本身,大约能够提供的回报就是6%这样(发行假设成立的前提下);

更高或更低的收益则是源自于折溢价。

也就是二级市场交易reits基金的收益可以拆分为两部分:资产的基础收益(大约6%)+价差收益(不定)。

10%的收益率,已经是基金出现折价之后买入才能够实现的收益了

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号