周五全筑公布下修,不过由于前两日全筑大涨10多个点,公告下修后反而跌了3%。

亚药没有下修消息,据说是内部有分歧,下修害怕对正股不利,不下修又很难解决转债。

最主要的还是剩余时间真不多了,如果不解决转债,届时就要还9.6亿,公司真的愿意还钱且能拿得出来吗?

周五深交所公布了关于可转债退市整理期间交易安排的通知,全国转股公司也发布了退市公司可转债管理规定。

进入退市整理期后,转债不设置涨跌,交易规则和新股上市首日相同,进入退市整理期后次日开始,则按原转债的交易规则。

强制退市可转债进入老三板交易,退市可转债有转让、转股、回售、赎回和到期兑付的交易方式,竞价交易变成协议转让的方式。

至此,退市后转债未来会怎么走的路径终于明确了。

金埔转债中签率出炉,单户中0.02签,恭喜中签的小伙伴。

明日恒邦、国力、山河转债可进行申购,其中两只小规模的大肉,恒邦规模较大,有望能15中1,大家千万不要忘记申购哈。

个人看法:

恒邦转债:顶格申购,预计中0.066签,上市预估126。

国力转债:顶格申购,预计中0.014签,上市预估136。

山河转债:顶格申购,预计中0.008签,上市预估133(期待炒作)

1

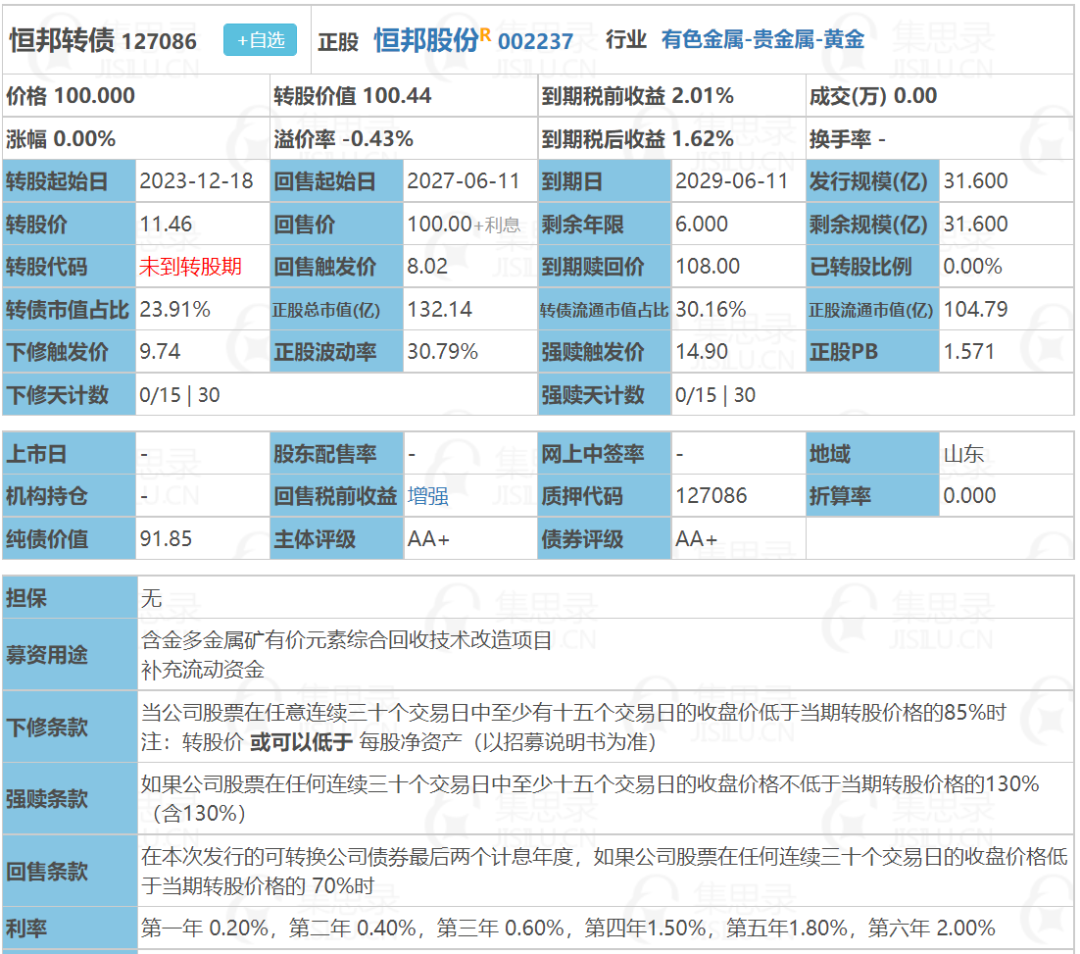

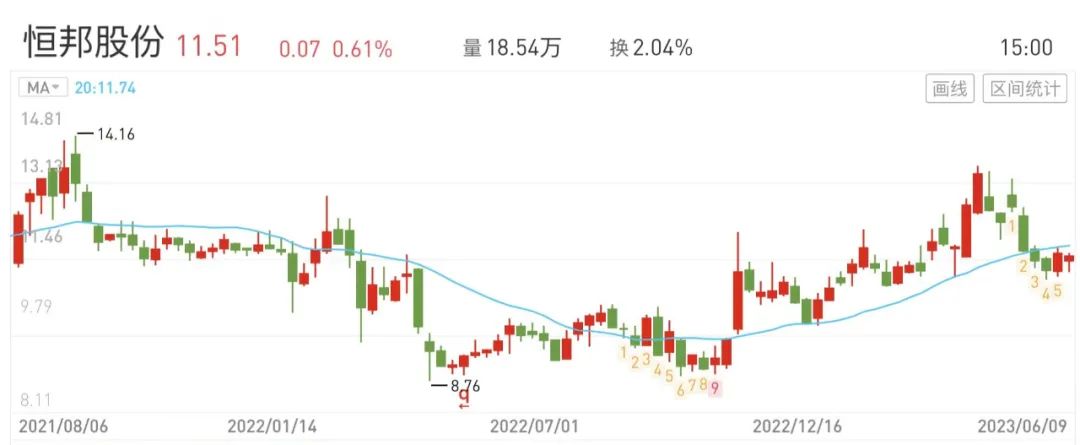

恒邦转债:(正股代码:002237,配债代码:082237)

(图片来源:集思录)

评级:AA+评级,可转债评级越高越好。

发行规模:31.6亿,规模较大,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

恒邦股份周五收盘价11.51,转股价11.46,转股价值=转债面值/转股价*正股价=100/11.46*11.51=100.44,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.6+1.5+1.8+108=111.5,票面利息低。

纯债价值(最底线):

如按中债企业债测AA+级别6年期即期收益率3.5128%,纯债价值简化计算90.64,纯债价值较好。

公司简介:

恒邦股份属于有色金属业,以黄金冶炼为主业,具有一定的规模优势和技术优势,作为控股股东江西铜业(实控人江西省国资委)下属黄金上市平台,可获得持续的资金和战略支持。

公司成立于1994年,上市时间2008年5月,目前公司市值132.41亿,有息负债率51.85%,当前市盈率PE26.339,市净率PB1.517。

2023年第一季度报告公告:

2023年第一季度公司实现营业收入同比增长46.19%,归属上市股东的净利润同比增长1.77%。

主要风险:

1、随着外购材料增加,公司各条线产品的毛利率有所波动,盈利能力收金属价格影响较大。

2、公司新增部分短期债务使得杠杆水平上升,面临一定的短债压力。

3、经营获现水平一般,且资产流动性有待提升。

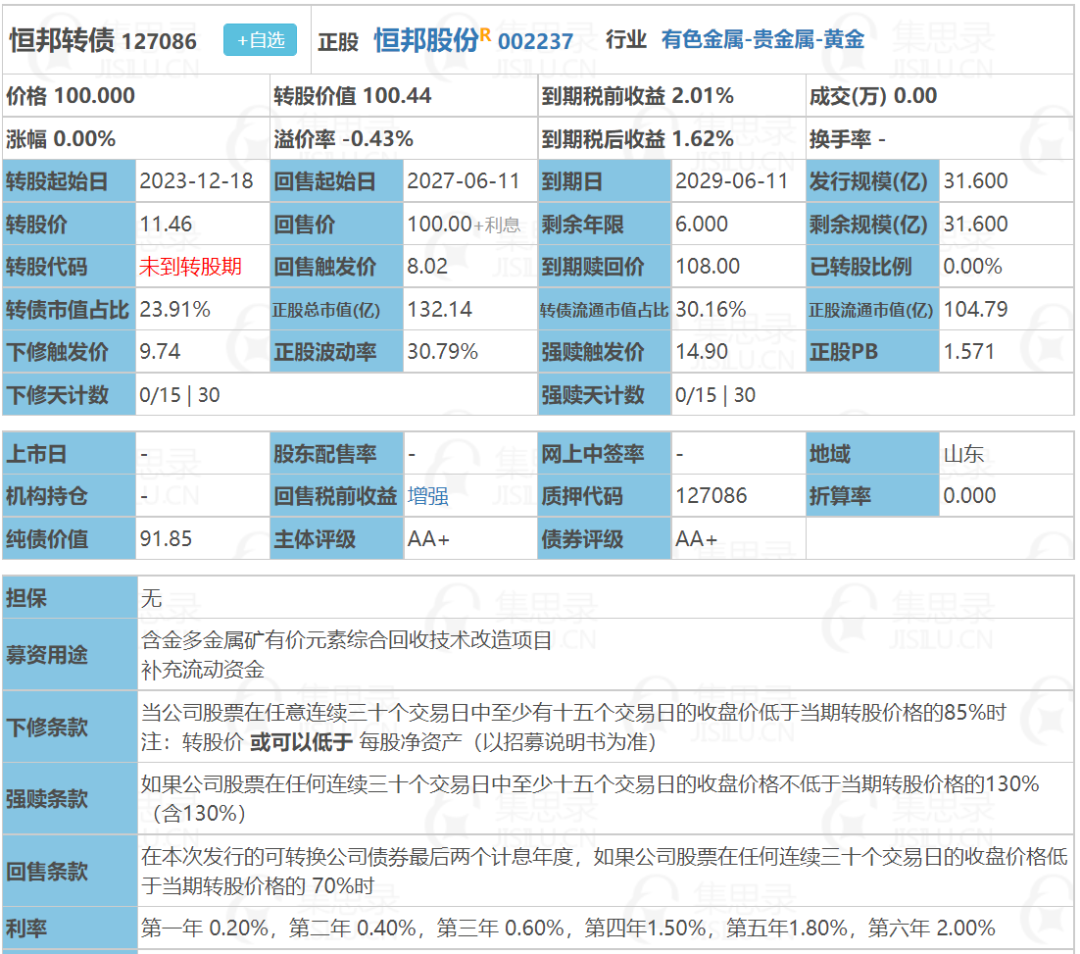

募集资金用途:

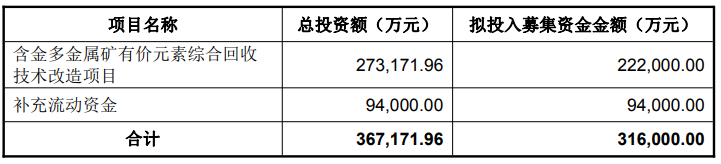

最近两年股价走势图:

最近一次大规模解禁时间为2023年11月30日,解禁数量2.38亿股,解禁市值27.18亿,占总市值比例20.7%,占流通市值比例26.1%。

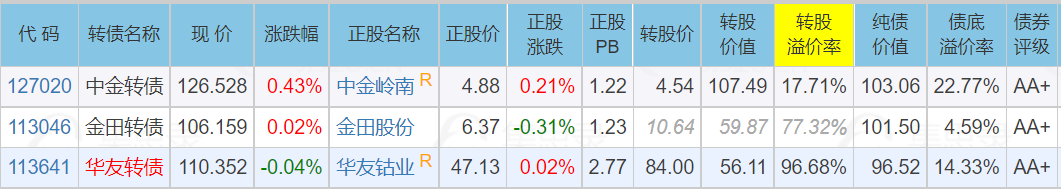

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-0.43%,结合AA+评级、相似的转债、正股质地等综合因素目前给予25%的溢价率,目前价值:100.44*1.25=126,规模不小期待中签。

假设原始股东配售78%,网上按6.95亿计算,顶格申购单账户约中69500/1050/1000=0.066签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

2

国力转债:(正股代码:688103,配债代码:726103)

(图片来源:集思录)

评级:A+评级,可转债评级越高越好。

发行规模:4.8亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

国力股份周五收盘价64.27,转股价63,转股价值=转债面值/转股价*正股价=100/63*64.27=102.02,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.3+0.5+1+1.5+1.8+115=120.1,票面利息尚可。

纯债价值(最底线):

如按中债企业债测A+级别6年期即期收益率8.8722%,纯债价值简化计算72.12,纯债价值低。

公司简介:

国力股份属于电子业,公司主要从事电子真空器件,近年来应收规模保持较快增长,产品应用领域广泛,下游主要应用市场景气度较高,预计公司将因此持续收益,

公司成立于2000年,上市时间2021年9月,目前公司市值61.31亿,有息负债率0.41%,当前市盈率PE72.295,市净率PB5.89。

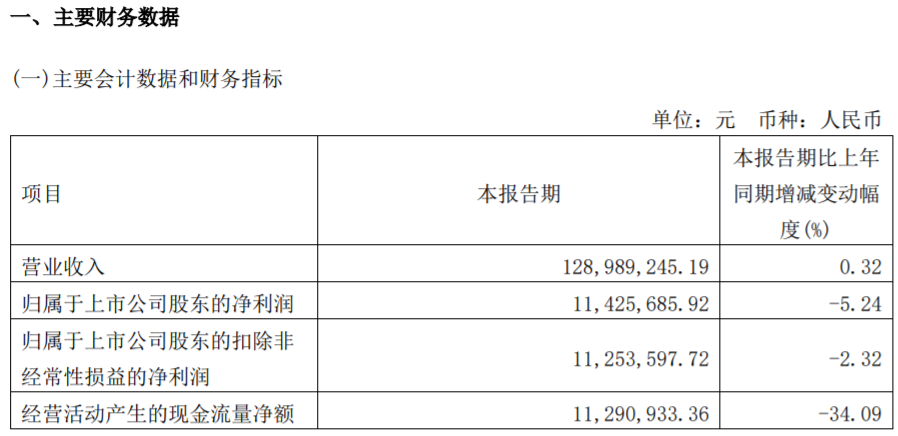

2023年第一季度报告公告:

2023年第一季度公司营业收入同比增长0.32%,归属上市股东的净利润同比下降5.24%。

主要风险:

1、外销业务存在对单一客户依赖较高的风险,且需持续关注汇率波动。

2、近年直接材料成本在公司主营业务成本中占比70%以上,存在原材料价格波动风险。

3、或将面临产能不能及时消化的风险。

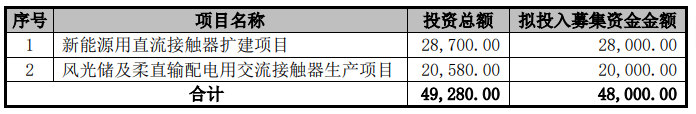

募集资金用途:

上市以来股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-1.98%,结合A+评级、相似的转债、正股质地等综合因素目前给予33%的溢价率,目前价值:102.02*1.33=136,整体质地不错,有新能源等概念,可等尾盘。

假设原始股东配售68%,网上按1.5亿计算,顶格申购单账户约中15000/1050/1000=0.014签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

3

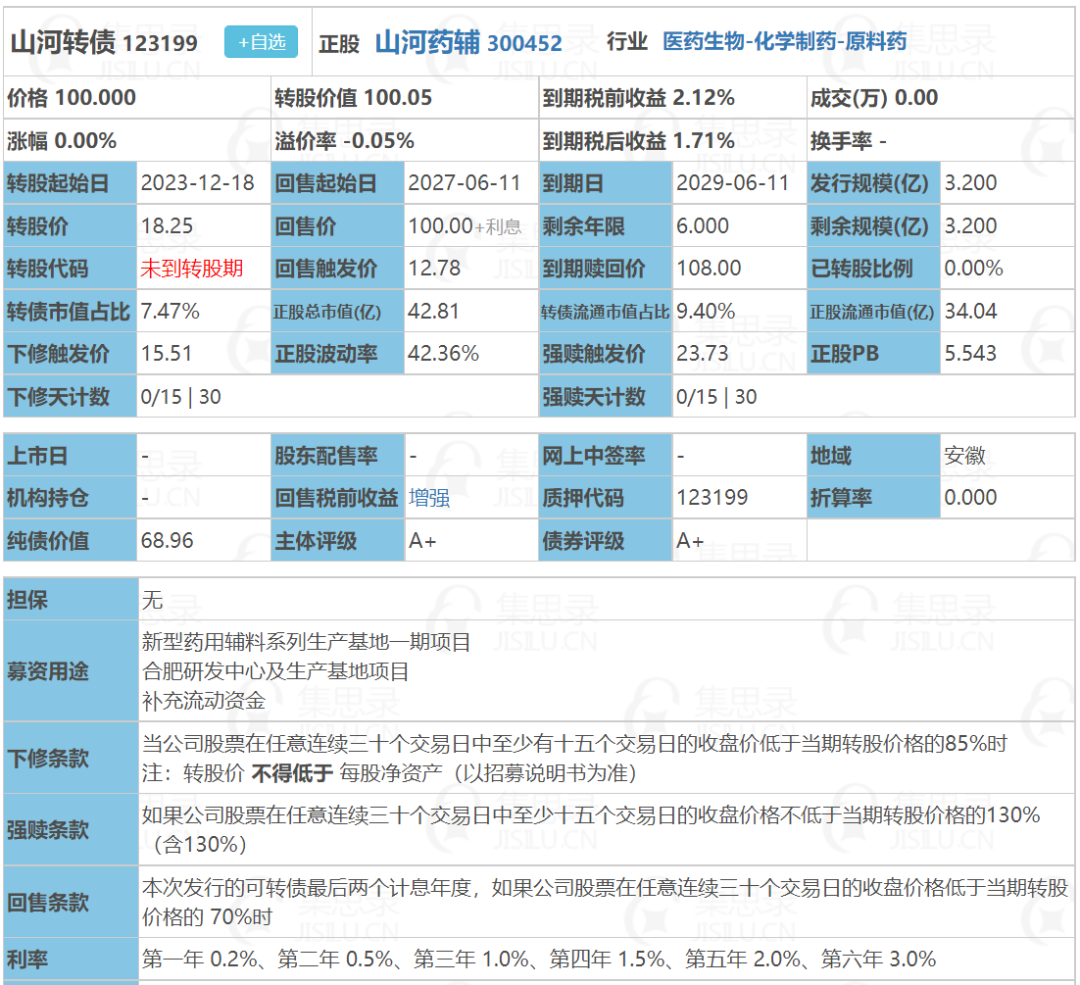

山河转债:(正股代码:300452,配债代码:380452)

(图片来源:集思录)

评级:A+评级,可转债评级越高越好。

发行规模:3.2亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

山河药辅周五收盘价18.26,转股价18.25,转股价值=转债面值/转股价*正股价=100/18.25*18.26=100.05,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.5+1+1.5+2+108=113.2,票面利息低。

纯债价值(最底线):

如按中债企业债测A+级别6年期即期收益率8.8722%,纯债价值简化计算67.97,纯债价值低。

公司简介:

山河药辅属于医药生物业,公司在固体口服制剂要用辅料领域具有品牌知名度及竞争优势,部分产品市占率高,外部发展环境良好,且公司债务规模小,财务杠杆水平低,融资渠道通畅。

公司成立于2001年,上市时间2015年5月,目前公司市值42.81亿,有息负债率4.55%,当前市盈率PE29.263,市净率PB5.543。

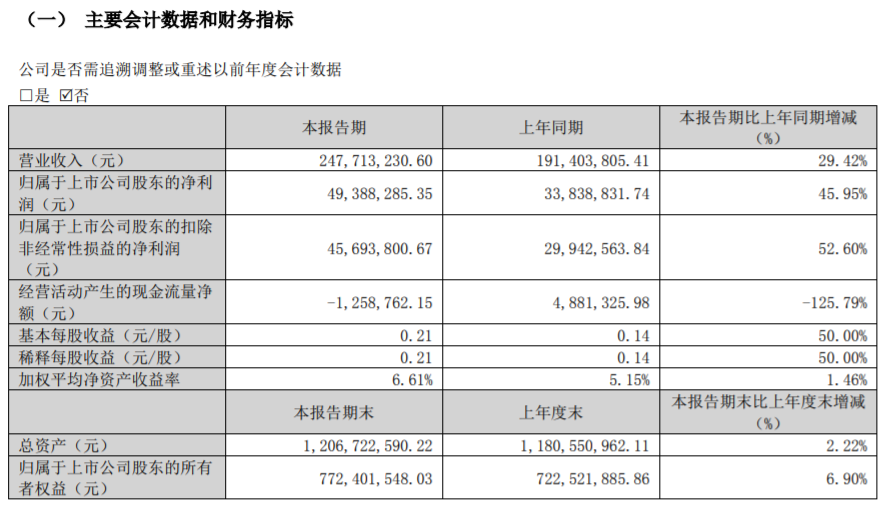

2023年第一季度报告公告:

2023第一季度公司营业收入同比增长29.42%,归属上市公司股东的净利润同比增长45.95%。

主要风险:

1、产品集中在单一领域,多元化程度仍有进一步提升空间。

2、原材料成本上升挤压利润空间,盈利稳定性一般。

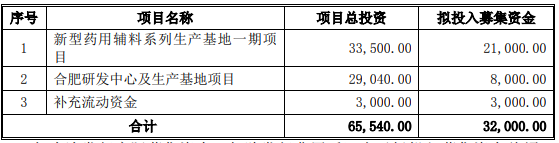

3、在建项目和拟建项目投资金额较大,需关注进展、资金平衡及投后效益实现情况。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-0.05%,结合评级、相似的转债、正股质地等综合因素目前给予33%的溢价率,目前价值:100.05*1.33=133,规模很小,具有流动性溢价,有很大概率被炒作,看看首日能否冲到157.3,期待中签。

假设原始股东配售72%,网上按0.9亿计算,顶格申购单账户约中9000/1050/1000=0.008签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

亚药没有下修消息,据说是内部有分歧,下修害怕对正股不利,不下修又很难解决转债。

最主要的还是剩余时间真不多了,如果不解决转债,届时就要还9.6亿,公司真的愿意还钱且能拿得出来吗?

周五深交所公布了关于可转债退市整理期间交易安排的通知,全国转股公司也发布了退市公司可转债管理规定。

进入退市整理期后,转债不设置涨跌,交易规则和新股上市首日相同,进入退市整理期后次日开始,则按原转债的交易规则。

强制退市可转债进入老三板交易,退市可转债有转让、转股、回售、赎回和到期兑付的交易方式,竞价交易变成协议转让的方式。

至此,退市后转债未来会怎么走的路径终于明确了。

金埔转债中签率出炉,单户中0.02签,恭喜中签的小伙伴。

明日恒邦、国力、山河转债可进行申购,其中两只小规模的大肉,恒邦规模较大,有望能15中1,大家千万不要忘记申购哈。

个人看法:

恒邦转债:顶格申购,预计中0.066签,上市预估126。

国力转债:顶格申购,预计中0.014签,上市预估136。

山河转债:顶格申购,预计中0.008签,上市预估133(期待炒作)

1

恒邦转债:(正股代码:002237,配债代码:082237)

(图片来源:集思录)

评级:AA+评级,可转债评级越高越好。

发行规模:31.6亿,规模较大,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

恒邦股份周五收盘价11.51,转股价11.46,转股价值=转债面值/转股价*正股价=100/11.46*11.51=100.44,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.6+1.5+1.8+108=111.5,票面利息低。

纯债价值(最底线):

如按中债企业债测AA+级别6年期即期收益率3.5128%,纯债价值简化计算90.64,纯债价值较好。

公司简介:

恒邦股份属于有色金属业,以黄金冶炼为主业,具有一定的规模优势和技术优势,作为控股股东江西铜业(实控人江西省国资委)下属黄金上市平台,可获得持续的资金和战略支持。

公司成立于1994年,上市时间2008年5月,目前公司市值132.41亿,有息负债率51.85%,当前市盈率PE26.339,市净率PB1.517。

2023年第一季度报告公告:

2023年第一季度公司实现营业收入同比增长46.19%,归属上市股东的净利润同比增长1.77%。

主要风险:

1、随着外购材料增加,公司各条线产品的毛利率有所波动,盈利能力收金属价格影响较大。

2、公司新增部分短期债务使得杠杆水平上升,面临一定的短债压力。

3、经营获现水平一般,且资产流动性有待提升。

募集资金用途:

最近两年股价走势图:

最近一次大规模解禁时间为2023年11月30日,解禁数量2.38亿股,解禁市值27.18亿,占总市值比例20.7%,占流通市值比例26.1%。

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-0.43%,结合AA+评级、相似的转债、正股质地等综合因素目前给予25%的溢价率,目前价值:100.44*1.25=126,规模不小期待中签。

假设原始股东配售78%,网上按6.95亿计算,顶格申购单账户约中69500/1050/1000=0.066签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

2

国力转债:(正股代码:688103,配债代码:726103)

(图片来源:集思录)

评级:A+评级,可转债评级越高越好。

发行规模:4.8亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

国力股份周五收盘价64.27,转股价63,转股价值=转债面值/转股价*正股价=100/63*64.27=102.02,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.3+0.5+1+1.5+1.8+115=120.1,票面利息尚可。

纯债价值(最底线):

如按中债企业债测A+级别6年期即期收益率8.8722%,纯债价值简化计算72.12,纯债价值低。

公司简介:

国力股份属于电子业,公司主要从事电子真空器件,近年来应收规模保持较快增长,产品应用领域广泛,下游主要应用市场景气度较高,预计公司将因此持续收益,

公司成立于2000年,上市时间2021年9月,目前公司市值61.31亿,有息负债率0.41%,当前市盈率PE72.295,市净率PB5.89。

2023年第一季度报告公告:

2023年第一季度公司营业收入同比增长0.32%,归属上市股东的净利润同比下降5.24%。

主要风险:

1、外销业务存在对单一客户依赖较高的风险,且需持续关注汇率波动。

2、近年直接材料成本在公司主营业务成本中占比70%以上,存在原材料价格波动风险。

3、或将面临产能不能及时消化的风险。

募集资金用途:

上市以来股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-1.98%,结合A+评级、相似的转债、正股质地等综合因素目前给予33%的溢价率,目前价值:102.02*1.33=136,整体质地不错,有新能源等概念,可等尾盘。

假设原始股东配售68%,网上按1.5亿计算,顶格申购单账户约中15000/1050/1000=0.014签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

3

山河转债:(正股代码:300452,配债代码:380452)

(图片来源:集思录)

评级:A+评级,可转债评级越高越好。

发行规模:3.2亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

山河药辅周五收盘价18.26,转股价18.25,转股价值=转债面值/转股价*正股价=100/18.25*18.26=100.05,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.5+1+1.5+2+108=113.2,票面利息低。

纯债价值(最底线):

如按中债企业债测A+级别6年期即期收益率8.8722%,纯债价值简化计算67.97,纯债价值低。

公司简介:

山河药辅属于医药生物业,公司在固体口服制剂要用辅料领域具有品牌知名度及竞争优势,部分产品市占率高,外部发展环境良好,且公司债务规模小,财务杠杆水平低,融资渠道通畅。

公司成立于2001年,上市时间2015年5月,目前公司市值42.81亿,有息负债率4.55%,当前市盈率PE29.263,市净率PB5.543。

2023年第一季度报告公告:

2023第一季度公司营业收入同比增长29.42%,归属上市公司股东的净利润同比增长45.95%。

主要风险:

1、产品集中在单一领域,多元化程度仍有进一步提升空间。

2、原材料成本上升挤压利润空间,盈利稳定性一般。

3、在建项目和拟建项目投资金额较大,需关注进展、资金平衡及投后效益实现情况。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-0.05%,结合评级、相似的转债、正股质地等综合因素目前给予33%的溢价率,目前价值:100.05*1.33=133,规模很小,具有流动性溢价,有很大概率被炒作,看看首日能否冲到157.3,期待中签。

假设原始股东配售72%,网上按0.9亿计算,顶格申购单账户约中9000/1050/1000=0.008签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号