一、投资业绩:

2023年过半,我取得了6.91%的业绩回报。

第一季度完美开局,第二季度频繁踩雷,亏损月份是4月和5月。尤其是5月,大盘新高,我的可转债持仓频繁触雷,创下最大回撤。

亏损最大的票依次为红相(2万)、正邦、搜特、鸿达转债(都1万左右);赚的最多的票依次为全筑、航新、转债ETF、联诚、明电等。

以前主要做100-130这个价格区间,单只票收益不高,但亏损的票较少。融资持有小仓位的中概互联。

可转债投资策略主要是双低 多因子(到期时间、规模、正股财务指标、正股估值.....等因子),持仓数量在60-90只之间。

二、投资历程:

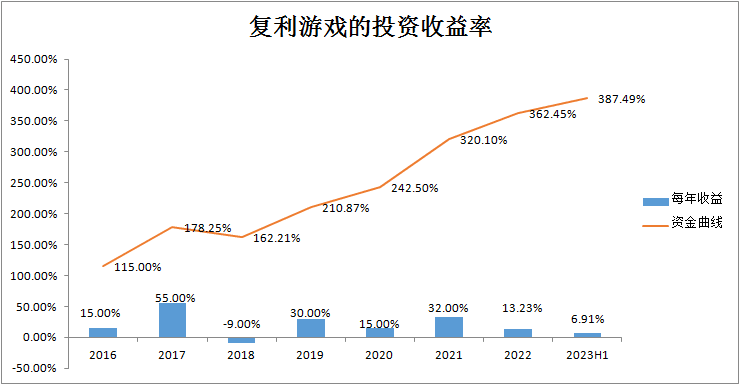

入市已超过7.5年,过去几年的收益大概是:

2016,15%;

2017,55%;

2018,-9%;

2019,30%;

2020,15%;

2021,32%;

2022,13.23%;

2023H1,6.91%。

仅2018年由于投资系统不成熟,且贸易战的原因造成亏损;7年半净值从1增长到了3.87,平均年化19.8%。

过去的投资策略主要是2016、2017年价值投资(R15、双5)加账户打新,2018年逐渐转入ETF和可转债投资,后面几年以可转债投资为主,兼融资打新股为辅。

随着投资系统的不断完善,投资确定性的不断增加,不停的追加再投资,管理的资金也从最初的几位数,到如今的大7位数,希望在未来的几年实现财富自由。

三、经验教训和未来展望:

今年第一次出现了退市可转债,开启了可转债投资的新纪元。

下一步要加强信用风险的排除,并戒掉过去越跌越补仓的转债投资习惯;持仓价格区间也要从(100-130)变到(115-150)这个区间段。

抄底暴雷转债的话,要等风险彻底暴露后,再轻仓介入。

要加强公司基本面的分析,以从前单纯做可转债投资的方法,转变为以保本的方法(可转债)做股票投资,加大对可转债波动的承受力。

总的来说,可转债就是好,未来应该还是以可转债投资为主,尽量不要出现年度亏损,实现稳健复利。

在学校开设的通识选修课《证券投资通识与实战》已开设2个学期,以后有时间争取写本书作为教材!

2023年过半,我取得了6.91%的业绩回报。

第一季度完美开局,第二季度频繁踩雷,亏损月份是4月和5月。尤其是5月,大盘新高,我的可转债持仓频繁触雷,创下最大回撤。

亏损最大的票依次为红相(2万)、正邦、搜特、鸿达转债(都1万左右);赚的最多的票依次为全筑、航新、转债ETF、联诚、明电等。

以前主要做100-130这个价格区间,单只票收益不高,但亏损的票较少。融资持有小仓位的中概互联。

可转债投资策略主要是双低 多因子(到期时间、规模、正股财务指标、正股估值.....等因子),持仓数量在60-90只之间。

二、投资历程:

入市已超过7.5年,过去几年的收益大概是:

2016,15%;

2017,55%;

2018,-9%;

2019,30%;

2020,15%;

2021,32%;

2022,13.23%;

2023H1,6.91%。

仅2018年由于投资系统不成熟,且贸易战的原因造成亏损;7年半净值从1增长到了3.87,平均年化19.8%。

过去的投资策略主要是2016、2017年价值投资(R15、双5)加账户打新,2018年逐渐转入ETF和可转债投资,后面几年以可转债投资为主,兼融资打新股为辅。

随着投资系统的不断完善,投资确定性的不断增加,不停的追加再投资,管理的资金也从最初的几位数,到如今的大7位数,希望在未来的几年实现财富自由。

三、经验教训和未来展望:

今年第一次出现了退市可转债,开启了可转债投资的新纪元。

下一步要加强信用风险的排除,并戒掉过去越跌越补仓的转债投资习惯;持仓价格区间也要从(100-130)变到(115-150)这个区间段。

抄底暴雷转债的话,要等风险彻底暴露后,再轻仓介入。

要加强公司基本面的分析,以从前单纯做可转债投资的方法,转变为以保本的方法(可转债)做股票投资,加大对可转债波动的承受力。

总的来说,可转债就是好,未来应该还是以可转债投资为主,尽量不要出现年度亏损,实现稳健复利。

在学校开设的通识选修课《证券投资通识与实战》已开设2个学期,以后有时间争取写本书作为教材!

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号