今天吃了一口大肉,主要是持仓的德尔转债又起飞了,早上冲上了145,看到的时候已经回落到了133了,立马把5月份加仓的那部分先给止盈了。

现在想来当时应该一次性多加些的,主要心里想着到期赎回价是112,也快到期了,这1块可能的损失也不是很想承担,就先小加了几十手,想着能回到112或更低再分批多加些。

果然做投资有时候还是应该果断点,而且德尔身上吃肉已经不是第一次,二月的时候他就起飞过一次,也是从113冲到139,当时136止盈了大部分,剩了一些做着网格观察。

没想到这么快又起飞了,不过由于持仓没之前多,所以今天吃的肉没有上次大。之前网格的部分仍然继续做着,如果未来能够再回落,我保证112.5就果断哈哈, 主要我的安全垫很厚了。

今年转债的一个账户看了下收益马上9%,主要回报均来自距离到期时间不是太远的标的,运气与实力并存,希望下半年再接再厉,好运连连!

不过上面那个户是我今年表现最好的一个,且因为转债有比较多的止盈轮动规则,收益也基本是慢慢稳定向上走的。

而另外两个户今年以来的收益率却还在5%上下晃动着,主要原因是配置了部分权益类的标的,波动大了很多,话说今年的300指数真的是弱啊。

虽然经济疲软,但大A今年的整体回报其实还是不错的,这还是在震荡环境下获得的收益,我相信未来大A起飞的那天,就是我们的资产再次快速升值的那天,大家一起加油吧。

明日国力转债上市,上声、东亚转债可进行申购,祝大家多多中签吃肉~

个人看法:

上声转债:顶格申购,预计中0.008签,正常预估138,期待炒作。

东亚转债:顶格申购,预计中0.01签,正常预估128。

1

国力转债:

国力股份今日收盘价58.04,转股价格63,当前转股价值=转债面值/转股价格*正股价格=92.13。

国力股份6月11日(申购日前一工作日)收盘价为64.27,申购日6月12日。

在这过去的大半个月时间里,国力股份股价下跌9.7%,转股价值从102.02下跌到92.13。

个人看法:

国力转债A+级别,规模4.8亿,原始股东配售率77.4%,单账户顶格申购中0.011签,溢价率由申购前一日的-1.98%变为8.55%。

根据之前测评综合,结合当前环境给予39%的溢价率,正常价值预估:92.13*1.40=130,规模不大质地还不错感觉明日早盘有很大概率直接130开,然后停牌至下2:57,如遇炒作尾盘有机会冲高,可等最后三分钟再考虑出。

2

上声转债:(正股代码:688533,配债代码:726533)

(图片来源:集思录)

评级:A+评级,可转债评级越高越好。

发行规模:5.2亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

上声电子今日收盘价49.98,转股价47.85,转股价值=转债面值/转股价*正股价=100/47.85*49.98=104.45,转股价值尚可,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.3+0.5+1+1.6+2+111=116.4,票面利息低。

纯债价值(最底线):

如按中债企业债测A+级别6年期即期收益率8.8365%,纯债价值简化计算70.03,纯债价值低。

公司简介:

上声电子属于汽车零部件业,主营汽车声学产品,目前公司已拥有国内外专利百余项,具备一定的产品优势,主要客户包括大众集团、福特集团、上汽集团等知名传统整车制造商,资质较好且合作关系稳定,未来业务发展具备一定保障。

公司成立于1992年,上市时间2021年4月,目前公司市值79.97亿,有息负债率32.91%,当前市盈率PE76.422,市净率PB7.056。

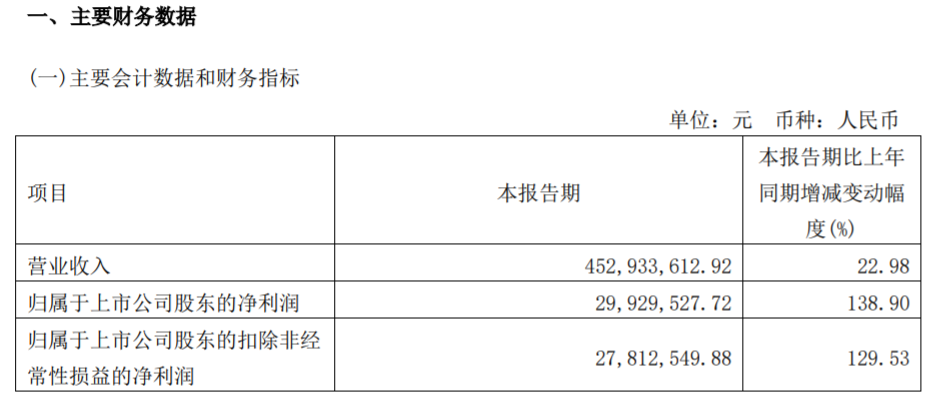

2023年第一季度报告公告:

2023年第一季度公司营业收入同比增长22.98%,归属上市股东的净利润同比增长138.9%,净利润增长原因系营收增长及原材料成本下降,综合毛利率提高。

主要风险:

1、目前公司处于无控股股东及无实控人状态。

2、收入规模受下游汽车行业景气度影响较大,且客户集中度高。

3、产品外销占比较大,需对国际海运情况及汇率波动风险进行关注。

4、面临原材料价格波动风险。

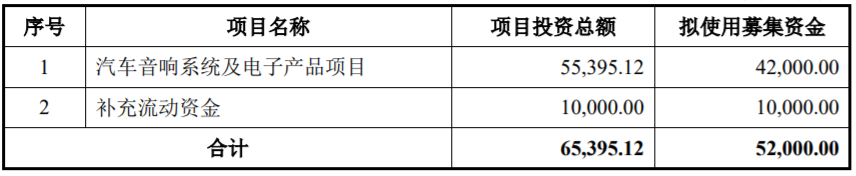

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-4.26%,结合A+评级、相似的转债、正股质地等综合因素目前给予32%的溢价率,目前价值:104.45*1.32=138,有炒作预期,感觉尾盘可能冲刺157.3,期待中签!

假设原始股东配售84%,网上按0.83亿计算,顶格申购单账户约中8300/950/1000=0.008签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

3

东亚转债:(正股代码:605177,配债代码:715177)

(图片来源:集思录)

评级:AA-评级,可转债评级越高越好。

发行规模:6.9亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,90%,条件一般。

转股价值:

东亚药业今日收盘价26.41,转股价24.95,转股价值=转债面值/转股价*正股价=100/24.95*26.41=105.85,转股价值尚可,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.8+1.5+2+115=119.9,票面利息一般。

纯债价值(最底线):

如按中债企业债测AA-级别6年期即期收益率6.3753%,纯债价值简化计算82.75,纯债价值一般。

公司简介:

东亚药业属于医药生物业,公司产品线较为丰富,研发能力较强,主要产品通过多个国家注册认证及多家国际药企审计并成为其供应商,在抗细菌类药物领域具有一定的市场竞争力。

公司成立于1998年,上市时间2020年11月,目前公司市值30亿,有息负债率8.8%,当前市盈率PE28.521,市净率PB1.61。

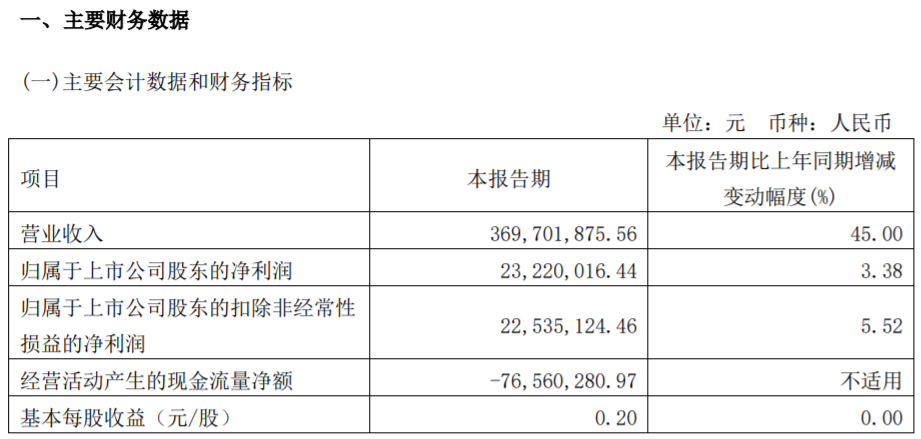

2023年第一季度报告公告:

2023年第一季度公司营业收入同比增加45%,归属上市股东的净利润同比增加3.38%。

主要风险:

1、近年公司收入和利润逐年下降。

2、原材料价格快速上涨,成本控制压力加大。

3、在建及拟建项目未来投资规模较大,面临一定的资金支出压力。

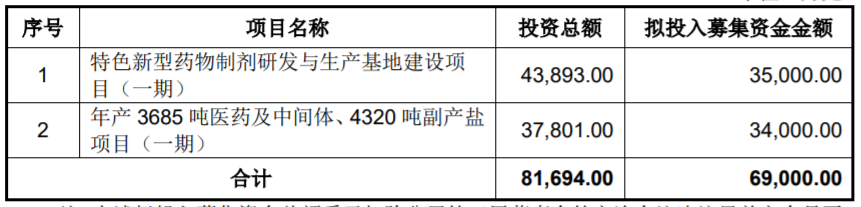

募集资金用途:

最近两年来股价走势图:

最近一次大规模解禁时间为2023年11月27日,解禁数量5740.36万股,解禁市值15.23亿,占总市值比例50.53%,占流通市值比例102.15%。

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-5.53%,结合AA-评级、相似的转债、正股质地等综合因素目前给予21%的溢价率,目前价值:105.85*1.21=128

假设原始股东配售85%,网上按1.03亿计算,顶格申购单账户约中10300/950/1000=0.01签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

现在想来当时应该一次性多加些的,主要心里想着到期赎回价是112,也快到期了,这1块可能的损失也不是很想承担,就先小加了几十手,想着能回到112或更低再分批多加些。

果然做投资有时候还是应该果断点,而且德尔身上吃肉已经不是第一次,二月的时候他就起飞过一次,也是从113冲到139,当时136止盈了大部分,剩了一些做着网格观察。

没想到这么快又起飞了,不过由于持仓没之前多,所以今天吃的肉没有上次大。之前网格的部分仍然继续做着,如果未来能够再回落,我保证112.5就果断哈哈, 主要我的安全垫很厚了。

今年转债的一个账户看了下收益马上9%,主要回报均来自距离到期时间不是太远的标的,运气与实力并存,希望下半年再接再厉,好运连连!

不过上面那个户是我今年表现最好的一个,且因为转债有比较多的止盈轮动规则,收益也基本是慢慢稳定向上走的。

而另外两个户今年以来的收益率却还在5%上下晃动着,主要原因是配置了部分权益类的标的,波动大了很多,话说今年的300指数真的是弱啊。

虽然经济疲软,但大A今年的整体回报其实还是不错的,这还是在震荡环境下获得的收益,我相信未来大A起飞的那天,就是我们的资产再次快速升值的那天,大家一起加油吧。

明日国力转债上市,上声、东亚转债可进行申购,祝大家多多中签吃肉~

个人看法:

上声转债:顶格申购,预计中0.008签,正常预估138,期待炒作。

东亚转债:顶格申购,预计中0.01签,正常预估128。

1

国力转债:

国力股份今日收盘价58.04,转股价格63,当前转股价值=转债面值/转股价格*正股价格=92.13。

国力股份6月11日(申购日前一工作日)收盘价为64.27,申购日6月12日。

在这过去的大半个月时间里,国力股份股价下跌9.7%,转股价值从102.02下跌到92.13。

个人看法:

国力转债A+级别,规模4.8亿,原始股东配售率77.4%,单账户顶格申购中0.011签,溢价率由申购前一日的-1.98%变为8.55%。

根据之前测评综合,结合当前环境给予39%的溢价率,正常价值预估:92.13*1.40=130,规模不大质地还不错感觉明日早盘有很大概率直接130开,然后停牌至下2:57,如遇炒作尾盘有机会冲高,可等最后三分钟再考虑出。

2

上声转债:(正股代码:688533,配债代码:726533)

(图片来源:集思录)

评级:A+评级,可转债评级越高越好。

发行规模:5.2亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

上声电子今日收盘价49.98,转股价47.85,转股价值=转债面值/转股价*正股价=100/47.85*49.98=104.45,转股价值尚可,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.3+0.5+1+1.6+2+111=116.4,票面利息低。

纯债价值(最底线):

如按中债企业债测A+级别6年期即期收益率8.8365%,纯债价值简化计算70.03,纯债价值低。

公司简介:

上声电子属于汽车零部件业,主营汽车声学产品,目前公司已拥有国内外专利百余项,具备一定的产品优势,主要客户包括大众集团、福特集团、上汽集团等知名传统整车制造商,资质较好且合作关系稳定,未来业务发展具备一定保障。

公司成立于1992年,上市时间2021年4月,目前公司市值79.97亿,有息负债率32.91%,当前市盈率PE76.422,市净率PB7.056。

2023年第一季度报告公告:

2023年第一季度公司营业收入同比增长22.98%,归属上市股东的净利润同比增长138.9%,净利润增长原因系营收增长及原材料成本下降,综合毛利率提高。

主要风险:

1、目前公司处于无控股股东及无实控人状态。

2、收入规模受下游汽车行业景气度影响较大,且客户集中度高。

3、产品外销占比较大,需对国际海运情况及汇率波动风险进行关注。

4、面临原材料价格波动风险。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-4.26%,结合A+评级、相似的转债、正股质地等综合因素目前给予32%的溢价率,目前价值:104.45*1.32=138,有炒作预期,感觉尾盘可能冲刺157.3,期待中签!

假设原始股东配售84%,网上按0.83亿计算,顶格申购单账户约中8300/950/1000=0.008签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

3

东亚转债:(正股代码:605177,配债代码:715177)

(图片来源:集思录)

评级:AA-评级,可转债评级越高越好。

发行规模:6.9亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,90%,条件一般。

转股价值:

东亚药业今日收盘价26.41,转股价24.95,转股价值=转债面值/转股价*正股价=100/24.95*26.41=105.85,转股价值尚可,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.8+1.5+2+115=119.9,票面利息一般。

纯债价值(最底线):

如按中债企业债测AA-级别6年期即期收益率6.3753%,纯债价值简化计算82.75,纯债价值一般。

公司简介:

东亚药业属于医药生物业,公司产品线较为丰富,研发能力较强,主要产品通过多个国家注册认证及多家国际药企审计并成为其供应商,在抗细菌类药物领域具有一定的市场竞争力。

公司成立于1998年,上市时间2020年11月,目前公司市值30亿,有息负债率8.8%,当前市盈率PE28.521,市净率PB1.61。

2023年第一季度报告公告:

2023年第一季度公司营业收入同比增加45%,归属上市股东的净利润同比增加3.38%。

主要风险:

1、近年公司收入和利润逐年下降。

2、原材料价格快速上涨,成本控制压力加大。

3、在建及拟建项目未来投资规模较大,面临一定的资金支出压力。

募集资金用途:

最近两年来股价走势图:

最近一次大规模解禁时间为2023年11月27日,解禁数量5740.36万股,解禁市值15.23亿,占总市值比例50.53%,占流通市值比例102.15%。

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-5.53%,结合AA-评级、相似的转债、正股质地等综合因素目前给予21%的溢价率,目前价值:105.85*1.21=128

假设原始股东配售85%,网上按1.03亿计算,顶格申购单账户约中10300/950/1000=0.01签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号