赞同来自: Abendusj 、觉醒不惑 、大7终成 、蓝笛传声 、好奇心135更多 »

在PC时代,微软一直吊打苹果,苹果的乔布斯被董事会赶出苹果。

在智能机时代,苹果吊打微软,苹果转型成功了,乔布斯成了英雄,微软转型不成功。

过去成功,并不代表永远成功,过去失败,并不代表永远失败。

特别在数字经济时代,技术在不断升级换代,产品会不断迭代更新,超越或被超宇都是正常现象。

进入人工智能时代,苹果是否还是领先者?微软有很大可能性在次反超苹果。

段永平的很多判断基于对技术、产品前景判断,而不是基于财务数据判断。

财务数据会有很大延迟性。

这就是巴菲特只能2016年才会选择苹果的原因,巴菲特对手机理解,只能按普通消费品属性理解。

投资者只能按自己所知去判断,对自己不知不做判断。

别人知道的东西,你未必清楚,你清楚的东西,别人也未必清楚,我们的理解都不是全面的,都只是一个片段。

不同人有不同行为逻辑性,都是根据信息片段特征,做出判断,结果肯定有对有错,只要正确性能覆盖错误性,就算成功。

比如作身份认证,可以通过基因信息、脸部信息、虹膜信息、指纹信息等等,都能识别人,不同识别方式,差错概率会有很大差别。

2001年互联网泡沫破裂,当时网易的股价最低跌到过0.51美元,不仅有退市风险,还面临股东的集体诉讼。丁磊本想卖掉网易,但因找不到买家而决定用《大话西游2》这款网游来翻身,于是找人牵线向段永平这位商界前辈请教营销策略。两人见面后丁磊选择继续经营公司并成功转型,段永平则对网易有更深刻的了解。次年,段永平开始重仓投资网易,买下超过占总股份5%的股票,最终成功收获几十倍的收益。这就是为什么说他是幸存者偏差

段永平了解之后发现这是网...

做产业成功很多也是幸存者偏差

例如贝佐斯幸运在互联网泡沫前夕融资成功,因此最后活下来,相当于高点抛售,低点抄底,完全是靠运气,马克库班的雅虎股票卖在高点抄在低点也是如此

你说的网易例子正是如此。你说的事后吹嘘调研故事丝毫不证明其中存在合理性,因为同样调研过的失败的其实更多,“产品好所以买“ “增长的故事符合韭菜被愚弄的心态,不代表实际上可行。因为营收增长因子实际上是非单调的。即使是过去20年的所谓”成长股”热潮中,罗素3000中营收增长五分位数从高到低的年化预期回报为8.7%,11.4%,13%,11.7%,6.9%,而罗素3000指数同期年化回报为10.4%

换句话说,预计网易营收增长,基本面上和概率上合理的做法应该是卖出和做空,而不是买入并长期持有

这个故事恰恰说明他水平很差,进一步证明了他是重仓买垃圾,运气好混出来的,吹的业绩纯纯幸存者偏差,和当年玩垃圾债杠杆并购的人一样

当然,他平均来说可能的确有某种技能,正如分析师因子有一些用。但正如我反复强调的,即使他存在这种技能,这种技能的强度是否足以抵消他在价值因子上的巨大负面敞口,仍然是高度可疑的

这种塑造个人品牌的故事可以随便说,随便造假,随便避重就轻,随便以偏概全,最后达到黑白颠倒胡说八道的目的,但回测虽然往往还是不能说明因子有效,至少可以揭穿这种瞎梭哈的骗局

赞同来自: just4money

讨论一个人的投资水平,首先要区分是一级市场还是二级市场。创业者、一级市场、二级市场是三个不同的赛道,需要的能力各有不同。创业者需要对商机的敏锐嗅觉和资源整合能力,一级市场需要广泛的人脉和对企业经营的认知,二级市场需要解题能力和博弈能力。一般来说,具备跨赛道能力的人很少,段永平创业和风投都取得了巨大的成功,真是非常牛逼了。段二级是牛逼得不能再牛逼得存在啊,如果看复合收益率,估计要逼近老巴得前半部分了,比老巴后半部分肯定要好不少

但同时具备三条赛道能力的人我是没有听说过,即便是同时具备一二级市场能力的人都...

看他得长期:基本收益就几个,网易(有点运气),后来得主要茅台,苹果,

都是长期标的, 企鹅也有,好像不是主仓

全世界牛逼投资人群体里面里面前10%的存在

赞同来自: just4money

赞同来自: 向阳花开 、yendo 、明园 、甘泉 、好奇心135 、 、 、 、 、 、 、更多 »

段永平了解之后发现这是网易新推出的游戏。段永平就自己也去试玩,发现丁磊做的产品非常有意思。于是段永平就请了一个团队,专门到各个网吧去调研,发现网易游戏的受众越来越多。

很多企业面临困境,并非都能转型成功。《大话西游2》不成功的话,网易就死掉。他对网易的了解,不是停留在财务报表判断,而是对网易产品前景判断。

段永平的高超商业调查分析能力,作为普通投资者,你怎么去学?

巴菲特一定不会投业务模式还没有成型的公司。

段永平本身就做过手机,他对手机行业运作非常熟悉,对电子产品潮流判断,要比常人早的多。

在智能手机之前,苹果表现并不好,2007年才推出智能手机,2011年,智能手机也只有四年历史,才刚刚开始兴起,这时就能用DCF型投资判断,我不相信,2016年手机市场已经比较成熟,这时用DCF型投资, 我相信,巴菲特才开始进入苹果。

作为普通投资者,就不要去挑战,别人的职业专业敏感能力。

下一个爆款IT产品是什么,他一定比普通人发现更早。

不然,你很难解释他为什么把游戏机、无绳电话、VCD、手机等电子产品。都能做成爆款。

jxlzqq - 只抄底不追高

赞同来自: pigpeppa 、happysam2018 、ericericeric 、好奇心135

黄铮是编程界天才型的人,在美国读书的时候帮大道做投资的

凭这点可以推断交易型的投资模式肯定也测试过,只是失败的概率过高最后放弃了

最终选择了价值为唯一指标

赞同来自: happysam2018 、好奇心135

段永平许多投资并不是看ROE去投资。比如他投资拼多多、极兔是在初创阶段就开始投资。比如他投资网易、新东方是转型阶段开始投资。这时去看公司财报,肯定不好,毕竟投入期。投资苹果可能也是类似做法。巴菲特基本投资都是成熟企业。段永平这种投资方式,肯定会有失败案例,只是他没有公布,总的来说,他风投成功后,回报率会出奇高。这和小市值公司投资策略很类似。小市值公司死亡率肯定要高,成功的小市值公司回报率也高。他...拼多多是友情入股,所以从来不公开讨论。苹果是DCF型投资;网易是价值型投资。 摸索前期也有失败案例,自己在节目上也提过,没说过具体公司。但是由于投资早期有网易和Uhual先后带来的高额回报,失败案例给市值的影响就基本可忽略了。

打新交朋友

- 孙子的先胜;老子的不争

- 孙子的先胜;老子的不争

赞同来自: benpeng 、冷静投资 、happysam2018 、意乐意浩平安

段永平许多投资并不是看ROE去投资。这就是为什么风投的实际阿尔法是高度负数的,一个成功案例和其他失败案例平均下来,期望阿尔法很差,这叫买彩票股,算是韭菜行为

比如他投资拼多多、极兔是在初创阶段就开始投资。

比如他投资网易、新东方是转型阶段开始投资。

这时去看公司财报,肯定不好,毕竟投入期。

投资苹果可能也是类似做法。

巴菲特基本投资都是成熟企业。

段永平这种投资方式,肯定会有失败案例,只是他没有公布,总的来说,他风投成功后,回报率会出奇高。

这和小市值公司投资策略很类似。

小市值公司死亡率肯定要高,成功的小市值公司...

小市值有壳价值保底因素,并且总体上阿尔法至少不是负数,收益来自于交易而非公司成长,和风投其实很不一样

他能挖深度价值小公司我信,毕竟小公司缺乏分析师覆盖,乃至没有覆盖,并且看出低估值股票哪些是被错杀,也没看出哪些公司未来会持续高成长那么非常难

但他买的时候,苹果并不是深度价值,这种搞出的超额能抵过负价值因子暴露的损失就不容易了

话说国内怎么把这种反而叫做“深度价值”?叫“深度成长“还差不多

美股小公司里我也回测过,加入大家喜欢的成长因子后反而回报下降,和文献里成长因子没有正阿尔法吻合

资水

- 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

- 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

赞同来自: 超越大我 、benpeng 、影约 、北冥有鱼L 、大7终成 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

但同时具备三条赛道能力的人我是没有听说过,即便是同时具备一二级市场能力的人都很少。比如说张磊,一级市场牛逼,二级市场就未必厉害。段在二级市场水平如何?大家对他的收益率不了解,我猜也没那么厉害,要不然也不会有人问“他投资水平如何”的问题了。

一级市场是飞行动物,二级市场是爬行动物。我等二级市场投资者,还是踏踏实实学爬行技巧,比如周期量化博弈套利这些;如果学错了方向,跟着一级大佬学飞行,比如判断企业未来,那就是学10年也学不会。

赞同来自: happysam2018 、Duckruck

他之前吹腾讯,暴跌后又怂了.记不太清,好像去年从450开始喊抄底,一路抄底抄到了200,承包了我半年的笑点。就喜欢这种无脑搞信仰,饭圈那一套的散户,一些自媒体也是看人下菜,你们喜欢就使劲吹!股市就是没有硝烟的战场,不说些你们喜欢的把你们忽悠进去接盘,做为对手盘,别人怎么赚钱呢?

搞不懂

赞同来自: 南国东路 、修心齐身2021 、好奇心135 、xineric

比如他投资拼多多、极兔是在初创阶段就开始投资。

比如他投资网易、新东方是转型阶段开始投资。

这时去看公司财报,肯定不好,毕竟投入期。

投资苹果可能也是类似做法。

巴菲特基本投资都是成熟企业。

段永平这种投资方式,肯定会有失败案例,只是他没有公布,总的来说,他风投成功后,回报率会出奇高。

这和小市值公司投资策略很类似。

小市值公司死亡率肯定要高,成功的小市值公司回报率也高。

他有多年经商经验,可以比较高概率挖掘到有深度价值小公司。

肯定不是很多人就凭市值大小选择公司。

他既不是看图说话,也不是看表说话,他究竟看什么,他的行为背后逻辑动机,只有他自己清楚,外人很难清楚为什么。

比如他投资拼多多、极兔是在初创阶段就开始投资。

比如他投资网易、新东方是转型阶段开始投资。

这时去看公司财报,肯定不好,毕竟投入期。

投资苹果可能也是类似做法。

巴菲特基本投资都是成熟企业。

段永平这种投资方式,肯定会有失败案例,只是他没有公布,总的来说,他风投成功后,回报率会出奇高。

这和小市值公司投资策略很类似。

小市值公司死亡率肯定要高,成功的小市值公司回报率也高。

他有多年经商经验,可以比较高概率挖掘到有深度价值小公司。

肯定不是很多人就凭市值大小盲选公司。

他既不是看图说话,也不是看表说话,他究竟看什么,他的行为背后逻辑动机,只有他自己清楚,外人很难清楚为什么。

段永平本科专业是无线电,在中山快要倒闭小厂做厂长,开始发迹小霸王电子游戏机,后来自创立步步高,做无绳电话,步步高又分离OPPO和VIVO,做手机。对头,幸存者偏差调整后,未必真有超额

他对电子产品行业和游戏行业,有很深理解。

网易濒临退市时,丁磊找过段永平帮忙,段永平就清楚了解到网易转型做游戏,他对游戏行业盈利模式非常清楚,不能说他投资网易全靠运气。他本人喜欢玩游戏。

他本身就做过手机,投资苹果并不意外。

对于他不太熟悉的行业,可能...

看他抄巴菲特只抄航空不抄零售,就可以看出他即使有计量经济学背景,本身除去私人信息之外的选股能力不行——考虑到他学习的时间,这也很正常,计量经济学毕竟不是金融工程)

甚至他可能因为有私人信息而过分傲慢,轻视了公开信息(巴菲特持仓的13F文件)的作用,乃至和公开信息背道而驰"(2020年)2月份,全世界获悉伯克希尔哈撒韦公司在美国购买了美国最大杂货连锁店克罗格公司的1900万股股票”

他2011年买苹果,其实没有巴菲特2016年买的好

2011年时苹果市盈率按现在标准来看不高,按当时来看,算是极度暴露于价值因子和ROE因子的反面,而2016年则对两者都是正暴露,这时候购买才比较合理,此前购买瞎梭哈成分太大

修心齐身2021

- 80后

- 80后

赞同来自: plias 、Hito2080 、happysam2018

②不光自己做企业成功,还能把手下的小弟带出来做企业成功,不多。

③能同时完成①②,还能把投资做成功 的人,极少。

对于这种超级大佬级别的人,把人性,社会......研究的通透。只能顶礼膜拜。

赞同来自: yy6yy7 、happysam2018 、今天没有下雨 、秋林红肠 、保本第一 、 、 、 、更多 »

他对电子产品行业和游戏行业,有很深理解。

网易濒临退市时,丁磊找过段永平帮忙,段永平就清楚了解到网易转型做游戏,他对游戏行业盈利模式非常清楚,不能说他投资网易全靠运气。他本人喜欢玩游戏。

他本身就做过手机,投资苹果并不意外。

对于他不太熟悉的行业,可能就如他所说游戏仓,纯粹玩玩。

段永平又是人大计量经济专业的研究生。

他毕竟是个人投资,很多东西是不会公开的,公开都是零星成功案例,失败案例从来没有公开过。

外人要对他怎么投资的,作出客观公正分析,会很难。

对他分析,更多自能从他的履历,进行分析判断。

段永平做企业厉害,投资成功,做人也通透,也许这几者之间是相通的。一般人也的确学不了。我年轻的时候读不懂他,还一度觉得他只是运气好。后来越来越赞同他的理念,越来越佩服他。他当前赌身家的仓位就两个--苹果和茅台,其他只是玩玩而已,就算是腾讯也只是很小的仓位。当前的他,对一般股民意义不大。因为资金量的缘故,其操作以稳为主,收益率估计达不到一般股民的期望(长期而言未必低)。而且主仓位可能几年或者10多年才...他当前赌身家的仓位就两个--苹果和茅台。 茅台现在市值2.2万亿,十年四倍总市值要达到8.8万亿,年15%。十年翻倍4.4万亿的话年7%。

赞同来自: cxymj2 、ericericeric

段永平做企业厉害,投资成功,做人也通透,也许这几者之间是相通的。一般人也的确学不了。我年轻的时候读不懂他,还一度觉得他只是运气好。后来越来越赞同他的理念,越来越佩服他。他当前赌身家的仓位就两个--苹果和茅台,其他只是玩玩而已,就算是腾讯也只是很小的仓位。当前的他,对一般股民意义不大。因为资金量的缘故,其操作以稳为主,收益率估计达不到一般股民的期望(长期而言未必低)。而且主仓位可能几年或者10多年才...网易和苹果上面他的确是运气好,但平均来说能力肯定还是好的,但后者和他成果没那么大因果关系,而是相关性

也不是资金量问题,巴菲特资金量比他肯定大多了,但换手率并不低,2011年巴菲特第一大持仓是可口可乐,2013年改为富国集团,2018年改成苹果,

段这种高度押注个股(包括vivo,oppo的股份也可以视为个股)实际上是财务上不理智的行为,在学术界人们普遍认为创业者这种高度集中押注的行为来自于非理性的自信或对风险的低估

说简单点,不像比尔盖兹那样把资产转换为广泛投资组合的这种创业者,都是有很强的单押梭哈心态的,千万不能学,学了就完蛋了——这压根不是很多人说的“稳健”“心态好”,而是正好相反,如同国内夹头投高估值股票的做法正好是价值投资的反面

看巴菲特历史上清仓中石油和现在减持比亚迪也就知道,价值投资才不讲长长久久,估值太高了直接就抛了

控制其他因子,BRK的预期增长因子和短期反转/长期反转因子暴露度都是负的,虽然不显著,换句话说巴菲特不仅不是“和公司共同成长”、“左侧交易”,而恰恰可能是这两者的反面

他抄巴菲特买航空不抄买零售(或者是抄了没说,那就怎么也没法讲了),这就体现出水平了请问,这330亿里面包括了他的苹果,腾讯等股票吗?我特别想知道他在苹果,腾讯,OXY等等股票上投了多少,赚了多少

巴菲特并非觉得“疫情严重美股还得跌”清仓航空,他并没有清仓同样逻辑买的零售,而是预判航空恢复不如零售

还有人觉得“反正你没赚到钱”——投资讲的是道理,赚到钱没用的,总有幸存者偏差和回填偏差,啥也不说明。甚至连段永平身价都信它水军吹的几千亿(笑),这才是真飘了,觉得自己崇拜个凭自己瞎判断在巴菲特公开持仓上搞出负超额的...

赞同来自: jimi625 、happysam2018 、sdu2011 、好奇心135

但是我更关注的是,他有那么多财富过的却很潇洒,没有被他的财富拖累忙碌

而是每天玩玩,打打高尔夫,业余才看看投资

赞同来自: 困了学索隆 、青火 、钟爱一玉 、好奇心135 、happysam2018 、更多 »

段永平投资很厉害,但一般人学不了,学他比学老巴还难。段看人很准,且有能力和看好的企业管理层直接沟通确认问题,这个普通人是做不到的。段的分享虽多,但具体到操作上只有只言片语,几乎完全不透明,背后没有分享的肯定更多。段永平做企业厉害,投资成功,做人也通透,也许这几者之间是相通的。一般人也的确学不了。我年轻的时候读不懂他,还一度觉得他只是运气好。后来越来越赞同他的理念,越来越佩服他。他当前赌身家的仓位就两个--苹果和茅台,其他只是玩玩而已,就算是腾讯也只是很小的仓位。当前的他,对一般股民意义不大。因为资金量的缘故,其操作以稳为主,收益率估计达不到一般股民的期望(长期而言未必低)。而且主仓位可能几年或者10多年才变化,很难跟随。

赞同来自: Abendusj 、gaokui16816888 、影约 、abaidai

段永平投资很厉害,但一般人学不了,学他比学老巴还难。实际上并没有这种事情

段看人很准,且有能力和看好的企业管理层直接沟通确认问题,这个普通人是做不到的。

段的分享虽多,但具体到操作上只有只言片语,几乎完全不透明,背后没有分享的肯定更多。

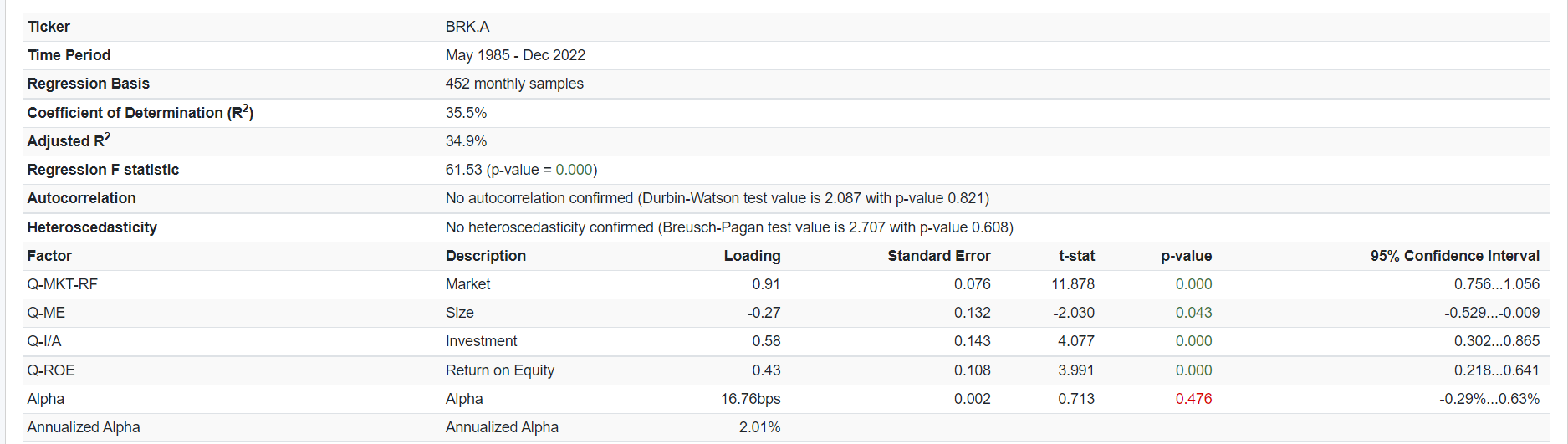

我以前也以为巴菲特靠这种直接沟通渠道获取了正阿尔法,但其实巴菲特的投资(反映为BRK.A的股价)在q-4因子模型下85年到现在只有2%的不显著阿尔法,完全可以被他公司出售的灾难保险产生的超低资金成本所解释,但这也意味着巴菲特承认的每年1%的公司爆炸的危险,所以巴菲特也要靠运气

并且巴菲特的业绩还有1.5的PB加成,这虽然不能完全折算为他的投资业绩(因为BRK的资产除了股份还包括并购的企业),但足以抵消了他可能剩余的不显著阿尔法+股息税/资本利得税的费用,因此巴菲特在净资产收益率因子和投资资产比因子外的毛超额仍然和0没有区别

巴菲特的水平在于找到这两个因子,即使那些有用,也被他其他的错误做法或成本所抵消了,所以并没有用

段永平又只是抄巴菲特作业还瞎抄只抄其中失败部分,这还有人说“jsl竟然敢点评段永平这种大佬?”笑不活了,按你这么说兴登堡研究也所谓“不配”曝光经济史上都有名的“企业掠夺者”“大门口的野蛮人”伊坎的庞氏骗局了,或者adani那个印度首富也是如此

他的水平高低不做评价。我只说一件记忆犹深的事情。是关于他和巴菲特的事。他抄巴菲特买航空不抄买零售(或者是抄了没说,那就怎么也没法讲了),这就体现出水平了

疫情刚开始,美股多次熔断。航空股深不见底。巴菲特中间抄底买了航空股。段永平跟着买了。后来巴菲特可能感觉疫情严重,美股还得跌,于是清仓割肉航空股。段永平发了一个帖子:我看不懂,但我依然要坚持。

再过了两天,段永平又发了一个帖子:我也清仓航空股......

为啥我对这个记忆犹新,因为我那时候抄底纳指,几乎最低点买的qqq。价格17...

巴菲特并非觉得“疫情严重美股还得跌”清仓航空,他并没有清仓同样逻辑买的零售,而是预判航空恢复不如零售

还有人觉得“反正你没赚到钱”——投资讲的是道理,赚到钱没用的,总有幸存者偏差和回填偏差,啥也不说明。甚至连段永平身价都信它水军吹的几千亿(笑),这才是真飘了,觉得自己崇拜个凭自己瞎判断在巴菲特公开持仓上搞出负超额的还牛逼大了都

"段永平在三家公司各自持有10%左右的股份”——步步高的股份价值算是零头的零头,算下来身价约330亿人民币,“数千亿”大佬,和各种游资一样能吹(笑)

我也得学会点,吹自己多少身家,就好骗投资人的钱了,这就做笔记

他.....卖产品......说话之前能动动脑子吗?他vivo和oppo的股份都卖了?

还是你动脑子帮他卖的?(笑)

你是不是不懂什么叫个人品牌?马斯克是不是都不认识?

看下小米股价,就能相应估算他持有的约10%(不到15%)的股份大概值多少钱,并没有千亿

赞同来自: 保护好贝塔

段永平投资很厉害,但一般人学不了,学他比学老巴还难。我倒是觉得段永平分享的已经非常到位了。操作嘛,每个人都有自己的一套,不能每个人都适用吧。反正我经常看巴菲特芒格段永平和林园的东西,虽然都没有讲些具体的操作,但是这十几年来就是摆脱了最初两年多的那种迷茫。常读常新,假如五年前我就读懂了我上个月才突然懂得段永平的一段话,那我估计现在的资产是两倍之多。不过其实也无所谓,投资嘛,本来就是个长跑,慢慢来,只要我不后退,就越来越好

段看人很准,且有能力和看好的企业管理层直接沟通确认问题,这个普通人是做不到的。

段的分享虽多,但具体到操作上只有只言片语,几乎完全不透明,背后没有分享的肯定更多。

孔曼子

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

赞同来自: just4money 、fengxubryan 、岁月无名 、kkio 、钟爱一玉 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

段看人很准,且有能力和看好的企业管理层直接沟通确认问题,这个普通人是做不到的。

段的分享虽多,但具体到操作上只有只言片语,几乎完全不透明,背后没有分享的肯定更多。

赞同来自: happysam2018 、ericericeric 、seancai110

如果看过雪球整理的电子书《段永平谈投资》,你会发现,段一直是以一种企业家的心态在投资,他对企业的认识非普通人所能及。所以,没有巴菲特,段永平也能成功投资。

印象中,段永平和巴菲特的投资圈差异非常大,双方最终在苹果的投资上有较大重合。应该是段先投的,老巴后投的。

至于西方石油,对于段来说应该是游戏仓了。

赞同来自: Hito2080 、雪雁悟道 、nottwotime 、闲菜 、修心齐身2021 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

步步高的现任CEO金志江,OPPO的创始人陈明永和VIVO的创始人沈炜。都是直接跟随他打天下的。

极兔速递的李杰,也跟随他多年,给创业启动资金,传授商业经验,搭建人脉关系。

伴随他和巴菲特一起吃饭的同为浙大师弟黄峥,他也个了创业启动资金,传授商业经验。

他自己就有创业经验,还帮人成功创业。

包括他对网易和新东方投资案例,他有一套完整创业思维模式,作为普通人,很难学习。

巴菲特基本都是投资成熟的商业模式。

比如新东方从教培转到直播带货,在我们普通人看来,相当冒险,段永平超凡的洞察能力,就能看到机会。这种洞察能力,并不是你想学,就能学会的。

段都这么成功了,有途径,有行动,有结果,水平还须质疑?

有个段子说国军某将领被俘虏,对对手相当不服,复盘说这部署不好,那又太冒险…但你输了不是。

该做的是从段的投资过程中学习,看看能不能也能看到抓住这样的机会!

赞同来自: just4money 、liuyutingme 、得闲减肥 、wanglian001 、wangjild 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

hzhdj

- 2001年9月开始股票交易,03年外汇,04年期货,一路亏到2007年,2008年期货开始持续盈利,2014年开始垃圾债券交易,2019重点可转债!2020从重仓可转债转到股票,2021误入中国地产债!目前,90%财富被民企地产债收割!

- 2001年9月开始股票交易,03年外汇,04年期货,一路亏到2007年,2008年期货开始持续盈利,2014年开始垃圾债券交易,2019重点可转债!2020从重仓可转债转到股票,2021误入中国地产债!目前,90%财富被民企地产债收割!

赞同来自: XJAJX 、place91 、Restone 、老李2019 、happysam2018 、更多 »

疫情刚开始,美股多次熔断。航空股深不见底。巴菲特中间抄底买了航空股。段永平跟着买了。后来巴菲特可能感觉疫情严重,美股还得跌,于是清仓割肉航空股。段永平发了一个帖子:我看不懂,但我依然要坚持。

再过了两天,段永平又发了一个帖子:我也清仓航空股......

为啥我对这个记忆犹新,因为我那时候抄底纳指,几乎最低点买的qqq。价格170美元,现在看,简直是抄了超级大底。巴菲特说,美股还未见底!我就清仓了。卖出价格200美元左右。。。。现在qqq是370美元!!!

赞同来自: 雪雁悟道 、大7终成 、happysam2018 、阿戒1899 、ericericeric 、更多 »

在新东方最低谷时两度买入,赚了10倍。

敢于并做到逆势布局抄底的,至于他动用多少仓位,没有人知道。

毕竟他是个人投资,他只说成功投资案例,并没有多公布失败案例,持仓信息不明,实际很难学习。

说抄谁抄谁,都不至于,真能靠抄作业发家的,我没见过。

像抄网易、新东方底这类作法,巴菲特肯定不会做。

至于有重合部分,都是按自己理解决策的。

可能会有思想交流,相互借鉴对方思维方式,可能会有启发,把这说成抄,未免有点。。。。

船票96 - 控制回撤第一要务

赞同来自: 灵活的蓝胖子 、大梦一场的老王 、线中问道 、九月森林 、nottwotime 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

能以实业经营者角度来理解企业,又有控股企业的资金实力,他走投资这条路是应该有成就的。

但就投资过程来看,确实还没达到大师级的标准,也许以后他有机会证明,但目前成功的投资就网易和苹果,缺乏足够多的案例

网易的投资就是捡烟蒂,集思录雪球很多人都会

苹果的投资,他是在巴菲特之前的,而且老巴是听他介绍才开始研究苹果的。所以投资苹果是非常卓越的投资。但我分析他投资的初衷,最初是为了对冲手里大量OV股权。

你想想,要你手里有大量OV股权,有不方便全部卖出,那么要减小这些投资的风险敞口的最好方法是不是买入相应的行业龙头股票,这样只要行业不倒,OV+AAPL就有大机会跑赢行业。

如果这个推测成立,那投资苹果成功有一定偶然性。

yanghongyong - 万物皆周期

赞同来自: 大7终成 、happysam2018 、好奇心135

不过他是一个能平衡生活与工作的成功人士(在中国很多大佬难做到工作与生活兼顾)

pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

赞同来自: 我来投三分 、大7终成 、happysam2018 、量化投资先锋

不过学不会,不要纠结,远观即可;

投资靠自己的因素更多些;

- 上面有人说每年分红都几百亿了,段身家几千亿应该没问题吧

- 网易5年100倍的投资,真的靠和丁磊一顿饭就搞定?我觉得段对网易应该有些不同寻常的洞察

- 苹果确实是段先告诉巴菲特的,他自己说的

- 段确实是超级牛逼的人,实业投资都搞得很成功,值得学习

- 还是不清楚他的投资(苹果、OXY, QQ等等),到底占他多少仓位,既然他强调满仓主义,应该起码千亿吧

赞同来自: 雪雁悟道 、象棋企鹅 、happysam2018 、剑客禅心

赞同来自: xuminjx 、njtiger 、忆落 、happysam2018 、ericericeric更多 »

赞同来自: xuminjx 、不多12 、happysam2018 、时间片轮转

2011年,2011中国大学校友捐赠排行榜公布,根据榜单显示,段永平累计向浙江大学和中国人民大学捐赠4.47亿,创校友捐赠榜记录。

投资也有不少经典案例如网易,苹果等

相信他在雪球发帖只是个人爱好罢了

怎么还有人质疑段永平的投资水平悟性很高也吃了不少苦头,我们普通人做投资真的漫漫长路。

他不但做生意是一把好手,过去搞了小霸王,步步高,现在搞了oppo,vivo,小天才,拼多多等等。

做人也是一把好手,想投资网易直接找丁磊吃饭问,你投资只能打电话问董秘,董秘都懒的搭理你。

你再去看看他的一些讲座,他管理企业的方式方法本身就是价值投资。

他还有时间带孩子玩,家庭美满。

这种张弛有度的时间管理,悟性很高的一个人。

他和巴菲特是一类模式。丁磊不是浙大的

实业是压舱石,他是vivo董事长。oppo,小天才的大股东。这些每年分红都在百亿级别。

然后拿着闲钱做投资。

投资只是表象,实业才是真相。

(或者因实业而投资)

比如2020年,科技股泡沫破裂,网易财务违规差点退市,丁磊和段是浙大校友。丁磊找段。

赞同来自: happysam2018 、红糖饼 、ericericeric

实业是压舱石,他是vivo董事长。oppo,小天才的大股东。这些每年分红都在百亿级别。

然后拿着闲钱做投资。

投资只是表象,实业才是真相。

(或者因实业而投资)

比如2020年,科技股泡沫破裂,网易财务违规差点退市,丁磊和段是浙大校友。丁磊找段。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号