今天指数集体回调,两根大阳线之后又开始了震荡模式,距离第三个大阳线就差那么半步了,成交量也有所回落。

今天最惨的还是医疗,周末就有业内人士称有大雷要爆,应该也是跟医疗反腐相关消息有关,今年来全国有100多名院长、医院书记被查,是过去的几倍。

很多人都说不知道这次zc会发酵到什么程度,想起了当初中概的惨状所以都不敢贸然行动,有些甚至割肉跑路,医疗板块属于放量下跌了。

医疗本来就处在周期性向下阶段,现在这个反腐zc出来,可能会把它底部的位置拉的再低些,磨底的时间也会变得更长。

当然长期来看医疗还是非常需要发展的一个板块,医疗也就定投中配置了一点,定投部分不用担心,如果未来有更低的突破会考虑再摊点。

......

明日大叶、开能转债上市,双良、富仕转债可进行申购。

个人看法:

双良转债:顶格申购,预计中0.07签,正常预估125。

富仕转债:顶格申购,预计中0.01签,正常预估133。

1

大叶转债:

大叶股份今日收盘价17.41,转股价格20.01,当前转股价值=转债面值/转股价格*正股价格=87.01。

大叶股份7月14日(申购日前一工作日)收盘价为19.38,申购日7月17日。

在这过去的大半个月时间里,大叶股份股价下跌10.1%,转股价值从96.85下跌到87.01。

个人看法:

大叶转债A+级别,规模4.76亿,原始股东配售率85.07%,单账户顶格申购中0.007签,溢价率由申购前一日的3.25%变为14.93%。

根据之前测评综合,结合当前环境给予44%的溢价率,正常价值预估:87.01*1.44=126,整体质地一般吧,不过规模较小有可能被炒作,130开盘的话可等尾盘看冲高情况再考虑出,如果冲的多个人会考虑跑路。

大叶转债测评:7月17日大叶转债申购

2

开能转债:

开能健康今日收盘价5.6,转股价格5.67,当前转股价值=转债面值/转股价格*正股价格=98.77。

开能健康7月19日(申购日前一工作日)收盘价为5.92,申购日7月20日。

在这过去的大半个月时间里,开能健康股价下跌5%,转股价值从104.41下跌到98.77。

个人看法:

开能转债A+级别,规模2.5亿,原始股东配售率78.11%,单账户顶格申购中0.006签,溢价率由申购前一日的-4.22%变为1.25%。

根据之前测评综合,结合当前环境给予37%的溢价率,正常价值预估:98.77*1.37=135,公司质地不错,规模很小,明日大概率被炒作,130开盘,尾盘集合竞价143再到157.3,如果157.3收盘则等到第二天再看情况出。

开能转债测评:7月20日开能转债申购

3

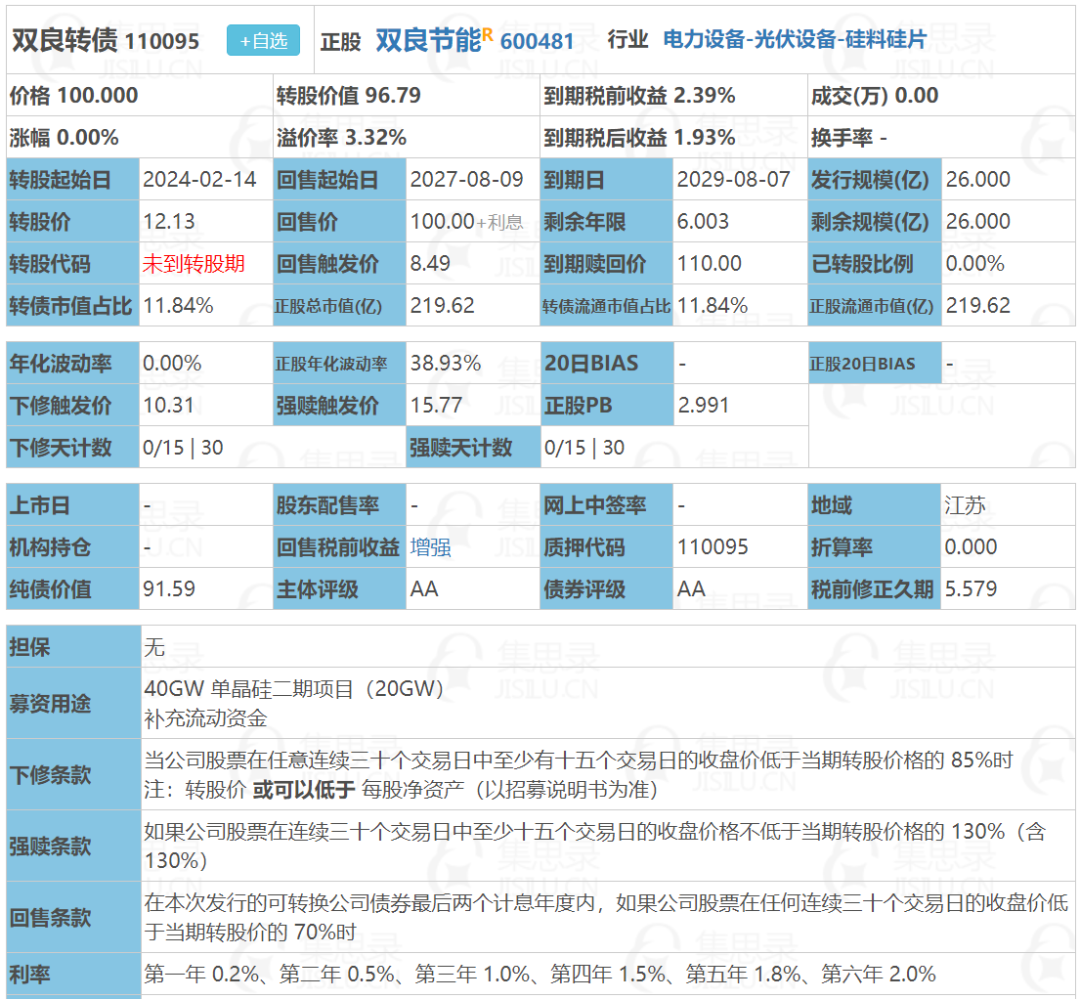

双良转债:(正股代码:600481,配债代码:704481)

(图片来源:集思录)

评级:AA评级,可转债评级越高越好。

发行规模:26亿,规模较大,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

双良节能今日收盘价11.74,转股价12.13,转股价值=转债面值/转股价*正股价=100/12.13*11.74=96.79,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.5+1+1.5+1.8+110=115,票面利息低。

纯债价值(最底线):

如按中债企业债测AA级别6年期即期收益率3.9695%,纯债价值简化计算91.05,纯债价值较好。

公司简介:

双良节能属于电力设备业,公司深耕光伏领域多年,是节能节水和光伏新能源领域龙头企业之一,下游客户订单充裕,市场占有率高,行业地位领先。

公司成立于1995年,上市时间2003年4月,目前公司市值219.62亿,有息负债率44.5%,当前市盈率PE18.459,市净率PB2.991。

2023年半年度业绩预增公告:

2023年上半年预计公司实现归属上市股东的净利润同比增长64.15~92.45%。

主要风险:

1、供应商集中度高,成本管理和毛利率面临一定压力。

2、债务负担重,结构不合理,且存在一定短期偿债压力。

3、在建项目仍需较大资金投入,面临较大资本支出压力。

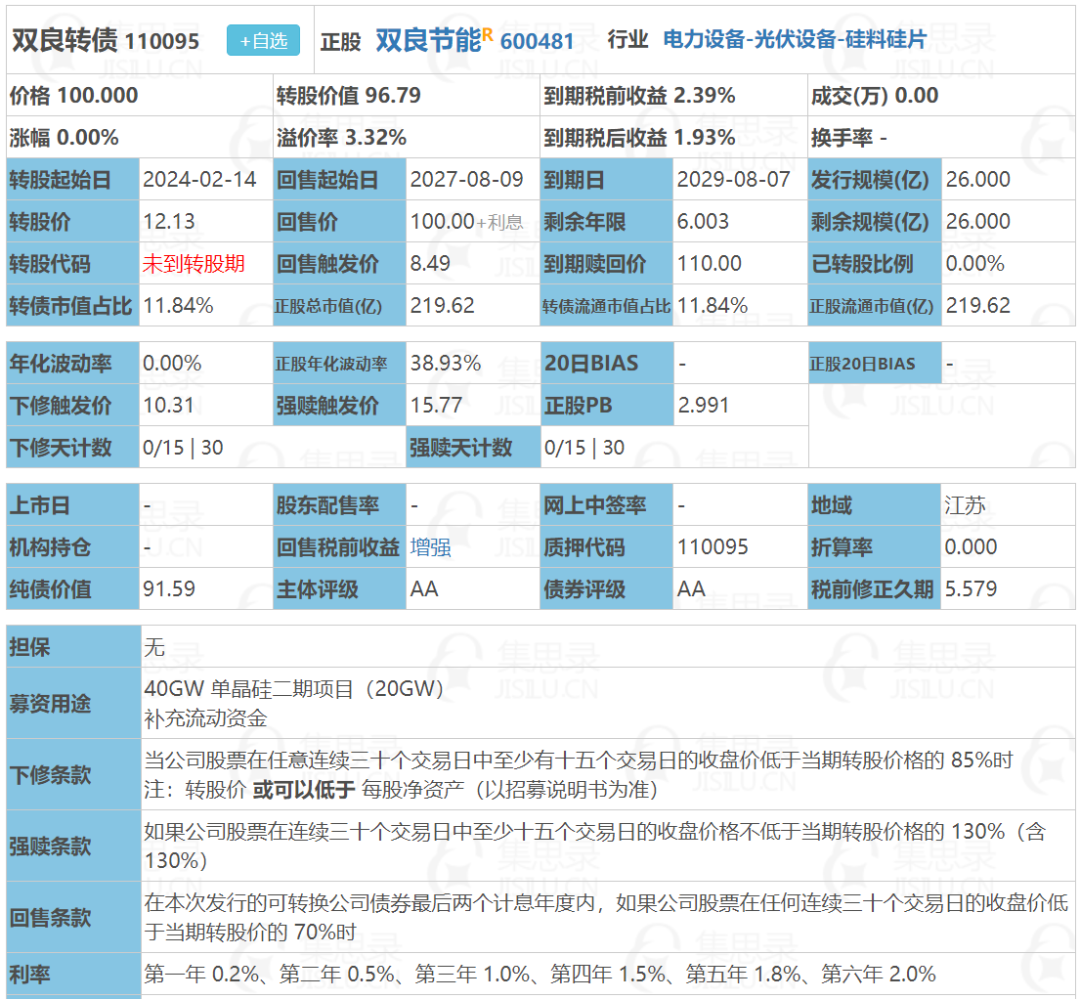

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率3.32%,结合AA评级、相似的转债、正股质地等综合因素目前给予29%的溢价率,正常价值:96.79*1.29=125。

假设原始股东配售75%,网上按6.5亿计算,顶格申购单账户约中65000/950/1000=0.07签,中签率一般。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

4

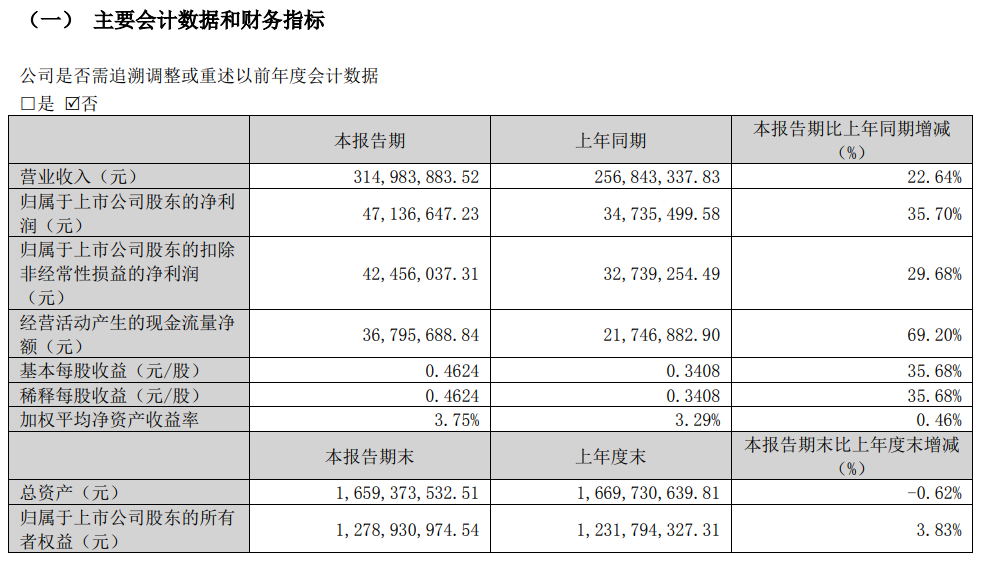

富仕转债:(正股代码:300852,配债代码:380852)

(图片来源:集思录)

评级:AA-评级,可转债评级越高越好。

发行规模:5.7亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,80%,条件严苛。

转股价值:

四会富仕今日收盘价42.36,转股价41.77,转股价值=转债面值/转股价*正股价=100/41.77*42.36=101.41,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.3+0.4+0.8+1.5+1.8+110=114.8,票面利息低。

纯债价值(最底线):

如按中债企业债测AA-级别6年期即期收益率6.4136%,纯债价值简化计算79.06,纯债价值低。

公司简介:

四会富仕属于电子元件业,公司在PCB小批量板细分领域经营多年,产品覆盖工业控制、汽车电子等重点领域,近年积累了欧姆龙、日立集团、京瓷等较多知名客户,与重点客户保持稳定合作关系,近年收入机利润规模保持增长。

公司成立于2009年,上市时间2020年7月,目前公司市值43.18亿,有息负债率0.28%,当前市盈率PE19.021,市净率PB3.376。

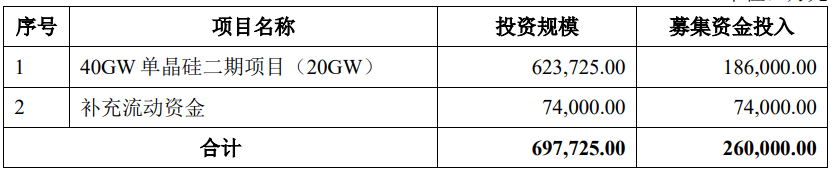

2023年第一季度报告公告:

2023年第一季度公司营业收入同比增长22.64%,归属上市股东的净利润同比增长35.7%。

主要风险:

1、行业竞争激烈,主营业务毛利率下降。

2、在建及拟建产能规模较大,未来或面临较大的消化压力。

3、公司外销收入占比较高,且销售市场高度集中与日夕客户,面临汇率波动风险。

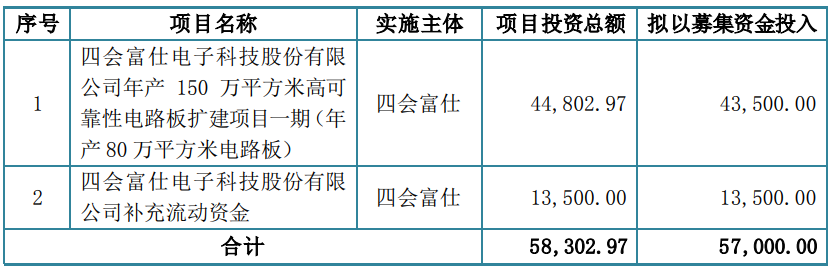

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-1.39%,结合AA-评级、相似的转债、正股质地等综合因素目前给予31%的溢价率,正常价值:101.41*1.31=133,规模较小有炒作可能。

假设原始股东配售82%,网上按1.02亿计算,顶格申购单账户约中10200/950/1000=0.01签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

今天最惨的还是医疗,周末就有业内人士称有大雷要爆,应该也是跟医疗反腐相关消息有关,今年来全国有100多名院长、医院书记被查,是过去的几倍。

很多人都说不知道这次zc会发酵到什么程度,想起了当初中概的惨状所以都不敢贸然行动,有些甚至割肉跑路,医疗板块属于放量下跌了。

医疗本来就处在周期性向下阶段,现在这个反腐zc出来,可能会把它底部的位置拉的再低些,磨底的时间也会变得更长。

当然长期来看医疗还是非常需要发展的一个板块,医疗也就定投中配置了一点,定投部分不用担心,如果未来有更低的突破会考虑再摊点。

......

明日大叶、开能转债上市,双良、富仕转债可进行申购。

个人看法:

双良转债:顶格申购,预计中0.07签,正常预估125。

富仕转债:顶格申购,预计中0.01签,正常预估133。

1

大叶转债:

大叶股份今日收盘价17.41,转股价格20.01,当前转股价值=转债面值/转股价格*正股价格=87.01。

大叶股份7月14日(申购日前一工作日)收盘价为19.38,申购日7月17日。

在这过去的大半个月时间里,大叶股份股价下跌10.1%,转股价值从96.85下跌到87.01。

个人看法:

大叶转债A+级别,规模4.76亿,原始股东配售率85.07%,单账户顶格申购中0.007签,溢价率由申购前一日的3.25%变为14.93%。

根据之前测评综合,结合当前环境给予44%的溢价率,正常价值预估:87.01*1.44=126,整体质地一般吧,不过规模较小有可能被炒作,130开盘的话可等尾盘看冲高情况再考虑出,如果冲的多个人会考虑跑路。

大叶转债测评:7月17日大叶转债申购

2

开能转债:

开能健康今日收盘价5.6,转股价格5.67,当前转股价值=转债面值/转股价格*正股价格=98.77。

开能健康7月19日(申购日前一工作日)收盘价为5.92,申购日7月20日。

在这过去的大半个月时间里,开能健康股价下跌5%,转股价值从104.41下跌到98.77。

个人看法:

开能转债A+级别,规模2.5亿,原始股东配售率78.11%,单账户顶格申购中0.006签,溢价率由申购前一日的-4.22%变为1.25%。

根据之前测评综合,结合当前环境给予37%的溢价率,正常价值预估:98.77*1.37=135,公司质地不错,规模很小,明日大概率被炒作,130开盘,尾盘集合竞价143再到157.3,如果157.3收盘则等到第二天再看情况出。

开能转债测评:7月20日开能转债申购

3

双良转债:(正股代码:600481,配债代码:704481)

(图片来源:集思录)

评级:AA评级,可转债评级越高越好。

发行规模:26亿,规模较大,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

双良节能今日收盘价11.74,转股价12.13,转股价值=转债面值/转股价*正股价=100/12.13*11.74=96.79,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.5+1+1.5+1.8+110=115,票面利息低。

纯债价值(最底线):

如按中债企业债测AA级别6年期即期收益率3.9695%,纯债价值简化计算91.05,纯债价值较好。

公司简介:

双良节能属于电力设备业,公司深耕光伏领域多年,是节能节水和光伏新能源领域龙头企业之一,下游客户订单充裕,市场占有率高,行业地位领先。

公司成立于1995年,上市时间2003年4月,目前公司市值219.62亿,有息负债率44.5%,当前市盈率PE18.459,市净率PB2.991。

2023年半年度业绩预增公告:

2023年上半年预计公司实现归属上市股东的净利润同比增长64.15~92.45%。

主要风险:

1、供应商集中度高,成本管理和毛利率面临一定压力。

2、债务负担重,结构不合理,且存在一定短期偿债压力。

3、在建项目仍需较大资金投入,面临较大资本支出压力。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率3.32%,结合AA评级、相似的转债、正股质地等综合因素目前给予29%的溢价率,正常价值:96.79*1.29=125。

假设原始股东配售75%,网上按6.5亿计算,顶格申购单账户约中65000/950/1000=0.07签,中签率一般。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

4

富仕转债:(正股代码:300852,配债代码:380852)

(图片来源:集思录)

评级:AA-评级,可转债评级越高越好。

发行规模:5.7亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,80%,条件严苛。

转股价值:

四会富仕今日收盘价42.36,转股价41.77,转股价值=转债面值/转股价*正股价=100/41.77*42.36=101.41,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.3+0.4+0.8+1.5+1.8+110=114.8,票面利息低。

纯债价值(最底线):

如按中债企业债测AA-级别6年期即期收益率6.4136%,纯债价值简化计算79.06,纯债价值低。

公司简介:

四会富仕属于电子元件业,公司在PCB小批量板细分领域经营多年,产品覆盖工业控制、汽车电子等重点领域,近年积累了欧姆龙、日立集团、京瓷等较多知名客户,与重点客户保持稳定合作关系,近年收入机利润规模保持增长。

公司成立于2009年,上市时间2020年7月,目前公司市值43.18亿,有息负债率0.28%,当前市盈率PE19.021,市净率PB3.376。

2023年第一季度报告公告:

2023年第一季度公司营业收入同比增长22.64%,归属上市股东的净利润同比增长35.7%。

主要风险:

1、行业竞争激烈,主营业务毛利率下降。

2、在建及拟建产能规模较大,未来或面临较大的消化压力。

3、公司外销收入占比较高,且销售市场高度集中与日夕客户,面临汇率波动风险。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-1.39%,结合AA-评级、相似的转债、正股质地等综合因素目前给予31%的溢价率,正常价值:101.41*1.31=133,规模较小有炒作可能。

假设原始股东配售82%,网上按1.02亿计算,顶格申购单账户约中10200/950/1000=0.01签,中签率低。

个人顶格申购。

(顶格申购—尚可申购—谨慎申购—放弃申购)

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号