这几天A股最亮的仔恐怕是芯片了,领头的就是中芯国际,港股和A股都被爆拉了一波。果然还得是华为,闷头做大事~

受此影响,最近科创50指数也被拉了一波,有朋友问,那现在科创50还能买吗?

梅姨曾经说过,科创50虽然是一只宽基指数,但其实你说它是行业指数也不为过。

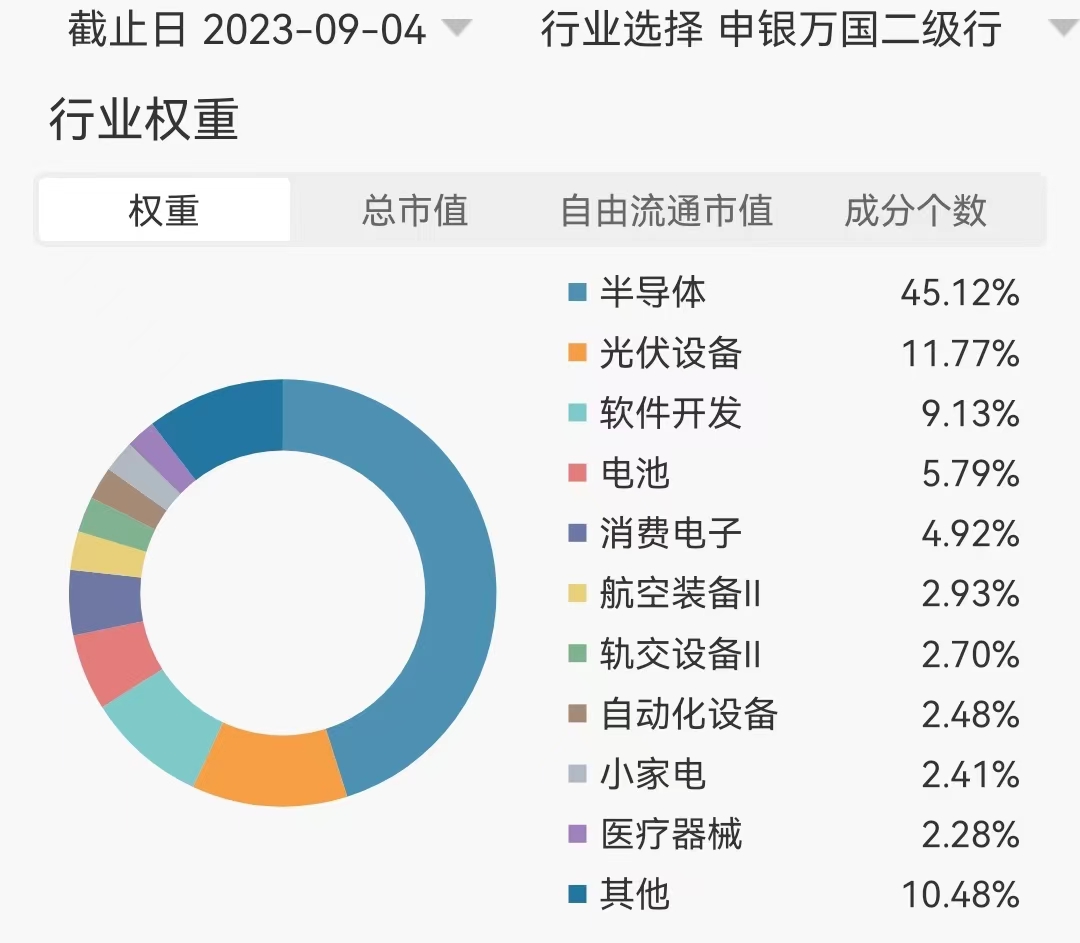

从申万二级行业分布来看,科创50指数半导体行业占了半壁江山,达到了45.12%。所以,这几天科创50才会在芯片的带动下被拉涨。

所以,你首先要知道的是,如果你买入科创50指数,就相当于买了一个重仓芯片半导体行业的基金。

那么,要不要买入一个指数,当然要看估值。目前科创50指数PE是41.3倍,处于全历史17.55%的历史分位,也就是说,只比历史上17.55%的时刻贵。貌似已经挺便宜了,但是大家仔细看这张图,能发现什么?

那就是,科创50指数成立时间太短了,它的基日是2019年12月31日,可以说一面世就发在了高点,然后去年开始回调,可是,历史参考数据太少,我们也很难准确的知道现在到底处于什么水平。

对于一个没有完整经历牛熊周期的指数,其实挺难判断估值的。

你看它估值最低点是31.71倍,是去年4月底时创造的,目前41.3倍的估值,距离去年4月底最低点还需跌23%。但还能不能跌到那个位置,没人知道。

不过呢,梅姨曾经在《到底什么是估值?估值的本质是什么?》说过,我们判断一个公司的估值有两个维度。一个是跟它自己纵向比较,也就是看它目前的估值和自己的历史估值比,处于什么位置。也就是我们常用的估值百分位法;一个是和同行横向比较,看一看和同类型的公司比,市场目前给它的估值合不合理。

那么一样的思路,既然科创50重仓芯片半导体,我们能不能类比看看芯片行业指数的估值呢?

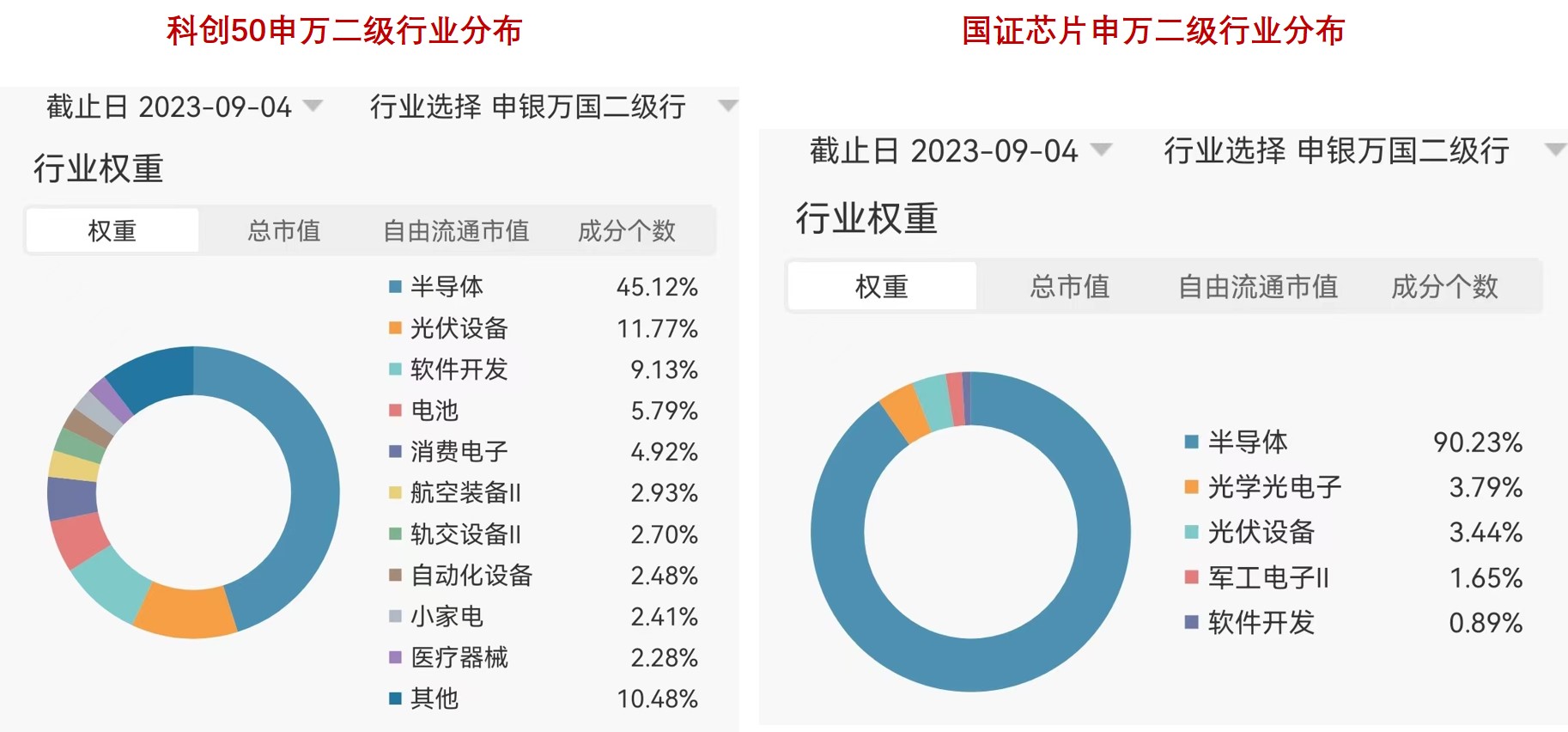

芯片行业常见的指数主要有2个,一个是国证芯片(980017)指数,跟踪它的指数基金主要是华夏国证半导体芯片ETF(159995);另外一个是中证指数公司的,中华半导体芯片指数(990001),跟踪它的主要指数基金是国泰CES半导体芯片ETF(512760)。

一个行业分布占比90%的指数肯定比一个行业占比45%的指数,更能代表行业情况,对吧?

所以,我们就以国证芯片指数为例,来具体看看。

国证芯片指数目前市盈率64.2,处于全历史40.38%的历史分位,虽然估值数据时间也不是很长,但从仅有的历史数据来看,40.38%的估值分位值,也不能说行业处于低估,最多算适中吧。

所以,如果,你是因为看重芯片属性而买科创50的话,也还是悠着点,一定要买的话,小仓位慢慢定投无妨。跟踪科创50指数的基金有华夏的科创50ETF(588000)。

虽然梅姨让你们谨慎一些,但其实梅姨一直有慢慢定投科创50,得益于低点加了一些,现在还亏2个点吧图片

最最后,还是要强调一下,行业指数风险较高,投资需谨慎,新手朋友还是建议选择宽基指数为主;一定要买的话,切记控制好单一行业的仓位上限,凡事给自己留余地,才能在市场中长久地活下去。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号