今天总结了一下数据

以2022年12月31日的总市值和总盈利来看

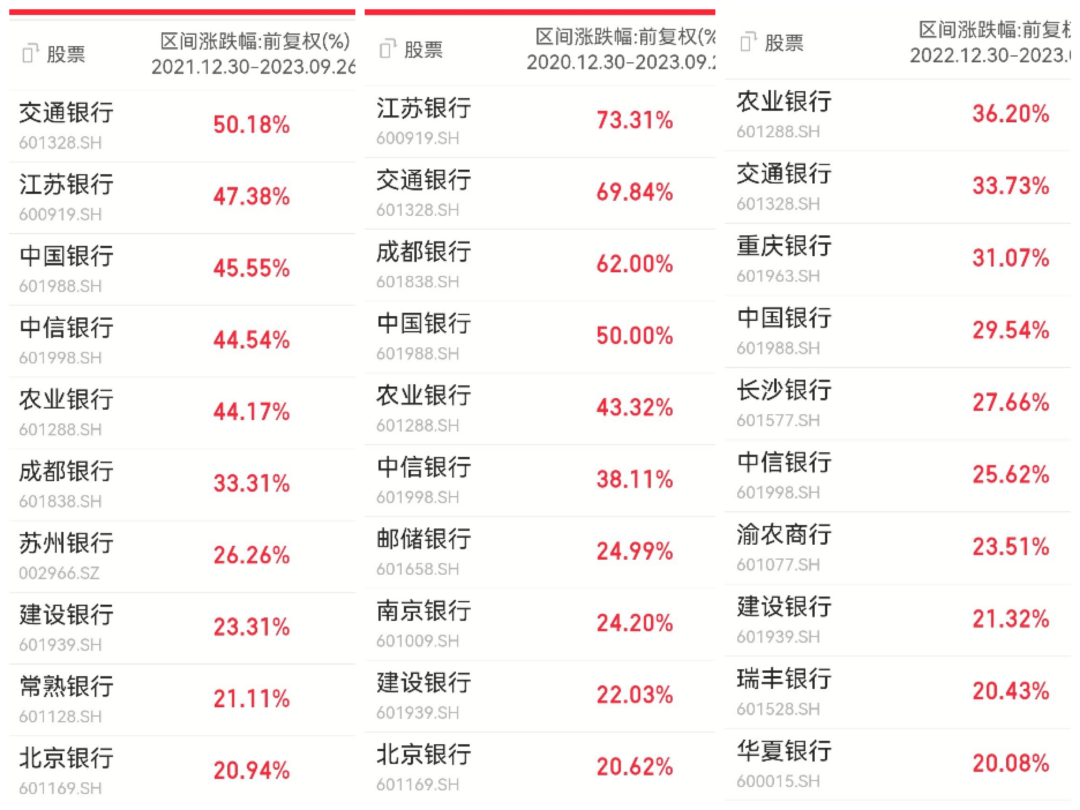

沪深5000多家公司,总市值87.62万亿,净利润合计5.76万亿

如果把银行拿出来,42家上市银行,总市值9.3万亿,净利润合计2.08万亿

所以

银行的利润占上市公司总体的36%,但市值却仅占10.61%

为什么很多人分析银行股,就是因为一眼看上去相对盈利估值比较低

那么,这到底是罕见的价值,还是看上去美丽的陷阱?

从行业占GDP比例来看

中国GDP 121万亿,银行行业占比10%高估吗?

根据新闻报道,美国金融业占GDP是20%,但这是金融业全部,另外他们投资银行全球布局,感觉不具可比性

然后看第三大经济体日本,数据更难找了,只找到一篇报道(1),说银行总市值占GDP比从1990年最高30%下滑到最低占8%

好像现在的10%不是个离谱的数字

大家都会说银行的坏账

比如建行,不良贷款率1.38%,拨备覆盖率241%,损失准备占总贷款总额的3.34%

假设建行贷款,不良认定,拨备准备这些都是审慎的,我理解,最后损失不超贷款总额3.34%,那么现在的盈利就是真钱

建行贷款总额22万亿,多1%坏账就是2000多亿,和建行一年净利润差不多,最坏会怎么样?

如果和日本比,泡沫破裂后,银行不良率最高到接近10%(2),那就没法说了

我一直觉得,如果中国经济平稳向好,难道独独银行的坏账不断攀升?

坏账这块我没想法,我也不能证明,也不能证伪

如果不考虑坏账问题,或者说银行的报表可信,那就简单了

建设银行过去几年虽然ROE一直下降,但也稳稳地站在12%以上

如果假设能维持12%的ROE,那很简单

本金每年挣12%,一部分分给股东,一部分继续投入挣12%

你如果能够按照1倍净资产买入,那就妥妥的年化12%

更别说现在A股市净率仅有0.6

如果能够0.6倍市净率买入永续ROE 12%的公司,分红再投收益估计接近20%了,做梦都会笑醒

云蒙阿姨提出过一个十年十倍的方案

就是一倍本金建行,年化假设15%+(0.5PB左右分红再投)

我三倍买入,那就是年化30%-40%

扣除利息费用,年化20%+实现十年十倍

我觉得最爱国的不是网上嘴炮抨击什么日本韩国,或者买个华为手机; 而是拿自己的钱,满仓满融四大行,坚定看好中国,与国运同进退

整体感觉银行向上可能有修复空间,但向下也有风险

我已经挺久不敢买金融股了,容我再好好想想

写完看了眼建行走势,并没出现下跌,只是不给好的估值而已

(1):https://www.sohu.com/a/71413661_114984

(2):https://www.huxiu.com/article/1822547.html

银行不盈利和百业凋敝没有直接关系的哈,国家的长期定调本来就是持续降息,降低实体经济的资金成本,其实就是在挤压银行的利润空间,当然,没有极端状况出现的前提下,四大行这种不会一下子取消分红,但是会有可能逐年降低分红额,这种可能会导致当前的高分红率不能一直保持下去只要存款和贷款之间有利息差,银行怎么会不盈利?银行是商业机构,不是慈善机构,如果真的有一天存贷之间没有利息差了,那银行为什么还要开下去,直接关门算了,如果银行都关门了,那百业还能顺利运转下去吗?至于说,降低分红,那有可能,但是降低分红一定股价也会跟着降的,那就更是天大的利好;只要银行不倒闭,管他股价怎么跌,跌越低越好,未来还能挣几十年工资,之后还有儿孙继续挣工资,世世代代挣的钱全买银行股,只买不卖,工资定投+股息复投,只要它敢跌,我就敢买,总有一天我的后代能控股当银行的大股东。

银行不盈利和百业凋敝没有直接关系的哈,国家的长期定调本来就是持续降息,降低实体经济的资金成本,其实就是在挤压银行的利润空间,当然,没有极端状况出现的前提下,四大行这种不会一下子取消分红,但是会有可能逐年降低分红额,这种可能会导致当前的高分红率不能一直保持下去降息都是贷款利率和存款利率一起降低的,从来没见光降贷款利率,不降存款利率的,最终还是储户承担了所有。。。

银行有坏账,是铁定的事实,但反过来想想,是不是有坏账才是天大的利好呢,正因为有坏账,银行股的股价才被打压到极致低位,这极其利好用工资定投+股息复投的投资者,每月工资到账了就换成极其低估的银行股,每年股息到账了,再全部换成股份,这妥妥的是在复利增加股份数啊,股价不涨又有什么关系,甚至股价越来越低才更好,越跌股息率越高,这样复利增加股份的效应就更突出;至少来说,绝大多数的银行,每年都是能分出红利的,并...四大行 九十年代,距离破产命悬一线。

说几个观点讲个笑话:平安银行估值低……

1.我国银行业的杠杆率是12倍,保险是10倍,证券业4倍,房地产没统计估计是6-8倍

2. 我国系统性重要银行19家,需要承担化解地方债务的任务,也就是要用低息的贷款置换高息的地方政府债务。大部分地方政府没有能力靠提高收入或者减少支出来还债了,少部分可以变卖优质股权还债。

3. 最牛逼的是同时经营保险,银行,证券和房地产的公司,这个杠杆率高到没法算。比如成立的保险公司,用吸收的保费(投...

按这个标准,大概民生银行、兴业银行、浦发银行都已经破产几年了,四大行也破产多年了,还是说这些银行也是有一个证券信托银行地产的集团?

赞同来自: 好奇心135

你这个思路好像投资房地产股票的关善祥就是这么想的,结果自己亏得人死了不说,还把一大票投资人带沟了。银行股长期破净是有道理的。高杠杆加混乱经营,银行业高管胡吃海塞,这些人抓起来的银行高管不知道有多少,看看这些人所作所为,人品业务都是完全恶劣。银行和房地产一样,倒闭和正在倒闭的路上,现在没倒闭,大家也是看在放水的份上,否则早就倒闭了,还什么抄底,抄着抄着成股东了,还赚钱呢,白日做梦。银行股确实长期破净啊,没说长期破净没道理啊,非常有道理;正因为长期破净,所以股息率才高啊;至于你说的,银行和房地产一样,迟早要倒闭,这个对小银行来说,确实有可能,但对大银行来说,特别是 工,农,中,建,四大行来说,可能性极低;如果工,农,中,建,都要倒闭,那A股市场,就几乎找不到不倒闭的公司了;当然,买银行股想炒作赚差价,那几乎不可能,那点波动性,不存在炒差价的机会,买银行就是长期当股东的思维,永远只买不卖,也就是说,买入就是唯一的目的了,不存在别的想法;你说这是白日梦,那也有可能,买股票肯定存在风险的,都是有赌性的,买银行就是赌它不倒闭,至于股价怎么跌,都不是事,越跌越利好。

赞同来自: 李小录2024

你不觉得你说得前后矛盾吗?银行既然这么重要还参与地方债化债?你知道化债是什么意思吗?化斋是原来欠银行60万亿现在给70万亿吗?不可能的嘛。如果能多给还消化什么债务呀。消化不了了才叫上银行。前几年的什么永续债,现在的降低贷款利率都说明了苦果难吃,地方债城投债水沾上水日子不好过。好多地方财政收入连外债利息都不够支付的,那银行的钱能要回来吗? 我看也就某些身在银行的人还有信心了。不过我不信某些人真对银行...你这么解释没有问题,我只是从整体的角度进行解读。化债的参与方肯定是金融机构,各个银行的最大股东不是中央汇金,就是财政部,要么是中国结算,或者各个国企,都是在国务院的领导下。 在这种背景下,银行参与化债一方面是政治任务,政治任务事关全局利益。 另一方面,银行参与也是维持整个系统的需要。 虽然银行参与但也是按照帐面价值记帐,不可能多记或者少记,不然系统就会出乱子。 永续债的问题,如果真的出现,金融机构肯定也是要兜底的。 目前大部分地方财政肯定不够利息支付的,银行端也可以做信用减值, 最后肯定可以抹平的。 以前四大行上市前专门成立的四大资产管理公司,就是为剥离银行的坏帐设立的, 最后四大行才上市。 相同的流程再走几次就抹平这个缺口了,只不过疫情这3年地方债规模增长的厉害,但是再厉害, 在目前这个治理模式下,只要保住没有系统风险,其它的都问题不大。

以目前阶段资本市场直接融资的角度来看,能上市的也就5000多家, 大部分的企业还是要通过银行才能进行融资, 银行羰的息差,保险,基金销售及其它收入还是可以,看一下银行的ROE就知道了。 有没有信心是个人的看法问题, 不同看法存在也非常正常。

赞同来自: luckych

这位网友写的非常有道理, 银行是现代金融业的基础,是整体生态系统最重要的核心支柱。 所说的系统性风险其实最终就是指银行业的风险,因为一旦一个国家的银行系统出现问题,外国的资本就会蜂拥而入, 蚕食一个国家最重要的资产。 看一下前苏联, 波兰, 爱尔兰等早就不是新鲜事历史。包括索罗斯做空香港,等等无不是相同的例证。你不觉得你说得前后矛盾吗?银行既然这么重要还参与地方债化债?你知道化债是什么意思吗?化斋是原来欠银行60万亿现在给70万亿吗?不可能的嘛。如果能多给还消化什么债务呀。消化不了了才叫上银行。前几年的什么永续债,现在的降低贷款利率都说明了苦果难吃,地方债城投债水沾上水日子不好过。好多地方财政收入连外债利息都不够支付的,那银行的钱能要回来吗? 我看也就某些身在银行的人还有信心了。不过我不信某些人真对银行有信心,也就是希望能拖一天是一天吧,砸谁手里谁倒霉。

中国是公有制经济为核心的经济模式, 中国的治理模式就是以党为核心的治理,为保持系统的...

赞同来自: cxymj2

假设四大行暴雷,会先把股东给清0,股东都赔光后,然后国家再注资(印钱)到四大行里面,四大行还是存在。但除了大股东重新注资进来,其他股东已经面目全非。2000年四大行就这么操作的。最近的中国华融去年破产,重组上市也是这样操作。如果真没有风险,股东没有赔光风险。市场会给你10%股息率吗?市场为何有这么多不理性的声音?1)2000年四大行上市前,财政部持股100%,哪有其他股东?其他股东都没有,怎么清零? 2)最近一件事,盛京银行这么烂的银行,你看看他的1800亿不良资产包处理方案,这是让小股东清零了吗?小股东几乎毫发无损。连盛京这么烂的银行政府都在保,四大行会倒吗?四大行会把小股东清零吗?

赞同来自: 爬山虎YU 、JiangSH2020 、亚热带雨林 、basementkids 、jiandanno1 、 、 、 、 、 、 、 、 、 、 、 、更多 »

天量印钞?这个是100%啊,理由不说了。银行是被保护的第一行业,保证银行利润就是保护公有制经济的基础,是国家意志。在国家意志面前,存贷利率差,根本不是事。至于坏账,恒大倒了,银行影响多少?除了恒大直接借银行的2000亿(大多有可变现抵押物),风险还不是上下游分摊了?上下游也坏账累计银行?道理相同,银行直接出借的钱而且抵押资产无法覆盖,才是真的银行亏损。这位网友写的非常有道理, 银行是现代金融业的基础,是整体生态系统最重要的核心支柱。 所说的系统性风险其实最终就是指银行业的风险,因为一旦一个国家的银行系统出现问题,外国的资本就会蜂拥而入, 蚕食一个国家最重要的资产。 看一下前苏联, 波兰, 爱尔兰等早就不是新鲜事历史。包括索罗斯做空香港,等等无不是相同的例证。

中国是公有制经济为核心的经济模式, 中国的治理模式就是以党为核心的治理,为保持系统的稳定及国际竞争力,让银行业组成银团的模式去支持保证系统的平稳运行, 这也是银行业最重要的功能之一。 再说银行业有坏帐非常正常,即使市场经济情况下,私营企业有坏帐不也正常吗? 别人欠你钱5年了,你计提了坏帐准备, 有什么大惊小怪的呢? 只不过社会主义公有制的制度下,银行业不仅仅是用来赚钱的,更是用来稳定经济的。 看一下近期的地方债的化债方式,银行业必须参与,这也是银行的对于系统的作用。

赞同来自: 布朗123

当下无非需要思考的是:

1、这些银行的股息率能否持续?

我觉得未来10年都维持这个股息率和分红率是不可能的。所以以收股息为目标持有银行股,逻辑不成立。

2、银行持有相关城投债和违约负债,如何解决?

银行背后代表了谁?无非权力一直存在,央企银行就是永续经营呗。这也是大部分银行持有者的逻辑。

那债务如何解决?肯定需要财政部巨额注资的。现在的问题无非是注资的成本是多少?是以目前的每股净资产对几大央企银行注资,还是对银行进行一次系统性的资产减值后,再大规模注资?

前者对于银行股的持有者,肯定是巨大利好。财政部以远高于真实净资产的价格入股,是否可行呢?但对于财政部,他们如何抉择呢?

后者对于银行股的持有者,可能是大额的损失。银行每股净资产大幅下滑,财政部在以每股净资产巨额注资,大比例稀释持股权益。

银行是周期股,周期股最佳买入时机是负pe或极高pe的时候。

银行有坏账,是铁定的事实,但反过来想想,是不是有坏账才是天大的利好呢,正因为有坏账,银行股的股价才被打压到极致低位,这极其利好用工资定投+股息复投的投资者,每月工资到账了就换成极其低估的银行股,每年股息到账了,再全部换成股份,这妥妥的是在复利增加股份数啊,股价不涨又有什么关系,甚至股价越来越低才更好,越跌股息率越高,这样复利增加股份的效应就更突出;至少来说,绝大多数的银行,每年都是能分出红利的,并...你这个思路好像投资房地产股票的关善祥就是这么想的,结果自己亏得人死了不说,还把一大票投资人带沟了。银行股长期破净是有道理的。高杠杆加混乱经营,银行业高管胡吃海塞,这些人抓起来的银行高管不知道有多少,看看这些人所作所为,人品业务都是完全恶劣。银行和房地产一样,倒闭和正在倒闭的路上,现在没倒闭,大家也是看在放水的份上,否则早就倒闭了,还什么抄底,抄着抄着成股东了,还赚钱呢,白日做梦。

有人喜欢路径依赖,还振振有词,那就继续依赖好了啊。有人喜欢在压路机面前捡钢镚,觉得技艺高超,那就继续捡吧。总要有人买单的,总有人觉得自己快人一步,那就继续聪明过人吧。总有人觉得A股定价不够有效,您去翻翻那几个核心价投股,大盘跌到这个鸟样,那几只才跌多少。咋到了银行股上资本就成了瞎子,定价无效被低估了呢。总有人认为3个西格玛以上的事件不会发生,确实咱们应试教育没教这个,不教确实=不会发生。在没经历...投资有风险,这种话放在哪只股票上都成立,但五大行的体量和抗风险能力不是包商银行这种城商行可以比的。买工行建行,别想太多,也不用看报表坏帐率,只管拿分红就行,过五年成本就下降一半,黑天鹅也不那么可怕了。也别以为市场不会定价错误,没有市场的定价错误,怎么会有牛市熊市?

赞同来自: zhangsheng123

黑四大行的有没有想过,如果连四大行都破产了,那中国的经济早已经崩溃了。你觉得你同时拿住的其他股票会不拦腰或者清零吗?你说担心建行h会从0.35倍pb跌到去0.2pb还说得过去(尽管可能性已经不大了),你说担心四大行破产就己人忧天了破产太夸张了,但是可以亏吧?银行可以把0.35pb亏成1pb呀,然后继续跌到0.35pb

赞同来自: J222038797

黑四大行的有没有想过,如果连四大行都破产了,那中国的经济早已经崩溃了。你觉得你同时拿住的其他股票会不拦腰或者清零吗?你说担心建行h会从0.35倍pb跌到去0.2pb还说得过去(尽管可能性已经不大了),你说担心四大行破产就己人忧天了不不不,看看华融,当时大家怎么想的,它最后怎么做的

赞同来自: happysam2018 、某地的韭菜 、如风而至 、难得又是浮雲 、好奇心135更多 »

有人喜欢在压路机面前捡钢镚,觉得技艺高超,那就继续捡吧。

总要有人买单的,总有人觉得自己快人一步,那就继续聪明过人吧。

总有人觉得A股定价不够有效,您去翻翻那几个核心价投股,大盘跌到这个鸟样,那几只才跌多少。咋到了银行股上资本就成了瞎子,定价无效被低估了呢。

总有人认为3个西格玛以上的事件不会发生,确实咱们应试教育没教这个,不教确实=不会发生。

在没经历过一个完整周期的稚嫩非健全资本市场里,别动不动拿过去的“经验”说事,too young

----------等一个,爆雷,启动!

海阔天空yu - 2004年开始投资转债的70后

赞同来自: J934003722 、掌牛郎 、风云1699 、闲菜 、happysam2018 、更多 »

截至2022年6月末,A股42家银行贷款总额合计140.38万亿元假设他们都是1.5%的坏账率那么是2万亿左右坏账140万亿贷款里,拨备可容纳5万亿左右坏账但比如恒大,负债2.3万亿,有多少银行的钱呢? 不是银行的钱又是哪里的钱? 买信托的有钱人?发不出公交工资的地方政府有多少银行借款呢?真是搞不明白恒大两万多亿的欠债,其中只有六千多亿来自银行的融资,另外有七千多亿是欠买房业主的钱,还有一万多亿是供应商的垫资。

新鲜嫩韭菜

- 长期空仓,偶尔打游击

- 长期空仓,偶尔打游击

赞同来自: FIRE行者乔生

银行以前和财政部一度是合并的,银行的盈利能力不是来自于本身的经营能力,而是来自于业务的膨胀,这个以前好多人讨论过的。至于银行是低估还是高估,和国外银行同行比不合适,毕竟国外银行人家是私有的,不能比。倒是可以看到银行的资产质量很差,里面一大部分是房地产相关贷款,如今房地产崩盘了,银行估计也会倒闭,就看是不是天量印钞了。我看市场也是赌会天量印钞,否则银行现在还有若干万亿估值,不合理,恒大等房地产公司早...天量印钞?这个是100%啊,理由不说了。银行是被保护的第一行业,保证银行利润就是保护公有制经济的基础,是国家意志。在国家意志面前,存贷利率差,根本不是事。至于坏账,恒大倒了,银行影响多少?除了恒大直接借银行的2000亿(大多有可变现抵押物),风险还不是上下游分摊了?上下游也坏账累计银行?道理相同,银行直接出借的钱而且抵押资产无法覆盖,才是真的银行亏损。

这个问题我来回答,不知道是否涉嫌敏感话题?银行以前和财政部一度是合并的,银行的盈利能力不是来自于本身的经营能力,而是来自于业务的膨胀,这个以前好多人讨论过的。至于银行是低估还是高估,和国外银行同行比不合适,毕竟国外银行人家是私有的,不能比。倒是可以看到银行的资产质量很差,里面一大部分是房地产相关贷款,如今房地产崩盘了,银行估计也会倒闭,就看是不是天量印钞了。我看市场也是赌会天量印钞,否则银行现在还有若干万亿估值,不合理,恒大等房地产公司早就快跌到退市了。现在皮带完蛋,肯定不是结束,而是开始

中国是社会主义,社会主义有一条就是公有制为主体。公有制经济,主要盈利来自什么?扣除银行业的话,整个公有制经济的盈利能力是何种场景?所以高的存贷利率差会长期存在。

存贷利率差是明的,2%的利率差状态下,银行暴利不是正常的吗?

结论:我是相信银行的盈利能力的,但美欧世界银行股市净率也就那样。所以银行股是低估状态,无大风险,未来随着每股净资产快速上升,每年5%...

新鲜嫩韭菜

- 长期空仓,偶尔打游击

- 长期空仓,偶尔打游击

中国是社会主义,社会主义有一条就是公有制为主体。公有制经济,主要盈利来自什么?扣除银行业的话,整个公有制经济的盈利能力是何种场景?所以高的存贷利率差会长期存在。

存贷利率差是明的,2%的利率差状态下,银行暴利不是正常的吗?

结论:我是相信银行的盈利能力的,但美欧世界银行股市净率也就那样。所以银行股是低估状态,无大风险,未来随着每股净资产快速上升,每年5%到10%左右速度上涨的概率大,特别是利率全面下行阶段高股息率品种持续受到追捧,但暴涨难。

暴雷不可能一下子的,地方银行撑不住的时候四大行的股价可能也已经腰斩了,这个时候到底是割肉走呢还是继续留下来,而且耳聪目明的资金可能已经走了,所以导致股价大幅下挫,而众多散户看的又是去年的分红金额,用现在大幅下挫的股价除以去年的分红金额得出的可能是极高的股息率。。。原则上所有企业都可以这么一轮一轮的整,那些低价增发的有很多就是这个梗

你说的这个点没错,确实可能稀释股东权益,如果担心的话,在地方银行撑不住暴雷的时候再跑也不晚,在那之前,四大行绝对是最后暴的那一批。一些集友上来就谈四大行暴雷,真的不知道在想什么暴雷不可能一下子的,地方银行撑不住的时候四大行的股价可能也已经腰斩了,这个时候到底是割肉走呢还是继续留下来,而且耳聪目明的资金可能已经走了,所以导致股价大幅下挫,而众多散户看的又是去年的分红金额,用现在大幅下挫的股价除以去年的分红金额得出的可能是极高的股息率。。。

LeeKrol

- 坚守转债不动摇!

- 坚守转债不动摇!

四大行暴雷这个累不是指的四大行的储户啊,四大行如果出问题了,储户没办法兑付了,那肯定会印钱来解决,所以站在四大行储户的位置上不用担心存款安全的问题。你说的这个点没错,确实可能稀释股东权益,如果担心的话,在地方银行撑不住暴雷的时候再跑也不晚,在那之前,四大行绝对是最后暴的那一批。一些集友上来就谈四大行暴雷,真的不知道在想什么

但是印钱的结果必然是极大稀释原股东的股权,所以暴雷爆的是股东的雷。

LeeKrol

- 坚守转债不动摇!

- 坚守转债不动摇!

赞同来自: J934003722

那赶紧印呀,这么多地方体制内都发不出工资了,为什么不让印钞厂晚上加班多印点钞票呢?不要带着怼人的语气发言,经济不好是全世界都不好,地方政府发不起工资是之前乱花钱,乱投资导致的,不是遇到什么问题都印钱解决,希望水平能高一些

赞同来自: wuweierzhi 、happysam2018 、必得大底 、alongside 、enzodino 、更多 »

奇怪为啥有人觉得四大行会爆雷,地方债务再高也是人民币,只要肯印钱,人民币债务就不是债。乱印钱确实不好,但是绝对比放任四大行爆雷强,非要抛开现实谈这个问题,也是没辙假设四大行暴雷,会先把股东给清0,股东都赔光后,然后国家再注资(印钱)到四大行里面,四大行还是存在。但除了大股东重新注资进来,其他股东已经面目全非。2000年四大行就这么操作的。最近的中国华融去年破产,重组上市也是这样操作。如果真没有风险,股东没有赔光风险。市场会给你10%股息率吗?

奇怪为啥有人觉得四大行会爆雷,地方债务再高也是人民币,只要肯印钱,人民币债务就不是债。乱印钱确实不好,但是绝对比放任四大行爆雷强,非要抛开现实谈这个问题,也是没辙四大行暴雷这个累不是指的四大行的储户啊,四大行如果出问题了,储户没办法兑付了,那肯定会印钱来解决,所以站在四大行储户的位置上不用担心存款安全的问题。

但是印钱的结果必然是极大稀释原股东的股权,所以暴雷爆的是股东的雷。

赞同来自: 阳光下生命 、happysam2018 、hwyfbfb 、大7终成 、李乐毅 、 、 、 、 、 、更多 »

就算工行建行哪天爆大雷,股东股权清零了,难道会是三五年之内的事吗?黑银行的有几个准备拿一只股票三五年的?我准备拿银行养老的都不怕,炒短线的还会怕这个?可见只是嘴巴上说说而已。而且每年8个点的分红,是个非常有效的退出渠道,算上利润和分红的适度增长,10年之后已经拿回全部成本,到时候就算发生工行建行股权清零这种极小概率事件也不是那么可怕了。银行真正的缺点是,不能让人快速致富,只能慢慢变富,所以才有那么多人黑银行。

本人都持有兴业银行十年了,有几个人能持有股票十个月以上的。

就算工行建行哪天爆大雷,股东股权清零了,难道会是三五年之内的事吗?黑银行的有几个准备拿一只股票三五年的?我准备拿银行养老的都不怕,炒短线的还会怕这个?可见只是嘴巴上说说而已。而且每年8个点的分红,是个非常有效的退出渠道,算上利润和分红的适度增长,10年之后已经拿回全部成本,到时候就算发生工行建行股权清零这种极小概率事件也不是那么可怕了。工行建行有可能三五年内暴雷。中国的城投债地方债在百万亿级别,房地产相关行业贷款也是天文数字。工商银行和建设银行好像没有公布过持有地方债城投债和房地产相关行业的贷款情况,但是按照地方债城投债和房地产相关行业贷款的规模看,小银行是没有这么多钱的,有这么多钱贷款给这些还没有正式定义为不良贷款的只有大银行,所以未来几年这些大银行很可能倒闭。你拿银行养老所以不怕持有银行,别人就应该短线持有银行?巴菲特说过,不想长期持有的股票,短期也不持有。中国股市连扳跌停的太多了,未必想跑就跑得掉。以前的理财年化百分之九百分之十的太多了,最后不也是暴雷了?为什么这些大银行不暴雷?什么叫极小概率?你是怎么推算出工商银行和建设银行小概率倒闭的?房地产相关贷款暴雷已经是灰犀牛了,有些已经明牌了,视而不见只能愚弄自己。

赞同来自: happysam2018 、深水炸弹 、stylexf 、静心无为

80~90年代的事就不要提了,当年国企用银行贷款发工资,坏账比例惊人,据说四大银行已经事实上破产,但那时候国企与四大银行本就是一家,一笔糊涂账。后来改革开放向纵深发展,搞股市,搞市场经济,四大国有银行进行股份制改造,中央ZF注资,还引进外资,然后在A股和港股上市,为此国家还成立了银监会加强监管,你能想到的风险,庙堂上那些高人能人以及外资的洋顾问肯定都想到了,而且你想不到的人家都想到了。所以目前银...说了一大堆,不就是走夜路吹哨给自己壮胆嘛,内容毫无干货啊

赞同来自: happysam2018 、意外的角落 、安飞 、walkerdu 、等一万年 、 、更多 »

四大行是不会破产,但是股东的收益就不好说了,1990年代财政部注资的事总听说过吧。80~90年代的事就不要提了,当年国企用银行贷款发工资,坏账比例惊人,据说四大银行已经事实上破产,但那时候国企与四大银行本就是一家,一笔糊涂账。后来改革开放向纵深发展,搞股市,搞市场经济,四大国有银行进行股份制改造,中央ZF注资,还引进外资,然后在A股和港股上市,为此国家还成立了银监会加强监管,你能想到的风险,庙堂上那些高人能人以及外资的洋顾问肯定都想到了,而且你想不到的人家都想到了。所以目前银行业的生态和A股上市银行的性质与90年代的四大行完全不同了。

银行今年涨幅不错,但是从2015年的高点来看,也只能说还行。银行的坏账就像房产的空置率一样,是个说不清的问题。银行的利润与坏账就像一个泡泡,泡泡迟早要破掉,问题是吹泡泡的人手够大,能吹几十年,而一个人的一生太短暂,放在历史的长河里,我们都很渺小,同时看到的也不一定就是真实的。

听过一个不是笑话的感慨,乾隆在位60年...

关于银行的不良、拨备、房贷、地方债、杠杆率这些细节琐事,有正规单位工作经历的人应该知道,有些问题在基层看来是大事,但在高层看来可能就不算个事,因为高层的思路、眼界、手段、所掌握的信息是基层不具备的。现在一些银行基层员工或股票分析师根据他们自己掌握的一些信息,就判断银行业很快会出现危机,是不是太自不量力了?或者太杞人忧天了?往大里说,也许明天东南方向的战争就会打响,股市也会关门,但我们小散整天思考这些事有意义吗?不是我们能把控的事就不要去烦神。你说得对,一个人的一生太短暂,放在历史的长河里,我们都很渺小,同时看到的也不一定就是真实的,我相信四大行总有一天也会倒闭的,但那是未来,当下我们只管炒股,只要最近几个月能在银行股上赚到钱就行。炒股不需要知道得太多,况且小作文满天飞,你所知道的信息也可能是错的。

有几个省级分行行长是真的知道风险怎么量化的?这些数据都是技术活,总行风险管理部门的领导和财务官才非常清楚。当然银行财报的可操作空间非常大而已。总行风险管理部门的领导和财务官,他们在银行股上赚钱没有?做空也可以赚钱

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号