忙碌的日子总是过得很快。一晃又一个季度过去。

而A股却似乎总是停留在什么3000点。

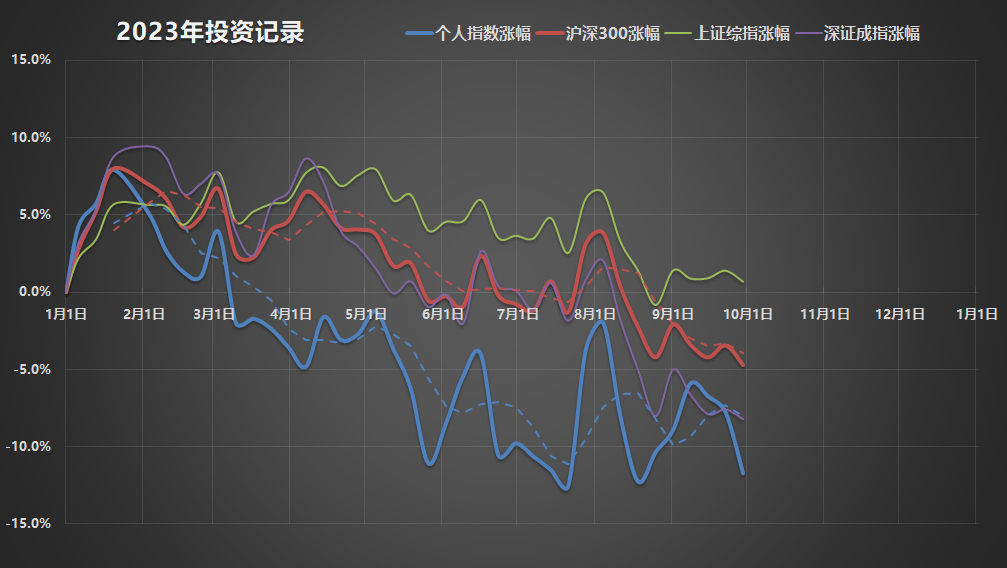

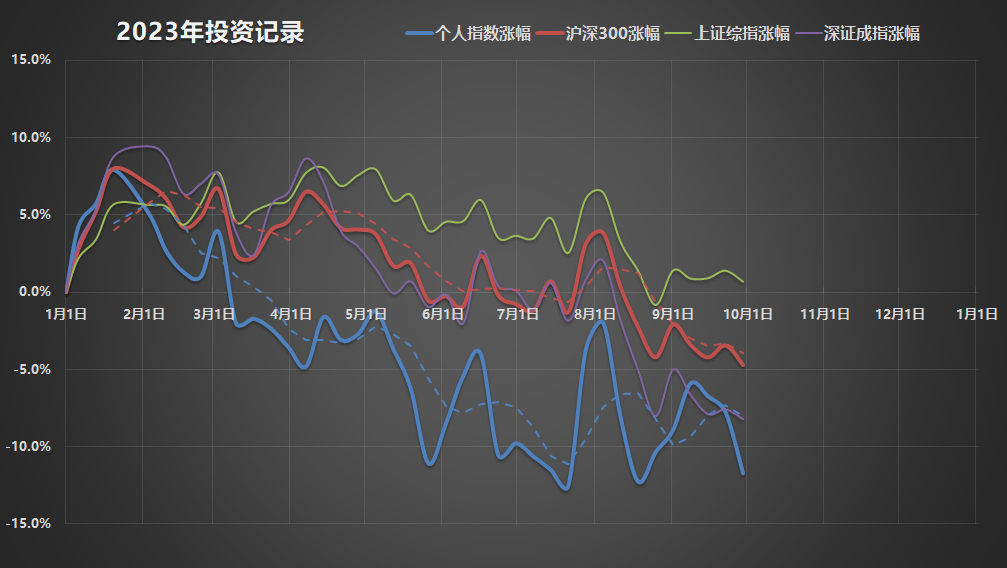

首先7月下旬地产股出现了一波夸张的反弹,一度把我拉到今年差不多翻红。

然后8月上半月又再次下跌,从哪来回哪去。

8月下半月又反弹。9月再次下跌。

真是上上下下的享受。

不过从沪深300和深证成指来看,是探至全年新低了。

个人累计收益率-11.7%,沪深300是-4.7%,我跟大盘的差距仍保持在7pp,但并没有比半年时拉大。

上证综指 0.7%,深证成指-8.2%。Q3的深证确实不行啊,跳水。

恒生指数-10.0%,国企指数-8.3%。半斤八两。

我便在这上蹿下跳的行情中来来回回。涨了我就卖一点,跌了我就买一点,尽可能把波动抹得平一点。

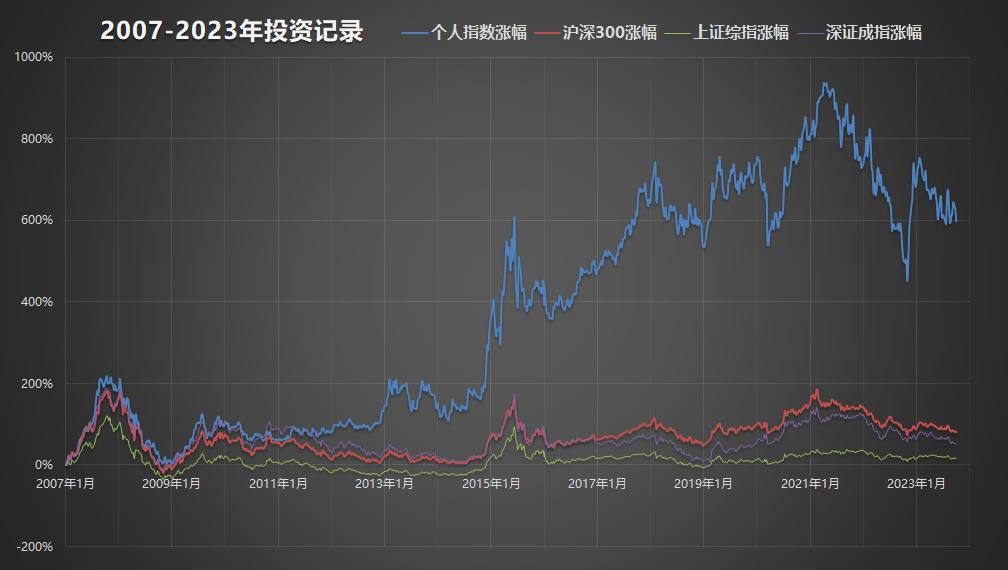

对了,每次放这个图就难免有小伙伴说,应该用对数坐标。我还是稍微说明一下,因为这里头有出现负值,Excel作图中并不支持有负数的部分弄对数坐标。

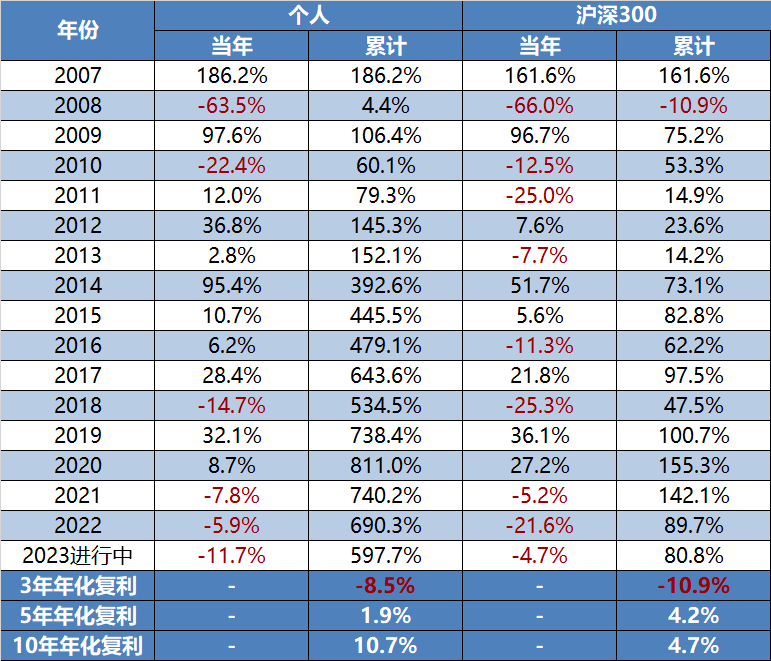

尽管今年迄今为止又负了,尽管连续三年负了,尽管三年里头两年是跑输的,但是你猜怎么着……三年累计下来其实没有输。

当然如果看五年,是输的。这五年,确实是我投资生涯成绩比较差的五年。

单看十年,又是显著地赢。

再多看几年呢,2007年以来我的累计投资收益率 597.7%,年化约 12.3%;沪深300是 80.8%,年化约 3.6%。

当然,严格来讲应该再算一下沪深300的分红,但是我手头缺少数据,只能先作罢。

权益类资产占98.9%。

A股持仓16.1%,港股及相关基金持仓82.9%。又搬仓多押注港股。

分行业板块看,跟上个季度比:地产及物业占37.9%↗,保险20.0%↘,银行16.1%↘。地产大涨时我是减仓的,但是大跌了我又再次加仓,中间的时间间隔好短。

Q2主要增持:招商银行A、中国铁建H、宝龙地产、雅生活服务。

Q2主要减持:兴业银行、雅居乐集团、新华保险H、环球医疗、天能动力。

9月主要增持:宝龙地产、雅生活服务、天能动力。

9月主要减持:新天绿色能源H、中国人民保险集团H、丽珠医药H、环球医疗、平安银行、中国铁建H、招商银行A。

目前这个仓位结构,和房地产行业关联确实偏大了点。

一季度末我说,经济复苏不会一蹴而就,但是相信基本面肯定还是会回暖。半年时我说,可以再等下半年看看,仍然有信心。现在三季度过去了,怎么说呢……

你说经济没复苏吧,文旅又爆火,疫情三年解封,肯定会有复苏的。但是同时在这一时间点,又叠加了房地产下行,外部形势恶化。正负相抵之下,令我也开始有点左右摇摆。

但总之感觉基本面并没有市场价格所反映的那么差。所以对未来行情仍抱有希望。

2、关于地产

之前我说,地产最坏的时候很可能已经过去。话可能还是说早了。虽然已经不再加速恶化,但是惯性的力量之巨大,要企稳都比较费力。

但还是那句话,地产股的行情并不需要等到行业明显回暖。以当前有些个股估值之低,但凡只要确认它们能活下来,股价就会爆发上涨。

以我持有的港股宝龙地产为例。

宝龙从8月23日的低点0.79港元,上涨到9月13日的1.72港元,大概是十天翻一倍的行情;9月12日当日涨幅 19.6%,然后次日盘中最高涨幅 48%,令我目瞪口呆,增长了见识,虽然最后当天收盘 6.0%,但巨幅放量说明显然有增量资金入场。

尽管此后,宝龙又从1.72港元的高点回落,当天收在1.23港元,用了十天左右跌回0.89港元,但是你已经看得出它后续再度拉升的潜力——我话就放着,不怕打脸。

3、关于银行

房地产的不景气,加上存量房贷利率调整等因素,对银行也是明显的利空。但疫情后经济的复苏也会有正向贡献。

银行的基本面,其实就是宏观经济的基本面。所以情况是一样一样的。当前的经济基本面就是复杂,积极因素和消极因素都有。

但正如巴菲特说过的,没有人靠做空自己的国家发财致富(大意)。当前局面下,我不会也没理由看空我国经济基本面,对应的也就不会看空银行股。

4、关于保险

保险的业绩从一季度开始已经明显反转了,中报进一步验证。负债端是向好,可能疑问在资产端吧。毕竟保险的资产端关联着股市,甚至关联着房市。

但初步看保险的资产端整体也是向好的。所以我并不是太担心。

保险和地产、银行唯一的差别是,保险去年四季度和上半年涨过一波了。所以虽然它的基本面改善了,但市场价格也有所反映了。

5、关于“三傻”估值

应该是因为确实杠杆太大,所以市场对金融行业包括地产行业相当忌讳,在不确定性高的时候给了更低的估值。

但也洽洽在这种时候,可能蕴藏着最大的获利机会。不过这机会我也等了好几年了。目前看也就保险稍稍体现了一点。

这里头,地产的机会最大,因为估值被压缩的最低。但地产的不确定性也最高。

银行整体应该是稳的,但也很难暴涨吧。

保险虽然已经涨过,但确定性、向上空间应该还是好过银行。

6、年中的时候,我给自己定了一些投资纪律。这回再稍作更新:

就先这样。

而A股却似乎总是停留在什么3000点。

一、投资成绩

Q3真的是相当跌宕起伏。

首先7月下旬地产股出现了一波夸张的反弹,一度把我拉到今年差不多翻红。

然后8月上半月又再次下跌,从哪来回哪去。

8月下半月又反弹。9月再次下跌。

真是上上下下的享受。

不过从沪深300和深证成指来看,是探至全年新低了。

个人累计收益率-11.7%,沪深300是-4.7%,我跟大盘的差距仍保持在7pp,但并没有比半年时拉大。

上证综指 0.7%,深证成指-8.2%。Q3的深证确实不行啊,跳水。

恒生指数-10.0%,国企指数-8.3%。半斤八两。

我便在这上蹿下跳的行情中来来回回。涨了我就卖一点,跌了我就买一点,尽可能把波动抹得平一点。

对了,每次放这个图就难免有小伙伴说,应该用对数坐标。我还是稍微说明一下,因为这里头有出现负值,Excel作图中并不支持有负数的部分弄对数坐标。

尽管今年迄今为止又负了,尽管连续三年负了,尽管三年里头两年是跑输的,但是你猜怎么着……三年累计下来其实没有输。

当然如果看五年,是输的。这五年,确实是我投资生涯成绩比较差的五年。

单看十年,又是显著地赢。

再多看几年呢,2007年以来我的累计投资收益率 597.7%,年化约 12.3%;沪深300是 80.8%,年化约 3.6%。

当然,严格来讲应该再算一下沪深300的分红,但是我手头缺少数据,只能先作罢。

二、持仓情况

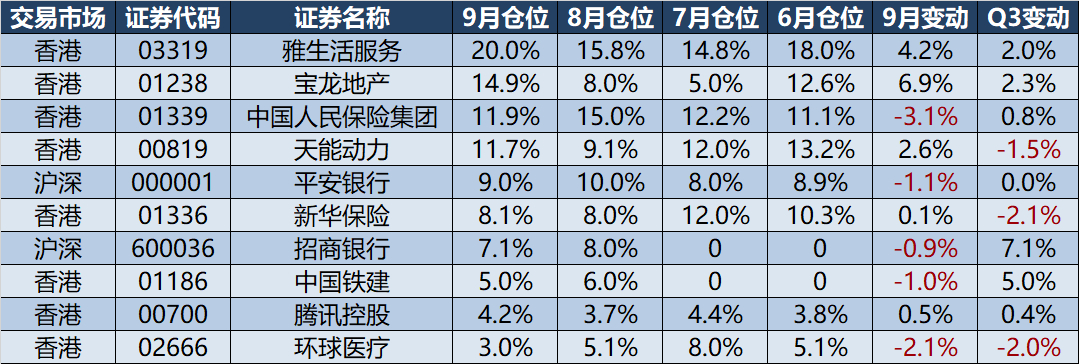

重仓股Top5合计占67.5%,较上月略有提升,较上季度明显提升;Top10合计占95.0%,同样较上月有提升。我仍然是倾向于越跌越集中,越涨越分散。权益类资产占98.9%。

A股持仓16.1%,港股及相关基金持仓82.9%。又搬仓多押注港股。

分行业板块看,跟上个季度比:地产及物业占37.9%↗,保险20.0%↘,银行16.1%↘。地产大涨时我是减仓的,但是大跌了我又再次加仓,中间的时间间隔好短。

Q2主要增持:招商银行A、中国铁建H、宝龙地产、雅生活服务。

Q2主要减持:兴业银行、雅居乐集团、新华保险H、环球医疗、天能动力。

9月主要增持:宝龙地产、雅生活服务、天能动力。

9月主要减持:新天绿色能源H、中国人民保险集团H、丽珠医药H、环球医疗、平安银行、中国铁建H、招商银行A。

目前这个仓位结构,和房地产行业关联确实偏大了点。

三、几点思考

1、关于宏观经济基本面一季度末我说,经济复苏不会一蹴而就,但是相信基本面肯定还是会回暖。半年时我说,可以再等下半年看看,仍然有信心。现在三季度过去了,怎么说呢……

你说经济没复苏吧,文旅又爆火,疫情三年解封,肯定会有复苏的。但是同时在这一时间点,又叠加了房地产下行,外部形势恶化。正负相抵之下,令我也开始有点左右摇摆。

但总之感觉基本面并没有市场价格所反映的那么差。所以对未来行情仍抱有希望。

2、关于地产

之前我说,地产最坏的时候很可能已经过去。话可能还是说早了。虽然已经不再加速恶化,但是惯性的力量之巨大,要企稳都比较费力。

但还是那句话,地产股的行情并不需要等到行业明显回暖。以当前有些个股估值之低,但凡只要确认它们能活下来,股价就会爆发上涨。

以我持有的港股宝龙地产为例。

宝龙从8月23日的低点0.79港元,上涨到9月13日的1.72港元,大概是十天翻一倍的行情;9月12日当日涨幅 19.6%,然后次日盘中最高涨幅 48%,令我目瞪口呆,增长了见识,虽然最后当天收盘 6.0%,但巨幅放量说明显然有增量资金入场。

尽管此后,宝龙又从1.72港元的高点回落,当天收在1.23港元,用了十天左右跌回0.89港元,但是你已经看得出它后续再度拉升的潜力——我话就放着,不怕打脸。

3、关于银行

房地产的不景气,加上存量房贷利率调整等因素,对银行也是明显的利空。但疫情后经济的复苏也会有正向贡献。

银行的基本面,其实就是宏观经济的基本面。所以情况是一样一样的。当前的经济基本面就是复杂,积极因素和消极因素都有。

但正如巴菲特说过的,没有人靠做空自己的国家发财致富(大意)。当前局面下,我不会也没理由看空我国经济基本面,对应的也就不会看空银行股。

4、关于保险

保险的业绩从一季度开始已经明显反转了,中报进一步验证。负债端是向好,可能疑问在资产端吧。毕竟保险的资产端关联着股市,甚至关联着房市。

但初步看保险的资产端整体也是向好的。所以我并不是太担心。

保险和地产、银行唯一的差别是,保险去年四季度和上半年涨过一波了。所以虽然它的基本面改善了,但市场价格也有所反映了。

5、关于“三傻”估值

应该是因为确实杠杆太大,所以市场对金融行业包括地产行业相当忌讳,在不确定性高的时候给了更低的估值。

但也洽洽在这种时候,可能蕴藏着最大的获利机会。不过这机会我也等了好几年了。目前看也就保险稍稍体现了一点。

这里头,地产的机会最大,因为估值被压缩的最低。但地产的不确定性也最高。

银行整体应该是稳的,但也很难暴涨吧。

保险虽然已经涨过,但确定性、向上空间应该还是好过银行。

6、年中的时候,我给自己定了一些投资纪律。这回再稍作更新:

- 股票资产仓位≤140-年龄

- 持仓个股数>=5

- 持仓个股数<=20

- 最大个股仓位≤20%

- 其它个股仓位≤16%

- 前五大个股仓位≤80%

- 单一板块仓位≤35%

- 单一板块个股数≤2

就先这样。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号