本文将试图寻找A股长期3000点的根本原因,并以此做出对未来的推论和展望。

一、首先要明确,指数到底是什么?

指数,就是一系列股票价格的加权平均数,指数反映的是整体价格变化情况,而不是其他。换句话说,上证指数长期徘徊在3000点,也就意味着股票整体价格长期没有涨,这与体感也是一致的。

1990年末上证指数创立时的基点100点,1992年5月第一次站上1000点,2000年7月第一次站上2000点,2007年2月第一次站上3000点,这意味着17年的时间里,股票整体价格上涨了30倍,这段时间炒股票是很赚钱的。然而从2007年到2023年的16年时间里,3000点还是3000点,炒股赚钱变得艰难了。

从2007年以来,3000点保卫战反复打响。中国经济高速增长,叠加资本市场高速发展,从指数上完全无法体现发展的成果。于是,众多研究者试图从指数的编制方法、估值回落等角度寻找指数长期3000点的原因,笔者认为都是避重就轻,没有找准本质。

总结:指数代表价格。炒股,就是在参与股票价格上涨的游戏,指数不涨,就赚不到钱。

二、什么才能反映中国经济和资本市场高速发展的成果?

一图胜千言。

选取2006年末股权分置改革初步完成的时间作为起点,此时A股流通市值2.23万亿,上证指数2675点。这是A股市场一个极为重要的时间节点,以此开启了新的纪元,直至现在,仍将持续。

可以很清楚的看到,截止2023年9月末,A股流通市值上涨了约32倍。这才是中国经济高速增长、资本市场高速发展的成果体现。

看到匍匐在下边的绿线了么?那就是上证指数,上涨了16.26%。

一个讨论:在这里,按理说应该用总市值数据,而且时间应该拉得更长,才更有说服力。如果从1993年2月总市值首次突破1000亿开始算,30年来总市值增长了近550倍,这是巨大的成就。然而市值如此大的增长,似乎与股民的账户完全脱节,这又是为什么?

三、一道数学题。

市值 = 股本数 × 每股平均价格(指数)。

17年来,总流通市值上涨32倍,上证指数(每股加权平均价格)上涨16.26%。

谁在涨?

总流通股本在疯狂的扩张。17年来,总流通股本扩张了22.81倍。

发现问题了么?我们炒股到底赚的是什么钱?

我们普通人炒股(甚至包括大部分基金经理),就是在参与价格上涨的游戏,只有通过价格上涨才能赚到钱。然而指数仅仅涨了16.26%,换句话说,炒股17年平均收益就是16.26%,完全没有享受到经济发展和资本市场发展的红利。

一个提示:送红股和转增股本,不是股本扩张,只是数字游戏。另外,由于股本变化和指数计算的长期复杂性,笔者能力有限,仅凭个人无法从数字上严丝合缝的计算市值、股本和指数的关系,只能追求一个模糊的正确。

四、谁在赚钱?他们如何赚钱?

有一些人在A股赚钱是很难复制的,比如掌握特定资源的人、类似总舵主这样的天才、著名的几个好命人(类似忘了账户的存在,突然被营业部联系,打开账户一看翻了几十倍)、身边的某个朋友的朋友抱着一只著名股票好多年等等,总之都是“别人”,这些人与我无关,也无从羡慕。

但是有一些赚钱策略是可复制的,而且资金容量足够大、长期稳定盈利、研究门槛足够低。比如打新股、小市值策略、参与定增。

1、打新股自不必说,是A股市场长期以来不败的神话。过去的政策是审批制,新股供不应求,并且人为限制23倍市盈率,导致新股上市往往会连续涨停,进一步吸引大家打新股,从而保证新股的顺利发行。现在的政策已经是注册制,而且放开了23倍的限制,新股定价更加市场化,破发变得不期而遇。至于最近热议的新股上市就遭遇大量融券卖出,也是交易者跟随政策变化做出的变化而已。

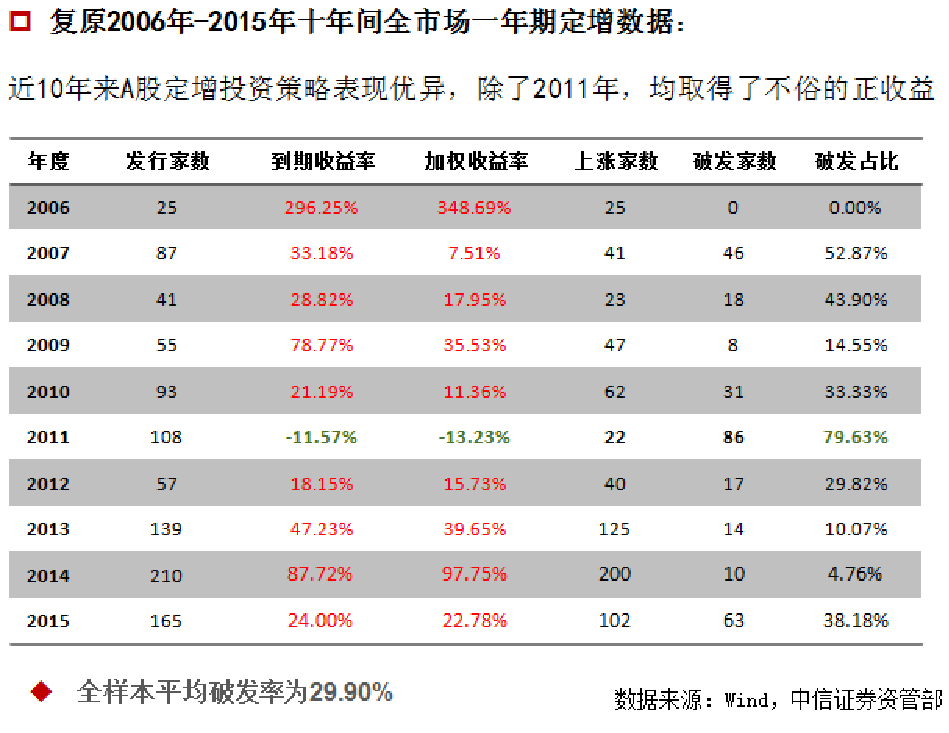

2、定增,闷声发大财。借用一张ppt如下

十年间,假设可以闭着眼睛参与所有定增,可以算算盈利多少倍。只不过定增的参与门槛过高,等到2017年各家资管开始推广低门槛的定增策略的基金时,定增开始变得不怎么赚钱了。背后的原因我们可以在另外的帖子讨论。

3、小市值策略。

网上有大量关于小市值策略的量化回测、实盘数据。选股逻辑大同小异,都是买入市值最小的N只股票,持有固定时间(月/季/年)后调仓一次。无一例外,都取得了惊人的收益率!上图是随便找了一个别人的回测数据,连续多年的年化收益率超过100%,注意,是每年翻一倍的收益。

小市值策略赚钱的逻辑:过去的IPO政策导致大量优秀企业无法快速上市只能选择借壳,同时每年退市的垃圾股票寥寥无几,进而推高了壳的价值。小市值策略的本质就是在赌垃圾股票会重组成功。事实上从2017年开始,小市值策略收益率大不如前,原因也很简单,注册制下IPO变得更容易,壳价值被大幅压缩,退市股票变多,踩到一个退市股就会损失惨重。

小市值策略作为一个核心基础,经过不同的包装,衍生出大量投资策略,成就了很多著名的基金经理,甚至包括后来的很多量化基金,长期以来最有效的因子就是市值因子。

一个讨论:除了这三个策略之外,还有没有其他的可复制、资金容量足够大、长期稳定盈利、研究门槛足够低的投资策略?

五、有没有发现关键点?

打新股、定增、小市值策略,他们都是在参与股本扩张的游戏!甚至不需要投入过多的研究资源。

话题进行到这里,有没有一点豁然开朗的感觉。A股总市值跟随者祖国繁荣昌盛一路高歌,而在A股市场里一直都存在着两种游戏,价格游戏和股本游戏,绝大部分人都在努力参与价格游戏,还有一部分人在参与股本游戏,什么策略赚钱,一目了然。

在A股,参与股本扩张的游戏,才是常胜之道。

以上都是在回望3000点,顺着这个思路展望未来,后面的帖子我们来讨论,股本是如何扩张的?这个常胜之道何时会转向?什么时候A股会像美股一样连续多年上涨?在这之前,普通人如何参与股本扩张的游戏?

一、首先要明确,指数到底是什么?

指数,就是一系列股票价格的加权平均数,指数反映的是整体价格变化情况,而不是其他。换句话说,上证指数长期徘徊在3000点,也就意味着股票整体价格长期没有涨,这与体感也是一致的。

1990年末上证指数创立时的基点100点,1992年5月第一次站上1000点,2000年7月第一次站上2000点,2007年2月第一次站上3000点,这意味着17年的时间里,股票整体价格上涨了30倍,这段时间炒股票是很赚钱的。然而从2007年到2023年的16年时间里,3000点还是3000点,炒股赚钱变得艰难了。

从2007年以来,3000点保卫战反复打响。中国经济高速增长,叠加资本市场高速发展,从指数上完全无法体现发展的成果。于是,众多研究者试图从指数的编制方法、估值回落等角度寻找指数长期3000点的原因,笔者认为都是避重就轻,没有找准本质。

总结:指数代表价格。炒股,就是在参与股票价格上涨的游戏,指数不涨,就赚不到钱。

二、什么才能反映中国经济和资本市场高速发展的成果?

一图胜千言。

选取2006年末股权分置改革初步完成的时间作为起点,此时A股流通市值2.23万亿,上证指数2675点。这是A股市场一个极为重要的时间节点,以此开启了新的纪元,直至现在,仍将持续。

可以很清楚的看到,截止2023年9月末,A股流通市值上涨了约32倍。这才是中国经济高速增长、资本市场高速发展的成果体现。

看到匍匐在下边的绿线了么?那就是上证指数,上涨了16.26%。

一个讨论:在这里,按理说应该用总市值数据,而且时间应该拉得更长,才更有说服力。如果从1993年2月总市值首次突破1000亿开始算,30年来总市值增长了近550倍,这是巨大的成就。然而市值如此大的增长,似乎与股民的账户完全脱节,这又是为什么?

三、一道数学题。

市值 = 股本数 × 每股平均价格(指数)。

17年来,总流通市值上涨32倍,上证指数(每股加权平均价格)上涨16.26%。

谁在涨?

总流通股本在疯狂的扩张。17年来,总流通股本扩张了22.81倍。

发现问题了么?我们炒股到底赚的是什么钱?

我们普通人炒股(甚至包括大部分基金经理),就是在参与价格上涨的游戏,只有通过价格上涨才能赚到钱。然而指数仅仅涨了16.26%,换句话说,炒股17年平均收益就是16.26%,完全没有享受到经济发展和资本市场发展的红利。

一个提示:送红股和转增股本,不是股本扩张,只是数字游戏。另外,由于股本变化和指数计算的长期复杂性,笔者能力有限,仅凭个人无法从数字上严丝合缝的计算市值、股本和指数的关系,只能追求一个模糊的正确。

四、谁在赚钱?他们如何赚钱?

有一些人在A股赚钱是很难复制的,比如掌握特定资源的人、类似总舵主这样的天才、著名的几个好命人(类似忘了账户的存在,突然被营业部联系,打开账户一看翻了几十倍)、身边的某个朋友的朋友抱着一只著名股票好多年等等,总之都是“别人”,这些人与我无关,也无从羡慕。

但是有一些赚钱策略是可复制的,而且资金容量足够大、长期稳定盈利、研究门槛足够低。比如打新股、小市值策略、参与定增。

1、打新股自不必说,是A股市场长期以来不败的神话。过去的政策是审批制,新股供不应求,并且人为限制23倍市盈率,导致新股上市往往会连续涨停,进一步吸引大家打新股,从而保证新股的顺利发行。现在的政策已经是注册制,而且放开了23倍的限制,新股定价更加市场化,破发变得不期而遇。至于最近热议的新股上市就遭遇大量融券卖出,也是交易者跟随政策变化做出的变化而已。

2、定增,闷声发大财。借用一张ppt如下

十年间,假设可以闭着眼睛参与所有定增,可以算算盈利多少倍。只不过定增的参与门槛过高,等到2017年各家资管开始推广低门槛的定增策略的基金时,定增开始变得不怎么赚钱了。背后的原因我们可以在另外的帖子讨论。

3、小市值策略。

网上有大量关于小市值策略的量化回测、实盘数据。选股逻辑大同小异,都是买入市值最小的N只股票,持有固定时间(月/季/年)后调仓一次。无一例外,都取得了惊人的收益率!上图是随便找了一个别人的回测数据,连续多年的年化收益率超过100%,注意,是每年翻一倍的收益。

小市值策略赚钱的逻辑:过去的IPO政策导致大量优秀企业无法快速上市只能选择借壳,同时每年退市的垃圾股票寥寥无几,进而推高了壳的价值。小市值策略的本质就是在赌垃圾股票会重组成功。事实上从2017年开始,小市值策略收益率大不如前,原因也很简单,注册制下IPO变得更容易,壳价值被大幅压缩,退市股票变多,踩到一个退市股就会损失惨重。

小市值策略作为一个核心基础,经过不同的包装,衍生出大量投资策略,成就了很多著名的基金经理,甚至包括后来的很多量化基金,长期以来最有效的因子就是市值因子。

一个讨论:除了这三个策略之外,还有没有其他的可复制、资金容量足够大、长期稳定盈利、研究门槛足够低的投资策略?

五、有没有发现关键点?

打新股、定增、小市值策略,他们都是在参与股本扩张的游戏!甚至不需要投入过多的研究资源。

话题进行到这里,有没有一点豁然开朗的感觉。A股总市值跟随者祖国繁荣昌盛一路高歌,而在A股市场里一直都存在着两种游戏,价格游戏和股本游戏,绝大部分人都在努力参与价格游戏,还有一部分人在参与股本游戏,什么策略赚钱,一目了然。

在A股,参与股本扩张的游戏,才是常胜之道。

以上都是在回望3000点,顺着这个思路展望未来,后面的帖子我们来讨论,股本是如何扩张的?这个常胜之道何时会转向?什么时候A股会像美股一样连续多年上涨?在这之前,普通人如何参与股本扩张的游戏?

0

还没睡醒吧 - 我是说我自己还没睡醒。雪球:红梦西游。2016年开始职业投资,2019年开始有公开业绩。

以史为鉴,A股的这个节点彻底改变了赚钱方式

https://www.jisilu.cn/question/484778

https://www.jisilu.cn/question/484778

0

还没睡醒吧 - 我是说我自己还没睡醒。雪球:红梦西游。2016年开始职业投资,2019年开始有公开业绩。

讨论一下:A股何时才能像美股一样连续多年上涨

https://www.jisilu.cn/question/484619

https://www.jisilu.cn/question/484619

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号