今天(2023年10月20日)上证指数再次跌破了3000点。我们继续顺着《回望3000点,市值、股本与股价》、《讨论一下:A股何时才能像美股一样连续多年上涨》两篇文的思路往下梳理。

了解历史可以更好的认清现状和把握未来。A股的历史并不长,稍加梳理就能把握发展脉络。

先说结论:

2006年是极为关键的一年,放开了定增,彻底改变了在A股市场赚钱的方式,并延续至今。

2017年抓住了核心,从根本上限制了定增,同时放开了可转债。

2020年2月对定增大幅松绑。

其实笔者还想说得更多、更深、更透一些……书不尽言,还是留给有缘人思考吧……

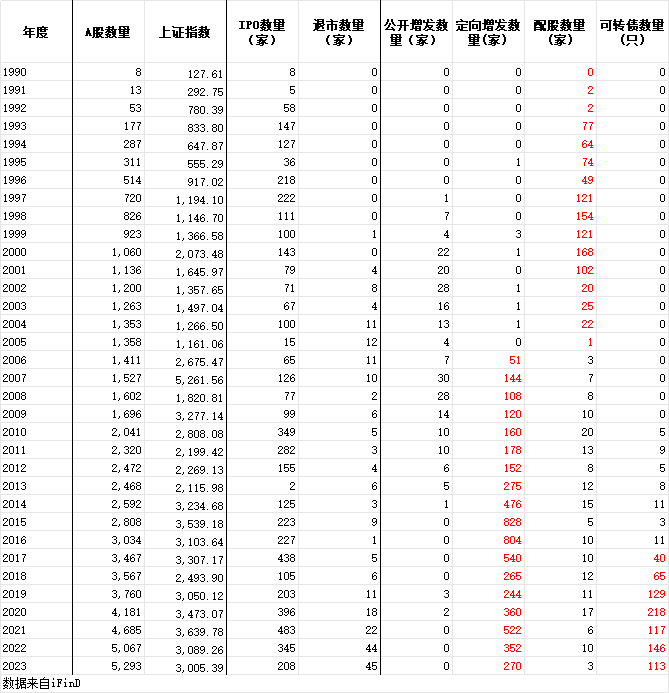

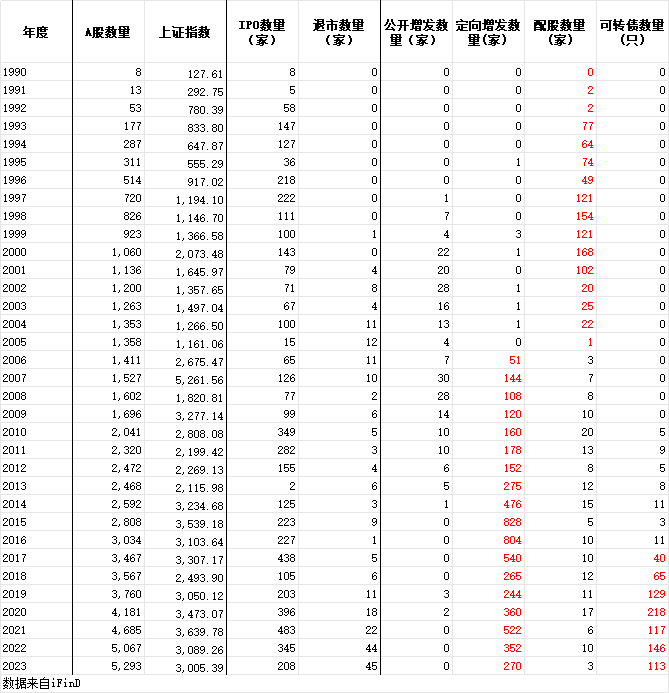

数据如下:

论证如下:

1、《回望3000点,市值、股本与股价》揭示了A股长期3000点的本质原因。跟随着中国经济高速发展叠加资本市场高速发展,总市值和总股本都突飞猛进。《讨论一下:A股何时才能像美股一样连续多年上涨》揭示了在股本和股价的跷跷板游戏中,A股选择了股本,美股选择了股价。现在的一切,都是过去发展的结果。

2、2006年以前,上证指数从100点涨到1000点、再到2000点、再到2600点,17年的时间涨了26倍。回过头来看,这段时间炒股票应该是很幸福的。虽然股本和总市值涨得更多,但至少股价给了股民很好的回报。

3、然而事情悄然发生了变化,2007年上证指数第一次站上3000点,今天再次打响3000点保卫战,据说已经是第50多次保卫战了,后面还会有的。

4、2006年打开了潘多拉盒子,放出了“定增”,而面向大众的公开增发和配股则渐渐从江湖销声匿迹。股龄久一点的投资者应该多多少少都遇到过公开增发和配股吧,事实上就算有羊毛可薅,公开增发和配股也很难构建简单易行的长期投资策略。

从1990年股市初创,截至2023年9月末,各类发行情况如下表:

IPO和再融资作为股票市场的基本职能本无可厚非,IPO就像种下一颗树苗,再融资就是后续的浇水施肥。

如果说IPO还能让大众参与打新喝汤,公开增发、配股、可转债还能给大众一个是否参与的选择权,那么处于绝对主导地位的定向增发则是与大众几乎无关的门槛极高的游戏。

5、定增赚钱的招牌法宝:定价基准日和长期停牌。如今长期停牌这个法宝已废,然而折扣力度和锁定期却放得更松了。定增还是赚钱的。

6、通过前两篇的分析可以得知,在A股参与股本扩张的游戏才是常胜之道。而股本扩张的方式无外乎IPO、定向增发、可转债,以及极少遇到的公开增发和配股。2017年可转债正式登上舞台的中央,成为大众参与再融资的几乎唯一选项。

—————分隔线—————

作为普通人,笔者自然是希望可转债这个独苗可以茁壮成长。即使可转债不能替代定增成为再融资的扛把子,至少也给了大众一个参与股本游戏的重要途径。接下来笔者将进一步用数据来分析可转债的投资价值。

回望3000点,市值、股本与股价 https://www.jisilu.cn/question/484550

讨论一下:A股何时才能像美股一样连续多年上涨 https://www.jisilu.cn/question/484619

了解历史可以更好的认清现状和把握未来。A股的历史并不长,稍加梳理就能把握发展脉络。

先说结论:

2006年是极为关键的一年,放开了定增,彻底改变了在A股市场赚钱的方式,并延续至今。

2017年抓住了核心,从根本上限制了定增,同时放开了可转债。

2020年2月对定增大幅松绑。

其实笔者还想说得更多、更深、更透一些……书不尽言,还是留给有缘人思考吧……

数据如下:

论证如下:

1、《回望3000点,市值、股本与股价》揭示了A股长期3000点的本质原因。跟随着中国经济高速发展叠加资本市场高速发展,总市值和总股本都突飞猛进。《讨论一下:A股何时才能像美股一样连续多年上涨》揭示了在股本和股价的跷跷板游戏中,A股选择了股本,美股选择了股价。现在的一切,都是过去发展的结果。

2、2006年以前,上证指数从100点涨到1000点、再到2000点、再到2600点,17年的时间涨了26倍。回过头来看,这段时间炒股票应该是很幸福的。虽然股本和总市值涨得更多,但至少股价给了股民很好的回报。

3、然而事情悄然发生了变化,2007年上证指数第一次站上3000点,今天再次打响3000点保卫战,据说已经是第50多次保卫战了,后面还会有的。

4、2006年打开了潘多拉盒子,放出了“定增”,而面向大众的公开增发和配股则渐渐从江湖销声匿迹。股龄久一点的投资者应该多多少少都遇到过公开增发和配股吧,事实上就算有羊毛可薅,公开增发和配股也很难构建简单易行的长期投资策略。

从1990年股市初创,截至2023年9月末,各类发行情况如下表:

IPO和再融资作为股票市场的基本职能本无可厚非,IPO就像种下一颗树苗,再融资就是后续的浇水施肥。

如果说IPO还能让大众参与打新喝汤,公开增发、配股、可转债还能给大众一个是否参与的选择权,那么处于绝对主导地位的定向增发则是与大众几乎无关的门槛极高的游戏。

5、定增赚钱的招牌法宝:定价基准日和长期停牌。如今长期停牌这个法宝已废,然而折扣力度和锁定期却放得更松了。定增还是赚钱的。

6、通过前两篇的分析可以得知,在A股参与股本扩张的游戏才是常胜之道。而股本扩张的方式无外乎IPO、定向增发、可转债,以及极少遇到的公开增发和配股。2017年可转债正式登上舞台的中央,成为大众参与再融资的几乎唯一选项。

—————分隔线—————

作为普通人,笔者自然是希望可转债这个独苗可以茁壮成长。即使可转债不能替代定增成为再融资的扛把子,至少也给了大众一个参与股本游戏的重要途径。接下来笔者将进一步用数据来分析可转债的投资价值。

回望3000点,市值、股本与股价 https://www.jisilu.cn/question/484550

讨论一下:A股何时才能像美股一样连续多年上涨 https://www.jisilu.cn/question/484619

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号