今日红墙转债上市,收盘时144元,有人问会不会像中富走势一样,第一天涨幅一般第二天再涨停。这个可真不好说,炒作这东西由资金说了算,柚子想怎么玩就怎么玩了。

市场继续小幅震荡,不过今日转债账户表现还可以的,主要还是得益于早前参与下修博弈的豪美。

虽然止盈后账户剩下的货比较少,但是这连续几天连续大涨,尤其今日转债直接涨了17%,持仓再少表现也够抢眼了。

投资没有后眼,卖飞是常态,而且有很多转债在起飞之前可能一直处在萎靡不振的状态,萎靡的时候你能熬住,起飞的时候你才可能坐上这趟飞机。

大A更是如此,赚钱的时间往往快速上涨的那段时光,如果那段时间你错过了,你的整体平均收益就不会好看;但如果那段时光你抓住了,那么整个周期下来你的平均收益可能能跑赢大多数人。

投资是个长期的活,低谷时熬的住,起飞时拿的稳,高位时克制住贪婪,按策略止盈~

明日震裕转债上市,信测、金钟转债可进行申购。

1

震裕转债:

震裕科技今日收盘价58.85,转股价格61.57,当前转股价值=转债面值/转股价格*正股价格=95.58。

震裕科技10月19日(申购日前一工作日)收盘价为57.7,申购日10月20日。

在这过去的大半个月时间里,震裕科技股价上涨1.9%,转股价值从93.71上涨到95.58。

个人看法:

震裕转债AA-级别,规模11.95亿,原始股东配售率75.18%,单账户顶格申购中0.033签,溢价率由申购前一日的6.71%变为4.62%。

根据之前测评综合,结合当前环境给予30%的溢价率,正常价值预估:95.58*1.3=124,规模不小,质地一般。

2

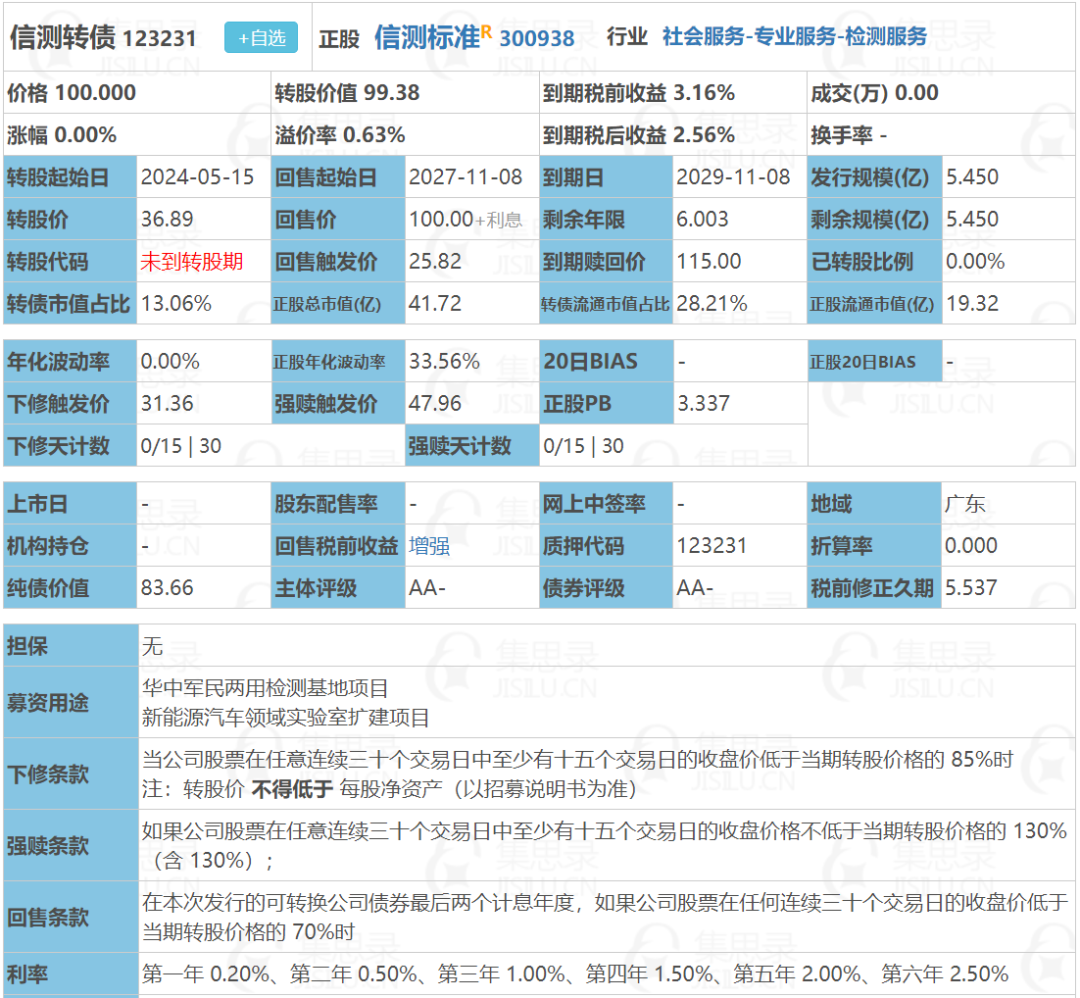

信测转债:(正股代码:300938,配债代码:380938)

(图片来源:集思录)

评级:AA-评级,可转债评级越高越好。

发行规模:5.45亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

信测标准今日收盘价36.66,转股价36.89,转股价值=转债面值/转股价*正股价=100/36.89*36.66=99.38,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.5+1+1.5+2+115=120.2,票面利息一般。

纯债价值(最底线):

如按中债企业债测AA-级别6年期即期收益率6.3997%,纯债价值简化计算82.84,纯债价值一般。

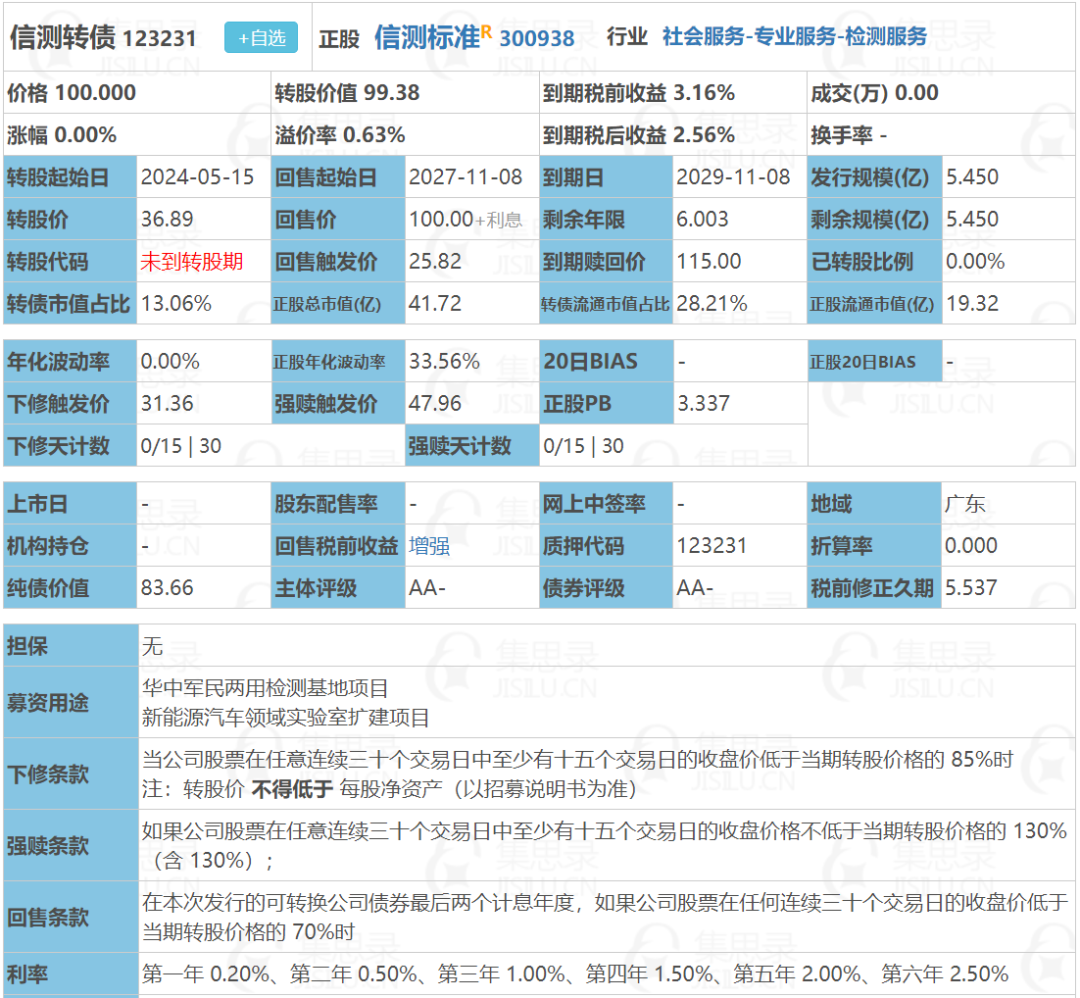

公司简介:

信测科技属于专业服务业,公司作为国家高新技术企业,在可靠性检测、理化检测、电磁兼容检测和产品安全检测等领域形成了核心技术,实验室可覆盖区域较广,积累了较多国内外知名客户。

公司成立于2000年,上市时间2021年1月,目前公司市值41.72亿,有息负债率5.36%,当前市盈率PE29.165,市净率PB3.337。

2023年三季度报告公告:

2023年第三季度营业收入同比增加27.34%,归属上市公司股东的净利润同比增加40.12%。

主要风险:

1、下游客户行业集中度较高,相关行业景气度变动将对公司业绩产生一定影响。

2、公司扩张速度较快,需关注在建项目建设进度及收益实现情况。

3、应收账款对资金形成一定占用,需关注款项回收风险。

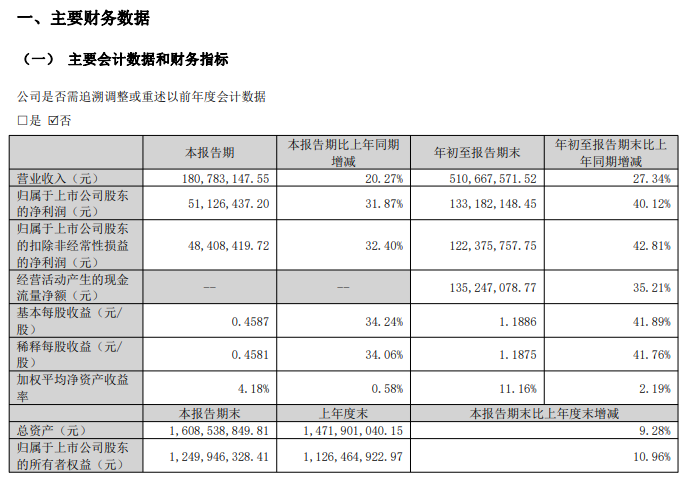

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率0.63%,结合AA-级、相似的转债、正股质地等综合因素目前给予%的溢价率,正常价值预估:99.38*=130,质地还不错。

假设原始股东配售80%,网上按1.09亿计算,顶格申购单账户约中10900/950/1000=0.01签,中签率低,顶格申购。

3

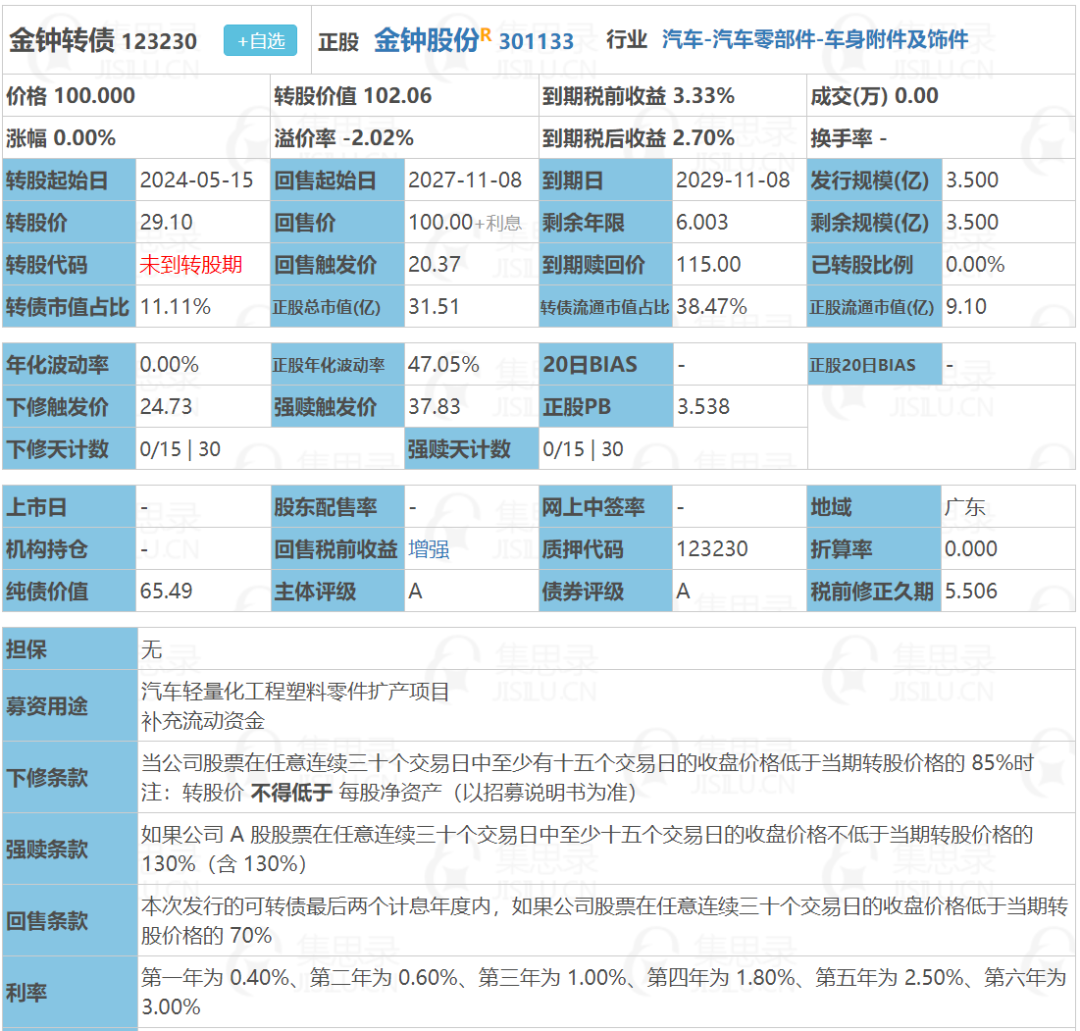

金钟转债:(正股代码:301133,配债代码:381133)

(图片来源:集思录)

评级:A评级,可转债评级越高越好。

发行规模:3.5亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

金钟股份今日收盘价29.7,转股价29.1,转股价值=转债面值/转股价*正股价=100/29.1*29.7=102.06,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.4+0.6+1+1.8+2.5+115=121.3,票面利息一般。

纯债价值(最底线):

如按中债企业债测A级别6年期即期收益率11.1905%,纯债价值简化计算64.19,纯债价值低。

公司简介:

金钟股份属于汽车零部件业,公司深耕汽车内外饰件领域,具备与整车厂同步研发的能力,拥有一定的技术优势,核心产品契合汽车行业轻量化发展趋势,下游市场需求旺盛带动公司营收快速增长。

公司成立于2004年,上市时间2021年11月,目前公司市值31.51亿,有息负债率8.65%,当前市盈率PE46.698,市净率PB3.538。

2023三季度报告公告:

2023年前三季度公司营业收入同比增加25.22%,归属上市公司股东的净利润同比增加32.59%。

主要风险:

1、募投项目未来新增产能面临消化风险。

2、市场竞争加剧,经营规模偏小,盈利能力持续承压。

3、客户集中度高及汇率风险。

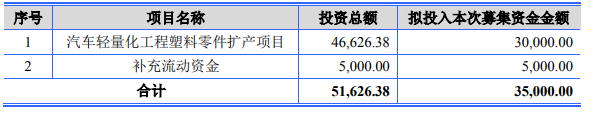

募集资金用途:

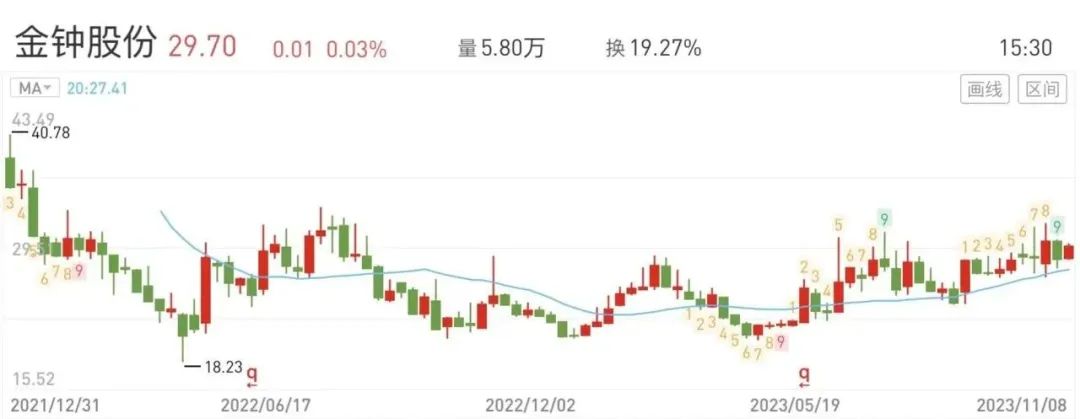

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-2.02%,结合A级相似的转债、正股质地等综合因素目前给予27%的溢价率,正常价值:102.06*1.27=130,流通规模1亿出头,极大概率被炒作,尾盘157.3收盘则等第二天看情况再考虑出。

假设原始股东配售85%,网上按0.525亿计算,顶格申购单账户约中5250/950/1000=0.005签,中签率低,顶格申购。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

市场继续小幅震荡,不过今日转债账户表现还可以的,主要还是得益于早前参与下修博弈的豪美。

虽然止盈后账户剩下的货比较少,但是这连续几天连续大涨,尤其今日转债直接涨了17%,持仓再少表现也够抢眼了。

投资没有后眼,卖飞是常态,而且有很多转债在起飞之前可能一直处在萎靡不振的状态,萎靡的时候你能熬住,起飞的时候你才可能坐上这趟飞机。

大A更是如此,赚钱的时间往往快速上涨的那段时光,如果那段时间你错过了,你的整体平均收益就不会好看;但如果那段时光你抓住了,那么整个周期下来你的平均收益可能能跑赢大多数人。

投资是个长期的活,低谷时熬的住,起飞时拿的稳,高位时克制住贪婪,按策略止盈~

明日震裕转债上市,信测、金钟转债可进行申购。

1

震裕转债:

震裕科技今日收盘价58.85,转股价格61.57,当前转股价值=转债面值/转股价格*正股价格=95.58。

震裕科技10月19日(申购日前一工作日)收盘价为57.7,申购日10月20日。

在这过去的大半个月时间里,震裕科技股价上涨1.9%,转股价值从93.71上涨到95.58。

个人看法:

震裕转债AA-级别,规模11.95亿,原始股东配售率75.18%,单账户顶格申购中0.033签,溢价率由申购前一日的6.71%变为4.62%。

根据之前测评综合,结合当前环境给予30%的溢价率,正常价值预估:95.58*1.3=124,规模不小,质地一般。

2

信测转债:(正股代码:300938,配债代码:380938)

(图片来源:集思录)

评级:AA-评级,可转债评级越高越好。

发行规模:5.45亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

信测标准今日收盘价36.66,转股价36.89,转股价值=转债面值/转股价*正股价=100/36.89*36.66=99.38,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.5+1+1.5+2+115=120.2,票面利息一般。

纯债价值(最底线):

如按中债企业债测AA-级别6年期即期收益率6.3997%,纯债价值简化计算82.84,纯债价值一般。

公司简介:

信测科技属于专业服务业,公司作为国家高新技术企业,在可靠性检测、理化检测、电磁兼容检测和产品安全检测等领域形成了核心技术,实验室可覆盖区域较广,积累了较多国内外知名客户。

公司成立于2000年,上市时间2021年1月,目前公司市值41.72亿,有息负债率5.36%,当前市盈率PE29.165,市净率PB3.337。

2023年三季度报告公告:

2023年第三季度营业收入同比增加27.34%,归属上市公司股东的净利润同比增加40.12%。

主要风险:

1、下游客户行业集中度较高,相关行业景气度变动将对公司业绩产生一定影响。

2、公司扩张速度较快,需关注在建项目建设进度及收益实现情况。

3、应收账款对资金形成一定占用,需关注款项回收风险。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率0.63%,结合AA-级、相似的转债、正股质地等综合因素目前给予%的溢价率,正常价值预估:99.38*=130,质地还不错。

假设原始股东配售80%,网上按1.09亿计算,顶格申购单账户约中10900/950/1000=0.01签,中签率低,顶格申购。

3

金钟转债:(正股代码:301133,配债代码:381133)

(图片来源:集思录)

评级:A评级,可转债评级越高越好。

发行规模:3.5亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

金钟股份今日收盘价29.7,转股价29.1,转股价值=转债面值/转股价*正股价=100/29.1*29.7=102.06,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.4+0.6+1+1.8+2.5+115=121.3,票面利息一般。

纯债价值(最底线):

如按中债企业债测A级别6年期即期收益率11.1905%,纯债价值简化计算64.19,纯债价值低。

公司简介:

金钟股份属于汽车零部件业,公司深耕汽车内外饰件领域,具备与整车厂同步研发的能力,拥有一定的技术优势,核心产品契合汽车行业轻量化发展趋势,下游市场需求旺盛带动公司营收快速增长。

公司成立于2004年,上市时间2021年11月,目前公司市值31.51亿,有息负债率8.65%,当前市盈率PE46.698,市净率PB3.538。

2023三季度报告公告:

2023年前三季度公司营业收入同比增加25.22%,归属上市公司股东的净利润同比增加32.59%。

主要风险:

1、募投项目未来新增产能面临消化风险。

2、市场竞争加剧,经营规模偏小,盈利能力持续承压。

3、客户集中度高及汇率风险。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-2.02%,结合A级相似的转债、正股质地等综合因素目前给予27%的溢价率,正常价值:102.06*1.27=130,流通规模1亿出头,极大概率被炒作,尾盘157.3收盘则等第二天看情况再考虑出。

假设原始股东配售85%,网上按0.525亿计算,顶格申购单账户约中5250/950/1000=0.005签,中签率低,顶格申购。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号